Procter & Gamble (PG)

Обзор бизнеса

Компания PG имеет капитализацию в $315 млрд. и знакома многим своей линейкой товаров, куда входит продукция от детских подгузников и шампуней до бытовой химии.

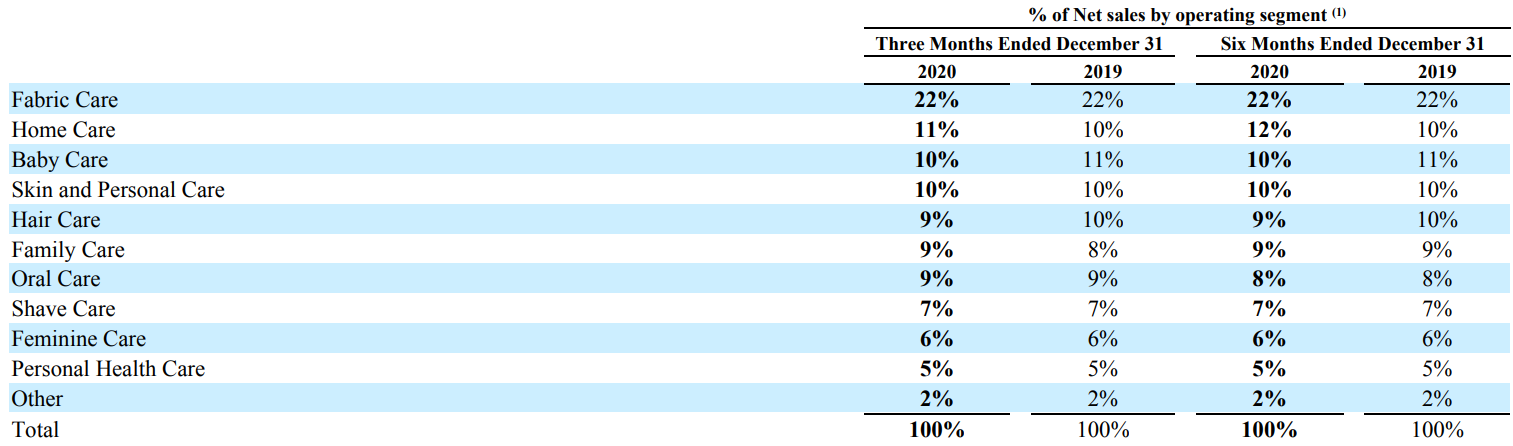

По структуре выручки диверсификация достаточно хорошая:

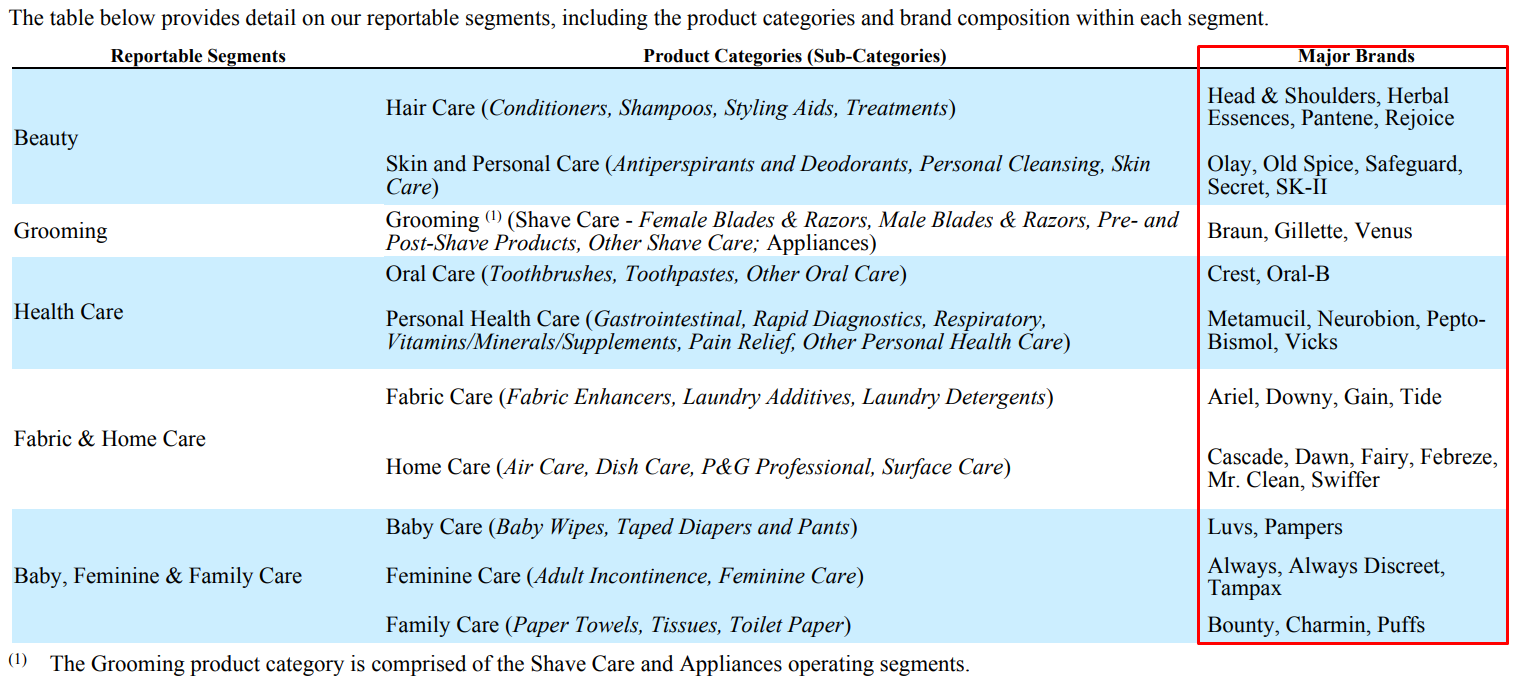

Компания имеет более 170 брендов в 16 категориях, все это может немного запутать конечного потребителя, выбирая между разными брендами мы, как правило, имеем ложный выбор, ведь за большинством из них стоит всего лишь одна крупная компания.

Финансовые результаты

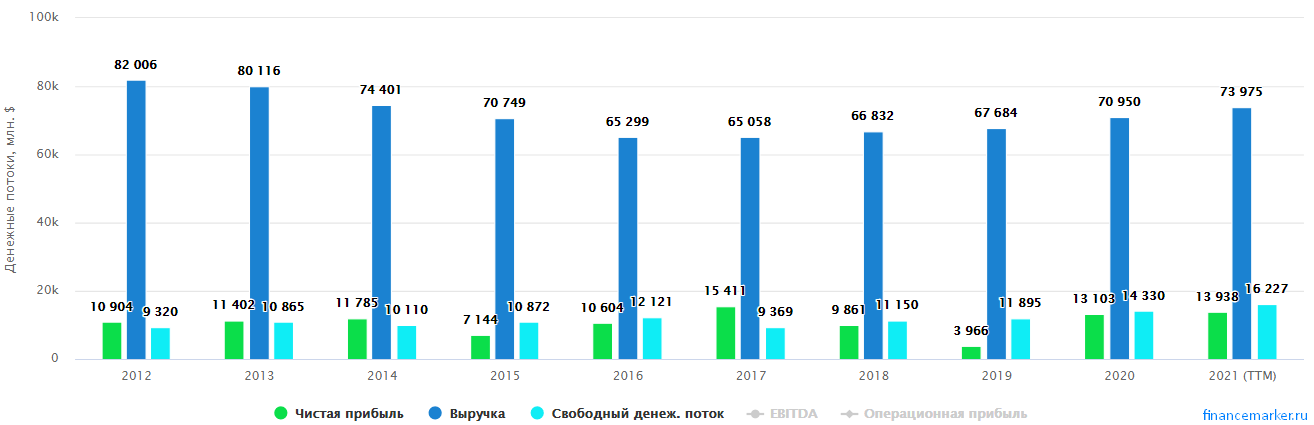

Данные о финансовом положении компании и ее мультипликаторы взяты со скринера FinanceMarker.

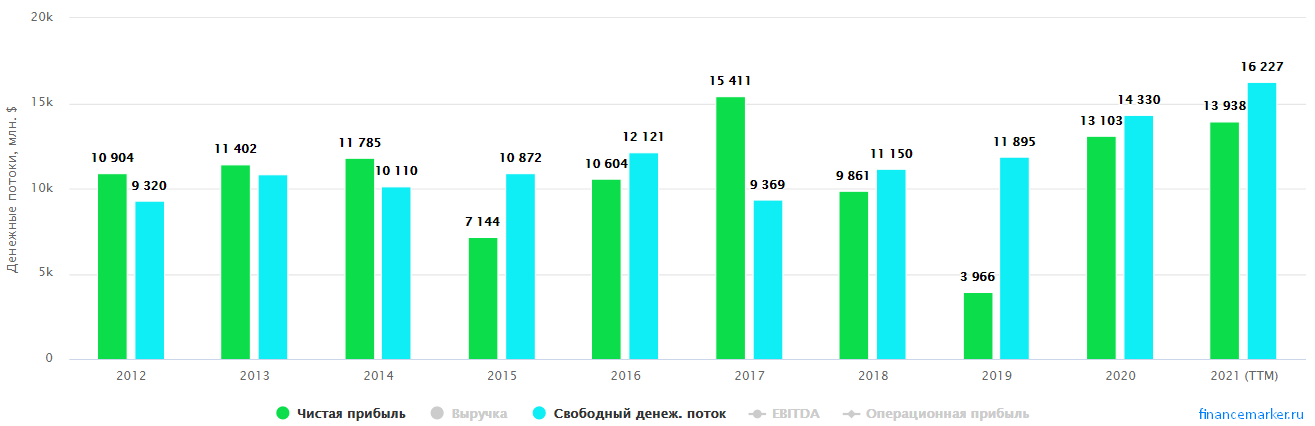

Выручка с 2017 года начала плавно подрастать, а вместе с ней чистая прибыль и свободный денежный поток, что говорит о сохранении маржинальности и это хорошо.

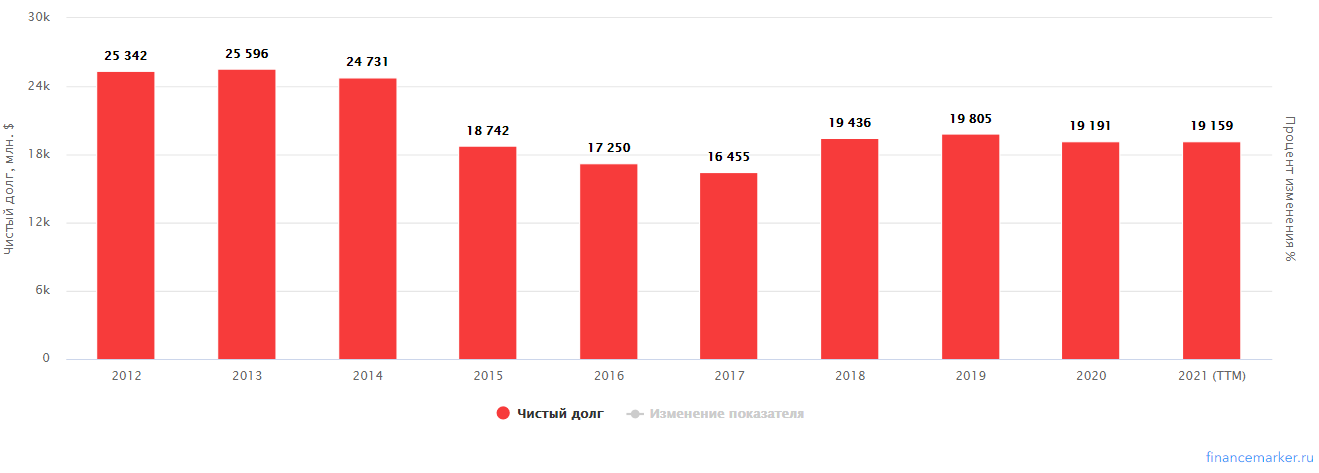

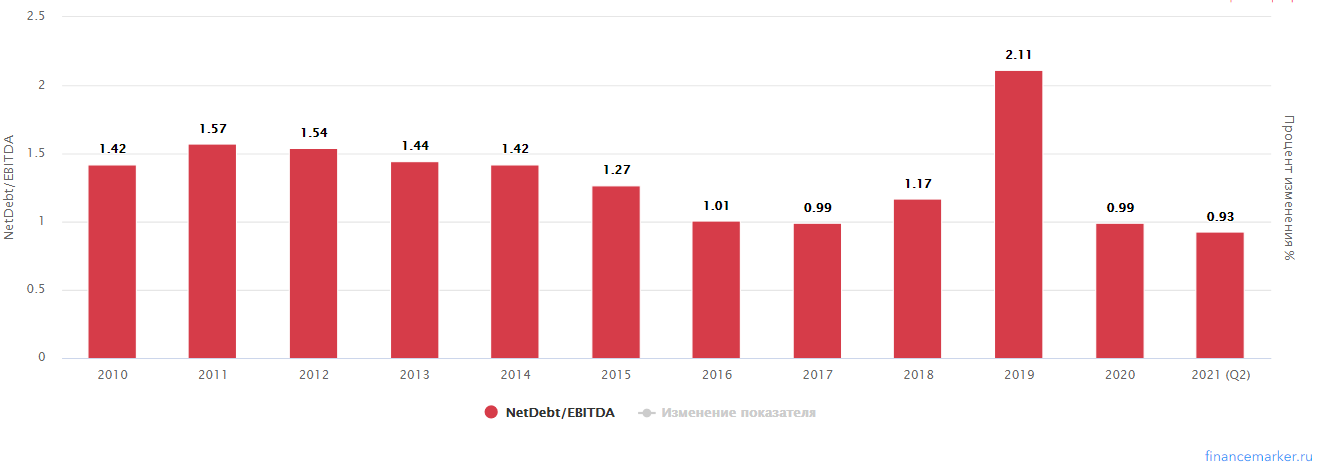

Чистый долг не растет, а в последние годы даже немного снизился, что уменьшает риски для бизнеса в случае роста ставок.

Отношение чистого долга к EBITDA находится на комфортном уровне.

По мультипликатору P/E компания торгуется вблизи своих средних значений.

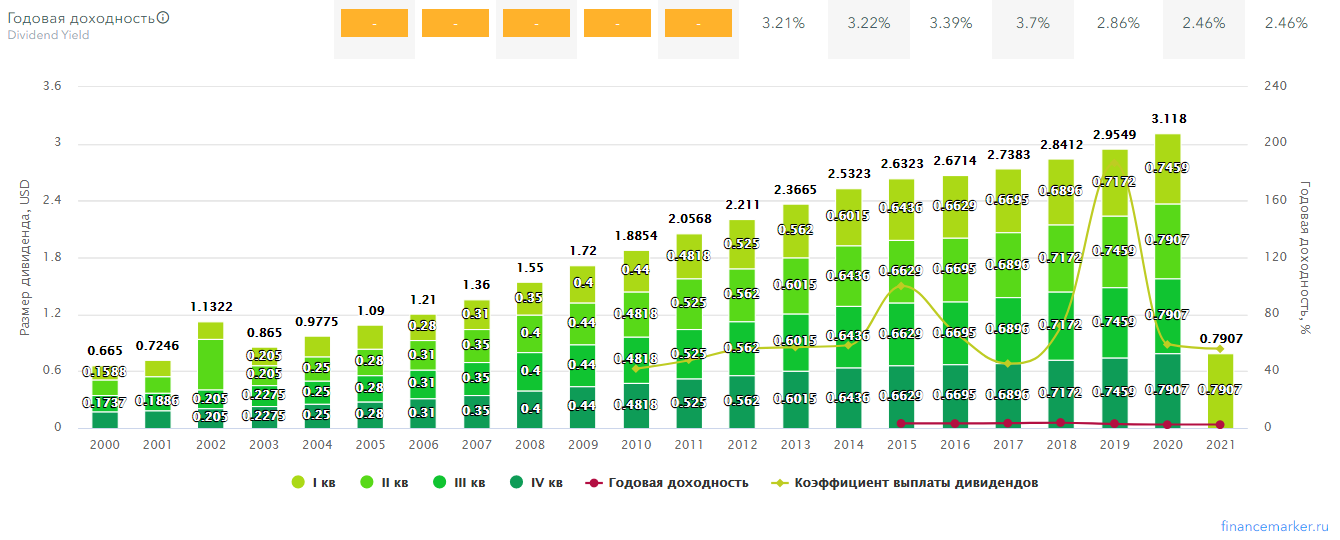

По итогам 2020 года были выплачены дивиденды в размере $7,7 млрд., что составляет примерно $3,12 на акцию. Чистая прибыль за этот период и свободный денежный поток в несколько раз перекрывают размер выплаты. Запас прочности и возможность наращивать размер дивидендов в абсолютных значениях сохраняется.

В последние годы размер дивидендов г/г растет темпами в 4-5%, что опережает инфляцию.

Дивидендная доходность в моменте составляет примерно 2,5% годовых, что чуть ниже, чем у конкурентов, но это компенсируется надежностью и размером бизнеса.

Если посмотреть на техническую картину, то акция подошла к своему сильному уровню поддержки на уровне $128. Пробитие данного уровня может открыть путь в район $112, но для этого должна случиться общая коррекция на рынке, других серьезных причин для снижения пока не видно.

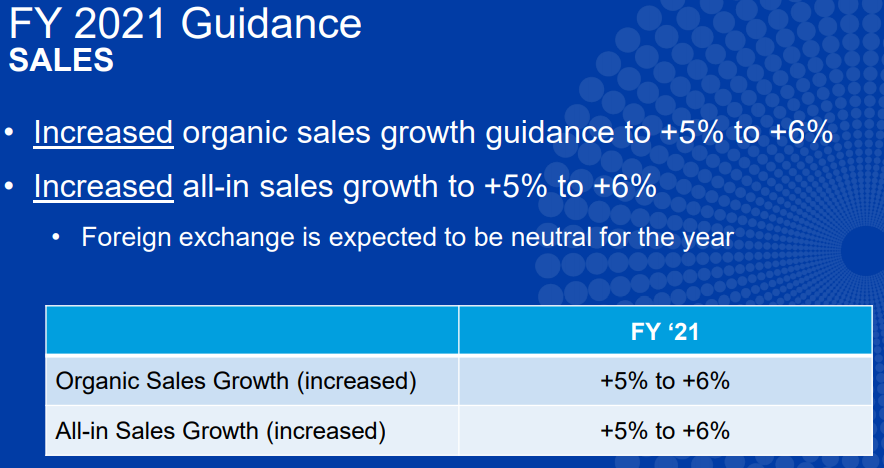

Прогнозы менеджмента

Менеджмент дает ориентир по росту выручки на 5-6% г/г по итогам 2021 года, что вполне неплохо для такой крупной компании, многие даже инфляцию обогнать не могут.

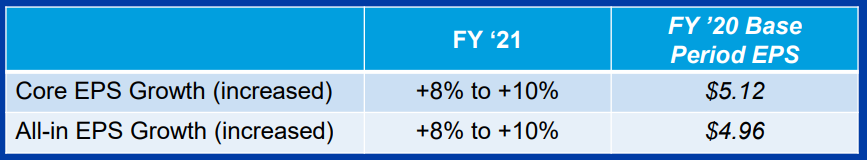

Прибыль на акцию должна вырасти примерно на 8-10% г/г.

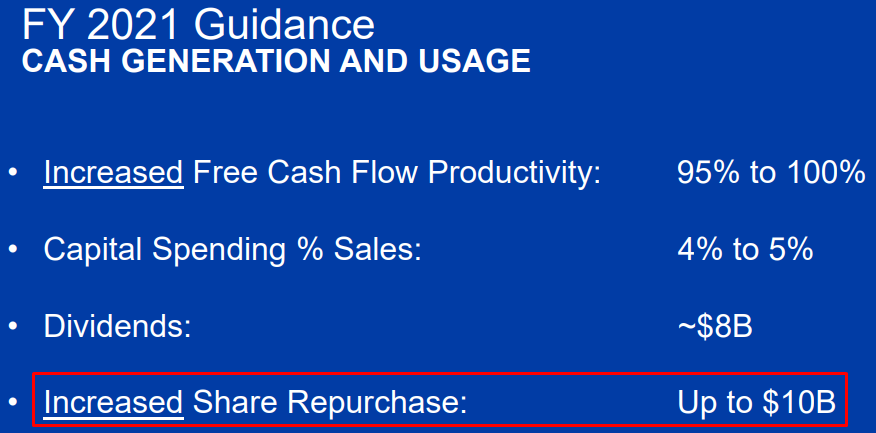

Опережающий рост прибыли связан с работой компании над издержками и с обратным выкупом акций на сумму до $10 млрд.

Размер выплаты на дивиденды составит примерно $8 млрд. или около $3,2 на акцию.

Резюме

PG вполне надежная компания с хорошей диверсификацией и низкой долговой нагрузкой. Осуществляет возврат стоимости акционерам через дивиденды и обратный выкуп собственных акций.

Текущая див. доходность в 2,5% не такая большая, как хотелось бы, но в случае падения цены к уровням $112, ДД будет уже около 3%, что вполне неплохо с учетом ее роста на 5% в год и наличием обратного выкупа акций.

В случае снижения цены акции в район $112, при сохранении текущей чистой прибыли форвардный P/E будет меньше 20 (19,5), что уже весьма интересно для набора долгосрочной позиции.

Я добавил компанию в свой watch лист и на просадке обязательно возьму ее в свой портфель иностранных дивитикеров.

Не является индивидуальной инвестиционной рекомендацией!

Следить за новостями по компаниям можно на моем канале.

https://blog.financemarker.ru/procter-gamble-pg/