На СПБ Бирже запущены торги 11 новыми фондами.

В первой части обзора говорили про Китай. Теперь пройдемся по главному эксклюзиву.

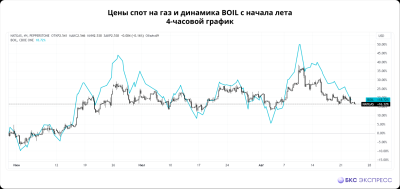

BOIL — ProShares Ultra Bloomberg Natural Gas

Первый в России западный биржевой фонд на природный газ и первый ETF на товарный актив (не считая золота). Это самый крупный в США маржинальный фонд, следующий за ценой на газ (на американском Henry Hub).

На Мосбирже уже торгуются фьючерсы на тот же самый газ, но они отлеживают только цену против доллара (не реагируют на колебания рубля). Данный ETF является корзиной из долларовых фьючерсов, а потому отыгрывает курс рубля.

Почему стоит брать:

— Цены на газ растут все лето, но все еще на многолетних минимумах.

— Фонд дает удвоенный рост цены на газ плюс защиту от девальвации рубля.

— За счет механизма ETF стоимость встроенного плеча невелика: 1,33% в год.

О чем нужно помнить:

— Как и в любом маржинальном фонде, неудачная точка входа умножает убытки.

— Это рынок США, он может сильно расходиться с котировками в Европе и Азии.

— Фонд не подходит для хеджирования от продажи (шорта) Газпрома и НОВАТЭКа.

ICLN — iShares Global Clean Energy ETF

Самый крупный в мире фонд зеленой энергетики: $3,5 млрд в активах, первое место по обороту в отрасли. Ранее на СПБ размещались ESG-фонды, но конкретно в тематике альтернативной энергии ETF еще не было, это первый.

Почему стоит брать:

— Отрасль регулярно вырывается в лидеры рынка по темпам роста.

— Фонд держит топовых гидроэнергетиков Китая, которых напрямую не купить.

— Кроме США (37%) и Китая (12%), есть много Европы (26%) и других частей света.

О чем нужно помнить:

— Акции альтернативной энергетики очень нестабильны в плане роста.

— Дивидендная доходность низкая, чуть выше 1% годовых.

— Фонд чувствителен к климатической повестке, а она сейчас не на хайпе.

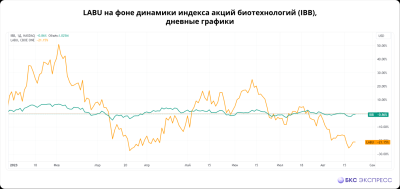

LABU — Direxion Daily S&P Biotech Bull 3x Shares

Фонд инвестирует в акции биотехнологических компаний США с тройным плечом. В активах у него порядка $1 млрд, что делает его одним из самых крупных и активно торгуемых маржинальных ETF в мире.

Почему стоит брать:

— Максимальное торговое плечо за умеренную комиссию (1,01% в год).

— Высокая ликвидность и торговая активность, что потенциально сужает спреды.

— Биотехи сильно отстали от широкого рынка, и подъем весьма вероятен.

О чем нужно помнить:

— Подходит только для краткосрочных стратегий не далее, чем на пару месяцев.

— У фонда запредельная волатильность даже по меркам биотехов.

— Его пока нечем хеджировать: нет шорт-фондов или индексов той же отрасли.

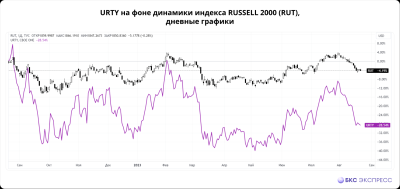

URTY — ProShares UltraPro Russell 2000

Тройной лонг акций малой капитализации США. Как понятно из названия, ускоряет динамику индекса Russell 2000, самого ликвидного бенчмарка на американские бумаги третьего эшелона.

Почему стоит брать:

— На индекс Russell 2000 всегда есть спрос, он стабильно в топе по объему торгов.

— В этом году третий эшелон отстает, что интересно для тактических покупок.

— Для столь крупного плеча комиссия ниже средней — всего 0,95% в год.

О чем нужно помнить:

— Сам фонд небольшой, не входит даже в топ-20 среди маржинальных.

— Исторически рост у Russell 2000 ниже S&P 500, а волатильность выше.

— Нижний эшелон акций сильнее страдает от высоких ставок, чем голубые фишки.

NAIL — Direxion Daily Homebuilders & Supplies Bull 3X Shares

Фонд инвестирует в жилое строительство в США с утроенной динамикой акций (через деривативы). Кроме самих застройщиков, держит производителей и поставщиков товаров для дома, то есть покрывает весь сегмент целиком.

Почему стоит брать:

— Бумаги девелоперов с начала года выросли на 40%.

— Стройка мало с чем коррелирует, у нее собственный растущий тренд.

— Ожидается снижение ипотечных ставок в США, а это позитивно для отрасли.

О чем нужно помнить:

— Фундаментально строители все еще слабы, а для спекуляций мало новостей.

— Индекс акций строителей уже на исторических максимумах.

— Стройка циклична, и хорошо растет в среднем раз в три года.

IGOV — iShares International Treasury Bond ETF

Очень большой портфель (почти 800 выпусков) из государственных облигаций развитых стран, кроме США. Самый крупный и ликвидный в своем классе фонд: $1,2 млрд в активах и оборот порядка $10 млн в день.

Почему стоит брать:

— Идеальное убежище на случай бюджетного кризиса в США, дефолта и т.п.

— Фонд фактически является корзиной резервных валют, исключая доллар.

— Хорошая диверсификация — более 20 основных развитых стран.

О чем нужно помнить:

— Рост ставок в ЕС не прекратился, и портфели из госбондов могут еще падать.

— Купонная доходность (платится в виде дивиденда) близка к нулю (0,11%).

— Фактически это антидоллар (фонд зеркалит DXY), а в долларе пока боковик.