Эффективность инвестиционного проекта

При изучении вопросов относительно перспективности инвестирования в то или иное начинание, важнейшим критерием является экономическая эффективность проекта. Для того чтобы избежать недоразумений в бизнес среде существуют общепринятые показатели экономической эффективности инвестиционных проектов. Они характеризуют инициативу с разных сторон, в том числе с точки зрения бережливого производства, что помогает инвестору принимать взвешенные решения.

Содержание статьи

Какие основные показатели эффективности используются

Любой проект по нормам проектирования состоит из двух частей: описательной и расчетной. Если в первой описывается сама суть идеи, перспективы ее реализации и продвижения товара на рынке, то вторая содержит технические и финансовые выкладки, в том числе расчет показателей эффективности инвестиционного проекта. Определение экономической эффективности понимается как некий результат, получаемый после того, как будет проведено сравнение уровня доходности производства к использованным ресурсам и общим расходам на него.

Любой проект по нормам проектирования состоит из двух частей: описательной и расчетной. Если в первой описывается сама суть идеи, перспективы ее реализации и продвижения товара на рынке, то вторая содержит технические и финансовые выкладки, в том числе расчет показателей эффективности инвестиционного проекта. Определение экономической эффективности понимается как некий результат, получаемый после того, как будет проведено сравнение уровня доходности производства к использованным ресурсам и общим расходам на него.

Суть бережливого производства и экономической эффективности состоит в том, чтобы получить максимальное количество продукции из доступных ресурсов с условием их окупаемости и получения прибыли. Это понятие многогранное, оценить его по какому-то одному показателю невозможно, следует подходить к вопросу комплексно.

Экономическая эффективность инвестиционного проекта обычно оценивается по таким критериям:

- чистая стоимость приведенная (чистый дисконтированный доход), или NPV;

- норма доходности внутренняя (IRR);

- ставка доходности внутренняя модифицированная (MIRR);

- индекс доходности (PI);

- срок окупаемости стартовых инвестиций (PP);

- срок окупаемости, дисконтированный с учетом изменения стоимости денег (DPP);

- ставка рентабельности инвестиций средневзвешенная (ARR).

Многие специалисты, проводя анализ экономической эффективности инвестиционного проекта, не изучают детально все показатели, ограничиваясь 3-4 наиболее значимыми из них. Это в основном зависит от сферы деятельности или отрасли, в которые предполагается вкладывать инвестиции.

Существуют Методические рекомендации, которые привязывают основные показатели эффективности инвестиционного проекта к определенным субъектам:

- отдельному предприятию;

- юридическому или физическому лицу, выступившему в роли инвестора;

- акционерам, вложившим средства в начинание;

- структурам более высокого уровня;

- бюджетам разных уровней;

- обществу вообще.

Отсюда вытекают различные критерии эффективности инвестиционных проектов для разных участников:

- Эффективность начинания в целом характеризует проект, реализуемый единым участником за собственные деньги. Она анализируется для того, чтобы найти дополнительные источники финансирования или привлечь других участников.

- Эффективность участия в общем проекте включает в себя показатели участия акционеров, банков, предприятий, различных структур (отраслевых или региональных) и бюджетов (от местного до федерального).

Если участников в реализации инициативы несколько, то их интересы не обязательно будут совпадать, особенно в части приоритетности выполнения тех или иных процессов. Под каждого участника формируются особенные денежные потоки, и результатов они могут ожидать разных. Следовательно, для каждого из участников в отдельности проводится анализ эффективности инвестиционного проекта.

Абсолютные критерии, по которым анализируется проект

Остановимся детальнее на тех показателях эффективности инвестиционного проекта, которые характеризуют успешность вложения средств в предложенную инициативу.

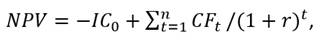

В первую очередь, рассматривается приведенная чистая стоимость, поскольку она характеризует в абсолютных величинах количество денег, которые инвестор сможет получить в течение жизненного цикла начинания. Чтобы произвести расчет экономической эффективности проекта по данному критерию, нужно владеть информацией о характере потоков денег (расход или доход) и их распределение во времени.

Обычно наиболее значительный расход происходит на предпроизводственный период (подготовки документации и разработки продукта), а также время начала выпуска продукции. В последующем затраты резко уменьшаются (или вообще прекращаются), а доходы растут. Для вычисления этого показателя используют такую формулу:

- NPV – стоимость вложенных денег текущая чистая;

- ICo – размер начальной инвестиции;

- CFt – поток денег от вложения в t – году;

- n – продолжительность инициативы (ее жизненный цикл);

- r – величина ставки дисконтирования, это может быть стоимость капитала альтернативная или средневзвешенная, норма доходности или банковская кредитная ставка.

Рассмотрим пример расчета приведенной чистой стоимости. Собственник вложил в модернизацию оборудования 200 тысяч долларов. Норму дисконта установим на уровне доходности предприятия – 12%. Отдача по годам, начиная с первого расчетного года, составляет:

- 1 год – 40 тыс. долл.;

- 2 год – 60 тыс. долл.;

- 3 год – 80 тыс. долл.;

- 4 год – 100 тыс. долл.

Если подставить эти значения в формулу, то получим следующую картину:

NPV = — 200000 + 40000 / (1 + 0,12) + 60000 / (1 + 0,12)2 + 80000 / (1 + 0,12)3 + 100000 / (1 + 0,12)4 = — 200000 + 35714 + 47831 + 56943 + 63552 = 4040 долларов.

Чистая приведенная стоимость вложения является положительной, однако ее размер невелик, что должно насторожить инвестора, поскольку при любых колебаниях рынка показатель может стать отрицательным. К тому же, дисконтная ставка, которую мы рассматривали как постоянную, является динамическим показателем и может меняться в зависимости от разных факторов (ставки рефинансирования, уровня инфляции, рыночных цен в конкретной отрасли). Поэтому оценка эффективности подобной инициативы в целом положительна, генерируемые ею потоки денег возмещают затраты и увеличивают стоимость компании. Однако если главная задача – получение максимальной прибыли, то в данном случае при невысоком положительном результате риски потерь довольно велики.

Чистая приведенная стоимость вложения является положительной, однако ее размер невелик, что должно насторожить инвестора, поскольку при любых колебаниях рынка показатель может стать отрицательным. К тому же, дисконтная ставка, которую мы рассматривали как постоянную, является динамическим показателем и может меняться в зависимости от разных факторов (ставки рефинансирования, уровня инфляции, рыночных цен в конкретной отрасли). Поэтому оценка эффективности подобной инициативы в целом положительна, генерируемые ею потоки денег возмещают затраты и увеличивают стоимость компании. Однако если главная задача – получение максимальной прибыли, то в данном случае при невысоком положительном результате риски потерь довольно велики.

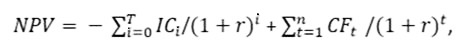

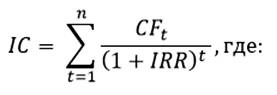

Рассмотренная формула показывает ситуацию, при которой инвестор вносит только начальный взнос (одномоментно), однако на практике такое бывает нечасто, поскольку в большинстве производств не обойтись без операционного капитала и накладных расходов. Поэтому, с учетом этих факторов формула примет такой вид:

- ICt = инвестиционные вложения в периоде от i (0) до t;

- r – ставка дисконтирования;

- n – жизненный цикл вложения.

Не менее важен для инвесторов и вопрос скорости возврата ими своих капиталов, вложенных в проект. Никто не желает заморозить свои активы в долгоиграющей инициативе при высокой степени обесценивания денег. Поэтому, чем быстрее возвращается инвестиция, тем больше шансов пустить эти деньги в оборот снова.

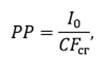

Расчет эффективности обязательно включает в себя расчет срока окупаемости начальных инвестиций. Существует общая формула, которая выглядит так:

- PP – период окупаемости стартовых вложений;

- Io – объем начальной инвестиции;

- CFt – поток средств в t-году;

- t – временные периоды.

Расчет еще более упрощается, если условия позволяют вычислить средний за период доход от вложений. Тогда применяется такая формула:

в которой CFcr – среднегодовой (среднемесячный, среднеквартальный) доход от стартового вложения.

Однако у этого подхода есть существенный недостаток – он не учитывает изменений стоимости денег во временном аспекте. Поэтому более эффективным является способ определения срока окупаемости с учетом дисконтирования.

- r – норма дисконта денег;

- CFt – размер потока в году t.

Исходя из рассматриваемых формул, можно увидеть, что срок возврата средств с учетом дисконта всегда выше, чем в простой формуле. Для наглядности решим простую задачку по обеим методикам. Исходные параметры таковы: закупка нового оборудования обошлась собственнику завода в 150 тысяч евро, доход за первые три года составляет 50, 100 и 150 тысяч евро соответственно.

В простом методе просуммировав доходы первого и второго года (50000 + 100000), мы получим показатель 150 тысяч, который свидетельствует о том, что срок окупаемости равен ровно двум годам, и уже начиная с третьего года, собственник окупит инвестицию и выйдет на прибыль, можно даже не считать по формуле.

Что же мы увидим, если введем в расчет норму дисконта в размере 15%? Придется все годовые доходы привести к настоящей стоимости:

1 год – 50000 / (1 + 0,15) = 43478 евро;

2 год – 100000 / (1 + 0,15) = 86956 евро;

3 год – 150000 / (1 + 0,15) = 130435 евро.

Соответственно, среднегодовой показатель доходности за первые 2 года составит:

CFcr = (43478 + 86956) / 2 = 65217.

Далее по формуле. Суммы доходов за два года уже недостаточно для покрытия понесенных затрат:

DPP = 150000 / 65217 = 2,3 года, или 2 года 4 месяца.

Этот показатель дает ясное видение, как долго потребуется ждать покрытия понесенных затрат, однако у него есть существенный недостаток: по нему невозможно понять, как будут формироваться финансовые потоки за пределами периода окупаемости. Следовательно, понимание эффективности проектов, которые изучаются, может быть искажено.

Приведенные выше показатели экономической эффективности отличаются тем, что они показывают результат в абсолютных величинах (денежных единицах и единицах времени). Кроме них есть еще ряд критериев потенциальной успешности начинания, которые имеют вид числовых коэффициентов и более сложны для понимания.

Относительные показатели успешности проекта

Расчет эффективности инвестиционного начинания можно охарактеризовать еще несколькими показателями.

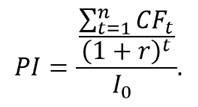

Индекс доходности – это коэффициент, который дает понятие доходности каждой инвестированной денежной единицы на конкретный момент времени. Он вычисляется таким образом:

Если применить эту формулу к исходным данным задачи, по которым мы рассчитывали

NPV, то можно определить индекс доходности:

PI = (35714 + 47831 + 56943 + 63552) / 200000 = 1,02

Таким образом, получаем результат, свидетельствующий, что каждый вложенный доллар приносит 2 цента дохода.

Внутренняя норма доходности рассчитывается, исходя из того условия, что вложенные инвестиции равны порождаемым ими денежным потокам с учетом дисконтирования.

- IRR – норма доходности внутренняя.

Этот критерий представляет собой норму доходности (среднюю) за полный жизненный цикл инициативы. Кроме того, он указывает на предельную норму доходности начинания, опускаться ниже которой недопустимо. Если величина IRR ниже нормы дисконта или равна ей, то проект может стать убыточным, этот показатель используется при принятии решения, какое бизнес предложение принять.

Применительно к нашему примеру, попробуем при помощи способа последовательного приближения определить величину IRR. Учтем, что NPV при ставке 12% был совсем невелик (4040 долларов), поэтому попробуем вычислить показатель, применив ставку дисконтирования 13%:

NPV = — 200000 + 40000 / (1 + 0,13) + 60000 / (1 + 0,13)2 + 80000 / (1 + 0,13)3 + 100000 / (1 + 0,13)4 = — 200000 + 35938 + 46989 + 55444 + 61330 = — 299 долларов.

Исходя из этого результата, можно сделать вывод, что предложенная в начальном условии ставка 12% и равняется IRR, поскольку при изменении величины ставки в большую сторону чистая стоимость с учетом дисконта приобретает отрицательные значения. Следовательно, инвестировать под ставку, большую, чем 12%, в данном проекте не стоит.

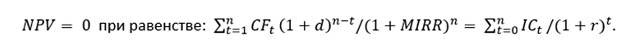

Если проект масштабный и требует крупных инвестиций, то собственником или акционерами может быть принято решение о вложении части прибыли в реализацию начинания (реинвестировании). В таких случаях используют механизм вычисления в модифицированном виде. Формула нормы доходности внутренней модифицированной:

- r – норма дисконта;

- d – стоимость капитала средневзвешенная;

- CFt – потоки денег в год t;

- ICt – потоки инвестиций в год t;

- n – число периодов.

При этом MIRR всегда имеет меньшее значение, чем IRR, поскольку инвестиции каждого года также приводятся по ставке на состояние начала проекта, а все доходы – к окончанию инициативы. Оно более точно, чем IRR, оценивает состояние вложения с учетом притоков положительных и отрицательных.

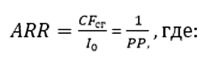

Существует еще один критерий успешности начинания – коэффициент эффективности проекта инвестиционного (ARR), который привязан к сроку окупаемости, и является его обратной величиной.

При наличии показателя среднегодовой доходности капитала CFcr, коэффициент вычисляется таким образом:

PP – период окупаемости инициативы.

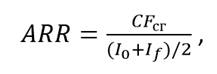

Если же просчитывается весь жизненный цикл, то формула выглядит так:

где If обозначает стоимость проекта ликвидационную, которая определяется в результате реализации всего оборудования и имущества после окончания всех работ. Формула PP / 1 применима в случае, когда If равна нулю.

Считаем коэффициент в нашей задаче:

ARR = 280 / 4 / 200 = 0,35, или 35%.

Применяя принципы анализа, которые были рассмотрены в статье, можно рассмотреть разные варианты, выбрать из них наиболее подходящий. Кроме того, всестороннее изучение предлагаемых инициатив на ранней стадии позволит избежать некоторых рисков и контролировать повышение эффективности инвестиционного проекта.

Контроль над эффективностью в бережливом производстве

В последние десятилетия в развитых странах, а теперь и в России, все больше появляется сторонников так называемого бережливого производства в промышленности. Наиболее распространенными системами такого рода являются: 5S, TQS, Just-in-time, TPM, Многопроцессная работа.

В последние десятилетия в развитых странах, а теперь и в России, все больше появляется сторонников так называемого бережливого производства в промышленности. Наиболее распространенными системами такого рода являются: 5S, TQS, Just-in-time, TPM, Многопроцессная работа.

Сущность бережливого производства состоит в том, чтобы повысить производительность и экономические показатели за счет качества управления и снижения потерь. Исходя из этого, менеджментом разрабатывается политика и стратегия предприятия, которая направлена на использование ресурсов только на цели, которые дают реальную отдачу. При этом оценивается не только работа всей компании, но и каждого ее структурного подразделения, что требует разработки единой методики оценки (качественной и количественной):

- качественная оценка делается, опираясь на производственные показатели и качество выпускаемой продукции;

- количественная оценка – на экономических показателях, исходя из бухгалтерской отчетности.

Общая отчетность при оценке бережливого производства на предприятии может включать в себя такие разделы:

- полнота выполнения плановых мероприятий;

- потери в конкретном подразделении на начало и завершение отчетного периода;

- результативность внедрения новых технологий (в объемном, натуральном и денежном выражении) и оправданность затрат на них;

- методические и фактические материалы (чертежи, схемы, методики, нормативные документы, технологические процессы).

Минимизировать проблемы или полностью их решить можно только в результате комплексного применения всех инструментов, свойственных бережливому производству.

При этом важно выявить скрытые потери и нейтрализовать их. Анализ критериев эффективности бережливого производства производится после определения целей и приоритетов, а также определения взаимосвязи инструментов такого производства и скрытых потерь, т.е. какой инструмент как уменьшает определенные потери. Чем ближе плановые и фактические значения, тем лучше.

http://finswin.com/projects/ekonomika/pokazateli-ehffektivnosti-investicionnogo-proekta.html