Основы трейдинга на фондовом рынке

Основы фондового рынка

В данном разделе собрана основная информация, которая поможет новичкам постичь основы фондового рынка и научиться извлекать прибыль из ценовых колебаний.

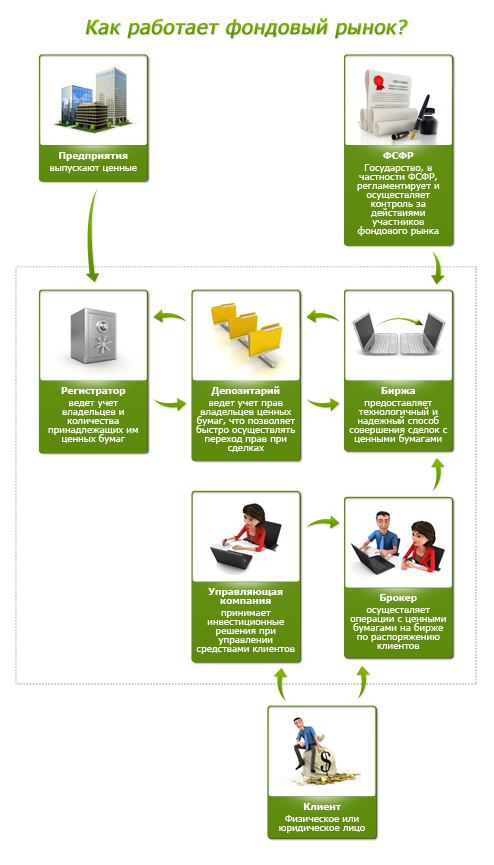

В последнее время тема финансов, фондового рынка и особенностей инвестирования вызывает все больший интерес у населения. Это обусловлено желанием людей обрести финансовую независимость. Каждый, кто желает увеличить свой капитал, рано или поздно столкнется с понятием фондового рынка, поскольку ценные бумаги сегодня являются наиболее востребованным способом вложения средств, который позволяет получить хорошую прибыль в самые короткие сроки. Рынок называется «фондовым» потому, что многие предприятия выходят на него с целью привлечения дополнительных финансов посредством реализации ценных бумаг либо облигаций.

Все торги совершаются на фондовой бирже и внебиржевых рынках. Фондовая биржа является компьютеризированным центром, доступ к которому можно получить через Интернет. На фондовом рынке формируются заявки на покупку и продажу акций от участников торгов. Физические лица могут получить доступ на биржу лишь через брокеров, которые предоставляют торговый терминал и осуществляют все финансовые расчеты. За эти услуги брокер взимает с трейдера комиссионные сборы.

Сегодня стать трейдером может любой человек, независимо от профессии и образования. Для этого необходимо иметь компьютер с доступом в Интернет и немного свободного времени. В Интернете доступна масса материалов по трейдингу и поэтому освоить азы работы на финансовых рынках можно самостоятельно.

Информация для начинающих

Фондовые биржи мира

Выбор брокера и открытие счёта

Как происходит торговля акциями

Основные биржевые индексы

Когда покупать и продавать?

Основными финансовыми инструментами фондового рынка являются акции и облигации.

Акции – это ценные бумаги, позволяющие владельцу получать часть прибыли от деятельности компании (дивиденды) или принимать непосредственное участие в управлении компанией, в случае наличия достаточного для этого количества акций. Акции выпускаются в бездокументарной форме, то есть существуют только в виде записей у организаций-реестродержателей.

Облигация – это, своего рода, заём, который предоставляется инвестором компании, выпустившей акции. Если инвестор приобрел облигацию такой компании, то, можно сказать, он дал ей кредит и в установленный срок получит свои проценты. Инвестирование в облигации – это некий аналог депозита в банковской организации. Процент заработка от такого вида инвестирования часто не больше обычного банковского процента.

Рынок производных финансовых инструментов представлен фьючерсами и опционами.

Фьючерс представляет собой договор на покупку основного актива (обычно это акции), где четко определены сроки в будущем по ценам, установленным сегодня. Количество, качество и реквизиты базового актива четко определены в спецификации контракта на сайте биржи.

Опцион – это контракты, предоставляющие право покупки или продажи отдельно взятого актива по установленной цене в определенные сроки. Продавец опциона, в данном случае, обязан совершить ответную продажу или покупку актива согласно условиям данного финансового инструмента.

Фондовые биржи являются важными игроками на мировом финансовом рынке. Сегодня в мире насчитывается около 200 таких структур.

Фондовая биржа Нью-Йорка (NYSE), оборот которой достигает половины совокупного оборота других мировых фондовых бирж, является самым крупным игроком в мире. Эта биржа – символ финансового благополучия Америки. Кроме того, здесь расположены ещё 12 бирж, обслуживающие клиентов с разных уголков Земли. Среди них – Американская фондовая биржа (AMEX) и внебиржевой рынок NASDAQ, работающий с акциями IT-компаний.

В больших британских и шотландских городах функционирует 22 фондовые биржи. Лондонская биржа (LSE) признана самой интернациональной среди британских бирж и занимает одну из ключевых позиций на мировом фондовом рынке.

Самой крупной японской биржей является Токийская, которая была основана еще в 1878 году. Она считается одной из cтарейших бирж мира. Кроме Токийской, в этой стране работает 8 других фондовых бирж.

На территории Российской Федерации самыми значимыми долгое время являлись Российская торговая система (РТС) и Московская межбанковская валютная биржа (ММВБ). В декабре 2011 года эти организации объединились в ММВБ-РТС, а уже в 2012 году объединенная биржу переименовали в ОАО «Московская биржа», которая и действует по сегодняшний день.

Для того, чтобы начать торговлю на фондовым рынке, необходимо:

- Выбрать подходящего брокера. В первую очередь, нужно оценивать финансовую надежность каждой конкретной компании. Для этого Вы можете воспользоваться рейтингами МОФТ, которые помогут Вам сделать правильный выбор. После того, как Вы ознакомились со списком компаний-лидеров, Вам необходимо оценить каждую по торговым условиям и выбрать оптимального брокера, предоставляющего самые выгодные условия работы, согласно Вашим торговым предпочтениям (местонахождение офиса, размер комиссионных, условия маржинального кредитования, дополнительные услуги и т.д).

- Открыть счёт в брокерской компании через МОФТ. Наше Объединение поможет Вам возвращать себе часть средств, затраченных на комиссию при открытии и закрытии сделок у Вашего брокера. Вам необходимо будет подписать договор и вместе с документами, подтверждающими личность, отправить на электронный адрес нашей службы поддержки. Мы свяжемся с Вашим брокером и поможем Вам открыть счёт для работы.

- Внести депозит. После открытия торгового счёта Вам необходимо будет внести денежные средства на него для осуществления торговой деятельности.

- Установить торговую платформу. Специальную программу для работы на фондовом рынке через Интернет Вам предоставит брокерская компания, в которой Вы открыли счёт. Вам необходимо будет установить её на Ваш компьютер и начинать совершать сделки.

После открытия торгового счёта брокерская компания предоставит Вам программное обеспечение для осуществления торговых операций на фондовом рынке и Вы получите ключи электронно-цифровой подписи (ЭЦП), которые использует программа онлайн – трейдинга, а также пароль для совершения операций в телефонном режиме. Торговые терминалы бывают авторскими, т.е. разработанными специалистами конкретной брокерской компании или классическими, которые дают возможность торговать на счетах различных брокерских компаний.

Рассмотрим универсальные терминалы:

- Quik – это одна из наиболее популярных систем для онлайн-торговли, которая позволяет совершать торговые действия на мировых фондовых биржах. QUIK содержит большой набор функций, которые используются для выполнения как простых, так и специализированных операций. Существуют различные версии терминала: для торговли на персональном компьютере и ПО для мобильных устройств.

- MetaTrader 4 – в основном используется для осуществления торговых сделок на международном валютном рынке Форекс, однако если компания позволяет торговать акциями, облигациями, фьючерсами или опционами, то существует возможность их отображения и в окне котировок MetaTrader 4. Эта платформа мало чем отличается от стандартной платформы для торгов ценными бумагами, а иногда и значительно превосходит ее по оперативности работы.

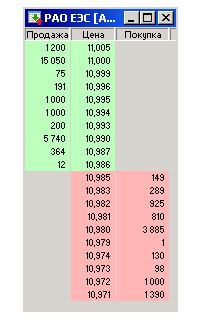

Для торговых сделок с акциями нужно выставить заявку в биржу при помощи торговой платформы, также указать тикер инструмента, количество лотов и предпочитаемую стоимость. После этого заявка отправляется на биржу. В том случае, если встречаются сделки с указанной в запросе ценой или меньшей, то совершается сделка. Если таких заявок нет, то она сохраняется в базе данных до момента исполнения или до тех пор, пока трейдер не захочет ее отменить.

В терминале можно просмотреть очередь текущих заявок с информацией о желаемых объемах сделок и их ценового значения: к примеру, на данный момент нет желающих продать дешево (биды) и не нашлось пока желающих купить дороже (оффера), разница между ними – спред. Когда заявка удовлетворяется, то такая же по объему часть офферов или бидов исчезает из списка заявок. Соответственно, новые заявки, которые не нашли встречных, становятся в эту очередь.

В терминале отображается цена последней сделки. Но это не значит, что покупать или продавать нужно с ориентацией на нее. Это можно сделать и по более выгодным ценам, которые могут и не совпадать с последним значением, указанным в терминале.

Фондовый индекс — ключевое понятие для всех участников торговли на бирже.

Фондовый индекс — это индикатор колебания цен конкретной категории активов (товаров, акций и других финансовых инструментов). Иначе говоря, фондовый индекс представляет собой усредненный показатель курсовой стоимости акций компаний, которые, по мнению авторов индекса, реально отображают текущую рыночную ситуацию. Цифра, которая может стоять в конце наименования индекса, отражает общее количество ценных бумаг, взятых в его расчет (Nikkei 225, FTSE 100, CAC 40, S&P 500).

Когда цена на акции, которые были использованы при расчете индекса, возрастает — фондовый индекс тоже увеличивается. Спад текущей стоимости ценных бумаг влечет за собой снижение значения биржевого индекса. Анализ динамики данных индексов даст возможность ознакомиться с информацией, которая поможет принять рациональное инвестиционное решение.

Наиболее значимые фондовые индексы:

DJI – Dow Jones 30 Industrials (включает 30 крупнейших американских компаний);

NASD – Nasdaq composit индекс биржи NASDAQ. Расчетную базу индекса составляют котировки более 3000 американских и неамериканских корпораций);

SPX – S and P 500 Index (Индекс от агентства Standart&Poor’s. Включает 500 американских компаний).

Основу европейского рынка акций составляют 3 финансовых центра – Лондон, Париж и Франкфурт-на-Майне.

Главные европейские фондовые индексы:

FTSE – UK FTSE 100 (Великобритания, индекс основывается на курсах акций 100 компаний с наибольшей капитализацией, включённых в список Лондонской фондовой биржи);

CAC40 – (Франция, индекс вычисляется на базе 40 крупнейших компаний, акции которых торгуются на бирже Euronext Paris);

DAX 30– (Германия).

Азиатские фондовые индексы:

SSEC – China Shanghai Composit;

NIKKEI 225 – (Япония, индекс рассчитывается на основе анализа значения котировок 225 наиболее ликвидных акций).

Российские фондовые индексы:

Индекс РТС (код индекса – RTSI);

Индекс RTS Standard (код индекса — RTSSTD).

Фундаментальный анализ фондового рынка осуществляется на трёх уровнях:

- Макроуровень. В данном случае учитываются множество факторов экономического и политического состояния конкретного государства. Фундаментальный анализ часто начинается с исследования текущей макроэкономической ситуации, для которой характерны ряд составляющих:

процентная ставка конкретного государства. Если значение увеличивается, то это зачастую является главной причиной снижения стоимости акций, а ее снижение выступает катализатором их роста.

размер ВВП и ВНП. Когда эти значения увеличиваются, то вместе с ними увеличиваются и производственные объемы других компаний. Это оказывает прямое влияние на индикаторы активности.

текущее состояние рынка занятости. Если наблюдается положительный рост, то это является причиной повышения тренда и на рынке ценных бумаг.

активность экономики. На данный показатель довольно существенно оказывают влияние индексы деловой активности ISM в различных сферах деятельности. Если данные показатели растут, то это способствует улучшению положения на рынке ценных бумаг.

увеличение либо падение спроса потребителей. Это значение определяется с помощью таких индикаторов, как: Personal income, Retail sales, Consumer confidence.

политические факторы, влияющие на стоимость активов. Сюда можно отнести настроение населения, стабильность правительства и ряд других важных показателей.

В ходе рыночного анализа ценных бумаг нужно учесть такие данные как:

- Влияние различных регуляторов.

- Данные рейтинговых агентств и ведущих экспертов. Стоимость акций разных компаний напрямую зависит от смены значений их рейтинга рейтинговыми агентствами.

- Выход важных бизнес-новостей о слиянии и поглощении компаний. В ходе данного процесса акции покупающей компании быстро снижаются в цене, а покупаемой – повышаются.

- Изменение объема дивидендов компаний.

- Buyback дополнительных ценных бумаг. В том случае, если компания совершает buyback своих акций, это трактуется фондовым рынком как весьма хороший знак.

- Госзаказы. Та компания, которая получает госзаказ, существенно повышает стоимость своих акций. Это объясняется тем, что госзаказы обычно весьма большие и оплачиваются без каких-либо задержек.

Итак, Вы выбрали брокера, открыли счёт, внесли депозит и установили торговый терминал на свой компьютер. С этого момента перед Вами будут стоять два самых главных вопроса: когда нужно покупать и когда продавать акции. Вам не стоит искать ответы на эти вопросы у других участников фондового рынка, потому что ответить на этот вопрос Вам смогут только новички, которым кажется, что они знают чёткий ответ и в силах точно спрогнозировать курс. Опытные трейдеры же в данном случае будут молчать, потому что они знают, что на цену влияет множество разнообразных факторов, и что предугадать все ценовые движения абсолютно невозможно. В принципе, этого и не требуется.

Не обязательно совершать исключительно прибыльные сделки. Главная цель трейдера — это получение прибыли не за один-два дня, а общий итоговый положительный баланс, который формируется из месяца в месяц. Часть Ваших сделок может быть закрыта с минусовым доходом, часть принесёт Вам реальные деньги, поэтому нужно чтобы прибыльных сделок было больше, чем убыточных. На этом и основывается работа на фондовом рынке.

И напоследок, хотелось бы акцентировать Ваше внимание на том, что успешным бывает тот, кто умеет контролировать убытки. Новичок, как правило, купив акции, в случае неблагоприятного развития событий продолжает слепо верить, что цена изменит своё направление, а баланс счёта тем временем целенаправленно движется к нулю. Рекомендуем заранее продумать ценовой уровень, на котором позиция закроется в том случае, если цена пойдет против Вас.

Трейдинг для «чайников»: что читать начинающему инвестору

Последние два года ЦБ, Московская биржа и брокерские компании пытаются повысить популярность частных инвестиций в России. На этой волне многие книгоиздатели вновь предлагают различные книги, посвященные основам торговли на фондовом рынке и инвестициям в ценные бумаги.

Впрочем, далеко не все они годятся для массового читателя: многие книги написаны профессиональным языком, который не осилит человек без профильного образования. РБК изучил книжный рынок в поиске учебников для начинающих инвесторов, которые будут понятны даже подростку.

Получилась подборка из пяти книг, изданных в 2015–2016 годах. Среди них — два занимательных учебника от руководителей инвестиционных компаний, самоучитель трейдинга от американского гуру психологии и пособие по инвестициям для «чайников». Что еще можно почитать про фондовый рынок?

Фондовый рынок США для начинающих инвесторов

Авторы: Клюшнев И., Панченко Д., Теплова Т.

Издательство: «Манн, Иванов и Фербер», 2016

Этот учебник претендует на статус настольной книги для всех, кто интересуется инвестициями в американские ценные бумаги.

Раздел «Теория» подготовлен профессором НИУ «Высшая школа экономики» Тамарой Тепловой. По сути, это история американского фондового рынка с момента зарождения и до наших дней, подкрепленная описанием финансовых инструментов и особенностями биржевого регулирования в США. Благодаря теоретической части книга может пригодиться не только начинающему инвестору, но и каждому любознательному человеку, желающему понять, что такое биржа и для чего она нужна.

Два других соавтора — Игорь Клюшнев и Дмитрий Панченко — руководители инвестиционной компании «Фридом Финанс», которая активно популяризирует инвестиции в американские ценные бумаги среди российских инвесторов. В книге они ответственны за раздел «Практика», в котором подробно объясняется, как начать инвестировать. Клюшневу и Панченко удалось избежать каких-либо отсылок к своей компании.

Читатели могут узнать, зачем нужен личный финансовый план, как торговать на бирже через брокера и что может рассказать инвестору отчетность американских компаний. Тут же можно получить представление о фундаментальном и техническом анализе, научиться понимать графики и формировать инвестиционный портфель, а также познакомиться с историями успеха знаменитых американских инвесторов — например, Джесси Ливермора и Уоррена Баффетта.

Цитата: «Важное отличие взаимных фондов США от российских аналогов, паевых инвестиционных фондов, заключается в том, что американские фонды регулярно выплачивают своим пайщикам дивиденды — обычно раз в квартал. При этом инвестор может отказаться от получения дивидендов на руки, в таком случае дивиденды будут реинвестироваться в фонд. По расчетам автора монографии «Экономика инвестиционных фондов», один доллар, вложенный в старейший американский взаимный фонд MIT в год его основания (1924), через 89 лет (2013) принес бы пайщику 347 долл. — именно за счет дивидендов, тогда как расчетная стоимость паев MIT за этот период выросла лишь в семь раз».

Фондовый рынок для начинающих

Авторы: Верников А., Марков В., Шишкина Е., Подлевских Н., Сорокина Ю., Авакян Н.

Издательство: «Перо», 2015

Это пособие по торговле на фондовом рынке подготовлено профессиональными трейдерами и управляющими из ИК «Церих Кэпитал Менеджмент». В его основу положен учебный курс Школы биржевого мастерства, работающей в компании и обучающей трейдингу с нуля. Авторы ведут изложение от простого к сложному: сперва читатель узнает о том, что такое фондовый рынок и из чего он состоит, затем — какие бывают финансовые инструменты и как с ними работать.

В книге приведена детальная инструкция по открытию торгового счета и совершению сделок, а также рассказывается о различных видах трейдинга и отдельных стратегиях. В заключительной главе авторы решили рассказать об услугах, доступных клиенту ИК «Церих Кэпитал Менеджмент», но это единственная часть книги, которая содержит рекламную информацию. За ее вычетом «Фондовый рынок для начинающих» действительно походит на качественно выстроенный учебник для частного инвестора.

Среди сильных сторон этой книги — объяснение сложных финансовых понятий максимально доступным языком. Авторы расшифровывают для читателя такие термины, как роуд-шоу, IPO, скальпинг, маржин-колл и прочую трейдерскую лексику, которая неизменно пугает новичков.

Цитата: «Перед размещением акций компания проводит роуд-шоу (англ. Road Show). Оно заключается во встречах с потенциальными инвесторами и аналитиками для обсуждения вопросов, касающихся развития компании. Успешное проведение роуд-шоу является неплохим способом привлечь к себе внимание не только будущих акционеров, но и СМИ. Кроме того, в ходе роуд-шоу формируется книга заявок на покупку выпускаемых акций, по которой компания может косвенно судить об успехе предстоящего IPO».

Самоучитель трейдера. Психология, техника, тактика и стратегия

Автор: Стинбарджер Б.

Издательство: «Альпина Паблишер», 2016

Перевод бестселлера Бретта Стинбарджера — известного американского психиатра и трейдера, автора популярного блога о психологии торговли, выдержал два издания в России — в 2012 и 2016 годах. Несмотря на то что эта книга не является учебником по инвестициям в чистом виде, она ставит своей задачей помочь начинающему трейдеру сделать первые шаги на фондовом рынке.

Как и в других своих книгах, Стинбарджер делает акцент на психологии торговли, рассказывая читателю, как найти для себя оптимальный способ трейдинга и научиться справляться со стрессом во время скачков волатильности на рынке. При этом психолог неоднократно подчеркивает, что инвестиции на фондовом рынке — занятие не для всех. Читателю нужно приготовиться к большому количеству жизненных историй и описанию многочисленных психологических экспериментов. О финансовых инструментах и самом фондовом рынке автор говорит мимоходом, поэтому читать эту книгу стоит только в нагрузку к другим пособиям по трейдингу, раскрывающим тему более подробно.

Цитата: «Трейдеры без опыта работы в разных областях чем-то напоминают партнеров в браке по расчету. Может быть, брак окажется удачным; возможно, он окончится катастрофой. Но в любом случае вряд ли супруги будут испытывать удовольствие. Сколько трейдеров так и не доходят до стадии мастерства не потому, что они ленивы, но потому, что просто взялись не за свое дело?»

Как заработать на бирже для чайников

Авторы: Петров К., Лукашевич Т.

Издательство: «Диалектика», 2016

Название этой книги говорит само за себя: это очередное пособие из знаменитой серии для начинающих. Ее авторы — специалист по бизнес-планированию Константин Петров и трейдер Татьяна Лукашевич. Им удалось вместить в одну книгу большой объем информации, рассказав читателю об основных мировых биржах, включая российские, и о доступных на них инструментах. И ведь это далеко не все: вторая и третья части пособия посвящены техническому и фундаментальному анализу, четвертая — различным стратегиям торговли акциями, пятая — инвестициям в высокорискованные активы.

Особого внимания заслуживает последняя (шестая) часть, в которой Петров и Лукашевич рассказывают об основных правилах трейдинга и раскрывают значение самых важных трейдерских терминов, включая «боковик», «стакан» и прочее. Проблема лишь в том, что из-за стремления авторов охватить все стороны торговли изложение порой становится обобщенным. Тем не менее новичок найдет в этой книге массу полезного.

Цитата: «В хорошо сбалансированном агрессивном портфеле 80% акций и 20% облигаций. Такой портфель способен приносить инвестору в среднем в течение 20 лет примерно 12% годовой прибыли; в какие-то годы прибыль может быть выше, в какие-то — ниже. Если ваш портфель приносит порядка 30% прибыли ежегодно в течение нескольких лет, поздравляем — вы удачно сформировали портфель. Стабильные 30% — очень хороший результат!»

Успешный трейдинг на фондовом рынке. От нуля до первого миллиона. Учебник

Автор: Михнов Д.

Издательство: «Прайм-Еврознак», 2016

Это дополненное издание книги Дмитрия Михнова. Впервые этот учебник был выпущен в 2014 году. Книга лишена даже намека на академизм — автор просто делится своим опытом и строит диалог с читателем на равных. Он объясняет, чем фондовый рынок отличается от форекс и других «кухонь», пытающихся заманить новичков, рассказывает о финансовых инструментах и налоговом законодательстве, действующем в отношении ценных бумаг.

Особое внимание Михнов уделяет заключению сделок, пошагово расписывая процедуры выставления заявок, сопровождая это большим количеством иллюстраций. Также он доступно разъясняет, что такое теханализ, и затрагивает некоторые аспекты психологии трейдинга. Благодаря манере изложения книга читается легко, однако сложные термины не всегда объясняются понятно.

Цитата: «Для того чтобы начать торговлю фьючерсными контрактами, вам необходимо открыть счет у брокера (посредника между вами и биржей) и разместить на нем сумму, необходимую, по вашей оценке, для торговли. Эта сумма будет своеобразной «страховкой» для биржи на случай, если контракты, которые вы купили, понизились в цене. Все прибыли от вашей торговли будут начисляться на этот счет, а все убытки — списываться с него».

Выбор финансистов

Начинать работу с фондовым рынком лучше с базовых экономических понятий, считает гендиректор консалтинговой компании «Персональный советник» Наталья Смирнова. Они хорошо описаны на сайте, который был создан Минфином для повышения финансовой грамотности, говорит Смирнова.

«Когда человек поймет основы экономики, как устроен финансовый рынок, что такое акции, облигации и чем они отличаются, тогда можно более детально вникать во все это, читая книги по фондовому рынку. Единственная деталь — она должна быть актуальной, то есть выпущенной в этом году», — отмечает Смирнова.

Гендиректор консультационного центра БКС Виктор Романовский советует читать «Секреты биржевой торговли» Владимира Твардовского и Сергея Паршикова. Несмотря на название, эта книга адресована начинающим инвесторам, поскольку там говорится не только о методах технического анализа, но и о функционировании рынка, говорит Романовский.

Кроме того, он рекомендует «Малую энциклопедию трейдера» Эрика Наймана. «Автор подробно объясняет, как торговать, в какой ситуации покупать разные инструменты, объясняет азы технического анализа. Ее можно читать неподготовленному человеку», — соглашается финансовый советник «Алор Брокер» Сергей Королев.

Королев также советует книгу «Торговля акциями» Джесси Ливермора — там есть место не только сухим цифрам, но и философии, рассказывает он. Руководитель аналитического центра Санкт-Петербургской биржи Павел Пахомов также советует не ограничиваться учебниками. В биржевой торговле более важна не теоретическая подготовка, а психология инвестора, говорит он, поэтому книги, описывающие интересные ситуации и поведение людей на рынке, будут полезны. В качестве примера Пахомов приводит книгу «Вышел хеджер из тумана» Бартона Биггса.

Основы трейдинга, часть 1

Введение

Трейдинг – торговля ценными бумагами с использованием специальных торговых подходов, техник, приемов, целью которых является получение прибыли за счет курсовой разницы между ценой покупки и ценой продажи.

В известном смысле с этим тесно ассоциируется и такое понятие как игра на бирже – проведение спекулятивных операций посредством удачной скупки и продажи ценных бумаг. Иногда целью такой игры, кроме получения прибыли, является введение других участников фондового рынка в заблуждение, побуждение их провести поспешные и, в конечном счете, невыгодные операций с ценными бумагами.

Трейдинг относится к спекулятивному виду инвестирования, поэтому торговые операции в трейдинге часто называют «спекулятивными». Слово «спекулировать» происходит от латинского слова specular, означающего «наблюдать, выслеживать».

Специалист, который занимается трейдингом, называется трейдером, или в старом классическом варианте биржевым спекулянтом.

Трейдер – специалист, который занимается торговлей ценными бумагами в интересах клиентов или для собственной выгоды. Решения о купле-продаже ценных бумаг трейдер принимает самостоятельно, используя для этого свою торговую стратегию и тактику.

Трейдер наблюдает за рынком и выбирает благоприятный момент для открытия или закрытия позиции. Понимания этого очень важно для успеха в трейдинге. Трейдер не должен находиться всегда в позиции, т. е. иметь купленные или проданные акции, и он не обязан торговать каждый день.

Для того, чтобы лучше понимать любую область знаний или освоить новую профессию необходимо знать и использовать профессиональный язык этой области знаний. Трейдинг не исключение. Чтение настоящей главы начните с изучения «Тематического словаря трейдера и инвестора». Чем лучше вы поймете смысл основных терминов трейдинга, тем эффективнее вы усвоите материал книги.

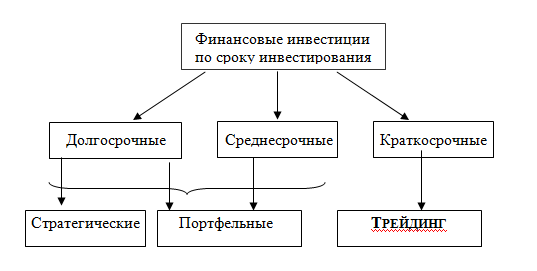

Место трейдинга в системе инвестиций

Финансовые инвестиции в зависимости от срока инвестирования условно делятся на:

- долгосрочные (более 3–4 лет);

- среднесрочные (от 1 до 3–4 лет);

- краткосрочные (менее 1 года).

В трейдинге обычно используются краткосрочные инвестиции (см. Рис. 36).

Рис. 36 Классификация инвестиций по сроку и целям инвестирования

Инвестиции условно делят на две группы: реальные и финансовые. Объектом реальных инвестиций являются «осязаемые активы» – основные фонды предприятия, земля, другие материальные активы. Целью такого вложения средств, как правило, является обновление материально-технической базы, наращивание объемов производственной деятельности и освоение новых видов деятельности.

Объектом финансовых инвестиций служат, в основном, ценные бумаги и производные ценных бумаг. По целям вложения инвестиции делятся на стратегические, портфельные и спекулятивные, которые и используются в трейдинге.

Стратегические инвестиции предполагают скупку контрольного пакета акций и, в конечном результате, участие в управлении компанией. При этом доходность операций не имеет приоритетного значения. По продолжительности инвестирования такие вложения, скорее, долгосрочные или среднесрочные.

Портфельные инвестиции связаны с формированием структуры вложений, обеспечивающей оптимальную доходность при приемлемом уровне риска. Здесь важен не только возможный конечный результат операций, который может быть определен ожидаемой доходностью, но и степень риска, который инвестор готов принять. При этом доход возникает за счет роста курсовой стоимости актива, а также за счет дивидендных и купонных выплат. Портфельными инвестициями занимаются ПИФы, доверительные управляющие, пенсионные фонды и другие коллективные инвесторы, а так же частные инвесторы. Для контроля над рисками портфельные инвесторы обычно применяют такой подход, как диверсификация.

Спекулятивные операции (трейдинг) в основном нацелены на получение прибыли за счет курсовой разницы между ценой покупки и ценой продажи ценных бумаг. Подобные инвестиции осуществляются на краткосрочную перспективу. Остановимся на изучении спекулятивных инвестиций.

Акции для трейдинга и их характеристики

Для трейдинга подходят только ликвидные акции.

Ликвидность подразумевает способность относительно быстро и без потерь обменять акции на денежные средства и наоборот. Для количественного измерения ликвидности используют оборот торгов по конкретной акции и спрэд этой акции. Чем выше оборот и ниже спрэд, тем выше ликвидность акции.

Еще раз напомню, что спрэд – это разница между лучшей ценой (котировкой) на покупку и лучшей ценой (котировкой) на продажу конкретной акции на бирже в «очереди заявок». Чем меньше спрэд, тем выше ликвидность.

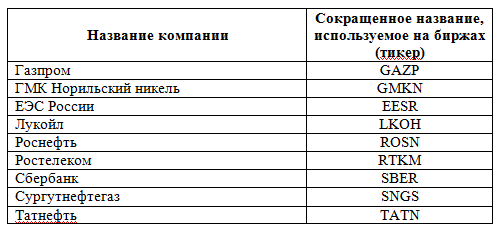

Спрэд самых ликвидных акций, торгуемых на ММВБ и в РТС, колеблется от 0,05% до 0,5%. К таким акциям относятся российские «голубые фишки» (см. Таблицу 15):

Таблица 15 Список «голубых фишек» с тиккерами

Курсовая стоимость акций или цена, постоянно изменяется, колеблется. Именно это свойство акций, с одной стороны, позволяет зарабатывать, а с другой стороны, – терять на этих движениях. Почему же цены акций постоянно изменяются?

В первой главе книги мы рассмотрели торговые роли участников биржевой торговли акциями и отметили, что у каждой из этих групп существуют свои планы, свой расчет и своя технология работы. Кому-то нужны деньги и он решил продать акции, кто-то получил деньги и решил купить акции. Одни считают акции дорогими и продают, другие считают акции дешевыми и покупают. Поступившую новость одни считают положительной и держат акции или начинают покупать, а другие считают эту же новость отрицательной, прекращают покупать акции или начинают их продавать. Существует множество других причин, влияющих на торговые действия участников биржевой торговли. В основном из-за разницы в оценках и планах участников биржевой торговли и происходят постоянные колебания курсовой стоимости акций.

Изменчивость цены, можно измерять и использовать в торговле. Для измерения степени колебания цены акции, используют такое понятие, как волатильность.

Волатильность (изменчивость) – мера неустойчивости стоимости акции по отношению к ее среднему или обычному значению. Чем больше колебания стоимости акции, тем выше ее волатильность.

Иногда говорят, что трейдеры «торгуют волатильность». Это значит, что они используют отклонение от среднего значения цены для извлечения прибыли. Существует множество способов расчета волатильности.

Например, для определения дневного уровня волатильности можно от максимальной цены дня отнять минимальную цену дня, а потом эту разность разделить на минимальную цену и умножить на 100%. Таким образом, получим значение дневного уровня волатильности в процентах. Если сложить значения дневных волатильностей за последние пять дней и разделить на пять, то получим среднее значение волатильности за последние пять дней.

Чем выше волатильность акции, тем теоретически больше на ней можно зарабатывать. Но это только в теории, а на практике бывает и наоборот. Я бы рекомендовал тем, кто еще только делает первые шаги в трейдинге, не выбирать для торговли акции с максимальным значением волатильности. Это можно сравнить с ездой верхом. Если вы учитесь ездить верхом, то, наверное, сначала выберете для себя спокойную лошадь, а не горячего скакуна. То же самое и при выборе акций для торговли. Из российских «фишек» – это акции «Газпром», «ЛУКОЙЛ», «РосТелеком», «Сбербанк».

В трейдинге волатильность используется для определения размеров защитных приказов («стоп-лоссов», «тэйк-профитов», «скользящих-стопов»). Чем выше волатильность, тем больше размер защитных приказов. Для определения уровня волатильности я обычно использую индекс волатильности.

Более подробно эта тема рассматривается в главе 19 «Трейдинг как системная торговля».

Из книги “Как заработать на рынке акций”, 2007 г.

Copyright © 2007 Вадим Зверьков- при публикации ссылка обязательна

10 книг для понимания устройства фондового рынка, инвестиций на бирже и автоматизированной торговли

Современный фондовый рынок – это масштабная и довольно сложная область знаний. Сходу разобраться в том, «как здесь все устроено» бывает непросто. И несмотря на развитие технологий, вроде робоэдвайзеров и тестовых торговых систем, появления низкорисковых способов инвестирования, вроде структурных продуктов и модельных портфелей, для успешной работы на рынке стоит получить базовые знания в этой области.

В этом материале мы собрали десять книг, которые помогут разобраться с устройством современного фондового рынка, тонкостями инвестирования на нем, и том, как здесь используются передовые технологии.

Примечание: в подборке представлены книги, как на русском, так и английском языках – переведенных качественных материалов по продвинутым финансовым технологиям не так много, поэтому для полноценного погружения в тему знание английского будет большим плюсом.

Также для применения полученных знаний вам понадобится брокерский счет — открыть его можно в режиме онлайн или зарегистрировать тестовый счет с виртуальными деньгами.

Торговля Акциями. Классическая формула тайминга, управления капиталом и эмоциями — Джесси Ливермор

Очень полезная книга – в ней приводится, как ясно из названия, «формула Ливермора» с примером ее применения в случае торговли акциями. Конечно, в на современном рынке, на котором все большую роль играют роботы и высокочастотные трейдеры, вы вряд ли сможете ей воспользоваться, но она будет крайне полезна для осознания устройства рынка.

Одураченные случайностью. Скрытая роль шанса на рынках и в жизни — Нассим Таллеб

Главная мысль книги очень неожиданная для абсолютного большинства людей – если какому-то человеку повезло в жизни, то вполне вероятно, что это не он такой гений, разработавший успешную стратегию, а простой везунчик. На бирже все так же, как и в жизни – есть торговые стратегии, используя которые кто-то срывает банк, но никто не знает о множестве инвесторов, которые следуя им, не добились успеха. Книга очень полезна для формирования правильного отношения к жизни и фондовому рынку, в частности.

Долгосрочные секреты краткосрочной торговли – Ларри Вильямс

Автор является признанным мастером в деле краткосрочных спекуляций – как-то раз на соревновании в течение года он превратил $10к в $1.1 млн. В своей книге он описывает свои методы, которые приводят к наилучшим результатам, а также дает основы краткосрочной торговли. Цельной системы торговли в книге не представлено, однако с точки зрения психологии трейдинга – непревзойденная вещь.

Финансовая инженерия. Инструменты и способы управления финансовым риском – Л. Галиц

В книге описываются разнообразные инструменты финансовой инженерии, включая фьючерсы, опционы, процентные и валютные свопы, кэпы, флоры, коллары, коридоры, свопционы, барьерные опционы и разнообразные структурированные инструменты. Автор описывает практические ситуации, в которых оправдано применение того или другого финансового инструмента.

Хаос и порядок на рынках капитала. Новый аналитический взгляд на циклы, цены и изменчивость рынка – Эдгар Петерс

Книга, посвященная современным проблемам нелинейной экономической динамики (экономической синергетики), в ней подробно описаны и разобраны процессы, протекающие на рынке под влиянием различных факторов. Четкая структура изложения: большое количество вводного материала вкупе с большим количеством непосредственно информации по теме, сделают ее полезной и интересной как для начинающих, так и опытных инвесторов.

Секреты биржевой торговли – Владимир Твардовский, Сергей Паршиков

Очень удачная книга о работе на российском фондовом рынке. Авторы создали настоящий учебник по интернет-торговле, в котором собрана не только теория, но освещается и множество практических вопросов. Большое внимание уделено технике совершения операций и методам риск-менеджмента. Материал подан в доступной форме, без сложных математических выкладок. С момента написания книги технологии торговли активно развивались, однако она и сейчас будет крайне полезна, особенно начинающим инвесторам.

Покупка и продажа волатильности – Кевин Б. Коннолли, Михаил Чекулаев

Торговля волатильностью – известная торговая стратегия. Авторы книги объясняют то, как она работает на практике, увязывая ее с объяснением понятия опционов. Как сказано в описании книги на Ozon, она «объясняет, как инвесторы могут получать прибыль, используя отклонения волатильности и цен опционов, независимо от роста или падения рынка».

Quantitative Trading. How to Build Your Own Algorithmic Trading Business – Ernest Chan

В этой книге подробно описывается процесс создания «ритейловой» торговой системы (то есть принадлежащей частному лицу, а не, скажем, фонду) с помощью MatLab или Excel. После прочтения книги у начинающего трейдера возникает ощущение реальности решения задачи заработка на рынке с помощью создания специальных программ. Работа Эрнеста Чана — хороший гид по тому, как устроена алгоритмическая торговля, и позволяет усвоить самые базовые понятия вроде «торговой модели», «риск-менеджмента» и так далее.

Algorithmic Trading & DMA – Barry Johnson

Автор книги Барри Джонсон работает разработчиком торгового программного обеспечения в инвестиционном банке. С помощью данной книги частные торговцы могут лучше понять, как работают биржи, и усвоить «рыночную микроструктуру» — все это позволяет повысить эффективность собственных торговых стратегий. Читается тяжело, но того стоит.

Inside the Black Box – Rishi K. Narang

В этой книге в подробностях рассказано о том, как работают хеджевые фонды в области quantitative trading. Изначально книга нацелена на инвесторов, которые сомневаются, инвестировать ли свои финансы в такой «черный ящик». Несмотря на кажущуюся нерелевантность для частного алгоритмического торговца, в работе представлен исчерпывающий материал о том, как должна работать «правильная» торговая система. В частности, обсуждаются вопросы важности учета транзакционных издержек и риск-менеджмента.

http://soldatbiz.ru/%D1%80%D0%B0%D0%B7%D0%BD%D0%BE%D0%B5/%D0%BE%D1%81%D0%BD%D0%BE%D0%B2%D1%8B-%D1%82%D1%80%D0%B5%D0%B9%D0%B4%D0%B8%D0%BD%D0%B3%D0%B0-%D0%BD%D0%B0-%D1%84%D0%BE%D0%BD%D0%B4%D0%BE%D0%B2%D0%BE%D0%BC-%D1%80%D1%8B%D0%BD%D0%BA%D0%B5.html