Индексные фонды РФ для инвестирования

Московская фондовая биржа и российские индексы ценных бумаг с каждым днем набирают обороты. Они привлекают все большее число инвесторов со всего мира. Поговорим о том, что собой представляют фондовые индексы РФ, что должен знать инвестор об их структуре и способах расчета.

Московская фондовая биржа и российские индексы ценных бумаг с каждым днем набирают обороты. Они привлекают все большее число инвесторов со всего мира. Поговорим о том, что собой представляют фондовые индексы РФ, что должен знать инвестор об их структуре и способах расчета.

Несколько абзацев о фондовом индексе

Фондовый индекс – это относительный показатель, размер которого вычисляют по совокупной стоимости ценных бумаг:

- показывает как в ту или другую сторону «качает и подбрасывает» цену на какую-либо корзину с акциями;

- помогает инвесторам понять, какие именно факторы влияют на текущую стоимость таких корзин.

- Позволяют сделать более-менее точный прогноз относительно того, сколько в будущем (по крайней мере, ближайшем) будут стоить те или иные активы на рынке. Это помогает принять взвешенное решение насчет того, стоит ли вкладывать свой капитал в какой-либо актив в текущем дне или месяце 2018 года.

- Также индексы дают возможность инвесторам увидеть общий тренд в различных отраслях и понять, вверх он движется или вниз.

Важнейшие российские фондовые индексы

К главным российским индексам, которых уже успели «полюбить» инвесторы, относятся следующие индексы.

MICEX (ММВБ)

MICEX (ММВБ)

- важнейший ориентир на московском фондовом рынке и лидер в общем объеме «законченных сделок;

- в него входят более 50 наиболее высококлассных и прибыльных ценных бумаг самых крупных компаний РФ;

- основная доля (более 50%) из них приходится на 5 «столпов» российской экономики (речь о «Газпроме», «Роснефти», «Лукойле», «Сбербанке», а также ВТБ);

- рассчитывается MICEX только в национальной валюте (то есть в рублях). Доллары для этого давным-давно перестали использоваться.

За изменением индекса ММВБ можно наблюдать в режиме реального времени. Торги начинаются в 10.30 (по Москве) в понедельник и заканчиваются в 18.45 в пятницу. Четырежды в год состав индекса пересматривают.

РТС (RTS)

РТС инвесторы и трейдеры прозвали «барометром рынка». Этот индекс России вполне можно сравнить со Standard and Poor’s 500 (S&P 500), в который входят активы пятиста крупнейших корпораций нью-йоркской биржи. С РТС похожая история. В него включают стоимость акций самых крупных компаний РФ, которые представлены на бирже столицы (речь о бумагах Газпрома, Сбербанка, Роснефти, ВТБ, Лукойла, Норильского Никеля и др.). Их акции наиболее прибыльны. Они приносят больше всего дохода. Торгуется RTS пока что в USD (долларах), но совсем скоро (возможно в 2019 году) должен произойти окончательный переход на национальную валюту – рубль.

РТС инвесторы и трейдеры прозвали «барометром рынка». Этот индекс России вполне можно сравнить со Standard and Poor’s 500 (S&P 500), в который входят активы пятиста крупнейших корпораций нью-йоркской биржи. С РТС похожая история. В него включают стоимость акций самых крупных компаний РФ, которые представлены на бирже столицы (речь о бумагах Газпрома, Сбербанка, Роснефти, ВТБ, Лукойла, Норильского Никеля и др.). Их акции наиболее прибыльны. Они приносят больше всего дохода. Торгуется RTS пока что в USD (долларах), но совсем скоро (возможно в 2019 году) должен произойти окончательный переход на национальную валюту – рубль.

MICEX 10 (ММВБ-10)

За его основу берутся десять самых дорогих ценных бумаг, которые представлены на бирже столицы. Рассчитывается MICEX 10 исключительно в нац. валюте (российских рублях).

MICEX 10 продвинутые трейдеры и инвесторы нарекли индикатором «голубых фишек», то есть самых высококлассных акций. Их так называют по аналогии с покером, где у самых дорогих фишек голубой цвет. MICEX 10 нередко сравнивают со знаменитым нью-йоркским Доу Джонсом.

Что инвестор должен обязательно знать насчет этих индексов

С помощью основных индексов России инвестору абсолютно по плечу:

- Более-менее точно выяснить, есть ли какой-либо смысл вкладывать свои средства в акции того или иного государства. Это станет ясно, если внимательно наблюдать за индексной динамикой в течение хотя бы нескольких месяцев. Такой небольшой, но продолжительный анализ– залог правильных решений.

- Понять, как меняются предпочтения у других инвесторов. Индексный рост говорит об их оптимистических настроениях, готовности смело и крупно инвестировать в те или иные активы.

- Узнать о том, насколько трейдеры на рынке активны. Это можно сделать, если следить не только за самими индексами, но также и за общим объемом акций, которые постоянно циркулируют в биржевом обороте. Речь естественно об акциях компаний, которые являются частью того или иного индекса.

- Решить, стоит ли выводить капитал с рынка или лучше наоборот завести его туда.

- Получить все необходимые данные, чтобы с выгодой для себя спекулировать.

Обратите внимание! Инвестору очень важно тщательно отслеживать индексные динамики не только на родной столичной, но и на всех других крупнейших биржах мира (в частности на нью-йоркской, лондонской, мадридской и токийской биржах, а также Euronext и Nasdaq).

Способы инвестирования с помощью основных фондовых индексов России

Существует несколько способов инвестировать, используя для этого главнейшие индексы РФ.

1. «Зеркальные» инвестиции

Обычно лучше всего портфель инвестиций формировать по «зеркальному принципу». То есть полностью повторять в нем состав акций, представленных в индексе. В таком случае, правда, малой кровью обойтись никак не удастся. Придется сразу инвестировать немаленькую сумму размером в, как минимум, несколько миллионов рублей (о том, как более-менее точно рассчитать индексную структуру речь пойдет несколькими разделами ниже).

2. Инвестиции в индексные паи (ПИФы)

Инвестор обязательно должен обдумать, стоит ли выбрать паевые индексные фонды (ПИФы). Структура портфелей таких фондов почти идентична основным российским индексам. Так что их покупка – это практически, то же самое, что и зеркальное инвестирование. С помощью таких фондов можно серьезно сэкономить, так как вложение в них обойдется существенно дешевле в сравнении с выше описанными зеркальными инвестициями.

3. Покупка фьючерса

Ну и наконец, также можно инвестировать во фьючерс одного из основных индексов. Подобные контракты обязывают инвестора купить или продать актив в будущем. При этом обязательно фиксируются цена и сроки.

К примеру, можно вложить собственные средства во фьючерс на индекс РТС. Делается это, чтобы обезопасить себя от рисков (произвести хеджирование).

У фьючерсного инвестирования есть один большой плюс – инвестору абсолютно не требуется искать огромную сумму, поскольку сначала достаточно внести только 10-15% от полного размера контракта. Это служит гарантийным обеспечением фьючерса. В будущем расчет прибыли (или убытка) будет сделан так, словно бы была внесена вся сумма целиком.

Как рассчитать основные фондовые индексы России

Каждый инвестор должен понимать, как фондовые индексы рассчитываются. Делается это одним из двух основных способов.

Среднее арифметическое (простое)

Общую сумму ценных бумаг индекса следует поделить на количество этих ценных бумаг. Кстати, именно по такой формуле считают знаменитый Dow Jones. Этот способ очень оперативный, эффективный и простой. Он позволяет быстро менять свою инвестиционную политику на рынке, когда этого требуют обстоятельства.

Среднее арифметическое (взвешенное)

Среднее арифметическое (взвешенное) – это когда индексные акции взвешиваются по определенным параметрам. Чаще всего это делается по показателю капитализации, так как в таком случае можно учесть не только стоимость акций, но и их количество у организаций, выпускающих акции (эмитентов).

Выводы

Наблюдение за основными фондовыми индексами России – хороший способ узнать уже сегодня о том, куда выгоднее и надежнее всего инвестировать свои капиталы. Главное использовать для этого правильные инструменты.

Во что инвестировать с зарплатой до ₽100 тыс. 4 надежных варианта

Если ваша зарплата не превышает ₽100 тыс., то вы все равно можете инвестировать свои средства и формировать капитал. Необязательно вкладывать сразу большие деньги. Здесь важны дисциплина и регулярность, рассказала «РБК Инвестициям» директор по коммуникациям портала «Сравни.ру» Александра Краснова.

«Если соблюдать эти два условия, то, инвестируя даже небольшие суммы каждый месяц, можно получить приличную доходность», — отметила она.

Финансовый консультант Игорь Файнман считает, что не нужно сразу вкладывать большие деньги, чтобы просто не было стресса, что вы их можете потерять. Можно постепенно покупать ценные бумаги и повышать доходность.

Мы подобрали несколько инструментов, в которые можно вкладывать по ₽5–10 тыс. в месяц и даже меньше и постепенно формировать портфель.

Недорогие акции с дивидендами

Например, стоит обратить внимание на российские голубые фишки. Это бумаги, которые обладают высокой ликвидностью , то есть инвестор всегда может найти покупателя или продавца, так как они востребованы на рынке. В голубые фишки входят 15 крупнейших российских компаний: Сбербанк, «Яндекс», АЛРОСА, «Газпром», «Роснефть», «Магнит», МТС и другие.

По словам Красновой, российские голубые фишки стоят дешевле ₽5 тыс. за редким исключением. «Например, одна акция «Яндекса» стоит около ₽5 тыс. Сбербанк стоит около ₽200, но продается лотами по десять штук, то есть за раз придется потратить около ₽2 тыс. Можно каждый месяц покупать по одной акции или по лоту крупной компании, и за год вы соберете представительный портфель», — сказала она.

По словам Файнмана, стоит брать дивидендные акции, которые будут приносить доход в виде выплат раз в полгода или год. Их также можно найти среди голубых фишек.

Сначала доход от таких вложений будет очень маленький, несколько десятков рублей, что сопоставимо сумме инвестиций, отметил консультант. Можно купить бумаги на ₽1 тыс., ₽3 тыс. или ₽5 тыс., чтобы сделать первый шаг и научиться пользоваться инвестиционными инструментами.

Однако потом можно докупать бумаги, и доход постепенно будет расти. «Вы удивитесь через десять лет, когда начнете получать хорошие дивиденды, на которые вы сможете, например, что-то себе дополнительное купить или в отпуск съездить», — отметил он.

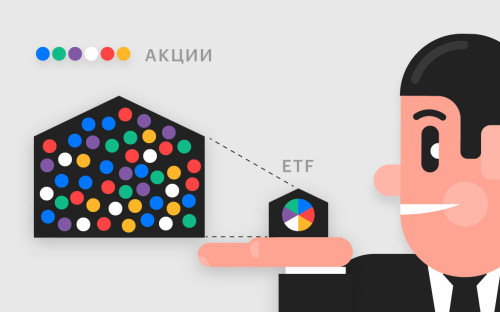

ETF

Альтернативой акциям могут стать ETF — фонды, которые покупают различные ценные бумаги и активы. Покупая акцию такого фонда, вы инвестируете во все активы ETF . Это как бы кусочек от большого портфеля, собранного профессиональными управляющими, или от портфеля, который просто включает все акции того или иного биржевого индекса.

В них могут входить бумаги, которые стоят дорого и не всем по карману. Например, Amazon, цена одной акции которого превышает $3 тыс., и других компаний. Однако одна акция ETF будет стоить гораздо дешевле. Цена может составлять даже ₽1. По словам Красновой, в среднем бумаги индексных фондов стоят ₽1–2 тыс. Такие ETF покупают акции компаний, которые входят в различные индексы. Однако бывают и немного подороже.

На Московской бирже для частных инвесторов доступны фонды от провайдеров FinEx и ITI Funds. Например, FXUS, в который входят акции более 500 крупнейших компаний США в сферах IT, энергетики, недвижимости, промышленности, здравоохранения и других. Одна бумага такого фонда стоит ₽4659, можно купить ее и за доллары.

Стоит учитывать, что рублевая цена фонда зависит от курса доллара к рублю. Поэтому чем дороже доллар и слабее рубль, тем больше стоимость акции этого ETF. Тем не менее цена бумаги в долларах не будет меняться при колебании курса. С другой стороны на цену акции фонда влияет изменение стоимости бумаг, включенных в индекс или портфель управляющего.

Корпоративные облигации

По словам Файнмана, еще один очень хороший и надежный инструмент с фиксированным доходом — это облигации. Покупая такую бумагу, вы одалживаете деньги государству или компании и получаете выплаты в виде купонов. Фактически, это первый шаг от банковского депозита к инвестициям, отметил консультант. «То есть вы, покупая облигации, становитесь пассивным инвестором, вам не надо заниматься никаким трейдингом», — сказал он.

Эксперт полагает, что сейчас лучше покупать именно облигации компаний. Низкая ключевая ставка Банка России сравняла доходность облигаций федерального займа (ОФЗ), то есть государственных, с банковским депозитом. Раньше ОФЗ были интересны инвесторам, так как доходность у них была 7%, 8% и даже приближалась к 9%.

Если ключевая ставка ставка будет повышаться, то ОФЗ вновь станут интересным инструментом. По мнению Файнмана, это вполне может произойти. Среди корпоративных облигаций консультант предложил покупать бумаги крупных корпораций — Российских железных дорог, Сбербанка, «Роснефти», «Новотранса» и других.

В сервисе «РБК Инвестиции» можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Кроме того, на получаемые от облигаций проценты можно покупать новые облигации. Тогда у вас появится так называемый эффект сложного процента, рассказал эксперт. То есть когда он будет увеличиваться и на определенном этапе вы начнете получать проценты с процентов. В этом случае ваш личный капитал будет расти уже в геометрической прогрессии, сообщил он. То же самое можно делать и с дивидендами.

«Но до этого еще лет десять, наверное. Я математически считал, эффект сложного процента где-то включается на девятый год реинвестирования, рекапитализации ваших купонов и дивидендов», — рассказал Файнман.

ПИФы

Паевые инвестиционные фонды (ПИФ) чем-то похожи на ETF. Инвестор может купить в таком фонде пай, который свидетельствует о праве на долю имущества ПИФа. Управляющая компания такого фонда может вкладывать средства во множество ценных бумаг и активов. Например, в акции, облигации, художественные ценности, ипотечные закладные и другие.

Она может инвестировать как в один инструмент, так и в несколько. В последнем случае ПИФ будет фондом смешанных инвестиций. Диверсификация снижает риски. Управляющая компания также может оперативно менять состав имущества фонда, чтобы минимизировать потери.

Как и в случае с ETF, купить пай будет дешевле, чем приобретать ценные бумаги ПИФа по отдельности и самостоятельно. На российском фондовом рынке можно найти паи в пределах ₽5 тыс., отметила Краснова. Некоторые могут стоить меньше ₽100. Доходность паев может достигать 50%, 60% и даже больше, а может оказаться и отрицательной.

Тем не менее стоит учитывать, что управляющей компании постоянно придется платить вознаграждение. Оно может составлять от 0,5% до 5% стоимости чистых активов ПИФа. То есть инвестор постоянно платит управляющему, хотя у него самого нет гарантии, что он заработает на своем вложении.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов. Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться. Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

http://investpad.ru/investment/osnovnye-fondovye-indeksy-rossii-chto-dolzhen-znat-investor/

http://quote.rbc.ru/news/article/5f58e0ed9a79477f87b2ebd3