Методы оценки эффективности инвестиций: основные показатели и критерии

Формулы для оценки инвестиций

Все методы оценки инвестиций разделяются на три большие группы: методологические, методические и операциональные.

Каждый инвестор хочет заранее получить ответы на вопросы о том, а стоит ли вообще вкладывать в проект, какие реальные риски и сроки окупаемости. И поможет ему в этом оценка инвестиции. Мы подробнее рассмотрим, что это такое, как правильно ее проводить и ее основные методы.

Определение терминов

Понятие «инвестиции» подразумевает вложение финансов для получения дохода. А оценка долгосрочных инвестиций (как и краткосрочных) — это комплекс мероприятий, с помощью которых инвестор определяет, насколько этот проект соответствует его целям. В первую очередь важна экономическая составляющая. По итогу, инвестор сможет:

- понять, стоит ли вообще вкладывать в определенный проект;

- сравнить несколько вариантов и принять наиболее прибыльное решение;

- заранее определить, что может повлиять на конечный результат, и разработать план действий для возможной корректировки стратегии;

- оценить риски и доходность инвестиций;

- определить, что именно и какие показатели необходимо будет мониторить во время действия проекта.

Как проводится оценка

Основные принципы оценки эффективности инвестиций:

- Мониторинг показателей проекта до и после инвестиции. То есть, нельзя сначала проанализировать и дальше забыть о проекте.

- Определение денежных потоков: сюда относятся все доходы и расходы, которые могут происходить во время работы компании.

- Сравнение нескольких условий. Например, для каждого дела может быть несколько вариантов развития. Необходимо их заранее учесть и сопоставить.

- Оценка положительности и максимума. То есть, чтобы инвестор вложил свои деньги с определенным доходом по итогу, необходимо определить, какой эффект от реализации можно получить.

- Учет фактора времени: разрывы между производством, поступлением и реализацией.

- Учет предстоящих затрат и поступлений.

- Учет всех итогов проекта: как негативных, так и положительных.

- Учет возможных рисков.

Вообще, все принципы разделяются на три большие группы: методологические, методические и операциональные. Но основные — это уникальность проекта, выгода, оценка затрат, учет рисков.

Этапы проведения оценки

Сегодня инвестор может найти множество критериев и методов оценки инвестиционных проектов. Выбор подходящего должен определяться, прежде всего, в зависимости от целей и видов вложений.

Не каждая методика оценки эффективности инвестиций подойдет для конкретного дела. Например, частному инвестору совсем не нужно знать норму капитализации. Вместо этого, лучше опираться на другие, более эффективные конкретно для него системы показателей.

Оценку инвестиционных проектов необходимо проводить в несколько этапов. Сперва необходимо рассмотреть в целом суть проекта и определить, чем он выгоден для инвестиций и какой результат может принести по итогу. Далее надо определить, насколько вложение будет выгодным для конкретного инвестора. Например, кто-то захочет ждать 5 лет для окупаемости, другие желают увидеть результат в краткосрочной перспективе. Этапы проведения оценки:

- Отбор подходящих проектов. Тут можно выбрать несколько наиболее привлекательных. Пусть даже инвестор сразу не сможет определить их финансовую привлекательность или принять окончательного решения.

- Оценка структуры финансирования.

- Сбор и анализ информации о проекте: расчеты, доходы, ожидаемые результаты.

- Выбор критериев оценки и формул.

- Расчет срока окупаемости с учетом инфляции, рисков.

- Расчет приблизительных показателей прибыли.

- Определение рентабельности проекта.

- Сравнение данных анализируемых проектов.

- Оценка перспективы каждого и управленческий учет.

- Оценка рисков.

Еще есть одно негласное правило: не принимайте предоставленные документы априори действительными и правдивыми. Советуйтесь с экспертами, прислушивайтесь к их мнению.

После того как будет определен проект, необходимо ответить на три важных вопроса:

- Может ли каждый инвестор (если их несколько) получить желаемую прибыль?

- Должен ли проект быть эффективным для каждого из инвесторов?

- Подходят ли оговоренные условия для каждого участника?

Если на все три вопроса ответ «да», то можно вкладывать деньги.

Основные методы

Независимо от того, куда решено инвестировать: в недвижимость, ценные бумаги, реальные активы или производство, необходимо проводить комплексную оценку. Классификация методов оценки эффективности инвестиций:

- статистическая;

- динамическая;

- альтернативная.

Каждый из них включает в себя формулу, математические показатели и критерии, которые рассмотрены ниже. Инвестор должен понимать, что в условиях риска характерно оценивать доходы и расходы по разным показателям, поэтому стоит воспользоваться сразу несколькими методами.

Простой (статистический)

Статистические показатели предназначены для оценки эффективности проекта в определенный момент. Другими словами — это среднее арифметическое всех вложений за весь период работы проекта.

Рентабельность вложенного капитала

Используется при определении прибыльности проекта для:

- вычисления дохода от двух разных вариантов развития проекта;

- оценки текущей стоимости дела;

- расчета рентабельности определенного продукта или услуги.

Простой метод позволяет определить степень рентабельности следующим образом: полученную прибыль за весь срок действия проекта делят на сумму вложений. Конечный показатель выражается в процентном соотношении.

Срок окупаемости

Основная проблема этого метода заключается в том, что финансы, вложенные для реализации целей социального значения, окупаются, но опосредственно. Например, улучшается уровень жизни людей определенного региона. И в таких проектах рассчитать точные сроки нереально. Для расчета этого показателя предназначена формула:

T = S/P

Где:

T – срок окупаемости;

S – общий размер инвестиций;

P – чистая прибыль за год.

Обратите внимание, что срок окупаемости — это период, по истечении которого инвестор сможет получать доход. То есть, когда все вложенные средства окупятся.

Показатель эффективности

Этот параметр особенно важен, если инвестор вкладывает заемные средства, поскольку так можно рассчитать приблизительно срок погашения долга. Расчет происходит по формуле:

K=O/A

Где:

K – коэффициент эффективности инвестиций;

O – средний объем дохода;

A – среднее арифметическое всех инвестиций.

Динамический (дисконтированный) метод

Динамические методы основаны на дисконтировании, поэтому ключевым фактором в таком расчете является определение ставки дисконта. Эти показатели определяются на основе результатов по проекту в течение всего периода его реализации.

Чистый дисконтированный доход

Этот показатель применяют, чтобы сравнивать стоимость ожидаемого дохода с затратами на реализацию проекта. Вычисляется как разность доходов и расходов. Характеристики полученного результата:

- если цифра больше нуля, то можно работать с проектом;

- если цифра меньше нуля, то лучше не работать;

- если цифра равна нулю, то инвестор и не заработает, и не получит убытков.

Минус этого подхода в том, что выбрать ставку дисконта и спрогнозировать точный доход сложно, поскольку результат может быть неоднозначным.

Индекс рентабельности инвестиций

Это значение покажет размер дохода на единицу расхода, за счет чего инвестор сможет определить, насколько эффективно вкладывать финансы в определенное дело. Чем выше показатель, тем больше предприятие сможет заработать.

Рассчитывается следующим образом: чистый дисконтированный доход делим на первоначальный затраченный капитал. Анализ полученного показателя:

- если цифра больше 1, то с проектом можно работать;

- если цифра меньше 1, то с проектом лучше не работать;

- если цифра равна 1, то инвестор будет работать в ноль.

Внутренняя норма рентабельности

Расчет этого показателя необходим для того, чтобы определить приблизительный уровень затрат. Инвестор может работать с проектом, если рентабельность не ниже стоимости источника финансов. Если показатели равны, то проект не принесет ни прибыли, ни убытка.

Модифицированная внутренняя норма рентабельности

Этот показатель является скорректированным с учетом нормы реинвестиции. Например, если рассматривается покупка в рассрочку или постройка недвижимости за несколько лет. Метод актуален для тех, кому нужно принять решение насчет проекта с нерелевантными финансовыми потоками.

Дисконтированный срок окупаемости инвестиций

Показатель определяет период возврата вложенных финансов с учетом ставки дисконта. Расчет является вспомогательным, поскольку метод не учитывает дальнейшие притоки средств и поэтому может показывать не совсем достоверные результаты.

Альтернативные методы

Альтернативный подход базируется на экономической прибыли, а итоговые показатели определяются за счет финансовой отчетности предприятия. Включает в себя несколько математических методов:

- метод скорректированной стоимости: весь финансовый поток делят на несколько составляющих, например, в зависимости от источника притока средств, и рассматривают каждый из них отдельно;

- метод добавленной стоимости: общий доход должен значительно превышать стоимость капитала;

- метод реальных опционов: покупка и формирование активов за определенный срок.

Если использовать сразу все методы, можно значительно улучшить стратегию инвестирования и более точно определить возможный результат. Системный подход предполагает оценку проекта по всем возможным параметрам. Не рекомендуется использовать один из перечисленных подходов отдельно.

Итак, оценка инвестиционного проекта необходима для того, чтобы определить его эффективность. Ведь любое дело может быть привлекательным на этапе поиска инвесторов, а на практике оказаться даже убыточным. Анализ позволяет сравнить несколько проектов и определить наиболее перспективный.

Для оценки используют несколько методов: статический, динамический или альтернативный. Каждый из них позволяет рассчитать разные показатели и на их основе оценить проект в зависимости от полученных результатов. По итогу инвестор должен быть уверен, что сможет заработать.

Учебное пособие: Экономическая оценка инвестиций

Министерство образования и науки Российской Федерации

Московский институт коммунального хозяйства и строительства

Кафедра экономики и организации городского хозяйства

ЭКОНОМИЧЕСКАЯ ОЦЕНКА ИНВЕСТИЦИЙ

Задания и методические указания

к курсовому проекту

для студентов VI курса специальности

Экономика и организация городского хозяйства

Курс «Экономическая оценка инвестиций» является одной из профилирующих дисциплин для студентов специальности «Экономика и организация городского хозяйства». Программа курса включает изучение общих вопросов экономической оценки инвестиций.

В процессе обучения студенты выполняют курсовой проект, сдают экзамен по курсу. К выполнению курсового проекта следует приступить после изучения соответствующих разделов курса, законодательных и инструктивных документов.

Курсовой проект посвящен вопросам экономической оценки инвестиций в развитие действующего предприятия.

Обоснование актуальности темы, объект, предмет и метод исследования

1. Методы экономической оценки инвестиций

1.1 Метод оценки эффективности инвестиций исходя из сроков окупаемости

1.2 Метод оценки инвестиций по норме прибыли на капитал

1.3 Метод чистой приведенной стоимости

1.4 Метод рентабельности (расчет индекса доходности)

1.5 Дисконтированный срок окупаемости инвестиций

1.6 Метод внутренней нормы прибыли

1.7 Оценка рисков проекта

1.8 Анализ операционного левериджа

1.9 Учет неопределенности при реализации инвестиционного проекта

2. Выбор и анализ инвестиционного предложения

2.1 Характеристика предприятия и предполагаемых направлений для инвестиций

2.2 Формирование денежных потоков необходимых для осуществления проекта

Обоснование актуальности темы, объект, предмет и метод исследования

В данном курсовом проекте рассматриваются вопросы, связанные с финансированием и расходованием денежных средств – инвестициями в основной капитал фирмы, имеющими долгосрочный характер.

Когда предприятие делает долгосрочные инвестиции, оно отказывается от денежных средств сегодня в пользу прибыли в будущем. Обычно эта прибыль возникает не ранее чем через год после осуществления инвестиций. В качестве долгосрочных инвестиций представлены вложения в основные средства предприятия. Рентабельность и успех предприятия в будущем зависят от принимаемого инвестиционного решения в текущем году.

Инвестиционное предложение оценивается в соответствии с тем, даст оно прибыль равную или большую, чем необходимо инвесторам. Инвесторы, преследуют экономические или социальные цели, т.е. состояние фирмы, которое можно достигнуть в будущем.

Инвесторы, вкладывая в предприятие собственные или заемные средства, предполагают получение дохода через некоторое время. Цели предприятия в этом случае состоят в получении такого уровня доходов от результатов финансово-хозяйственной деятельности в будущем, которые позволили бы покрыть все расходы по инвестициям с учетом выплаты налогов.

Работники предприятия отдают в распоряжение руководителей свою производительную силу, знания, опыт и требуют справедливой заработной платы, участия в прибыли, создания безопасных условий труда и сохранения рабочих мест. Цели предприятия в данном случае должны состоять в обеспечении своевременной выплаты заработной платы в соответствии с тарифными соглашениями и гарантий сохранения рабочих мест.

Персонал предприятия и его руководители рассматриваются как главные заинтересованные лица в реализации намеченных целей.

Эффективное функционирование предприятия и его успешное развитие, а также наиболее полное удовлетворение запросов потребителей являются главными целями предприятия. Реализация этих целей достигается благодаря повышению ценности капитала. Соответственно и управление ресурсами, используемыми предприятием, подчинено этим целям.

Учет и осмысление главных целей фирмы, отраженных в стратегии его развития, служат основой для разработки бизнес-плана разрабатываемого инвестиционного проекта. Бизнес-план предполагает многовариантное решение инвестиционного проекта фирмы и выбор наиболее эффективного решения.

В рамках стратегии развития фирмы для разработки инвестиционного проекта и оценки его вариантов реализации могут быть поставлены и рассмотрены следующие пути за исключением главной:

·увеличение средней нормы рентабельности капитала и рентабельности собственного капитала;

·уменьшение срока окупаемости инвестиций.

Замысел бизнес-плана реализуется в несколько этапов, включающих установление целей, определение выгодной рыночной позиции для фирмы, разработку комплекса мероприятий по достижению поставленных целей. Бизнес-план нуждается в тщательном обосновании, поэтому при его разработке рассматривают систему задач: инновационную, инвестиционную, развитие производственного потенциала, финансовую.

Задача по реализации инноваций является ведущей. Она формирует комплекс научных разработок, направленных на удовлетворение запросов потребителей и развитие научно-технического и производственного потенциала предприятия. По итогам составления комплекса научных разработок уточняются ожидаемые размеры прибыли, а также потребности в инвестициях. Эта информация является исходной для разработки финансового и инвестиционного планов фирмы – основных частей бизнес-плана.

Внедрение инноваций осуществляется на основе составления и разработки инвестиционных проектов, являющихся частью инвестиционного плана. Создание и реализация инвестиционного проекта включает выбор и предварительное обоснование инвестиционного замысла (в нашем случае это создание и открытие нового филиала фирмы):

·научно-исследовательские и опытно-конструкторские работы;

·исследование инвестиционных возможностей;

·технико-экономическое обоснование проекта;

·подготовка научно-исследовательской и проектной документации;

·подготовка и освоение производства;

·управление и техническая эксплуатация построенных объектов.

При оценке эффективности инвестиций различают следующие показатели:

·коммерческая эффективность, которая учитывает финансовые последствия реализации проекта для его участников;

·бюджетная эффективность, отражающая последствия осуществления инвестиционного проекта на федеральный, региональный и местный бюджеты;

·экономическая эффективность, которая отражает затраты и результаты по проекту и учитывает интересы его участников: страны, региона, города.

Оценка затрат и результатов реализации инвестиционного проекта осуществляется за расчетный период, продолжительность которого принимается с расчетом:

·продолжительности создания, технической эксплуатации и ликвидации объекта строительства;

·нормативного срока службы объекта и технологического оборудования;

·достижения заданных показателей эффективности (прибыли, дохода).

Горизонт расчета измеряется количеством шагов расчета (месяц, квартал, год).

Все затраты, связанные с реализацией проекта, подразделяются на первоначальные (единовременные), текущие и ликвидационные.

При стоимостной оценке результатов и затрат реализации инвестиционного проекта могут использоваться базисные, мировые, прогнозные и расчетные цены.

Базисная цена – цена, сложившаяся в народном хозяйстве на определенный момент времени. Она считается неизменной в течение всего расчетного периода. Эффективность инвестиций в базисных ценах измеряется на предварительном этапе технико-экономических исследований. На стадии технико-экономического обоснования используются как базисные, так и прогнозные цены.

Прогнозная цена определяется путем умножения базисной цены на индекс возможного изменения цен в конце расчетного шага.

Расчетные цены используют для расчета обобщающих показателей эффективности если результаты и затраты выражаются в прогнозных ценах. Это необходимо для сравнения результатов, полученных при различных уровнях инфляции.

Базисные, прогнозные и расчетные цены могу выражаться в рублях и устойчивой валюте. В последнем случае будет считаться, что расчет инвестиционного проекта осуществлен в мировых ценах.

1. Методы экономической оценки инвестиций

В настоящее время в европейских странах и США широкое распространение получили два основных метода обобщающей оценки инвестиционных проектов, не включающие дисконтирование:

1. метод, основанный на расчете сроков окупаемости инвестиций;

2. метод, основанный на определении нормы прибыли на капитал.

1.1 Метод оценки эффективности инвестиций исходя из сроков окупаемости

Срок окупаемости инвестиций – это период времени, который требуется для возвращения вложенной денежной суммы.

Критерий целесообразности реализации инвестиционного проекта определяется тем, что длительность срока окупаемости проекта оказывается меньшей в сравнении с экономически оправданным сроком его окупаемости.

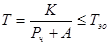

Срок окупаемости инвестиционного проекта может определяться по одной из формул:

(1)

(1)

(2)

(2)

(3)

(3)

при этом

где Т – срок окупаемости проекта, годы;

— чистые поступления в первый год реализации инвестиционного проекта при равномерном поступлении доходов за весь срок окупаемости;

— чистые поступления в первый год реализации инвестиционного проекта при равномерном поступлении доходов за весь срок окупаемости;

К – полная сумма расходов на реализацию инвестиционного проекта, включая затраты на научно-исследовательские и опытно-конструкторские работы;

— чистые поступления в i-ом году;

— чистые поступления в i-ом году;

— экономически оправданный срок окупаемости инвестиций, определяется руководством фирмы;

— экономически оправданный срок окупаемости инвестиций, определяется руководством фирмы;

А – амортизационные отчисления на полное восстановление в расчете на год реализации инвестиционного проекта при равномерном поступлении доходов за весь срок;

— амортизационные отчисления на полное восстановление в i-ом году;

— амортизационные отчисления на полное восстановление в i-ом году;

— чистый доход в первый год реализации инвестиционного проекта при равномерном поступлении доходов за весь срок окупаемости.

— чистый доход в первый год реализации инвестиционного проекта при равномерном поступлении доходов за весь срок окупаемости.

Формулы (1) и (2) используются при равномерном поступлении доходов в течение всего срока окупаемости инвестиций.

Формула (3) применяется, когда доходы неравномерно распределяются по годам реализации инвестиционного проекта.

Чистая прибыль определяется по формуле:

(4)

(4)

где Р – прибыль в первый год реализации инвестиционного проекта при равномерном поступлении доходов;

Н – норматив налога на прибыль.

Доход в данном случае трактуется как сумма прибыли и амортизации на полное восстановление.

Преимущества данного метода заключаются в следующем:

·он прост в применении;

·в расчет срока окупаемости принимается экономически оправданный срок использования инвестиционного проекта;

·нет необходимости использовать метод дисконтирования, что позволяет увязать денежные потоки с данными бухгалтерского учета;

·мера риска является приблизительной, когда неопределенной может быть только продолжительность существования проекта.

Недостатки данного метода :

·не учитывает поступления, которые получает фирма после экономически оправданного срока окупаемости, поэтому метод как инструмент принятия решений не учитывает другие возможные варианты, рассчитанные на более длительный срок окупаемости и требующие больших капитальных вложений;

·не учитывается фактор времени, т.е. временной аспект стоимости денег, при котором доходы и расходы, связанные с проектом, приводятся к сопоставимости с помощью дисконтирования;

·субъективность подхода руководителей фирмы к определению экономически оправданного срока окупаемости проекта.

Вывод: для того, чтобы избежать ошибки при выборе инвестиционного проекта, целесообразно наряду с выше приведенным методом, для оценки эффективности инвестиционных проектов применять методы определения норм прибыли на капитал.

1.2 Метод оценки инвестиций по норме прибыли на капитал

Расчет нормы прибыли на капитал может производиться двумя способами.

Первый. При нем исходят из общей суммы первоначально вложенного капитала, который состоит из затрат на покупку и установку основных средств и увеличение оборотного капитала, необходимого для реализации инвестиций.

Второй. При этом способе определяется средний размер вложенного капитала в течение всего срока службы инвестиционного проекта. Тогда учитывается сокращение капиталовложений в основные средства до их остаточной стоимости. Поэтому для расчета нормы прибыли на капитал используют следующие формулы:

(5)

(5)

(6)

(6)

(7)

(7)

где  — норма прибыли на капитал, %;

— норма прибыли на капитал, %;

— сумма годовых доходов за весь срок испоьзования инвестиционного проекта;

— сумма годовых доходов за весь срок испоьзования инвестиционного проекта;

Т – срок использования инвестиционного проекта, лет;

К – первоначальные вложения на реализацию инвестиционного проекта;

— остаточная стоимость вложений;

— остаточная стоимость вложений;

И – сумма износа основных средств, входящих в первоначальные вложения, за весь срок использования проекта.

Недостаток метода – не учитывается различная стоимость денег в зависимости от времени их получения. Средняя прибыль рассчитывается за весь период использования инвестиционного проекта. Однако с учетом экономической теории оценки инвестиций одна денежная единица прибыли, полученная в 1995 г., существенно отличается по стоимости от одной денежной единицы прибыли, полученной, например, в 2005г.

Еще возникает проблема, при использовании второго способа расчета средней прибыли на капитал – первоначальная сумма инвестиций и их остаточная стоимость усредняются.

На основании полученных данных (если мы при расчетах будем пользоваться только выше перечисленными методами) сложно сделать вывод о целесообразности внедрения инвестиционного проекта. Для принятия правильного управленческого решения нужна дополнительная информация о том, какими критериями в данной ситуации руководствоваться. Для начала следует использовать данные о средней норме прибыли на капитал в целом по предприятию, на котором реализуется данный проект.

Кроме двух методов оценки эффективности инвестиций изложенных выше применяются еще методы, основанные на дисконтировании.

Дисконтирование – метод оценки инвестиционных проектов путем выражения будущих денежных потоков, связанных с реализацией проектов, через их стоимость в текущий момент времени. В настоящее время получили распространение следующие методы:

·метод чистой приведенной стоимости;

·метод внутренней нормы прибыли;

·дисконтированный срок окупаемости инвестиций;

1.3 Метод чистой приведенной стоимости

Чистая приведенная стоимость – это разница между приведенным денежным доходом от инвестиционного проекта и единовременными затратами на инвестиции.

Денежные доходы – это разность между стоимостью продукции по продажным ценам и издержками на производство (исключая затраты на амортизацию).

Денежные потоки – это движение средств (доходов, расходов, инвестиционных издержек) за период реализации инвестиционного проекта.

Метод приведенной чистой стоимости позволяет принять управленческое решение о целесообразности реализации инвестиционного проекта на основе сравнения суммы будущих доходов с требуемыми для реализации инвестиционными издержками.

Критерий принятия решения о целесообразности проекта одинаков для всех видов инвестиций: если чистая приведенная стоимость положительна, инвестиционный проект следует принять.

Чтобы использовать данный метод для экономической оценки инвестиций, необходима следующая информация:

·затраты на реализацию проекта;

·сумма будущих возможных доходов от реализации инвестиционного проекта;

·экономически целесообразный срок использования проекта;

·требуемая норма прибыли, по которой рассчитывается чистая приведенная стоимость.

Обоснование нормы прибыли (дисконтной ставки) – самый важный момент при расчете чистой приведенной стоимости. За ставку нормы прибыли принимается минимальная норма, которая отражает минимальный уровень доходов, ниже которого фирма считает нецелесообразным вкладывать свой капитал в реализацию инвестиционного проекта.

Использование метода чистой приведенной стоимости для оценки эффективности инвестиционных проектов предполагает необходимость дисконтирования денежных потоков, т.е. выражение будущих денежных потоков через их стоимость в году, когда были произведены инвестиционные издержки. Выполнение этого означает, что доходы, которые фирма получила за все годы использования оборудования, должны быть приведены к нулевому периоду, т.е. времени, когда осуществлены инвестиции. Данный расчет выполняется по следующей формуле:

Добщ = Д1*Кд1+Д2*Кд2+…+Д*Кд (8)

где Добщ – общий дисконтированный доход за весь срок использования здания и оборудования;

Д1,Д2,Д3…- годовые денежные доходы от использования здания и оборудования и выручки от его продажи;

Кд1, Кд2…- коэффициенты дисконтирования по годам использования оборудования.

Коэффициент дисконтирования денежных доходов к году осуществления инвестиционных издержек (году 0) определяется по формуле:

(9)

(9)

где Е – ставка дисконтирования (требуемая норма прибыли);

t– год получения дохода.

На практике возникают определенные сложности, так как потоки денежных средств поступают не в конце года, а в течение всего года. Эта проблема решается при расчете средневзвешенной ставки дисконтирования с учетом месячного движения денежных доходов и расходов в течение года. В этом случае будущая стоимость денежных средств вычисляется следующим образом:

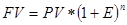

FV = PV * (1 + Е) (10)

Где FV — будущая стоимость денежных средств;

PV – стоимость вложенных денежных средств;

Е –ставка дисконтирования.

Если были произведены долгосрочные инвестиции (nлет), то будущая стоимость денежных средств составит:

(11)

(11)

где FV – конечная стоимость денежных средств в конце года n;

PV – текущая стоимость денежных средств, внесенных в инвестиционный проект вначале первого года;

Е – ставка дисконтирования в процентах, деленная на 100;

N – количество лет.

1.4 Метод рентабельности (расчет индекса доходности)

Рентабельность – индекс доходности – это отношение приведенных денежных доходов к инвестиционным расходам.

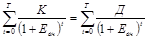

Общая формула для расчета индекса доходности (I) выглядит так:

(12)

(12)

где  — общая сумма дисконтированного дохода за весь срок реализации инвестиционного проекта;

— общая сумма дисконтированного дохода за весь срок реализации инвестиционного проекта;

К – первоначальные затраты на реализацию проекта.

Если индекс доходности будет равен 1, то будущие денежные доходы будут равны вложенным средствам, и предприятие получит прирост дохода в пределах заданной нормы прибыли.

Индекс доходности обладает существенными преимуществами по сравнению с показателями чистой приведенной стоимости. Из содержания показателя рентабельности можно получить большую информацию в сравнении с показателем чистой приведенной стоимости. Разница между числителем и знаменателем показывает величину чистой приведенной стоимости, т. е. дает количественную характеристику инвестиционного проекта. Индекс доходности позволяет дать качественную характеристику эффективности инвестиционного проекта. В результате появляется возможность для сравнения эффективности проекта с его альтернативами, а также с индексом доходности исчисляемым в целом по предприятию.

1.5 Дисконтированный срок окупаемости инвестиций

Дисконтированный срок окупаемости инвестиций — это срок, за который окупятся первоначальные затраты на реализацию проекта за счет доходов, дисконтированных по заданной процентной ставке (норме прибыли) на текущий момент времени.

Первоначальные затраты – это затраты на приобретение, установку и отпуск основных средств. К первоначальным затратам относятся и оборотные средства, необходимые для реализации проекта.

Сущность этого метода состоит в том, что из первоначальных затрат на реализацию инвестиционного проекта последовательно вычитаются дисконтированные денежные доходы с тем, чтобы окупились инвестиционные издержки. Дисконтированный срок окупаемости включает такое количество лет реализации инвестиционного проекта, которое необходимо для его окупаемости.

Достоинство метода : имеет четко выраженный критерий приемлемости инвестиционных проектов. При использовании этого метода проект принимается, если он окупит себя за экономически оправданный срок.

1.6 Метод внутренней нормы прибыли

Внутренняя норма прибыли – это расчетная ставка процента, при которой сумма дисконтированных доходов за весь период использования инвестиционного проекта становится равной сумме первоначальных затрат. Иначе, внутренняя норма прибыли – это процентная ставка, при которой чистая прибыль равна нулю.

При расчете внутренней нормы прибыли используется следующая формула:

(13)

(13)

где К – первоначальные затраты;

Т – последний год использования инвестиционного проекта;

Евн – внутренняя норма прибыли;

t – год инвестирования.

Левая часть уравнения — это дисконтированная стоимость первоначальных затрат, начиная с года инвестирования и заканчивая последним годом использования инвестиционного проекта. Правая часть уравнения представляет собой стоимость доходов за тот же период.

Ставка процента, при которой обе части уравнения становятся равными, называется внутренней нормой прибыли (доходности).

Фирма может взяться за реализацию проекта, если для его финансирования используются собственные средства, но в этом случае внутренняя норма прибыли (доходности) по этому проекту должна быть не меньше нормы прибыли на капитал, исчисленной в целом по фирме.

Следовательно, руководство должно располагать информацией о стоимости капитала, т.е. ставке процента на заемный капитал и ссудный капитал, с тем, чтобы принять грамотное управленческое решение по инвестиционному проекту.

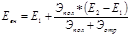

Точная величина внутренней нормы прибыли может быть определена по формуле линейной интерполяции:

(14)

(14)

где Евн – внутренняя норма прибыли, при которой разность между суммой приведенных доходов и первоначальными затратами на реализацию инвестиционного проекта равна нулю;

Е1 – последняя ставка дисконтирования, при которой чистая приведенная стоимость имеет положительное значение;

Е2 – ставка дисконтирования, при которой чистая приведенная стоимость имеет отрицательное значение; при этом Е2 должна быть на один пункт выше Е1;

Эпол – чистая приведенная стоимость при наивысшей ставке дисконтирования (Е1), при которой она имеет положительное значение;

Эотр – чистая приведенная стоимость при ставке дисконтирования Е2 , при которой она имеет отрицательное значение.

В общем случае внутренняя норма прибыли отражает возможный достижимый уровень рентабельности инвестированного капитала. Предложение по реализации инвестиционного проекта можно принимать, если внутренняя норма прибыли превышает процентную ставку и не ухудшает рентабельность капитала, рассчитанную в целом по предприятию.

1.7 Оценка рисков проекта

В экономическом словаре риск определяется как вероятность возможного убытка или ущерба. Для финансового менеджера риск – это вероятность неблагоприятного исхода. Различные инвестиционные проекты имеют различную степень риска. Кажущийся высокодоходным проект может стать настолько рискованным, что его осуществление приведет к значительному увеличению явного риска фирмы. Последнее может повлечь за собой уменьшение стоимости фирмы, несмотря на значительный проектный потенциал.

Обладая данными об ожидаемом риске инвестиционного предложения наряду с информацией об ожидаемой отдаче вложений, руководство фирмы должно оценить эту информацию и выработать верное решение.

Совокупный предпринимательский риск связан с операционным левериджем. Операционный леверидж – это использование актива, за которое фирма несет постоянные издержки. Операционный леверидж показывает, что фирма имеет подлежащие оплате постоянные издержки, независимо от объемов производства.

Операционный леверидж – это лишь один компонент совокупного предпринимательского риска фирмы. Основные факторы, повышающие предпринимательский риск, — это непостоянство или неопределенность объемов продаж и издержек производства. Операционный левередж увеличивает воздействие этих факторов на вариацию прибыли, но он не является источником изменчивости. Величина операционного левереджа не рассматривается в качестве показателя предпринимательского риска фирмы, но лежащий в основе изменчивости объема продаж и издержек прирост операционного левериджа увеличивает общую изменчивость прибыли и, следовательно, предпринимательский риск фирмы.

1.8 Анализ операционного левериджа

Чтобы проанализировать операционный леверидж необходимо изучить соотношение между общими издержками и общей выручкой. Один из способов анализа представлен на рисунке 1. На нем изображена связь между прибылью, постоянными и переменными издержками и объемом производства.

Пересечение линий общих издержек и линии выручки происходит в точке безубыточности. Постоянные издержки, которые должны быть покрыты выручкой от реализации после вычета переменных издержек, определяют объем выпуска, необходимый для безубыточности. В точке безубыточности сумма постоянных и переменных издержек равна общей выручке.

Каждый добавочный прирост объема выпуска сверх точки безубыточности будет сопровождаться приращением прибыли (на рисунке это указано стрелкой). Как только объем выпуска падает ниже точки безубыточности, возникают и растут убытки (на рисунке это также указано стрелкой).

При анализе точки безубыточности продукции исходят из следующих предпосылок:

·производственные издержки представляют функцию количества изготовленной продукции или ее реализации;

·количество изготовленной и реализованной продукции равно;

·постоянные затраты неизменны независимо от объема изготовленной и реализованной продукции;

·переменные затраты прямо пропорциональны количеству изготовленной и реализованной продукции;

·договорная цена единицы продукции за анализируемый период остается неизменной;

·выпускаются и реализуются только изделия одного вида;

·информация для экономического анализа опирается на данные, соответствующие среднегодовым за период целесообразного использования инвестиционного проекта.

Выручка от реализации выражается следующей формулой:

Где ВР – выручка от реализации определенного количества продукции в точке безубыточности;

Ц – договорная цена единицы продукции;

Х – количество единиц реализованной продукции в точке безубыточности.

Произведенные затраты рассчитываются:

С = Ипi * Х + Сп (16)

Где С – себестоимость реализованной продукции;

Ипi – переменные затраты на единицу конкретного вида продукции;

Сп – постоянные затраты, отнесенные на реализованную продукцию.

Количество единиц продукции в точке безубыточности можно определить так:

(17)

(17)

Вывод: чем больше сумма постоянных расходов при неизменной договорной цене и при неизменных затратах на изготовление единицы продукции, тем больше требуется произвести и реализовать продукции для обеспечения ее безубыточности.

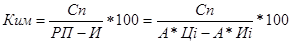

Второй этап анализа состоит в определении коэффициента использования мощности в точке безубыточности.

Где Ким – коэффициент использования мощности в точке безубыточности;

Х – количество выпущенной и реализованной продукции в точке безубыточности;

А – количество продукции, предусмотренное в инвестиционном потоке при полном использовании мощности.

На третьем этапе анализа определяется выручка от реализации продукции и переменные затраты на ее изготовление при условии, что мощность используется на 100%.

инвестиция риск леверидж неопределенность

Располагая информацией о выпуске продукции и переменных затратах на ее изготовление при стопроцентном использовании мощности, можно рассчитать коэффициент использования мощности в точке безубыточности продукции, используя формулу приведенную ниже:

Ким = Сп / (РП – И) (21)

Где РП – выручка от реализации продукции, если мощность используется на 100%;

И – полная сумма переменных затрат при использовании мощности на 100%.

Расчет коэффициента использования мощности проекта в точке безубыточности с применением стоимостных показателей позволяет провести анализ динамичности проекта. С помощью такого анализа выявляется влияние изменения цен, переменных и постоянных затрат на изменение точки безубыточности. Анализ производится путем изменения значений показателей по следующей формуле:

(22)

(22)

где Сп – сумма постоянных расходов;

РП – соответствующий объем реализации продукции при стопроцентном использовании мощности по выпуску продукции и принятом уровне договорных цен;

И – полная сумма переменных затрат при стопроцентном использовании мощности;

А – выпуск продукции в натуральном выражении при стопроцентном использовании мощности;

Цi – соответствующий уровень договорной цены, который может принимать определенные значения в зависимости от ситуации на рынке при реализации продукции;

Ипi – соответствующий уровень переменных затрат на единицу продукции.

В целях дальнейшего анализа возможного изменения диапазона договорных цен на рентабельность продукции, намеченной к выпуску в инвестиционном проекте, целесообразно рассчитать минимальную договорную цену, при которой выручка от реализации продукции будет равна затратам на ее изготовление при условии использования мощности на 100%. Расчет производится по формуле:

РП = А * Цмин = А * Ипi + Сп (23)

Из этого уравнения выражается Цмин.

Цмин = (А * Ипi + Сп) / А (24)

Сравнение минимальной договорной цены с проектным уровнем позволяет рассчитать запас надежности инвестиций (Зн), или возможный процент снижения проектной цены до уровня нулевой рентабельности, т. е. до уровня, при котором выручка от реализации равняется сумме переменных и постоянных затрат. Запас надежности рассчитывается по следующей формуле:

Зн = (( Цi – Цмин i) / Цi) * 100 (25)

Чем больше запас надежности, тем меньше риск инвестора профинансировать нерентабельный инвестиционный проект.

Зная запас надежности по уровню проектной цены, становится возможным рассчитать массу прибыли соответствующую определенному значению запаса надежности.

П = ( Зн * Цi * А ) / 100 (26)

Где П – масса прибыли, которую получит инвестор при соответствующем значении запаса надежности.

Рискованность инвестиционного проекта определяется как отклонение потока денежных средств для данного проекта от ожидаемого. Чем больше отклонение, тем больше риск.

Данные отклонения рассчитываются для нескольких инвестиционных проектов в разных экономических условиях развития и сравниваются между собой. Как правило, предпочтительнее тот проект, дисперсия которого меньше.

Использование при анализе эффективности инвестиционного предложения средневзвешенной стоимости капитала не дает возможности учесть полный риск, возникающий при реализации инвестиционного проекта. В связи с этим для определения показателей выявляющих эффективность инвестиционных вложений рекомендуется применять ценовую модель фондового рынка. Сущность ее состоит в том, что к безрисковым показателям (например, норме прибыли) добавляется рисковая составляющая (например, для нормы прибыли — рисковая премия).

Рисковая премия – дополнительная прибыль, которая добавляется к безрисковой прибыли при вложении средств в рисковые проекты.

Чтобы облегчить задачу выбора варианта проекта, а также для последующего его использования, можно построить график максимального риска. Чтобы получить распределение вероятности в относительных единицах, необходимо преобразовать распределение вероятности чистой дисконтированной стоимости в распределение возможных индексов прибыльности. Индекс прибыльности – это сегодняшняя стоимость будущих денежных доходов, деленная на произведенные денежные расходы.

Сравнительно-аналитические показатели финансовой эффективности проекта

Данная система включает следующие показатели:

— прирост чистой прибыли;

— прирост чистого дохода;

— доля прироста чистого дохода в общей сумме прироста дохода за счет реализации проекта;

— доля прироста чистой прибыли в общей сумме прибыли, полученной от реализации проекта.

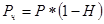

Прирост чистой прибыли в результате реализации инвестиционного проекта определяется по формуле:

Где П – прирост чистой прибыли в результате реализации проекта;

Н – сумма налогов, подлежащих взносу в бюджет.

Прирост чистого дохода в результате реализации проекта определяется по формуле:

Где Д – прирост дохода в результате реализации проекта.

Доля прироста чистого дохода в общей сумме прироста дохода за счет реализации проекта определяется по формуле:

Ддчi = Дчi / Дi * 100 (29)

Доля прироста чистой прибыли в общей сумме прибыли, полученной от реализации проекта определяется по формуле:

Дпчi = Пчi Пi * 100 (30)

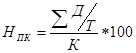

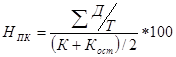

Учет инфляции и анализ эффективности долгосрочных инвестиций

Обычно инфляция искажает результаты анализа эффективности долгосрочных инвестиций. Основная причина состоит в том, что амортизационные отчисления базируются на первоначальной стоимости объекта. По мере того как доход растет вместе с инфляцией, большая часть его облагается налогами, в результате чего реальные денежные потоки отстают от инфляции. Если не учитывать инфляцию норма прибыли на вложенный капитал можно определить по формуле:

Нпк =( (Д1+Д2+Д3+Д4…)( Т*К)) *100 (31)

1.9 Учет неопределенности при реализации инвестиционного проекта

Под неопределенностью понимается неполнота и неточность информации об условиях реализации проекта, в том числе о связанных с ним затратах и результатах. Неопределенность, связанная с возможностью возникновения в ходе реализации проекта неблагоприятных ситуаций и последствий, характеризуется понятием риска и частично была описана выше. В данном параграфе мы рассмотрим на сколько должна увеличиться норма прибыли в связи с различными неопределенностями.

Воспользуемся формализованным описанием неопределенности. Этот метод является наиболее точным, хотя и наиболее сложным с технической точки зрения. Применительно к видам неопределенности, наиболее часто встречающимся при оценке инвестиционных проектов, этот метод включает следующие этапы:

·описание условий реализации проекта и отвечающих этим условиям затрат, результатов показателей эффективности;

·преобразование исходной информации о вероятностях отдельных условий реализации соответствующих показателях эффективности и об интервалах их изменения;

·определение показателей эффективности проекта в целом с учетом неопределенности условий его реализации – показателей ожидаемой эффективности.

Повышенный риск предлагаемого инвестиционного проекта связан:

·со степенью неопределенности объема спроса и уровня цен на предлагаемые услуги;

·с наличием цикличности спроса на предлагаемые услуги;

·с приемлемым уровнем затрат и рентабельности.

Учет этих требований может быть отражен в расчетах путем соответствующего увеличения нормы дисконта – включение в нее нормы премии за риск.

Наиболее известный метод установления премии за риск – пофакторный. Его сущность состоит в классификации повышенных факторов риска инвестиций и оценок каждого из них в процентах к безрисковой норме дисконта. Считается, что каждый фактор увеличивает безрисковую норму дисконта на определенную величину. Общая премия (дополнительная норма дисконта, включающая поправку на риск) рассчитывается путем сложения премий, установленных по каждому фактору риска в отдельности, и умножения полученного результата на безрисковую норму дисконта.

2. Выбор и анализ инвестиционного предложения

2.1 Характеристика предприятия и предполагаемых направлений для инвестиций

Ремонтно-строительное предприятие стремительно развивается, расширяет свою деятельность. Руководители фирмы приняли решение освоить новый для фирмы рынок строительства жилых домов в пригороде собственными силами. Для этого предполагается открыть еще один филиал, для которого построить собственное здание склада и гаража и приобрести строительные машины и оборудование. Для этого необходимо найти ответы на следующие вопросы: какого объема потребуются затраты, насколько велик срок окупаемости инвестиций, насколько велик риск такого инвестиционного проекта, каков ожидаемый финансовый результат, и др.?

2.2 Формирование денежных потоков необходимых для осуществления проекта

Одной из важных задач экономического анализа является расчет денежных потоков, необходимых для осуществления проекта. Окончательные результаты, которые мы получим, будут тем лучше, чем точнее окажется наш расчет. Для данного проекта нам нужно обеспечить информацию об ожидаемых потоках наличности с учетом налоговых платежей. Информация предоставляется в виде разности между величиной денежных потоков с учетом проекта и без него. Ключ к принятию правильного решения – анализ ситуации с учетом нового инвестиционного проекта и без него. Значение в данном случае имеет только прирост денежных средств.

Так как фирма только предполагает открыть филиал, то для расчетов будем пользоваться примерными (прогнозными) данными.

Для осуществления данного инвестиционного проекта необходимо 2 млн. руб.

Отдел маркетинга предполагает, что количество построенных зданий по годам будет выглядеть следующим образом (см. Табл. 1)

Предполагаемое количество вводимой площади в зданиях с использованием нового филиала,[1] тыс. кв. м общей площади

| Годы | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1 вариант | |||||||||

| 2 | 5,5 | 7,2 | 7,5 | 7,4 | 7,4 | 7 | 6,8 | 6 | 6 |

| 2 вариант | |||||||||

| 1,5 | 5 | 6,5 | 7 | 7 | 6,8 | 6 | 5,7 | 5 | 5 |

| 3 вариант | |||||||||

| 3 | 6 | 7,5 | 8 | 7,5 | 6,8 | 6 | 5,9 | 5,2 | 5,2 |

| 4 вариант | |||||||||

| 3,5 | 6,5 | 8 | 8,5 | 8 | 7,5 | 7 | 6,7 | 6 | 6 |

| 5 вариант | |||||||||

| 4 | 7 | 9 | 9,5 | 9 | 8,5 | 8 | 7,6 | 7 | 7 |

Стоимость строительства 1 кв. м общей площади приведена в табл. 2.

Показатели стоимости 1 кв.м общей площади, долл. США

| Варианты | Годы | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |

| 1 | 550 | 555 | 600 | 600 | 600 | 680 | 680 | 675 | 660 | 660 |

| 2 | 535 | 540 | 580 | 580 | 580 | 560 | 560 | 555 | 550 | 550 |

| 3 | 640 | 645 | 660 | 670 | 670 | 665 | 650 | 645 | 640 | 640 |

| 4 | 660 | 665 | 670 | 675 | 675 | 680 | 670 | 665 | 650 | 650 |

| 5 | 750 | 755 | 770 | 770 | 775 | 780 | 780 | 770 | 770 | 770 |

Увеличение выручки от продаж с введением проекта следует составить по форме, приведенной в табл. 3.

Прогнозируемая выручка в новом филиале по годам, тыс. дол. СЩА

| Годы | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Рассчитать по вариантам | |||||||||

В таблице 4 представлена структура затрат на 1 кв. м общей площади при реализации проекта по годам деятельности филиала фирмы.

Амортизация влияет на величину налогооблагаемой прибыли. Налоги влияют также на затраты фирмы.

На строительство склада и гаража в примере расчета предполагается потратить по первому варианту 1,35 млн. руб., а на различное производственное оборудование и строительные машины и механизмы — 650 тыс. руб. Соответственно по другим вариантам эти данные составят:

2. – 1,42 млн. руб. и 580 тыс. руб.

3. – 1,45 млн. руб. и 550 тыс. руб.

4. – 1,4 млн. руб. и 600 тыс. руб.

5. – 1,25 млн. руб. и 750 тыс. руб.

В соответствии с системой ускоренного восстановления стоимости основных средств при начислении амортизации необходимо учитывать группу с определенным периодом амортизации. В соответствии с этим здание склада и гаража принято относить к группе начисления амортизации в тридцать лет, а машин и оборудования — к десяти годам.

Прогнозируемая структура затрат по видам и по годам, в процентах от стоимости ремонта 1 кв. м общей площади[2]

| Виды затрат | Годы | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |

| Затраты на заработную плату в составе стомости 1 кв. м ремонта | 15 | 18 | 18 | 17 | 17 | 17 | 18 | 16 | 16 | 16 |

| Затраты на эксплуатацию машин и оборудования | 10 | 10 | 10 | 10 | 10 | 10 | 10 | 10 | 10 | 10 |

| Стоимость строительных материалов и конструкций | 50 | 47 | 47 | 48 | 48 | 48 | 47 | 49 | 49 | 49 |

Для здания и для оборудования используется метод равномерной амортизации.

Расчет амортизационных отчислений следует выполнить по форме табл. 5.

Расчет амортизационных отчислений

| Амортизационные отчисления | Балансовая стоимость, млн. долл. США | Годы | ||||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | Итого | ||

| Здания | ||||||||||||

| Машины и оборудование | ||||||||||||

| Итого: | ||||||||||||

В табл. 6 следует представить расчет налоговых платежей по годам планируемого периода.

Расчет налоговых платежей

| Виды налогов | годы | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |

| Стоимость вводимого в действие имущества, тыс. руб. | ||||||||||

| Налог на имущество – 2,2% от стоимости имущества, тыс. руб. | ||||||||||

| Фонд оплаты труда (ФОТ), тыс. руб. | ||||||||||

| ЕСН – 26% от ФОТ, тыс. руб. | ||||||||||

| Выручка от реализации строительной продукции, тыс. руб. | ||||||||||

| НДС выходящий – 18%, тыс. руб. | ||||||||||

| Себестоимость строительной продукции филиала предприятия, тыс. руб. | ||||||||||

| НДС входящий – 18%, тыс. руб. | ||||||||||

| НДС к уплате = НДС выходящий – НДС входящий, тыс. руб. | ||||||||||

| Налог на финансирование мероприятий по предотвращению травматизма – 3% от ФОТ, тыс. руб. | ||||||||||

| Планируемая прибыль филиала, тыс. руб. | ||||||||||

| Налог на прибыль – 24%, тыс. руб. | ||||||||||

| Всего налогов к уплате, тыс. руб.: | ||||||||||

В табл. 7 следует привести расчет затрат на рекламу.

Затраты на рекламу по годам планируемого периода, тыс. руб.

| Варианты | Годы | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |

| 1 | 100 | 5 | 5 | 5 | 2 | 2 | 2 | 2 | 5 | 5 |

| 2 | 80 | 4 | 4 | 4 | 3 | 3 | 2 | 2 | 3 | 4 |

| 3 | 90 | 6 | 5 | 4 | 3 | 3 | 3 | 2 | 2 | 3 |

| 4 | 95 | 6 | 5 | 4 | 3 | 2 | 2 | 2 | 3 | 3 |

| 5 | 70 | 8 | 6 | 6 | 6 | 5 | 5 | 4 | 4 | 3 |

Пример расчета финансовых итогов по годам планируемого периода следует привести в табл. 8.

Финансовые итоги по годам, тыс. руб.

| Наименование доходов и затрат | Годы | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |

| Выручка от реализации | ||||||||||

| Затраты на производство и реализацию продукции | ||||||||||

| В т.ч. | ||||||||||

| Себестоимость продукции | ||||||||||

| Затраты на рекламу | ||||||||||

| Амортизация | ||||||||||

| Налоги | ||||||||||

| Финансовый итог | ||||||||||

| Общий финансовый итог | ||||||||||

Этот расчет предоставляет информацию, необходимую для расчетов эффективности инвестиций в проект. На основе проведенных расчетов сделать выводы о целесообразности открытия филиала. Расчитать показатели свидетельствующие о том, что проект окупится в предполагаемые фирмой сроки и принесет ожидаемую прибыль.

2.3 Оценка экономической эффективности инвестиций

Срок окупаемости

Руководство фирмы определило экономически оправданный срок окупаемости проекта в шесть лет.

Определить срок окупаемости проекта по формулам (1-3) и сравнить его со сроком определенным руководством. После чего сделать соответствующий вывод.

Оценка по норме прибыли

Рассчитать норму прибыли исходя из показателя чистой прибыли по формулам (4-7). После чего сделать соответствующий вывод.

Метод чистой приведенной стоимости

Рассчитать чистую приведенную стоимость проекта, используя формулы (8-11).

Затраты на реализацию проекта возникли в конце года предшествующего началу эксплуатации оборудования и здания. Этот год принят нулевым, т.е. инвестиционные издержки не подлежат дисконтированию. Результаты расчета привести в табл. 9.

Расчет затрат на реализацию проекта по годам, тыс. руб.

| Наименование показателей | Годы | Итого | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | ||

| Средний объем инвестиций | |||||||||||

| Остаточная стоимость инвестиций на конец года | |||||||||||

| Стоимость инвестиций на начало года | |||||||||||

| Прибыль | |||||||||||

| Налог на прибыль, 24% | |||||||||||

| Чистая прибыль | |||||||||||

| Амортизация, | |||||||||||

| Доход | |||||||||||

Cтавка дисконтирования принимается 10%. Затраты на эксплуатацию условно берутся на конец года. Расчет осуществляется по формулам (8-11)

Положительное значение приведенной чистой стоимости означает, что текущая стоимость доходов превышает инвестиционные затраты, и как следствие, обеспечивает получение дополнительных возможностей для увеличения благосостояния фирмы.

Расчет чистой приведенной стоимости через общий дисконтированный доход привести в табл. 10.

Расчет чистой приведенной стоимости, тыс. руб.

| Параметр | Годы эксплуатации | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |

| Норма прибыли | ||||||||||

| (1+Е) t | ||||||||||

| Коэффициент дисконтирования, Кд | ||||||||||

| Общие годовые денежные потоки | ||||||||||

| Дисконтированный доход за год | ||||||||||

| Общий дисконтированный доход | ||||||||||

Определить чистую приведенную стоимость и сделать соответствующий вывод.

Расчет индекса доходности

Рентабельность – индекс доходности – это отношение приведенных денежных доходов к инвестиционным расходам определить по формуле 12 и сделать соответствующий вывод.

Внутренняя норма прибыли

Руководители предприятия наметили в конце пятого года получить денежный доход в соответствии с данными по вариантам. Необходимо определить какая внутренняя норма прибыли необходима для этого. Воспользуйтесь формулой 13 и сделайте соответствующий вывод.

Анализ безубыточности

Затраты на эксплуатацию 1 строительной машины и/или механизма приняты в среднем 360 тыс. руб. в год. Ежегодные постоянные затраты фирмы, связанные с открытием нового филиала, равны 2 млн. руб. Эти сведения получены на основе данных существующих филиалов фирмы при их усреднении.

Используя эти и приведенные выше данные построить график, показывающий точку безубыточности.

Далее необходимо определить параметры, которые влияют на устойчивость финансового результата проекта.

Определить по формуле 18 коэффициент использования мощности.

На следующем этапе определить выручку ( РП ) от реализации услуг и переменные затраты ( И ) при использовании мощности на 100 % для чего использовать формулу 19.

С помощью коэффициента использования мощности произвести анализ динамичности проекта. Для этого нужно воспользоваться формулой 22.

Далее проследить влияние изменения договорных цен на услуги филиала, сумм переменных и постоянных затрат на изменение точки безубыточности.

При наихудших обстоятельствах точка безубытчности может значительно отклоняться от своего первоначального значения, но при увеличении объемов производства (с помощью рекламы, например) возможно избежать убытков.

В результате выполненных расчетов сделать вывод о том, что предполагаемый инвестиционный проект будет надежен или нет при изменении цены на строительную продукцию, величины переменных и постоянных затрат. Уменьшение цены на строительную продукцию предусмотреть на 10% по отношению к заданным вариантам. Увеличение величины переменных и постоянных затрат предусмотреть также на 10% по отношению к заданным вариантам.

Далее следует проанализировать влияние изменения цен на строительную продукцию фирмы на рентабельность проекта.

Рассчитать минимальную цену на строительную продукцию, при которой выручка от реализации будет равна произведенным затратам при использовании мощности на 100 %. Сделать это нужно используя формулы 23 и 24.

Рассчитать запас надежности инвестиций по формуле 25.

Возможные колебания цены и величины затрат влияют на величину запаса надежности. Полученный результат позволит понять, что предполагаемый инвестиционный проект будет надежен или нет.

Привести значения массы прибыли, которую могут получить инвесторы при соответствующих показателях запасов надежности и цен. Значения массы прибыли рассчитать по формуле 26.

Учет инфляции и анализ эффективности долгосрочных инвестиций

Рассмотреть ситуацию, когда уровень инфляции составляет 6% в год, и предполагается, что денежные потоки будут расти вместе с инфляцией.

Представить данные с учетом инфляции и без учета инфляции для сравнения результатов проекта.

Сделать вывод о том, что в условиях инфляции привлекательность данного проекта уменьшается или увеличивается, проект остается прибыльным или невыгодным для фирмы.

Учет неопределенности при реализации инвестиционного проекта

Факторы повышенного риска приведены в табл. 11.

Учет неопределенности при реализации инвестиционного проекта

| Факторы | Прирост премии за риск, % |

| Неопределенность объемов спроса и цен на строительную продукцию: | |

| Существующую | 0 – 5 |

| Новую | 5 -10 |

| Нестабильность спроса на строительную продукцию | 0 — 3 |

Определить с учетом инфляции и рисковых премий (если учитывать средние показатели прироста) норму прибыли подрядной организации используя формулу 31.

После выполнения всех расчетов сделать соответствующие выводы об эффективности инвестиций в проект развития фирмы.

ЛИТЕРАТУРА

Основная :

1. Behrens W., Hawranek Peter M. Manual for the preparation of industrial feasibilitj studies. Newlj revised and expanded edition. UNIDO (United Nations Industrial Development Organization). — Viena, 1991.

2. Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования: Официальное издание. — М., 2000.

Дополнительная :

3. Бирман Г., Шмидт С. Экономический анализ инвестиционных проектов: Пер. с англ./Под ред. Л.П.Белых. – М.: Банки и биржи, ЮНИТИ, 1997.

4. Ван Хорн Дж.К. Основы управления финансами: Пер. с англ./Гл. ред. серии Я.В. Соколов. — М.: Финансы и статистика,2001. — (Серия по бухгалтерскому учету и аудиту).

5. Деева А.И. Экономическая оценка инвестиций. Учебное пособие. М., МИКХиС, 2005г.

6. Дегтяренко В.Н. Оценка эффективности инвестиционных проектов. – М.: «Экспертное бюро-М», 1997.

7. Крылов Э.И., Журавкова И.В. Анализ эффективности инвестиционной и инновационной деятельности предприятия: Учеб. пособие. — М.: Финансы и статистика,2001.

8. Ковалев В.В. Методы оценки инвестиционнных проектов. — М.: Финансы и статистика, 2002.

9. Норткотт Д. Принятие инвестиционных решений: Пер. с англ./Под ред. А.Н. Шохина. – М.: Биржи и банки, ЮНИТИ, 1997.

10. Шарп У.Ф., Александер Г.Дж.. Бейли Дж. Инвестиции: Пер. с англ. – М.: ИНФРА-М, 1997.

[1] Данные по вариантам соответствуют: 1 вариант – 1, 2 по последней цифре шифра струдента, 2 вариант – 4, 5; 3 вариант – 7, 8; 4 вариант – 9, 0; 5 вариант — 3,6.

[2] Курс доллара США принять равным 28 руб.

http://delen.ru/investicii/ocenka-effektivnosti-investicionnogo-proekta.html

http://www.bestreferat.ru/referat-212437.html