Лучшие американские ПИФы

Паевые инвестиционные фонды уже давно известны в мире инвестиций.

Сегодня существует даже больше ПИФов, чем акций на Нью-Йоркской бирже и NASDAQ. А в 1924 году существовал только один фонд Massachussets Investors Trust.

Сегодня у него три звезды рейтинга от Morningstar и взимается комиссия в более чем 5 процентов.

Если вы вложили $1000, $942 из них инвестируются в акции и почти 60 долларов США идет представителю фонда, который и выставляет ордер.

В 1976 году, Vanguard предложил индексный фонд 500 Index Fund, который следит за рынком по принципу индекса S&P 500.

Этот фонд приносит доход в 11,17% с начала своего запуска и смог превзойти индекс. В этой статье мы рассмотрим лучшие ПИФы с точки их эффективности.

Для жителей США существуют как местные, так и зарубежные ПИФы. Но последние не всегда рекомендуются ввиду риска колебаний курса валют или геополитической нестабильности.

Какой фонд является лучшим

Определить лучший фонд можно с точки зрения различных статистических данных и характеристик. К счастью, есть множество способов оценки, которые можно использовать.

Например, к ним относятся Lipper и Morningstar. Первый распределяет фонды по пяти категориям в четырех временных периодах. Таким образом, во всех ячейках есть свои цифры от 1 до 5.

В эти категории включаются

- Общая прибыль.

- Продолжительная прибыль.

- Сохранение капитала.

- Расходы.

- Налоговая эффективность.

Можно выбрать фонды, которые имеют отметки 5 в категориях. Что касается Morningstar, все фонды варьируются в зависимости от количества звезд.

Выбор ПИФов с использованием обоих рейтинговых компаний позволяет собрать свой портфель, в котором будут активы с более низкими рисками.

Если вы находитесь в США, лучше выбирать американские ПИФы с целью избежать валютных и геополитических рисков.

Посредством рейтинговых агентств, можно выбрать наиболее подходящие активы. Они же помогают разделить американский рынок на компании по размеру и инвестиционным целям.

Компании ранжируются по капитализации – фирмы с большой капитализацией, средней и небольшой, делятся на компании с точки зрения их размеров и стоимости.

Причем в обоих рейтингах можно выбрать лучшие ПИФы Америки по каждому стандарту из девяти категорий.

Компании с небольшой капитализацией не выбираются в связи с их большой волатильностью. В этой статье будут рассматриваться исключительно ПИФы в долларах США.

Сама процедура инвестирования в ПИФы также подразумевает анализ, например, с точки зрения соотношения цены доли участия и расходов.

В этой статье представлен один из самых недорогих фондов с достаточно большим объемом капитала в управлении.

Лучшие ПИФЫ с точки зрения эффективности

А теперь предлагаем вам несколько паевых инвестиционных фондов с учетом вышеперечисленных критериев.

На самом деле, выбор тех или иных акций – непростая задача, но доверив этот процесс профессионалам, инвестор экономит время и деньги. Риски ошибок при индивидуальном инвестировании высоки.

1.T.Rowe Price Blue Chip Growth Fund

Этот фонд представляет компании, чьи акции обладают высокой капитализацией и перспективой ее роста.

Причем фонд показал достаточно впечатляющие результаты в период от одного до пяти лет. Данный ПИФ принимает большие риски.

Примерно 44% активов являются акциями крупных холдингов. Ларри Пулия управлял фондом с 1993 года и его ПИФ демонстрирует впечатляющие результаты по сравнению с конкурентами в последние годы.

2.Janus Henderson Triton Mid Cap Growth Fund

Данный паевой инвестиционный фонд принес 18,72% общей прибыли за десять лет. Он также показывает неплохой результат на дистанции от года до пяти.

Показатели находятся вблизи топовых ПИФов. Здесь внимание уделяется на диверсификацию портфеля, что и позволяет достичь подобных результатов.

Только 18,59% инвестируется в топовые холдинги. Этот ПИФ из США инвестирует в компании с небольшой и средней капитализацией имеющие перспективы роста.

Джонатан Колман удерживает фонд с точки зрения эффективности среди топовых ПИФов.

3.T.Rowe Price Mid Cap Growth Fund

Фондом управляет Брайан Бергуис с 1992 года. Фонд показал 3,5% годового дохода в среднем за этот период. Управляющий старается не рисковать. Только 18,34% фонда приходится на топовые акции в самом фонде.

4. PRIMECAP Core Fund

Этот фонд приносит 9% ежегодной прибыли и расходы на управление составляют всего 0,4%. Управляющим является Альфред Мордекай.

Причем несмотря на то, что ситуация на рынках была достаточно тяжелой в конце первой декады 2000, фонд показал неплохие результаты.

Инвестиции делаются как в дивидендные акции, так и в ценные бумаги с неплохими перспективами.

5. Vanguard’s Value Index Fund

У этого фонда больше всего активов из всех перечисленных. В управлении находится $71 миллиард.

Также, фонд является самым одним из самых недорогих с точки зрения управления, так как комиссия составляет всего 0,.17%.

ПИФ является индексным и отслеживает акции компаний с высокой капитализацией.

Выплачиваются достаточно высокие дивидендные ставки, что позволило продемонстрировать высокие результаты в последнее время. Управляющий фонда работает с 1994 года.

Итоговые идеи

ПИФы распределяют активы инвесторов и диверсифицируются за счет большого количества ценных бумаг. Они снижают риски посредством создания более широкого портфеля инвестиций.

Индивидуальный инвестор покупает доли в фонде и таким образом снижает риски и доверяет свой капитал профессиональным управляющим, которые размещают средства с учетом проведенного анализа и собственного большого опыта.

Это именно то, чего зачастую не хватает индивидуальным инвесторам для успешного капиталовложения.

В статье мы рассмотрели наиболее интересные ПИФы не только с точки зрения их прошлой прибыльности, но и с точки зрения перспектив.

Возможно вам также будет интересно прочитать статьи

]]>

Инвестиционные фонды: зарождение, развитие, мировые тенденции

Инвестиционные фонды и инвестиционные компании являются одними из основных операторов на фондовом рынке. Инвестиционные фонды, как и инвестиционные компании, имеют существенные профессиональные особенности и ограничения в своей деятельности на финансовом рынке, выделяющие их среди других посредников.

Если сравнивать привлекательность инвестиционных фондов и инвестиционных компаний с банковскими кредитными учреждениями первые доминируют по таким позициям:

- инвестиционные фонды и компании через владение акциями предприятия имеют значительно большее влияние на предприятие с помощью кредитования;

- акционерное совладение дает право голоса в корпоративном управлении, а кредитные отношения – нет (этот момент всегда учитывают долгосрочные инвесторы);

- банк получает финансовую прибыль – проценты за предоставленные займы, поступление которых имеет форму аннуитетных платежей в ограниченном времени;

- инвестфонды и компании ориентируются на нефиксированную и негарантированную прибыль, которая зависит от позиций предприятия на рынке, капитализации его акций и решений годовых собраний акционеров относительно распределения прибыли.

В современной экономике выделяют следующие виды инвестиционных фондов:

- Паевой инвестиционный фонд

- Фонды акций

- Бонд фонды (фонды облигаций)

- Индексные фонды

- Сектор фонды

- Фонды иностранных акций

- Другие типы инвестиционных фондов

- денежных рынков

- недвижимости

- дохода

- сбалансированные или смешанные

- опционов и фьючерсов

- с социальной ответственностью

- жизненных циклов

- Хеджевые фонды

Долевой состав работающих паевых инвестиционных фондов (по данным Национальной лиги управляющих и РосБизнесКонсалтинга), %

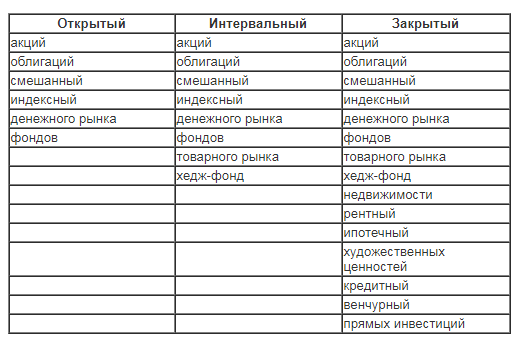

Также, паевые инвестиционные фонды можно классифицировать по таким категориям:

Инвестиционные фонды и инвестиционные компании представляют собой удобный для мелкого инвестора механизм участия в рынке ценных бумаг. В странах с развитой экономикой опыт работы на рынке ценных бумаг этих финансовых посредников имеет более давнюю историю, чем в России или Украине.

С целью обеспечения защиты интересов инвесторов и хранения той важной роли, которую играют инвестиционные фонды и инвестиционные компании в мобилизации капитала, в США разработана всесторонняя система регулирования инвестиционной деятельности, которая закреплена в Законе «Об инвестиционных компаниях». Согласно Закону, эти учреждения должны соблюдать требования по раскрытию информации и отчетности, которые провозглашены Законом «О фондовой бирже» в 1934 г. Согласно закону “Об инвестиционных консультантах” от 1940 г. в США за консультантами, которые нанимаются

инвестиционными компаниями, осуществляется надзор. Комиссия по ценным бумагам и фондовым биржам США является независимым государственным агентством. Она выполняет соответствующие функции и следит за выполнением вышеупомянутых законов.

Не смотря на значительный рост и изменения в сфере деятельности инвестиционных компаний с момента принятия «Закона об инвестиционных компаниях», правила и нормативы, разработанные в нем, остаются до сих пор эффективными.

Активы инвестиционных фондов (ИФ) в 1998 г. составили примерно 5, 5 трлн. дол., из них 45% принадлежали физическим лицам, а 55% — институциональным инвесторам. Если в 1990 г. фонды выплачивали $8,1 млрд. то в 1997 г. — 184, 1 млрд. дол. В Европе активы инвестиционных фондов оценивают примерно в 3, 195 трлн. евро, из них :

- Германия — 696 млн. Евро;

- Франция — 602 млн. Евро;

- Италия — 451 млн. Евро.

Мировые тенденции развития инвестиционных фондов:

- ИФ из организационной формы все больше трансформируются в финансовый инструмент;

- управление активами ИФ осуществляется от диверсификации и дисперсии активов к диверсификации инвестиционных управляющих (см. директиву ЕС № 611, 1985);

- интернационализация ИФ;

- все большее участие ИФ в корпоративном управлении предприятиями, чьи ценные бумаги находятся в их портфелях (контроль результатов хозяйственно-финансовой деятельности);

- усиление защиты прав инвесторов ИФ.

Зарубежный опыт убеждает в эффективности таких форм коллективного инвестирования, как взаимные и паевые фонды. В США, странах

Евросоюза они занимают видное место в аккумуляции средств населения (более 70%). Именно эти структуры привлекают значительную часть

свободных финансовых ресурсов и управляют ими в дальнейшем обращении.

Почти 70% совершеннолетних работающих граждан США регулярно направляют свои пенсионные накопления не на банковские счета, а в инвестиционные фонды, которые размещают эти средства в акциях и других ценных бумагах. Ежемесячно фондовый рынок принимает около 2 млрд. дол. от американцев, рассчитывающих получить таким образом значительно больший доход, чем в банке. Если 10 лет назад в США было всего 900 инвестиционных фондов, которые контролировали млрд. дол. своих клиентов, то сегодня почти 3 тыс. таких фондов имеют капитал более чем 2 трлн. дол.

В целом в США так или иначе с фондовым рынком связано почти 100 млн. лиц, которые держат сбережения в ценных бумагах.

С середины 80-х годов в Западной Европе по инициативе Совета европейских сообществ получили распространение особые открытые инвестиционные фонды (Undertakings for Collective Investment in Transferable Securities), которые создаются для того, чтобы предоставить возможность фонда, который базируется в одной из стран-членов ЕС, продавать свои акции в других странах.

Потенциальных инвесторов фонды могут привлекать минимальной суммой инвестиций, условиями доходов, возможностью дополнительных вкладов. Например, в США сумма начальных вложений колеблется в пределах от 100 долл. (Franclin Growth Fund) до 3000 долл. (Vanguard U.S. Growth Portfolio Fund), есть фонды, не ограничивающие минимальной суммы вложений (Twentieth Century Fund).

Типовая схема функционирования зарубежных институтов общего инвестирования, аккумулирующая средства мелких инвесторов под определенную

инвестиционную декларацию, предусматривает создание акционерного общества открытого типа, размещение акций среди населения и выкупе их у акционеров.

Управление активами фонда осуществляет профессиональный управляющий. Размер фонда колеблется в зависимости от соотношения объема продаж и выкупа собственных акций. В отличие от рынка акций корпораций, вторичного рынка акций у взаимных фондов нет. Они не котируются на бирже и не обращаются на внебиржевом рынке. Их можно выкупить только в фонде или у его торговых агентов (андеррайтеров). Выкуплены фондом акции обездвиживаются. К особенностям функционирования взаимных фондов за рубежом относится их достаточно глубокая специализация.

Различают:

- взаимные фонды денежного рынка (вкладывающие активы в надежные краткосрочные обязательства государства и корпораций);

- фонды вложений в государственные долгосрочные и среднесрочные облигации;

- фонды муниципальных облигаций и тому подобное.

Одним из основных требований функционирования финансовых посредников, в том числе и ИФ, есть обеспечение прозрачности и ликвидности. Их деятельность требует соответствующего регулирования — как на государственном уровне, так и на уровне самоорганизации. Опыт зарубежных стран доказывает, регуляторные изменения в основном происходят за экономическими кризисами. Для стран СНГ в современных условиях задачи эффективного регулирования финансовыми потоками и поведением посредников является очень актуальным

]]>Лучшие ETF фонды с высокой доходностью

Купить ETF — инвестиции у лучших брокеров. Котировки и доходность

Виды фондов

- Все

- Облигаций — низкий риск

- Акций — Высокий риск

- Валютных облигаций

- ETF

Что такое ETF и в чем их преимущества

ETF фонды — это инвестиционные фонды, включающие в себя акции нескольких десятков компаний. Аббревиатура расшифровывается как Exchange Traded Funds, то есть биржевые инвестиционные фонды, которые получили широкое распространение в последние годы. Для инвестора это возможность гарантированно сохранить капитал и получать стабильный пассивный доход. Они представляют собой корзину с акциями крупнейших компаний России и зарубежья, фонд отслеживает индексы выбранной биржи. К примеру, если индекс MSCI USA снижается, ценные бумаги теряют в цене. При повышении биржевых индексов стоимость будет расти.

Плюсы и минусы вложений в ETF

Основная особенность таких фондов — в том, что каждый из них торгуется по принципу обычных акций, но при этом содержит в себе целый ряд ценных бумаг крупных компаний. Даже если одна из них даст потери, общий индекс не продемонстрирует заметного снижения — это обусловливает повышенную надежность инвестиций. Риски минимальны, можно получить пассивную прибыль от дивидендов и при перепродаже.

Купить акции ETF выгодно благодаря нескольким плюсам:

- минимальные затраты на приобретение. Порог входа на рынок таких ценных бумаг может составлять всего 2–3 тысячи рублей. При этом по сути инвестор приобретает часть всего рынка, в котором участвуют крупнейшие и наиболее надежные компании. Это хороший вариант для начинающих инвесторов, не имеющих большого стартового капитала;

- формирование инвестиционных портфелей. Всего на московской бирже торгуются 14 ETF, можно диверсифицировать вложения, то есть направить капитал в разные фонды;

- возможность получить прибыль за счет разницы в курсах валют.

Наиболее доступные акции можно приобрести за несколько центов, самые дорогие — за сотни долларов. Биржевые инвестиционные фонды также позволяют вкладывать деньги в драгоценные металлы.

Как выбрать ETF

В России рынок ETF фондов только начинает развиваться, на рынке такого пассивного инвестирования пока функционирует только один провайдер — компания FinEx. Она предоставляет доступ к 14 фондам ETF, которые работают с акциями ведущих экономик мира — США, Германии, Китая и не только. Чтобы выбрать лучший ETF, стоит обратить внимание на следующие параметры:

- размеры фонда, состав компаний, чьи акции в нем представлены;

- перспективность базового биржевого индекса. Можно отследить величину доходности за последние годы и общую тенденцию;

- рискованность вложения в определенную валюту. Например, можно увидеть, что у инвестиций в доллар риски минимальны, так как его курс практически не дает крупного снижения.

Начинающему инвестору также стоит обратить внимание на порог входа — сумму, которая потребуется для приобретения одной акции.

Как инвестировать в ETF

Как и в другие ценные бумаги, частный инвестор может вложить деньги в ETF через брокера, при этом инвестировать можно только в те фонды, которые работают на российском рынке. Отличием от других инвестиционных фондов является отсутствие необходимости платить за управление финансами.

Для приобретения акций необходимо открыть торговую платформу, выбрать подходящий тикер и завершить сделку. Сам процесс совсем не сложен, этот способ инвестирования стал распространенным именно из-за простоты.

Хотя инвестиционный портфель составляется профессионалами, нет гарантии абсолютной защиты от убытков. При выборе необходимо проверять надежность фонда — за последние 20 лет в мире закрылось около 700 таких организаций. Сервис Banki.ru поможет найти надежный вариант для размещения и приумножения средств, здесь собрана актуальная полезная информация.

Если вам мало доходности по депозитам и вы готовы зарабатывать больше, робот — советник Right бесплатно подберет подходящие вам акции и облигации.

Смотрите телеформат «Цена вопроса».

Информация

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции Вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является Вашей задачей. ООО ИА «Банки.ру» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения». В случае, когда использование рекомендуемой формулировки не является практичным в силу ее объема, например, при направлении коротких сообщений на абонентские номера подвижной радиотелефонной связи клиентов, push-сообщений, рекомендуется использовать следующую формулировку «Не является индивидуальной инвестиционной рекомендацией.

Данные по доходности паевых инвестиционных фондов показаны по состоянию на 30.09.2020.

Данные по доходности ETF показаны по состоянию на 30.09.2020.

Данные предоставляются исключительно для целей ознакомления и не являются основанием для принятия финансовых и иных решений. Администрация сайта не несет никакой ответственности за любые ошибки, задержки в передаче данных или действия на основе этих данных.

*Доходность за год рассчитана по формуле: ((РСП на конец периода)/(РСП на начало периода)) -1) * 100%; где: РСП – расчетная стоимость инвестиционного пая ПИФ».

**Доходность за год рассчитана по формуле: ((РСП в долл. США на конец периода)/(РСП в долл. США на начало периода)) -1) * 100%; где: РСП в долл. США – расчетная стоимость инвестиционного пая ПИФ в долларах США по курсу ЦБ РФ на дату расчета».

АО ВТБ Капитал Управление активами, (лицензия ФКЦБ России от 06.03.2002 № 21-000-1-00059 на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, без ограничения срока действия). Открытые паевые инвестиционные фонды под управлением АО ВТБ Капитал Управление активами: ОПИФ РФИ «ВТБ – Фонд Казначейский» (Правила фонда зарегистрированы ФКЦБ России 26.02.2003 № 0089-59893097), доходность на 31.10.2020 за 3 мес.: 0,90%, за 6 мес.: 3,29%, за 1 г.: 8,65%, за 3 г.: 29,06%. ОПИФ РФИ «ВТБ — Фонд Акций» (Правила Фонда зарегистрированы ФСФР России 13.09.2007, № 0968-94131582), доходность на 31.10.2020 за 3 мес.: -4,92%, за 6 мес.: 8,07%, за 1 г.: -3,52%, за 3 г.: 56,12%. ОПИФ РФИ «ВТБ — Фонд Еврооблигаций» (Правила Фонда зарегистрированы ФСФР России 13.09.2007, № 0963-94130861), доходность на 31.10.2020 за 3 мес.: 10,07%, за 6 мес.: 12,41%, за 1 г.: 28,51%, за 3 г.: 49,75%. ОПИФ РФИ «ВТБ — Фонд Еврооблигаций развивающихся рынков» (Правила Фонда зарегистрированы ФСФР России 13.09.2007, № 0958-94130789), доходность на 31.10.2020 за 3 мес.: 10,57%, за 6 мес.: 22,44%, за 1 г.: 29,05%, за 3 г.: 54,31%. ОПИФ РФИ «ВТБ — Фонд Компаний малой и средней капитализации» (Правила Фонда зарегистрированы ФСФР России 13.09.2007, № 0959-94131180), доходность на 31.10.2020 за 3 мес.: 5,08%, за 6 мес.: 25,66%, за 1 г.: 31,52%, за 3 г.: 56,99%. ОПИФ РФИ «ВТБ – Индекс МосБиржи» (Правила фонда зарегистрированы ФКЦБ России 21.01.2004 № 0177-71671092), доходность на 31.10.2020 за 3 мес.: -5,54%, за 6 мес.: 6,39%, за 1 г.: -2,01%, за 3 г.: 53,14%. ОПИФ РФИ «ВТБ — Фонд Сбалансированный» (Правила Фонда зарегистрированы ФСФР России 13.09.2007, № 0962-94131346), доходность на 31.10.2020 за 3 мес.: -2,11%, за 6 мес.: 5,22%, за 1 г.: 0,47%, за 3 г.: 37,49%. ОПИФ РФИ «ВТБ – Фонд Технологий будущего» (Правила Фонда зарегистрированы ФСФР России 13.09.2007, № 0967-94131429), доходность на 31.10.2020 за 3 мес.: 8,62%, за 6 мес.: 26,14%, за 1 г.: 60,87%, за 3 г.: 87,52%. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Правилами доверительного управления ОПИФ, находящимися под управлением АО ВТБ Капитал Управление активами предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи ОПИФ. Прежде, чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления фондом. Получить информацию о Фондах и ознакомиться с Правилами доверительного управления Фондов, с иными документами, предусмотренными Федеральным законом «Об инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресу: 123112, Россия, г. Москва, Пресненская набережная, д. 10, этаж 15, помещение III , по телефону 8-800-700-44-04 (для бесплатной междугородной и мобильной связи), по адресам агентов или в сети Интернет по адресу www . vtbcapital — am . ru . Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам».