Инвестидея Банки.ру. Mail.ru Group: дивидендов нет, а есть ли точки роста?

Удачное IPO Ozon и потенциальный выход на биржу игрового подразделения служат драйверами для акций Mail.ru Group, считают аналитики Альфа-Банка. Разбираем риски и возможности инвестиций в акции компании.

10 декабря аналитики Альфа-Банка выпустили инвестиционную идею: покупка акций Mail.ru Group по цене не выше 2 110 рублей, продажа после достижения 2 290 рублей, доходность — 8,5% за 1—2 месяца. Она была опубликована в торговом приложении «Альфа-директ». На момент публикации в бумагу уже можно было входить, так как внутри дня ее цена опускалась до 2 085 рублей.

У бумаги, по мнению аналитиков Альфа-Банка, четыре повода для роста.

1. IPO Ozon. 24 ноября Ozon.ru разместил акции на Нью-Йоркской и Московской фондовых биржах (на Московской торгуются расписки на акции). В отличие от других IPO российских компаний, случившихся в 2020 году, выход на биржу Ozon признан удачным. На момент сдачи материала его акции торговались на 55% выше цены размещения. «Успех ОZON увеличивает капитализацию непубличных активов Mail.ru, — писали аналитики Альфа-Банка в комментариях к инвестидее, указывая, в частности, на совместное предприятие с AliExpress Russia, в котором Mail.ru Group владеет 15%. — С момента создания оценка совместного предприятия выросла в два раза — с 2 млрд до 4 млрд долларов. Успешное IPO OZON выступает триггером для роста капитализации российских электронных площадок и имеет существенный потенциал для данного сегмента бизнеса».

2. Потенциальное IPO игрового подразделения Mail.ru Group. «В 2019 году Mail.ru Group перевела под единый бренд My.Games все свои игровые проекты в РФ и за границей, — указывают аналитики. — Исходя из предварительных оценок, стоимость игрового подразделения может составить 2,5—3 млрд долларов, что эквивалентно 36—43% текущей рыночной капитализации Mail.ru».

3. Партнерство «Сбера» и Mail .ru Group по доставке еды и перевозке пассажиров (Delivery Club, «Ситимобил», «Самокат», Foodplex, «Кухня на районе»). В ноябре издание Financial Times со ссылкой на источники сообщило о возможном разводе партнеров. «Пресс-службы компаний опровергли слухи. а это значит, что совместный бизнес и дальше будет приносить Mail.ru Group выгоду от проектов», — комментировали аналитики.

4. Боковой тренд. «Котировки находятся у нижней границы бокового тренда», — говорилось в пояснении к инвестидее. В случае разворота наверх следующей остановкой аналитики указывали цену 2 290 рублей за акцию.

Акции компании действительно находились в «боковике»: с августа 2019 года они четыре раза приближались к отметке 2 100 рублей и каждый раз отскакивали вверх, к уровню 2 300 рублей. На момент выхода идеи бумаги достигли нижней границы коридора в пятый раз, и, казалось, ничто не мешало им повторить привычное восхождение. Но все произошло по-другому. 15 декабря боковой тренд сменился нисходящим, и за следующие восемь дней бумага потеряла 6%. На момент написания статьи она так и не восстановилась до уровня входа в инвестидею и торговалась по 2 015 рублей.

Что мешает акциям Mail.ru взлететь?

Индекс как повод

В конце октября стало известно о потенциальном включении расписок Mail.ru в индекс MSCI Russia. Международные фонды ориентируются на состав этого индекса при принятии инвестиционных решений, поэтому включение бумаг в индекс часто приводит к росту спроса на них и, как следствие, к росту котировок. «Эта идея на рынке стала очень популярной после мощнейшего ралли акций Yandex, вызванного все той же ребалансировкой MSCI Russia, — считает инвестиционный стратег «Алор Брокера» Павел Веревкин. — По этой причине инвесторы и спекулянты выкупали акции на коррекциях».

Идея стала реальностью 10 ноября 2020 года: MSCI сообщил о включении бумаг в индекс. Однако случилось обратное: именно в этот день акции достигли верхней границы вышеупомянутого коридора и за следующие семь торговых дней потеряли 7%. «Событие ожидалось рынком. Под это дело их активно скупали с августа, а потом, соответственно, фиксировали прибыль», — поясняет Алексей Павлов, PhD, главный аналитик «Открытие Брокера» по российскому рынку.

Покупай на слухах, продавай на фактах.

Еще одним фактором, вызвавшим падение, стало дополнительное размещение акций компании (SPO) на 200 млн долларов, проведенное в сентябре, указывает Веревкин. «После этого события интерес рынка к акциям Mail.ru иссяк», — констатирует аналитик.

Отчетность по стандартам и без

26 октября Mail.ru Group выпустила пресс-релиз с заголовком «Mail.ru Group: неаудированная отчетность по МСФО за третий квартал 2020 года». В нем компания рапортовала, в частности, о росте «совокупной сегментной выручки» на 19,9% в сравнении с аналогичным периодом прошлого года до 26,4 млрд рублей. Чистая прибыль снизилась на 19,5% до 2,8 млрд рублей.

Однако инвесторы, открывшие собственно отчетность, могли наблюдать в ней совсем другие цифры. Выручка по отчетности составила 24,5 млрд рублей (то есть на 1 млрд рублей меньше указанной в релизе), а чистая прибыль сменялась на чистый убыток 262 млн рублей.

Разгадка находилась в сноске пресс-релиза, поставленной к разделу «Основные показатели»: в релизе компания представляла цифры из управленческой отчетности, а не показатели по международным стандартам.

«Не стоит думать, что публикуемые результаты всегда выставляют компанию в благоприятном свете, бывает и наоборот, — обращает внимание Дмитрий Пучкарев, эксперт по фондовому рынку «БКС Мир инвестиций». — В управленческой отчетности за счет исключения разовых эффектов и различных корректировок, связанных с методами учета, результаты выглядят более сглаженными, а влияние неденежных статей на общую картину значительно снижается. При этом для более целостного понимания картины, конечно, не стоит забывать про отчетность по международным стандартам».

Какая отчетность лучше? «Менеджмент Mail.ru считает, что управленческая отчетность лучше отражает положение дел, — говорит Алексей Павлов. — На многолетнем горизонте и там, и там динамика близка. Однако в рамках, к примеру, одного года поквартальные результаты могут прилично отличаться. Это, естественно, вносит некую сумятицу в умы инвесторов».

Игры на выручку

Три кита выручки Mail.ru: реклама, игры и соцсети. В 2020 году выручка в сегменте игр упала на 20%, следует из МСФО-отчетности компании.

Однако вряд ли это событие стало поводом для продажи акций. «Ключевой причиной такого сильного падения стал эффект высокой базы, — считает Дмитрий Пучкарев. — В третьем квартале 2019 года компания изменила оценки в отношении срока службы виртуальных предметов, приобретаемых игроками. Благодаря этому фактору группа отразила 11,1 миллиарда рублей выручки против 1,6 миллиарда рублей годом ранее. То есть снижение выручки в третьем квартале 2020 года в годовом сопоставлении — преимущественно «бумажный» момент, не имеющий отношения к денежным потокам».

В целом доходы от игр Mail.ru растут опережающими темпами. За последние пять лет выручка компании в этом сегменте выросла вчетверо, тогда как на рекламе, например, компания стала зарабатывать только вдвое больше, чем в 2016 году.

Mail.ru vs «Яндекс»

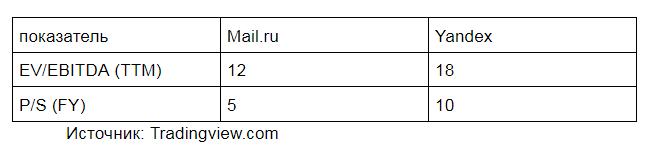

До выхода на рынок Ozon в России было две публичных интернет-компании: Mail.ru Group и «Яндекс». Если посмотреть на соотношение стоимости компаний и выручки или балансовой стоимости и прибыли до налогов, Mail.ru выглядит сильно дешевле российского поисковика:

Только вот повод ли это для покупки акций Mail.ru?

Дмитрий Пучкарев считает, что да. «Причинами такого расхождения являются исторически более низкие темпы роста выручки, нестабильная динамика прибыли и более высокая относительно «Яндекса» долговая нагрузка, — рассуждает эксперт. — Однако даже с учетом обозначенных моментов оценка выглядит не вполне оправданной. Поэтому потенциал позитивной переоценки акций Mail.ru Group есть».

По мнению Леонида Делицына, аналитика ГК «Финам», недооцененность Mail.ru говорит о том, что инвесторы не видят у социально-игрового холдинга таких же перспектив, как у поисковой платформы.

«Яндекс» наверстывает то, чего незаслуженно не получал десять лет, — говорит Делицын. — Лишь с марта этого года долларовая стоимость акции российского поисковика устойчиво вернулась на уровень после IPO, произошедшего в 2011 году. Сейчас акция стоит 69,6 доллара — вдвое выше, чем после IPO. Средние темпы прироста стоимости акции за этот период составляют 8%. Акции Google за тот же период выросли в 6,6 раза (средние темпы прироста — 23% в год). Очевидно, как только инвесторы смотрят на Google, как на аналог, они делают вывод, что «Яндекс» все еще не так уж дорог. Кроме того, «Яндекс» часто рассматривается в контексте будущего — например, финтех-проектов, брокерских услуг, банка нового поколения и т. п. Картина будущего, которая поддерживает мультипликаторы, есть».

Помимо вышеуказанной путаницы с двумя версиями отчетностей, Алексей Павлов из «Открытие Брокера» называет еще две причины недооцененности Mail.ru относительно «Яндекса». Первая: бизнес-модель «Яндекса», практически 100% EBITDA которого приходится на онлайн-рекламу, более понятна инвесторам. А Mail.ru — холдинг, в котором есть три крупных направления, ряд мелких, а также пару крупных СП, которые не консолидируются в отчетности. Второе: «Яндекс» — более ликвидная бумага, которая значительно раньше получила листинг в РФ. Расписки Mail.ru же только в том году начали торговаться на Московской бирже.

Павел Веревкин из «Алор Брокера» задается другим вопросом: насколько адекватно оценен сам «Яндекс»? «Он дорог даже относительно таких мастодонтов, как Amazon или Google, — считает эксперт. — Поэтому сравнение «Яндекса» и Mail.ru вообще не имеет смысла».

Что дальше?

Крупнейшая статья доходов Mail.ru — интернет-реклама, возможности которой уже исчерпаны, считает Леонид Делицын. «Во-первых, сам рынок не так уж велик. Во-вторых, основной сегмент онлайн-рекламы — контекстная поисковая реклама — занят «Яндексом», и шансов отнять у него долю нет», — говорит он.

Еще одно направление бизнеса Mail.ru — монетизация соцсетей — развивается вяло, продолжает эксперт. Действительно, за пять лет это направление выросло лишь в полтора раза — медленнее, чем остальные источники доходов компании.

«Mail.ru показывает успехи на глобальных рынках онлайн-игр, — отмечает Делицын. — Проблема в том, что это другой рынок, и Mail.ru выступает на нем не провайдером платформы, как Unity или Roblox, а как разработчик и издатель, а значит, успех одного релиза не гарантирует успеха другого».

Аналитик «Финама» сравнивает Mail.ru с телекоммуникационными компаниями, основной бизнес которых уже близок к пределу роста. Инвесторы рассматривают акции «телекомов» в первую очередь как источник дивидендов. Однако Mail.ru не до дивидендов: холдинг инвестирует прибыль в поисках новых точек роста. Ориентация на дивиденды сделает будущее Mail.ru совсем безнадежным, считает Делицын.

Дмитрий Пучкарев смотрит на перспективы акций Mail.ru «умеренно позитивно» на горизонте ближайшего полугода. «Компания остается одной из немногих для российского рынка «историй роста» в IT-секторе, недооценена относительно «Яндекса», — аргументирует аналитик. — С технической точки зрения акции в последние месяцы движутся в «боковике», в то время как российский рынок за тот же период сильно вырос. При благоприятном внешнем фоне бумаги могут начать «догоняющее движение».

По словам Павлова из «Открытие Брокера», целевая цена Mail.ru находится на уровне 2 600 рублей за расписку с точки зрения фундаментального анализа, что означает +30% к текущей цене.

Веревкин из «Алор Брокера» настроен скептически, но считает, что на акциях интернет-холдинга негативно скажется в первую очередь ситуация на финансовом рынке в целом. «Индекс Мосбиржи может сильно снизиться в течение ближайшего полугода, — говорит он. — Это будет основным фактором, определяющим среднесрочное движение в бумагах Mail.ru».

Впрочем, даже если оставить за скобками возможную коррекцию рынка в целом и посмотреть на график котировок Mail.ru на Лондонской бирже (в России бумага торгуется только с июля 2020 года), можно увидеть симметричный треугольник с консолидацией котировок у его нижней границы, обращает внимание Павел Веревкин. Это повышает риск выхода бумаг из технической фигуры вниз в случае поступления плохих новостей. При таком сценарии акции могут упасть в район 18,5 доллара, это минус 32% от текущих цен, считает эксперт. На Мосбирже из-за девальвации рубля картина может сгладиться, но не существенно. «Кроме того, после начала массовой вакцинации населения компания растеряла ту фундаментальную поддержку, которую ей оказывали тотальный карантин и общемировой тренд на скупку инвесторами IT-сектора», — говорит Веревкин.

Альфа-Банк тем не менее пока считает свою инвестидею актуальной. Что ж, у акций есть еще месяц, чтобы оправдать надежды ее авторов.

50 российских компаний, акции которых можно купить прямо сейчас

Редактор рубрики «Технологии»

Сегодня Россия переживает бум частных инвестиций. По данным Московской биржи, за последние три месяца более миллиона человек присоединились к торгам на фондовом рынке — это больше, чем совокупное число частных инвесторов в конце 2015 года.

Общее количество инвесторов на площадке составляет 10,3 млн человек, из которых 1,6 млн совершали сделки в феврале 2021 года.

Беспрецедентный интерес россиян к покупке ценных бумаг объясняется желанием сохранить и преумножить свои сбережения в ситуации нестабильности, ослабления рубля и снижения ставок по вкладам в крупнейших банках страны.

Среди самых популярных акций российских компаний в 2020 году — «Газпром», «Сбер», «Яндекс» и «Лукойл». Начинающие инвесторы находят их наиболее надежными и понятными. Между тем, на бирже торгуются десятки российских компаний, чьими продуктами мы пользуемся каждый день и чей бизнес растет.

RB.RU выбрал 50 компаний, за акциями которых стоит наблюдать — без нефтегаза и ресурсодобычи.

Информация в статье не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашему инвестиционному профилю и инвестиционным целям (ожиданиям).

Максимальная стоимость акции указана на 18.03.2021 г.

Финансовые и инвестиционные компании

Премия молодых предпринимателей Young Awards 2021. Подать заявку.

«СберБанк»

Один из крупнейших банков мира и самый дорогой российский бренд.

- Капитализация компании: 6,3 трлн руб.

- Максимальная стоимость акции: 285,5 руб.

«Тинькофф»

Финансовая экосистема, которая включает онлайн-банк, обслуживающий более 10 млн клиентов

- Капитализация компании: 782 млрд руб.

- Максимальная стоимость акции: 4 559 руб.

Банк «ВТБ»

Первый в России банк по числу клиентов-долларовых миллионеров. Обладает наивысшей оценкой рейтингового агентства «Эксперт РА» — «ruAAА», прогноз — «стабильный».

- Капитализация компании: 487 млрд руб.

- Максимальная стоимость акции: 0,03 руб.

Московская биржа

Крупнейшая биржевая группа в России, управляет рынками акций, облигаций, деривативов, иностранной валюты и другими.

- Капитализация компании: 382 млрд руб.

- Максимальная стоимость акции: 168 руб.

АФК «Система»

Финансовая корпорация, которая входит в число системообразующих предприятий России. Под ее управлением находятся «Медси», «МТС», Segezha Group и другие компании. Стоимость совокупных активов АФК «Система» составляет 1,3 трлн руб.

«Московский кредитный банк»

Универсальный коммерческий банк, входит в число системно значимых банков России.

- Капитализация компании: 207 млрд руб.

- Максимальная стоимость акции: 6,9 руб.

Банк «Авангард»

Банк обслуживает более 120 тыс. корпоративных и более миллиона частных клиентов. Входит в топ-50 российских банков по размеру собственного капитала по данным 2019 года.

- Капитализация компании: 85 млрд руб.

- Максимальная стоимость акции: 1 055 руб.

«САФМАР»

Многоотраслевой конгломерат, в который входят финансовые, медийные, промышленные и другие активы

- Капитализация компании: 56 млрд руб.

- Максимальная стоимость акции: 510 руб.

Провайдер платежей и финансовых сервисов с сетью из 117 тыс. терминалов, 19,7 млн электронных кошельков и 32 млн клиентов

- Капитализация компании: 10 млрд руб.

- Максимальная стоимость акции: 811 руб.

Универсальная платформа электронной коммерции, входит в топ-5 самых дорогих интернет-компаний России по версии Forbes. На сайте Ozon размещено более 11 млн товаров от 20 тыс. активных продавцов.

- Капитализация компании: 769 млрд руб.

- Максимальная стоимость акции: 4 328 руб.

X5 retail group

Розничноторговая компания, которая управляет сетями «Пятёрочка», «Перекрёсток», «Карусель» и «Чижик». Занимает лидирующую позицию в российском ритейле.

- Капитализация компании: 709 млрд руб.

- Максимальная стоимость акции: 2 634 руб.

FixPrice

Международная сеть магазинов с фиксированными ценами на товары. Сеть насчитывает более 4,3 тыс. точек в разных городах России, а также в Казахстане, Грузии, Беларуси, Латвии, Киргизии и Узбекистане.

- Капитализация компании: 616,8 млрд руб.

- Максимальная стоимость акции: 716 руб.

«Магнит»

Сеть розничных магазинов, представленная в 3,7 тыс.населенных пунктов России. Входит в число крупнейших работодателей России.

- Капитализация компании: 546 млрд руб.

- Максимальная стоимость акции: 5 454 руб.

«М.Видео»

Торговая сеть по продаже электроники и бытовой техники. Входит в число лидеров по объемам продаж среди ритейлеров, которые специализируются на непродовольственных товарах.

- Капитализация компании: 129 млрд руб.

- Максимальная стоимость акции: 729 руб.

«Лента»

Крупнейшая в России сеть гипермаркетов. Средняя площадь одного торгового зала составляет 5,5 тыс. кв.м.

- Капитализация компании: 128 млрд руб.

- Максимальная стоимость акции: 274 руб.

Группа «Черкизово»

Крупнейший в России производитель мясной продукции. Группе принадлежат бренды «Петелинка», «Пава-Пава», «Черкизово», «Империя вкуса», «Мясная губерния» и другие.

- Капитализация компании: 107 млрд руб.

- Максимальная стоимость акции: 2 444 руб.

«Детский мир»

Мультиформатный цифровой оператор розничной торговли, лидер на рынке детских товаров в России и Казахстане, а также значимый игрок в Беларуси. Группа объединяет розничные сети магазинов «Детский мир» и «ПВЗ Детмир», интернет-магазин и маркетплейс detmir.ru, а также сеть товаров для животных «Зоозавр».

- Капитализация компании: 99 млрд руб.

- Максимальная стоимость акции: 135 руб.

«АбрауДюрсо»

Производитель игристых вин, сидра и крепких алкогольных напитков, а также официальный дистрибьютор международных алкогольных брендов. В 2019 году совокупный объем продаж группы составил 43,3 млн бутылок.

- Капитализация компании: 21 млрд руб.

- Максимальная стоимость акции: 215 руб.

O’Key Group SA

Компания управляет розничной сетью под торговой маркой «О’КЕЙ», ей принадлежит 96 магазинов в различных городах России.

- Капитализация компании: 16 млрд руб.

- Максимальная стоимость акции: 58 руб.

«Красный октябрь»

Старейшее кондитерское предприятие в России, основано в 1849 году. Один из наиболее узнаваемых российских брендов. Выпускает конфеты «Мишка косолапый», «Аленка», «Раковые шейки», «Красная шапочка» и другие.

- Капитализация компании: 4,9 млрд руб.

- Максимальная стоимость акции: 482 руб.

«Обувь России»

Торговая платформа, которая объединяет маркетплейс westfalika.ru и сеть торговых и сервисных точек под брендом Westfalika. Выручка компании в 2019 году составила 13,7 млрд рублей.

- Капитализация компании: 2 млрд руб.

- Максимальная стоимость акции: 29 руб.

Оператор сотовой связи, услугами которого пользуются 86,4 млн абонентов в России, Беларуси и Армении. В последние годы развивает сторонние сервисы, которые образуют экосистему МТС.

- Капитализация компании: 632 млрд руб.

- Максимальная стоимость акции: 318 руб.

«Мегафон»

Мобильный оператор, услугами которого пользуются более 76 млн абонентов.

- Капитализация компании: 403 млрд руб.

- Максимальная стоимость акции: 650 руб.

«Ростелеком»

Провайдер цифровых услуг, который охватывает различные сегменты рынка. Занимает лидирующие позиции на рынке услуг высокоскоростного доступа в интернет и платного телевидения. Выручка компании в 2020 году составила 546,9 млрд руб.

- Капитализация компании: 297 млрд руб.

- Максимальная стоимость акции: 110 руб.

Холдинговая компания, которая контролирует телекоммуникационные активы в России и СНГ, включая «ВымпелКом» (бренд «Билайн»).

- Капитализация компании:231 млрд руб.

- Максимальная стоимость акции: 140 руб.

Один из крупнейших операторов связи в Европе, основной телекоммуникационный партнер Москвы. Входит в группу «МТС».

- Капитализация компании: 214 млрд руб.

- Максимальная стоимость акции: 2 500 руб.

«Таттелеком»

Крупнейший оператор проводной электросвязи в республике Татарстан. Входит в топ-200 компаний России по капитализации.

- Капитализация компании: 11 млрд руб.

- Максимальная стоимость акции: 0,5 руб.

ИТ

«Яндекс»

Крупнейшая ИТ-компания России, которая развивает поисковую систему и экосистему сервисов, включая «Яндекс.Маркет», «Яндекс.Еда», «Яндекс.Такси», «Яндекс.Лавка» и другие.

- Капитализация компании: 1,5 трлн руб.

- Максимальная стоимость акции: 5 089 руб.

Mail.Ru Group

Технологическая корпорация, которая владеет социальными сетями «ВКонтакте» и «Одноклассники», почтовым сервисом, мессенджерами, онлайн-играми, сервисом для заказа такси «Ситимобил», платформой для доставки еды Delivery Club и другими активами.

- Капитализация компании: 376 млрд руб.

- Максимальная стоимость акции : 1 822 руб.

HeadHunter

Один из крупнейших в мире сайтов по поиску работы и сотрудников. Собственная база резюме насчитывает 50 млн, каждый месяц сайт посещает 18 млн человек.

- Капитализация компании: 124 млрд руб.

- Максимальная стоимость акции: 2 743 руб.

Аптечная сеть 36,6

Четвертая по размерам аптечная сеть в России с долей рынка в 4,1% и оборотом 48,3 млрд руб.

- Капитализация компании: 91 млрд руб.

- Максимальная стоимость акции : 13,8 руб.

MD Medical Group («Мать и дитя»)

Одна из лидирующих частных медицинских компаний, оказывающих услуги в области женского здоровья.

- Капитализация компании: 34 млрд руб.

- Максимальная стоимость акции: 517 руб.

ИСКЧ («Институт стволовых клеток человека»)

Компания ИСКЧ инвестирует в перспективные разработки, связанные с инновационными медицинскими препаратами, оборудованием и высокотехнологичными медицинскими услугами. В портфеле ИСКЧ находятся как стартапы, так и зрелые компании.

- Капитализация компании: 2 млрд руб.

- Максимальная стоимость акции: 34 руб.

«Фармсинтез»

Первая российская фармацевтическая компания, которая вышла на публичный рынок. Ведет разработку и производство препаратов, ориентированных на лечение социально-значимых заболеваний.

- Капитализация компании: 2 млрд руб.

- Максимальная стоимость акции: 6,7 руб.

«Совкомфлот»

Крупнейшая судоходная компания России, которая предоставляет клиентам услуги по транспортировке энергоресурсов.

- Капитализация компании: 179 млрд руб.

- Максимальная стоимость акции: 92 руб.

«Аэрофлот»

Крупнейший авиаперевозчик России и один из 20 крупнейших авиаперевозчиков в мире по числу пассажиров. Охватывает 340 регулярных направлений в 57 стран мира. Чистая прибыль в 2019 году составила 13,5 млрд руб., 2020 год компания закрыла с убытком в 96,5 млрд руб.

- Капитализация компании: 77 млрд руб.

- Максимальная стоимость акции: 69,9 руб.

Globaltruck

Крупный автомобильный перевозчик, обслуживает компании Metro, IKEA, «Спортмастер», «ОКЕЙ» и другие.

- Капитализация компании: 2,2 млрд руб.

- Максимальная стоимость акции: 39 руб.

Крупнейшая девелоперская компания России.

- Капитализация компании: 499 млрд руб.

- Максимальная стоимость акции: 754 руб.

ГК «Самолет»

Группа компаний «Самолет» объединяет ряд девелоперских предприятий полного цикла. Организация занимает второе место среди застройщиков Московского региона по объемам реализации.

- Капитализация компании: 179 млрд руб.

- Максимальная стоимость акции: 92 руб.

Группа «ЛСР»

Девелоперская компания, которая ввела в эксплуатацию более 830 тысяч кв. м недвижимости.

- Максимальная стоимость акции: 853 руб.

Ingrad

Инвестиционно-девелоперская компания, в портфеле которой 2,5 млн кв. м жилой недвижимости.

- Капитализация компании: 62 млрд руб.

- Максимальная стоимость акции: 1 497 руб.

Etalon Group PLC

Девелопер, который специализируется на жилой недвижимости для среднего класса в Санкт-Петербурге, Москве и области.

- Капитализация компании: 36 млрд руб.

- Максимальная стоимость акции: 123 руб.

Промышленность

Международная корпорация с активами в России, США и странах Европы. Основной актив — Новолипецкий металлургический комбинат.

- Капитализация компании: 1,3 трлн руб.

- Максимальная стоимость акции: 217 руб.

«ФосАгро»

Один из ведущих в мире производителей фосфоросодержащих удобрений, осуществляет поставки в 102 страны под 50 торговыми марками.

- Капитализация компании: 511 млрд руб.

- Максимальная стоимость акции: 4 000 руб.

Акрон

Производитель высокоэффективных сложных удобрений, крупнейший работодатель Новгородской области.

- Капитализация компании:243 млрд руб.

- Максимальная стоимость акции: 6 002 руб.

Одна из крупнейших в Европе авиастроительных корпораций.

- Капитализация компании: 229 млрд руб.

- Максимальная стоимость акции: 0,46 руб.

Русагро

Агрохолдинг, который занимает лидирующие позиции в производстве сахара, растениеводстве, масложировом бизнесе. Продукция холдинга поставляется в 50 стран мира.

- Капитализация компании: 76 млрд руб.

- Максимальная стоимость акции: 902 руб.

«Камаз»

Крупнейший российский и один из 20 ведущих производителей грузовых автомобилей в мире. ПАО «КАМАЗ» объединяет 109 компаний в России, СНГ и других странах.

- Капитализация компании: 46 млрд руб.

- Максимальная стоимость акции: 66 руб.

«Русская аквакультура»

Компания производит красную рыбу, объем продаж в 2019 году составил 18,1 тысяч тонн.

- Капитализация компании: 23 млрд руб.

- Максимальная стоимость акции: 279,5 руб.

«Соллерс»

Автомобилестроительная компания, которая участвует в совместных предприятиях с Ford, Mazda и другими производителями.

- Капитализация компании: 8,7 млрд руб.

- Максимальная стоимость акции: 259 руб.

https://www.banki.ru/news/daytheme/?id=10939964

https://rb.ru/list/50-rossijskih-kompanij-akcii-kotoryh-mozhno-kupit/