Куда выгоднее инвестировать? фондовый рынок или недвижимость

Меня зовут Дмитрий Хрусталёв. на своем канале я рассказываю о инвестициях финансовой грамотности и приумножении личных сбережений,

Сегодня поговорим именно о финансовой грамотности. В этом видео вы узнаете, что же все таки проще и выгоднее Купить квартиру и сдавать ее в аренду? или вложиться в ценные бумаги – в конце этого видео приведу реальный пример. В общем смотрите — будет интересно.👇

давайте рассмотрим подробнее Большая мечта многих россиян — это Купить несколько квартир и сдавать их в аренду.

По данным Всероссийского центра изучения общественного мнения, 46% опрошенных предпочли бы пойти именно таким путем, если бы имели крупные сбережения.

Насколько рационален этот выбор, если сравнить его, например, с вложениями в ценные бумаги? Давайте разберемся.

Фондовый рынок или недвижимость: как будем сравнивать

Чтобы определить, куда лучше инвестировать – в акции или недвижимость, – каждый вариант инвестиций я разобрал по нескольким пунктам:

Порог входа(а именно): какой должна быть минимальная стартовая сумма.

Удобство: грубо говоря, сколько времени отнимает инвестиция.

Риски: факторы, которые могут уменьшить доходность.

Налоги и льготы: сколько можно сэкономить.

Ликвидность: можно ли быстро и с минимальными издержками избавиться от актива в случае форс-мажора.

Доходность: какую прибыль приносит оба вида инвестиций.

По итогам каждого пункта лучшему инвестиционному решению будет присвоен один балл.

Итак перейдем к первому пункту: Порог входа

Покупка квартиры – это крупное вложение, которое потребует несколько миллионов рублей. Можно вложить намного меньше, если взять жилищный кредит и выплачивать проценты. Для получения ипотечного займа в банке необходимо иметь на руках не меньше 10-15% стоимости жилья, но все равно это несколько сотен тысяч рублей.

Чтобы начать инвестировать на фондовом рынке, достаточно иметь на счете и 10 тысяч рублей. Правда, с такой суммы много не заработаешь, так как комиссии съедят всю прибыль.

Вывод: порог входа на фондовый рынок значительно ниже, чем на рынок недвижимости.

Поэтому присвоим один балл ценным бумагам

Ценные бумаги — 1

следующий пункт: Удобство

Процесс покупки жилья и сдачи в аренду сложно назвать удобным. Сначала нужно пройти «квест» по покупке жилья: найти объект, договориться с продавцом, внимательно составить договор купли-продажи и заверить его у нотариуса. Далее – оплатить госпошлину, отнести заявление в Регистрационную палату и т. д. Если все пройдет гладко, недели через три покупатель становится собственником.

Затем нужно подготовить жилье к сдаче в аренду: сделать ремонт, найти подходящий тип договора и т. д. Последний этап – поиск и заселение арендаторов.

Только после всех этих ступеней владелец квартиры приближается к столь вожделенному пассивному арендному доходу. Правда, пассивному – с натяжкой. Периодически нужно то кран починить, то электрика вызвать. А иногда арендаторы внезапно съезжают и приходится искать новых. Это еще месяц простоя.

инвестировать в ценные бумаги намного проще. Чтобы начать инвестировать, нужно открыть брокерский счет, завести деньги, открыть торговый терминал и совершить сделку. Все эти операции сегодня происходят онлайн и потребуют максимум пары часов.

Вывод: инвестировать на бирже значительно проще и удобнее, чем сдавать жилье в аренду. Поэтому присвоим еще один балл ценным бумагам:

Ценные бумаги – 2

Риски вложений в недвижимость и ценные бумаги

В кризис дешевеют и квадратные метры, и ценные бумаги, однако недвижимость теряет в цене медленнее. По данным Росстата, во время кризиса 2008 года 1 кв. м в новостройке подешевел на 9%, на рынке вторичного жилья – на 7%.

Индекс Мосбиржи, главный индикатор российского фондового рынка, в это время обвалился почти на 70% – с 1920 до 620 пунктов.

Правда, владельцу квартиры в кризис могут понадобиться деньги, и ему придется ее продать. Чтобы это сделать быстро, ему придется сбрасывать цену на 20-30%. Да и то не факт, что найдется покупатель – в тяжелые времена деньги нужны всем.

У недвижимости есть и другие риски. Арендаторы могут задержать оплату или испортить имущество в квартире. Но в этом случае владелец недвижимости не возвращает залог, который взял с жильцов при заселении. А если залог не покроет расходов, проблема решается через суд.

И тем не менее акции дешевеют все-таки сильнее квадратных метров. Снизить риски инвестиций в фондовый рынок поможет диверсификация, то есть вложение денег в разные бумаги, а также их грамотный выбор.Подробнее а диверсификация я рассказываю в этом видео. Подсказка будет в правом верхнем углу экрана. Также не стоит забывать, что обычно после резкого падения рынок постепенно возвращается на докризисные уровни и продолжает расти. Так было и с российским фондовым рынком, который сейчас находится на 37% выше максимумов 2008 года.

Вывод: рынок недвижимости устойчивее во время финансовых кризисов.

Ценные бумаги – 2

Налоги и льготы

Гражданин платит с официального дохода НДФЛ по ставке 13%. Если договор аренды квартиры официально оформлен, владелец должен самостоятельно заниматься всеми документами и сдавать их в налоговую.

На фондовом рынке налоговыми платежами инвесторов занимается брокер, который сам собирает все необходимые для налоговой службы документы и перечисляет налог с прибыли.

Чтобы снизить отчисления, владелец квартиры может стать самозанятым и платить только 4% от дохода. До 2020 года программа работает только в Москве и области, Татарстане и Калужской области. Другой вариант – оформить ИП с упрощенной системой налогообложения. Тогда подоходный налог составит 6%, но придется платить дополнительные обязательные взносы.

На фондовом рынке есть несколько вариантов, как частному инвестору снизить или полностью избавиться от НДФЛ (почитать). Самая популярная льгота – индивидуальный инвестиционный счет (ИИС). Инвестор с официальным доходом может открыть ИИС типа А, который позволяет получить вычет 13% от инвестируемой суммы, но не больше 52 000 рублей в год, или 156 тысяч рублей за три года. ИИС типа Б освобождает от уплаты НДФЛ.

Льготы на недвижимость в денежном эквиваленте более щедрые. Они позволяют вернуть 13% от стоимости жилья (но не более чем с 2 млн рублей) и еще 13% с процентов по ипотеке (не более чем с 3 млн рублей). Получается, что владелец квартиры может вернуть 260 тысяч + 390 тысяч = до 650 тысяч рублей.

Вывод: налоги на доход с ценных бумаг платить проще. К тому же государство поощряет долгосрочные инвестиции на бирже и предлагает разные льготы. Однако в денежном плане льготы на покупку недвижимости превосходят инвестиционные.

Так что дадим обоим видам вложений по баллу.

Ценные бумаги – 3

Ликвидность

Ликвидность – возможность быстро продать актив по рыночной цене и с минимальными издержками.

Чтобы продать квартиру по хорошей цене, потребуются месяцы ожиданий и серьезная бумажная волокита. А в кризис – еще и скидка, иначе квартиру точно никто не купит.

Избавиться от всех ценных бумаг можно меньше чем за минуту, просто нажав пару кнопок в торговом терминале, а забрать деньги у брокера получится уже через 1-2 рабочих дня.

Ценные бумаги – 4

Доходность инвестиций в недвижимость и фондовый рынок

Мы посчитали, какую доходность показали сдача однокомнатной квартиры в Москве площадью 35 кв. м. и инвестиции в фондовый рынок с января 2009-го по январь 2019 года. Для оценки доходности недвижимости использовались данные Росстата: средняя стоимость квадратного метра в Москве и средняя цена однокомнатной квартиры.

Начальная инвестиция составила 4 732 945 рублей. Столько стоила квартира в столичной новостройке в 2009 году. К первому кварталу 2019 года ее стоимость выросла до 6 225 065 рублей.

Доход с аренды составил 3 045 843 рубля. Это при условии, что за 10 лет квартира ни одного месяца не простаивала пустой.

Сравним с доходностью фондового рынка. За его основной показатель возьмем Индекс Мосбиржи полной доходности брутто (обозначение MCFTR). Название непонятное, но смысл простой: этот индикатор отражает доходность рынка российских акций с учетом выплачиваемых по ним дивидендов.

Так вот, этот индекс за 10 лет вырос с 689 до 3841 пункта, то есть на 457%. Среднегодовой рост составил 18,7% годовых.

То есть российские акции оказались в три раза доходнее вложений в недвижимость.

Вывод: фондовый рынок на длинной дистанции приносит больше денег.

Ценные бумаги – 5

перед подведением итогов хочу показать вам график доходности различных инструментов инвестирования с 1998 года по 2016 год.

На графике я привел доходности: золота, серебра, доллара, портфель собранный из ММВБ10 с реинвестированием дивидендов, рублевый вклад в банке, долларовый вклад в банке а также недвижимость в москве а рублях.

И мы с вами видим, что практически на всем промежутке времени опережает доходность в акции ММВБ которая к 2018 году составила почти 7000 процентов.

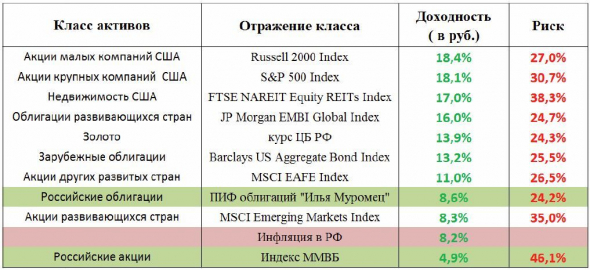

А для тех кто задумался, что же будет если инвестировать скажем в индекс S&P500 вместо ММБВ, то вот вам таблица в которой показано что за последние 5 лет доходность акций московской бижи проигрывает американскому фондовому рынку почти в 4 раза.

Все эти графики подробнее приведены в видео, которое находится в начале этой статьи. Рекомендую посмотреть

итак Давайте подведем Итоги

Недвижимость или акции: что лучше?

Большинство россиян считают вложения в недвижимость самыми доходными и надежными. Наше простое сравнение показало, что это не совсем так.

А также на графике я вам наглядно это показал.

Инвестиции в ценные бумаги имеют свои недостатки, но в целом они значительно опережают квадратные метры по многим параметрам, в том числе доходности.

Интерес к ценным бумагам пока еще небольшой, но он стремительно растет. С июля 2017 по июль 2019 года количество граждан, инвестирующих на Московской бирже, выросло с 1,7 млн до 4,2 млн, а уже в 2020 году Количество частных инвесторов Мосбиржи достигло 6,2 млн человек