Куда вложить деньги под проценты

Деньги — это не просто средство обеспечения жизни, но и финансовый инструмент, приносящий доход. Хранить деньги дома, даже обменяв рубли в валюту, невыгодно: инфляция обесценивает накопления, товары и услуги дорожают. Заставить деньги работать можно разными способами: начать инвестировать, открыть банковский вклад или приобрести ценные активы. Разбираемся, куда стоит или, наоборот, не стоит вкладывать свои сбережения, чтобы сохранить их и получить дополнительный доход.

Куда не стоит вкладывать деньги

Начинающим вкладчикам и инвесторам стоит избегать чрезмерно рискованных способов приумножить свой капитал, даже если они обещают очень высокую доходность. Помните, чем выше предложенный процент, тем жестче требования по вкладам и риски по инвестициям. К высокодоходным, но рискованным способам заработать на инвестициях относятся трейдинг, вложения в криптовалюту и финансовые пирамиды.

- Трейдинг. Игра на бирже может показаться легким заработком, который требует скорее удачи, чем профессиональных навыков. Однако в реальности это не так: новичок, не знакомый с особенностями трейдинга, рискует очень быстро потерять вложенные деньги. Игра на бирже может принести доход, но только тем, кто обучался трейдингу и знаком со всеми его нюансами. Понимать принципы торгов недостаточно, необходимо следить за экономикой, политикой, уметь правильно оценивать конъюнктуру, чтобы не поддаться панике при колебаниях рынка и не продать активы, теряя долю прибыли.

- Криптовалюта. В последнее время биткоины показывают значительный рост, поэтому многие начинающие инвесторы закономерно хотят заработать на криптовалюте. Но нужно помнить, что этот тип «валюты» ничем не обеспечен, поэтому предсказать его рост или падение новичку практически невозможно. Майнинг затратен, и не приносит такой прибыли, как непосредственная торговля эфиром или биткоинами. Плюс, существуют ограничения по обороту этих расчетных единиц, а их обналичивание затруднено и связано с дополнительными расходами.

- Финансовые пирамиды. Рискованный и небезопасный способ получения дополнительного дохода, связанный с использованием мошеннических схем. категорически не рекомендуем рассматривать такой вариант инвестирования. Финансовые пирамиды или похожи на инвестиционные фонды, но главным отличием является высокая заявленная доходность, например, 1% в день. часто оперируют только электронными деньгами, а прибыль участников обеспечивается за счет привлечения новых клиентов, реального инвестирования при этом нет. Такие проекты имеют собственные сайты, каналы в соцсетях, но не входят в реестр ПИФов ЦБ, не имеют официальной регистрации. Гарантировать доход и защиту средств участников невозможно.

Вкладывать деньги можно только в проверенные банки и инвестпроекты: только так можно не потерять свои сбережения и получить доход.

Банковские вклады

Банковский вклад — это классический способ сохранения средств и получения гарантированного дохода. Основной плюс вкладов — их безопасность: даже при досрочном закрытии по вкладу будет выплачен процент по ставке до востребования, потерять часть, как при инвестировании или покупке валют, нельзя. Кроме этого, все банковские депозиты застрахованы. В 2021 году сумма возмещения составляет 1 млн 400 тыс. рублей. Если у банка внезапно отзовут лицензию или он перестанет работать по другой причине, вы сможете получить компенсацию.

Однако стоит иметь в виду, что классические депозиты вряд ли смогут принести вам значительный доход. Вклады до востребования, как правило, имеют меньшую ставку, чем срочные. Наибольшую доходность показывают вклады с запретом на движение средств в течение всего периода и большой суммой открытия. Чтобы получить максимум на вложениях, открывайте вклад с пополнением без снятия, с капитализацией на счете вклада и постарайтесь не снимать средства до окончания срока. Чем дольше срок размещения — тем выше процент.

Акции и облигации

Акции и облигации — это ценные бумаги различных частных или государственных предприятий, которые впоследствии можно перепродать или получать по ним регулярные отчисления — дивиденды. При правильном управлении такими активами они могут обеспечить гораздо более высокий доход по сравнению с обычным вкладом, однако риски потери средств в этом случае тоже растут. В отличие от вклада, где в самом худшем случае можно просто выйти с той же суммой, что вы вложили, при инвестировании можно потерять часть средств.

Инвестиции в ценные бумаги требуют определенных навыков и знаний, поэтому покупку и управление ими лучше доверить профессиональному брокеру. Банки предлагают услугу открытия индивидуального инвестиционного счета — ИИС. Следить за ситуацией на финансовом рынке, управлять счетом, покупать и продавать акции будет профессиональный в соответствии с выбранной клиентом стратегией. Вложиться можно в акции российских или зарубежных компаний, а также в государственные облигации, а по истечении трех лет инвестирования можно получить налоговый вычет.

Другой вариант — открыть брокерский счет, который позволит клиенту самостоятельно выйти на биржу и покупать акции интересующих его компаний. Такой вариант скорее подойдет тем, кто уже разобрался в теме инвестирования.

Драгоценные металлы

Драгоценные металлы — золото, платина, серебро и палладий — остаются в цене даже во времена крупных финансовых кризисов, поэтому многие предпочитают вкладывать часть своих денег именно в этот актив. Гарантированно предсказать прибыльность таких вложений может быть непросто даже специалисту — риски примерно такие же, как при инвестировании в акции: если цена упала, вы теряете средства. Покупка драгоценных металлов принесет доход в том случае, если клиент готов вложить свои деньги на достаточно длительный срок — в среднем от 5 до 15 лет.

Вы можете купить традиционные слитки или монеты либо открыть в банке обезличенный металлический счет. На таком счете будут отображаться сведения о купленном клиентом металле, но сам металл на руки не выдается. Такой метод вложения денег удобен тем, что начать инвестиции можно с совсем небольшого количества металла без необходимости сразу тратить большую сумму на покупку целого слитка.

Валюта

Еще один распространенный способ заработать или просто сохранить сбережения на прежнем уровне — это положить деньги на депозит в иностранной валюте, например долларах, евро или швейцарских франках. Процентные ставки по таким вкладам обычно гораздо ниже, чем по рублевым депозитам, однако заработать здесь можно на самом росте курса валют. К тому же иностранные валюты менее подвержены инфляции, чем рубли, поэтому обесцениваются значительно медленнее. Вы не только сохраняете деньги, но и получаете защищенный доход — вклады в банках застрахованы.

Малый бизнес

Интенсивно развивающаяся сфера малого бизнеса старается привлечь как можно больше негосударственных денег, взамен предлагая своим инвесторам хороший доход. Инвестирование в перспективный , который впоследствии будет активно расти и расширять свою клиентскую базу, способно принести значительную прибыль. Однако и этот вид инвестиций подвержен стандартным рискам: фирма может обанкротиться, оказаться не настолько доходной, как это было обещано заранее, или попросту закрыться. Вкладывать деньги в подобные проекты можно только тогда, когда вы уверены в их надежности, юридической чистоте и ликвидности.

Инвестировать в малый бизнес можно двумя способами — вложив деньги через краудлендинговые платформы или вступив в долю с собственником. Использование платформ в некоторых случаях может защитить инвестора от потери средств, но при этом не гарантирует ему полный возврат вложенной суммы или сверхбольшую доходность. Проекты такой категории не имеют страхования и никак не защищают участника. Тогда как депозиты в банках приносят прибыль и застрахованы, при инвестировании в частный бизнес вы принимаете все риски на себя.

Недвижимость

Еще один распространенный способ сохранения и приумножения своих средств — это вложение их в недвижимость. Здесь требуется собственный капитал или заемные средства, что подразумевает грамотное планирование, анализ рынка и стабильное финансовое положение инвестора. Заработать на недвижимости можно следующими способами:

- Покупка для последующей перепродажи. В этом случае можно приобрести недвижимость еще на этапе строительства, когда стоимость за квадратный метр минимальна, а продать уже готовый объект по максимальной цене. Но недвижимость невозможно продать за один день, и в сложной ситуации при сокращении доходов избавиться от таких активов быстро можно только если поставить цену значительно ниже рынка. При увеличении сроков строительства, избыточном предложении или снижении спроса покупателей к конкретному объекту или ЖК тоже будут проблемы с возвратом инвестиций. Плюс на фоне снижения ставок по ипотеке именно на новостройки многие покупатели отказываются от приобретения недвижимости не у застройщиков, что также негативно влияет на общую прибыль при продаже.

- Покупка жилой или коммерческой недвижимости для сдачи в аренду. Такой способ позволит получать ежемесячный пассивный доход в течение долгого времени, а также сохранит возможность при необходимости продать этот объект и получить дополнительные свободные средства. При таком варианте инвестирования важно соблюсти баланс доходов и расходов. Сдавать в аренду можно только готовый объект, а если вы покупаете его на стадии строительства и с привлечением заемных средств, возврат инвестиций будет долгим. Даже при покупке за собственные средства готового к эксплуатации объекта есть риски и дополнительные расходы. Может потребоваться ремонт, арендатор окажется неблагонадежным, сам объект выбран неправильно и не пользуется спросом.

- Инвестиции в недвижимость. Это участие в паевых инвестиционных фондах или закрытых инвестпроектах, привлекающих деньги для жилого и коммерческого строительства. Высокую доходность показывают вложения в строительство объектов торговли и туристической инфраструктуры в крупных городах, но прибыльность такого инвестирования напрямую зависит от объема собственных средств и ликвидности выбранного объекта.

При вложениях в недвижимость стоит просчитать возможные риски — например, риск банкротства застройщика, а также проанализировать состояние рынка жилья и, наконец, определить ликвидность выбранной недвижимости — возможность быстро и выгодно ее продать.

Как выбрать, во что вложить деньги

Если вы располагаете небольшой суммой и не готовы ее потерять — не стоит вкладываться в высокорисковые проекты вроде игры на бирже. В таком случае лучше положить эти деньги на вклад с небольшой, но гарантированной доходностью.

Если вы располагаете небольшой суммой и не готовы ее потерять — не стоит вкладываться в высокорисковые проекты вроде игры на бирже. В таком случае лучше положить эти деньги на вклад с небольшой, но гарантированной доходностью.

Если есть возможность вложить более крупную сумму, а вы готовы к рискам возможной потери средств ради получения прибыли — рассмотрите инвестиционные или брокерские счета, операции с валютой или вложения в бизнес.

Если важно скорее сохранить деньги, чем получить сверхдоход, можно рассмотреть более длительные методы инвестирования — например, инвестиции в драгоценные металлы или оформление депозита с большой процентной ставкой и длительным сроком действия.

Райффайзенбанк предлагает выбор программ для инвестирования и вложения средств под проценты — брокерские и индивидуальные инвестиционные счета, классические банковские вклады, накопительные счета и депозиты. Чтобы начать инвестировать и зарабатывать на своих сбережениях, достаточно открыть личный кабинет в системе Райффайзен Капитал или зарегистрироваться в мобильном приложении банка, проконсультироваться с финансовым менеджером и выбрать программу. Следить за результатами ваших инвестиций можно прямо в приложении.

Как выгодно вложить деньги под проценты (примеры и доходность)

![]() «Клерк»

«Клерк»

Во все времена предприимчивые люди, умеющие вложить деньги под высокий процент, могли отказаться от наёмного труда, реализовать собственные устремления и мечты, стать свободнее и счастливее. Подобных примеров тысячи и даже миллионы:

· Уоррен Баффетт (82,5 млрд. USD);

· Рэй Далио (17,4 млрд. USD);

· Джордж Сорос (8 млрд. USD);

· Дональд Трамп (3,1 млрд. USD) и многие другие известные сегодня инвесторы.

И это только публичные личности, а сколько менее ярких примеров есть по всему миру. Вовсе необязательно стремиться к сверхкрупным суммам и рисковать, почему бы просто не заработать хотя бы лишний ежемесячный процент к своим сбережениям уже в ближайший год. Нас вдоховила статья об инвестициях на портале InvestingNotes.trade куда вложить деньги под проценты, и получить ощутимый доход, со временем способный перевернуть жизнь. Мы тоже рассмотрим хорошие варианты. Виды инвестирования

Начнём с того, что определим общие направления, как и куда инвестировать деньги под проценты. Из менее рискованных и стандартных вариантов сегодня доступны:

· банковские депозиты — самый простой и всем доступный способ, но и менее доходный, чем любой другой (4-7% в год по ставкам последних лет);

· ПИФ — ещё один распространенный вариант, пропагандируемый крупными банками, может приносить как убыток, так и прибыль (10-50% в год в зависимости от выбранного фонда);

· недвижимость — популярный, но дорогостоящий способ вложить деньги под хороший процент, который нуждается в особом подходе (10-15% в год в зависимости от категории недвижимости и ценности объекта);

· дивидендные акции — довольно выгодный и низкорискованный способ участия в биржевой торговле (10-50% в год в зависимости от стратегии и навыков);

· облигации — надёжный способ получить купонный доход, особенно при покупке государственных ценных бумаг (примерная прибыль 10-20% в год);

· ПАММ — инновационное направление в доверительном управлении капиталом на Forex и вариант, как вложить деньги под высокий процент (доход не ограничен, равно, как и риски);

· P2P кредитование — выгодный вариант, но имеющий ряд нюансов и требующий немалого опыта по отбору заёмщика (доход в районе 50% в год и выше);

· инвестиции в МФО — это вложения в компании, выдающие микрозаймы и прошедшие аудит от Банка России (прибыль около 10-20% в год при низком риске);

Рассмотрим каждое направление более подробно, чтобы понять, под какие проценты можно вложить деньги.

Банковский депозит

Не стоит полагать, что вклады — это удел новичков в инвестировании. Вложения в депозиты используют даже опытные инвесторы с крупным капиталом (50% от портфеля), поскольку они позволяют снизить риск в портфеле. Вклады отличаются:

· максимальным уровнем надёжности — ставка не изменится при экономических встрясках;

· минимальным риском, поскольку деньги застрахованы государством и подкреплены авторитетом банка;

· доступностью — открыть вклад может любой гражданин РФ, а посчитать будущую прибыль используя калькулятор;

· простотой в использовании — не нужно изучать экономические факторы или нюансы рынка, достаточно вложить деньги в банк под проценты и получать фиксированный доход.

Таким образом, практически без риска (при условии, что деньги в надёжном банке) инвестор не только сохранит собственные средства, но и преумножит их.

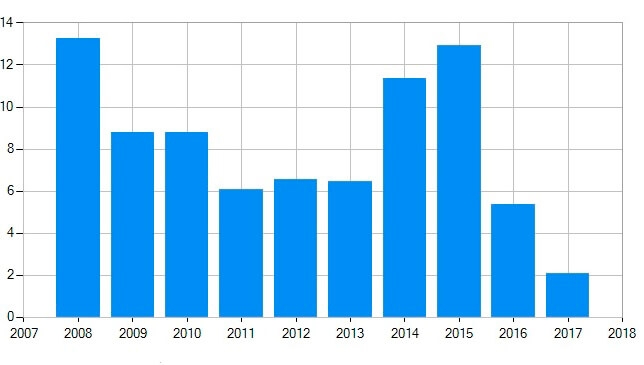

Важное замечание: есть распространенное заблуждение, что вклад лишь перекрывает инфляцию, но это неверно в корне. Если вы обратите внимание на величину инфляции, то в 2017 году она составила лишь 2,5%, а ставки по вкладам были в районе 7-8%. Получается, что в 2017-2018 году депозит действительно позволяет не только сохранять, но и зарабатывать. Как правило, государство старается держать ставку рефинансирования выше, чем инфляция, хоть и не во все годы это удаётся.

График уровня инфляции за последние 10 лет в России.

График ставки рефинансирования ЦБ РФ.

Что потребуется, чтобы вложить деньги под процент с гарантией на банковский депозит:

· сумма от 1000 рублей;

· открытый счёт в любом удобном банке.

Что касается страхования вклада, то сегодня максимальная сумма компенсации составляет — 1 400 000 рублей. Вкладывая в один банк сумму, не превышающую вышеуказанную, инвестор может быть уверен, что деньги не пропадут, даже если у банка отнимут лицензию. В других банках суммы страхуются независимо, поэтому можно распределять крупную сумму по нескольким кредитным организациям.

Остаётся только вопрос по поводу того, в какой банк лучше вложить деньги под проценты. Нужно учесть сразу ряд факторов: кредитный рейтинг, размер ставки, капитализацию и т.д. Для удобства приведём сравнительную таблицу по нескольким банкам, широко представленным в разных регионах и отсортированную по убыванию размера ставки.

Срок для указанной ставки (дни)

Кредитный рейтинг банка (Эксперт РА и АКРА)

Максимальный доход с Халвой

ruA (умеренно высокий уровень кредитоспособности)

Восточный (тарифная зона 1)

по АКРА — B+ низкий уровень кредитоспособности

по АКРА — BBB- умеренный уровень кредитоспособности

Home Credit Bank

ruBBB+ (умеренный уровень кредитоспособности)

СмартВклад (повышенная ставка)

по АКРА — A умеренно высокий уровень кредитоспособности

ruBBB- (умеренный уровень кредитоспособности)

ruBBB- (умеренный уровень кредитоспособности)

ruA- (умеренно высокий уровень кредитоспособности)

Накопительный (всё под контролем) онлайн

ruAA (высокий уровень кредитоспособности)

ruA- (умеренно высокий уровень кредитоспособности)

ruAA+ (высокий уровень кредитоспособности)

ruAA (высокий уровень кредитоспособности)

Доходный (онлайн, % в конце срока)

По АКРА — AA высокий уровень кредитоспособности

ruAAA (максимальный уровень кредитоспособности)

Вышеуказанная таблица поможет выгодно вложить деньги в банк под проценты и актуальна на момент публикации материала. Для вывода стоит отметить, что банки с не присвоенным рейтингом, как правило, имеют очень низкие показатели кредитоспособности и находятся в зоне риска при наступлении нежелательных экономических событий. Стоит выбирать организацию с умеренным уровнем кредитоспособности и выше.

Важно: многие настаивают на капитализации процентов по вкладу, думая, что это приносит значительную выгоду. В действительности капитализация даёт очень малое преимущество в течение 1-3 лет, к примеру, в Сбербанке если ставка по вкладу составляет 4,35% годовых, то с капитализацией через 3 года она будет составлять лишь 4,64%. Такая выгода в размере десятых долей процента не имеет большого значения, когда в разных организациях можно вкладывать деньги с разницей в 1-2 процента.

Пример расчёта прибыли с банковского депозита:

· открываем вклад в Тинькофф Банке — продукт «СмартВклад (повышенная ставка)» под 7,21% на 100 000 рублей;

· прибыль — 6 595 рублей.

В итоге, банковский депозит — это надёжный инструмент для сохранения капитала и его приумножения, как мы убедились по динамике инфляции. В дополнение вклады являются очень простым и доступным вариантом для вложения денег, который может освоить любой человек. Чтобы выбрать, в какой банк вложить деньги под проценты, следует учитывать множество факторов (процентную ставку, кредитный рейтинг, срок депозита и т.д.).

Следующее направление инвестирования во многом также связано с банками, но с более доходными финансовыми продуктами — с Паевыми Инвестиционными Фондами (ПИФ). Они представляют собой организации, осуществляющие управление коллективными вложениями.

Схема простая: вы вкладываете деньги в фонд, который на весь свой капитал покупает акции и иные активы. Прибыль фонда растёт, равно как и стоимость пая. Спустя 1-3 года, пай может вырасти в цене на 50-70%, и это не предел. В любой момент вы можете продать свой пай и получить прибыль за вычетом небольшой комиссии в пользу управляющих, как правило, она составит 1-2%.

В чем выгода паевых фондов:

· низкий порог входа — можно инвестировать от 1 тысячи рублей;

· широкая диверсификация — на 1 тысячу рублей инвестор получит долю в полном портфеле, который защищен от рисков (открыв счёт у брокера на тысячу ему бы не удалось купить какой-либо актив, тем более, несколько);

· профессиональное управление — не нужно следить за рынком, учиться биржевой торговле, за вас всю работу сделают специально обученные люди;

· относительно большие проценты — ПИФы позволяют получать прибыль свыше 30-40% в год, если экономика растёт.

Единственный недостаток паевого фонда — в кризисные годы паи могут дешеветь, в результате, придётся ждать пока цена восстановится и принесёт прибыль. Это не является проблемой, если срок вложений от 3 лет и более.

Пример доходности ПИФ — Альфа-Капитал Технологии. Очень интересный фонд от Альфа-Банка, который существует уже более 10 лет. Нюансы:

· вложили 100 000 рублей 6 июня 2016 года, купив паи по 2453,40 рублей;

· срок — до 6 июня 2018 года или 365 дней;

· цена продажи — 3387,68 рублей за пай;

· прибыль — 39,09% или 39 090 рублей.

График изменения стоимости пая Альфа-Капитал Технологии.

Что потребуется для инвестирования в ПИФ:

· сумма от 1000 рублей;

· открытый счёт в банке или организации, где есть подобная услуга.

Важно: в целом удобнее вкладывать средства в ПИФ в банках, поскольку не будет лишних комиссий при переводе средств на нужный счёт, деньги можно будет снять наличными. Тем не менее, есть очень выгодные предложения и в сторонних управляющих компаниях.

Для удобства рассмотрим сравнительную таблицу из нескольких паевых фондов в различных управляющих компаниях.

Общий прирост за 5 лет в % (2013-2018)

Примерная годовая доходность в %

Апрель Капитал – Акции сырьевых компаний

Апрель Капитал – Акции

УРАЛСИБ Акции роста

Арсагера – фонд акций

Апрель Капитал – Акции второго эшелона

Райффайзен – Сырьевой сектор

ВТБ – Фонд Металлургии

Сбербанк – Глобальный Интернет

ВТБ – Фонд Предприятий с государственным участием

Вышеуказанная таблица ориентирована в первую очередь на доходность фонда. При выборе желательно включить дополнительные критерии оценки, такие как: надёжность, удобство перевода на счёт и т.д. Как уже упоминалось, наиболее просто работать с банком, в котором вы имеете счёт, к примеру, в Сбербанке, ВТБ, Альфа-Банке и других организациях. Вкладывать в ПИФ можно прямо в режиме онлайн из личного кабинета.

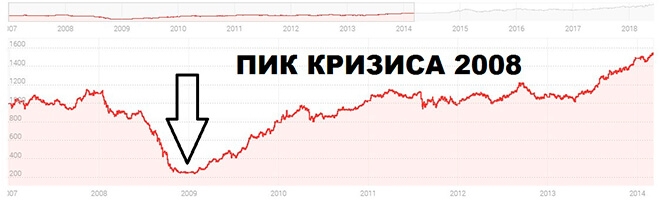

Наглядно нестабильность ПИФов можно увидеть в ходе кризиса в 2008 году. Вот, что происходило с вышеуказанным фондом Альфа-Капитал Технологии.

Как видите, те, кто купил паи в начале 2008 года, находились в существенных убытках почти на 70-80%. В этой ситуации самое главное — не продавать паи, а терпеливо ждать. Уже в 2010 году стоимость пая восстановилась и продолжила рост. Именно по этой причине, оптимальный срок инвестирования в ПИФ — от 3 лет и более. Аналогичная ситуация происходила со всеми инвестиционным фондами, независимо от компании.

В результате, ПИФ — это довольно привлекательный вариант для инвестирования, где можно получить ощутимо больше, чем на банковском вкладе. Тем не менее, есть у ПИФов и некоторая нестабильность, которая связана с кризисом в экономике. Это не означает, что ПИФ становится высокорискованным инвестированием, скорее кризисные годы потребуют от инвестора чуть больше времени, чтобы выйти в плюс по итогам вложений.

Недвижимость (рента)

Третьим популярным вариантом для вложения денег является недвижимость, которую можно сдавать в аренду. Спекуляции с недвижимым имуществом (перепродажа) — это уже другое направление, которое приносит выгоду, но не стабильный процент, в текущем разделе мы обратим внимание исключительно на сдачу объекта в аренду и потенциальный доход от такой деятельности.

· довольно просто купить жилое помещение (квартиру) и сдать его квартиросъёмщику — такой способ лучше всего подойдёт тем, кто не имеет опыта и крупных капиталовложений;

· более прибыльный и сложный вариант заключается в покупке коммерческой недвижимости — в этом случае нужно учитывать сотни факторов (потенциальный круг арендаторов, выгода помещения, среднесуточное количество людей, посещающих здание или площадь рядом с ним и т.д.).

В чем выгода при сдаче недвижимости в аренду:

· ежемесячный процент и стабильный доход, при условии наличия долгосрочных договорённостей с арендатором;

· повышение стоимости объекта с течением времени из-за неизбежного роста рынка недвижимости;

· нет необходимости в регистрации предпринимательской деятельности и уплате страховых взносов.

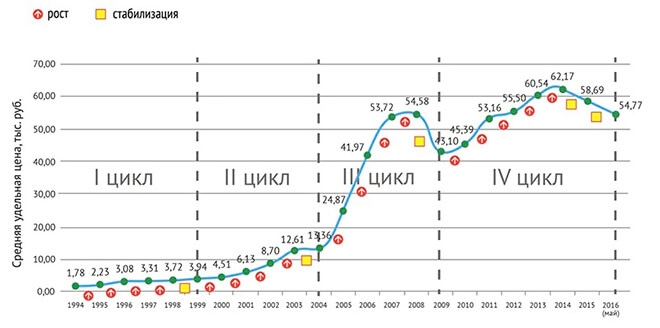

График роста цен на рынке недвижимости. Небольшие падения наблюдаются лишь в кризисные годы. В иных случаях, с каждым годом объект вырастает в цене на 5-10% и даже больше.

· высокий порог входа — для покупки объекта нужны значительные капиталовложения;

· сложность поиска арендатора и периоды простоя.

Важно: взятие недвижимости в ипотеку не всегда является удачным вариантом, поскольку это накладывает на инвестора множество обязательств и существенно снизит выгоду от вложений. В теории такая схема работает, если покупать объект на будущее, чтобы арендаторы фактически оплачивали ипотеку за собственника.

Пример инвестиций в недвижимость в регионах:

1. покупка объекта (1-комнатной квартиры) в Екатеринбурге за 2 200 000 рублей;

2. сдача жилья в аренду за 15 000 рублей в месяц (средняя цена на рынке), платежи ЖКХ на арендаторе;

3. примерный доход за год — 180 000 рублей или 8,1% + рост цен на недвижимость 5-10%.

Таким образом, для вложений в недвижимость потребуется:

· наличие капитала в размере 2-3 млн. рублей (плюс-минус в зависимости от региона);

· покупка хорошей квартиры или коммерческой недвижимости с необходимым ремонтом и иными условиями, нужными для сдачи в аренду;

В итоге, инвестиции в недвижимость — это стабильное направление для получения ежемесячного процента от аренды. При этом для покупки квартиры и её сдачи в аренду не потребуется особых навыков. Если приобретать коммерческую недвижимость, то прибыль будет выше, но и потенциальный риск тоже, ведь нужно учесть различные факторы, касающиеся бизнес-перспектив имущества.

Дивидендные акции

Покупка акций издавна считается выгодным вариантом инвестирования под проценты. Тем не менее, спекулятивный подход к фондовому рынку несёт собой множество рисков снижения цен и получения убытков. Хорошей альтернативой стало инвестирование с целью получения дивидендов от компании.

Напоминание: акция — это ценная бумага, которая даёт инвестору право на долю в компании, а также на получение дивидендов. Покупка и продажа ценных бумаг производится только у лицензированных ЦБ РФ брокеров, в ином случае, осуществляя сделки через дилинговые центры, прав на получение выплат с дивидендов у инвестора не будет. Энциклопедические (практические) статьи об инвестициях в акции вы можете найти на Equity.today, если хотите вложить деньги в акции и другие ценные бумаги.

· покупка акций требует особых навыков в использовании электронного терминала (его следует освоить заранее на виртуальном счёте);

· доход от дивидендов не всегда большой, надёжные компании предлагают в среднем 3-5%, а новые организации делают ставку чуть выше в районе 10%;

· покупать дивидендные акции необязательно на весь год, достаточно купить бумагу до закрытия списка (реестра) держателей на получение дивидендов;

· после получения дивидендов можно дождаться выгодной цены и продать бумагу.

В целом опытный дивидендный инвестор может получать прибыль в районе 30-40% в год, если покупать акции только для получения дивидендов, а затем их продавать по достижению выгодной цены. В случае удержания акций на более длительный период прибыль может быть меньше, а также накладывается более высокий риск общего снижения цен.

Пример инвестирования в дивидендные акции. Хорошим потенциалом обладали акции АФК «Система» в 2017 году. Достаточно было купить ценные бумаги до 11.07.2017 с целью получить дивиденды по 0,81 рубля за акцию.

График цен на АФК «Система» обыкновенные акции. 11.07.2017 бумага находилась в диапазоне 12,50-12,52.

Подсчитаем прибыль от сделки с АФК «Система»:

· купили акции по 12,5 на 100 000 рублей = примерно 8000 акций;

· получили дивиденды по 0,81 за акцию = 6480 рублей или примерно 6,5% за пару дней;

· продали акции 05.09.2017 спустя 2 месяца по 13,0 = дополнительная прибыль 4000 рублей;

· общая прибыль — 10480 рублей или 10,5% за два месяца.

Замечание: не стоит забывать, что с полученной прибыли также будет вычтен налог на прибыль в размере 13%. Поэтому, с 10,5% фактически инвестор получит 9,1% прибыли.

Вот почему не нужно держать акцию дальше, чтобы она росла ещё больше. Всё очень просто, этого может и не произойти.

Спустя год акции АФК «Система» уже стоят по 10 рублей, мы просто были бы в убытках, и даже падали почти до 8 рублей.

Что потребуется для покупки акций:

· депозит у брокера желательно от 10 000 рублей, у некоторых есть ограничения, что можно начать торговлю только с 30 000 рублей и т.д., поэтому нужно заранее проверять информацию о минимальном депозите;

· владение терминалом для осуществления сделок с акциями;

· понимание биржевого рынка, отслеживание календаря дивидендов по акциям;

· своевременное закрытие сделки с прибылью.

Важно: так или иначе, акции — это довольно рискованный актив. Всегда есть вероятность, что после получения дивидендов, цена так и не откатит на прежний уровень, чтобы закрыть сделку с хорошей прибылью. В итоге, придётся ждать гораздо дольше. Поэтому, следует заранее ограничить потенциальный риск на сделку суммой, которая не превышает планируемый профит в 2 раза, например, в случае с АФК «Системой» риск ограничивался на отметке в 10 рублей за акцию.

В результате, покупка дивидендных акций — это интересное направление для инвестирования, но оно содержит в себе и немало рисков. Покупать надёжные бумаги с маленькими дивидендами в долгосрочной перспективе не очень выгодно, поскольку компании иногда предлагают всего по 2-3% в год, что даже не перекроет инфляцию, а сами бумаги могут падать в цене. Кроме того, компания имеет право заранее отказаться от выплаты дивидендов в текущем году. Лучший вариант — покупать акцию прямо перед закрытием реестра только для получения дивидендов, а потом закрывать сделку по выгодной цене.

Облигации

Гораздо менее рискованным вариантом, как инвестировать деньги под проценты на бирже, является покупка облигаций. Они позволяют получать фиксированный доход в процентах по итогам года или более длительного срока, а также отличаются особой надёжностью и минимальными колебаниями во время экономических встрясок, если речь идёт о государственных облигациях.

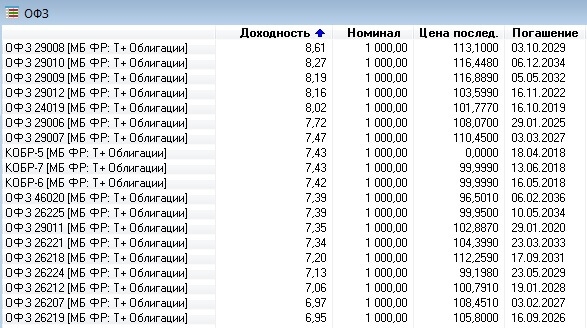

Напоминание: облигации — это ценные бумаги и долговые обязательства, которые дают право на получение суммы долга с процентами (купонный доход). Существуют государственные и коммерческие облигации. В целом с облигаций можно получить доход, превышающий ставку по депозитам, на 2018 год около 8-10% в год.

Что потребуется для покупки облигаций:

· депозит у брокера от 30 000 рублей, поскольку именно такой размер минимальной покупки установлен для покупки ОФЗ физическими лицами, максимум — 15 млн. рублей;

· владение терминалом для осуществления сделок с облигациями;

· понимание биржевого рынка и работы с облигациями.

· доход выше депозита;

· простота в использовании, достаточно купить и ждать получения купонного дохода.

Пример сделки с облигациями. Надёжнее всего покупать ОФЗ — облигации федерального займа. Они подкреплены государством, поэтому обязательно будет выполнено в 99,9% случаев.

Список ОФЗ в терминале одного из брокеров на апрель 2018 года. Как видите, большая часть облигаций имеет доходность в районе 7-8% в год, при этом купонный доход выплачивается каждые полгода.

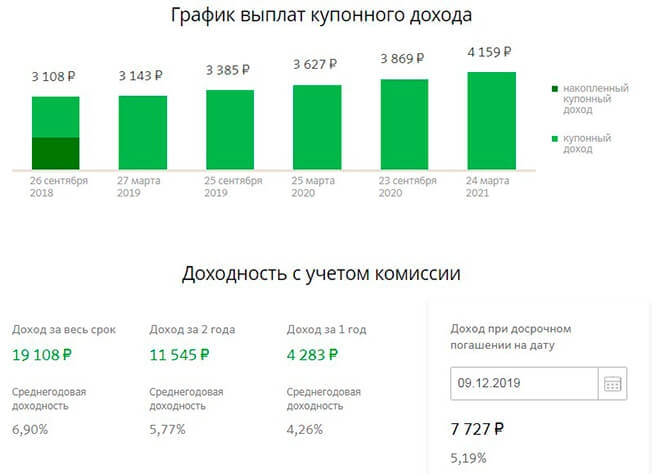

Наглядный расчёт прибыли с помощью калькулятора по ОФЗ-н при покупке на 100 000 рублей в Сбербанке.

Диаграмма доходности по ОФЗ-н в Сбербанке. В целом при ставке по вкладу 4,5%, можно получить 6,9% по облигациям, что выходит выгоднее.

В итоге, облигации являются очень надёжным способом инвестирования, особенно если дело касается ОФЗ. С помощью таких ценных бумаг можно получить доход, превышающий ставку по депозитам.

Инновационным вариантом, как вложить деньги под высокий процент, являются ПАММ-счета у различных форекс-брокеров. Их суть сводится к тому, что инвесторы коллективно вкладывают средства на счёт опытного трейдера, который торгует на валютном рынке. Прибыль и убытки трейдера делятся соразмерно со всеми инвесторами. Получается удобный аналог доверительного управления капиталом без лишних формальностей. Как мы уже говорили, на InvestingNotes вы можете найти много информации и инструкций по ПАММ счетам, там же есть готовый портфель и проценты прибыли за последний месяц. В чём преимущество ПАММ-счёта:

· можно получить большую прибыль, как у профессионального трейдера на финансовом рынке;

· минимум формальных процедур при открытии счёта и передаче денег, достаточно внести средства через авторитетного брокера, остальное проходит в автоматическом режиме;

· очень низкий порог входа, начинать можно почти с любой суммы у некоторых брокеров, к примеру, в Альпари инвестиции начинаются со 100$ (6000 рублей);

· широкие возможности диверсификации, поскольку можно распределить средства сразу по нескольким трейдерам, либо сразу вкладываться в готовые ПАММ-портфели.

Есть у ПАММов и недостатки:

· высокий уровень риска в первую очередь, поскольку трейдер может слить депозит — это легко устраняется за счёт диверсификации (вложений в несколько счетов);

· комиссия при выводе средств на банковский счёт или иной источник — из-за высоких доходов не играет большой роли;

· могут возникнуть сложности при работе с крупными суммами — банк может потребовать подтверждающие документы, поэтому стоит заранее продумать схему перевода денег на счёт (также стоит не забывать о самостоятельной уплате налога на прибыль 13%).

В целом все вышеуказанные недостатки некритичные и легко решаются, а при работе с небольшими суммами — до 500 000 рублей вовсе отсутствуют.

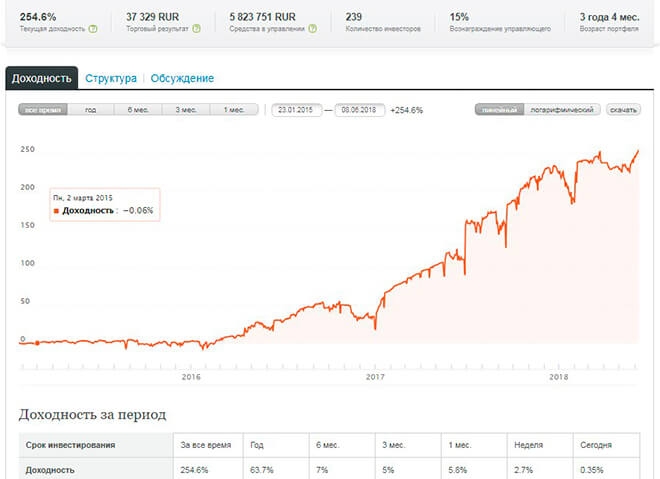

Пример инвестиций в ПАММ-счета у брокера Alpari. Чтобы не озадачиваться диверсификацией, сразу выберем готовый портфель в рейтинге под наименованием «SAVGROUP PAMM FUND». Он имеет следующую кривую доходности и результаты за 3 года существования.

Кривая доходности и статистика SAVGROUP PAMM FUND.

Как видите, за 3 года портфель вырос на 254,6% и имеет более 5 800 000 рублей в управлении. В среднем за год прибыль составляет в районе 80%. Отличный результат.

Расчёт примерной доходности:

· вложили 6 января 2017 года 100 000 рублей в ПАММ-портфель SAVGROUP PAMM FUND;

· итоговая прибыль за год — 116,3%, вычитаем вознаграждение управляющего = 98,8% или 98800 рублей профита.

Что потребуется для вложения в ПАММ:

· стартовый депозит — в Альпари от 6 000 рублей, есть другие брокеры с отсутствием ограничений, но лучше выбирать надёжных;

· выбор хорошего ПАММ-портфеля или счёта с учётом различных факторов (возраста счёта, доходности, максимальной просадки и иных показателей);

· своевременный вывод средств — как правило, оптимально вкладывать деньги на 1 год, многое зависит от агрессивности счёта.

Таким образом, ПАММ — это высокодоходный способ инвестирования, предполагающий также немалый риск. Он удобен, не требует лишних оформлений, достаточно открыть счёт у форекс-брокера и верифицировать его, отправив скан паспорта. Средства вносить и выводить можно прямо с банковской карты. При обороте крупных сумм нужно будет самостоятельно уплачивать налог на прибыль — 13%, с малым капиталом ПАММ-счета лишены каких-либо недостатков.

P2P кредитование под проценты

Выдача займов напрямую под проценты существовала во все времена и называлась по-разному, сегодня популярно такое наименование как «P2P кредитование». В теории инвестор просто даёт в долг другому частному лицу под выгодный процент. Искать заёмщиков можно на специальных биржах, к примеру, очень развиты кредиты в WebMoney Debt.

· очень высокая доходность — обычно проценты зашкаливают до 50% в год и больше, с малыми суммами инвесторы просят свыше 10% в день;

· простота выдачи и поиска заёмщика через биржи;

· низкий порог входа.

Недостаток — всегда есть риск, что деньги не отдадут. Конечно, для заёмщика будут определенные последствия, суды и т.д., но они даже крупным банкам умудряются не отдавать деньги. Тщательный отбор заёмщика не гарантирует успех, но повышает его вероятность.

Список популярных бирж P2P кредитования:

· Вдолг.ру — крупнейший российский сервис для выдачи займов;

· Город денег — действует с 2013 года;

· WebMoney Debt — ещё один русифицированный вариант биржи P2P;

· Zopa — первая компания по P2P кредитованию, организованная в 2005 году в Великобритании;

· Prosper — компания из США;

· Lending Club и многие другие.

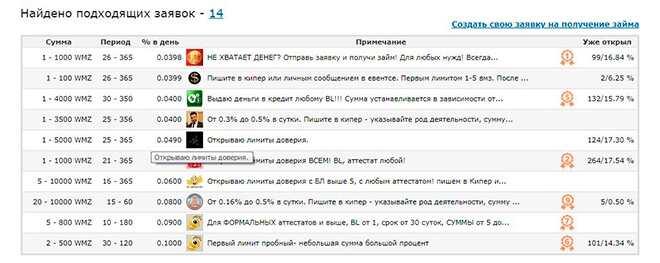

Пример инвестиций в P2P кредитование в WebMoney Debt. В системе очень много разных предложений.

Примерный перечень заявок в WebMoney Debt.

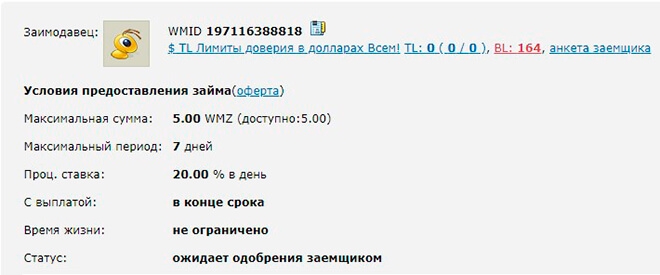

В целом суммы разные и находятся в пределах 10000 WMZ, что эквивалентно 10000$ и 600000 рублей. Ставки указаны примерные от 0,04% в день, на самом деле они могут быть гораздо больше для новых заёмщиков. Вот пример условий, которые предлагают большинство инвесторов на малые суммы.

Конечно, это начальная заявка для новичка всего лишь на 5$, но выходит под 600% в месяц и 7200% в год. Адекватные инвесторы предлагают ставку в районе 0,1% в день или 36,5% в год. Таким образом, вложив 100 000 рублей в P2P, можно получить примерно 30 000 рублей прибыли и больше. Снижать риски следует распределяя сумму на несколько заёмщиков под соответствующий процент.

Примечание: для получения займа человеку потребуется наличие высокого статуса BL (Business Level), который подтверждает платежеспособность по системе WebMoney. Это во многом упрощает фильтрацию заявок на займы, плюс можно дополнительно запросить сканы документов у заёмщика. Гарантом возврата выступает сама система WebMoney.

Что потребуется для вложений в P2P:

· начальный капитал — от 10 000 рублей;

· поиск подходящей биржи;

· тщательный выбор заёмщиков;

· просчёт процентов для снижения рисков.

В итоге, P2P кредитование — это простыми словами обычные займы частным лицам. Искать заёмщиков можно напрямую, либо на специальных биржах. Условия можно предлагать самые разные: для небольших сумм и новых заёмщиков огромные проценты, а для крупных сумм и надёжных заёмщиков адекватные. Единственный риск в том, что деньги могут не вернуть, равно как и в банках, поэтому нужно сразу рассчитывать прибыль так, чтобы подобный случай перекрывался.

Инвестиции в МФО

Чтобы напрасно не рисковать деньгами при P2P кредитовании и не тратить время на проверку заёмщиков, можно сразу инвестировать в микрофинансовые организации (МФО), которые сами берут на себя такие риски. Сегодня МФО стали очень популярными, ведь займ можно получить прямо в интернете на банковскую карту.

· Надёжность. МФО имеют соответствующую лицензию Банка России и учитываются в реестре, не являясь подставными фирмами-однодневками.

· Удобная выплата процентов в большинстве МФО с ежемесячным доходом.

· Высокий доход (10-20% в год в рублях).

· Гибкие сроки, можно вкладывать и на месяц.

· Немалый порог входа — от 1,5 млн. рублей.

· Нет страхования инвестиций от государства.

· Малое число компаний, принимающих инвестиции от физ. лиц (всего их 5 на текущий момент).

· Нужно уплачивать налог 13% на прибыль — его выплачивает сама МФО являясь налоговым агентом.

Для удобства ниже будет представлена сравнительная таблица с различными МФО и их условиями.

Доход в рублях за год

Срок вложений в месяцах

Минимальная и максимальная сумма в млн. рублей

Порядок выплаты процентов

Ежемесячно, ежеквартально или в конце срока в зависимости от условий

Ежемесячно или в конце срока в зависимости от условий

Пример расчёта доходности от инвестиций в МФО:

· вложение 1,5 млн. рублей в Домашние деньги;

· доход за год составит 13%, за вычетом налога = 11,31% или 169650 рублей.

Что потребуется для вложений в МФО:

· минимальный капитал — от 1,5 млн. рублей;

· подходящее МФО, принимающее инвестиции от физ. лиц.

В итоге, инвестиции в МФО — это довольно надёжный способ получить доход выше, чем по банковскому депозиту и даже облигациям. Важно то, что при вложении в МФО приемлемый и даже низкий уровень риска. Кроме того, большая часть организаций предлагает ежемесячную выплату процентов, что очень удобно.

На что обращать внимание при вкладах под проценты

Несмотря на обилие способов инвестирования, существует множество «подводных камней» и моментов, которые обязательно стоит учесть. Перечислим основные нюансы, связанные с инвестированием под проценты.

Нюанс №1. Количество свободных денег

В первую очередь следует определиться с суммой вложений. Что важно понимать:

· нельзя брать деньги для инвестирования в кредит — это рискованно и бессмысленно;

· капитал должен быть именно свободным, а не накопительным на будущее жильё или автомобиль;

· идеально, если ваш бюджет разделен на категории (повседневные расходы 50%, накопления для покупок 20%, инвестиционные накопления 20%, подушка безопасности 10%).

Выбор инвестиций в зависимости от суммы:

· до 10 000 рублей — лучше остановиться на ПАММ-счетах и портфелях, либо открыть вклад в банке с целью подкопить ещё средств, также подойдут ПИФы с аналогичной целью;

· 10 000 – 100 000 рублей — ещё хорошо могут себя показать ПАММ-счета, более консервативно можно вложиться в ПИФы и депозиты, а также облигации, агрессивно подзаработать можно попробовать через P2P кредитование и дивидендные акции;

· 100 000 – 1 500 000 рублей — желательно сосредоточиться на более надёжных и легализованных формах инвестиций, к примеру, облигациях, дивидендных акциях, а также ПИФах и депозитах в банке;

· свыше 1 500 000 – 2 000 000 рублей — в идеале покупать недвижимость или вкладываться в МФО, не менее привлекательными остаются ПИФы, а также депозит совместно с облигациями, плюс дивидендными акциями.

Таким образом, нужно подбирать оптимальный вариант вложений под соответствующий капитал. Чем больше денег, тем более надёжный и низкорискованный способ потребуется. На практике имея совсем небольшую сумму, к примеру, до 100 000 рублей, гораздо лучше вложиться в собственное образование и получение новых навыков, которые позволят повысить доход от основной деятельности.

Нюанс №2. Наличие специфических знаний и навыков

Во многих отраслях инвестирования обязательно могут потребоваться особые знания и опыт. Куда можно вкладывать деньги, не имея опыта вообще:

· покупка квартиры под сдачу в аренду.

Где опыт нужен обязательно:

· дивидендные акции — нужно уметь пользоваться терминалом, анализировать акции и биржевой рынок;

· облигации — не менее сложный рынок, где стоит хорошо ориентироваться перед покупкой чего-либо;

· коммерческая недвижимость — следует представлять себе бизнес-процессы и быть по натуре предпринимателем, чтобы объект был действительно выгодным и привлекательным для будущих арендаторов;

· P2P кредитование на биржах — нужно уметь рассчитать выгодные проценты и снизить риск невозврата путём установки соответствующих критериев отсева заёмщиков, что приходит только с опытом;

· ПАММ-счета — следует изучить основы трейдинга и понять, каким образом можно выявить трейдеров, использующих оптимальные стратегии торговли, если вкладывать без опыта, то легко попасть на сливной счёт или портфель.

В целом просто необходимо разумно подходить к инвестированию, не торопиться, почитать литературу, посмотреть реальные примеры вложений и сделать соответствующие выводы. Если сразу без понимания отдавать свои деньги, то можно получить убыток в лучшем случае, а в худшем — потерять весь капитал.

Нюанс №3. Срок инвестирования

Всегда нужно обращать внимание на оптимальный срок вложений. Иногда можно инвестировать на месяц, а иногда и на несколько лет. Каких продуктов это касается в первую очередь:

· ПИФы — в некоторые годы (кризис) фонд может приносить убыток и потребуется ждать ещё около 1-2 лет, чтобы выйти в прибыль, поэтому оптимальный срок вложений составляет 3 года и больше в зависимости от обстоятельств;

· дивидендные акции — для выхода из акции, которая сильно упала в цене иногда приходится ждать более года;

· ПАММ-счета — в определенные месяцы трейдер может быть в убытках, но это не значит, что по итогам года он не покажет отличный результат;

· облигации — доходность ближе к сроку погашения растёт, поэтому нужно рассчитывать на высиживание всего срока погашения, не покупая облигации на 10 лет и больше.

Конечно, сроки касаются даже депозитов в банке, ведь при досрочном погашении вы потеряете все заработанные проценты. Желательно рассчитывать свои инвестиции так, чтобы деньги снимать не пришлось до истечения запланированных сроков.

Нюанс №4. Уровень доходности

Каждый желает получить от инвестирования определенный результат. Одни ждут большой доходности — свыше 50-100% в год, другие — хотят большей надёжности за меньший процент. Рассмотрим, какие инструменты лучше выбирать в тех или иных случаях:

· максимальная надёжность, 4-7% доход — банковский депозит;

· высокая надёжность, 8-10% доход — облигации ОФЗ;

· умеренно высокая надёжность, 10-20% дохода — недвижимость и МФО;

· средний уровень надёжности, 25-35% дохода — ПИФы;

· приемлемый уровень надёжности, 35-50% дохода — дивидендные акции;

· слабый уровень надёжности, 50-100% дохода — P2P кредитование и ПАММ-счета.

В итоге, всё зависит от цели. Если небольшой капитал и есть желание рискнуть его быстро увеличить, то лучше выбирать ПАММ-счета, P2P. С крупным счётом и адекватными целями выбор шире: можно зарабатывать оптимально, либо занижать риски.

Нюанс №5. Страховка и степень риска

В предыдущем нюансе, мы рассмотрели, что есть рискованные и менее рискованные вложения. Тем не менее, кроме размеров дохода есть ещё другие факторы, влияющие на риск, например, страховка. У чего есть страховка:

· банковский депозит — до 1 400 000 рублей в одном банке;

· облигации — в рамках имущества компании или государства, поскольку вы будете являться кредитором и иметь права на долю при банкротстве (дивидендных акций это обычно не касается, потому что до собственников доходят в последнюю очередь).

Также, застраховать можно недвижимость, но это уже связано с дополнительными расходами. В остальных видах инвестирования нет никакой страховки, как следствие, есть риск потерять все деньги.

Нюанс №6. Возможность реинвестиций

Очень важный фактор — потенциальная возможность для реинвестиций процентов. Для этого нужно, чтобы доход от инвестиций поступал ежемесячно или ежеквартально. Подобное возможно при использовании практически любых инвестиций:

· недвижимость — можно реинвестировать арендную плату в иные направления (депозит, ПИФы и т.д.);

· банковские депозиты — только при возможности снятия процентов, либо с капитализацией;

· дивидендные акции — при успешном закрытии сделки, следующую можно открыть с большей суммой;

· облигациях — купонный доход выплачивается раз в полгода, его возможно реинвестировать;

· P2P кредитовании — ежемесячные платежи можно снова выдавать в долг;

· МФО — если прибыль выплачивается каждый месяц или квартал.

Совершенно другая ситуация касается:

· ПАММ-счетов — возможно реинвестировать при выводе части денег с ростом доходности, но это повлияет на конечный результат;

· ПИФов — можно продавать по одному паю при достижении прибыли, но это снизит общий профит.

Важно подобрать удобный вариант реинвестиций, к примеру, если вы планируете работать только с одним видом вложений или несколькими.

Нюанс №7. Удобство вывода денежных средств и налоговая база

Не каждый вариант вложений под проценты оснащен удобной схемой перевода средств на банковский счёт. Кроме того, может встать вопрос об уплате налогов. Что удобно:

· банковский депозит — никаких лишних комиссий, налог не уплачивается;

· ПИФы — как правило, деньги оборачиваются в банке, что снижает расходы, а все налоги и вознаграждение управляющим уплачиваются автоматически.

Остальное менее удобно:

· недвижимость — если аренда уплачивается без проблем, то при планировании продажи объекта возникнет масса трудностей, равно как при покупке;

· дивидендные акции — уплатой налогов занимается брокер, но перевод средств на банковский счёт может подразумевать комиссии;

· облигации — аналогично акциям;

· ПАММ-счета — при выводе брокер взимает комиссию, а при работе с крупной суммой ещё нужно будет самостоятельно уплатить налог 13% от прибыли;

· P2P кредитование — здесь вовсе потребуется регистрация в качестве ИП, что существенно может снизить доходы из-за уплаты взносов и налога, плюс комиссии за вывод в банк;

· МФО — налог платит сама организация, вывод может сопровождаться комиссиями.

Конечно, каждый обязан соблюдать законодательство и регистрироваться предпринимателем, платить налоги, но при обороте очень маленьких сумм в этом отпадает практическая необходимость на текущий момент. В остальном почти все способы инвестирования имеют какие-либо комиссии, либо автоматическую уплату налогов за прибыль, поскольку таково государственное устройство во всём мире.

Куда не нужно вкладывать

Часто начинающие инвесторы, когда ищут, куда выгоднее вложить деньги под проценты, натыкаются на обман и мошенничество. Чтобы уберечь себя от потери денежных средств, а также повысить вероятность успешного инвестирования, следует понимать, куда точно не нужно вкладывать деньги. Рассмотрим основные варианты:

· Пирамиды — всем известное мошенничество, как «МММ», когда первым вкладчикам выплачивают проценты за счёт инвестиций других. Рано или поздно такая пирамида рухнет, и все, кто не успел вывести деньги останутся ни с чем.

· Хайпы — высокорискованные и мошеннические инвестиционные проекты, в том числе, вышеуказанные пирамиды. Как правило, подразумевают крайне высокий процент с еженедельными выплатами, часто маскируются под компании, занимающиеся майнингом криптовалюты или инвестированием в США.

Куда не нужно вкладывать точно, если вы не разбираетесь в вопросе, у вас нет опыта. В этих видах инвестирования можно заработать, но очень сложно и добивается этого меньшинство:

· Бинарные опционы — большинство их используют как лотерею, по факту заработать можно, если иметь достаточный опыт в трейдинге, исчисляемый годами. 95% людей здесь теряют деньги. К сожалению, активная пропаганда и реклама трейдинга не соответствует действительности.

· Форекс — здесь используется огромное кредитное плечо, нужны знания и обширный опыт спекуляций, как и с опционами, на что потребуется несколько лет упорного труда. Вновь 95% людей тут остаются ни с чем. Это не касается ПАММ-счетов, где начинающий ещё сможет сориентироваться.

· Спекуляции акциями с использованием кредитного плеча — у лицензированного брокера на бирже также легко потерять деньги в кризис и при обвале цен, если вы применяете кредитное плечо. Поэтому, никогда не используйте плечо при отсутствии опыта торговли даже с дивидендными акциями.

· Ненадёжные стартапы и ICO — здесь просто гораздо больше рисков, чем шансов заработать. Сложно проверить всю информацию о компаниях, а гарантии возврата средств нет никакой.

Таким образом, выбирайте только надёжные варианты вложений. Тщательно подумайте, насколько законна деятельность компании, которой вы отдаёте деньги, проверьте все отзывы о компании. В последние годы разумный подход требуется всё чаще, поскольку даже у мелких банков отбирают лицензии. Лучше всего вкладываться в проверенные и крупные холдинги, а не малоизвестные фирмы-однодневки.

Советы

В заключительном разделе обратим внимание на несколько полезных рекомендаций, которые чаще всего приводятся экспертами по инвестированию:

1. Разработайте стратегию из нескольких направлений инвестирования. Большую часть средств лучше направить на более консервативные вложения, а небольшую часть оставить для высокорискованных инвестиций. Например, очень популярно 50% средств держать на депозите, 30% в облигациях, а остальные 10% в акциях, либо ПИФах.

2. Используйте диверсификацию как можно активнее. Нежелательно вкладывать все деньги в один проект или акции одной компании, гораздо безопаснее будет тщательнее подыскать, куда лучше вложить деньги под проценты, и разделить сумму по нескольким проектам. К примеру, вместо вложений в один ПАММ-счёт распределить средства по нескольким, либо использовать готовые портфели. Лучше всего диверсификация применена в ПИФах, где фонд уже распределил средства по большому количеству акций и облигаций.

3. Ориентируйтесь на пассивный доход и ежемесячный процент. Это также называется «денежный поток», понятие, которое ввёл Роберт Кийосаки. Профессиональное инвестирование подразумевает минимальное участие в управлении имуществом. Например, дивидендные акции потребуют от вас слежения за котировками и календарём, затрате сил и нервов на удачные и неудачные сделки, образование. Сдача недвижимости в аренду потребует постоянного контакта и поиска арендаторов, равно как и в P2P кредитовании. Более пассивный доход будет при использовании депозитов, облигаций, МФО, ПАММ-портфелей.

4. Не ждите быстрых результатов. Инвестирование — это марафон, а не спринт, здесь доход определяется по итогам года. В основном это касается ПИФов, акций, ПАММ-счетов. Очень много инвесторов потеряли интерес и деньги из-за отсутствия терпения. Лучше начинать вкладывать постепенно, особенно если нет достаточных знаний и опыта.

5. Не стоит ждать финансовой свободы от небольшого капитала. Даже имея на руках 1 млн. рублей для инвестирования, вы не сможете бросить основную работу или бизнес, всегда есть риск неудачного года. К сожалению, мечта о жизни на проценты является во многом утопией, ведь нужна сумма гораздо больше и очень грамотное управление капиталом. Если же речь идёт об ещё меньшей сумме — 50 000 – 100 000 рублей, то эффективнее эти деньги вложить в себя. Например, получить новые навыки в торговле акциями или образование, чтобы повысить доход для будущих инвестиций.

Подведём краткий итог. Существует множество вариантов, куда вложить деньги под высокий процент. Это может быть банальный вклад в банке или покупка недвижимости для сдачи в аренду, что в целом является консервативным и надёжным направлением с доходом 5-10% годовых. Более прибыльным, но рискованным выступает инвестирование в ПИФы, ПАММ-портфели, дивидендные акции, а также P2P кредитование, где можно зарабатывать 30-100% в год. Нечто среднее — это вложения в МФО и облигации, где заработок может быть вплоть до 10-20% за аналогичный срок.

https://www.raiffeisen.ru/wiki/kuda-vlozhit-dengi-pod-procenty/

https://www.klerk.ru/materials/2018-07-12/475922/