Коллективные инвестиции, их сущность и основные формы

Процессы инвестирования нередко связаны с крупными вкладчиками, которые могут себе позволить сделать крупные вложения для получения большой прибыли. Однако есть целый сегмент работы для малых инвесторов – они вкладывают мелкие суммы, но благодаря коллективным усилиям фонд получает большие ресурсы для инвестиций в разные активы. Сегодня на рынке можно найти несколько форм коллективного инвестирования, наиболее выгодные из них подробно описаны ниже.

Содержание статьи

Что такое коллективное инвестирование

Суть этого вида инвестирования заключается в том, что создается фонд, который принимает деньги мелких вкладчиков в доверительное управление на определенных условиях. В качестве держателей выступают частные лица, индивидуальные предприниматели и представители малого бизнеса. Они располагают небольшими суммами, но при этом не желают откладывать их на депозит, поскольку он не приносит желаемую доходность.

Коллективное инвестирование создает основу для аккумулирования этих средств. Несмотря на небольшой размер вклада, благодаря большому их количеству (эффекту масштаба), они становятся реальным ресурсом, который может быть успешно вложен в различные проекты. Именно благодаря концентрации финансов появляется возможность заработать – в противном случае индивидуальные усилия инвесторов не дают ощутимого эффекта из-за своей разрозненности.

Принцип работы фонда коллективных инвестиций состоит в том, что он собирает средства разных вкладчиков на определенных условиях. Каждый инвестор подписывает договор, в котором определяется срок вложения, ожидаемая доходность, условия выплаты, а также распределение рисков.

Поскольку фонд имеет возможность привлечь финансы со всей страны или от держателей вкладов других стран, благодаря совместным усилиям компания становится привлекательной для крупных участников рынка. Полученные деньги вкладываются в различные проекты в соответствии с принципами распределения рисков.

Структура управления активами включает в себя такие элементы:

- управляющая компания – наиболее важное звено, именно она контролирует поступление и расходование средств фонда, решает, куда именно следует их инвестировать;

- депозитарий осуществляет учет имущества фонда, следит за работой управляющей компании;

- регистратор производит учет права собственности каждого держателя на свою долю;

- аудитор контролирует отчетность, проверяет управляющую компанию.

Характерные признаки

Для определения коллективного инвестирования существует ряд признаков, которые можно наблюдать вне зависимости от конкретной формы этого вида финансовой деятельности:

- средства привлекаются в основном путем подписания договоров или размещения в свободной продаже ценных бумаг развивающихся компаний;

- основной деятельностью фонда является вложение средств в ценные бумаги;

- основа прибыли – проценты, дивиденды от сделок;

- эта прибыль распределяется между участниками фонда в соответствии с размером их вклада.

По сравнению с другими способами инвестирования (например, размещение денег в венчурных фондах), коллективный метод финансовых вложений имеет собственные отличия:

- Все вклады держателей переходят в общую массу, показатели доходности и рисков по которой усредняются.

- Впоследствии доходность и убыточность пересчитывается по средним параметрам, распределяясь равномерно между всеми инвесторами (с учетом размеров их вложений).

- Вкладчики самостоятельно несут риски, т.е. они передают средства под свою ответственность.

- Фонд не обещает проведение каких-либо конкретных (фиксированных) выплат, а только указывает общий прогноз доходности (обычно в процентах годовых).

- Держатель вклада до подписания договора вправе самостоятельно выбирать направления инвестирования. Он должен указать, в какие отрасли, по его мнению, фонд должен вложить его долю. Это позволяет снизить риски потери при наличии соответствующих профессиональных знаний.

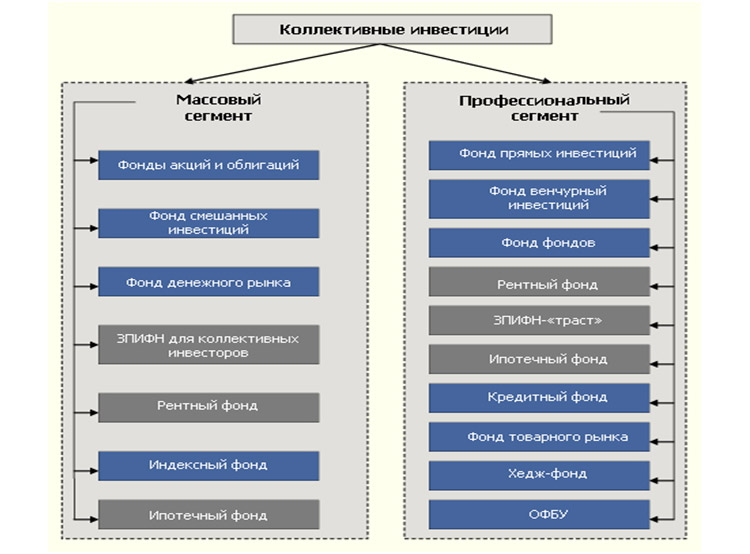

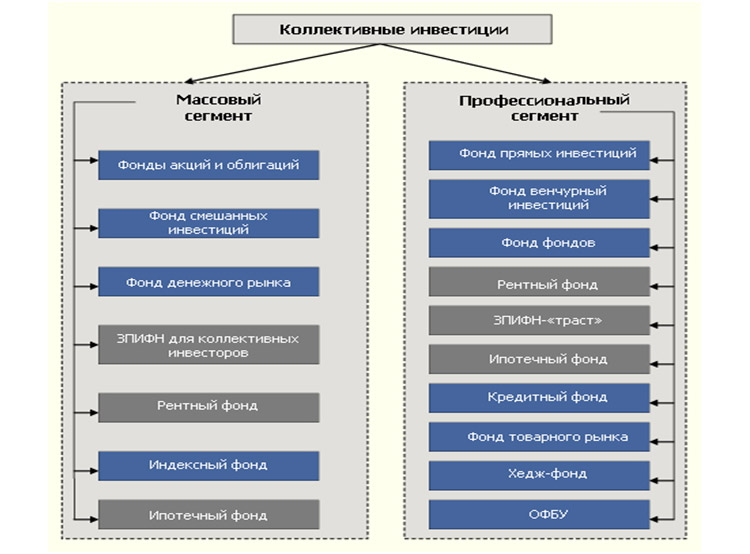

Формы коллективного инвестирования

На сегодняшний день рынок коллективных инвестиций представлен в виде нескольких форм компаний, которые определены согласно требованиям федерального законодательства. Это частные пенсионные фонды, ПИФы, АИФы, кредитные организации и инвестиционные банки.

Негосударственные пенсионные фонды

В России на сегодняшний день действует накопительная пенсионная система. Это означает, что частью страховых взносов будущий пенсионер может распоряжаться самостоятельно, отправляя ее в государственный или негосударственный пенсионный фонд. Последний обязан передать их в управляющую компанию (одну или несколько). А компания, в свою очередь, осуществляет инвестирование полученных финансов для их приумножения.

В качестве инвесторов в такие фонды могут выступать частные лица (будущие пенсионеры, заинтересованные лица), предприниматели или коммерческие организации. Как правило, такие компании предлагают небольшую доходность (около 10-12% годовых). Однако их работа тщательно регламентирована государством, которое заинтересовано в сохранении накопительной части пенсии, поэтому и надежность вложений значительно увеличивается.

Акционерные и паевые инвестиционные фонды

Главной задачей этих компаний является активное привлечение средств граждан для вложения их в различные проекты. Как акционерные, так и паевые фонды занимаются сбором денег с частных лиц, не владеющих полноценной финансовой информацией. Предполагается, что благодаря посредничеству компании, ее клиенты будут получать пассивный доход и отдавать часть прибыли в виде процентов.

Отличия между АИФ и ПИФ состоит в том, что первый представляет собой акционерное общество, т.е. юридическое лицо, занимающееся вложениями финансов в покупку акций. Паевой фонд не зарегистрирован как юрлицо, формально он имеет только индивидуальное обозначение, которое позволяет выделить его в ряду подобных организаций. ПИФ привлекает средства и выдает инвестиционный пай (ценную бумагу, которая подтверждает право вкладчика на часть прибыли подобно акции). АИФ может размещать только акции, кроме обыкновенных именных.

Кредитные организации и союзы

Имеются в виду потребительские кооперативы, которые подобно банкам оказывают услуги по предоставлению кредитов. На сегодняшний день в России существует более 100 таких организаций, суммарная величина активов достигла 30 миллиардов рублей. За кредитным союзом закрепляется статус некоммерческой организации, т.е. формально она не ставит целью получение прибыли.

Тем не менее, потребительский кооператив всегда числится на учете как юридическое лицо, и на практике он зарабатывает средства благодаря деятельности по предоставлению кредитов. Поэтому союз вынужден регулярно привлекать средства у населения под большие проценты (10-15% годовых и выше). Именно это делает их намного более привлекательными, чем обычные банки.

Инвестиционные банки

Это специализированные кредитные организации, основная деятельность которых связана не с предоставлением займов, а с проведением различных операций на фондовой бирже. Наряду с этим инвестиционные банки оказывают и такие виды услуг:

- содействие при выпуске и продаже акций и облигаций;

- предоставление финансовых гарантий в процессе размещения этих бумаг;

- кредитное финансирование (выдача векселей, облигаций, кредитов);

- дилерские и брокерские услуги;

- управление активами и фондами и др..

Обычно инвестиционные банки работают с крупными вкладчиками, однако для привлечения дополнительных средств им могут быть интересны и частным лицам с небольшими сбережениями.

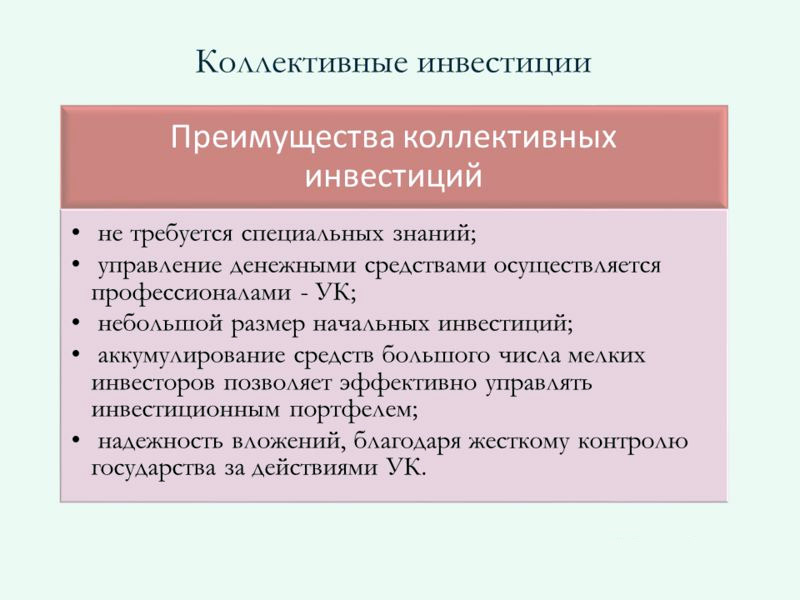

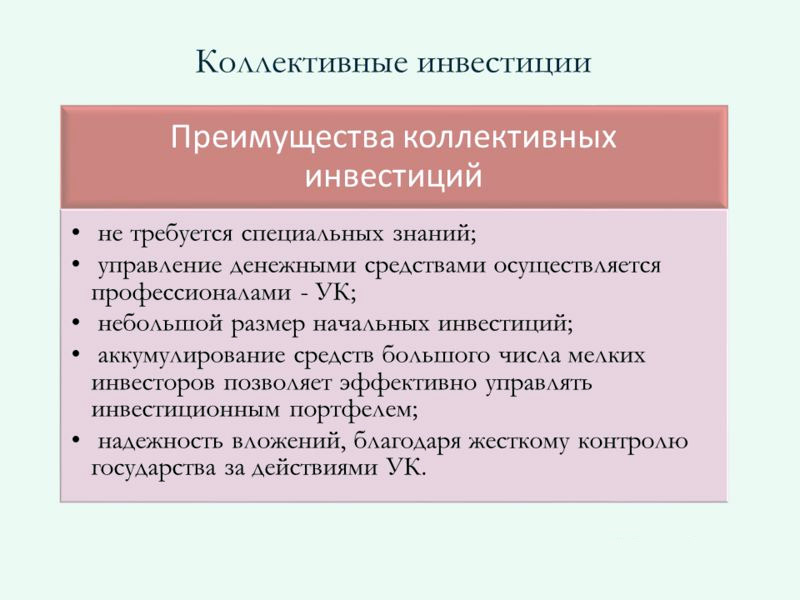

Преимущества и недостатки коллективного инвестирования

Коллективные инвесторы, обладающие незначительными активами, выступают в роли участника рынка только через посредника (например, паевой инвестиционный фонд или кредитную организацию). Такие особенности работы имеют как свои плюсы, так и отрицательные стороны.

К основным преимуществам можно отнести следующие моменты:

- Возможность получения реального дохода, который практически всегда обгоняет инфляцию и даже самые высокие ставки по банковским депозитам.

- Профессиональное управление финансами, благодаря знаниям и опыту инвесторов, управляющих фондом коллективных инвестиций. По сути, это главное преимущество, потому что частный инвестор зачастую не обладает достаточными знаниями для принятия грамотных финансовых решений.

- Распределение (диверсификация) рисков. Поскольку у мелких вкладчиков отсутствуют достаточные средства для вложения в разные проекты, они практически никогда не могут распределить свои финансы. Это создает потенциальную угрозу потери всех сбережений, потому что основным правилом инвестирования является именно распределение возможных рисков.

- Еще одно преимущество – надежность. Фонд коллективных инвестиций строго следует требованиям законодательства, потому что в противном случае контролирующие органы отзовут у него лицензию. В таких ситуациях вкладчики нередко имеют возможность сохранить средства – например, финансы из 1 негосударственного пенсионного фонда передаются в другой.

- Благодаря привлечению денег от коллективных инвесторов, фонд предлагает заключить договор на особенно выгодных условиях. Связано это с тем, управление совместными инвестициями предполагает меньшие издержки, чем траты, связанные с индивидуальным обслуживанием каждого вклада.

На основе этого анализа можно сказать, что основные преимущества коллективного инвестирования сводятся к профессиональному управлению и надежной диверсификации рисков, чего практически невозможно добиться в случаях совершения вложений в одиночку. Однако такой вид финансовой деятельности обладает и некоторыми недостатками. Они связаны с такими нюансами:

- Частные инвесторы получают только пассивный доход (за редким исключением). С одной стороны, это избавляет от необходимости самостоятельного изучения рынка, на что уходит много времени и сил. Но с другой – мелкий вкладчик не получает соответствующего опыта, который мог бы пригодиться ему в дальнейшем.

- Важный недостаток связан со сложностью выбора конкретного фонда коллективных инвестиций. Каждому держателю счета нужно выбирать только проверенные компании, которые существуют на рынке длительное время и уже сумели завоевать доверие среди клиентов. В противном случае появляется угроза потери существенной части депозита.

Поэтому можно сказать, что коллективное вложение средств – это основной путь получения прибыли частного инвестора, который обладает небольшими сбережениями. В дальнейшем можно диверсифицировать полученный доход, реинвестировав его в разные фонды, в соответствии с правилами риск-менеджмента.

Коллективные инвестиции, их сущность и основные формы

Процессы инвестирования нередко связаны с крупными вкладчиками, которые могут себе позволить сделать крупные вложения для получения большой прибыли. Однако есть целый сегмент работы для малых инвесторов – они вкладывают мелкие суммы, но благодаря коллективным усилиям фонд получает большие ресурсы для инвестиций в разные активы. Сегодня на рынке можно найти несколько форм коллективного инвестирования, наиболее выгодные из них подробно описаны ниже.

Содержание статьи

Что такое коллективное инвестирование

Суть этого вида инвестирования заключается в том, что создается фонд, который принимает деньги мелких вкладчиков в доверительное управление на определенных условиях. В качестве держателей выступают частные лица, индивидуальные предприниматели и представители малого бизнеса. Они располагают небольшими суммами, но при этом не желают откладывать их на депозит, поскольку он не приносит желаемую доходность.

Коллективное инвестирование создает основу для аккумулирования этих средств. Несмотря на небольшой размер вклада, благодаря большому их количеству (эффекту масштаба), они становятся реальным ресурсом, который может быть успешно вложен в различные проекты. Именно благодаря концентрации финансов появляется возможность заработать – в противном случае индивидуальные усилия инвесторов не дают ощутимого эффекта из-за своей разрозненности.

Принцип работы фонда коллективных инвестиций состоит в том, что он собирает средства разных вкладчиков на определенных условиях. Каждый инвестор подписывает договор, в котором определяется срок вложения, ожидаемая доходность, условия выплаты, а также распределение рисков.

Поскольку фонд имеет возможность привлечь финансы со всей страны или от держателей вкладов других стран, благодаря совместным усилиям компания становится привлекательной для крупных участников рынка. Полученные деньги вкладываются в различные проекты в соответствии с принципами распределения рисков.

Структура управления активами включает в себя такие элементы:

- управляющая компания – наиболее важное звено, именно она контролирует поступление и расходование средств фонда, решает, куда именно следует их инвестировать;

- депозитарий осуществляет учет имущества фонда, следит за работой управляющей компании;

- регистратор производит учет права собственности каждого держателя на свою долю;

- аудитор контролирует отчетность, проверяет управляющую компанию.

Характерные признаки

Для определения коллективного инвестирования существует ряд признаков, которые можно наблюдать вне зависимости от конкретной формы этого вида финансовой деятельности:

- средства привлекаются в основном путем подписания договоров или размещения в свободной продаже ценных бумаг развивающихся компаний;

- основной деятельностью фонда является вложение средств в ценные бумаги;

- основа прибыли – проценты, дивиденды от сделок;

- эта прибыль распределяется между участниками фонда в соответствии с размером их вклада.

По сравнению с другими способами инвестирования (например, размещение денег в венчурных фондах), коллективный метод финансовых вложений имеет собственные отличия:

- Все вклады держателей переходят в общую массу, показатели доходности и рисков по которой усредняются.

- Впоследствии доходность и убыточность пересчитывается по средним параметрам, распределяясь равномерно между всеми инвесторами (с учетом размеров их вложений).

- Вкладчики самостоятельно несут риски, т.е. они передают средства под свою ответственность.

- Фонд не обещает проведение каких-либо конкретных (фиксированных) выплат, а только указывает общий прогноз доходности (обычно в процентах годовых).

- Держатель вклада до подписания договора вправе самостоятельно выбирать направления инвестирования. Он должен указать, в какие отрасли, по его мнению, фонд должен вложить его долю. Это позволяет снизить риски потери при наличии соответствующих профессиональных знаний.

Формы коллективного инвестирования

На сегодняшний день рынок коллективных инвестиций представлен в виде нескольких форм компаний, которые определены согласно требованиям федерального законодательства. Это частные пенсионные фонды, ПИФы, АИФы, кредитные организации и инвестиционные банки.

Негосударственные пенсионные фонды

В России на сегодняшний день действует накопительная пенсионная система. Это означает, что частью страховых взносов будущий пенсионер может распоряжаться самостоятельно, отправляя ее в государственный или негосударственный пенсионный фонд. Последний обязан передать их в управляющую компанию (одну или несколько). А компания, в свою очередь, осуществляет инвестирование полученных финансов для их приумножения.

В качестве инвесторов в такие фонды могут выступать частные лица (будущие пенсионеры, заинтересованные лица), предприниматели или коммерческие организации. Как правило, такие компании предлагают небольшую доходность (около 10-12% годовых). Однако их работа тщательно регламентирована государством, которое заинтересовано в сохранении накопительной части пенсии, поэтому и надежность вложений значительно увеличивается.

Акционерные и паевые инвестиционные фонды

Главной задачей этих компаний является активное привлечение средств граждан для вложения их в различные проекты. Как акционерные, так и паевые фонды занимаются сбором денег с частных лиц, не владеющих полноценной финансовой информацией. Предполагается, что благодаря посредничеству компании, ее клиенты будут получать пассивный доход и отдавать часть прибыли в виде процентов.

Отличия между АИФ и ПИФ состоит в том, что первый представляет собой акционерное общество, т.е. юридическое лицо, занимающееся вложениями финансов в покупку акций. Паевой фонд не зарегистрирован как юрлицо, формально он имеет только индивидуальное обозначение, которое позволяет выделить его в ряду подобных организаций. ПИФ привлекает средства и выдает инвестиционный пай (ценную бумагу, которая подтверждает право вкладчика на часть прибыли подобно акции). АИФ может размещать только акции, кроме обыкновенных именных.

Кредитные организации и союзы

Имеются в виду потребительские кооперативы, которые подобно банкам оказывают услуги по предоставлению кредитов. На сегодняшний день в России существует более 100 таких организаций, суммарная величина активов достигла 30 миллиардов рублей. За кредитным союзом закрепляется статус некоммерческой организации, т.е. формально она не ставит целью получение прибыли.

Тем не менее, потребительский кооператив всегда числится на учете как юридическое лицо, и на практике он зарабатывает средства благодаря деятельности по предоставлению кредитов. Поэтому союз вынужден регулярно привлекать средства у населения под большие проценты (10-15% годовых и выше). Именно это делает их намного более привлекательными, чем обычные банки.

Инвестиционные банки

Это специализированные кредитные организации, основная деятельность которых связана не с предоставлением займов, а с проведением различных операций на фондовой бирже. Наряду с этим инвестиционные банки оказывают и такие виды услуг:

- содействие при выпуске и продаже акций и облигаций;

- предоставление финансовых гарантий в процессе размещения этих бумаг;

- кредитное финансирование (выдача векселей, облигаций, кредитов);

- дилерские и брокерские услуги;

- управление активами и фондами и др..

Обычно инвестиционные банки работают с крупными вкладчиками, однако для привлечения дополнительных средств им могут быть интересны и частным лицам с небольшими сбережениями.

Преимущества и недостатки коллективного инвестирования

Коллективные инвесторы, обладающие незначительными активами, выступают в роли участника рынка только через посредника (например, паевой инвестиционный фонд или кредитную организацию). Такие особенности работы имеют как свои плюсы, так и отрицательные стороны.

К основным преимуществам можно отнести следующие моменты:

- Возможность получения реального дохода, который практически всегда обгоняет инфляцию и даже самые высокие ставки по банковским депозитам.

- Профессиональное управление финансами, благодаря знаниям и опыту инвесторов, управляющих фондом коллективных инвестиций. По сути, это главное преимущество, потому что частный инвестор зачастую не обладает достаточными знаниями для принятия грамотных финансовых решений.

- Распределение (диверсификация) рисков. Поскольку у мелких вкладчиков отсутствуют достаточные средства для вложения в разные проекты, они практически никогда не могут распределить свои финансы. Это создает потенциальную угрозу потери всех сбережений, потому что основным правилом инвестирования является именно распределение возможных рисков.

- Еще одно преимущество – надежность. Фонд коллективных инвестиций строго следует требованиям законодательства, потому что в противном случае контролирующие органы отзовут у него лицензию. В таких ситуациях вкладчики нередко имеют возможность сохранить средства – например, финансы из 1 негосударственного пенсионного фонда передаются в другой.

- Благодаря привлечению денег от коллективных инвесторов, фонд предлагает заключить договор на особенно выгодных условиях. Связано это с тем, управление совместными инвестициями предполагает меньшие издержки, чем траты, связанные с индивидуальным обслуживанием каждого вклада.

На основе этого анализа можно сказать, что основные преимущества коллективного инвестирования сводятся к профессиональному управлению и надежной диверсификации рисков, чего практически невозможно добиться в случаях совершения вложений в одиночку. Однако такой вид финансовой деятельности обладает и некоторыми недостатками. Они связаны с такими нюансами:

- Частные инвесторы получают только пассивный доход (за редким исключением). С одной стороны, это избавляет от необходимости самостоятельного изучения рынка, на что уходит много времени и сил. Но с другой – мелкий вкладчик не получает соответствующего опыта, который мог бы пригодиться ему в дальнейшем.

- Важный недостаток связан со сложностью выбора конкретного фонда коллективных инвестиций. Каждому держателю счета нужно выбирать только проверенные компании, которые существуют на рынке длительное время и уже сумели завоевать доверие среди клиентов. В противном случае появляется угроза потери существенной части депозита.

Поэтому можно сказать, что коллективное вложение средств – это основной путь получения прибыли частного инвестора, который обладает небольшими сбережениями. В дальнейшем можно диверсифицировать полученный доход, реинвестировав его в разные фонды, в соответствии с правилами риск-менеджмента.

http://finswin.com/vlozheniya/invfond/fond-kollektivnyh-investicij.html

http://finswin.com/vlozheniya/invfond/fond-kollektivnyh-investicij.html