ТОП 20 лучших акций для инвестирования в 2020 году, чтобы гарантированно получить доход

Здравствуйте, уважаемый читатель!

Какие акции покупать в 2020 году: советы экспертов неоднозначные. Ведь важно купить прибыльные акции и получать с них пассивный доход.

А для этого стоит знать преимущества и недостатки вложений в фондовые активы. Как получить гарантированный доход при покупке акций — варианты текущего и будущего года представлю далее.

Какие акции купить, чтобы гарантированно получить доход в 2019–2020

При подборе акций для инвестирования с целью получения высоких дивидендов на текущий и будущий года удобно воспользоваться таблицей подбора, размещенной на сайте инвестиционной компании «Доход».

Фильтры данных по сектору, периоду, абсолютному и % (доходность) размеру дивов, даты закрытия реестров и важный оценочный коэффициент DSI. Это индекс стабильности дивидендов, база расчета — выплаты за последние 7 лет.

Чем выше коэффициент, тем стабильней выплаты. Для подборки акций в долгосрочный портфель, с точки зрения дивидендных выплат, рекомендую рассматривать компании с DSI не ниже 0,65–0,7.

Ниже скрины рейтинга подбора компаний по всему списку и по отраслям. Зайдя на сайт (ссылка выше), вы сможете самостоятельно подбирать акции, исходя из ваших требований.

Рейтинг лучших российских компаний с максимальным размером дивидендов

Внешнеторговые предприятия

Компании этого сектора пересекаются с другими. Смотреть по всем секторам.

Нефтегазовый сектор

Металлургия

Ритейл

ТОП недооцененных российских компаний с потенциалом роста

По мнению экспертов информационного ресурса РБК Quote, на начало августа можно выделить 20 наиболее интересных компаний, недооцененных по мультипликатору P/E фундаментального анализа. В списке 17 российских компаний, 3 — зарубежные.

Дополню список мнением известного издания «Ведомости» — US Rusal, АФК Система. Если не смотреть на мультипликаторы, издание считает интересным инвестировать в акции Аэрофлота и Яндекса.

Список самых лучших международных акций для выгодного инвестирования

В списке, приведенном ниже, — акции американских компаний. Я предлагаю рассмотреть их к покупке в первую очередь. Причина — это самый доступный рынок для российского инвестора с небольшим капиталом. Купить акции можно через брокера на Санкт-Петербургской бирже.

Представлен весь список из S&P500, который постоянно добавляется. Или приобрести на международных биржах через российских брокеров или иностранных, работающих на нашем рынке. Таких как Interactive Brokers или Exante.

ТОП перспективных американских акций

Акции США, в которые стоит вкладываться на среднесрочный и долгосрочный период:

- AdvancedMicroDevices (AMD). Производитель чипсетов, процессоров, плат. Главный конкурент Intel. В июле 2019 года стартовали продажи с архитектурой Zen 2 и ядром Matisse. По оценкам экспертов, превосходит продукцию своего главного конкурента. В августе AMD заключила крупный контракт на поставку процессоров для серверов с Google и Twitter.

- Micron Technology. Крупнейший мировой производитель чипов памяти. В мае было объявлено об обратном выкупе акций на сумму $10 млрд. Спрос на микросхемы памяти различной архитектуры (DRAM, NAND) остается высоким. Развитие ИИ, облачных технологий, мобильные сети нового поколения 5G — все это требует поставок чипов. Только на флеш-чипы NAND в этом году ожидается рост спроса до 40%.

- Palo Alto Networks. IT-технологии. Разработчик антивирусного ПО, создает межсетевые экраны, является лидером этого направления.

- Salesforce. Разработчик CRM-систем для бизнеса. Основной продукт — Sales Cloud.

- Gilead Sciences. Биофармацевтика. Выпускает лекарства для лечения гепатита, вируса ВИЧ, онкологии. По итогам первой половины 2019 года повышен прогноз выручки в целом за год.

- Square. Разработчик платежной платформы, в которой выдача кредитов и размещение депозитов происходит без привлечения банков. По мнению экспертов, сервис для малого бизнеса, предлагаемый компанией, является революционным. После взлета цены акций выше $90, котировки ушли в коррекцию. Хороший момент для покупки.

- Starbucks. Сеть быстрого питания. После ухода Говарда Шульца (основателя компании) год назад была выработана новая стратегия развития, запущены рестораны нового формата. Ожидания экспертов — выше рынка.

Перечень лучших отечественных компаний, проводящих buyback

Обратный выкуп собственных акций (buyback) компаний — повод для роста котировок акций этой самой компании. Это стандартный драйвер, работающий на повышение цены. Особенно если выкуп происходит на открытом рынке и у компании маленький freefloat. Прибыль на одну акцию увеличивается, улучшаются финансовые показатели.

Список самых интересных компаний, процедуры выкупа акций которых анонсированы в текущем году:

- Лукойл. Сумма обратного выкупа $3 млрд. Программа стартовала в сентябре 2018, продлится до конца 2022. На конец февраля было потрачено около полутора миллиардов долларов.

- Роснефть. Максимум $2 млрд. до конца будущего года. Программа привязывается к экономическим показателям — цена нефти и акций компании, валютного курса.

- МТС. 30 млрд. руб. до лета 2020 года. Выкуп акций и ADR.

- Лента. Более 11 млрд. руб. до 1.10.2019 г.

Российские компании с лучшей отчетностью

Сделать выборку по российским компаниям с лучшей отчетностью можно на странице ресурса smart-lab.ru. Фильтры позволяют выделить период: поквартально, за предыдущий год, 10 лет, сектор экономики.

Скрин страницы сайта — подборка за 2 квартал, все отрасли, первые 20 компаний.

Ликбез для новичка

Ниже — ответы на первые вопросы, которые возникают у людей, желающих приобрести акции и заработать на них.

Что такое акции

Это ценная бумага, подтверждающая право обладателя на получение части прибыли — дивидендов, на право участия и голосования на собрании акционеров в соответствии с размером пакета акций, на долю в имуществе при прекращении бизнеса.

Зачем покупать акции

Рассмотрю подход инвестора, а не спекулянта.

Инвестор покупает акции с целью их удержания на срок не менее года. Цель покупки в таком случае — получение пассивного дохода двумя возможными путями. Первый — рост стоимости ценной бумаги. Второй — получение дивидендных выплат по акциям.

Что такое дивиденды

По решению собрания акционеров и после утверждения советом директоров (стандартная схема) часть прибыли акционерной компании может распределяться между акционерами. Определяется размер выплат на каждую акцию: держатели получают выплаты в соответствии с количеством акций, которые на них числились в момент даты отсечки списка акционеров.

Необязательно держать акции весь год для получения дивидендов. Основное условие — на момент отсечки реестра акционеров акции должны быть записаны на инвестора в депозитарии. Стандартное правило — покупка бумаг за несколько дней до отсечки.

Обыкновенные и привилегированные акции: в чем отличия

- Привилегированные акции — бумаги, по которым держателю начисляются дивиденды, независимо от результатов деятельности компании. Прибыль возможна маленькая, но обладатель таких акций дивы получит в первоочередном порядке. Это фиксированная сумма. При отсутствии дохода выплат может не быть. При ликвидации акционерного общества долю имущества сначала получат владельцы префов, затем остальные акционеры. Уставом АО может быть закреплено положение, позволяющее конвертировать привилегированные акции в обыкновенные. Минусы префов — как правило, обладатель не имеет право голоса на собрании акционеров. Фиксированный размер дивов может быть ниже выплат по обыкновенным акциям.

- Обыкновенные. Обладатель получает возможность на выплаты дивидендов, если таковые выплачиваются. И право участия в собрании акционеров. С возможностью участия в управлении компании или отсутствия такой. Владелец миноритарного (небольшого) пакета акций не сможет влиять на решения АО. Мажоритарий имеет возможность принимать участие в выработке решений акционеров. Если доля составляет 50%+1 акция — это контрольный пакет акций. Владелец может продавливать решения, не особо оглядываясь на остальных акционеров. Это почва для конфликтов между миноритариями и держателями больших пакетов.

Как купить акции частному лицу

Акции можно купить у самого акционерного общества, у другого физического лица или компании, обладающего ими. Или на фондовой бирже через брокера — субъекта права, обладающего местом на бирже и лицензией регулирующего органа.

В России это Центральный Банк. На сайте ЦБ в разделе «Финансовые рынки» размещена информация по всем организациям, попадающим под регулирование и имеющим лицензию на тот или иной вид деятельности.

Как выбрать компанию с высокими дивидендами по акциям

Выбирая российские компании, воспользуйтесь сайтом инвестиционной компании «Доход». Краткое описание выше по тексту. Для американских акций смотрите finviz.com, эту страницу.

На скрине выборка с дивидендами > 5% .

Щелкая на тикер компании, выходим на подробную форму с данными. В том числе по дивидендам — абсолютный размер и % годовой доходности.

Ниже — рекомендации экспертов инвестиционных компаний с указанием целевой цены.

Как заработать на дивидендах

Чтобы получить доход от дивидендных выплат, необходимо выполнение следующих условий:

- Акции должны принадлежать вам на дату отсечки реестра акционеров. Принадлежность подтверждается выпиской из специализированного депозитария. Можно держать бумаги у себя, не продавая, или купить их за несколько дней до отсечки.

- Собрание акционеров должно принять решение о выплате и размере дивидендов. Есть акционерные компании, политика которых сводится к принципиальной позиции: дивы не выплачиваем. Например, американский гигант Амазон.

Как заработать на росте стоимости

Заработать на увеличении цены акции просто — нужно купить дешевле и продать дороже. Но как это сделать — это уже гораздо сложнее. Даже самые известные инвестиционные мировые компании, владеющие инсайдом, ошибаются в своих предсказаниях.

Несколько простых правил:

- Посмотрите график цены за последние 5–7 лет. Определите, какое общее направление котировок — вверх или вниз. Это будет направление долгосрочного тренда. Это сразу даст подсказку, на какой минимальный срок инвестировать.

- Проанализируйте новостной фон и фундаментальные показатели. Многие компании публикуют свои прогнозы на предстоящие временные периоды — до года. Плюс мнение сторонних экспертов.

- Покупайте на локальных минимумах на общем восходящем тренде. Более сложный случай — покупка на падающем тренде, если есть уверенность, что дела компании пойдут неплохо в будущем. Это большой риск, но и заработать можно в таком случае неплохо. На настоящий момент обозначилась новая тенденция — крупные игроки выходят в деньги, ожидая нового финансового кризиса с целью покупки фондовых активов, когда они упадут.

Сроки выплат дивидендов

Обычный период между закрытием реестра акционеров и началом сроков выплат — максимум 45 дней. Каждая уважающая себя компания, выплачивающая дивы, публикует эти данные на своем сайте. Даты закрытия реестра можно смотреть на ресурсе БКС (указан ниже) или для сверки на 2stocks.ru.

Даты закрытия реестров, даты отсечки

Масса информационных ресурсов, публикующих эти данные. Например, bcs-express.ru. Скрин страницы сайта с датой отсечки и крайним днем покупки под нее.

Что такое голубые фишки

Это крупные акционерные общества, которые провели IPO, стали публичными компаниями и вывели свои ценные бумаги для обращения на фондовую биржу. В индекс голубых фишек Московской биржи входит 15 компаний. Последняя балансировка — январь 2019 года. Источник — Московская биржа.

Из них три тяжеловеса — Сбербанк, Газпром, Лукойл. Они весят половину в расчете общего индекса биржи.

Плюсы и минусы инвестиций в акции

Из этого вытекает и минус — акции необязательно быстрорастущие, да и вообще растут в цене. Они могут падать и не расти годами, иногда десятилетиями.

При этом дивидендная политика тоже возможна разная — от хороших выплат до полного отсутствия. Покупая ценные бумаги, инвестор несет все рыночные риски.

Риски и как их минимизировать

Обычный человек, который собирается вложить деньги в акции на долгий срок, не располагает мощным инструментарием риск-менеджмента, который доступен профессиональным участникам рынка.

Но ему доступны простые принципы для снижения рисков:

- Не покупайте только одну или две ценные бумаги. Покупайте как минимум 5–7. Это называется диверсификация рисков. Акции надежных компаний с высокой капитализацией получают бОльшую долю в портфеле, рискованные бумаги с высоким уровнем дивов покупать не более чем на 20% , если выбрали консервативную стратегию — максимум 10–15% .

Следите за новостным фоном, изменениями фундаментальных показателей и рекомендациями экспертов по эмитентам из портфеля.

Резкое уменьшение положительных новостей, подтвержденное снижением котировок в среднесрочном таймфрейме, — повод перетасовать долгосрочный портфель и уменьшить долю такой компании. Вплоть до радикальных мер — продажи всей доли.

Правила инвестирования в ценные бумаги

Если опыт работы на фондовом рынке небольшой — следите за стратегией и тактикой крупных профессиональных участников рынка, как они формируют свои портфели при управлении. Как правило, это открытая информация, доступная на сайтах.

Легко посмотреть, как формируется тот или иной ПИФ или определенная стратегия. И историю по нему — что получилось в итоге, выгодны были вложения или нет.

На начальном периоде выберите консервативную стратегию или портфель, который понравился и доступен по деньгам. Получите на нем первый опыт. Далее сможете его корректировать и перейти к формированию полностью своего набора ценных бумаг.

Основные принципы составления дивидендного портфеля

- Решите для себя, каков минимальный срок инвестирования. Дивиденды выплачиваются раз в квартал, 6 месяцев, год. Меньше этого срока инвестировать не имеет смысла.

- Сумма инвестиций. Сколько готовы безболезненно оторвать от личного бюджета.

- Используйте информационные ресурсы в интернете для отслеживания информации и выбора новых акций для покупки. На некоторые я давал ссылки в этой статье.

- Определитесь со стратегией инвестирования. Условно — консервативная, средний риск, высокий риск. В консервативную можно отнести американские акции с уровнем выплат до 3% и устойчивой дивидендной историей. На российском рынке это выбор из списка голубых фишек.

- Снижение рисков за счет диверсификации. Десятая часть вложений — максимальный размер для одного эмитента. Акции с высоким уровнем риска (третий эшелон) — не более 3% .

- Тусуйте портфель в зависимости от результатов, которые показывают бумаги в нем. Перекладывайте одни бумаги в другие.

- Определитесь с интересными бумагами по секторам. Как правило, публикуются сводные индексы по секторам экономики. Сначала выберите интересные сектора, которые выглядят привлекательно на будущее, затем выбирайте акции эмитентов в нем.

- Ориентируетесь на американский рынок как более дружелюбный и понятный для составления портфеля под дивы. Большой плюс — на порядок больший выбор среди дивидендных компаний по сравнению с российским.

Советы начинающему инвестору

- Профессиональный уровень как инвестора — база успеха. Никто не сделает эту работу за вас. Начните с демо-счета у надежного брокера с тарифами, которые подходят, в зависимости от предварительно выбранной стратегии. Это покупка один раз в неделю, реже или чаще, предполагаемая сумма вложений. Изучайте информацию по фондовому рынку — в сети много материалов.

- Если вы планируете долгосрочные вложения (год и более), накопите минимально необходимую сумму для открытия торгового счета у брокера. Вкладывать в таком случае менее 50 тыс. руб. не имеет смысла. Трудно управлять портфелем, перекладывать бумаги из одних в другие. И комиссии биржи и брокера. У некоторых брокеров такая сумма — пороговая для включения разумного % отчислений либо это требования к минимальному депозиту. Вложения в акции не должны быть последними деньгами в семейном бюджете. Вариант просадки портфеля сразу после формирования — его нужно учитывать. Необходимы терпение и знания.

- На старте исключите лишние риски. Не покупайте низколиквидные бумаги из котировальных списков ниже второго. Третий эшелон — это как погода: не знаешь, что завтра — солнце или дождь. Сформируйте первый портфель из голубых фишек и из списка, входящего в индекс Московской биржи. На рискованные вложения выделите не >3–5% объема покупок в деньгах. Эту долю потом сможете менять по мере роста профессионального уровня.

- Обратите внимание на акции с дивидендными выплатами. Составьте для себя таблицу для выбора бумаг. В одной части — уровень начислений за последние 5–7 лет, во второй — изменение стоимости ценной бумаги за этот же срок. Внимательно посмотрите на последние 3 года. Новостной фон и оценки экспертов (если они есть) — это важно. В частности на ресурсе РБК Quote. Обратите внимание на параметр DSI (смотри выше). Дивы с размером выплат > 10% у американцев и 20% у нас — зона риска. Не покупайте при формировании первого портфеля.

- Если вы решили долгосрочно инвестировать, рассчитывая регулярно получать начисления по дивидендам, в первую очередь обратите внимание на компании из широкого индекса рынка дивидендных аристократов. В него включены бумаги компаний, которые планомерно увеличивают размер дивов не менее 25 лет подряд. Все компании из этого перечня представлены на Санкт-Петербургской бирже. Минимальный срок вложений при этом можно поднять до 2–3 лет, количество бумаг — 20–25 или больше. Но и денег понадобится поболее — лучше рассчитывать на вложения от 250 тыс. руб. Американский фондовый рынок имеет большую историю, более ликвидный и защищенный со стороны законодательства. При этом и перспективы выше, и на на порядок больше выбор интересных акций для вложений на долгосрочный период.

Заключение

В этой статье я пытался разобраться в акциях и сделать прогноз, опираясь на доступные данные и мнение экспертов в открытом доступе — какие акции будут расти в 2020 году. Надеюсь, эта информация полезна читателям, которые решили самостоятельно сформировать долгосрочные портфели ценных бумаг.

До свидания, читайте мои статьи, делитесь своим мнением об акциях в комментариях.

]]>

<

Торговый конфликт США с Китаем и замедление темпов роста мировой экономики сдерживали рынки на протяжении всего 2018 года. Однако заморозка конфликта и смягчение монетарной политики стран, призванной стимулировать мировую экономику, подтолкнули фондовые, сырьевые и альтернативные рынки к росту. В итоге 2019-й стал одним из самых доходных для инвесторов за последние годы.

Среди самых прибыльных компаний за прошлый год: Apple, Tesla и Google. Активы, которые принесли своим владельцам хороший доход, — золото и Bitcoin.

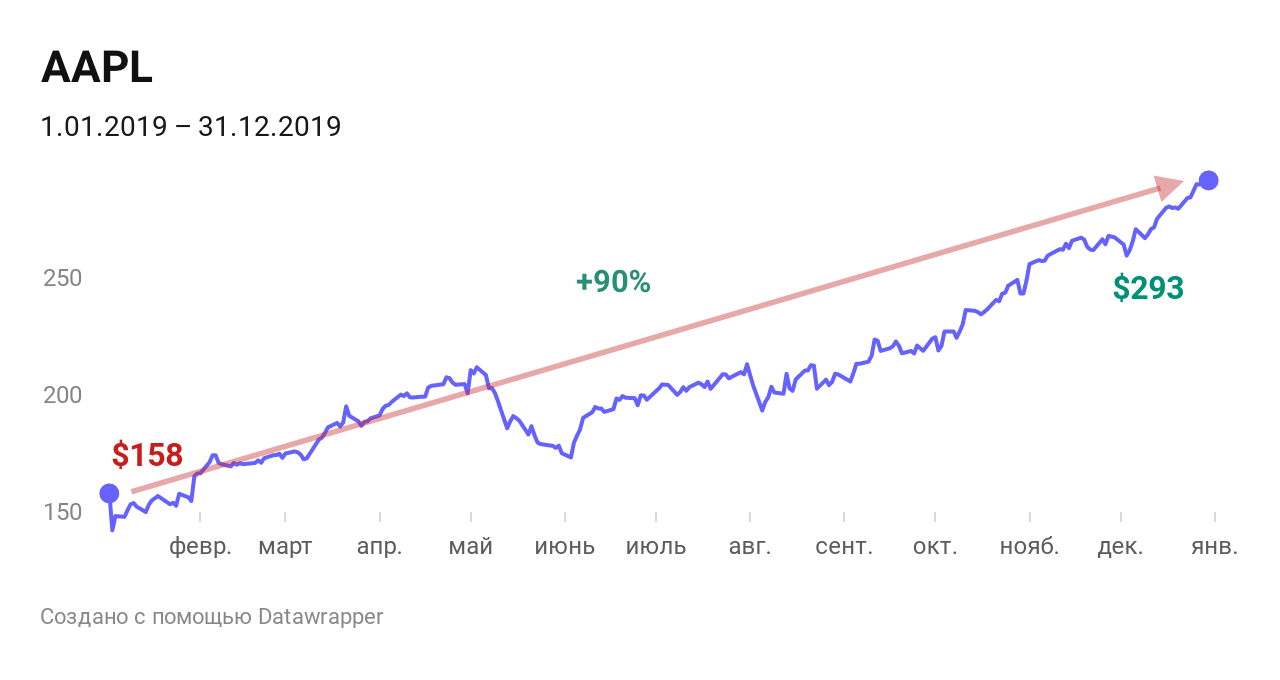

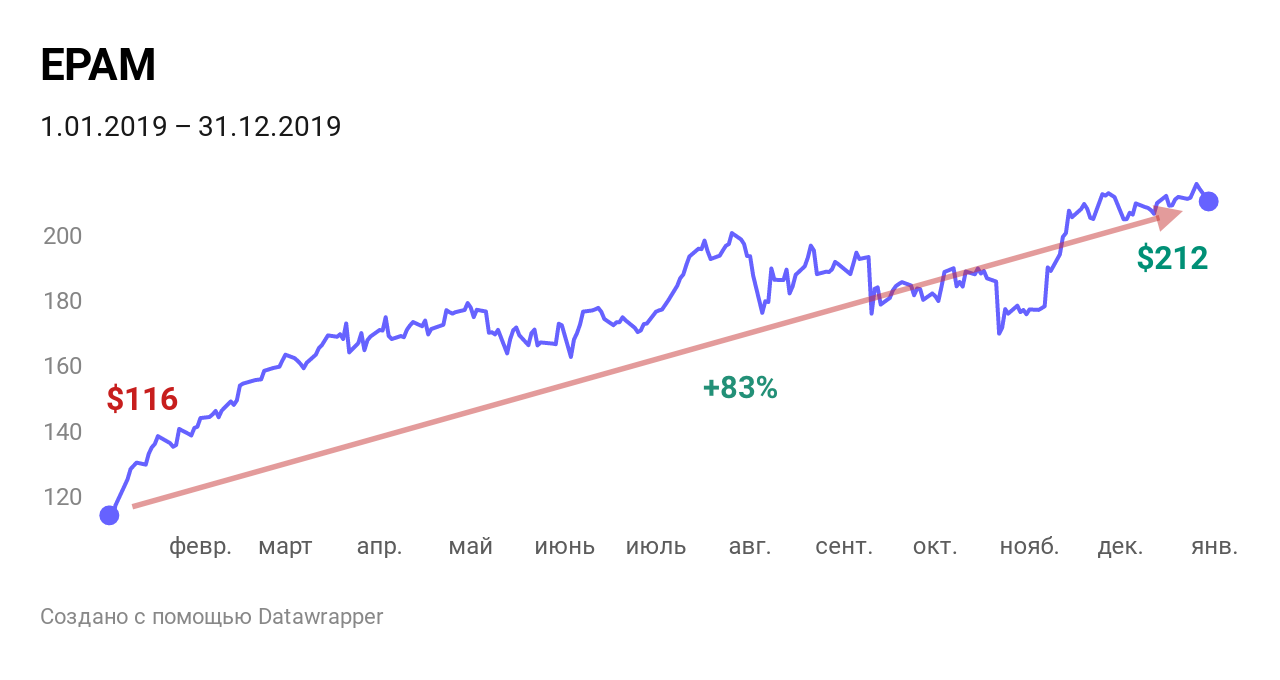

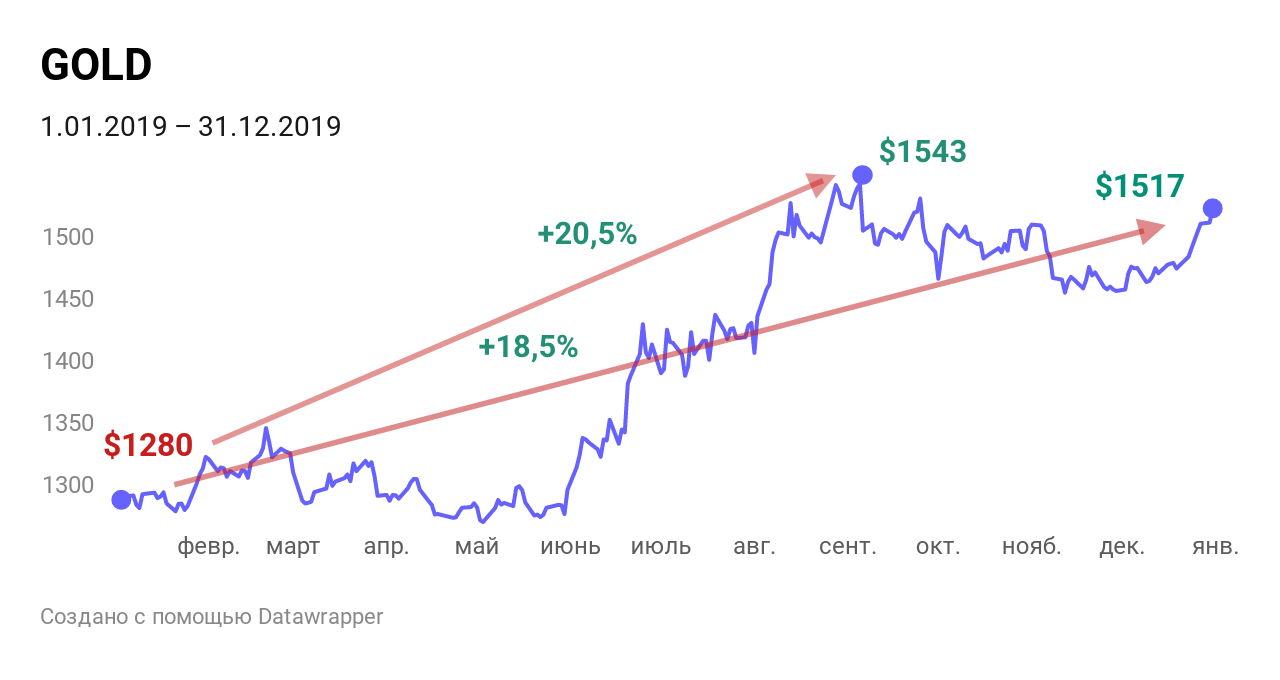

Если бы вы в начале 2019 года вложили условную $1000 в:

- Bitcoin, то заработали бы $1040,

- акции Apple — $900,

- акции EPAM — $830,

- акции Google — $305,

- акции Tesla — $300,

- золото — $185.

1. BTC, +104%

Криптовалютный рынок в 2019 году восстанавливался после крайне неудачного 2018, который называют криптовалютной зимой. В период с января по июнь курс биткоина вырос с $3 577 до $13 880, показав итоговый результат в +288%. Однако практически на следующий день начал снижаться и к концу года остановился на отметке $7300. Несмотря на это, купившие биткоин в начале года так или иначе получили прирост капитала на 104%.

Основной причиной роста называют позитивный настрой инвесторов в отношении криптовалютной индустрии. Вероятно, низкая стоимость биткоина в начале года поспособствовала покупке недооценённого актива, а по факту получения прибыли в 288% в конце июня его массово стали распродавать, что и послужило причиной падения к концу года.

Сегодня рынок продолжает восстанавливаться в преддверии события известного в криптовалютном мире как «халвинг» (двукратное снижение награды майнерам, добывающим блоки в сети биткоина, в которые записывается вся информация о транзакциях в сети). Кроме того халвинг служит в качестве некой дефляционной модели, которая усложняет процесс появления новых монет и создает их искусственный дефицит, что и способствует росту монеты.

По различным прогнозам уже в 2021 году биткоин может стоить около $100000 долларов США. Текущая его цена составляет $10000.

2. AAPL, +90%

В 2019 году акции компании Apple продемонстрировали рекордный рост за последние десять лет, подорожав на 90%. Если в начале года цена за акцию была $154, то к концу года её стоимость выросла до $293.

На рост акций повлиял выпуск пяти новых моделей IPhone, рост продаж Apple Watch, запуск Apple TV+. Также есть мнение, что подобный рост мог возникнуть из-за того, что компания урегулировала судебный процесс с производителем микрочипов Qualcomm.

Число пользователей техники Apple сегодня превышает 1,5 млрд — компания по-прежнему остаётся самым популярным брендом выпускающим смартфоны, персональные ПК, ноутбуки и другие гаджеты. По прогнозам аналитиков и инвесторов в 2020 году акция Apple будет стоить примерно $400.

3. EPAM, +83%

За двадцатипятилетнюю историю своего существования EPAM Systems поглотила несколько технологических компаний, а в период с 2013 по 2017 год известное бизнес-издание Forbes четыре раза подряд добавляло её в список «25 быстрорастущих публичных технологичных компаний США». EPAM Systems стала первой в истории компанией-поставщиком услуг в сфере ИТ из Центральной и Восточной Европы, разместившей свои акции на Нью-Йоркской фондовой бирже (NYSE).

За 2019 год цена акций EPAM выросла на 83%, с $116 до $212. Если в случае с другими компаниями в нашем материале повышению цены на акции предшествовали какие-то определённые события, то у EPAM Systems таких поводов не было — компания успешно развивается, предлагая востребованный, качественный продукт, а её выручка стабильно растёт.

4. GOOGL, +30,5%

За 2019 год рост акций крупнейшей в мире поисковой системы Google составил около 30,5%. Если в январе 19 года за одну акцию давали $1024, то уже в конце года её цена выросла до $1337.

Из итогового финансового отчёта следует, что общая прибыль материнской компании Alphabet составила $161 млрд. Из всех продуктов компании наибольшее количество выручки принёс поисковик Google — $98 млрд, доход с YouTube составил $15 млрд. Остальная часть прибыли распределена между другими проектами компании.

По сравнению с 2018 годом, прибыль Alphabet увеличилась на $25 млрд.

Рост аналитики связывают с популяризацией платной подписки на YouTube — Premium (без рекламы) и Music Premium, количество пользователей которых уже превысило два млн человек.

Любопытно и то, что прибыль компании по отношению к предыдущему году увеличивается на $25 млрд второй раз подряд.

5. TSLA, +30%

Компания-производитель электроавтомобилей известного миллиардера и изобретателя Илона Маска провела весьма нестабильный 2019 год. Однако к концу года акции Tesla сначала достигли своего исторического максимума в $416 за штуку, а после Нового года и вовсе взлетели до $960. Совокупный рост за период с января по декабрь 2019 года составил 30%.

В первом квартале 2019 года результаты отчёта по продажам разочаровали инвесторов и акции Tesla упали на 9%. Большинство продаж пришлось на конец 2018 года, компания старалась продать как можно больше автомобилей, потому что это был последний год, когда для покупателей действовала государственная субсидия на электроавтомобили в размере $7500. Однако, в течение года компании удалось:

- Увеличить объем производимых автомобилей;

- Увеличить количество продаж;

- Уменьшить скорость зарядки авто;

- Получить две высших награды в области безопасности;

- Запустить Tesla Insuranse — страховку для владельцев электромобилей Tesla.

В результате таких успехов, в третьем квартале 2019 года компания превысила план по производству, план по продажам и сумела добиться $300 млн свободных средств на счетах. На этом фоне акции компании выросли на 30%.

В конце года Илон Маск презентовал электропикап — CyberTrack, который, несмотря на свой весьма необычный внешний вид, стал пользоваться высоким спросом, что и спровоцировало новый рост акций компании. Дополнительным триггером стало сотрудничество Panasonic и Tesla в совместном бизнесе по производству аккумуляторов.

6. Gold, +18,5%

Рост стоимости золота продолжается второй год на фоне замедления темпов роста мировой экономики и торгового противостояния между США и Китаем. Являясь традиционным активом-убежищем, в который инвесторы предпочитают «прятать» свои капиталы на время неспокойных событий, золото смогло достичь отметки в $1611 впервые с 2013 года.

Итоговый годовой рост составил 18,5%. В январе за Тройскую унцию жёлтого металла на рынках давали $1280, а уже в конце года — $1517.

Президент Independent Strategy Дэвид Рош прогнозирует рост курса золота в 2020 году до $2000 за Тройскую унцию.

Зарегистрируйтесь на Currency.com, пополните баланс любым удобным способом и инвестируйте в токенизированные акции корпораций, сырьевые товары, фондовые индексы, корпоративные облигации, валюты и криптовалюты.

Доходы с таких активов до 2023 года в Беларуси налогом не облагаются.

Эта статья не является финансовой консультацией.