Как торговать на бирже

Дать денег Минфину и заработать

Я частный инвестор. Последние три года я инвестирую собственные деньги на Московской бирже.

В цикле статей я расскажу, какие возможности дает российский рынок ценных бумаг частному инвестору.

Для начала убедитесь, что у вас уже есть минимальные сбережения и инвестировать вы планируете не последние деньги. Читайте об этом в статье «Куда вложить 100 000 рублей».

Многие боятся, что биржа — это казино со случайными выигрышами и гарантированным проигрышем. На самом деле биржа — это кропотливая работа с финансовыми инструментами. Если работать осознанно, то будет хороший результат. Если покупать что попало в случайном порядке, тогда результата действительно не будет.

Биржа для частного инвестора — это не картины из фильма «Волк с Уолл-стрит». Это спокойная вдумчивая работа.

Что такое биржа

По способу работы биржу можно было бы сравнить с продуктовым рынком. Разница в том, что вместо овощей здесь продают ценные бумаги, валюту и заключают контракты. Но это было бы очень условное сравнение, потому что торги на современных биржах проходят в электронном виде. А вместо обычных покупателей на бирже работают профессиональные участники рынка ценных бумаг: банки и брокеры. В остальном всё то же: одни продают, другие покупают, биржа за всеми присматривает.

Инвесторам биржа нужна, чтобы вкладывать и приумножать деньги. Компании могут прийти на биржу, чтобы получить деньги на развитие. Банки выступают посредниками для тех и других. Основной российской площадкой является Московская биржа.

Биржа — это место, где покупают и продают ценные бумаги

Каждый может стать биржевым инвестором: вложить и заработать на своих вложениях. Однако на биржу нельзя просто зайти, размахивая деньгами, и начать торговать. Биржа работает только с профессиональными участниками. Для доступа к торгам вам нужен посредник: биржевой брокер или банк. Вы им говорите, что делать с вашими деньгами и бумагами, а они исполняют ваши поручения за процент. Здесь всё как раз как в фильме «Волк с Уолл-стрит».

О том, как выбрать брокера, я расскажу в отдельной статье. Сейчас достаточно знать, что для старта вам понадобится паспорт и немного денег. Существуют брокеры, у которых нет требований по минимальному депозиту, но лучше рассчитывать на стартовую сумму 30 000 рублей.

Для торговли на Московской бирже

На Московской бирже много разных рынков (читай: отделов): валютный, денежный, срочный, товарный и другие. Для среднесрочных и долгосрочных инвестиций предназначен фондовый рынок, на котором торгуют облигациями, акциями и другими ценными бумагами. Начнем с них.

Облигации

Облигации — это долговой инструмент с фиксированной доходностью. Выпуская облигации, компания берет деньги в долг и затем возвращает их с процентами. Сколько и когда она будет возвращать — известно заранее.

Когда вы покупаете облигацию, вы как бы перекупаете чье-то право получить деньги от должника. Грубо говоря, я купил облигацию Минфина за 1000 рублей, как бы дал ему денег в долг. Минфин должен мне эту тысячу. Вы покупаете у меня облигацию Минфина за 1000 рублей — теперь Минфин должен не мне, а вам. Когда придет время, Минфин будет платить вам. Или тому, кому вы перепродадите облигацию в процессе.

У облигации есть эмитент, номинал, срок погашения, купоны.

Эмитент — это тот, кто выпустил облигацию: корпорация или правительство. Эмитенту вы как бы даете деньги.

Номинал — сумма, которую компания выплатит вам в дату погашения облигации. У российских облигаций номинал обычно составляет 1000 рублей — это такой стандарт для простоты расчетов.

Срок погашения — это то время, которое компания или государство обещает пользоваться вашими деньгами и когда, соответственно, оно вам их вернет. Срок един для всех, кто решит купить определенную облигацию конкретного выпуска.

Грубо говоря, я сегодня говорю: «Ребята, нужен миллион на пять лет». 1000 человек дают мне по 1000 рублей. Я каждому выдаю по облигации — всего 1000 облигаций. Пять лет я пользуюсь миллионом, а параллельно держатели моих облигаций могут ими между собой торговать. Каждые полгода я плачу текущим держателям облигаций какой-то процент, на который мы договорились. Проходит пять лет, я говорю: «Так, у кого есть облигации, идите сюда, буду возвращать деньги». И те, у кого на тот момент будут эти облигации, получат назад свою тысячу.

Купоны — это периодические процентные платежи, как выплата процентов по вкладу. График выплаты купонов известен заранее, еще при выпуске облигаций на бирже. Если на момент, когда условный Минфин должен выплатить купоны, вы владеете его облигацией, то вы получите сумму этого купона. Это как бы плата за пользование вашими деньгами.

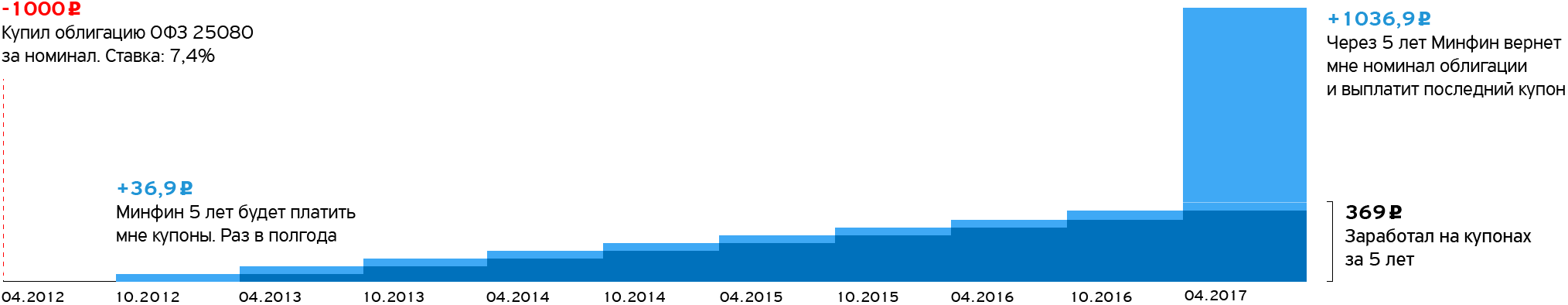

Возьмем для примера выпуск облигаций федерального займа, размещение которого состоялось 25 апреля 2012 года, а погашение состоится 19 апреля 2017 года. Параметры облигаций выпуска ОФЗ № 25080 RМFS опубликованы на сайте Минфина:

- Номинальная стоимость одной облигации — 1000 рублей.

- Дата погашения — 19 апреля 2017 года.

- Процентная ставка купонного дохода — 7,4% годовых.

- Каждая облигация этого выпуска имеет 10 полугодовых купонов по 36,90 рубля.

В итоге ОФЗ № 25080 RMFS будет приносить купонный доход в 36,90 рубля каждые полгода:

Облигации можно купить в момент их размещения или через биржевые торги у тех, кто уже купил облигацию и теперь перепродает. Частному инвестору с небольшим капиталом стоит рассчитывать на второе.

16 августа 2016 вы могли купить ОФЗ 25080 по цене 98,84%. Дело в том, что цены на облигации задаются в процентах от номинала. Почему за 98,84%, а не за 100%? Потому что рыночные ставки сейчас выше, чем были в момент размещения, и, чтобы заинтересовать покупателя, продавец вынужден компенсировать эту разницу скидкой.

Облигации — это когда вы кредитуете крупную компанию или правительство

Помимо цены вам также придется заплатить продавцу накопленный купонный доход ( НКД ). Если не вдаваться в подробности, то это часть еще не выплаченного купона. Это за вас посчитает и удержит биржа. В итоге за одну облигацию ОФЗ № 25080 16 августа 2016 года вы бы заплатили 988,4 рубля чистой цены и 24,13 рубля НКД .

19 октября на каждую купленную облигацию вы получите девятый купон размером 36,90 рубля — это написано в расписании Минфина. Восемь предыдущих купонов вы пропустили — по ним Минфин уже рассчитался, и вы это знали, когда покупали облигацию.

19 апреля 2017 года вам будет выплачен десятый купон размером 36,90 рубля. И так как десятый купон последний, вместе с ним вам вернут весь номинал облигации размером 1000 рублей.

Итого: вы потратили 1012,73 рубля, а спустя восемь месяцев получили 1073,8 рубля — на 61,07 рубля больше. За восемь месяцев вы заработали 6,03%. Это 8,95% годовых.

ОФЗ 25080 — облигация с постоянным размером купона. Существуют также облигации с привязкой купона к межбанковским ставкам или инфляции — такие облигации дают покупателю защиту от изменения процентных ставок в экономике. Бывают амортизируемые облигации, у которых сумма основного долга выплачивается не в конце срока, а постепенно, вместе с купонами.

В сравнении с депозитами облигации — более гибкий, хотя и более сложный инструмент. Частному инвестору облигации позволяют зафиксировать ставку на длительный срок, более гибко вносить и забирать деньги, получить доходность выше депозита в госбанках.

Доходность облигаций немного выше депозита

Для примера сравним доходность ОФЗ 25080 с вкладами в госбанках, не реинвестируя купоны и не капитализируя проценты по вкладам. Сумму вклада возьмем равной цене 600 облигаций по состоянию на 16 августа 2016 — 607 638 рублей. Срок вклада возьмем равным количеству дней до погашения облигаций — 246 дней.

Как торговать на Московской бирже

ММВБ (Московская межбанковская валютная биржа) с 2012 года объединена с РТС и переименована в Московскую биржу. Торговать на ней могут только юридические лица с соответствующей финансовой лицензией — брокеры. И все же биржа дает очень много возможностей для заработка физическим лицам. Сегодня мы разберем основы торговли на бирже: как, чем и где торговать, чтобы получать стабильный доход.

Основы торговли на бирже

Как устроена биржа? Кто на ней торгует? Откуда берутся ценные бумаги и другие активы на бирже, кто их выставляет? Любому трейдеру стоит понимать всю внутреннюю кухню биржи, чтобы лучше прогнозировать цены и получать больше дохода.

Итак, Московская биржа — это крупнейшая и наиболее популярная российская биржа. Здесь представлены ценные бумаги (акции, облигации, фьючерсы, опционы), валюта, паи биржевых фондов, драгоценные металлы. Основные клиенты Московской биржи — различные финансовые и нефинансовые организации. Именно они выполняют наиболее крупные сделки. Организации могут выпускать свои ценные бумаги и размещать их на бирже — в таких случаях их называют эмитентами ценных бумаг. Так они могут привлечь инвестиции.

Но, как и физические лица, большинство организаций не могут работать с биржей напрямую. Для этого они нанимают посредников — брокеров.

Брокер — это организация, имеющая лицензию на ведение брокерской деятельности. На Московской бирже можно работать только с брокерами, имеющими лицензию Центрального банка (их список есть на сайте самой биржи). Задача брокера — выступать посредником между трейдером или инвестором и биржей. За свою работу брокер будет брать комиссию — она у каждого брокера своя, но о выборе тарифа мы поговорим позже.

Как зарабатывают на инвестициях

Многие люди рассматривают инвестиции как способ хранения сбережений — и это справедливо, ведь инвестиции позволяют защитить свои накопления от обесценивания. Если деньги просто лежат в условном матрасе, уже через год их ценность упадет на несколько процентов (а если вам не повезет и грянет дефолт — то вообще обесценятся). Самый простой пример инвестиций — это открытие вклада в банке. Так делают многие люди, потому что это просто, доступно и выглядит надежно. Но процент, начисляемый большинством банков, не перекрывает даже инфляцию. Да и сам банк может обанкротиться в любой момент, и тогда вы можете больше не увидеть своих денег. Более выгодный метод инвестиции — это покупка ценных бумаг.

Инвестировать можно только в долгосрочные ценные бумаги — это акции и облигации. Инвестировать в краткосрочные бумаги, например, фьючерсы, нельзя по определению — у фьючерсов есть срок действия, поэтому долго хранить их не получится.

Доходность по инвестиционным ценным бумагам состоит из двух частей:

- регулярные выплаты. В случае с акциями это будут дивиденды, в случае с облигациями — выплата процентов по долговому обязательству. Да, это небольшие суммы, но они выплачиваются регулярно;

- доход от выгодной продажи бумаг. Когда вам нужно обналичить свои сбережения, вы дожидаетесь подходящего момента на бирже и продаете свой пакет ценных бумаг. Если вы приобрели акции, которые затем поднялись в цене, вы заработаете дополнительную сумму на разнице цен.

Чем меньше рисков, тем меньше доход. Новички нередко начинают с покупки акций «голубых фишек» — наиболее надежных и стабильных организаций. На Московской бирже это Сбербанк, Газпром, Полюс (ранее «Полюс Золото»). Это правильный и логичный подход для тех, кто пока не освоился на бирже. В дальнейшем вы сможете покупать более рискованные акции, инвестируя в молодые проекты. Многие инвесторы поступают так: большую часть портфеля составляют из надежных акций «голубых фишек», а оставшиеся 20-30% капитала распределяют по молодым и небольшим, но перспективным проектам.

Как получают прибыль от спекуляций

Спекуляции — это краткосрочная торговля. Вместо того чтобы покупать ценные бумаги и хранить их годами, вы продаете их за короткий период — обычно меньше, чем за месяц. Спекуляции могут приносить намного больший доход, чем инвестиции, но они потребуют от вас больше времени и знаний. Чтобы успешно торговать на бирже, вам нужно будет научиться анализировать рынок и точнее прогнозировать цены на тот или иной актив.

В широком смысле слова спекуляцией называют получение дохода от разницы цен между покупкой и продажей. Так что любая торговая деятельность связана со спекуляциями.

В отличие от инвестиций, у спекуляций нет ограничений по используемому активу. Спекулировать можно и акциями, и фьючерсами. Последние, кстати, в среднем дают больше дохода, но несут больше рисков — если купленная вами акция падает в цене, вы можете придержать ее до более благоприятного момента, а вот с фьючерсом такой подход не сработает.

Как заработать на бирже – 2 реальных варианта

Биржа — это отличный способ обрести финансовую независимость. Причем доход от нее можно получать разными путями.

Самостоятельный трейдинг

Чтобы научиться эффективно торговать активами, вам потребуется много времени на усвоение теории и практическая работа. Самостоятельный трейдинг — дело относительно рискованное, но в перспективе оно может обеспечить вам безбедную жизнь и внушительный капитал. Вам стоит рассмотреть этот вариант, если вы:

- готовы потратить много часов на обучение;

- не хотите тратить лишние деньги на управление своими средствами (см. следующий метод);

- готовы взять на себя риски.

Передача своих средств в управление другим трейдерам

Если вы не готовы обучаться трейдингу, можно просто заплатить тем, кто уже умеет торговать на бирже. Многие занятые люди не имеют возможности и желания анализировать рынок, но управлять капиталом как-то надо. Для этого существует доверительное управление. Если вкратце — вы передаете право распоряжаться своими деньгами финансовой организации или трейдеру, имеющему лицензию на доверительное управление. Управляющий может вкладывать ваш капитал в прибыльные (по его прогнозам) ценные бумаги и проекты. С получаемого вами дохода трейдер удерживает процент за свою работу. Некоторые управляющие организации устанавливают фиксированную плату за свои услуги.

Доверительное управление может быть активным и пассивным. Пассивное управление — это когда трейдер составляет портфель ценных бумаг вместе с клиентом. Как правило, в такие пакеты входят долгосрочные инвестиции. Финальное решение о включении той или иной акции в портфель остается за владельцем денег, а не управляющим. Изменять пакет без разрешения клиента он не сможет.

Активное управление может принести больше прибыли, но связано с определенными рисками. При таком типе доверительного управления трейдер делает ставку на краткосрочную торговлю. Он имеет право проводить сделки, не оповещая клиента о них.

Доверительное управление может быть как личным, так и коллективным. В последнем случае несколько инвесторов создают общий фонд, а трейдер управляет им, как единым целым (это называется ПИФ — паевый инвестиционный фонд). Инвесторы получают прибыль пропорционально своему вкладу. Главный плюс такого подхода — низкий порог вхождения. Если при личном управлении минимальная сумма составляет около 1 миллиона рублей, то в ПИФ можно войти с 50 000 рублей в кармане.

С чего начать торговлю на бирже – лучшие стратегии для начинающих

Торговля на бирже без стратегии — это слепые попытки увеличить свой капитал. Без стратегии нельзя говорить о долгосрочном получении стабильного заработка — ваша прибыль будет случайной и неравномерной, и велика вероятность, что убытки ее превысят. Здесь собраны самые простые стратегии, по которым сможет торговать даже новичок. Они не приносят огромный доход, но защищают вас от рисков и знакомят с биржей.

Торговля по тренду

Тренд — это базовое понятие анализа рынка. Говоря простым языком, это устойчивое движение цены в одном направлении в течение отрезка времени. Увидев тренд, вы сможете с определенной вероятностью прогнозировать цену актива. Тренд может быть восходящим («бычьим»), нисходящим («медвежьим») или боковым («флэт»). Во всех типах трендов есть промежуточные «пики» и «донышки». Боковой тренд характеризуется приблизительным равенством «пиков» и «донышек».

По сроку своего действия тренды делятся на:

- первичные (они же долгосрочные). Действуют 1-2 года;

- вторичные, которые длятся 1-6 месяцев;

- малые (7-30 дней).

Каждый из нх может быть как восходящим, так и нисходящим. По теории Доу восходящий тренд характеризуется тем, что каждый последующий пик или спад находится выше предыдущего. В случае с нисходящим трендом все наоборот — пики или спады со временем становятся ниже. Чтобы лучше понять это, посмотрите мое видео «Введение в технический анализ«.

Торговля по тренду — это базовый навык трейдера, который нужно освоить, прежде чем прибегать к другим стратегиям. Ваша задача обманчиво проста — покупать активы, цены на которые стабильно растут, а затем продавать их по более высокой цене.

Применение паттернов

Паттерн — это повторяющиеся последовательности трендов. Проще говоря, это скрытые закономерности, по которым движется рынок. Анализировать их — задача не из легких, но зато при успешном анализе закономерностей вы сможете очень точно прогнозировать цены на активы. Использование паттернов — не столько стратегия, сколько инструмент, который эффективно работает в совокупности с другими методами анализа рынка.

Контр-трендовая

Торговля против тренда — дело рискованное, но в перспективе оно может принести существенный доход. Новичкам я не рекомендую заниматься такой торговлей, поскольку она требует очень хорошего понимания рынка и опыта.

Каждый тренд имеет свои фазы. Восходящая линия тренда не оборвется внезапно и без причин, а «медвежий» тренд не начнет подниматься без сопутствующих маркеров. Задача трейдера — научиться определять поворотные точки и прогнозировать завершение тренда. Например, если вы определите, что «медвежий» тренд на акции скоро закончится, вы можете купить их по низкой цене, а затем дождаться значительного улучшения ситуации и продать их.

Торговля на основе фундаментальных данных и отчетностей эмитента

Это сложная, но любимая многими трейдерами стратегия. Суть ее заключается в том, что вы сводите свою торговлю к реакциям на существенные макроэкономические события. Чтобы успешно торговать на данных и отчетностях, вам нужно освоить не только работу с биржей и технический анализ рынка, но и основы макроэкономики. Чем лучше вы будете понимать экономическую ситуацию в мире, тем лучше сможете прогнозировать движение цен. Поэтому, торгуя по такой тактике, будьте готовы тратить часы на изучение финансовых календарей.

Индикаторы, на которые обращают внимание «новостные» трейдеры, бывают разные:

- уровень безработицы;

- изменение ВВП;

- индекс экономических ожиданий;

- индекс потребительских цен.

Итак, работа трейдера при такой стратегии сводится:

- к изучению новостей, экономической и политической ситуации в стране и мире;

- прогнозированию грядущих экономических событий и их влияния на ситуацию;

- расчету действия других трейдеров.

Как торговать на бирже в интернете – пошаговое руководство для начинающих трейдеров

Если вы усвоили все, что написано выше, вы вполне можете приступать к непосредственной работе с биржей. Не стоит думать, что без более глубоких знаний вы заработаете миллионы, но вполне приличный дополнительный доход получать будете. Со временем и опытом вы начнете лучше понимать движение цен, точнее прогнозировать их. Чтобы ускорить свое развитие как трейдера, я настоятельно рекомендую вам читать — необязательно много, но обязательно качественный материал.

Если вы не знакомы с Московской биржей, можете также почитать этот материал: «Как начать торговать на Московской бирже«.

Выбор брокера для торговли на бирже

С Московской биржей работают только эти брокеры — выбирайте исключительно из этого списка. Вот несколько советов:

- чем дольше брокер работает, тем лучше — это значит, что он смог пережить экономические кризисы и с меньшей вероятностью обанкротится при следующем;

- ищите брокеров с выгодными тарифами для начинающих. В комиссии брокера входят процента с каждой сделки, проценты с вывода и ввода денег на счет. Как правило, чем меньше сумма оборота, тем выше процент комиссии. Чтобы не терять слишком много денег на брокере, выбирайте тарифы с лояльными процентами при небольших оборотах;

- многие брокеры предлагают открывать счет онлайн. Это и впрямь удобно, но лучше выбрать брокера с отделением неподалеку от вашего дома.

Регистрация

Выбрав брокера, вам нужно открыть у него счет. После этого вы сможете работать с Московской биржей через брокера. Регистрироваться на самой бирже необязательно — это нужно только для получения платных услуг от биржи.

Скачивание с официального сайта брокера торгового терминала и его установка на ПК

Фактически вы можете совершать сделки без всякого дополнительного ПО — достаточно зайти в личный кабинет у своего брокера и оттуда выбрать лот для покупки. Но такой подход не позволит вам глубоко анализировать рынок. Для этого нужны специальные инструменты — торговые терминалы.

Если вы планируете серьезно торговать, вам потребуется установить на компьютер торговый терминал, который будет помогать вам отслеживать тренды, строить графики и даже автоматически проводить сделки. Каждый брокер предлагает скачать свой вариант программного обеспечения. Иногда брокеры даже разрабатывают собственное ПО для работы на бирже.

Независимо от того, какое ПО предлагает ваш брокер, вы можете использовать любой торговый терминал, который вам нравится. Наиболее популярные среди профессиональных трейдеров торговые терминалы — QUIK, Metatrader 5 и новая платформа TradingView.

Торговля на виртуальном счете

Виртуальный демо-счет — хороший инструмент, который даст вам возможность попробовать себя на бирже, не рискуя реальными деньгами (и не получая прибыль, конечно же). На Московской бирже есть приветственный демо-счет размером 100 000 рублей. Им можно воспользоваться, даже не открывая счет — если вы не зарегистрированы на Московской бирже, просто откройте ссылку Портфеля и начинайте торговать. Все активы представляют собой копию реальных активов, которые сейчас находятся на Московской бирже, с задержкой в 15 минут.

Неавторизованный портфель не сохраняется — вы сможете отслеживать его доходность и работать с ним только 10 дней. Чтобы сохранить демо-портфель, нужно авторизоваться на Московской бирже. Это можно сделать через Google, Yandex и Госуслуги.

Если вы пока не чувствуете себя готовым к открытию реального счета и торговле на настоящие деньги, обязательно воспользуйтесь этой возможностью и потренируйтесь хотя бы несколько недель в короткой торговле.

Открытие реального торгового счета

Поиграв с демо-счетом, вы лучше освоитесь на бирже. Как только вы начинаете чувствовать себя более уверенно, можно открывать реальный торговый счет у вашего брокера. Не кладите на счет сразу все деньги, которые вы накопили. Попробуйте вначале получить прибыль с 30-50% своего капитала.

Получаем первую прибыль

Если вы нацелились на короткую торговлю, то ваша первая прибыль может прийти в первый же день торгов. Не спешите выводить ее: с каждого вывода брокеры берут процент, и частые выводы средств — не лучшая стратегия.

Наращиваем капитал

Вы слышали о капитализации процентов? Если да — пропустите следующий абзац. Остальным рекомендую внимательно его прочитать.

Капитализация процентов — это такое управление своим капиталом, где полученные от вложения проценты прибавляются к общему капиталу. Разница между вложениями без и с капитализацией огромна, особенно в долгосрочной перспективе. Вот пример — если у вас есть 1000 долларов, и вы положите их в банк под 15% годовых без капитализации, то через пять лет вы получите 750 долларов прибыли. Если каждый месяц начисленные проценты будут прибавляться к вложенному капиталу, то через пять лет вы получите уже 1107 долларов. Ощутимая разница? А ведь дальше больше: через 10 лет прибыль без капитализации составит 1500 долларов, а с капитализацией — 3440! В биржевой торговле действует тот же принцип, ведь прибыль здесь зависит от вашего капитала.

Итак, заработав свои первые деньги, не выводите их все. Вместо этого увеличивайте свой капитал, добавляйте в него часть заработанных средств. Так вы сможете проводить сделки с увеличенным доходом. Постоянное наращивание капитала — одна из ключевых задач трейдера, который хочет обеспечить себе финансовую независимость. Чем больше денег вы можете вложить в ценные бумаги, тем больше прибыли вы сможете получить.

Получаем стабильную прибыль

Если вы планируете с помощью биржи зарабатывать на жизнь, вас должен интересовать не разовый крупный заработок, а менее роскошная, но стабильная прибыль. Чтобы получать деньги регулярно, нужно придерживаться хорошей стратегии и диверсифицировать свой портфель по рискам. Большинство крупных трейдеров тратят не больше 10% от своего капитала на высокорисковые проекты. Остальные деньги они вкладывают в наиболее надежные, стабильные акции и облигации. Это позволяет:

- получать ощутимый регулярный доход;

- получать дополнительный заработок, если один из высокорисковых проектов взлетел;

- не терять значительную часть капитала, если высокорисковый проект сильно упал в цене.

Распространенные ошибки начинающих трейдеров

Новички часто допускают одни и те же ошибки:

- неграмотная контр-трендовая торговля. Напоминаю еще раз — новичкам я не рекомендую торговать против тренда! Прежде чем торговать против трендов, научитесь торговать по ним. У начинающего трейдера могут быть проблемы с определением подходящей точки входа. Научиться этому можно только на практике, предварительно изучив теоретическую базу;

- эмоциональная торговля. Если стратегия не сразу приносит доход, на который вы рассчитываете, вы можете начать торговать более хаотично. Ничего хорошего из этого не выйдет. Подавленное состояние после череды ошибок трейдеры называют «тильт» и рекомендуют оставить биржу на несколько минут или часов, пока к вам не вернется душевное равновесие;

- ранняя фиксация прибыли. Если купленные акции начинают расти в цене, у начинающего трейдера появляется желание как можно быстрее их продать. Но обычно торопиться не стоит — нужно подождать, ведь движение цены вверх может продолжиться, и тогда вы заработаете намного больше;

- графики одного масштаба. Анализируя рынок, важно видеть не только частную ситуацию (например, колебания цен за последний месяц), но и более общую — за полгода и год. Смотрите на графики в разном масштабе — это поможет отличить основную и коррекционную тенденцию.

Итоги

Если вы решили зарабатывать с помощью биржи, у вас есть две основные модели поведения:

- торговать самостоятельно;

- заплатить профессионалу, чтобы он торговал за вас.

Оба метода обладают своими плюсами и минусами. Если вы решили торговать самостоятельно, вы можете попробовать освоить биржу без посторонней помощи, а можете записаться на обучающий курс. Так вы сэкономите время и деньги.

Чтобы успешно заниматься трейдингом, вам нужно выбрать одну стратегию и придерживаться ее. Неспешность и нацеленность на результат — два важных качества. Поспешные сделки если и принесут прибыль, то намного меньшую, чем ту, на которую вы могли бы рассчитывать при более спокойном трейдинге. Надеюсь, эта статья помогла вам сформировать представление об основах работы трейдера; поделитесь ей в соцсетях со своими друзьями.

https://journal.tinkoff.ru/moscow-exchange/