Золото – один из самых надежных инвестиционных инструментов: несмотря на экономические и политические кризисы он остается востребован в качестве «защитного актива» даже инвесторами, которые критикуют его за слабую волатильность и относительно маленькую доходность. Начать вкладывать в золото – хороший выбор для новичков в мире инвестиций, который создаст прочную основу для дальнейшего развития и позволит избежать крупных финансовых потерь на рискованных активах в самом начале пути инвестирования.

Преимущества инвестирования в золото

Драгоценные металлы ценились на протяжении всей истории человечества. Ценятся они и сейчас, не только как материал для украшений, но и как инвестиционный актив с минимальными рисками и стабильной доходностью. Стоимость золота формируется так же, как и цена на другие активы – через рыночные отношения и в зависимости от политики центральных банков крупных государств, которые по-разному влияют на нее. Несмотря на то, что золото переживало как активные длительные периоды роста цены, так и периоды ее падения, ценность его как инвестиционного инструмента выше, чем у других активов. Это признает даже главный критик инвестирования в драгоценные металлы Уоррен Баффет.

Выгодно ли вкладывать деньги в золото? Да. Вот несколько причин:

- Устойчивость цены в долгосрочной перспективе.

- Невосприимчивость к валютной инфляции.

- Высокая ликвидность.

- Универсальность.

Драгметаллы высоко ценятся в любой стране мира и угроза их полного обесценивания, как, например, советского рубля – нулевая! Но, несмотря на то, что золото остается самым надежным инвестиционным инструментом, ошибочно считать, что его стоимость все время растет.

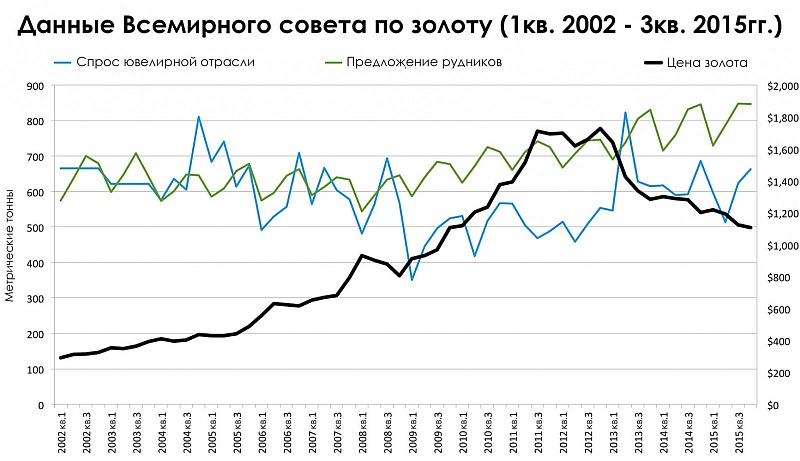

Интересный факт! В 2001 году цена за тройскую унцию золота упала до самой низкой отметки за последние 30 лет – $255,3, из-за чего многие инвесторы поспешили избавиться от этого актива. Но после этого золото дорожало на протяжении 12 лет и демонстрировало динамику роста интенсивнее, чем у любого другого инструмента на финансовом рынке, подорожав к 2013 году почти в 10 раз.

Способы инвестирования в золото

Существует несколько простых способов начать инвестировать в золото: они отличаются требованиями к начальным вложениям, особенностями ценообразования, прибыльностью и возможностями продажи.

Покупка золотых монет

Золотые монеты делятся на инвестиционные и памятные, и если первые изготавливаются тиражным способом – автоматической чеканкой, то вторые вполне могут быть произведением искусства ручной чеканки, что снижает их инвестиционную привлекательность. Работа дизайнера и ювелира закладывается в первичную стоимость монеты, но на вторичном рынке эта наценка уже не будет оплачена или будет снижена, если речь не идет о редких экземплярах, имеющих историческую и культурную ценность. С учетом этого инвестировать стоит только в тиражные золотые монеты. В большинстве стран их продажей занимается центральный банк, предлагая инвесторам изделия высшей пробы – 999,9 с коэффициентом надбавки:

- за монету диаметром 32 мм и весом 1 унция – от 8 %;

- за монету диаметром 16 мм и весом 1/10 унции – 13 %.

Это относительно невысокий коэффициент надбавки, который при нынешнем курсе инфляции гривны и росте стоимости драгметаллов позволяет за год получить более 15 % прибыли.

Формула расчета прибыли от инвестирования в золотые монеты:

D = ((K2 – K1) – A * C – B + F) / K1 * 100%

- D – доходность инвестиции;

- K1 – курс продажи;

- K2 – курс покупки;

- А – стоимость аренды ячейки;

- В – стоимость обязательной экспертизы;

- С – количество месяцев хранения в ячейке;

- F – нумизматическая, художественная и историческая ценность.

Инвестирование в золотые слитки

Золотые слитки может продавать только центральный банк страны, приобрести их могут только юридические лица. Например, в Украине физлицам доступна покупка слитков в коммерческих банках, но здесь есть свои нюансы. Согласно законодательству Украины, частные банки не обязаны покупать или продавать драгоценные металлы по учетному курсу НБУ (Национального (центрального) Банка Украины), и, покупая золотой слиток в одном банке, инвестор не может быть уверен, что ему удастся его выгодно продать в другом или в этом же учреждении. Кроме этого, при покупке придется заплатить НДС в размере до 18 % от стоимости изделия.

Формула расчета прибыли от инвестирования в золотые монеты:

D = ((K2 – K1) – A * C – B) / K1* 100%

Покупать золото в слитках как инвестиционный актив имеет смысл только на долгосрочную перспективу – минимум 5 лет.

Обезличенные металлические счета

Открывая обезличенный металлический счет (ОМС), инвестор получает не физическое золото, а бумагу, подтверждающую владение определенным количеством драгметалла. В отличие от других способов инвестирования, ОМС предлагает гибкое управление инвестиционным активом с возможностью продавать его в любое время и любому покупателю – коммерческому банку, юрлицу или на бирже по наиболее выгодному курсу. Кроме этого, открытие ОМС не облагается НДС, а на счет могут начисляться дополнительные банковские проценты, как по депозитному вкладу. Обезличенные металлические счета предлагают большинство украинских банков с лицензией на услугу. Все что нужно от инвестора – документы, удостоверяющие личность, и договор на приобретение золота.

Формула расчета прибыльности инвестирования в ОМС:

D = ((K2 – K1) * S / K1*100%

- S – сумма покупки по текущему курсу продажи.

С учетом того, что инвестор физически не владеет приобретенным золотом, открытие ОМС требует внимательного выбора надежного банка с минимальным риском банкротства и гарантиями выплат по вкладам этого типа.

Покупка фьючерса на золото как способ вложения в драгметаллы

Наверное, самый комфортный, самый рискованный и самый прибыльный способ вкладывать деньги в золото и быстро заработать на этом. Покупая ценные бумаги на золото, вы теоретически являетесь владельцем доли золота. Здесь ситуация очень похожая, как и со всем знакомым, ранее отмененным золотым стандартом. Когда каждый доллар бы привязан к золоту и его можно было обменять в любой момент при желании в соответствии к номиналу. Но немецкие экономисты еще в 1930-х годах утверждали, что это только теоретически. По факту если бы все пожелали обменять доллары на золото – это было-бы невозможно так, как бы на всех напечатанных долларов не хватило добываемого золота. Поэтому многие немецкие экономисты утверждают, что золотой стандарт только лишь тормозит экономику. Более того Германия уже несколько десятков лет требует от США вернуть ее золотой запас, но Вашингтон и по сегодняшний день умело находит уловки, чтобы этого не делать.

Тем не менее инвесторы и трейдеры на фондовых рынках покупают ценные бумаги, фьючерсы на золото и на другие драгоценные металлы для совершения спекулятивных операций с целью получить ощутимую прибыль. Цены на золото, как и на любую валюту мира изменяются каждую минуту. При краткосрочной торговле эти изменения не существенные. В таком случае потребуются большие инвестиции чтобы получать ощутимую прибыль на рынках с риской волатильностью.

С другой стороны, для долгосрочных инвесторов фьючерсы на золото являются боле надежным финансовым инструментом, чем акции любой компании. По одной простой причине – цены на золотые фьючерсы никогда не упадут до нуля, чего нельзя сказать про вероятную возможность акций даже самых крупных компаний, которые в любой момент неожиданно для всех могут объявить себя банкротами.

Вывод инвестора

Каждый способ инвестирования в золото имеет свои плюсы и минусы, но только инвестору решать, какой из них более всего подходит под его финансовые возможности, инвестиционные ожидания и стратегию развития вложенного капитала в краткосрочной и долгосрочной перспективе.

Инвестиции в золото — 9 способов вложиться в вечный металл

Есть по крайней мере с десяток способов вложить деньги в золото. Какой из них выбрать? Казалось бы, какая разница. Золото есть золото. И не важно как и в каком виде мы его будем покупать. Но есть множество нюансов: налоги, торговые и комиссионные расходы, ликвидность, риски и надежность вложений. Все это в совокупности выливается в «выгодность» того или иного вида инвестиций.

Мы рассмотрим только самые популярные и доступные варианты «золотых» инвестиций в России физическому лицу. Подходящие для большинства. Разберем плюсы и минусы каждого способа покупки.

- Выгодны ли инвестиции в золото?

- Куда вложиться в золото

- Физическое золото

- Ювелирные изделия и украшения

- Слитки из драгоценных металлов

- Золотые монеты

- Бумажное золото

- ОМС

- ПИФЫ драгметаллов

- Золотой ETF

- Покупка драгметаллов на бирже

- Покупка контактов или фьючерсы

- Акции золотодобывающих компаний

Выгодны ли инвестиции в золото?

Хоть статья про инвестиции, но хотелось бы отметить важную вещь.

ЗОЛОТО НЕ ЯВЛЯЕТСЯ ИНВЕСТИЦИЯМИ. Оно не приносит добавочную ценность.

Простыми словами. Положив деньги просто под проценты в банк, к концу срока вы получите обратно тело депозита + что-то сверху в виде процентов.

Купив акции Газпрома, вы имеете частичку бизнеса. И участвуете в получении прибыли в виде роста котировок или ежегодных дивидендов.

Купив золото ….. вы ничего не получите сверху. Кроме возможного изменения цены. Но по факту вы просто фиксируете у себя купленное количество грамм или килограмм.

Рекомендовать вам стоит ли вкладываться в золото или нет — однозначно не буду.

Приведу просто несколько графиков и цифр. Как изменялись котировки за определенные периоды.

За последние 15 лет курс золота вырос с 348 до 2 609 рублей. Конечно, обесценивание рубля тоже внесло свою лепту. Но мы имеем то, что имеем.

За полтора десятилетия прибыль 650%.

Золото — график в рублях

Золото — график в рублях

Если посмотреть тот же график в долларах, картина немного меняется. С середины 2011 года курс постепенно падает. И последние 2-3 года топчется на месте.

График золота — долларовые цены

График золота — долларовые цены

Я считаю, самое главное, что вы должны знать — золото не всегда растет. Даже в долгосрочной перспективе. Посмотрите на график ниже. В 1979 году, золото достигнув пика — стало снижаться.

Падение длилось 20 лет — до начала 2000-х. А к уровню 1979 года цены приблизились только спустя 25 лет.

Ждать четверть века, чтобы вернуть только первоначальные вложения? Нереально! А учитывая инфляцию за это время — инвесторы в глубоком минусе.

Куда вложиться в золото

С динамикой цен разобрались. И если вы не перегорели и по прежнему хотите инвестировать деньги в золото, разберем варианты вложений.

Но перед этим нужно четко понимать — а для чего вы собственно хотите купить золото? А именно, на какой срок? Есть ли вероятность, что будете продавать часть или все при необходимости.

Нужно выбрать для себя стратегию. Условно, мы получим разделение на краткосрочную (спекулятивную) и долгосрочную (инвестиционную).

Важно именно сейчас (на берегу) принять решение. И не после вложений средств.

От выбора стратегии напрямую будет зависеть способ инвестирования.

Вы удивитесь, но может сложиться так, что при росте мировых цен на золото — лично вы получите убыток.

Думаете это невозможно? Ха-ха-ха. Еще как возможно.

Варианты вложений. Условно, есть 2 категории инвестиций в драгметаллы:

- бумажное золото;

- физическая покупка.

Физическое золото

В России напрямую прийти на завод, либо золотодобывающую компанию и попробовать купить драгметаллы не получится (по крайней мере законно).

Придется обращаться через посредников в лице банков, бирж.

Итак, что доступно частному инвестору в виде покупки физического золота?

- ювелирные изделия;

- золотые слитки;

- монеты коллекционные и инвестиционные.

Ювелирные изделия и украшения

Кольца, сережки, браслеты, кулоны и многое другое. Продается на каждом углу в ювелирных магазинах, ломбардах, интернет-ресурсах.

Красиво, не занимает много места, всегда под рукой. «Двойная выгода» — и как предмет туалета и как объект инвестиций.

Но мы рассмотрим со стороны практичного инвестора.

- В стоимость входит НДС. При обратной продаже его никто вам возвращать не будет.

- Вы покупаете не чистый металл, а сплав с низкой пробой. Обычно 585 проба. Это значит, что золота в украшении чуть больше половины.

- Цена художественного изделия намного выше стоимости голого металла. И определить истинную (справедливую) цену не специалисту весьма затруднительно. Наверняка вы сами замечали, что в разных магазинах одни и тоже (или по крайней мере очень похожие) изделие продается совершенно по разным ценам. Велик шанс сильно переплатить. И отдать деньги не сколько за сам металл, сколько за красивую картинку.

- Риск нарваться на подделку. Думаете, покупка товара в ювелирном магазине — это гарантия подлинности. Не факт. По статистике, доля подделок обычно колеблется от 10-15 до 25-30% от оборота на ювелирном рынке. От несоответствия поставленной пробе, до откровенной подделки в виде позолоты.

И самый главный минус — это низкая ликвидность. Простыми словами, куда и главное за сколько, вы сможете продать ювелирку? В ломбарде за полстоимости. Или по цене лома. Снова с хорошим дисконтом.

Чтобы что-то заработать или хотя бы остаться при своих нужно, чтобы мировые цены на золото выросли минимум в 2-3 раза.

ИТОГ. Если вы не профессиональный коллекционер, покупка ювелирных украшений в качестве инвестиций нецелесообразна.

Слитки из драгоценных металлов

Где купить? Обычно крупные и средние банки.

Здесь мы имеем не какую-то смесь, а металл высшей 999 пробы. Доступны слитки разных размеров и веса: от грамма до килограммов.

- При покупке придется заплатить НДС.

- Расходы или риски хранения. Слиток могут украсть. Либо придется потратиться на сейф. Хотя это на 100% не гарантирует сохранность.

- Привязка к конкретному банку. Продать слиток в большинстве случаев можно только в банк-продавец. Обычно банки крайне неохотно покупают «чужие» слитки. Можно попасть на расходы на экспертизу подлинности, либо покупку чужого металла по немного дисконтные ценам, по сравнению с родным золотом банка.

- Более того, банки даже собственное золото не совсем охотно выкупают. Вернее сказать — редко кто осуществляет выкуп слитков. Часто только продажа клиентам.

Какие можно сделать выводы?

Покупая слиток, мы сразу же теряем в стоимости 18% в виде НДС. Поэтому для спекулятивных целей такой вид вложений точно не подходит.

Блин, забыл еще про такую штуку как спред. (Нет, это не заменитель масла).

Спред — это разница между покупкой и продажей. Условно купили слиток у банка за 50 тысяч рублей (долларов, евро), а обратно банк выкупает уже за 45 тысяч. Разница в 5 тысяч и будет наш спред.

Это как обмен валюты. Всегда есть 2 курса: на покупку и продажу. Около 3-5%. Так банки зарабатывают.

Какой же спред на золотых слитках? — думаете вы. Пять? Десять? Может пятнадцать?

Почти угадали. От 25 до 40%. Чем меньше слиток — тем выше спред. И наоборот, за крупный опт делают скидку. Накрутят не 40%, а «всего» 25-30%.)))

Для примера, стоимость слитков золота при покупке и продаже в одном крупнейшем банке.

Это конечно не самое выгодное предложение, можно найти более приемлемые цены. Но, разница все равно составит десятки процентов.

Итог. Покупка слитков подходит для инвестирования больших сумму (снижение спреда) и с ОЧЕНЬ длительным горизонтом инвестирования.

Золотые монеты

Если вы планировали инвестировать в золотые монеты, то наверное я вас сильно разочарую.

Кто просто интересуется инвестициями в золотые монеты, обычно встречают статьи такого рода:

«Я купил в 20…… году монеты по пять (шесть, семь) тысяч рублей. А сейчас спустя всего 5 лет (или 6-8) их стоимость выросла в 5 (10-20) раз. В среднем в год цена увеличивалась на двадцать (30 — 40 — 50) процентов.»

Приводят различные примеры монет, цены, котировки и многое другое.

Давайте рассуждать логически.

Есть направление инвестиций в марки, вина, произведение искусств. Если я спрошу вас — какую лучше купить марку, чтобы лет так через 10-20, ее стоимость выросла в несколько раз. Наверняка вы не знаете. Почему? Потому что вы не эксперт в этом.

В случае с монетами — тоже самое. Если кто-то когда-то, удачно купил монеты и прилично заработал — это еще не значит, что то же самое получится и вас.

От чего может складывается цена на монеты? Почему одни монеты стоят в несколько раз дороже других? При том же уровне чеканки, тиража, веса, страны производства и года выпуска.

Почему при прочих равных, одни со временем дорожают, а другие нет? Вы знаете ответы на эти вопросы?

Я вот точно не знаю. Нужно разбираться. И чем глубже начинаешь копать, тем больше понимаешь, что ты полный профан в этом деле.

Что делать? Или полностью углубиться в тему, потратив много времени на изучение вопроса. Причем полученные знания не будут гарантировать стопроцентный результат при «правильной покупке нужных монет». Либо просто тыкнуть пальцем в небо, купив монетки наугад. Повезет-не повезет в будущем. Будет цена расти или нет.

Самый главный вопрос — а для чего вы хотите инвестировать в монеты? Если для получения прибыли в будущем, то для начала соотнесите количество потраченного на знания времени, сумму вложений и ……планируемый уровень дохода в будущем. Стоит ли овчинка выделки?

В инвестициях в монеты, роль золота играет наименьшую роль. При росте мировых цен не факт, что ваша монетку будет также расти.

Вкратце, для ознакомления….

Бывают инвестиционные и коллекционные монеты.

Инвестиционные не облагаются налогом, имеют высокие тиражи.

Коллекционные — облагаются НДС, выпускаются ограниченным тиражом.

Самый главный минус — это высокий спред, достигающий 50-60%. Бывает и 100 и 200-300%.

Второе неудобство для инвесторов — возможные сложности при обратной продаже. Куда вы понесете монету? В банк? Многие банки не выкупают обратно свои монеты. Есть только продажа. Среди коллекционеров? Блин, таких как вы «счастливчиков» пруд-пруди. Хотите быстро продать — скидывайте цену в несколько раз.

На сайте Сбербанка есть список-прайс монет. Из 3,5 тысяч видов монет, банк готов выкупить только около 200 (6% от общего количества). И самое интересное …. по ценам почти в 2 раза ниже продажной.

Резюмируя: Способ инвестирования только для экспертов. Либо для удовлетворения интереса можно приобрести на малую сумму несколько «золотых».

Бумажное золото

Отличие физического от бумажного золота — на руки вы не получаете ничего. Ваши права на драгметаллы зафиксированы на бумаге, в компьютере, реестре. Это как отличие реальных банкнот и денег на карточке в банке. По факту смысл один. Только первые вы может потрогать, а вторые нет.

ОМС — это обезличенные металлические счета.

Открывая счет ОМС в банке, вы покупаете не само золото. А его курс. Некоторое количество грамм металла на вносимую сумму. Котировки банк устанавливает исходя из курса ЦБ. Естественно немного накручивая цену, учитывая свой интерес.

Условно стоит золото 2500 за 1 грамм. На 10 тысяч вы можете приобрести 4 грамма золота.

Если цена возрастет до 3 тысяч, можете смело продавать и получить 2 тысячи сверху.

По сравнению с покупкой слитков, стоимость курса золота едина для всех. Независимо от имеющихся сумм. Более того, не обязательно покупать кратно граммам (унциям, килограммам).

Вполне допустимы дробные вложения. 45,5 грамм или 37,2. И даже просто пол грамма. Как таковых минимальных ограничений на сумму покупки нет.

Главное достоинство этого способа инвестирования — полное отсутствие комиссий за хранение. Держите счет ОМС хоть 100 лет. Вы не заплатите ни копейки банку.

ОМС не обремлены проблемой ликвидности. В любой момент золото со счета можно продать банку. По текущему курсу.

Но….. у нас есть снова неприятный момент в виде спреда. То есть разницей между покупкой и продажей.

Одной из главных ошибок начинающих инвесторов является непонимание этого момента.

Например. Вы решили открыть ОМС и купить драгметаллов. Ваши действия?

Наверное, вы захотите найти банк с самыми выгодными предложениями. Проведете небольшой анализ сравнение среди крупнейших кредитных учреждений. И найдете самые низкие цены на продажу золота. Отлично. Думаете вы. Открываете ОМС, покупаете драгметалл.

В чем подвох? Покупка золота — это вам не поход в магазин за картошкой, хлебом и молоком. )))

Потом золото нужно при необходимости будет продать. А кому? Обратно этому же банку.

И здесь может ждать неприятный сюрприз в виде не совсем выгодного курса на обратный выкуп.

В итоге, даже купив золото по самой выгодной цене среди банков, вы можете значительно потерять на продаже.

И чистый итоговый результат будет хуже, чем при тех же операциях в других банках.

Поэтому в первую очередь оценивайте размер спреда. Он может достигать 10-12%. Отгадайте где? (Подсказка: самый популярный банк страны).

В среднем размер спреда на драгметаллы может варьироваться от 2-3 до 10-12%.

Два дополнительных совета, позволяющих немного сэкономить:

Через интернет-банк выгоднее. Если сравнить цены в отделении банка и личном кабинете, можно можно заметить, хоть и небольшую, но более выгодную цену для покупки-продажи. В пределах 0,2-0,3%.

Почему? Вам делают скидку за самостоятельное совершение операций. Вы не тратите рабочее время специалистов на оформлении и покупку драгметаллов.

Не знаю как сейчас обстоят дела. Но году так в 2008 я открывал ОМС в Сбербанке. Естественно ни о каких интернет-банках и мобильных приложениях и речи не шло.

Отстоял очередь к специалисту (минут 40 точно). Потом банковская Маринка колдовала с оформлением счета. Постоянно спрашивала более опытных в этом деле коллег о всех нюансах открытия счета. Распечатала договора на …..цать листов.

Я его прочитал (всегда ознакамливаюсь с документами, прежде их подписывать).

В итоге минут через 30 счет был открыт. Мне на руки дали Сберкнижку.

Потом отправили в кассу. Вносить деньги на счет. А там снова очередь. (((

После оплаты мне дали приходный ордер о внесении средств на ОМС.

Я снова с Маринке. Она внесли запись в Сберкнижку о зачисление на мой счет столько-то грамм золота.

И вот я счастливый обладатель обезличенного металлического счета. На все, про все ушло часа полтора. Ну это мелочи. Правда же?

Пополнение ОМС происходило в том же духе. Попадаешь сначала на прием к Маринке. Она распечатывает тебе бумажку для кассира. Идешь в кассу. Вносишь деньги. Несешь квиток об оплате снова Маринке. И только после этого получаешь отметку в своей «золотой» Сберкнижке о зачислении дополнительных грамм драгметалла.

Время имеет значение. Учитывая, что банк берет курс ЦБ как ориентир, он может накручивать свой интерес в большей или меньшей степени.

В выходные и праздничные дни курс, как и спред менее выгоден для клиентов. Причина? Подстраховка на случай непредвиденных форс-мажорных обстоятельств на рынке. Резкое движение котировок — и окажется, что банк продавал золото по невыгодным для себя ценам.

Поэтому на праздники, банки всегда увеличивают курс на продажу. И снижают на покупку. Расширяют спред.

Дополнительно нежелательно совершать операции перед выходными и в нерабочее время (вечером и ночью).

Другой особенностью многих банков — это расширение спреда при резком движении котировок в одну сторону.

Снова подстраховка банка. Если золото растет, многие хотят поучаствовать в этом. Спекульнуть на росте. А потом продать с выгодой. Банку это сулит убытки. Вот они и стараются минимизировать возможные будущие потери.

ВЫВОД. Учитывая определенный уровень спреда, ОМС не очень подходят для краткосрочных спекуляций. В основном нацелены на средне- и долгосрочное владение золотом. Даже с учетом возможного высокого спреда — длительный бесплатный способ храния размазывает эти расходы по времени. Условно, заплатили сверху 5%. Но при сроке инвестирования в 10 лет — это обойдется вас всего в 0,5% в год.

ПИФЫ драгметаллов

Ищем фонды, инвестирующие деньги в золото.

Средняя цена пая для новых клиентов около 5 000 рублей. Покупка дополнительных паев начинается от 1 тысячи.

Список ПИФов, ориентированных на драгоценные металлы можно посмотреть по ссылке…

В чистом виде, фонды не инвестируют только в золото. Обычно в состав портфеля входит либо «великолепная четверка»:

- золото;

- серебро;

- платина;

- палладий.

ВТБ — фонд драгоценных металлов

ВТБ — фонд драгоценных металлов

Либо некая смесь из драгоценных металлов и фондов денежного рынка или облигаций. Часть вкладывается именно в золото и другие металлы (обычно через ETF). Часть держится в других инструментах.

На примере ПИФ Альфа банка — Альфа Капитал ЗОЛОТО.

Видите, 83,17% занимают ETF на золото (серебро и прочее).

Итак, что мы получаем:

- минимальная необходимая сумма для начала инвестиций всего в несколько тысяч;

- возможность купить-продать в любое время по рыночной цене. Правда деньги обычно вы получите в течение 2-3 рабочих дней. По закону УК обязана рассчитать пайщика в течение 15 дней.

Казалось бы, вот практически идеальный инструмент для вложений в золото. Купил паи какого-нибудь золотого фонда. И все остальное на себя возьмет управляющая компания.

Так? Да нет, не так.

Помните, выше было описано, что спред ОМС может достигать 10-12%.

В ПИФах с вас возьмут в среднем 1-3% за покупку паев. И обычно при владении менее 3-х лет, при продаже еще удержат 1-2%.

И за управление ПИФ хочет небольшой процентик. Около 3-5%. Только за каждый год.

Грубо говоря — при 5% комиссии, за 10 лет владения паями, вы должны будете оставить в управляющей компании половину своего капитала.

Инвестируя через паи фондов, каждый год вы будете отставать от рынка на 3-5%. Вырастет золото за год на 10%, ваша прибыль составит всего 5-7%. Будет золото топтаться на месте — вы получите убыток, на величину комиссии.

На примере обычного фонда на золото — размер ежегодных обязательных расходов пайщика.

Получаем расходы на управление — 3,3% в год.

Реальная картину, сколько теряют (недополучают) пайщики фондов можно увидеть, сравнив динамику курса золота и доходность золотых Пифов за определенный период. Например за 3 года.

Золото выросло за 3 года на 12,65%. Не так уж и много. А что же ПИФы?

За аналогичный период лучший результат получился у Альфа — +4,96% . Худший — почти -5% . Понятно, что золото входит в состав не в чистом виде, а в определенной доле. Но результат вообще не впечатляет.

Разница как раз и объясняется ежегодно удерживаемой комиссией.

Несмотря на высокие расходы в виде комиссий, у ПИФов есть приятные особенности, про которые нужно знать инвесторам.

- При владении паями фонда более 3-х лет, инвестор освобождается от налога на прибыль. Напомню кто не знал (или забыл) — прибыль полученная от торговли ценными бумагами подлежит налогообложению по ставке 13%.

- Возможен обмен паями в рамках одной управляющей компании без налоговых последствий. То есть, если вы например продаете паи ВТБ, и захотите вложиться в другое направления (акции, облигации), но в другой УК, с вас удержат 13%. Если аналогичная программа есть в вашей текущей УК, вы просто обмениваете паи без налогов.

Резюмирую. Инвестиции в золото через покупку паев рекомендовано на краткосрочные периоды 1-5 года. С учетом налоговых льгот и возможности обмена паев.

Золотой ETF

Вы наверное удивитесь, но сами ПИФы не покупают напрямую золото. Оно входит в пай в составе либо ОМС, либо зарубежных ETF.

Про ОМС написано выше. А вот ETF…..

Ежегодные расходы на владение паями ETF составляют десятые доли процентов. Сравните теперь с комиссиями, взимаемых с наших пайщиков — 3-5%.

Можно конечно самостоятельно открыть счет у иностранного брокера и купить необходимые золотые паи ETF. С более низкими комиссиями.

Но …. тут нас поджидают сразу несколько препятствий:

- Оптимальная минимальная сумма для открытия — 10-20 тысяч долларов.

- Ежемесячные расходы брокера — $10-15.

- Необходимость самостоятельной уплаты налогов.

- И конечно же, нужно разбираться: какого надежного брокера выбрать, потратить время на открытие счета и освоение «басурманских» условий торговли и много других нюансов.

В России есть альтернатива зарубежным фондам — золотой ETF от Finex. FXGD.

Для покупки нужен доступ на биржу (можно открыть счет онлайн за 20 минут и через пару дней можно будет уже покупать активы).

- стоимость минимального лота — около 600 рублей;

- ежегодная комиссия за управление — 0,45% в год. Сравните с ПИФ))))

- высокая ликвидность — в любое время можно покупать-продавать нужное количество по справедливым ценам.

- низкий спрэд — около 0,2%.

- можно покупать паи в рамкам открытого ИИС с получение налоговых льгот;

- при владении более 3-х лет — освобождение от уплаты налога на прибыль.

- брокер-налоговый агент. Все сам рассчитает за вас и перечислит необходимую сумму в бюджет.

Из минусов можно отметить необходимость открытия брокерского счета и сопутствующие брокерские комиссионные издержки и расходы на депозитарий.

При правильном выбранном брокере совокупные годовые расходы именно для длительного инвестирования составят рублей 200-300.

Возможное небольшое отклонение стоимости пая от официальных котировок. Это называется ошибкой слежения. У FXGD он составляет 0,07%. Это больше плюс, чем минус.

Например, с момента открытия ETF в 2013 году при сравнение с эталоном (бенчмарком), расхождение в ценах составило 2,9%. За 5 лет. Как раз получается на величину комиссии 0,45% + 0,07%.

Итого: ETF подходит как для краткосрочных спекуляций, так и для длительного владения.

Покупка драгметаллов на бирже

На Московской бирже доступна покупка золота напрямую. Сразу скажу, сам не сталкивался.

Здесь действует конфликт интересов. Крупнейшие банки-брокеры не выводят такую возможность покупки-продажи для своих клиентов. Чтобы не задавливать другие свои «золотые» услуги: ОМС или ПИФ. С которых они имеют в десятки-сотни раз больше в виде комиссий.

Поэтому, такое есть только у мелких и непопулярных брокерских домах. В Сбербанке, ВТБ или Открытие вы такого не встретите.

Главная проблема — риски банкротства брокера. И последующие «прелести» по переводу купленного золота к другому брокеру. А куда переводить? Снова к мелкому брокеру, у которого есть такая услуга торговли золотом на бирже.

Покупка контактов или фьючерсы

Вкратце. Для ознакомления. В первую очередь рассчитано на краткосрочные спекуляции. Фьючерсы торгуются на срочном рынке (нужен доступ через брокера).

В основе лежит знание хотя бы азов технического анализа. И понимания смысла срочного рынка.

- Повышенные риски из-за торговли с плечом.

- Ограниченные срок действия фьючерса — обычно 3 месяца.

Резюмируя: для начинающих категорически не рекомендуется.

Акции золотодобывающих компаний

С одной стороны не все так однозначно.

Будущий доход будет зависеть не только от мировых цен на золото. Хотя это тоже сильно влияет. Выросли цены — компания будет получать больше выручки.

Заметьте, я написал именно выручки. Не прибыли.

А вот сама прибыль, как и стоимость котировок, будут зависеть от эффективности управления. Иными словами, как компания трансформирует выручку в прибыль.

Не важно сколько ты продаешь. Главное, сколько ты с этого зарабатываешь. Снижением расходов. Повышением эффективности.

Многие могут возразить. Если выручка будет расти, то и прибыль однозначно тоже.

Есть простой способ поднять выручку бизнеса в миллион раз!

Продавать 100 рублевые купюры по ….. 90 рублей. К вам очередь выстроится из миллиона человек. Даже нет. Придет один-два оптовика и будут сразу выкупать весь объем.

А вот будет ли у вас прибыль?

Покупая акции золотодобывающих компаний, можно рассчитывать сразу на 3 фактора получения прибыли в будущем:

- рост цен на золото;

- увеличение стоимость компании со временем (расширение бизнеса);

- получение дивидендов.

В Россия есть 3 таких компании. И каждая, хоть и по разному, но выплачивает дивиденды.

- Полюс золото — 6-7%;

- Лензолото — 2-3%

- Полиметалл — 5 — 6%.

Кажется немного. На уровне банковских вкладов. Но у дивидендов есть такое хорошее свойство. Со временем они растут. На примере дивидендов Полюс Золото. Посмотрите, на сколько выросли дивы за последнее десятилетие.

Полюс Золото — дивиденды по годам

Полюс Золото — дивиденды по годам

Но так бывает не всегда. Нужно понимать, что компании могут не только увеличивать, но и уменьшать дивы в будущем.

2 крайних года акционеры Лензолото получают даже меньше, чем в начале 10-х годов.

Ленэнерго — выплаты дивидендов

Ленэнерго — выплаты дивидендов

Котировки тоже могут как повышаться, так и снижаться. Это называется повышенной волатильностью.

Котировки Polymetal — за период в 5 лет

Котировки Polymetal — за период в 5 лет

С другой стороны, покупка акций золотодобытчиков — это как раз и есть настоящие инвестиции. Покупая просто золото — вы фиксируете количество грамм-килограмм у себя. И ваш будущий доход зависит только от роста мировых цен на драгметаллы.

Вложения в компании, могут давать добавочную ценность в виде роста стоимости самой компании: новые месторождения, повышение добычи, постройка новых заводов по добыче и переработке. И конечно, получение дивидендов. Постоянный денежный поток, например можно направить на докупку акций. Тем самым увеличивая свой уровень вложений.

А купив просто золото (например, в виде слитков или ОМС) — как было у вас 100, 200 или 500 грамм десять-двадцать лет назад, так столько и останется.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Как вложить деньги в золото в 2021 году?

- Перспективы инвестирования денег

- Виды инвестирования

- Золотые монеты

- Золотые слитки

- Ювелирные изделия

- Обезличенные металлические счета

- Обеспеченные золотом частные электронные деньги

- Золото на Форекс

- Как получить максимальный доход с инвестиций в золото?

- Прогнозы экспертов

- Выводы

Драгоценные металлы — это один из самых надежных инвестиционных инструментов. Такой вклад не обесценивается даже во время глобального экономического кризиса. О том, как вложить деньги в золото и получить максимальную прибыль, мы поговорим в этой статье.

Перспективы инвестирования денег

Давайте разберемся, выгодно ли вкладывать деньги в золото? В нестабильной экономической обстановке многие стараются нажиться на кризисе, поэтому не стоит поддаваться панике и скупать различные акции и земельные участки. Это особенно касается тех людей, которые не имеют опыта работы на фондовом рынке.

Открыть собственный бизнес, чтобы инвестировать свой капитал в дело — это не самое лучшее решение, поскольку проект может прогореть, и вы потеряете все свои сбережения. Если вы не можете найти какой-то другой вариант, стоит вложить деньги в золото, которое постоянно растет в цене. По мнению экспертов, такая тенденция будет сохраняться, во всяком случае, в ближайшее время. Инвестиции в драгоценные металлы – это долгосрочный финансовый инструмент, поэтому, если вы решили работать с ним, следует запастись терпением.

Виды инвестирования

Теперь разберемся, как правильно вложить деньги в золото. Существует несколько способов инвестирования средств в драгоценные металлы. Разберем каждый из них подробнее:

Золотые монеты

Монеты могут быть двух видов:

- Коллекционные;

- Инвестиционные.

Выпуск коллекционных памятных монет обычно приурочен к какому-то памятному событию. Минимальная цена одного такого изделия составляет 6 тыс. рублей. Золотые подарочные монеты выпускают ограниченным тиражом. Их покупка, в отличие от слитков, не облагается НДС. В памятные монеты обычно инвестируют средства нумизматы, поскольку обычные граждане не сильно разбираются в этом финансовом инструменте.

Если вы интересуетесь, куда вложить деньги в 2020 году чтобы не потерять, можно приобрести инвестиционные золотые монеты. Их стоимость приближена к цене золота и не имеет ничего общего с номиналом. Поскольку при покупке инвестиционных монет отсутствует НДС, их покупают не только инвесторы, а и ювелиры, как сырье для изготовления украшений. Банки покупают монеты у населения в ограниченном количестве, поэтому возможно, вам придется ждать своей очереди в течение недели. Также их можно продавать через ломбард или скупщикам.

Золотые слитки

Золотые слитки можно купить в крупных банках, но не во всех. Обычно они предлагают золото 999,95-й пробы любого веса. К каждому слитку прилагается паспорт производителя, а также сертификат качества. Человек, который покупает слитки, должен предъявить удостоверение личности.

Выгоднее всего продавать золотые слитки, когда цена на этот драгоценный металл поднимается в 1,5 раза, иначе продажа принесет вам убытки. Покупают золотые слитки банки. Таких финансовых учреждений еще меньше, чем тех, которые их продают. Банки могут назначать цену на золото произвольно, поэтому разница между продажей и покупкой этого драгоценного металла порой достигает 40%. Перед тем как приобрести золотые слитки, банк отправляет их на экспертизу подлинности, которую оплачивает продавец. Если возникают какие-то сомнения в его качестве, золото могут изъять и отправить на более детальную экспертизу. Кроме банков, золотые слитки также покупают ювелиры и скупщики, которые имеют специальную лицензию. Чаще всего они предлагают цены, более привлекательные, чем в банках.

Ювелирные изделия

Самый простой способ инвестирования в драгоценные металлы – это покупка ювелирных украшений. Все что вам нужно сделать, это выбрать какое-то изделие в магазине и оплатить его покупку. В таком случае не придется заполнять декларации или заключать договора. Но этот вид инвестиций имеет множество недостатков. В первую очередь, цена ювелирного изделия снижается на 25–35% сразу после того, как оно покидает прилавок магазина. Продать украшение по его первоначальной цене вы уже не сможете.

Кроме того, ювелирные украшения сделаны не из чистого золота. В основном на них стоит 585-я проба, а это значит, что в сплаве содержится только 58,5% чистого драгоценного металла. Поэтому перед тем как приобрести ювелирные украшения, подумайте, вкладывать ли деньги в золото с такой низкой ликвидностью или лучше рассмотреть другие варианты.

Естественно, можно приобрести эксклюзивные или антикварные украшения, стоимость которых с годами будет только увеличиваться. Но данный вариант вложения денег подходит только для очень богатых людей.

Обезличенные металлические счета

Если вы откроете срочный металлический вклад, его доходность будет состоять из процента по депозитному вкладу и роста цен на металл. Это самый простой вариант, как и куда инвестировать деньги под проценты на длительное время. Что касается налогов, с вас могут удержать 18% НДС, но только в том случае, если вы захотите забрать вклад золотом. Кроме того, придется заплатить за проведение экспертизы мерности слитка, его транспортировку и другие услуги.

Обеспеченные золотом частные электронные деньги

Формально, электронные деньги – это финансовые обязательства корпорации по выплате золота в определенном количестве.

Среди преимуществ электронных денег хотелось бы выделить:

- Возможность предоставлять кредиты и рассчитываться ими в интернете;

- Высокая ликвидность;

- Анонимность, поскольку электронные платежи в полной мере не контролируются государственными органами;

- Отсутствие расходов, связанных с хранением.

Недостатки:

- Надежность инвестиций зависит от надежности корпорации, создавшей платежную систему;

- Деятельность таких систем находится под угрозой государственного вмешательства;

- Вывод средств в обычную валюту требует существенной комиссии;

- Существует риск стать жертвой мошенников.

Золото на Форекс

Многие пользователи сети интересуются, стоит ли вкладывать деньги в золото Форекс? Такой вид инвестирования имеет свои плюсы и минусы. Главное преимущество заключается в том, что вы можете совершить сделку купли-продажи, никуда не выходя из дома, в течение нескольких секунд. Надежность такого вложения во многом зависит от выбранного вами брокера. Если вы не планируете вести активную спекулятивную игру, от вложений в золото Форекс лучше отказаться. Это не самый лучший вариант, куда инвестировать небольшую сумму денег в 2021 году.

Как получить максимальный доход с инвестиций в золото?

Ответ на вопрос, выгодно ли вкладывать деньги в золото в 2021 году, во многом зависит от экономической обстановки, сложившейся в стране и на мировом рынке. Поэтому перед тем как инвестировать средства в этот драгоценный металл, нужно тщательно изучить график роста цен и международную ситуацию. На стоимость золота могут оказывать влияние политические конфликты, уровень золотовалютных запасов государства, его экономическое состояние, а также различные законодательные проекты, которые касаются торговли драгоценными металлами.

Чтобы успешно инвестировать средства, нужно знать, когда лучше вкладывать деньги в золото. Стоимость этого благородного металла начинает расти, когда в экономике происходят различные кризисные явления. По словам экспертов, его цена зависит от курса доллара. Если он поднимается, цена на золото падает и наоборот. Когда доллар начинает дешеветь, инвесторы активно скупают драгоценные металлы, поэтому их стоимость увеличивается. Чем сильнее рушиться экономика, тем больше появляется скупщиков и, соответственно, выше цена.

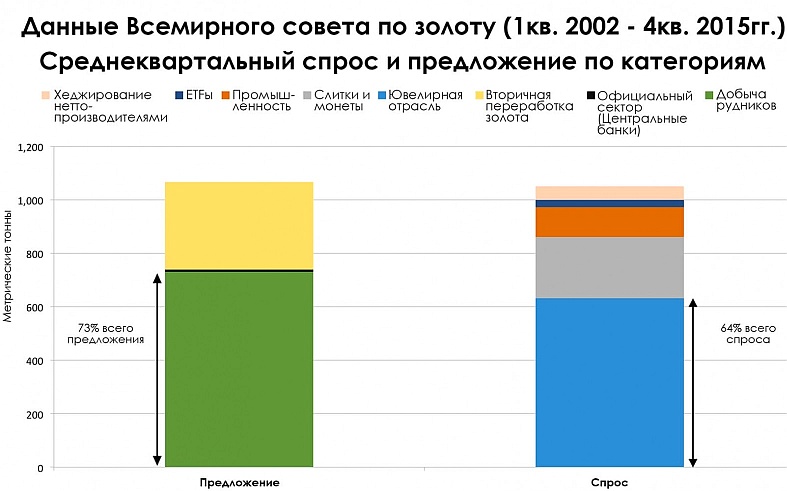

В последнее время золото побило многолетние рекорды по стоимости. Цены на этот драгоценный металл росли на протяжении десяти лет. По мнению экспертов, это был искусственный скачок. Золото скупали в огромных количествах, поэтому на сегодняшний день его мировой запас составляет более 180 тыс. тонн. Большая часть от всего этого количества – ювелирные украшения. На инвестиционные накопления приходится всего лишь 23%. На данный момент ажиотаж закончился, поэтому, чтобы получить прибыль с роста цен, нужно дождаться, пока они упадут.

Прогнозы экспертов

Как уже говорилось выше, в последние годы цена на золото была искусственно завышена, поэтому, скорее всего, стоимость драгоценного металла в этом году будет снижаться. В первом квартале она закрепится на отметке 1050-1100 долларов за одну унцию, после чего цена начнет опускаться, и достигнет предела 900-1000 долларов. В связи с этим у многих инвесторов возникает вопрос, можно ли вкладывать деньги в золото?

Дело в том, что существует целый ряд факторов, которые могут вызывать постепенный рост цен:

- Стоимость золота могут удерживать искусственным путем владельцы приисков, поскольку падение цен в дальнейшем может обернуться для них большими убытками;

- Цены на этот благородный металл могут подняться за счет того, что некоторые страны начнут закупать его в национальный резерв;

- Многие компании снизили в 2015 году добычу золота, поэтому на рынке может возникнуть его дефицит, что приведет к резкому росту цен.

Несмотря на все противоречивые прогнозы на вопрос, нужно ли вкладывать деньги в золото, эксперты отвечают положительно. Они считают, что это один из самых выгодных видов инвестиций. Вложения в ОМС или акции золотодобывающих компаний буквально через 2-3 года могут принести 10-15% прибыли, а если вы инвестируете свой капитал на 10 лет, его доходность составит 20-25%. Краткосрочные вложения в данный актив себя не оправдывают.

Выводы

Драгоценный металл – это один из самых стабильных инвестиционных инструментов, который показывает высокую доходность через 5-7 лет. Поэтому, выгодно ли вкладывать деньги в золото в 2021 году, решать вам. Если вы сможете забыть о своих инвестициях на такой длительный срок, они принесут приличную прибыль.

http://businessideas.com.ua/business-ideas/vlozhit-dengi-v-zoloto

http://vse-dengy.ru/upravlenie-finansami/zoloto/investitsii-v-zoloto.html

http://kakbiz.ru/investicii/kak-vlozhit-dengi-v-zoloto.html