Как выбрать брокера? Руководство для начинающего трейдера

Каждый, кто решил серьезно заняться торговлей на финансовых рынках, сталкивается с вопросом – какого брокера выбрать? Интернет пестрит множеством рекламных предложений от различных брокерских компаний. На первый взгляд сложно и зачастую непонятно, как отличить плохого брокера с хорошей рекламой от надёжного партнёра с качественными услугами. В этом обзоре мы разберем основные критерии, которые помогут правильно выбрать брокера.

Наличие лицензии

Любой брокер для осуществления свое профессиональной деятельности должен иметь лицензию, информация о которой должна быть указана на сайте компании. Брокерская лицензия – это документ, дающий право профессионально заниматься брокерской деятельностью. Выдают лицензии специализированные организации – регуляторы (лицензиары), на их официальном сайте можно проверить наличие лицензии у брокера.

Практически в каждой стране имеются собственные регуляторы финансового рынка. Это могут быть государственные организации, центробанки, негосударственные объединения и ассоциации участников рынка. Например, известными и авторитетными являются американские и европейские регуляторы: SEC (Комиссия по ценным бумагам и биржам США), CFTC (Комиссия по торговле товарными фьючерсами США), FCA (Управление по финансовому регулированию и контролю Великобритании), CySEC (Комиссия по ценным бумагам и биржам Кипра).

Для получения лицензии регуляторы требуют от брокера наличия значительной величины собственного капитала, а также соответствия всем стандартам регулируемого рынка. Лицензиар периодически проводит ревизии брокеров и, если у последних выявляются нарушения, то это может привести к серьезным штрафам и даже отзыву лицензии. Также регуляторы могут выступать арбитрами, если возникают споры между брокером и его клиентом.

Надежность

Важным критерием надежности является возраст компании. Если брокерская компания еще только начинает свою деятельность, то есть риски, что она не сможет сразу предоставить высокое качество услуг, или закроется, не выдержав конкуренции. Лучше ориентироваться на брокеров, которые работают на рынке не менее 5 лет, а в идеале лет 10. Это как хороший коньяк – чем больше выдержка (возраст), тем лучше.

Хорошим тоном является участие форекс-брокеров в специальных организациях, осуществляющих дополнительную защиту интересов клиентов. Эти организации (FinaCom, КРОУФР) не только выступают арбитром, если возникают спорные вопросы, но и формируют специальные компенсационные фонды. Эти фонды выступают как страховка, если в спорной ситуации будет принято решение в пользу клиента, а брокер откажется выплачивать компенсацию, то средства клиенту будут выплачены из этого фонда.

Качественная и оперативная работа службы поддержки тоже свидетельствует о надежности брокера. У серьезной компании есть несколько каналов обратной связи: личный кабинет, электронная почта, круглосуточный телефон техподдержки. Например, если у вас неожиданно пропал интернет, вы всегда сможете позвонить в службу техподдержки и узнать текущие котировки, закрыть или открыть сделку.

Репутация

Помимо лицензии и надежности стоит еще оценить репутацию компании. В это понятие я вкладываю известность брокера, открытость для клиентов, отсутствие громких скандалов и проблем с выводом средств. В сети полно различных ресурсов, составляющих рейтинги брокеров. Серьезная брокерская компания с хорошей репутацией, как правило, уверенно будет находиться в первой десятке большинства рейтингов.

Регулярное участие брокера в профессиональных выставках и наличие наград в различных номинациях – весомый плюс к репутации. Эти награды подтверждают серьезный подход к работе и высокое качество услуг брокера. Отзывы реальных клиентов тоже вносят значительный вклад в репутацию компаний. Недовольные люди всегда найдутся, но большая часть отзывов будет в пользу хорошего брокера.

Качественно оформленный сайт компании – это ее лицо. На нем должна быть подробно представлена вся необходимая информация о компании – лицензии, история компании, награды, торговые условия, контакты. Наличие собственного форума, блога говорит в пользу брокерской компании. На этих ресурсах есть обучающие материалы, можно задавать интересующие вопросы сотрудникам компании или узнать мнение действующих клиентов.

Торговые условия

После того, как вы убедились в наличии необходимых лицензий, надежности и хорошей репутации брокера, нужно оценить торговые условия. Ниже рассмотрим наиболее значимые условия торговли, на которые следует обратить внимание. Исходя из ваших торговых предпочтений, нужно будет определиться, какие из торговых условий будут лично для вас иметь решающее значение.

Ввод/вывод средств

Перед началом работы нужно ознакомиться с условиями ввода/вывода средств на торговый счет. На официальном сайте брокерской компании должна быть представлена подробная информация, с какими банками и платежными системами она работает. Там же указаны размеры комиссии за ввод/вывод, в какой валюте можно перечислять средства, есть ли конвертация валют.

Спреды, комиссии, плечо

В серьезной брокерской компании обычно представлено несколько видов торговых счетов, у которых могут немного отличаться спреды, комиссии, валюта счета. Нужно внимательно ознакомиться с условиями каждого из этих торговых счетов и выбрать тот, который подходит именно для вашего стиля торговли. Спреды и комиссии не должны быть значительно больше, чем в среднем по рынку, также полезной опцией является возможность самостоятельно выбрать величину торгового плеча.

Минимальный депозит, валюта счета

Для начинающих трейдеров важным аспектом может стать величина минимального депозита. Некоторые крупные западные брокеры не любят возиться с «мелочевкой» и выставляют довольно высокие пороги входа для торговли через них. Поэтому нужно убедиться, что вам подходят минимальные требования брокера к депозиту, уточнить, в какой валюте вы сможете открыть торговый счет.

Доступные финансовые инструменты

Нужно проверить, что брокерская компания предоставляет для торговли те финансовые инструменты, с которыми вы планируете работать. На мой взгляд, чем больше финансовых инструментов в компании представлено, тем лучше. Это дает возможность выбора, например, если нет подходящей торговой ситуации на валютных парах, можно переключиться на другие рынки: нефть, золото, акции, ETF и так далее.

Торговые платформы

Хороший брокер, как правило, предоставляет на выбор трейдера несколько различных торговых платформ, среди них могут быть и терминалы его собственной разработки. Нужно выбрать наиболее подходящую и удобную для вас торговую платформу, или даже не одну. Если вы пользуетесь мобильным трейдингом, убедитесь, что доступны специальные мобильные приложения для торговли.

Заключение

Выбор брокера является непростой задачей, к которой нужно подойти с максимальной ответственностью. У брокерской компании должны быть все необходимые лицензии, положительная репутация, высокая надежность и подходящие для вас торговые условия. Тогда вам будет комфортно работать на рынке, не беспокоясь за сохранность своих средств и пользуясь качественными, профессиональными брокерскими услугами.

Виктор Грязин

Торгует на финансовых рынках с 2004 года. Приобретённые опыт и знания помогли ему сформировать собственный подход к анализу активов, деталями которого он охотно делится со слушателями вебинаров RoboForex.

Брокер фондовый рынок как выбрать

Чтобы инвестировать на бирже, вам нужен посредник — брокер. Открыть брокерский счет можно онлайн — через любой крупный банк или компанию-брокера. Ключевое правило — выбирать только из официального списка участников фондового рынка, имеющих доступ к торгам на Московской бирже.

На нашем сайте также есть список брокерских компаний и банков, через которые можно купить ETF за рубли, доллары США или евро.

Выбор брокера: чек-лист для новичка

- Найдите компанию в списке участников торгов на Мосбирже.

Убедитесь, что компания работает с ETF. Подойдет любой брокер или банк, кроме Промсвязьбанка.

Сравните комиссии и тарифы брокера с конкурентами.

Проверьте тарифы своего банка: наверняка у вас есть счет в банке, может быть, и брокерский счет выгоднее открывать там, чтобы переводить деньги между картами и счетами без комиссии.

Почитайте отзывы: надо убедиться, что клиенты брокера им довольны, а возникающие проблемы оперативно решаются.

Сравните дополнительные критерии, например есть ли возможность торговать ETF и в рублях, и в долларах.

Комиссии и тарифы

- Депозитарная комиссия — плата депозитарию, который хранит купленные вами ценные бумаги (вернее, отвечает за их правильный учет, зачисляет и списывает по результатам сделок, физические бумаги нигде не хранятся).

Комиссия за сделку — процент от суммы сделки, который берет себе брокер. В среднем в России комиссии составляют 0,05-0,06% от суммы сделки. Многие брокеры понижают комиссию при повышении частоты и объема сделок, стимулируя клиента торговать больше. А МКБ, например, вообще не берет комиссию при покупке и продаже ETF.

Комиссии пяти брокеров, оказавшихся самыми популярными по результатам опроса клиентов FinEx ETF

Вот ссылки на комиссии пяти брокеров, оказавшихся самыми популярными по результатам опроса клиентов FinEx ETF:

Кроме комиссии, у брокеров различаются условия ввода и вывода средств, а также время их зачисления на счет или перевода.

Другие важные детали

У брокеров может различаться порог входа — минимальная сумма для начала торговли. Среди фондов FinEx ETF есть такие, в которые можно инвестировать и с несколькими сотнями рублей, — это фонды глобальных акций FXWO и FXRW. Но если цель вложения — увеличить свое благосостояние, символическими сотнями не обойдешься. Начать можно и с небольшой суммы, а затем с помощью регулярных довложений довести стоимость своего портфеля до существенных цифр.

После цен на первый план выходит удобство инструментов, с которыми придется работать: личный кабинет на сайте брокера, мобильные приложения.

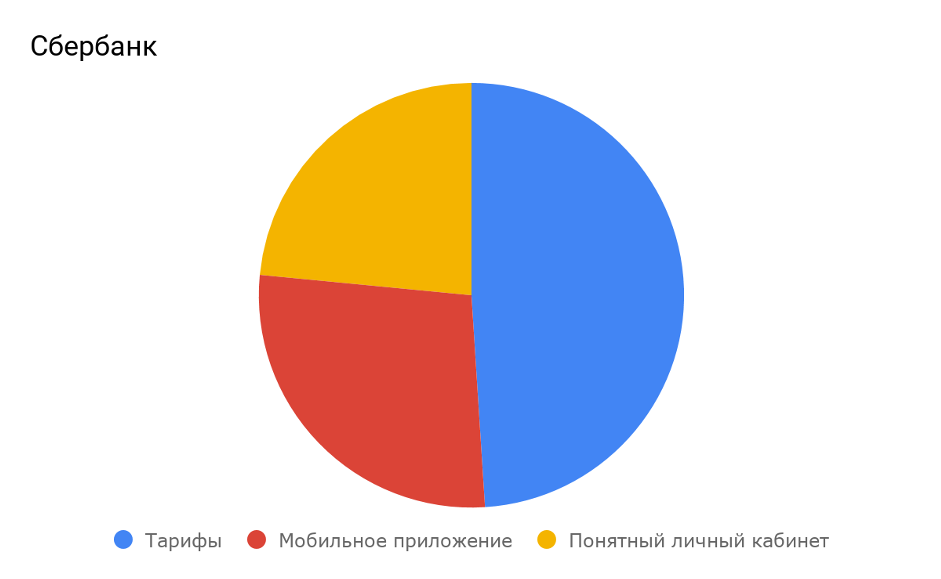

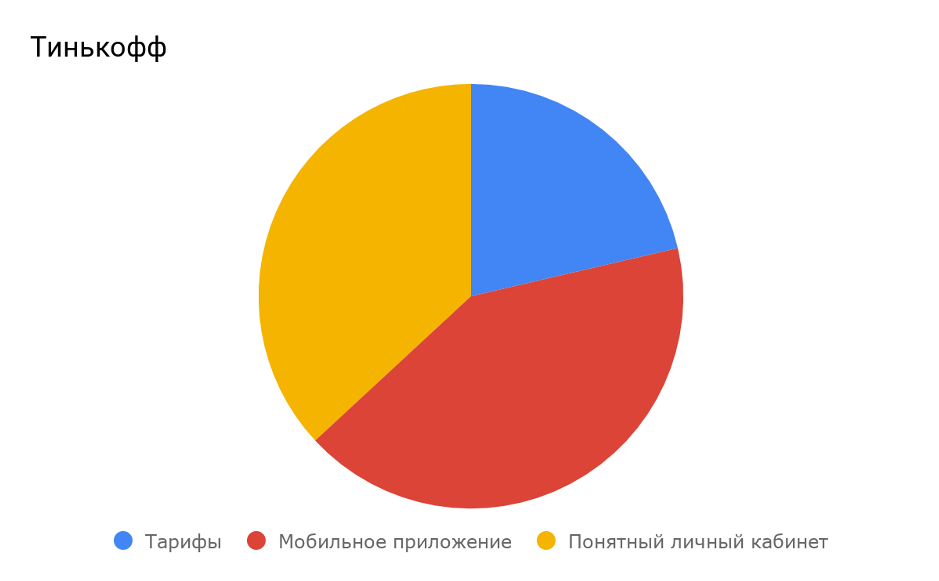

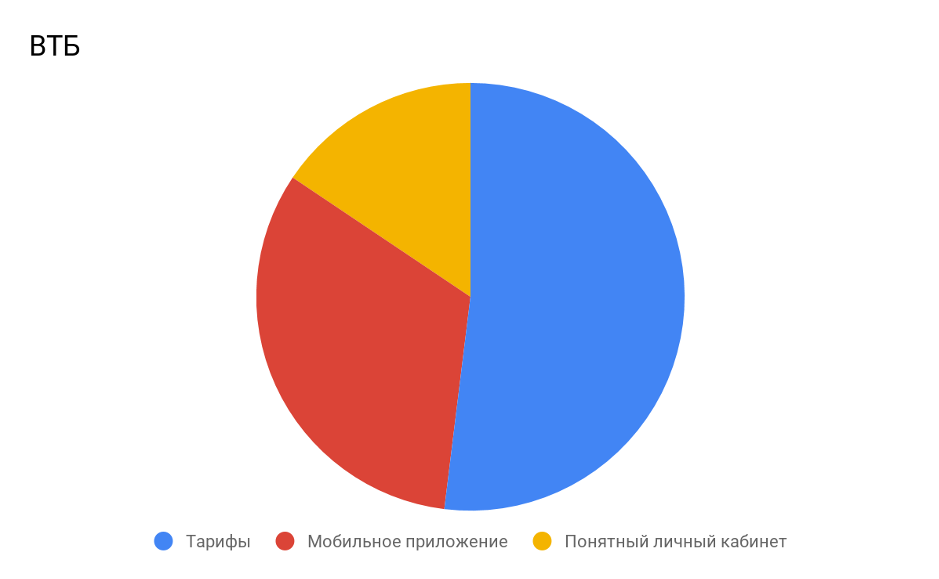

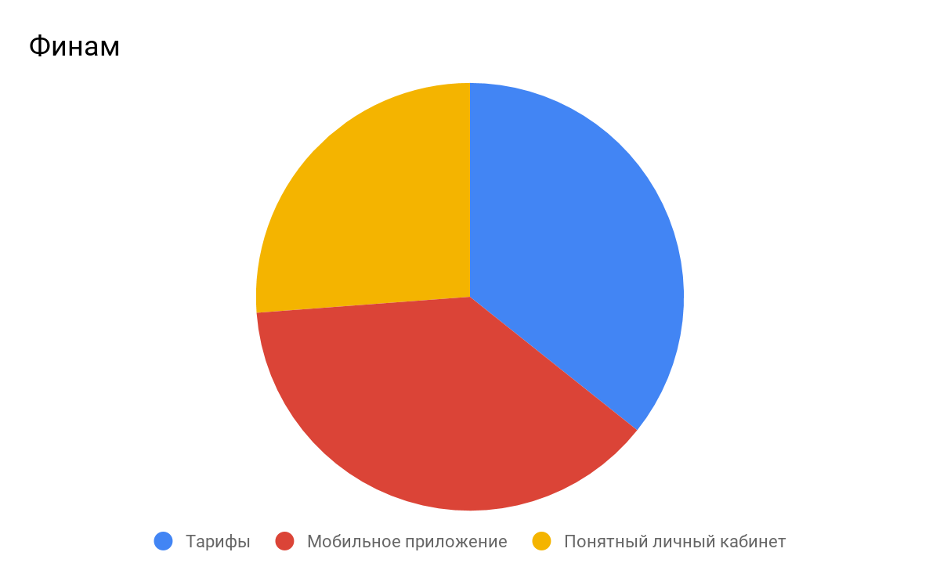

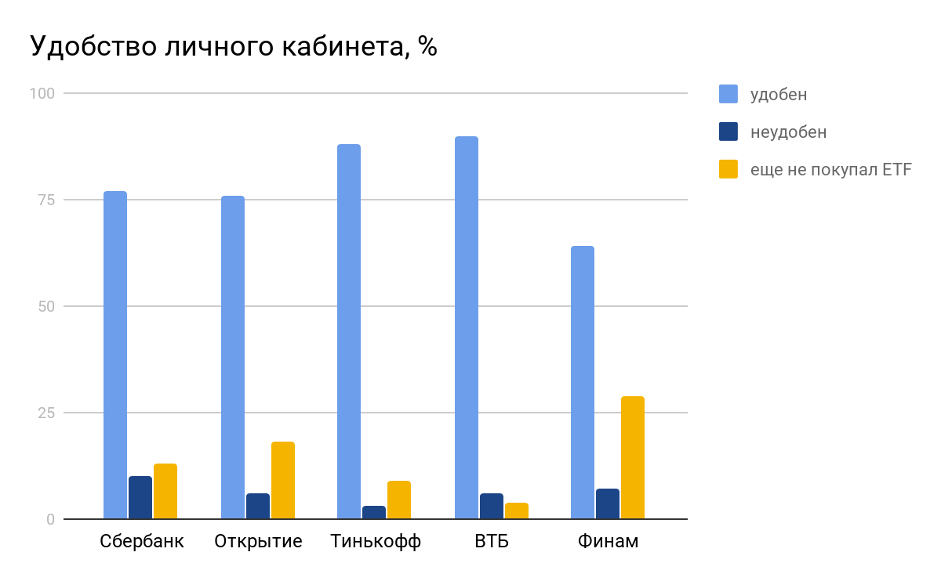

Опрос клиентов FinEx ETF показал, что людям это действительно важно.

Вопрос: что было ключевым критерием выбора брокера?

Большинство клиентов FinEx ETF оказались довольны удобством работы с личным кабинетом своего брокера.

Почитать отзывы о брокерах лучше всего на специализированных площадках: sravni.ru, banki.ru. Конечно, продираться через сотни комментариев нелегко, но полезную информацию по крупицам можно собрать и там. Обращайте внимание на важные для себя аспекты: оперативность работы поддержки и готовность пойти навстречу клиентам, удобство сайтов и приложений.

Можно ли пойти к иностранному брокеру?

Клиенту придется пройти процедуру KYC (know your customer) — обстоятельную проверку личности с предоставлением документов. Это усложняет начало работы, к тому же существует вероятность отказа брокера от обслуживания клиента.

Наконец, иностранный брокер не выступает налоговым агентом — налоговую декларацию вам придется заполнять и подавать самому. Кроме того, придется заявить об открытии счета и придерживаться требований о разрешенных и запрещенных операциях, вводимых российскими подзаконными актами. Вы сможете избежать двойного налогообложения, если заполните специальную форму и вовремя отправите ее вашему брокеру, но всю прочую бумажную волокиту придется взять на себя.

Работа с российским брокером позволяет пользоваться налоговыми льготами на индивидуальный инвестиционный счет (ИИС) и на долгосрочное владение ценными бумагами (ЛДВ) — это существенно дешевле и значительно проще. Не нужно думать о налогах: брокер все посчитает, заполнит и отправит документы в налоговую инспекцию за вас.

Советы по выбору брокера

- Для формирования долгосрочного пенсионного портфеля с ежемесячными пополнениями, стоит обратить внимание на брокеров, у которых нет платы за ежемесячное ведение счета (депозитарной комиссии). Нужно найти тариф, где вы будете платить только комиссии за совершенные сделки.

- Если не можете сориентироваться среди большого количества тарифных планов, можно позвонить брокеру, уточнить, какие у них есть тарифные планы без платы за депозитарное обслуживание, и сколько будет тогда составлять брокерская комиссия. Таким образом вы выделите для себя 4-5 подходящих брокеров.

- Идеальных брокеров не существует. Среди отобранных брокеров нужно оценить важность для себя каждого из этих параметров:

- возможность открытия ИИС (получения налоговых льгот);

- возможность инвестировать в зарубежные ценные бумаги, инвестировать в валюте;

- удобство и простота мобильного приложения, через которое будете покупать ценные бумаги;

- оперативная поддержка клиентов;

- удобство пополнения брокерского счета со своей банковской карты и вывода денежных средств (удобнее всего, как правило, открывать брокерский счет в том же банке, где у вас есть счет);

- удобство открытия счета. Большинство брокеров дает возможность удаленного открытия счета на сайте, либо через личный кабинет в своем банке.

Последние новости

Подпишитесь и оставайтесь в курсе!

Мы будем присылать вам новости финансового рынка, новости ETF,

новые публикации и ссылки на вебинары.

- Международная группа FinEx (finxgroup.ru)

- Официальный сайт раскрытия информации (finexetf.com)

ETF — биржевые инвестиционные фонды (exchange-traded funds). Эмитенты ФинЭкс Фандс АЙКАВ (FinEx Funds ICAV) и ФинЭкс Физикли Бэкт Фандз АЙКАВ (FinEx Physically Backed Funds ICAV) далее — Фонды. Управляющая компания ФинЭкс Инвестмент Менеджмент ЛЛП (FinEx Investment Management LLP) (регистрационный номер ОС407513, зарегистрированный офис: 2-й этаж 4 Хилл Стрит, Лондон, W1J 5NE). Фонд является лицом, обязавшимся акциям ETF. Информация раскрывается на сайте finexetf.com.

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является рода офертой, в том числе побуждением к приобретению акций ETF; не является индивидуальной инвестиционной рекомендацией и ценные бумаги либо операции, упомянутые в ней, могут не соответствовать инвестиционным целям инвестора. Определение соответствия ценной бумаги либо операции интересам и инвестиционным целям инвестора является задачей самого инвестора. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не дают гарантий или заверений и не принимают ответственности, в том числе за любые возможные убытки (прямые или косвенные, предвиденные и непредвиденные в отношении финансовых результатов, полученных на основании использования информации, размещенной на данном сайте и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Источник https://blog.roboforex.com/ru/blog/2019/11/26/kak-vybrat-brokera-rukovodstvo-dlya-nachinayushhego-trejdera/

Источник https://finex-etf.ru/university/news/kak_vybrat_brokera_chto_nuzhno_znat_novichku/

Источник

Источник