Средний доход от инвестиций

Как не ошибиться, рассчитывая среднюю доходность инвестиций, что такое «подножка волатильности», и почему умелая диверсификация не только обеспечивает стабильность инвестиционного портфеля, но и улучшает доходность.

Все инвесторы сталкиваются с необходимостью расчета средней доходности своего портфеля. Это нужно для того чтобы прогнозировать его будущую стоимость. Без такого прогноза невозможно, например, решить, на какую сумму следует пополнять инвестиционный портфель, чтобы достичь поставленных целей к сроку.

Часто инвесторы ошибаются в расчетах, потому что используют неправильную формулу. Использовать ошибочную оценку в планировании будущих действий опасно. Ценой просчета может стать качество жизни в старости или образование ребенка.

Как правильно оценить среднюю доходность

Среднюю доходность портфеля в заданном периоде нужно считать не как среднюю арифметическую, а как среднюю геометрическую. Разберемся на простом примере.

Допустим инвестор вкладывает деньги в российские акции через фонд А и российские облиции через фонд Б в пропорциях 60 на 40. Ниже в таблице приведены данные по ежегодной динамике стоимости акций, облигаций и совокупного портфеля.

Таблица №1. Доходности фондов А, Б и портфеля 60/40 за 4 года (в руб).

| Инструмент | 2016 | 2017 | 2018 | 2019 |

|---|---|---|---|---|

| Фонд А | 28,67% | -2,22% | 16,74% | 37,44% |

| Фонд Б | 15,24% | 14,83% | 2,7% | 15,34% |

| Портфель 60/40 | 23,30% | 4,60% | 11,12% | 28,60% |

Акции, облигации и портфель за все время принесли 101,86%, 56,74% и 83,81%. На первый взгляд получается 20,16%, 12% и 16,9% в среднем за год. На самом же деле эти цифры завышены. Как так вышло? Дело в том, что арифметическая средняя (сумма доходностей, поделенная на количество периодов) не походит для расчета инвестиционных результатов, так как доходность, полученная в очередном периоде, относится к стоимости портфеля в предыдущем периоде, и включает доходность на доходность прошлого периода, а не только на сумму инвестиций. Например, если портфель упал на 5% за период с уровня 10000, а затем поднялся на 5%, он не вернется к 10000, а будет стоить 9975 руб. В этом примере разница небольшая, но чем больше рыночная нестабильность, то тем больше будет расхождение. — это прекрасно видно на примере фонда А, который является более волатильным, чем фонд Б.

Для того, чтобы правильно учесть волатильность доходностей и их влияние на результат используют среднюю геометрическую или, как еще её называют, аннуализированную доходность (Compound Average Growth Rate). Она рассчитывается как корень степени n из произведения доходностей за n периодов. Например, ∜(1,232 * 1,046 * 1,1112 * 1,286) даст среднюю доходность портфеля в 16,5% в год (а не 16,7%, как средняя арифметическая). Как и средняя арифметическая, средняя геометрическая не всегда соответствует показателю в каждый конкретный год, но при этом в конце периода она трансформирует первоначально инвестированную сумму в точный итоговый результат инвестирования. Как следствие, именно этот показатель, а не среднюю арифметическую доходность стоит использовать для долгосрочного инвестиционного планирования. Сравнение динамики средней арифметической и реальной доходностей представлены в таблице №2 и на графике №1.

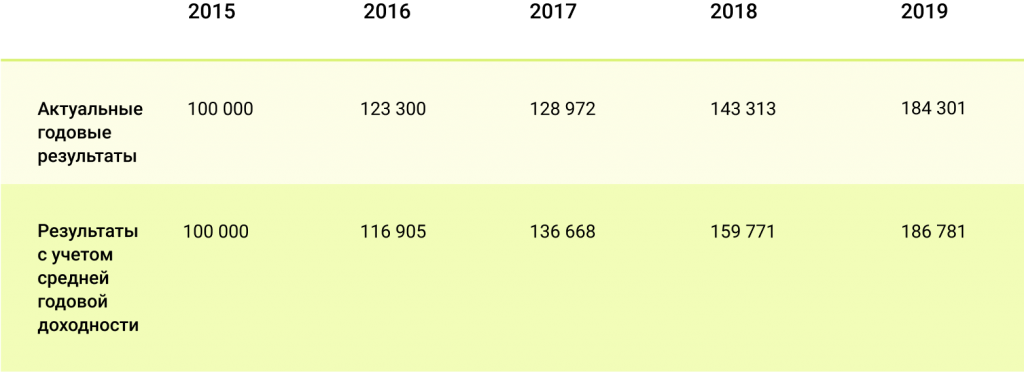

График №1. Динамика средней арифметической и реальной стоимости портфеля (в руб).

Таблица №2. Динамика средней арифметической и реальной стоимости портфеля (в руб).

Источник: Bloomberg, расчеты FinEx

Что такое подножка волатильности?

Разницу между средней арифметической и средней геометрической доходностью в академических кругах называют «volatility drag» или «подножка волатильности». Почему же речь идет о «подножке»? Потому что с точки зрения математики, чем более волатилен ряд доходностей, тем сильнее геометрическая доходность будет отставать от арифметической.

Volatility Drag = средняя арифметическая доходность — средняя геометрическая доходность

Несмотря на свою простоту, это формула позволяет сделать ряд интересных выводов — например, относительно опасности популярных у многих инвесторов инвестиций с использованием заемных средств («финансового рычага»). Когда инвестор рискует не только собственными средствами, но и занимает дополнительные деньги у своего брокера для того, чтобы увеличить размер своего портфеля, он увеличивает и его волатильность.

Например, использование рычага 2 (на каждый вложенный собственный рубль инвестиций инвестор получает в кредит еще один рубль и инвестирует его в рынок) обеспечивает удвоение арифметической доходности (без учета расходов в связи с использованием рычага). Но в случае падения, удваиваются и потери. В результате из-за бремени волатильности средняя геометрическая доходность меняется медленнее.

Как диверсификация отражается на волатильности портфеля?

Диверсификация портфеля сокращает volatility drag и поэтому положительно сказывается на доходности портфеля. Рассмотрим простой пример: инвестор может инвестировать в акции компании А или в акции компании А и Б. Волатильность акций компании А 26%, Б – 11%, их годовые доходности и результаты инвестирования для первого и второго случая представлены в таблице ниже. Как видно из таблицы, из-за большей волатильности первого инструмента, даже большие номинальные доходности несут в итоге результат хуже, чем в случае с инвестированием в разные инструменты даже пусть с меньшей общей доходностью. Это происходит как раз из-за того, что волатильность съедает большую доходность. Во втором случае портфель падает меньше чем при инвестировании исключительно в акции А, и даже небольшая доходность дает лучший итоговый результат в 6,7% за 10 лет.

График №2. Динамика портфеля только из акций компании А и портфеля из акций компаний А и Б в пропорции 50/50 (в руб).

Источник: Bloomberg, расчеты FinEx

Таблица №3. Динамика портфеля только из акций компании А и портфеля из акций компаний А и Б в пропорции 50/50 (в руб).

]]>

Как посчитать доходность инвестиций – краткий ликбез

Что можно назвать хорошим результатом торговли на фондовом рынке – прибыль в десять процентов годовых? А восемь процентов – этого достаточно? Сегодня я на примерах покажу, как вычислить доходность инвестиций, и почему контроль над ней не стоит игнорировать.

Зачем рассчитывать доходность инвестиций

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Во-первых, чтобы ответить на этот вопрос, недостаточно знать сумму первоначальных вложений. Во-вторых, оценивать успешность выбранной стратегии нужно, опираясь не на абсолютные цифры, а на реальный рост покупательской способности портфеля. Расчет доходности проводится для решения двух задач:

- сравнения достигнутых результатов с целевыми;

- прогноза будущих результатов.

Ваша главная цель как инвестора – не просто получить прибыль, а убедиться в том, что применяемая стратегия позволяет обогнать инфляцию. Кроме того, расчет среднегодового показателя дает возможность сравнивать выгоду от вложений, различающихся по размеру и длительности. Сделав прогноз будущей доходности, можно высчитать сумму, которую потребуется регулярно инвестировать, чтобы достичь поставленной цели за отведенное время.

Анализ результатов – столь же важная составляющая работы инвестора, как и подбор компаний для портфеля. Многие новички не придают этому вопросу должного значения, а напрасно. По личному опыту общения с читателями могу сказать, что чаще всего при расчете доходности допускаются следующие ошибки:

- не принимается во внимание реинвестирование дивидендов и купонов;

- вычисления для долгосрочных вложений проводятся с использованием арифметической, а не геометрической прогрессии;

- не учитывается периодичность пополнения счета.

Неверные расчеты часто дают завышенные результаты. Это мешает увидеть, что портфель практически не приносит реальной выгоды, а стратегия нуждается в корректировке.

Формула расчёта доходности инвестиций

Доходность – относительный показатель, выражаемый в процентах. Не следует путать с прибылью – абсолютной величиной, измеряемой в рублях, долларах и т. д. Самая простая формула имеет такой вид:

Что лучше для начинающего инвестора – акции или облигации?

Сравнение акций и облигаций: с чего начать новичку

Под прибылью следует понимать две величины:

- разницу между ценой актива при его покупке и суммой, за которую он был продан;

- доход, полученный за счет владения активом, например, дивиденды.

Но цифра, которую дает эта формула, мало что говорит. Для расчета доходности следует использовать более сложные подходы. В первую очередь нужно учесть период, за который была получена прибыль. Если он не равен году, то необходимо добавить показатель степени 365/T.

Например, за 500 дней вы получили доходность 15%. Ваш годовой результат 10,74%.

Доходность с учетом дополнительных вложений

Многие из долгосрочных инвесторов пополняют свой брокерский счет каждый квартал или месяц. В этом случае нельзя судить о фактической доходности, полученной за год, только на основании первой формулы. Для корректного расчета требуется сначала найти средневзвешенную сумму инвестирования, которая будет находиться в знаменателе. Она определяется так:

Здесь Ti – временной интервал, а Si – капитал, который работал на его протяжении. Например, в первый день каждого квартала вы вносили по 100 тыс. руб. В этом случае средневзвешенная сумма за год равна:

S = (3*100 + 3*(100 + 100) + 3*(100 + 100 + 100) + 3*(100 + 100 + 100 + 100))/12 = 250 тыс. руб.

Именно эту цифру вы будете подставлять в формулу вычисления доходности, приведенную выше. Для большей точности можно вести расчет в днях, а не месяцах. В случае, когда вы в течение года снимали деньги, также нужно учесть это при расчете эффективной суммы. Например, в январе вы вложили 100 тыс. руб., в июле забрали 50 тыс. руб.

S = (6*100 + 6*(100 – 50))/12 = 75 тыс. руб.

Если вы вкладываетесь не в акции роста, а в дивидендные (купонные) бумаги и постоянно реинвестирует выплаты от эмитента, то при расчете средневзвешенной суммы нужно учитывать и их. Если вы этого не сделаете, то получите величину, которая будет отражать только доходность первоначального капитала.

Своп-контракт: что это значит для инвестора

Что нужно знать инвестору о своп-контрактах

Среднегодовая доходность

Если вы держали актив несколько лет, то может возникнуть необходимость посчитать не только итоговую доходность, но и среднегодовой показатель. Чаще всего это требуется, чтобы узнать:

- было ли вложение более выгодным, чем банковский депозит или индекс на широкий рынок акций;

- удалось ли обогнать инфляцию.

Для этого можно использовать такую формулу:

Здесь под n понимается общее число лет владения ценной бумагой. Эта формула применяется для растущих в цене активов и при реинвестировании. Простейший способ сделать расчет – воспользоваться функцией «Степень» в Excel.

Самая частая ошибка – делить общую доходность на количество лет. Этот метод работает, только если размер портфеля не менялся, а все выплаты от эмитента расходовались. Например, вы купили облигацию по номиналу, держали ее до погашения и жили на купонный доход.

Если вы знаете результат каждого года в отдельности и хотите вычислить среднегодовую доходность, то нужно:

- перевести проценты в абсолютные величины, например, 10% будет равно 1,1;

- узнать итоговую доходность за все время инвестирования, перемножив получившиеся числа;

- подставить результат в формулу.

Например, в первый год вы получили убыток 10%, а в два последующих года – прибыль в 10%. В результате среднегодовая доходность определяется так:

Рассчитывать итоговую доходность сложением трех описанных выше результатов – еще одна распространенная ошибка. Это можно сделать, если вся полученная прибыль изымалась (убыток компенсировался).

Подводим итоги

Правильный расчет доходности вложения помогает выбрать самую эффективную стратегию. Используя упрощенные методы или вообще не контролируя показатели портфеля, вы не сможете вовремя скорректировать свои действия.

Расскажите в комментариях, как часто вы оцениваете доходность инвестирования и какие методы для этого используете.

Валютный контроль при инвестировании за рубежом

Валютный контроль: как деньгам правильно пересечь границу