Как посчитать рентабельность продаж

Рентабельность — экономический показатель, с помощью которого можно выяснить эффективность использования ресурсов. Причем неважно, о каких ресурсах идет речь. В крупных компаниях с помощью показателя рентабельности анализируют буквально всё.

Можно выяснить, насколько выгодно инвестировать в компанию или какую прибыль принесет покупка сырья по конкретной цене. Можно считать и на основе человеческих ресурсов. В этой статье расскажем, как в целом оценить эффективность компании и посчитать рентабельность продаж в бизнесе.

Как рассчитывают рентабельность

Говоря о расчете показателя эффективности ресурсов, корректнее использовать термин «коэффициент рентабельности». Считают его обычно как отношение прибыли к ресурсам, которые вкладывают для её создания. Коэффициент может быть конкретной денежной величиной, а может измеряться в процентах.

Например, мы хотим понять, какая компания эффективнее работает. Можно посчитать так.

Бизнесмен занимается производством пирогов. За месяц продает пироги на 100 000 руб., на муку и другие товарные запасы тратит 30 000 руб. Прибыль — 70 000 руб.

Чтобы посчитать рентабельность товарных запасов компании за этот месяц, делим прибыль на стоимость ресурса: 70 000 руб. / 30 000 руб. Получается 2,3, или 230 %.

Другая компания для производства аналогичного объема продукции тратит меньше денег, например, покупает ресурсы дешевле. Получается, что на выручку в 100 000 руб. она тратит только 20 000 руб., и получает прибыль в 80 000 руб.

Рентабельность товарных запасов у нее — 4, или 400 %.

Выгоднее вкладывать деньги во вторую компанию.

Какой бывает рентабельность

Рентабельность можно посчитать для чего угодно — мы просто берем прибыль и делим на стоимость любого ресурса. Например, для оценки компании обычно считают такие показатели.

- Рентабельность активов — выясняют, насколько хорошо компания использует недвижимость, технику, оборудование, деньги и другие активы.

- Рентабельность основных производственных фондов — считают эффективность использования ресурсов, которые бизнес использует для производства, но которые не расходуются, а изнашиваются. Сюда входят помещения и различные станки, а не сырье.

- Рентабельность оборотных активов — это, наоборот, эффективность использования расходуемых ресурсов. Например, сырья или денег.

- Рентабельность инвестиций — насколько выгодно компания использует привлеченные деньги. Этот показатель нужен для вычисления доходности инвестиций.

Есть и другие виды рентабельности — например, считают эффективность проекта, собственного капитала, производства.

Нормы рентабельности: какой должна быть эффективность

Универсального показателя для любой отрасли не существует. Этот коэффициент — всего лишь экономический показатель, который показывает отношение прибыли к чему-либо. Без учета других факторов и расходов.

Если показатель рентабельности получается отрицательной величиной, компания, вероятно, работает в убыток. В других случаях нужно проводить оценку рынка. В каких-то отраслях рентабельность в 20 % считается огромной удачей, в других, наоборот, 20 % будет слишком низким коэффициентом.

Формула рентабельности продаж

Рентабельность продаж обычно выделяется как отдельный показатель — с помощью него можно не просто определить эффективность вложений, а понять процентное выражение доли прибыли от всей выручки.

Отслеживание рентабельности продаж помогает избежать ситуации, когда денег в бизнесе крутится много, но толку от них нет, потому что всю прибыль съедают расходы.

Рентабельность продаж обычно рассчитывают в двух вариантах:

- рентабельность по валовой прибыли, то есть прибыль до уплаты налогов и кредитов;

- операционная рентабельность — доля чистой прибыли в общей выручке.

Посчитать можно так:

Рентабельность = прибыль / выручка × 100 %

Примеры расчетов

Компания за прошлый год получила 10 млн руб. выручки — это все деньги, которые поступили на счета компании от клиентов. После вычета всех расходов на производство и выплаты зарплат осталось 2 млн руб.

Рентабельность по валовой прибыли: 2 млн руб. / 10 млн руб. = 0,2, или 20 %

Кажется, что с бизнесом всё хорошо. Но если убрать из прибыли выплаты по кредиту и все налоги, получается, что компания получила 500 000 руб. чистой прибыли.

Операционная рентабельность: 0,5 млн руб. / 10 млн руб. = 0,05, или 5 %

Нужно решить, стоит ли дальше заниматься бизнесом, который генерирует 5 % чистой прибыли на каждый вложенный рубль.

Как повысить рентабельность продаж

Рентабельность продаж — это доля чистой прибыли из общей выручки компании. Повысить ее можно следующим образом:

- Сократить расходы и оставить ту же самую выручку. Значит, прибыль увеличится.

- Увеличить выручку без пропорционального роста расходов. Например, сделать так, чтобы менеджер по продажам закрывал в месяц не 10 сделок, а 20.

- Сократить расходы после валовой прибыли — то есть выплатить кредит или взять заём под меньший процент, оптимизировать налоги.

При расчете эффективности продаж лучше брать не один, а несколько временных периодов. Например, считать коэффициент в течение двух–трех кварталов. Это поможет оценить бизнес с ярко выраженным сезонным спросом: в этом случае расчет рентабельности в одном квартале покажет низкую эффективность, а в следующем квартале коэффициент может вырасти в несколько раз.

Вот несколько рабочих и конкретных способов повысить рентабельность продаж в любом бизнесе.

Увеличьте цену товара. Обычно повышение стоимости даже на 1–2 % может исправить финансовое состояние компании, а такой небольшой рост не вызовет негативной реакции у постоянных покупателей. При этом не стоит использовать повышение цен, если конкурентное преимущество у компании основано на удержании низкой стоимости.

Прежде чем повышать цену, стоит изучить рынок и выяснить стоимость аналогичных товаров и услуг у конкурентов.

В B2B-сегменте повышение цен часто преподносят как маркетинговую акцию и с помощью нее повышают общую выручку компании. Например, рассылают клиентам письмо, где рассказывают о росте цен через месяц, и предлагают условие: если клиент заплатит сейчас, за несколько месяцев, то все авансовые платежи будут считаться по старой цене. Получается выгодная сделка для всех: клиенты экономят, а компания получает деньги за несколько месяцев работы вперед.

Уменьшите цены на сырье. Это классический способ снизить расходы. Например, можно провести анализ рынка и выяснить, где цены ниже, затем обратиться к своим контрагентам и попросить скидку. Или предложить сэкономить как-то иначе. Допустим, вы будете платить столько же, но доставлять товар на склад они будут сами. Наконец, поставщиков можно и поменять.

Сократите расходы на персонал. Это не значит, что нужно сразу кого-то сокращать. Вместо этого проанализируйте вклад сотрудников в работу компании. Возможно, кто-то уже давно перерос должность, выполняет работу очень быстро и в свободное время фрилансит — таким людям можно предложить перейти на сделку.

Автоматизируйте процессы. Например, в отдел продаж можно внедрить CRM, которая будет генерировать и рассылать клиентам документы и сообщения. Это сэкономит время менеджеров, они смогут больше заниматься непосредственно продажами.

Собирает заявки в одном окне, хранит историю общения с клиентами, автоматизирует работу менеджеров, строит отчеты

Повысьте средний чек. Это помогает снизить расходы на процесс продажи: усилий менеджер прикладывает столько же, а выручка получается больше. Классический способ повысить чек — внедрить так называемые кросс-продажи, когда клиенту предлагают сопутствующие товары.

Переложите часть расходов на покупателя. Например, в интернет-магазине привычная схема доставки — курьером до двери квартиры. Можно предложить клиенту небольшую скидку за самовывоз, это немного сократит расходы на каждую сделку. Если бизнес ориентирован на массовые продажи, самовывоз поможет хорошо сэкономить.

Эффективный способ повысить рентабельность в любой отрасли компании — бороться с так называемым излишним движением, developed traffic. Например, когда одна условная задача «купить мебель для офиса» провоцирует массу дополнительных коммуникаций. Сотрудники начинают выяснять: какую мебель, в каком количестве, по какой цене, с кем нужно согласовать выделение бюджета и проект закупки.

Убрать лишние движения помогут постановка задач по SMART и законченная работа сотрудника как философский принцип работы компании.

Анатолий Жильцов

президент 5-Star Business Academy

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Как рассчитать рентабельность проекта: формула и примеры

Правильное название показателя — Accounting Rate of Return (ARR), в переводе на русский язык — учетная норма прибыли.

Параллельно используется множество синонимов:

- рентабельность проекта;

- коэффициент эффективности инвестиций;

- средневзвешенная ставка рентабельности;

- учетная доходность;

- средняя норма прибыли и другие.

Несмотря на обилие названий, сущность показателя остается неизменной: он определяет, сколько рублей может получить вкладчик за каждый рубль, инвестированный в конкретный проект.

Формула расчета

Есть три варианта расчета учетной нормы прибыли.

Вариант 1. Расчет по средней стоимости вложений

Применяется, если по ходу осуществления проекта все инвестиции будут списаны на расходы без остатка.

ARR = (чистая среднегодовая прибыль / ½ * общая сумма инвестиций) * 100%

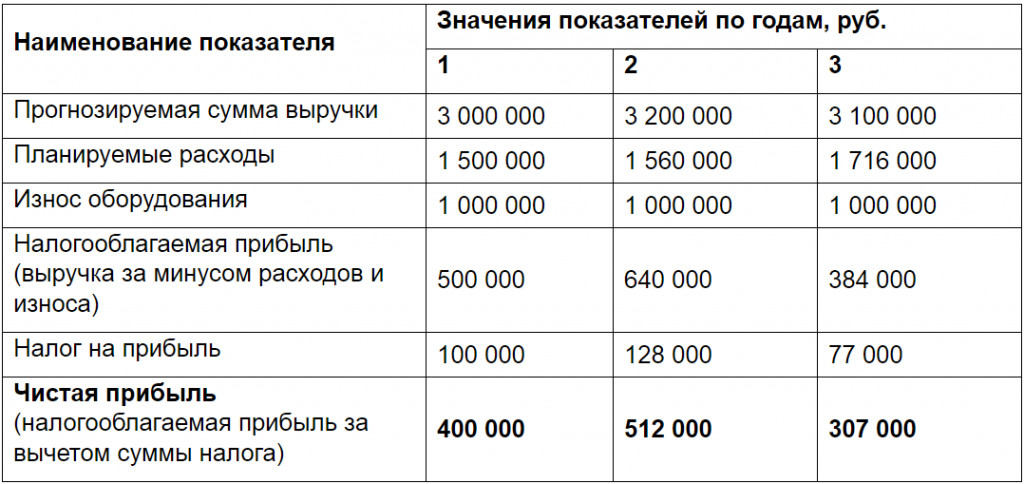

Например. Предприятие планирует купить новое оборудование за 3 000 000 рублей. Срок его эксплуатации составляет три года. Ожидаемые расходы составят 1 500 000 рублей в первый год, а дальше будут возрастать на 4% ежегодно. Амортизация будет начисляться линейным способом, то есть каждый год на расходы будет списываться по 1 000 000 рублей. Налог на прибыль — 20%. Прогнозируемая сумма выручки по годам представлена в таблице.

Исходные данные для расчетов:

Таким образом, среднегодовая чистая прибыль = (400 000 + 512 000 + 307 000) / 3 = 406 000 рублей.

ARR = (406 000 / ½ * 3 000 000) * 100% = 27%

Вариант 2. Расчет с учетом остаточной стоимости имущества

Применяется, если нужно учесть остаточную стоимость актива. То есть разницу между его первоначальной стоимостью и суммой износа, начисленной за весь срок его использования.

ARR = (чистая среднегодовая прибыль / ½ * (первоначальные инвестиции — остаточная стоимость)) * 100%

Например. Предприниматель планирует купить производственную линию за 5 200 000 рублей. Износ будет начисляться линейным способом на протяжении пяти лет, то есть каждый год на расходы будет списываться по 1 000 000 рублей. Остаточная стоимость оборудования по истечении срока его эксплуатации составит 200 000 рублей. Прогнозируемая среднегодовая прибыль — 400 000 рублей.

ARR = (400 000 / ½ * (5 200 000 — 200 000)) * 100% = 16%

Вариант 3. Расчет по размеру первоначальных инвестиций

Применяется для оценки проектов, которые обеспечивают равномерный объем доходов на очень длительный или неопределенный срок. К таким проектам относится, например, покупка недвижимости, которую можно сдавать в аренду в течение многих лет.

ARR = (чистая среднегодовая прибыль / сумма инвестиций) * 100%

Например, компания планирует купить недвижимость и сдавать ее в аренду коммерческим предприятиям. Стоимость объекта нежилого фонда — 100 миллионов рублей. Ожидаемая среднегодовая сумма прибыли — 30 миллионов рублей. Подсчитаем рентабельность проекта.

ARR = 30 / 100 * 100% = 30%

Значение показателя в бизнес-планировании

Итак, рентабельность проекта отражает прибыльность объекта инвестирования. Чем она выше, тем больше прибыли получит вкладчик.

Величина показателя сравнивается:

- во-первых, с показателем рентабельности собственного капитала самого предприятия: учетная норма прибыли проекта должна быть выше;

- во-вторых, со среднеотраслевыми значениями рентабельности капитала (показателями конкурентов).

Например, рентабельность собственного капитала компании составляет 30%. То есть на 1 рубль, вложенный в свой бизнес, предприятие получает 30 копеек чистой прибыли. Руководству предложили поучаствовать в новом проекте, норма прибыли которого оценивается в 20%. Стоит ли компании принять предложение? Если других выгод вроде выхода на новые рынки или улучшения деловой репутации сделка не принесет, то не стоит. Ведь доходов от этого проекта будет меньше, чем может получить фирма от своей обычной деятельности.

Универсального значения учетной нормы прибыли не существует. Она зависит от отрасли, в которой планируется реализовать проект. Например, для сельского хозяйства норма прибыли в 15% — очень хороший показатель, он выше среднеотраслевой рентабельности капитала. А для строительства и 50% будет недостаточно.

Величина показателя должна соответствовать степени риска. Если инвестируется стабильное предприятие, давно и плотно занявшее свою нишу на рынке, норма прибыли на уровне среднеотраслевых значений считается хорошей. Но если вкладчику предстоит инвестировать новый инновационный проект, когда существует риск потери дохода или всех вложенных денег, норма рентабельности должна быть на порядок выше.

Если вкладчик выбирает самый доходный проект из нескольких, нужно рассчитать и сравнить нормы прибыли по каждому из них.

Преимущества и недостатки

Основное достоинство учетной нормы прибыли — простота расчета. С другой стороны, она не учитывает такие факторы:

Стоимость денег во времени

В данном случае деньги, поступающие на n-ый год реализации проекта, оцениваются по тому же уровню рентабельности, что и поступления в первый год. Один рубль сегодня стоит больше, чем через год. Деньги можно пустить в оборот и на конец года получить реальный доход. Если же инвестор сможет вернуть вложения только через несколько лет (проект с длительным сроком реализации), то он потеряет возможность получения такого дохода. Кроме того, деньги ежегодно дешевеют из-за инфляции.

Распределение прибыли по годам

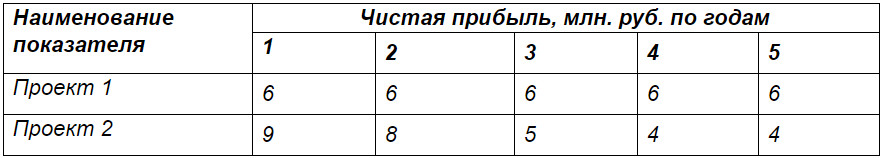

Например, инвестор рассматривает два взаимоисключающих проекта. Базовые данные в обоих случаях идентичны: стоимость 20 миллионов рублей, ожидаемая среднегодовая прибыль — 6 миллионов рублей. На первый взгляд проекты выглядят равнозначными, поскольку учетная норма прибыли одинакова:

ARR = (6 / ½ * 20) * 100% = 60%

Однако прогнозируемые объемы прибыли по годам заметно отличаются. В таблице приведены ожидаемые показатели за пять лет реализации проекта.

Из таблицы видно, что второй проект привлекательней для инвестора, поскольку прибыль в первые два года здесь значительно выше.

Разницу в продолжительности срока жизни активов

Если оценивать несколько проектов равной стоимости с приблизительно равной суммой ежегодной прибыли, но разным сроком эксплуатации актива, то результат расчетов будет очень схож. Однако если срок службы активов заметно отличается, то инвестору выгоднее вложить деньги в тот проект, который просуществует дольше.

Сложность прогнозирования будущей прибыли

Если речь идет о новом бизнесе, то прогнозирование прибыли может вызывать затруднения. А в условиях отечественной экономики разброс между ожидаемым и реальным результатом может быть значительным.

Использование различных методов амортизации

Например, амортизация на предприятии начисляется не линейным, а иным способом, то есть сумма варьируется из года в год и спрогнозировать ее нереально. В таком случае расчет по приведенному алгоритму теряет смысл.

Вывод: учетная норма прибыли — удобный и простой инструмент, но область его применения ограничена. Он хорошо подходит для прогнозирования прибыли от внедрения краткосрочных проектов при условии равномерного поступления доходов.

Источник https://kontur.ru/articles/131

Источник https://spark.ru/startup/seeneco/blog/55540/kak-rasschitat-rentabelnost-proekta-formula-i-primeri

Источник

Источник