В этой статье мы поговорим на тему «как начать инвестировать с нуля», дадим пошаговую инструкцию: что конкретно делать и как. Мы рассмотрим варианты, когда стартовая сумма может быть совсем маленькой. Все термины разобраны на доступном языке для начинающих.

1. Введение в инвестиции: что такое активы

Инвестором может стать любое физическое лицо с нуля. Начинать можно даже с маленькой суммой. Чтобы инвестировать нет необходимости иметь какие-то экономическое образование или разбираться во всех тонкостях бизнесов.

Главная идея инвестиций: накапливать активы и снижать долю пассивов. Активы приносят деньги, а пассивы наоборот, отнимают. Все богатые люди имеют в собственности множество активов, поэтому становятся ещё богаче.

Примерами самых простых активов могут служить: акции, облигации, сдача недвижимости в аренду. Для рядового инвестора самым доступным и ликвидным вариантом активов являются ценные бумаги. В этой статье мы сделаем акцент именно на этот вариант для вложений.

Ликвидность — это возможность быстро обменять активы на деньги с минимальными издержками.

- Инвестиции в недвижимость — риски и доходность;

- Взять ипотеку под 6,5% или инвестировать в акции;

- Что лучше купить: недвижимость или фонды REIT;

В России у населения мало доверия к ценным бумагам. Большинство доверяют лишь банковским вкладам и хранят свои сбережение на них. Хотя это приносит маленькую прибыль, сравнимую с инфляцией.

В США ситуаци иная: население самостоятельно инвестирует деньги в фондовый рынок. Например, они копят на пенсию через специальный пенсионный счёт.

Как начать инвестировать, с чего начать начинающим? Для начала давайте перечислим основные варианты:

- Акции (самый лучший и прибыльный вариант для долгосрочных инвестиций);

- Облигации (похожи на банковские вклады, но более доходные);

- ETF (инвестиции через эти фонды позволяют создать широкую диверсификацию между компаниями, купив один фонд стоимостью 700-8000 рублей за штуку);

- Недвижимость (требуют больших вложений);

- Бизнес и Франшиза (обычно требуют больших вложений и времени);

- Стартап (очень рискованные вложения, не подойдут для начинающих);

Для многих эти варианты звучат страшно и непонятно, но не стоит волноваться. Информации по всем этим темам много на этом блоге vsdelke.ru. В интернете можно посмотреть видео уроки для новичков.

Мы рассмотрим первые три варианта, как самые доступные и не требующие больших вложений. Варианты с недвижимостью, бизнесом, франшизой, стартапом несут большие риски, а также требуют вложений и времени. Поэтому они не подойдут для начинающих.

Рядовые граждане насмотревшись фильмов про брокеров перестают им доверять и боятся любых инвестиций. В фильмах брокеры вынуждают инвестировать в псевдокомпании, уверяя доверчивых клиентов, что это золотая жила. Мы же говорим про вложения в голубые фишки, то есть в крупные устойчивые бизнесы.

- Как стать инвестором с нуля;

- Как инвесторы теряют деньги на бирже;

Рассмотрим пошагово как начать инвестировать с нуля.

2. Регистрация и открытие брокерского счёта

Чтобы получить доступ на фондовый рынок требуется открыть брокерский счёт. Он представляет особый вид счётов, где могут хранится одновременно разные классы активов:

- Валюты (рубли, доллары, евро);

- Акции (отечественные и зарубежные);

- Облигации (гособлигации, корпоративные, еврооблигации);

- ETF-фонды ;

- Фьючерсы;

- Товары;

Отрыть брокерский счёт можно через брокеров. Рекомендую работать со следующими (сам работаю через них):

Это лучшие брокеры для торговли, у которых самые низкие комиссии на оборот. Есть офисы по всей России, бесплатное пополнение и снятие. Они предоставят доступ ко всем финансовым инструментам на бирже. Здесь можно покупать иностранные акции, следовать стратегиям профессионалов и прочее.

Форма регистрация выглядит так:

Для открытия брокерского счёта в личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

На выбор предлагается несколько типов брокерского счёта:

Можно открыть несколько ЕДП (единая денежная позиция) или ИИС (индивидуальный инвестиционный счёт). Рекомендую всем открыть ИИС, как минимум для будущего. Этот вид брокерского счёта позволяет получить на выбор один из двух налоговых вычетов:

- Вычет на взнос (Тип «А»). Возвращается 13% налога от суммы пополнения. Максимальная налоговый вычет за год ограничивается суммой 52 тыс. рублей. Для этого надо пополнить ИИС на 400 тыс. рублей (можно меньше). Пополнять и получать вычет можно каждый год.

- Освобождение от налога на прибыль по ИИС (Тип «Б») от разницы покупки и продажи ценных бумаг. Налог на дивиденды и купоны (если они облагаются налогом) придётся всё равно заплатить.

Действующий ИИС должен быть только один у человека. Единственным условием для получения вычета является 3 года существования счёта. Подробнее про ИИС читайте:

Обычных брокерских счётов можно открыть сколько угодно у каждого брокера.

3. Пополнение брокерского счёта

Пополнить брокерского счёта можно двумя способами:

- Наличными (необходимо ехать в банк брокера);

- Межбанковским переводом (удалённый перевод);

Рассмотрим немного подробнее второй вариант с межбанковским переводом на брокерский счёт.

Перевести деньги на биржу без комиссии можно через дебетовую карту Тинькофф. Пополнить карту можно без комиссии. Карта Тинькофф бесплатная в обслуживании, на остаток начисляются проценты (3,5%), кэшбэк на все покупки. В целом очень удобная карта, более подробно читайте: обзор про карту Тинькофф.

Брокер предоставит доступ к торговым терминалам, после чего вы сможете совершать торговые операции. Торговые терминалы это программа с котировками, с возможностью выставлять заявки, просматривать свой портфель.

Подробную иструкцию со скриншотам можно найти в статьях:

4. Стратегии создания капитала — с какой суммы начать

Теперь непосредственно к стратегии пополнения счёта. Если у вас отсутствует какая-то внушительная стартовая сумма денег, то ничего страшного нет. Регулярные откладывания чем-то даже лучше, поскольку позволяют покупать равными порциями на разных стадиях на бирже. Когда-то покупка будет выше средней, когда-то ниже. В среднем получается, что вход в рынок осуществляется по средним ценам.

Например, можно сделать простые правила:

- Откладывать 10% от зарплаты на инвестиции;

- Выбрать фиксированную сумму. Например, 5-10 тыс. рублей в месяц;

Такая простая стратегия позволит накопить существенные суммы денег. Все дивиденды по акциям и купоны по облигациям нужно реинвестировать. Так можно быстрее накопить крупную сумму.

Опытные инвесторы рекомендуют откладывать больше, чтобы быстрее скопить денежные средства. Это спорный момент, поскольку многим хочется жить сейчас. Есть даже теория среднего потребления, чтобы в среднем всегда потреблять одну и ту же сумму с учётом инфляции.

При этом средства с биржи снимать нельзя (хотя бы какое-то время), иначе теряется смысл копить. Инвестиции это долгосрочные вложения, которые принесут пользу на сроках от 5-10 лет. Конечно, кому-то может повезти и он вложит сразу на дне рынка и заработает за полгода 100-300%. Возможно, после такого резкого скачка можно частично зафиксировать прибыль. Но так везёт лишь единицам. Большинство наоборот, покупает когда рынок уже дорогой, а потом долгое время ждут, чтобы выйти хотя бы в ноль.

5. Выбираем стратегию формирования портфеля

«Что сейчас купить на бирже, чтобы заработать?» — это излюбленный вопрос начинающих. Никто точно не сможет ответить на этот вопрос. Всегда есть риск ошибиться даже у опытных инвесторов. На эту тему есть интересная статья:

Как показывает история, фондовый рынок всегда склонен к росту на длительных промежутках времени. Это связано с постоянным обесцениванием денег и ростом бизнеса компаний. Для рядового инвестора достаточно исключить риски отдельных компаний, чтобы заработать на инвестициях.

Существует несколько базовых подходов для выбора активов. Давайте рассмотрим их.

Стратегия 1. Полностью инвестируем в акции

Акции являются наилучшим вариантом для инвестирования, потому что это действующие бизнесы, которые приносят прибыль и при этом расширяются. Посмотрите список самых богатейших людей в мире. Они заработали своё состояние не в лотерее или азартных играх. Все они являются крупнейшими акционерами с внушительными пакетами акций.

Поскольку инвестирование в акции отдельных компаний несёт риски, то инвесторам стоит диверсифицировать портфель. Другими словами: купить несколько компаний. Сколько точно? На эту тему проводились исследования. Пришли к выводу, что нет смысла иметь в своём портфеле более 7-15 акций. В случае очень сильной диверсификации, инвестор начинает покупать слабые компании, которые будут мешать росту всего портфеля. Именно поэтому лучше ограничить свои инвестиции группой сильных и надёжных компаний.

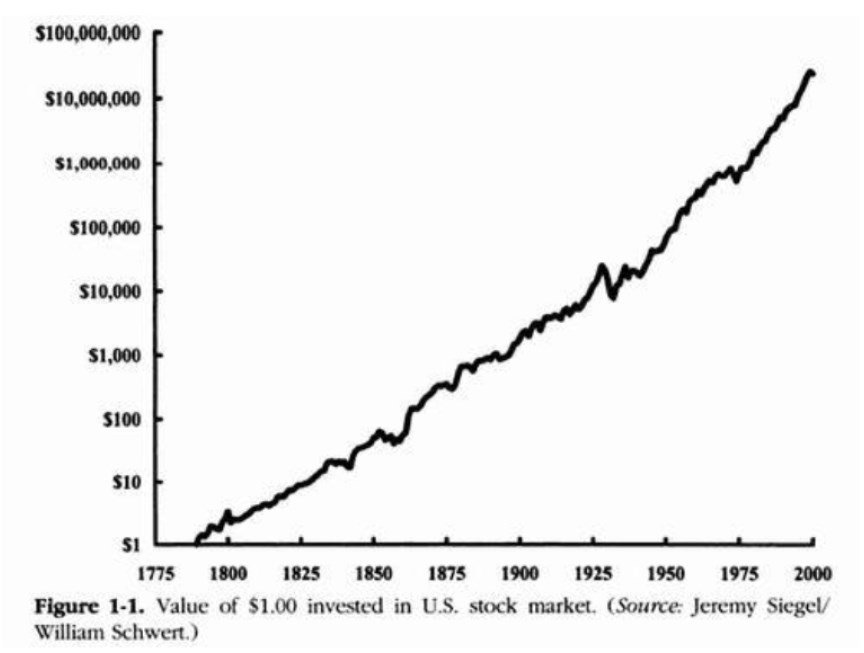

Средняя доходность акций лежит в районе 10-15% годовых. Ниже на графике представлен рост $1 инвестированного в акции за 200 лет. За этот срок $1 вырос до $10 млн.

Стоит отметить тот факт, что рассчитывать на 10-15% годовых можно только на длительном горизонте. В какой-то взятый период 1 месяц или 1 год, рынок может показать как +100%, так и -50%.

Волатильность цены на рынке акций может вызвать много переживаний у эмоциональных инвесторов. Чтобы снизить риски колебания баланса в свой портфель добавляют облигаций. Про смешанный портфель пойдёт речь в стратегии №2.

Стратегия 2. Смешанный портфель из акций и облигаций

Начинающие инвесторы чаще всего плохо готовы к высокой волатильности цены акций. Самый негативный случай может случится, если они не выдержат боли от потери и продадут акции в период сильной коррекции в 20-40%. Они просто зафиксируют убыток, который потом будет сложно отыграть. В периоды падения надо действовать наоборот: накапливать долю акций в своём портфеле.

Чтобы избежать этой ошибки, следует просто снизить волатильность колебания портфеля, сделать так, чтобы он был более стабилен. Так инвестору гораздо спокойнее и не будет желания продавать всё. Для этого просто добавляем облигаций в него.

Облигации — это долговые ценные бумаги со стабильным доходом. При инвестировании в облигации напрямую связано соотношение риска и доходности. Чем выше риск, тем выше доходность.

Самыми надёжными, но и малодоходные являются ОФЗ. На момент лета 2020 года ставки по ОФЗ находятся на историческим минимуме в 5-6% годовых. Это тревожный знак для рынка в целом. Корпоративные облигации крупнейших компаний дают чуть-чуть больше: 6-8% годовых. Есть ещё группа небольших компаний, но довольно надёжных с доходностью в 10-12% годовых. Новичкам лучше не лезть в более доходные варианты, поскольку по ним будут уже более серьёзные риски наступления дефолта по облигациям.

Какие облигации купить и в каком соотношении? 50 на 50, 70 на 30 или 30 на 70? Это также очень сложный вопрос, который каждый должен решить для себя сам.

Снижая долю портфеля в акциях, на долгосрочном промежутке инвестор снижает доходность, но зато имеет более устойчивый портфель. Есть такое правило:

Например, если вам 40 лет, то облигаций должно быть 40%, а акций 60%. Главная идея такого правила: снижать риски по мере приближения к пенсии. Если у молодых инвесторов нервы крепче и они могут подождать новый цикл роста акций, то у тех кто в возрасте этого времени уже нет.

Если вы хотите иметь супернадёжную часть портфеля с облигациями, то лучше инвестировать её полностью в краткосрочные выпуски ОФЗ. Они будут не так доходны, но зато можно быть в них полностью уверенными. Они фактически равноценны просто деньгам.

Стратегия 3. Индексное инвестирование через ETF

Поскольку начинающим инвесторам сложно отобрать недооценённые акции самостоятельно, а также на это нужно время, то можно использовать принцип индексного инвестирования.

Индексного инвестирования — это копирование фондового индекса в тех же пропорциях, что акции входят в него. Так инвестор вкладывает свой капитал в самые сильные компании на рынке.

Самостоятельно купить все акции из фондового индекса в соответствующих пропорциях весьма затратно. Ориентировочно на это потребуется более 5 млн рублей. Каждые 3 месяца фондовые индекс подвергают ребалансировке, после чего веса компаний могут немного изменяться. Перераспределение долей акций накладывает на инвестора дополнительные трудности и затраты за торговый оборот.

Поэтому для индексного инвестирования проще всего использовать ETF фонды. Это биржевые фонды, которые котируются на фондовом рынке. Их можно покупать и продавать как акции. Все ребалансировки проделывает инвестиционная компания, которая выпустила ETF.

На индекс ММВБ с реинвестированием дивидендов можно рассмотреть фонды: FXRL, SBMX. С выплатой дивидендов в конце года есть фонд RUSE. ETF на американские индексы: SBSP, FXUS, FXIT.

Главная идея индексного инвестирование: вкладывать сразу в весь индекс. Таким образом можно хорошо зарабатывать на общем росте рынка, наращивая долю индексных ETF.

Индексное инвестирование широко используется западными инвесторами. На нашем фондовом рынке первые ETF фонды появились в 2018 года. К 2020 году представлены уже более 30 разных ETF.

Помимо индексных ETF существуют ещё биржевые фонды состоящие из:

- облигаций (ОФЗ, корпоративные);

- еврооблигации;

- товары (золото);

- смешанные (из разных активов);

Инвестор может составить портфель исключительно из них. При этом его доходность обгонит большинство управляющих ПИФами.

Стратегия 4. Для тех, кто не может рисковать

Мы особо заострили внимание на стратегиях инвестирования в акции, поскольку потенциально это самый доходный вариант для хранения денег. Акции несут больше рисков, но дают большую премию в доходе. Если купить только облигации, то можно значительно снизить риски. При этом инвестор уменьшит доходность на длительном промежутке времени.

У каждого инвестора отношение к рискам и срокам инвестирования может значительно разнится. Кто-то копит себе на пенсию, кто-то на пассивный доход, кто-то на стартовый взнос на квартиру.

Если срок инвестирования менее 2-3 лет, то лучше просто купить краткосрочные облигации ОФЗ. Заработок по ним будет небольшой, зато риск потерять или недозаработать стремится к нулю.

Таблица с краткосрочными ОФЗ:

| Название | Купон | Дата погашения |

|---|---|---|

| ОФЗ-26205-ПД | 7,6% | 14.04.2021 |

| ОФЗ-26217-ПД | 7,5% | 18.08.2021 |

| ОФЗ-25083-ПД | 7,0% | 15.12.2021 |

| ОФЗ-26209-ПД | 7,6% | 20.07.2022 |

| ОФЗ-24020-ПК | RUONIA (за последние 7 дней) | 27.07.2022 |

| ОФЗ-29012-ПК | RUONIA + 0,40 п.п. | 16.11.2022 |

| ОФЗ-26220-ПД | 7,4% | 07.12.2022 |

6. Секреты долгосрочного инвестирования

6.1. Эффект сложного процента

Главным секретом долгосрочного инвестирования является аккумулирующий эффект сложного процента. Это означает экспоненциальный рост прибыли за счёт реинвестирования процентов.

Сложные проценты в инвестировании — это начисление прибыли на накоплённую ранее прибыль. Таким образом инвестор начинает зарабатывать очень быстро. Особенно это заметно на горизонтах от 10 лет.

Мое богатство — это результат комбинации нескольких факторов жизни в США, хороших генов и аккумулирующего эффекта сложных процентов. Уоррен Баффет

6.2. Регулярное откладывание средств

Регулярное откладывание денег приведёт любого человека к богатству. Пусть даже инвестированные деньги будут представлять скромные суммы, но главное это делать регулярно.

Например, есть реальная история, когда инвестор откладывал с 2007 года ежемесячно по 3000 рублей в дивидендные акции. На момент 2020 года его портфель уже составляет 4,8 млн рублей. Из этих денег он вложил свои лишь 500 тыс. рублей, остальные 4,3 млн рублей это его прибыль за счёт сложного процента.

И вы тоже так можете. Начинайте инвестировать как можно раньше. Тогда плодов от активов будет больше, а воспользоваться ими можно будет ещё до наступления старости.

При этом не важно на какой стадии находится рынок: эйфория, рост, паника. Просто откладывайте равномерными порциями деньги в хорошие акции.

7. FAQ: ответы на часто задаваемые вопросы

7.1. Сколько можно заработать

Вопрос количества денег в абсолютных цифрах не имеет смысла обсуждать, поскольку для каждого человека разные суммы инвестирования. Можно лишь рассмотреть вопрос относительной доходности.

При инвестировании в разные активы можно на разные доходности:

- Акции на долгосрочном промежутке времени приносят 10-15%;

- Облигации ОФЗ 5-6%;

- Корпоративные облигации 6-7%, в более маленькие компании 10-12%;

- Смешанный портфель из акций и облигаций в пропорции 50/50 около 8-12% годовых;

- ETF на индекс 10-12% (за счёт комиссии прибыль будет немного меньше);

7.2. Какие риски у инвесторов

Риски индексного инвестирования маленькие. Только, если начнётся глобальная затяжная рецессия. За последние время инвесторы не знали таких времен. Многие связывают это с дешёвыми деньгами, которые получаются из-за околонулевые ключевых ставок ЦБ.

Ещё есть риски при инвестировании в одну компанию. Поэтому всегда лучше подстраховаться и составить инвестиционный портфель.

7.3. Почему инвестиции это выгодно

Для рядовых граждан практически нельзя найти более доходные варианты для хранения своих сбережений. Бизнес и стартапы требуют времени и вложений. При этом эти инвестиции несут существенные риски потери до 100% всех вложенных денег.

Также бизнес обычно мало ликвиден. Чтобы его продать по справедливой цене может понадобится значительное время.

7.4. Стоит ли рисковать ради пары процентов

На этот вопрос пусть каждый ответит самостоятельно. Повторимся: инвестиции это долгосрочное увеличение капитала. Если прийти на рынок на пару недель или месяцев, то результат будет зависеть от везения.

Если вы хотите вложить деньги на долго, то использовать для этого низкодоходные инструменты не совсем целесообразно, поскольку теряется большая часть потенциальной прибыли.

Как начать инвестировать

Изучение теории

Если ты ещё совсем «зелёный» в теме инвестиций и не отличаешь акций от облигаций, то для начала неплохо бы поднатаскаться в теории. Как это лучше сделать?

Я рекомендую почитать книги об инвестициях, почитать инвестиционные блоги и посмотреть Youtube-каналы про инвестиции. Ссылки на списки рекомендуемых книг, блогов и каналов кликабельны и ведут на составленные мною когда-то рейтинги. Не обязательно читать все книги и блоги, и подписываться на все Youtube-каналы. Но обрати внимание хотя бы на несколько топовых позиций из рейтингов. Ну и я думаю, очевидно, что если ты читаешь сейчас именно эту статью, то стоит, наверное, подписаться и на мой блог (форма подписки – под статьёй) и Youtube-канал. Тем более, что некоторые из вышеописанных рейтингов я периодически обновляю, и если ты не хочешь пропустить эти обновления – подписывайся

Формирование капитала

Для того чтобы стать инвестором – нужны деньги. С какой суммы начать?

Можно, конечно, начать и со 100$ (или даже меньшей суммы), пробуя инвестиции в IPO, криптовалюты, хайпы и ПАММ-счета (последние 2 направления – не рекомендую), но это всё высокорисковые инструменты, которые, безусловно, дадут тебе опыт, а, возможно, и какую-то прибыль, но только на их основе не получится сформировать более-менее полноценный портфель. Это как готовить блюдо из одних только специй и соусов – съесть-то можно, но лучше приготовить что-нибудь из мяса, овощей, круп и т.д. Такое блюдо будет намного приятнее и полезнее. Хотя и про специи и соусы забывать тоже не надо – они добавят блюду пикантности. Надеюсь, ты понял аналогию.

Так вот, для формирования полноценного портфеля тебе понадобится от 30 000 рублей – начиная с этой суммы уже можно задумываться о покупке акций, облигаций, ETF и других классических инвестиционных инструментов, которые сделают твой портфель «полноценным».

Любому начинающему инвестору следует научиться тратить меньше, чем он зарабатывает. А сэкономленные деньги регулярно добавлять в свой инвестиционный портфель. Причём делать это нужно не по остаточному принципу, а по принципу «заплати сначала себе». То есть, получив зарплату или иной доход за месяц, сразу же отложить определённый процент «на инвестиции». Не обязательно тотчас покупать на эти деньги ценные бумаги, но они должны быть неприкосновенны для повседневных трат. Можно, конечно, и сразу их инвестировать, но зачастую это просто не очень удобно, особенно, если суммы небольшие. Накопилось что-то существенное – зачисляй на брокерский счёт и покупай активы.

Почему важно соблюдать принцип «заплати сначала себе»? Потому что это сделает тебя более дисциплинированным, и защитит тебя от ситуации, когда к концу месяца окажется, что всё заработанное ты растратил. А отложив деньги сразу, тебе, хочешь-не хочешь, придётся ужиматься в тратах.

Сколько откладывать? Это зависит от твоего уровня дохода и мотивации к скорейшему росту твоего портфеля. Лично я действую по принципу: сначала от общего дохода отнимаю затраты на аренду жилья (сюда же входит оплата коммунальных услуг и интернета), затем от оставшейся суммы откладываю 40% на инвестиции. Причём, это не зависит от того сколько я заработал. Даже во времена, когда я зарабатывал совсем мало, я придерживался этой формулы, живя, практически, впроголодь. Всё потому что мотивация у меня довольно высокая. С другой стороны, она не настолько высокая, чтобы при повышении заработка я стал откладывать больший процент – всё же, в какой-то степени нужно жить здесь и сейчас. Именно поэтому я придерживаюсь фиксированного процента. На мой взгляд, таким образом удаётся соблюдать некий баланс между тем, чтобы жить «здесь и сейчас» и заботой о том, чтобы в будущем жить ещё лучше, чем сегодня. А высокий процент «отчислений» хорошо мотивирует к тому, чтобы зарабатывать больше. Иначе на повседневные траты будет хватать с трудом. Ну а сколько откладывать лично тебе – смотри сам. Всяческие «гуру» обычно советуют откладывать не менее 10% дохода. Типа, такой процент может себе позволить откладывать каждый. Я, в принципе, в этом согласен с «гурами».

Некоторые «гуру» также советуют создать, так называемую, финансовую «подушку безопасности», перед тем, как начать инвестировать. Это такая условная копилка, в которой содержится не менее твоего полугодового заработка, на случай различных форс-мажоров, которые, нет-нет, да и случаются в жизни каждого. Я довольно скептично отношусь к таким подушкам безопасности, поскольку на её формирование можно потратить довольно большое количество времени. А время – это главный фактор в инвестициях.

Во-первых, на мой взгляд, в качестве такой подушки безопасности, в крайнем случае, можно использовать сам инвестиционный портфель.

А во-вторых, когда ты научишься тратить меньше, чем зарабатываешь, у тебя естественным образом вполне может накопиться такая «подушка безопасности», особенно, если ты сможешь периодически повышать заработки. То есть, я имею в виду ситуацию, когда после того, как ты отложил деньги с зарплаты на инвестиции, а к следующей зарплате ты не растратил до конца то, что было оставлено на повседневные траты. Так, месяц за месяцем, у тебя может скопиться полноценная «подушка финансовой безопасности».

Хочу также подчеркнуть, что без регулярных довложений в портфель инвестирование несёт в себе мало смысла. Если ты не будешь регулярно кормить свой портфель сейчас, то вряд ли он будет кормить тебя в будущем. Конечно, если у тебя на руках сразу есть какая-то огромная сумма и ты хочешь её инвестировать – это другой разговор. Тогда довложения необязательны. Но если такой суммы у тебя нет – учись регулярно откладывать.

О том, как я веду учёт финансов, на блоге есть статья. Писал я её довольно давно, инструменты учёта с тех пор поменялись, но принципы остались всё те же. Рекомендую ознакомиться.

Открытие брокерского счёта

Когда ты немного изучишь теорию (слишком много времени этому уделять не стоит – максимум полгода, поскольку, повторюсь: время – это главный фактор в долгосрочных инвестициях), сформируешь какой-никакой капитал, и научишься регулярно откладывать деньги (ну или хотя бы пообещаешь себе делать это после формирования портфеля), нужно будет озаботиться открытием брокерского счёта.

Что такое брокерский счёт? Это специальный счёт в компании, имеющей лицензию на брокерскую деятельность, на котором ты сможешь осуществлять покупку и продажу ценных бумаг.

Брокерские услуги в РФ предлагают десятки компаний. Тебе нужно выбрать того брокера, которого ты сочтёшь для себя наиболее приемлемым. На блоге есть статья о том, как выбрать фондового брокера. Ознакомься. Лично я могу рекомендовать брокера Финам, поскольку сам являюсь его клиентом, и вполне доволен условиями работы на бирже, которые предлагает данный брокер.

При открытии счёта рассмотри вариант открытия ИИС. Это такой специальный брокерский счёт, который позволяет получить дополнительную доходность за счёт налогового вычета. О том, что такое ИИС, на блоге есть статья.

Формирование портфеля

После того, как ты откроешь брокерский счёт и пополнишь его, можно приступать к покупке активов. Но прежде нужно определиться, что и в каких количествах покупать. То есть, составить портфель. Здесь у тебя есть несколько вариантов:

Попросить помощи в составлении портфеля у опытного инвестора (например, я оказываю услуги по составлению портфеля)

Подключить к счёту инвестиционного робота-советника Right, который бесплатно соберёт тебе портфель с желаемым уровнем риска/доходности. Кстати, робота Right можно подключить только к счёту Финама, хотя сам робот является разработкой сторонней компании

- Скомбинировать как угодно предыдущие варианты (например, открыть 2 счёта – один отдать под управление роботу, а на второй закупить активы по собственным соображениям, или на основании рекомендаций опытного инвестора)

Вообще, о формировании портфеля я писал подробную статью, поэтому рекомендую перейти по ссылке и ознакомиться.

Скажу лишь, что перед тем, как подбирать активы, тебе нужно определиться с целями инвестирования и своим отношением к риску. А при подборе активов обращать внимание на диверсификацию портфеля по отраслям и валютам. Обо всём этом ты узнаешь из статьи.

Кстати, что касается целей инвестирования, то по своему опыту могу сказать, что у большинства инвесторов цель такая же, как и у меня — сформировать капитал такого объёма, который смог бы генерировать денежный поток, достаточный для обеспечения достойного уровня жизни, с дальнейшим его увеличением.

Помимо активов на брокерском счёте, ты можешь добавить в портфель и другие, более рисковые виды активов, например криптовалюты, вложения в IPO, краудлендинг и т.д. Но я бы не рекомендовал отводить под них более 10% портфеля, так как эти инструменты повысят показатели риска твоего портфеля. А для новичка это не очень-то хорошо, так как при неблагоприятных рыночных условиях ты можешь ощутимый убыток, и разочароваться в инвестициях.

Покупка активов

После того, как ты сформируешь свой портфель на бумаге, тебе нужно будет закупить активы по этому плану. Для этого тебе нужно будет научиться работать с торговым терминалом – специальной программой, которая позволяет осуществлять сделки на бирже. Ничего сложного в этом нет – в интернете полно обучающих материалов, да и любой консультант у хорошего брокера за полчаса бесплатно обучит тебя работе с терминалом.

Обкатка портфеля и периодические балансировки

Поздравляю, на этом этапе ты уже закупил ценные бумаги, а значит, можешь по праву называться инвестором. А если в твоём портфеле есть акции – то и акционером тех компаний, акции которых ты приобрёл в свой портфель. По некоторым из них ты, вероятно, будешь получать дивиденды. Дивиденды — это часть прибыли компании, которую она распределяет среди своих акционеров. Подробнее о дивидендах — в этой статье.

Самое сложное позади. Твоя инвестиционная ракета уже взлетела и теперь остаётся только рулить Если ты используешь бесплатного роботизиованного советника – то считай, что твоя инвестиционная ракета вообще летит на автопилоте. Ну а если к управлению портфелем привлекаешь опытного инвестора, считай, что твоей инвестиционной ракетой управляет пилот-наёмник.

Далее тебя ждёт «обкатка» портфеля, периодические добавления в портфель с доходов и регулярные балансировки (я рекомендую поводить их раз в квартал). Важность регулярных балансировок портфеля хорошо проиллюстрирована в статье «Портфель Лежебоки». Рекомендую ознакомиться.

Если вкратце, то балансировка — это приведение групп активов к изначально задуманным пропорциям. Например, изначально твой портфель на 30% состоял из облигаций (30 000 рублей) и на 70% — из акций (70 000 рублей). Ты определил для себя, что будешь проводить балансировку раз в полгода. Через полгода, из-за изменения цен на ценные бумаги, портфель состоит на 27% из облигаций (32 000 рублей) и на 73% из акций (88 000 рублей). Тогда, для восстановления соотношения 30/70 тебе нужно продать акций на 4 000 рублей, и докупить на эти деньги облигации. По сути, регулярная балансировка – это фиксация прибыли с подорожавших активов и реинвестирование её в подешевевшие. Регулярная балансировка помогает повысить показатели доходности портфеля и снизить показатели риска .

С опытом, ты, вероятно, будешь менять желаемую структуру портфеля, пробуя новые инвестиционные инструменты и экспериментируя с различными пропорциями активов в портфеле, пока не придёшь к структуре портфеля, идеально для тебя подходящей. Это я и называю «обкаткой портфеля». Я вот до сих пор не пришёл к своему идеалу в этом плане, но и не факт, что когда-то приду. Ведь с ростом капитализации портфеля взгляд на доходность, риск и инвестиции в целом, будет меняться. Так что, возможно, не совсем верно называть этот процесс «обкаткой». Скорее, это бесконечный рост профессионализма и поиск приближение к недостижимому идеалу. А «обкаткой» давай назовём первые 3 года существования долгосрочного инвестиционного портфеля.

Для мониторинга портфеля очень удобно использовать сервис Intelinvest. С его помощью можно мониторить портфель в реальном времени. Причём в мониторинг можно добавлять не только ценные бумаги, но и любые активы, которые ты хочешь учитывать в портфеле, например, наличные доллары, евро, криптовалюты, вложения в IPO, недвижимость и т.д. Можно включать в мониторинг портфеля абсолютно любые активы.

Моя история

Теперь о том, как я стал инвестором. После переезда в Питер в 2011 году, я стал интересоваться финансовыми рынками.

Хотя принцип «заплати сначала себе» я соблюдал ещё начиная со своих первых заработков. Причём, меня этому никто не учил, у меня просто с ранних лет была тяга к откладыванию денег «на что-нибудь полезное». То есть, я просто собирал деньги, никуда их не инвестируя и не строя планов на их счёт. Типа, пусть будут – потом куда-нибудь понадобятся. И, действительно, всегда они в итоге шли на благо. На переезд в Питер, в частности, у меня было 80 000 рублей, которые также были накоплены. И когда я начинал копить цели переезда передо мной не стояло. Жил с мамой в маленьком городке в Ростовской области, работал киповцем на секретном заводе. Копил деньги на всякий случай. И потом, после путешествия в Питер, захотел туда переехать, и уже через 3 месяца осуществил переезд. Деньги кончились месяца через 4. То есть, в феврале 2012 года у меня был ноль «на кармане». На тот момент я работал продавцом-консультантом в «Калейдоскопе Напитков Мира» 🙂 Через пару месяцев я устроился инженером по наладке и испытаниям по направлению КИПиА. Меня взяли, наконец, без инженерного опыта работы.

Работая инженером, я всё время хотел большего. Я понимал, что эта работа мне не особо интересна, и работая там я никогда не смогу достичь того уровня достатка, который бы я хотел иметь. Но так как карьера инженера – это единственное, где я мог заработать минимально приемлемые для себя деньги, я продолжал там работать. Я стал интересоваться онлайн-бизнесом и форексом. Немного пробовал экспериментировать с созданием сайтов, продажей товаров с одностраничников, арбитражом трафика, раскруткой сообществ и торговлей на форексе. Ничего не получалось, хотя ни в чём кроме форекса я особо и не упорствовал. С форексом я мучался больше года, с переменным успехом. В итоге вышло так, что я вывел столько же денег, сколько и ввёл, но счёт медленно слил. Так, работая инженером, я потратил пару лет на поиски идей для онлайн-заработка, пока в конце 2014 года я не стал вести этот блог. На тот момент я уже был знаком с блогами Ленивого Инвестора и Инвестора Домоседа. А с автором блога Real-Investment даже был знаком лично (причём, познакомился на работе). Осенью 2014 года, находясь в командировке в Челябинской области, я осознал, что мне тоже стоит заняться ведением блога. Ведь так я совмещу сразу 2 направления – инвестиции и бизнес (под бизнесом имеется в виду этот блог). На тот момент на пике популярности были нашумевшие пирамиды Forex-Trend и Panteon-Finance, маскировавшиеся под форекс-бокеров, предоставляющих ПАММ-площадку с невероятно успешными ПАММ-счетами. Почитав Ленивого и Домоседа (они, как и все остальные инвест-блогеры, инвестировали в ФТ и ПФ) я, недолго думая, собрал портфель из самых популярных ПАММ-счетов этих псевдоброкеров и в декабре начал вести этот блог (с этого момента ты можешь уже отследить мой дальнейший прогресс прямо в этом блоге, так как с тех пор и по сей день я публикую еженедельные отчёты). Через пару месяцев после начала ведения этого блога, лавочка Форекс-Тренд, а с ней Пантеон Финанс и им подобные, накрылись медным тазом вместе с деньгами инвесторов. Добрая половина инвест-блогов просто перестала существовать после такого шока. Я же обратил внимание на фондовый рынок и стал изучать, выискивая информацию в интернете. В апреле 2015 года я открыл свой первый ИИС в Финаме, положив на счёт 50 000 рублей. К тому моменту у меня уже была методика отбора акций, которая меня вполне устраивала. Затем я начал наращивать долю классических инвестиционных инструментов, и сейчас мой портфель примерно на 90% состоит из инструментов фондового рынка.

Как видишь, мой случай не укладывается в рамки того пошагового плана, который я тебе дал. Я даже книг про инвестиции никогда не читал!

Резюмирую

Для того, чтобы начать инвестировать, на мой взгляд, идеально подходит вот это правило:

Итого, пошаговый план «Как начать инвестировать», выглядит так:

1. Изучение теории / Формирование капитала и привычки откладывать деньги

2. Открытие брокерского счёта

3. Формирование портфеля

4. Покупка активов

5. Обкатка портфеля / Мониторинг портфеля

Как видишь, изучение теории, формирование первоначального капитала и привычки откладывать деньги я объединил в один пункт. Потому что это нужно делать параллельно.

Очень важно понять, что правильные инвестиции – это инвестиции на всю жизнь. Поэтому нужно запастись терпением и следовать намеченному плану, во что бы то ни стало. Ты должен быть готов к тому, что твой портфель в какие-то годы может быть убыточным, даже если ты всё делаешь правильно. Поверь, если ты не опустишь руки в сложные и убыточные времена, рано или поздно ты будешь вознаграждён. Рынки цикличны и в долгосрочной перспективе всегда растут.

Успехов в начинаниях, друг! И доброй прибыли!

Как начать зарабатывать на инвестициях с любой суммой — подробное описание

http://alphainvestor.ru/investitsii-s-chego-nachat/