Как инвестировать в индексы и ETF

Этот цикл статей кандидата физико-математических наук Виктора Аргонова — для ленивых и не очень ленивых долгосрочных инвесторов, которые хотят сделать простое, но выгодное вложение. Вложение, которое сможет долгосрочно давать доход без перепродажи активов. Мы обсудим, в какой степени на эту роль годятся фонды, отслеживающие популярные биржевые индексы вроде S&P 500 : общерыночные и отраслевые фонды, growth- и value- фонды. А также дадим советы, как самостоятельно собрать выгодный портфель акций «с нуля». Мы покажем, что даже самые простые методы могут дать доходность порядка 11% годовых, а продвинутые — от 15% и выше.

Спекулянты и долгосрочные инвесторы

На фондовом рынке есть много методов заработка, и профессионалы стараются использовать их все. Они применяют технический и фундаментальный анализ, следят за новостями, исследуют компании на предмет инвестиционной привлекательности. Некоторые акции они перепродают по много раз в день, а другие — держат подолгу как источник дивидендов .

Но не все трейдеры стремятся стать профессионалами. Большинство ограничивают свою деятельность лишь теми задачами, к которым у них уже есть некоторая склонность (в силу характера или образования). Как правило рядовые трейдеры относятся к одной из двух категорий, которые грубо можно назвать спекулянтами и долгосрочными инвесторами.

- Спекулянты получают доход от частой перепродажи активов, играя на колебаниях цен на горизонтах не более месяца. Для этого используются методы технического анализа . Значительная часть таких трейдеров — это молодые программисты без экономического образования. Им не хочется вникать в характер работы конкретных компаний. Для них проще из самой формы графика котировок предсказать его дальнейшее движение.

- Долгосрочные инвесторы получают доход от дивидендов и редкой перепродажи активов на горизонтах год и более. Для этих инвесторов технический анализ не так важен, но надо знать, в какие компании вкладываться и почему именно эти компании хороши. Значительная часть долгосрочных инвесторов — это обычные представители среднего класса, которые не являются ни программистами, не экономистами, но хотят выгодно вложить деньги, чтобы они «работали».

В этом цикле мы поговорим о долгосрочных инвесторах и о тех методах, благодаря которым любой человек может сделать вложение с доходностью значительно выше, чем у лучших банковских депозитов.

Общерыночные индексы: более-менее выгодно, но консервативно

Представим простую ситуацию. На рынок пришел новичок, который не разбирается ни в экономике, ни в программировании, но располагает суммой денег, которую хочет получше вложить. Он хочет вложить ее предельно простым образом. В идеале — купить один «лучший» инструмент и рассчитывать на рост его котировок и/или дивиденды. Что ему посоветовать?

Купить акцию какой-то одной компании, даже самой успешной, — это большой риск. Рано или поздно компания может оказаться в кризисе. Гораздо надежнее купить сразу много акций, диверсифицировав инвестиции. Но наш клиент хочет «поменьше возиться». Поэтому самое простое решение для него: купить пай (по сути, акцию) биржевого инвестиционного фонда (ETF), который отслеживает один из популярных фондовых индексов . Это, по сути, эквивалентно покупке сразу множества акций. Такое вложение и довольно выгодно, и надежно.

Разберемся, что такое фондовые индексы и отслеживающие их ETF.

Фондовый индекс — это статистическая величина, которая вычисляется на основе цен акций некоторого набора компаний (индексной корзины). Самые известные индексы — Dow Jones и S&P 500. Dow Jones показывает усредненную цену акций 30 крупнейших компаний США, а S&P 500 — 500 крупнейших компаний. Со временем величина индекса меняется так же, как менялась бы цена портфеля, собранного из всех акций корзины.

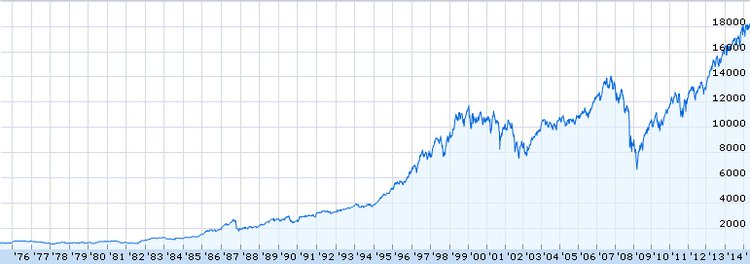

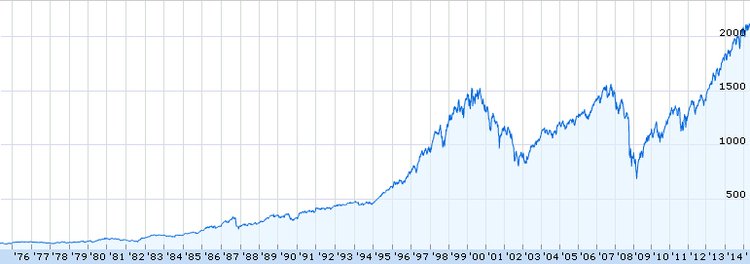

Как видно из этих графиков, на многолетних горизонтах индексы растут, хорошо обгоняя инфляцию. Если купить все акции корзины, то получится неплохая доходность. Но купить все акции трудно. Вместо этого удобнее купить отслеживающий ETF.

Отслеживающий ETF — это фонд, который инвестирует свои средства во все акции корзины некоторого индекса и, по сути, является готовым портфелем из всех его акций.

Наиболее известны ETF DIA (вкладывается во все акции Dow Jones) и SPY (вкладывается во все акции S&P 500). Если купить пай такого фонда, то со временем цена этого пая будет меняться примерно так же, как и значение индекса, который он отслеживает. Кроме того, инвестор будет получать от ETF дивиденды (пропорциональные суммарным дивидендам всей корзины).

Оценим доходность такого вложения детальнее.

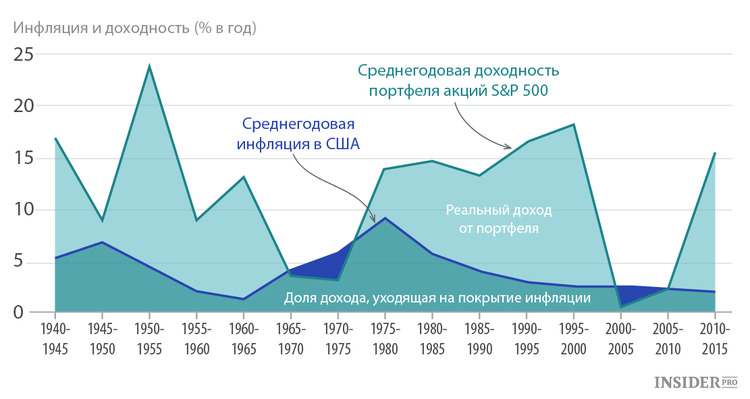

Среднегодовая доходность портфеля из всех акций индекса S&P 500 (или ETF SPY) в разные пятилетние периоды (с учетом как роста котировок, так и дивидендов)

Как видно из графика, лишь в 1970-х и 2000-х годах вложение в индекс S&P 500 (и отслеживающий его фонд ETF SPY) было немного невыгодным, зато в лучшие периоды его доходность на 10−15% превышала инфляцию. А средняя доходность — 11%. Это отличная доходность, которая далеко обгоняет банковские депозиты и сравнима с доходностью инвестиционной недвижимости.

Итак, если инвестор предельно ленив и не хочет ни в чем разбираться, то для него существует неплохое решение: купить пай фондов SPY или DIA. «Купи шпиона, и живи спокойно».

Но этот рецепт подходит лишь по-настоящему долгосрочным и консервативным инвесторам. А если человек хочет быстро «навариться» за 2−3 года, то он может случайно попасть в невыгодный период. Может быть, есть более выгодные и/или стабильные ETF, чем SPY и DIA?

Проблема самых популярных индексов типа Dow Jones и S&P 500 состоит в том, что в них включаются все самые крупные компании, которые есть на тех или иных биржах (например, Нью-Йоркской и NASDAQ ). Величина компании важна для ее надежности, но вовсе не означает ее максимальной рентабельности.

Такие индексы, по сути, отбирают компании по степени их представленности на рынке. S&P 500 охватывает более половины всего американского рынка, а более широкие индексы типа Russell 3000 (3000 крупнейших компаний) — и вовсе подавляющую его часть. Но нужен ли инвестору весь рынок? Нет, ему нужны только лучшие компании.

Экономисты и инвестиционные компании давно ищут рецепт, как «прыгнуть выше рынка», как «обыграть рынок» (beat the market). Как создать индекс, который всегда опережает, например, индекс S&P 500. В такой индекс нужно включать не самые крупные компании, а самые успешные по каким-то другим параметрам. Но по каким?

Отраслевые индексы: очень выгодно, но рискованно

Один из подходов состоит в том, чтобы выбирать компании какой-то определенной отрасли, которая делает успехи. Например, сейчас это биотехнологии. Есть несколько фондов, которые отбирают лишь те компании, которые связаны с биологией и медициной. Например фонд SPDR S&P Pharmaceuticals инвестирует в акции 39 фармацевтических компаний из индекса S&P 500, включая знаменитые Pfizer (NYSE: PFE) и Johnson & Johnson (NYSE: JNJ).

Удается ли этому индексу обыграть рынок? Сравним его 10-летний график с графиком SPY.

До 2015 года SPDR S&P Pharmaceuticals отлично опережал S&P 500. Фонд мягко отреагировал на кризис 2008-го, уже в 2009 году восстановил докризисные котировки и вышел в беспрецедентный рост. В 2015 году его котировки в пять раз превышали кризисный антирекорд 2009-го и в четыре раза — докризисный рекорд 2007-го.

Для сравнения, S&P 500 в 2008 году обрушился глубже и вернулся на докризисные позиции лишь в 2013-м. В 2015 году он в три раза превысил антирекорд 2009-го и лишь на 34% — рекорд 2007-го. Те вкладчики, которые купили пай SPDR S&P Pharmaceuticals в предкризисном 2007 году, к 2015-му вчетверо увеличили капитал, а те, кто опрометчиво купили SPY — лишь втрое опередили инфляцию.

Но сейчас ситуация изменилась. SPDR S&P Pharmaceuticals сильно просел, и непонятно, когда продолжится его рост. Волшебная палочка пятикратного роста за шесть лет сработала только у тех инвесторов, кто столь же волшебно смог угадать самые выгодные моменты купли-продажи актива. Остальные же инвесторы получили более низкие доходности.

Итак, отраслевым индексам удается прыгнуть выше рынка, но ценой надежности. Как и отдельные компании, отраслевые индексы то входят в рыночный фавор, то выходят из него. Более того: это может быть никак не связано с состоянием самой отрасли.

Широко известен пузырь доткомов 1999−2000 годов, когда множество интернет-компаний в короткое время многократно подорожали и вновь подешевели. Интернет продолжил развиваться, и IT-отрасль вовсе не утратила свою значимость в развитии человечества. Но пузырь сдулся. И нет никакой гарантии, что умопомрачительный рост котировок биомедицинских компаний не окажется таким же пузырем.

Получается, что отраслевые индексы — не лучший вариант для ленивого инвестора. Чтобы вкладываться в них, надо чувствовать ситуацию вокруг отрасли и понимать, что однажды эти индексы могут обрушиться.

Каким должен быть оптимальный индекс?

Как мы убедились, общерыночные индексы дают неплохую доходность, но подвержены длительным периодам кризисов, которые инвестор вынужден пережидать. Лучшие отраслевые индексы имеют гораздо более высокую доходность и быстрее преодолевают общерыночные кризисы, но склонны надувать пузыри и внезапно терять доходность.

Как должен быть устроен индекс, чтобы он стабильно и долго опережал общий рынок, но не надувал пузыри, как отраслевые индексы?

Такой индекс не должен быть общерыночным. В него должны включаться лишь инвестиционно привлекательные компании, и критерии отбора этих компаний должны быть гибкими и подстраиваться под реалии времени. Индекс не должен фокусироваться, например, на компаниях одной отрасли, потому что в разные периоды лучшую доходность дают разные отрасли.

Аналогично, он не должен фокусироваться только на старых или молодых компаниях, хотя бывают исторические периоды, когда и это выгодно. Индекс должен строиться на основе некоторых универсальных (насколько это получится) способах оценки инвестиционной привлекательности, которые работают во все времена. И каждый год (или чаще) обновлять список этих лучших компаний.

Есть ли такие индексы и фонды? Оказывается, есть. Они не обещают золотых гор и подчас менее выгодны, чем отраслевые индексы. Но все же им удается обыгрывать рынок — и делать это стабильно на протяжении длительных периодов времени. Наиболее популярны из них ростовые (growth) и ценностные (value) фонды и индексы.

О них мы поговорим подробнее в следующей части.

Разбор: как заработать на инвестициях в биржевые индексы и ETF

В статьях и передачах на экономические темы часто можно услышать фразы вроде «индекс S&P500 обновил исторический максимум» или «индекс РТС в ходе торгов обвалился на 200 пунктов». Сегодня мы поговорим о том, какой на самом деле смысл скрывается за подобной информацией, и как индексы используются в реальных инвестициях.

Что такое биржевые индексы и зачем они нужны

По своей сути, индекс — это показатель изменения цен определенной группы ценных бумаг. Грубо говоря, это «корзина» из акций, объединенных по какому-либо признаку.

Набор ценных бумаг, входящих в список, на основе которого рассчитывается индекс, определяет то, какую информацию можно получить, наблюдая за динамикой этого индекса. Обычно цель составления фондового индекса – в создании показателя, с помощью которого можно понимать общее направление и «скорость» движения биржевых котировок компаний определенной отрасли.

Изучение динамики индексов помогает участникам биржевых торгов понимать влияние на котировки тех или иных событий — к примеру, в случае роста цен на нефть логично ожидать и роста стоимости акций компаний из сферы добычи и обработки энергоресурсов.

При этом акции разных компаний даже из одной отрасли растут с разной скоростью, а могут и вообще не расти или даже терять в цене — индекс помогает понять общий тренд движения сегмента рынка без необходимости оценки положения каждой конкретной компании. Соответственно, сравнить разные отрасли экономики можно путим сопоставления соответствующих биржевых индексов.

Какие индексы существуют, и как они рассчитываются

Каждый индекс призван решить конкретную задачу. Эти инструменты классифицируются по различным признакам — по методу расчета (взвешивание компонент), семействам и даже по автору.

Одним из старейших способов расчета индексов является метод среднего арифметического. По нему изначально рассчитывался, к примеру, известный индекс Dow Jones Industrial Average. Однако на практике в современных реалиях он неэффективен – компании могут выпускать разное число акций, у кого-то их могут быть миллионы, а у кого-то десятки тысяч. Это делает значение индекса, рассчитанного по такой методике, нерелевантным.

В случае Dow Jones делитель для вычисления среднего арифметического первоначально равнялся 11 — числу входивших в индекс акций. Сейчас для расчёта применяют масштабируемое среднее — сумма цен делится на делитель, который изменяется каждый раз, когда входящие в индекс акции подвергаются дроблению или объединению. Это позволяет даже при изменениях в структуре входящих в индекс акций, сохранить возможность их сопоставления.

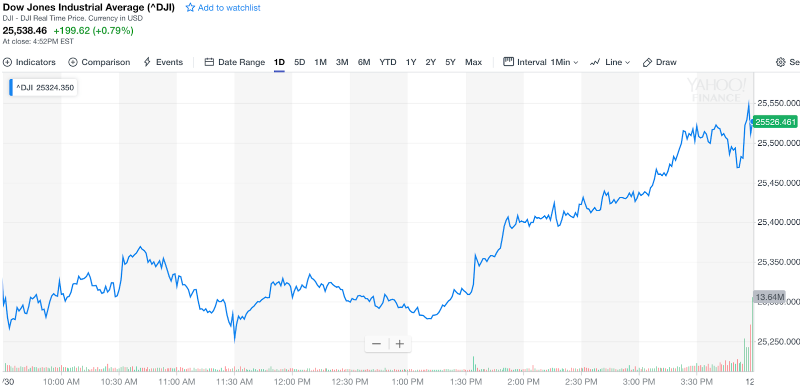

График индекса Dow Jones Industrial Average

Плюс такого подхода – простота расчета, но есть и минусы. Главный из них – отсутствие весов. Самые дорогие акции больше всего влияют на индекс. Это вносит искажения, поскольку цена акций не связана напрямую с капитализацией компании. Компания с более дешевыми акциям и может быть значительно дороже организации с дорогими ценными бумагами.

Существуют и индексы, рассчитываемые по формуле средней арифметической взвешенной от темпов роста цен акций — например, сводный индекс Value Line Composite Aithmetic Index (объединяет 1700 акций с NYSE и AMEX). Вес вычисляется так – цена каждой акции, входящей в индекс, умножается на коэффициент, соответствующий ее доле в акционерном капитале компании-эмитента. Этот метод нивелирует влияние разброса цен конкретных акций.

Другой метод расчета индексов получил название средней геометрической от темпов роста цен акций. В группу индексов этого типа входят созданный изданием Financial Times индекс FT 30 и Value Line Composite Geometric Index (объединяет 1700 акций).

Большинство зарубежных и российских фондовых индексов основаны на формуле индекса стоимости — сюда входят индексы групп Nasdaq, S&P, DAX (Германия), CAC (Франция), индексы РТС и ММВБ.

Семейства индексов

Некоторые составители индексов не ограничиваются одним индексом, а создают целое семейство подобных инструментов. К примеру, рейтинговое агентство Standard & Poor’s (S&P) рассчитывает целый ряд индексов, один из самых популярных – S&P 500, объединяющий 500 наиболее капитализированных компаний США (80% торгуются на NYSE, 20% — на AMEX

У биржи Nasdaq свое семейство индексов, например NASDAQ Composite объединяет все компании в листинге биржи, а NASDAQ National Market – американские компании. Индикаторы Nasdaq учитывают поведение более 4500 американских и зарубежных компаний

Среди известных европейских семействах индексов – индикаторы немецкого фондового рынка (DAX 30, Dax Price Index, DAX 100 Sector Indexes и т.п.), французские CAC – они отличаются по количеству входящих в них акций (40, 80, 120 и т.п.).

В России «Московская биржа» предлагает собственные индексы. Самые известные – индикаторы ММВБ и РТС, но есть и индекс голубых фишек, индексы акций второго эшелона и широкого рынка.

Что показывают индексы

Отраслевые биржевые индексы нужны для того, чтобы создавать гипотезы о динамике движения цен разных компаний одной отрасли, даже не попавших в сам индекс. Такие индексы помогают инвесторам оценивать перспективность вложений в компании того или иного сектора экономики в конкретный момент времени.

Пример отраслевых индексов – семейство Dow Jones, в которое входят:

- Промышленный индекс DJIA — рассчитывается на основе цен акций крупнейших компаний из ведущих отраслей промышленности США.

- Транспортный индекс DJTA — охватывает акции крупнейших американских транспортных компаний.

- Коммунальный индекс DJUA — акции компаний сферы электро и газоснабжения. занимающихся газо- и электроснабжением.

Существуют также специализированные биржи для компаний, объединенных по тому или иному признаку. Например, биржи, где торгуются технологические компании, как Nasdaq в США.

Часто индексы составляются и по региональному принципу — например, можно составить списки акций компаний, представляющих определенную страну или группы стран (например, Евросоюза). Аналогично отраслевым индексам, данные индикаторы помогают инвесторам лучше понимать положение дел на рынках конкретных регионов и стран,

Пример регионального индекса — Morgan Stanley Capital International (MSCI). Существуют и индексы по отдельным рынкам — развитых и формирующихся. Например, MDCI Developed Market Index включает в себя акции компаний из более чем двух десятков стран, в которых фондовые рынки признаны развитыми, а в MSCI Emerging Market Index входят акции компаний развивающихся стран.

Как инвесторы используют индексы

Существует несколько практических применений информации, отображаемой биржевыми индексами.

Прежде всего, их анализ дает инвесторам представление об общей динамике на определенных рынках (отраслях, странах и т.п.) и настроениях инвесторов. Если индексы определенной группы растут, значит инвесторы позитивно смотрят на перспективы вложений в акции компаний этих отраслей. Такую информацию можно использовать для совершения спекулятивных сделок.

Помимо этого существуют производные инструменты, в основе которых лежит сам индекс — например, существует фьючерс на индекс РТС. Чаще всего подобные контракты применяются для хеджирования рисков.

Помимо собственно значения индекса, публикуется информация о суммарном обороте акций, входящих в него компаний. Изменение этих цифр позволяет судить об общей активности торговцев на рынке при сделках с бумагами определенного типа.

В случае страновых индексов, их изучение на длительном промежутке помогает получить представление об инвестиционном климате в конкретной стране.

Как еще заработать на индексе: работаем с ETF

Для частных инвесторов вложение в индексы напрямую – малореальная задача, поскольку в них входит множество компаний, акции которых могут стоить дорого. Чтобы использовать условный S&P500, нужно будет купить акции всех компаний в соответствующей пропорции, на это нужны миллионы долларов.

Для того, чтобы использовать индексы без необходимости столь огромных вложений, был создан инструмент ETF (Exchange Traded Funds). По сути, это иностранные биржевые инвестиционные фонды, которые представляют собой портфель акций или других активов, полностью повторяющих по составу целевой индекс. К примеру, ETF с тикером SPY отражает динамику акций индекса S&P500. Акции самих фондов ETF также торгуются на бирже.

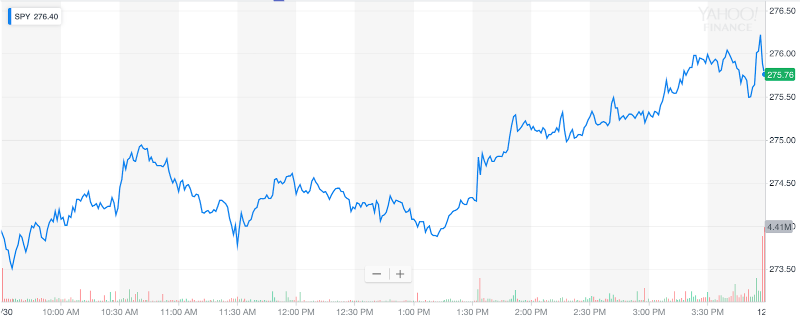

График ETF SPY

Главный плюс работы с ETF – простота. Они торгуются как обычные акции, для их покупки подходит обычный брокерский счет, который можно открыть онлайн через Госуслуги, для их использования не нужны значительные начальные вложения. Инвестор имеет полное понимание того, какие бумаги входят в ETF – для этого достаточно взглянуть на индекс, на котором основан этот финансовый инструмент.

На фондовом рынке Московской биржи с весны 2018 года проходят торги ETF на индексы РТС и еврооблигации. Эти и другие ETF могут использовать для реализации инвестиционных стратегий клиенты ITI Capital.

http://ru.ihodl.com/investment/2016-05-24/kak-investirovat-v-indeksy-i-etf/

http://habr.com/ru/company/iticapital/blog/462051/