Сколько времени требуется, чтобы вернуть свои деньги после медвежьего рынка?

Когда рынок находится в просадке. Котировки продолжают снижаться, а вместе с ним и стоимость купленных активов. Согласитесь, неприятно чувство. Головой понимаешь, что рано или поздно падение закончится. И на смену медвежьему рынку придет рост. И все потери будут компенсированы.

Только сколько времени потребуется на восстановление? В текущей ситуации — неизвестно. Но мы можем посмотреть на истории. На прошлые падения рынков. Как глубоко и долго они снижались. И сколько времени им требовалось для восстановления. Или возврату к своим докризисным значениям.

- Статистика падений рынка

- Время восстановление рынка

- Ожидаемый рост после падения

- Резюмируя

Статистика падений рынка

Рассмотрим на примере американского фондового рынка. Как имеющего длительную статистику. И в частности индекса S&P 500.

На текущий момент (март 2020), индекс «проседал» от своих максимумов на 27%. Это много? На самом деле это не самое большое падение. Оно даже ниже среднего (пока).

С 1928 года на американском рынке наблюдалось:

- 24 медвежьих тренда;

- обвалы рынка происходили каждые 3-4 года;

- среднее падение составляло 33%;

- среднее время падения — около 1 года.

Очевидно, что текущий (как и последующие) медвежьи рынки не будут являться средними. Текущее падение может продолжиться. До какого уровня — неизвестно. Но пока он не входит даже в первую половину худших просадок. Из 24 падений, 14 обвалов были глубже.

В таблице представлена статистика значимых падений фондового рынка за почти 100 лет. Максимальный размер снижения от максимума до минимума. И сколько времени длилось падение котировок.

Время восстановление рынка

Ок! Падение рынка неизбежны. И это не какой-нибудь нонсенс. А один из механизмом функционирования фондового рынка.

Но падение рано или поздно заканчивается. Котировки достигают «дна». И начинается рост рынка.

И если вы инвестировали на пике? А затем попали в просадку (коррекцию). Вам остается только ждать восстановления.

А сколько ждать?

Сколько времени потребуется, чтобы котировки после падения вернулись к своим первоначальным значениям?

В таблице ниже, приведены данные по времени восстановления (в годах и месяцах — кому как удобно). От окончания медвежьего рынка (достижения дна) до возвращения к пиковым (докризисным) значениям.

Время на восстановление после кризиса

Время на восстановление после кризиса

Для инвесторов самое неприятное восстановление рынка происходило в годы Великой Депрессии. Для компенсации падения на 86%, рынку потребовалось более 13 лет. Но это было давно (и неправда).

Из последний событий (свидетелями которых мы являлись):

- Крах доткомов (2000 — 2002 гг) — на восстановление ушло 4 года.

- Ипотечный кризис (2007 — 2009 гг) — рынок восстановился за 3,1 года.

- просадки 2011 и 2018 гг закрывались в течении всего 4-х месяцев.

Средний период восстановления рынка с 1928 года — чуть более 2-х лет (26 месяцев).

Если брать только послевоенную эпоху, откинув жесть 30-40-х годов, то средний срок возврата — около 1,5 лет (17 месяцев).

Половина всех просадок закрывались менее чем за год. Для трети медвежьих трендов — для восстановления требовалось более 2-х лет.

Таким образом, если вы попали в просадку — остается только ждать. Со временем рынок выйдет на свои докризисные значения.

В среднем получаем: 1 год на падение + 1,5 года на восстановление. Итого 2,5 года потеряны впустую. За это время — вы ничего не заработали. Но взамен ничего и не потеряли (что тоже неплохо).

Ожидаемый рост после падения

Допустим индекс упал с 3 000 до 1 500. Падение составило — 1 500 пунктов. Для восстановления, необходим рост на те же 1 500 пунктов.

Но если мы переведем данные в проценты, получаем совсем другую картину.

Изменение индекса с 3 то 1,5 тысяч — соответствует 50% падению.

Для возврата в исходную точку, рынку нужно преодолеть путь с 1,5 до 3 тысяч. А это уже рост на 100%.

В таблице указан рост, которую должен показать фондовый рынок после падения. Для возврата на докризисный уровень.

Требуемый рост котировок после падения для возврата в исходную точку

Требуемый рост котировок после падения для возврата в исходную точку

Получается, что предполагаемый рост должен быть намного больше, предшествующего падения. И чем глубже было снижение, тем более ощутима разница.

Эта ситуация выглядит несколько мрачновато. Но можно посмотреть на происходящее немного под другим углом.

Впереди у инвестора несколько месяцев (или лет) на восстановление рынка. И это дает время, чтобы воспользоваться высокими ожидаемыми доходностями за этом период.

После ипотечного кризиса 2008 года — для восстановления рынку потребовалось показать рост в 131,3% за 4 года. Это соответствует 24% среднегодовой доходности.

После кризиса доткомов (2000-е) наблюдалась аналогичная картина. Восстановление «со дна» прошло за 3,1 года. Показанный рост — 96,6%. Среднегодовая доходность снова на уровне 24%.

Для информации: с 1972 года среднегодовая доходность индекса S&P 500 — 10%.

Зная (и ожидая) эту закономерность рынка, можно с помощью новых денег (пополнений счета):

- значительно уменьшить время выхода из просадки;

- получить дополнительную прибыль за счет ожидания более высоких доходностей.

Резюмируя

Коррекции (обвалы, медвежьи рынки) наступают в среднем каждые 3-4 года. Размер падения может достигать 50%. На восстановление может потребоваться несколько лет.

Для одних это будет потерянное время (просто ожидать когда рынок придет в начальную точку). Для других — возможность. В период восстановления — можно ожидать более высоких доходностей рынка. И с помощью свежих денег — извлекать дополнительную выгоду, инвестируя в подешевевшие активы.

После окончания медвежьего рынка, рынки всегда обновляли свои максимумы. И просадка — это временное явления. Которую можно использовать в свою пользу.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

]]>

Обвал рынка в 1929 году: полное описание

16 октября 1929 года в New York Times была опубликована статья йельского экономиста Ирвинга Фишера, в которой говорилось, что «цены на акции достигли своего предельного максимума». Восемь дней спустя, 24 октября 1929 года, на фондовом рынке начался четырехдневный крах, который стал известен как Черный четверг. Этот крах стоил инвесторам больше, чем Первая мировая война и был одним из катализаторов Великой депрессии. Высказывания Ирвинга Фишера стали худшим прогнозом фондового рынка всех времен.

Что было перед обвалом фондового рынка 1929 года: риски и предупреждающие знаки

Оглядываясь назад, в Ревущие двадцатые годы тема богатства и оптимизм насчет его достижения были актуальны, как никогда раньше. Экономика выросла на 42% (реальный ВВП вырос с $ 688 млрд. в 1920 году до $977 млрд. в 1929 году), средний доход вырос примерно на $1500, а безработица осталась ниже 4%. После Первой мировой войны США производили почти половину мировой продукции, а массовое производство сделало потребительские товары, такие как холодильники, стиральные машины, радио и пылесосы, доступными для среднего класса населения. Инвестиции в акции, как и игра в бейсбол, — стали национальным развлечением. Когда газетные заголовки трубили о том, что учителя, шоферы и горничные зарабатывают миллионы на фондовом рынке, опасения по поводу риска исчезли.

Все хотели поиграть на фондовом рынке, поэтому кредиты стал легкодоступными. В частности, юридические и физические лица занимали деньги на покупку акций «с маржой». Покупка акций «с маржой» означала, что инвестор мог положить 10-20% своих собственных денег, а оставшиеся деньги занять у своего биржевого брокера. Данный тип кредитного плеча был чрезвычайно рискованным, потому что, если цена акций падала ниже суммы кредита, биржевой брокер мог запросить так называемый «маржин колл», требующий немедленного погашения кредита. Несмотря на этот риск, даже банки покупали акции «с маржой» и, поскольку ни один закон не препятствовал этому, некоторые использовали для этого депозиты своих клиентов. На приведенной ниже диаграмме показан промышленный индекс Dow Jones (показатель эффективности фондового рынка) с 1920 по сентябрь 1929 года и то, как на протяжении почти десятилетия фондовый рынок последовательно рос.

25 марта 1929 года фондовый рынок скорректировался, упав на 10% с 52-недельного максимума. «Маржин коллы» были запрошены, и инвесторы сначала запаниковали, но группа банкиров заверила, что их банки будут продолжать кредитование, и рынок восстановился. Банкиры попытались поддержать фондовый рынок так же, как и после Черного четверга, но безрезультативно.

Начали появляться другие предупреждающие знаки, но они, в основном, игнорировались. Производство стали, продажи автомобилей и жилищное строительство — всё замедлилось. Несколько банков обанкротились. Тем не менее, большинство экономистов разделяли оптимизм Ирвинга Фишера относительно перспектив рынка, хотя некоторые предупреждали о спаде. Пока акции достигали новых максимумов в летние месяцы, инвесторы полностью проигнорировали пессимистические прогнозы и оказались правы, когда 3 сентября 1929 года промышленный индекс Dow Jones достиг рекордного показателя 381.17, увеличившись на 27% по сравнению с предыдущим годом. Однако, после предстоящего обвала фондового рынка, индекс Dow Jones не вернется к своим максимумам аж до 1954 года.

Черная пятница и Черный четверг

В течение последующих нескольких недель цены на акции начали снижаться. К 23 октября 1929 года индекс Dow Jones снизился почти на 20% от своего максимума, и в последний час торгов в тот день цены на акции резко упали. Фондовый рынок закрылся, «находясь в смятении и беспокойстве». Следующий день войдет в историю как Черный четверг. На открытии 24 октября 1929 года 150 000 акций нефтяной компании Cities Service были проданы за $ 8,4 млн. Это была самая крупная сделка в истории. К середине утра акции голубых фишек падали на целых 10 долларов с каждой сделки, а к полудню именитые акции RCA Corporation и Montgomery Ward упали на 35% и 40% соответственно. Чтобы остановить растущую панику, Ричард Уитни, президент Нью-Йоркской фондовой биржи и ведущий брокер J.P. Morgan, предложил на 10 долларов больше, чем предыдущее предложение за 25 000 акций U.S. Steel. Стратегия сработала, и рынок «отскочил назад». Montgomery Ward, например, на открытии рынка торговалась за 83 $ за акцию, достигла минимума в $50 за акцию и на закрытии рынка — за 74 $ за акцию. На момент закрытия торгов индекс Dow Jones упал на 11%, и почти 13 миллионов акций «пошли по рукам», что в три раза превышает нормальный объем торгов. Транзакции печатались на тикерной ленте, которая могла выдавать только 285 слов в минуту. Тикерная лента не прекращала работать в течение четырех часов после закрытия рынка.

В пятницу рынки оказались спокойнее и объем торгов снизился до шести миллионов акций. Инвесторы провели напряженные выходные, оценивая свои портфели, и когда рынки открылись в понедельник, цены упали, а объем торгов снова вырос. В отличие от Черного четверга, не было 11 часов для восстановления ситуации на рынке.

Во время Черного вторника, 29 октября 1929 года, инвесторы были в панике. Только за первые тридцать минут было продано три миллиона акций. Пфывоскольку инвесторы отчаянно пытались связаться со своими биржевыми брокерами, телефонные линии были перегружены, а количество телеграмм Western Union утроилось. Ложные слухи о том, что инвесторы выпрыгивали из небоскребов, способствовали росту паники. Началась драка. Биржевые брокеры запросили «маржин коллы» и продавали акции инвесторов, которые не могли сразу погасить 80-90%, которые они приобрели, тем самым уничтожив накопления всей жизни инвесторов за считанные секунды. Когда рынок окончательно закрылся, индекс Dow Jones упал на 12%. Потребовалось 15 000 миль тикерной ленты, чтобы записать информацию о 16,4 миллионов акций, которые были проданы. Чтобы понимать масштабы произошедшего — расстояние от Манхэттена до Сиднея (Австралия) составляет всего 9931 миль. Рынок официально рухнул.

Рыночная активность в период 24-29 октября 1929 года

Что вызвало обвал фондового рынка в 1929 году?

Было множество факторов обвала фондового рынка 1929 года, в их числе:

Покупка «с маржой»

До обвала рынка почти 40 центов каждого доллара, выданного в кредит в Америке, использовались для покупки акций, как правило, «с маржой». Когда рынок начал падать, брокеры стали запрашивать «маржин коллы», и заемщики часто не могли заплатить. Когда это произошло, брокеры просто продали эти акции, тем самым уничтожив сбережения инвесторов и увеличив панику.

Отсутствие юридической защиты

Юридической защиты по банковским депозитам и операциям с ценными бумагами, которая существует сегодня, не было в 1929 году. После обвала рынка банки смогли получить только 10 центов от доллара, потому что они использовали депозиты клиентов для покупки акций без их ведома. Кроме того, инвесторы не имели права требовать возврата денежных средств у брокерской фирмы, если она больше не занималась этим бизнесом. Федеральная Корпорация по страхованию депозитов (FDIC) и Комиссия по ценным бумагам и биржам (SEC) были основаны соответственно в 1933 и 1934 годах за счет усилий Президента Франклина Д. Рузвельта в целях восстановления доверия к фондовым рынкам.

Завышенная стоимость акций

Завышенная стоимость акций часто упоминается в качестве основной причины обвала рынка в 1929 году. Однако, существует не так много доказательств этому. Стоимость акций увеличилась на 120% в период с 1925 года по третий квартал 1929 года, средний годовой прирост составил около 22%. Это большой рост, но в контексте периода огромного экономического роста он не является чрезмерно большим. Отношение цены к прибыли (P/E) также не указывает на завышение стоимости акций. В 1929 году средний показатель P/E акций составлял около 15. В январе 2018 года показатель P/E S&P 500 был чуть меньше 23. Правильнее будет сказать, что именно восприятие относительно завышения стоимости акций способствовало обвалу рынка, поскольку общественные деятели и СМИ активно пропагандировали эту точку зрения.

Заголовки новостей

В начале октября 1929 года, вышли газеты с сенсационными заголовками. Прежде всего, 3 октября 1929 года министр финансов Великобритании Филипп Сноуден назвал фондовый рынок США «идеальной оргией спекуляций», а на следующий день The Wall Street Journal и The New York Times напечатали статьи, согласившись с ним. Заголовок на первой странице The New York Times вещал «Худший годовой прорыв бьёт по фондовому рынку». 17 октября газета The Washington Post опубликовала заголовок на первой странице «Сокрушительный удар по фондовому рынку» после падения рынка накануне. В статьях Associated Press, которые были поддержаны другими изданиями и, следовательно, активно читались, рассказывалось о плохих показателях работы коммунальных служб, что вызвало у инвесторов беспокойство. Акции коммунальных служб превышали более, чем в три раза их балансовую стоимость в 1929 году, так что эти статьи действительно вызывали обоснованные опасения. В преддверии Черного четверга заголовки крупнейших газетных изданий продолжали фокусироваться на колебаниях рынка, отсутствии каких-либо предупреждений со стороны официальных лиц Вашингтона по поводу этих колебаний и растущей панике среди инвесторов. Газеты нельзя винить за освещение новостей, но заголовки газет, безусловно, усиливали опасения людей. Эффект этих заголовков новостей был примерно сопоставим с тем, если в переполненном кинотеатре закричать, что начался пожар.

Неприятности в Лондоне

20 сентября 1929 года Лондонская Фондовая биржа приостановила деятельность Hatry group после того, как было установлено, что ее основатель, Кларенс Хэтри, купил United Steel Companies мошенническим способом. Hatry group рухнула, инвесторы потеряли миллиарды долларов и Лондонская фондовая биржа «пошла ко дну». Эта новость довела американских инвесторов «до предела».

Политика Федеральной резервной системы

Экономисты и историки давно утверждают, что политика Федеральной резервной системы (ФРС) способствовала обвалу фондового рынка. В 1928 и 1929 годах, ФРС повысила процентные ставки в целях ограничения спекуляции ценными бумагами. Более высокие темпы вызвали замедление экономической активности в США. Действия ФРС также имели непредвиденные глобальные последствия. Из-за международного золотого стандарта, иностранные центральные банки также были вынуждены повысить свои процентные ставки, и это ужесточение монетарной политики вызвало спад экономики в некоторых странах и привело к сокращению мировой торговли. В 2002 году Бен Бернанке (в то время член Совета управляющих Федеральной резервной системы) публично признал роль ФРС в обвале фондового рынка, заявив, что ошибки ФРС способствовали «худшей экономической катастрофе в истории Америки”.

Что случилось с портфелями инвесторов в 1929 году?

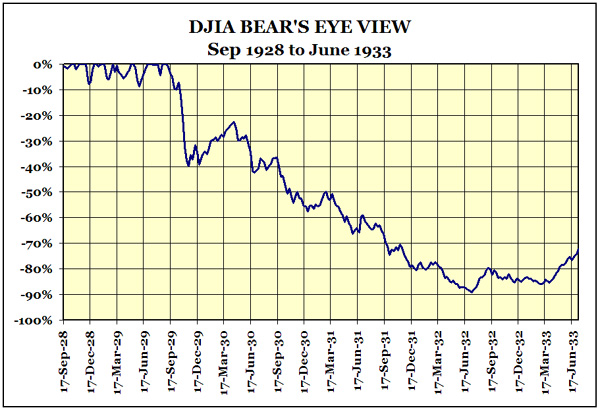

С 1927 года до периода, непосредственно перед крахом фондового рынка, доходность рынка росла экспоненциально. В 1928 году акции выросли на колоссальные 43,8%. Вот посмотрите на промышленный индекс Dow Jones с 1927 по 1932 год:

Как бы сильно ни происходил обвал фондового рынка, ему еще предстоит пройти долгий путь, прежде чем, наконец, достичь дна, как в 1932 году.

В период с августа 1929 года по март 1933 года общая доходность портфеля, в котором было 60% акций и 40% облигаций, составляла -50,2%. За тот же период общий доход S&P 500 составил -74,6%, а общий доход казначейских облигаций за 10 лет составил +15,3%. Сбалансированный портфель 60/40 остается и по сей день популярным вариантом для инвесторов.

Могли ли инвесторы избежать катастрофы?

Джон Мейнард Кейнс (википедия) не предвидел обвала фондового рынка и буквально разорился в 1929 году. Фактически, он был настолько потрясен крахом и последующей депрессией, что изменил свою стратегию, решив, что не всегда нужно доверять “духам животных” рынка и что иррациональное поведение со стороны некоторых инвесторов сыграло определенную роль в определении цен на акции независимо от их фундаментальной оценки.

Если Кейнс не смог избежать краха фондового рынка, глупо полагать, что обычный инвестор мог это сделать. Невозможно было определить, когда обвал фондового рынка закончился. Некоторые инвесторы правильно интерпретировали предупреждающие знаки и продали свои акции перед Черным четвергом только для того, чтобы, на следующий день, выкупить их по сниженным ценам и понести еще большие убытки в Черный вторник.

]]>Крах на Уолл-Стрит 1929 года

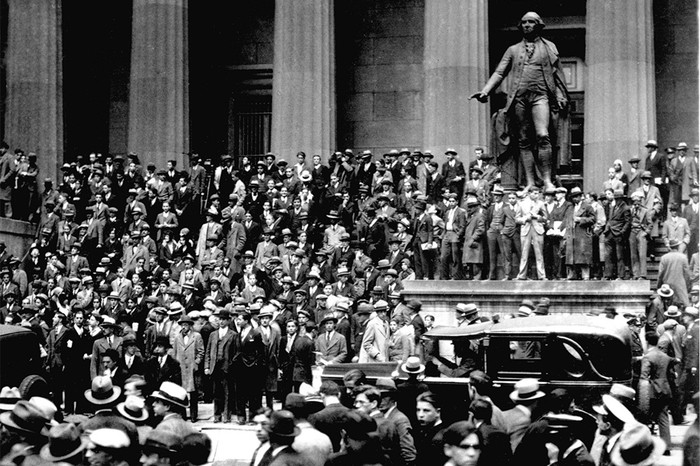

Начало. 24 октября 1929 г., «черный четверг»

Утром, толпы акционеров встали вокруг здания биржи в Нью-Йорке. Тысячи людей просто молча смотрели на NYSE. Там же был будущий британский премьер, Уинстон Черчилль, вложивший (и впоследствии потерявший) в ценные бумаги, целое состояние. Именно в этот день, для него устроили экскурсию на биржу.

Утром, толпы акционеров встали вокруг здания биржи в Нью-Йорке. Тысячи людей просто молча смотрели на NYSE. Там же был будущий британский премьер, Уинстон Черчилль, вложивший (и впоследствии потерявший) в ценные бумаги, целое состояние. Именно в этот день, для него устроили экскурсию на биржу.

Городские власти выслали на Уолл-стрит 400 конных полицейских, опасаясь штурма фондовой биржи.

В 10.00 торги начались. Индекс Доу-Джонса равен 381,17 пункта. Акции, резко просевшие в среду, начали дорожать. За считанные минуты, ряд бумаг прибавили в цене от половины доллара, до 11 долларов за штуку.

В 10.10 прошла покупка пакета в 13 тысяч акций «Паккарда».

10.10-10.25 – цены устойчивы, торги небольшими количествами бумаг идут ровно.

10.25. Внезапно появился на продажу большой объем акций «Дженерал Моторс». Не совсем обычное предложение для начала дня. Такие объемы предлагались, как правило, в конце сессии, на пике цены. И вот здесь, что-то случается и происходит большой перелом бычьего тренда. Цена одной акции «Дж.М» летит вниз на 80 центов.

В 10.30 брокеров стали заваливать приказами продавать по максимально возможной цене. Говоря современным фондовым языком, появился шквал рыночных заявок на продажу.

11.30. На балконе биржи – крики и стоны. Брокеры бегают и толкаются, сняв пиджаки, пытаясь выполнить клиентские приказы.

Телеграфная лента с ценами акций безнадежно отстала от реальных, стремительно падающих котировок.

Брокеры требуют от клиентов немедленно пополнить маржу (обеспечение) под приобретенные ранее бумаги. Большинство инвесторов, не имея средств, не в состоянии это сделать. Открытые длинные позиции принудительно ликвидируются, что провоцирует лавину продаж и дальнейший ценовой обвал. Включается цепная реакция или принцип домино.

Владельцы пытаются избавиться от таких, казавшихся прибыльными, вложений. По любой цене. Общий объем проданных бумаг в тот день составил почти 13 млн. штук. Неслыханное число. Но время антирекордов только началось.

12.30. Какой-то мужчина без пиджака пробивает себе путь через толпу к банку Моргана. Это хорошо знакомый своими высказываниями, Чарльз Митчелл. Вскоре, у Моргана произошло экспресс-совещание, посвященное спасению фондового рынка Америки. Крупнейшие финансисты: Митчелл, Морган, Уитни (вице-президент NYSE) приняли решение создать многомиллионный фонд для поддержки акций базовых компаний США.

В тот же день, Уитни, Рокфеллер, Митчелл, лично или от своего имени, отдают приказы на покупку крупных пакетов US Steel и других флагманов американской индустрии. Происходит это прямо в зале биржи. Падение приостановлено. К сожалению, только временно.

Вечер. 35 крупнейших банковских учреждений Уолл-стрит распространяют совместное заявление.

Его основные тезисы:

«Положение на бирже, в целом, устойчиво».

«С финансовой точки зрения, состояние дел лучше, чем когда-либо в последние месяцы». «Худшее осталось позади».

Это последние позитивные сообщения октября 29-го года.

25 октября 1929 г., «черная пятница»

Временная стабилизация рынка. Цены оттолкнулись от дна, обозначенного «черным четвергом», и предприняли попытку роста. Маклеры разгребали завалы из вчерашних поручений инвесторов. Отставание телетайпной информации от реальной, в определенные моменты, составляло на четыре часа.

26 октября 1929 г., суббота

Биржа открылась на 2 часа. Курс акций стабилен. Обрабатывая клиентские приказы, брокеры ночуют прямо в офисах.

28 октября 1929 г., «черный понедельник»

Утро. Настроение в среде биржевых игроков можно выразить одним словом — «надежда». Циркулируют слухи об очень крупных заказах на покупку. Вновь, здание NYSE окружили тысячи людей. Пришли и те, у кого были деньги, рассчитывая выгодно приобрести подешевевшие акции.

Утро. Настроение в среде биржевых игроков можно выразить одним словом — «надежда». Циркулируют слухи об очень крупных заказах на покупку. Вновь, здание NYSE окружили тысячи людей. Пришли и те, у кого были деньги, рассчитывая выгодно приобрести подешевевшие акции.

10.00 — с ударом гонга началась торговая сессия. Вместо роста котировок, их стремительное падение. «Юнайтид Стил» — минус $1,25, «Дженерал Электрик» — минус $7,5. Обвал приобрел лавинообразный характер.

13.00. Телеграфная биржевая информация опаздывает на 58 минут.

К окончанию торгового дня, своих владельцев поменяли свыше 9 млн. акций. Несколько меньше, чем в «черный четверг», но падение цен был куда более глубоким. Индекс Доу-Джонса потерял почти 13%, что соответствовало потери капитализации рынка на 14 млрд. долларов.

Вечер. Очередное «антикризисное совещание» у Моргана. «Акулы Уолл-стрит» дали знать, что они не будут больше поддерживать рынок и уже никого не намерены спасть. Каждый за себя.

29 октября 1929 г., «черный вторник»

10.00 — удар гонга заглушили крики: «Двадцать тысяч акций – по максимальной цене! Тридцать тысяч – продать! Пятьдесят тысяч – продать!». «Вестингауз» обвалился за 60 секунд на целых два доллара. «Дженерал Электрик» терял по доллару за каждые десять секунд.

10.30 — продано уже более 3,2 млн. акций. За полчаса торгов капитализация снизилась на два с лишним миллиарда. Ценные бумаги автомобильных, угольных, железнодорожных и металлургических компаний превращались в фантики за считанные минуты.

На бирже наступил «конец света».

Брокеры дрались между собой, вцепившись друг другу в волосы. Вокруг крики: «Я разорен». Президент фондовой биржи, господин У. Кроуфорд, полетел в сторону под напором людского потока. Маклеры рыдали, потеряв рассудок. Многие становились на колени и молились прямо в торговом зале. Большая масса игроков устремилась в ближайшую к бирже церковь Святой Троицы и уже там возносила молитвы Всевышнему. Мало посещаемый в будни собор, был переполнен до самого конца дня.

13.00 — число акций, поменявших владельцев, превысило 12,6 млн. штук. Крупнейшие финансисты дважды собирались на совещания, но никакие итоговые резолюции не публиковались.

Конец биржевой сессии. Стоимость некоторых акций чуть отскочила, нащупав дно. Ряд спекулянтов предприняли попытку сыграть на повышение. Общий объем реализованных во вторник бумаг составил 16,3 млн штук. Доу потерял 11,73%, опустившись до уровня 230.

Итоги «черных дней» 24-29 октября были воистину ужасны. Падение Доу от закрытия 24.10 составило 20%, а обвал с максимума такого близкого и такого беззаботного сентября — 40%! За пять дней рынок «похудел» на 30 млрд. долларов, что превысило все расходы США на Первую мировую войну. Для тысяч и тысяч игроков наступил финансовый крах и полное разорение. На многие месяцы и годы, рынок покинула надежда и взаимное доверие. А легкость и простота делать деньги на акциях, ушли навсегда. Эпоха чистильщиков обуви, изучающих биржевые сводки в «Уолл-стрит джорнел» канула в лету.

Последующие дни и годы. Великая депрессия

30 октября, быки предприняли отчаянную попытку взвинтить биржевой курс на купленных за бесценок, во вторник, акциях. Кое-что им удалось. Индекс Доу-Джонса взлетел на 12,34%, почти до 260 пунктов. 30.10.1929 занимает третье место в истории лучших дней Доу. 31-го числа, курс поднялся еще на 21 пункт. Но это была кратковременная победа. «Они выиграли сражение, но проиграли войну».

30 октября, быки предприняли отчаянную попытку взвинтить биржевой курс на купленных за бесценок, во вторник, акциях. Кое-что им удалось. Индекс Доу-Джонса взлетел на 12,34%, почти до 260 пунктов. 30.10.1929 занимает третье место в истории лучших дней Доу. 31-го числа, курс поднялся еще на 21 пункт. Но это была кратковременная победа. «Они выиграли сражение, но проиграли войну».

Газеты, вновь, наполнились оптимистичными высказываниями Гувера, Рокфеллера, Форда и Слоуна (президента «Дженерал Моторс»). Мол, все в порядке и худшее позади. Но ряды оптимистов таяли, как снег под весенним солнцем.

Постепенно, газетные полосы заполнялись историями совсем другого настроения.

В черте Нью-Йорка, в Гудзоне, выловили тело брокера. В его карманах — 9,4 доллара и несколько клиентских телеграмм. Банкиры кончали жизнь выстрелом в голову, а промышленники, отравляясь газом. Два маклера шагнули вниз из окна отеля, сцепившись за руки.

У портье гостиниц вошла в моду черная шутка: «Вам номер для жилья или для прыжков?»

За октябрь 1929-го, индекс потерял 20,36%, а за весь год — 17,17%. Как показало ближайшее время, это был совсем не худший показатель. В следующем 1930-м, Доу обвалился на 33,77%, а в 1931 г. — на 52,67%. В 1932-ом он составлял всего около 40 пунктов! Снижение произошло на 90%. По сути, на какое-то время, американский рынок акций почти исчез.

Фондовый коллапс «удачно» дополнился банковским кризисом небывалой величины. К 1931 году, обанкротилось 2000 американских банков. У американского вкладчика не было шансов. То, что не пропало на бирже, утонуло с банковской структурой США.

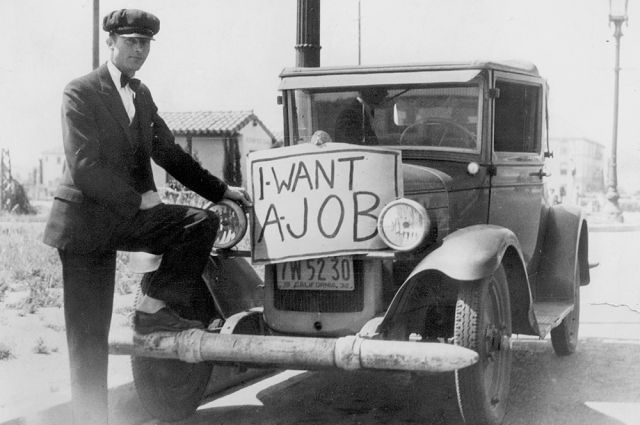

В Соединенных Штатах началась Великая депрессия, длившаяся до Второй мировой войны. Произошло, как в известной поговорке: «За все надо платить», Вот только играли на бирже многие, а платили уже все.

Пришла эра «Гувервиллей», поселений из картонных коробок, и «гуверовских одеял», газет, которыми укрывались бездомные. Проходили «голодные марши». И это, в еще совсем недавно сытой Америке! Организованный летом 1932 года, поход на Вашингтон 25 тысяч ветеранов 1914-18 гг., был разгромлен правительственными войсками. Не обошлось без жертв. Военными командовали будущие американские герои Второй мировой — Дуглас Макартур и Дуайт Эйзенхауэр.

Экономический кризис накрыл почти весь земной шар. Исключение составил, по понятным причинам, СССР. Промышленность Великобритании и Германии была отброшена к показателям 1890-х годов, а производство в Японии, к началу тридцатых, сократилось на 32%. Какой выход из кризиса нашли Германия с Японией широко известно. Но это уже совсем другая история.

Уроки «Великого краха»

Можно ли было предугадать ситуацию на американском фондовом рынке в конце октября 1929-го?

Можно ли было предугадать ситуацию на американском фондовом рынке в конце октября 1929-го?

Трудный вопрос. Мировая экономика имеет цикличный характер и кризисы ее неотъемлемая часть. Но такой кризис.

Тем не менее, можно выделить несколько признаков надвигавшейся катастрофы.

1. Многолетний разогрев рынка. Бычья тенденция продолжалась долгие 8 лет — с 1921 по 1929 год. Сотни процентов подъема цены на акции никак не подкреплялся ростом реальных объемов производства. Надувался огромный пузырь. Крах был только вопросом времени.

2. Вовлечение миллионов простых неквалифицированных инвесторов в сложную биржевую игру. Когда все растет, не нужно большого ума зарабатывать на этом. Но смена тренда, короткая или длительная, уже требует опыта, точного расчета, просто специальных знаний. Надо знать, как страховать риски, диверсифицировать вложения, ограничивать потери. Надо уметь вовремя выйти с рынка. Это не по силам миллионам и миллионам.

3. Ипотечные сигналы. Крах рынка флоридской недвижимости летом 1929-го произошел накануне черных биржевых дней октября.

Ипотечные проблемы 2006 года в США стали прологом к большому финансовому кризису 2007-08 годов. Фондовый рынок Америки обвалился в конце 2008 — начале 2009 года. 15.09.2008 обанкротился один из крупнейших в мире инвестиционных банков, Lehman Brothers, основанный в далеком 1850 г.

Вывод — нужно внимательно отслеживать ситуацию на рынке недвижимости. Это особенно важно на фоне того, какое огромное количество производных ценных бумаг (деривативов), привязанных к ипотечным кредитам, обращается на финансовых площадках. Невыплаты по ипотеке, приводят к цепной реакции неплатежей на рынке ипотечных деривативов. Следствие — общее падение фондового рынка.

4. Покупка акций, преимущественно, только на маржу.

Для подавляющего большинства мелких игроков, рынок октября 29-го «схлопывался» из-за невозможности пополнить маржу (гарантийное обеспечение) под открытую длинную позицию (позицию на покупку).

Оперируя суммой в 500 долларов, можно было купить пакет на 50000. Разницу (плечо) кредитовал брокер. Рынок идет вверх — отлично. Но если направление меняется, инвестор должен пополнить маржу или закрыть позицию. В противном случае, брокер закрывает ее принудительно, за счет гарантийного депозита. Лавина таких закрытий продавливает рынок все ниже и ниже и провоцирует обвал.

Морган проводил миллиардные транзакции с капиталом, всего лишь, в 80 млн. долларов. После его смерти, Ротшильд едко заметил: «Так он совсем не богат!»

Многолетний и неограниченный рост числа маржинальных позиций с большими «плечами» — еще один сигнал к выходу с рынка.

Выиграл ли кто-то на большом крахе

Были и такие. Конечно, отнюдь не рядовые игроки. Биржевая история сохранила два имени: Джесси Ливермор и Джозеф Кеннеди. Оба сыграли на понижение, угадав разворот рынка.

Были и такие. Конечно, отнюдь не рядовые игроки. Биржевая история сохранила два имени: Джесси Ливермор и Джозеф Кеннеди. Оба сыграли на понижение, угадав разворот рынка.

«Вундеркинд» Ливермор уже имел опыт такой игры во время биржевого кризиса 1907 года. Молва гласит, что тогдашние руководители NYSE лично просили его прекратить «разрушать рынок». На том кризисе Джесси заработал свой первый миллион. К октябрю 1929 года, 52-летний Д. Ливермор пришел в пике формы. Разглядев начало медвежьего тренда, а по некоторым мнениям, и спровоцировав его, он заработал баснословную для того времени сумму в 100 млн. долларов. Но рынок доконал и Джесси. В 1940-м, он застрелился в отеле «Шерри-Нидерланд» в Нью-Йорке, будучи в очередной раз полностью разоренным.

Вторая легенда «Уолл-стрит», Джозеф Кеннеди, отец Джона Кеннеди, сколотил свое состояние на срочных инструментах в эпоху большого краха. Ему приписывают знаменитую фразу о первом миллионе: «Чтобы получить миллион, вы должны быть коварным, грубым, хитрым, безжалостным, прирождённым игроком. Кроме того, вы должны работать, как проклятый». В 1934 году, Кеннеди стал первым руководителем американской комиссии по ценным бумагам и биржам, SEC. В 1938-40 гг. — послом США в Великобритании.