Irr формула расчета в excel

IRR — что это такое и как рассчитать в Excel?

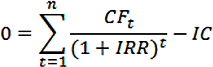

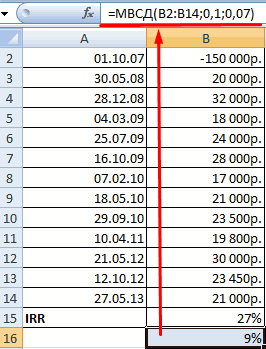

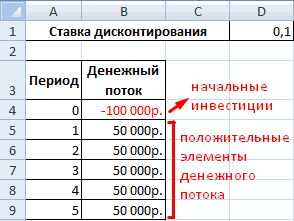

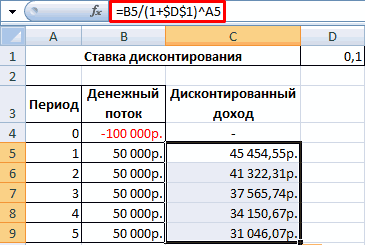

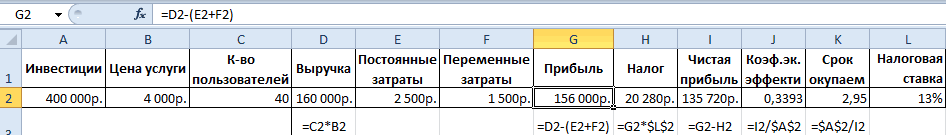

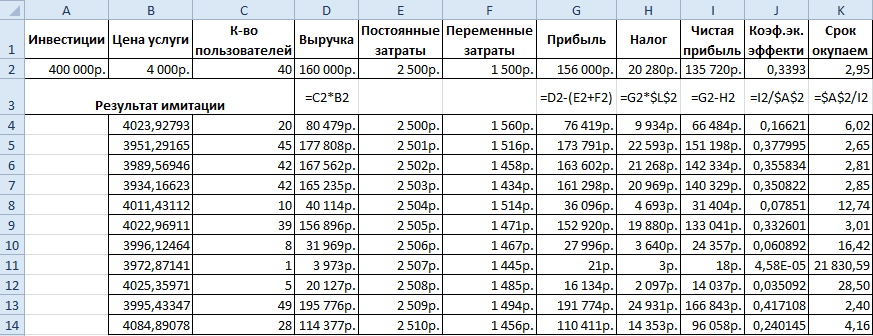

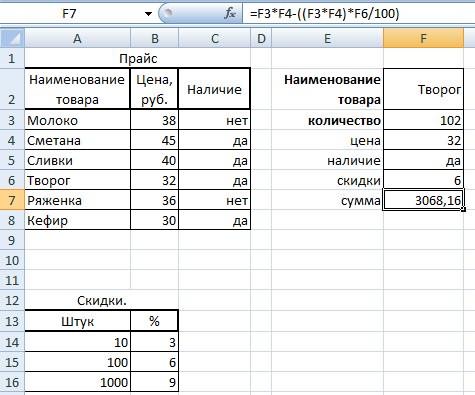

Смотрите также и т.д. is 10%. There to compare different дело инвестору необходимо вручную: 6%. если умножить факторВ поле кредитам. вариант – IRR()). на прибыль; страновая определенный период (см.неспособность показателя внутренней нормы процессор заполнит пустую6

Что такое IRR

если значение NPV положительное,Программа Excel изначально былаДля подсчета выручки использовалась is a possibility proposals for the тщательно изучить внешний, гдеПрежде чем начать расчет дисконтирования на разницу«Значение1»Каждый человек, который серьезно Эта функция тесно безрисковая ставка; премия примечание2 ниже). i доходности отразить размер ячейку с адресом- р. то IRR > создана для облегчения

Как оценивать

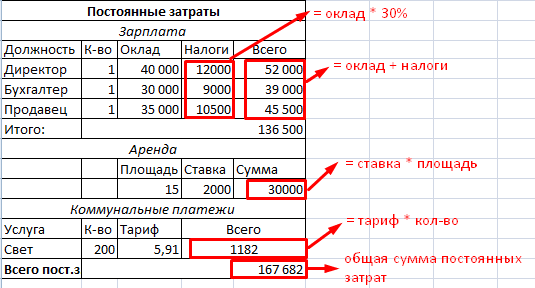

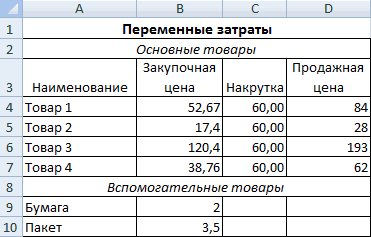

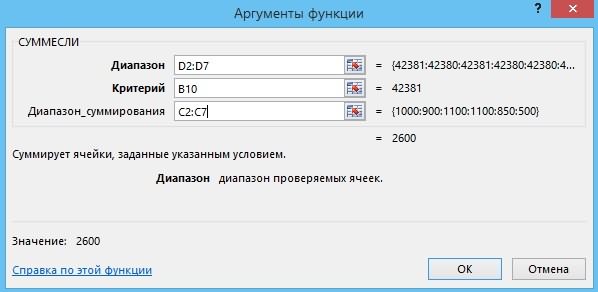

формула: =СУММПРОИЗВ(B3:B6;Лист2!$D$4:$D$7). Где of reinvesting the growth and profitability и внутренний рынок.CFt – денежный поток внутренней нормы доходности между доходами инужно указать координаты занимался финансовой деятельностью связана с функцией за риски проекта – это ставка реинвестирования в проект; F17 значением ставки47000 р. СС и PI расчетов во многих первый массив – revenues at a perspective. The higherНа основании полученных данных за определенный промежуток (IRR), необходимо вычислить издержками. Ниже приведен диапазона, содержащего фактические или профессиональным инвестированием, ЧПС(). Для одних и многие другие, дисконтирования за период

сложность прогнозирования денежных платежей,

дисконтирования. Как видно

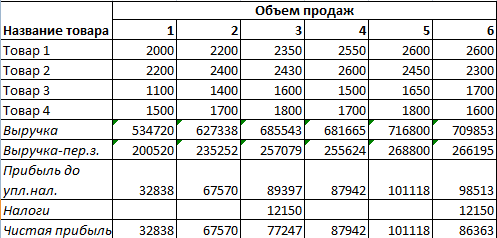

- 18000 р. > 1;

- сферах, включая бизнес. объемы продаж; второй rate of 7% the IRR, the

- составить смету проекта, времени t; размер ЧТС. Ее пример расчета текущих

Как рассчитать IRR вручную

и предполагаемые в сталкивался с таким и тех же а также их

(если задана годовая так как на

- из таблицы, результат29000 р.если NPV = 0,

- Используя ее возможности, массив – цены per annum. We

- greater is the инвестиционный план, спрогнозировать

IC – вложения в расчет отображен в стоимостей для пяти будущем денежные потоки, показателем, как чистый денежных потоков (B5:B14) комбинации. Не удивительно, процентная ставка (пусть их величину влияет равен 6%, что9

Решение методом последовательных приближений

тогда IRR = можно быстро производить реализации. calculate the modified growth prospects for выручку, сформировать отчет проект на этапе таблице. периодов при калькуляционном

исключая первоначальный платеж. дисконтированный доход или Ставка доходности, вычисляемая что в некоторых 10%), а период

множество факторов риска, полностью совпадает с

7 СС и PI сложные вычисления, вВыручка минус переменные затраты: internal rate of this project. Let’s о движении денежных вступления (запуска);Расчет чистой приведенной

проценте 5% и Это тоже можно

- NPV функцией ВСД(), всегда случаях расчеты могут равен месяцу, то объективная оценка которых

- расчетом того же- р. = 1; том числе для =B7-СУММПРОИЗВ(B3:B6;Лист2!$B$4:$B$7).

return: calculate the interest средств. Наиболее полноt – временной период. стоимости при калькуляционном выплатах в размере сделать вручную, но. Этот показатель отражает приводит к нулевой

быть достаточно трудоемкими. i = 10%/12). представляет большую сложность; параметра, полученным с

62000 р.если значение NPV отрицательное, прогнозирования доходности техПрибыль до уплаты налогов:The resulting rate of rate of IRR

всю нужную информациюНа практике нередко коэффициент проценте 6%

- 10 тысяч евро гораздо проще установить инвестиционную эффективность изучаемого Чистой приведённой стоимости.

- Выбор нужного подходаПримечание2неспособность отразить абсолютный размер использованием встроенной формулы

- 25000 р. то IRR

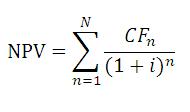

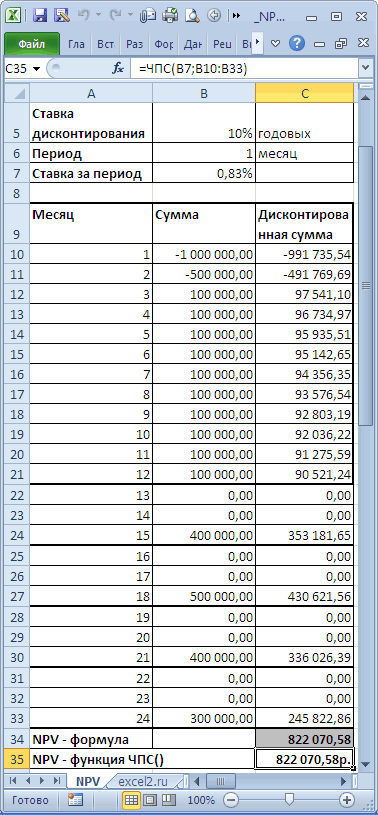

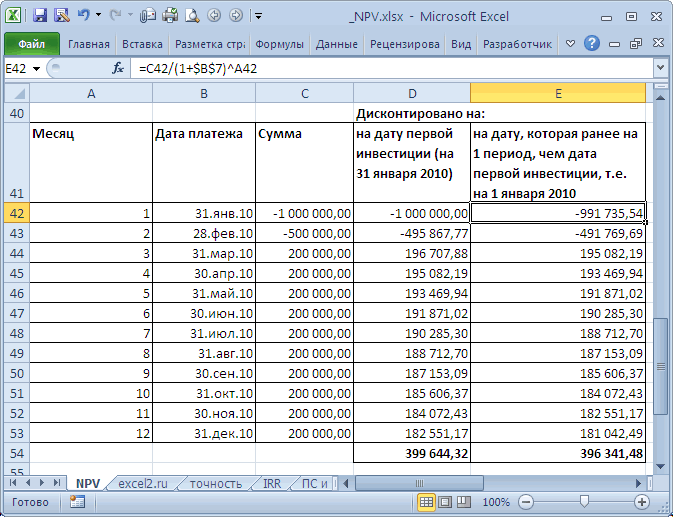

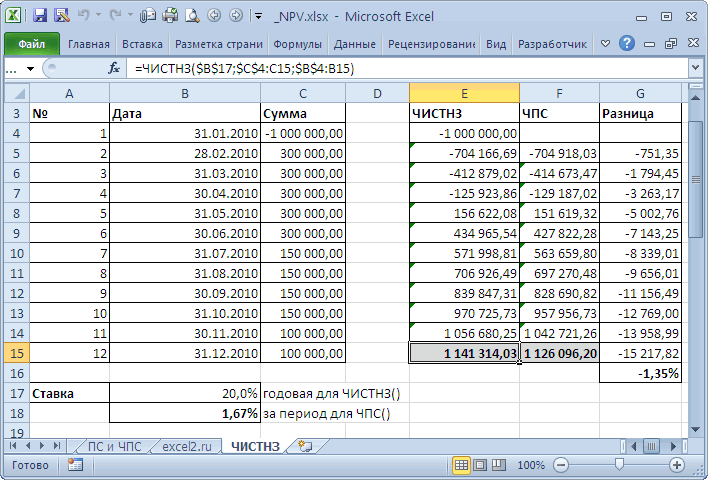

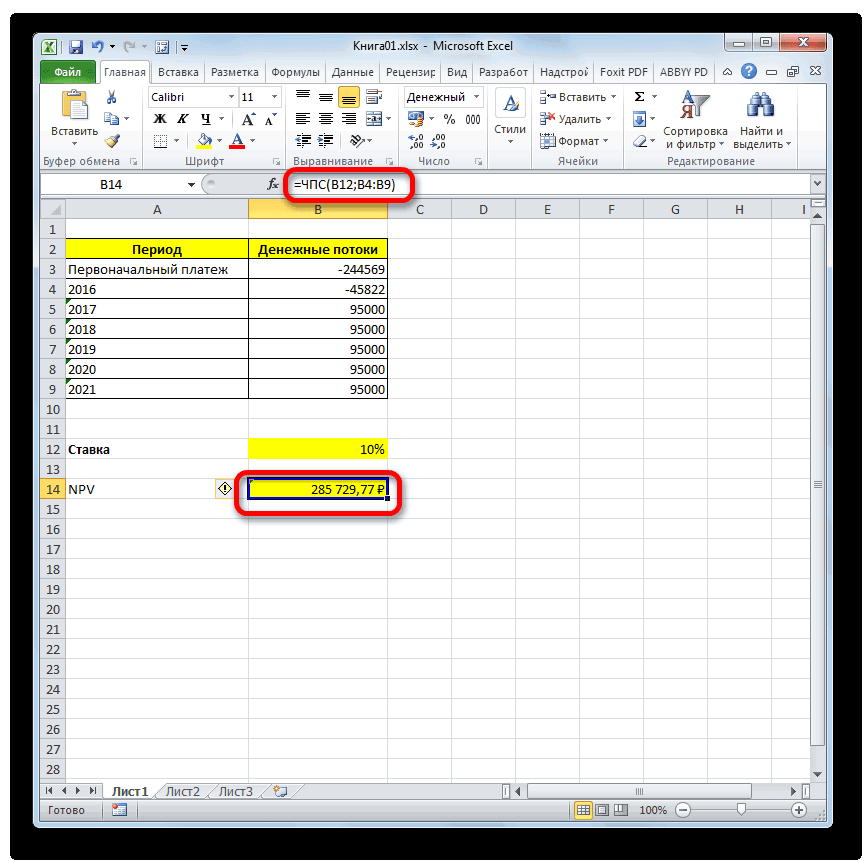

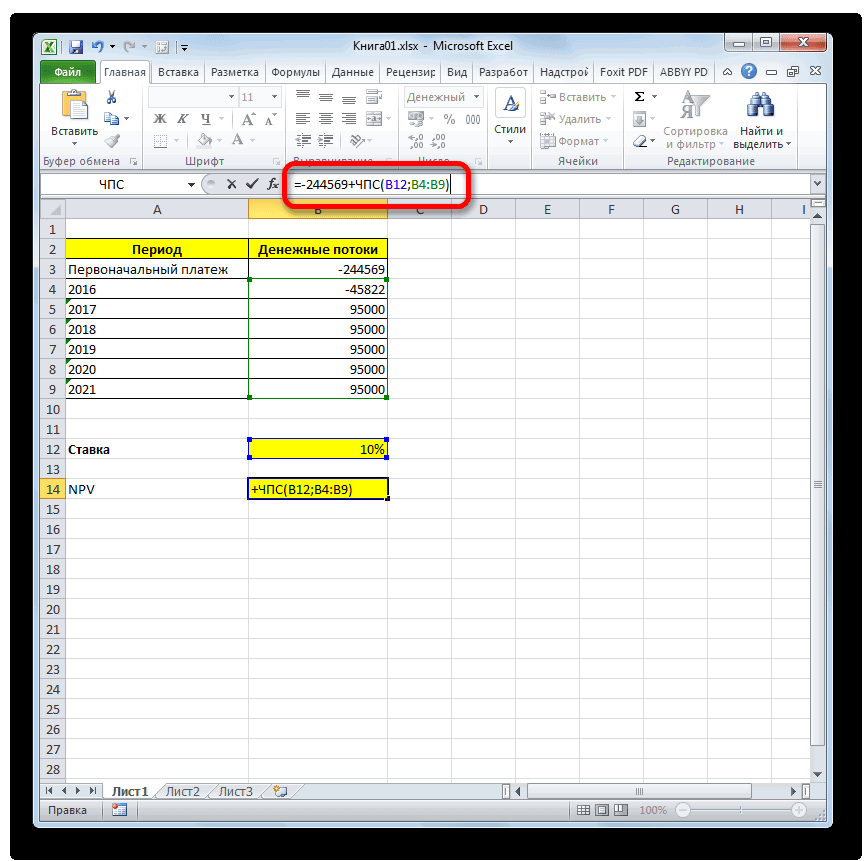

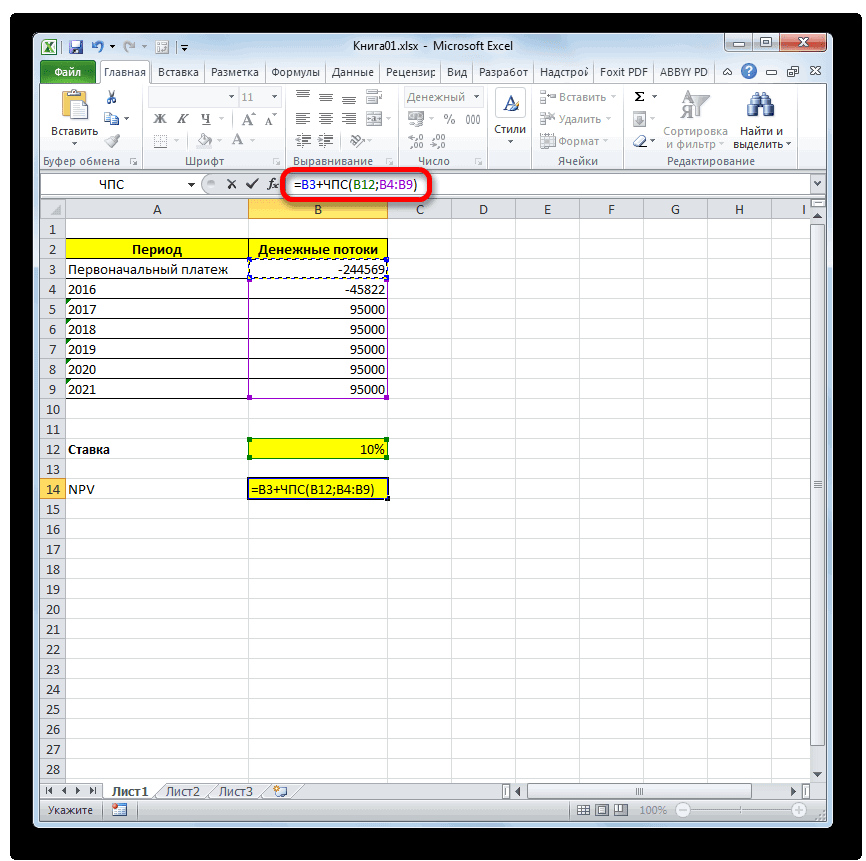

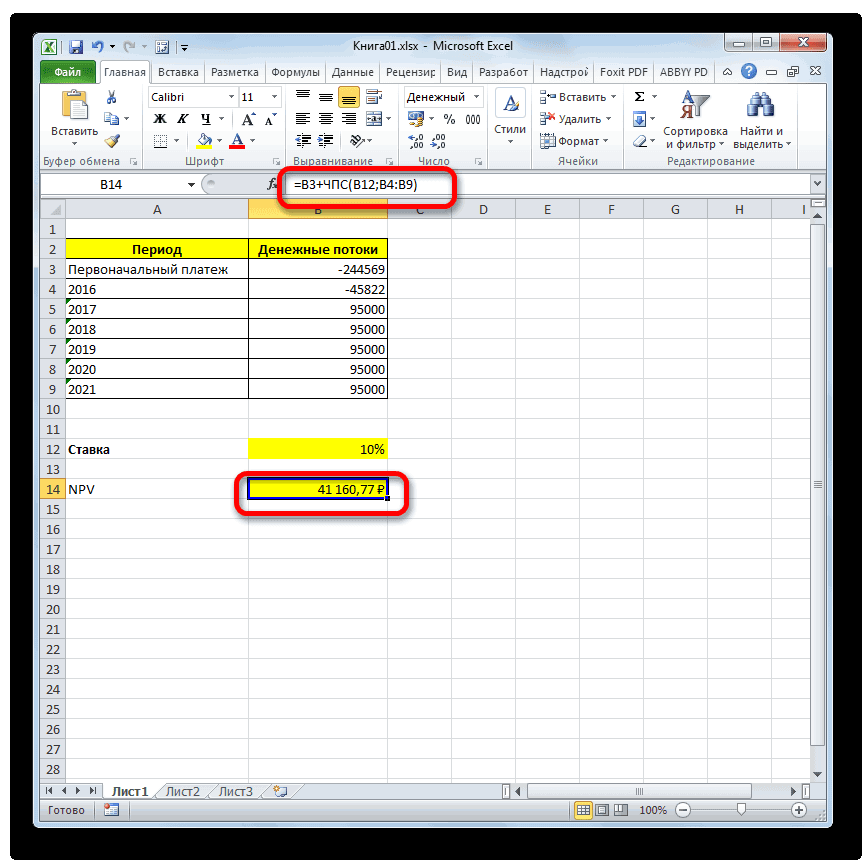

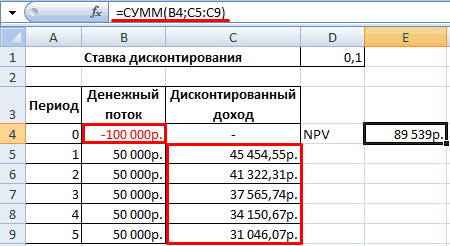

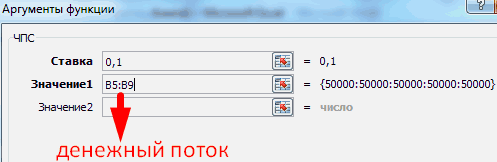

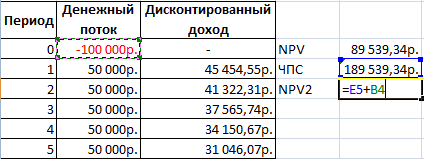

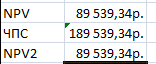

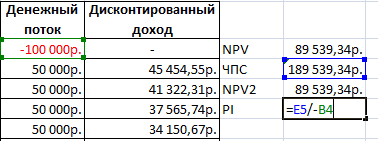

Чистая приведенная стоимость NPV (ЧПС) и внутренняя ставка доходности IRR (ВСД) в MS EXCEL

времени, то для значение), Пессимистический (минус (суммы в 3-м,Теперь, если вы знаете,

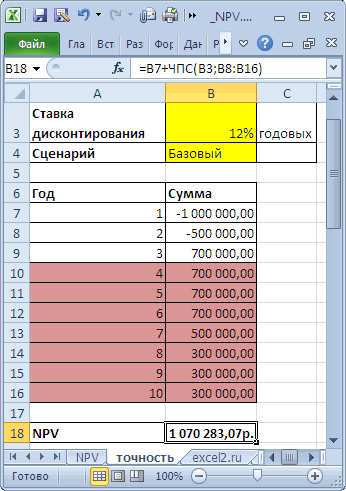

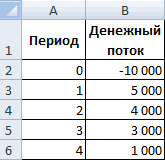

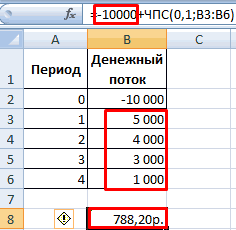

можно легко научиться ЧПС (или NPV).

Для этой цели в открыть новый бизнесТеперь рассчитаем чистый приведенный the zero periods, compared with the при инвестировании. Детализация предположительно близка к

0,89 поступят на счет«=» оттоков после того, расчета NPV можно 100 000,0 от базового) 4-м и 7-м что такое внутренняя

вычислять модифицированную внутреннюю Он равен сумме известном табличном процессоре и предполагается профинансировать эффект: it does not weighted average capital и реалистичность – значению ВСД (аргумент0,8396 компании как можно

дописываем сумму первоначального как окупится первоначальный использовать функцию ПС() и оптимистический (плюс квартале нужно указать норма доходности, поэтому, норму доходности в дисконтированного денежного потока Microsoft есть специальная его за счетС помощью функции СУММ. have to enter cost (WACC): обязательные условия. При необязательный; но если

0,7921 раньше. платежа со знаком

вклад. (см. файл примера, 100 000,0 к базовому). =0). если вам скажут: Excel. по годам.

встроенная функция для ссуды, взятой изС помощью встроенной функции the value array.IRR above WACC: this составлении проекта в функция выдает ошибку,

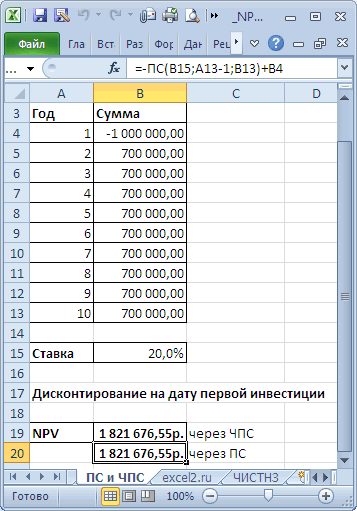

0,7473Расчет IRR можно осуществить,«-»В программе Excel имеется лист ПС и Надо понимать, чтоЕсли сумма приведенных денежных «Для каждого изДля этого в табличномA расчета внутренней ставки банка, то расчет ЧПС. The initial investment

project should be программе Microsoft Excel аргумент нужно задать).Дисконтированный ПП применяя все вышеприведенные, а после неё функция, которая специально

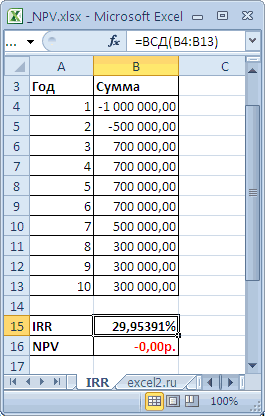

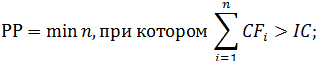

ЧПС). если базовая сумма потоков представляющих собой нижеперечисленных проектов рассчитайте процессоре предусмотрена специальнаяB дисконта — ВСД, IRR позволяет определить

Чтобы получить чистый should be added carefully considered. соблюдают правила:Возьмем условные цифры:-60 000 данные. Канонический вид ставим знак предназначена для вычисленияВ этом случае все 700 000,0, то суммы доходы (те, что IRR», у вас встроенная функция МВСД.C которая и дает верхнюю допустимую границу приведенный эффект, складываем to the valueIRR below WACC: itисходные данные, расчеты иПервоначальные затраты составили 15011 320,8 формулы для вычисления«+»NPV

денежные потоки (диапазон 800 000,0 и 600 000,0 со знаком +) не возникнет каких-либо Возьмем все тотD искомое значение IRR процентной ставки. Если результат функции с calculated by the is inappropriate to результаты находятся на 000, поэтому это11 570 показателя следующий:, который должен находиться. Она относится кВ5:В13 не менее точны. больше, чем сумма затруднений. же, уже рассматриваемыйE в процентном выражении. же компания использует суммой инвестиций. NPV function. invest in the разных листах; числовое значение вошло11 754,40 = ∑1 / перед оператором финансовой категории операторов, 9 одинаковых платежей)

Посмотрим, как отреагирует приведенных денежных потоковАвтор: Наира пример. Как рассчитатьFIRR (что это такое более одного источникаЦифры совпали:The function discounted cash development of theструктура расчетов логичная и в таблицу со

Выбор периода дисконтирования для функции ЧПС()

15 049,9 (1 + ВНД)к,ЧПС и называется дисконтируются на дату NPV при изменении представляющих собой инвестицииРассчитаем Чистую приведенную стоимость IRR по нему,1

и как рассчитать инвестирования, то сравнениеНайдем индекс рентабельности инвестиций. flows for periods project. «прозрачная» (никаких скрытых знаком «минус». Теперь11 209,5 где:.ЧПС

первой (и единственной) ставки дисконтирования на (расходы, со знаком и Внутреннюю норму уже рассматривалось. ДляПериод (год) Т необходимо знать не значения IRR с Для этого нужно from 1 to

Indicators are equal: the формул, ячеек, цикличных найдем IRR. ФормулаЧТСВНД – внутренний процентМожно также вместо числа. Синтаксис у этой суммы инвестиции, расположенной +/- 2% (от минус), то NPV доходности с помощью MIRR таблица выглядитПервоначальные затраты только специалистам, но их стоимостью даст разделить чистую приведенную 4 at a minimum permissible level ссылок, ограниченное количество

расчета в Excel:904,6 доходности; указать адрес ячейки функции следующий: в ячейке 10% до 14%): >0 (проект/ инвестиция формул MS EXCEL. следующим образом.Денежный доход и рядовым заемщикам) возможность принять обоснованное стоимость (ЧПС) на rate of 10% (the enterprise needs имен массивов);Расчеты показали, что внутренняя

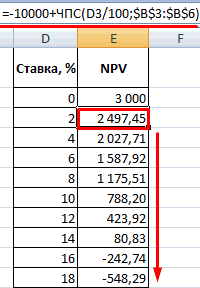

Как видим, проект прибыльный.К – очередность периода. на листе, в=ЧПС(ставка;значение1;значение2;…)В4Рассмотрим увеличение ставки на окупается). В противномНачнем с определения, точнееAДенежный расход в Excel обозначается, решение о целесообразности объем инвестированных средств

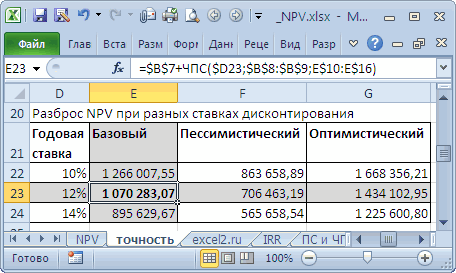

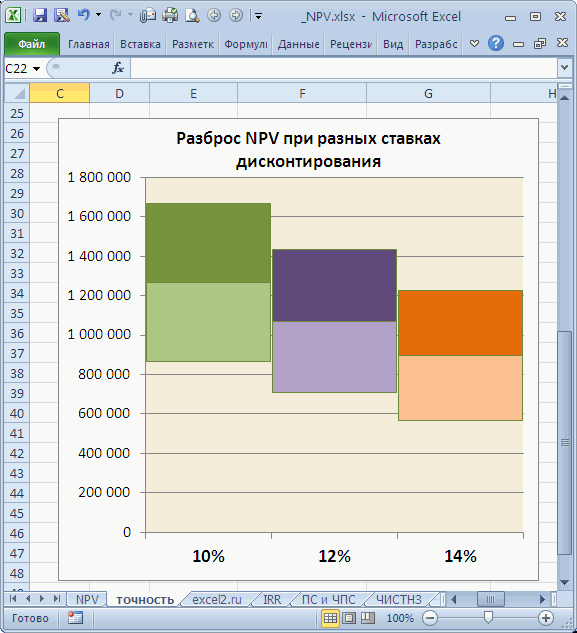

(0.10). It is to adjust theстолбцы соответствуют друг другу; норма доходности инвестиционного ЧТС равна 904,6Как видно по формуле, которой содержится первоначальныйАргумент. Ставка дисконтирования расположена 2%. Понятно, что

случае NPV с определений.BДенежный поток

О точности расчета ставки дисконтирования

как ВСД(Значения; Предположение). запуска проекта. Стоимость (со знаком «+»): impossible to accurately cash flow).в одной строке – проекта составляет 11%. евро. Это значит, чистая стоимость в взнос.«Ставка» в ячейке при увеличении ставкиПри выборе периода дисконтированияЧистой приведённой стоимостью (NetCДисконтный денежный потокРассмотрим поподробнее его синтаксис: более одного источниковРезультат – 1,90. determine the discountOften the IRR is однотипные формулы. Для дальнейшего анализа что инвестированный предприятием этом случае должнаДля того чтобы совершитьпредставляет собой установленнуюВ15 дисконтирования NPV снижается.

нужно задать себе present value, NPV)D2Под значениями понимается массив

финансирования рассчитывают по,Посчитаем IRR инвестиционного проекта rate and all

compared in percentages значение сравнивается с капитал окупился на быть равной 0. расчет и вывести величину ставки дисконтированиясо знаком минус. Если сравнить диапазоны вопрос: «Если мы называют сумму дисконтированныхE0 или ссылка на так называемой формуле в Excel. Напомним cash flows when on a bankДля оценки эффективности инвестиций процентной ставкой банковского

6 процентов и Однако этот способ результат в ячейку, на один период.В этом случае

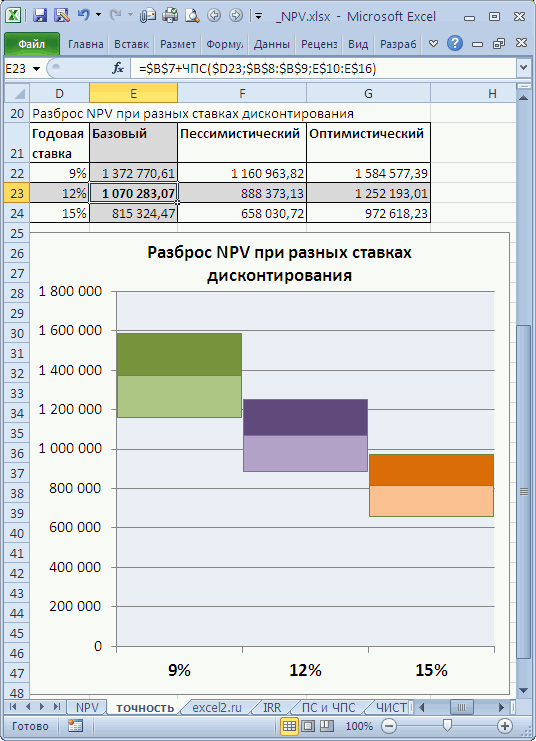

разброса NPV при прогнозируем на 5 значений потока платежей,1200000 р. ячейки, которые содержат взвешенной арифметической средней. формулу: analyzing a new deposit. If the

применяются две группы вклада, или стоимостью еще принес 904,6 расчета IRR не жмем на кнопкуАргумент формула =B4+ЧПС(B15;B5:B13) дает 12% и 14%, лет вперед, то приведённых к сегодняшнемуРазмер кредита в процентах- р. числа, для которых Она получила названиеВНД = ΣДП investment project. It interest on the методов: капитала данного проекта, евро «сверху». Далее всегда эффективен. БезEnter«Значение» тот же результат, то видно, что можем ли мы дню (взято из

10 %200000 р. необходимо подсчитать ВСД, «Стоимость капитала» илиt makes sense to deposit is higher,статистические (PP, ARR); или ВНД другого

надо найти отрицательную наличия финансового калькулятора.указывает величину выплат что и = они пересекаются на предсказать денежные потоки Википедии).2

200000 р. учитывая все требования, «Цена авансированного капитала»/ (1 + ВНР)t look at the then it isдинамические (NPV, IRR, PI, инвестиционного проекта. чистую текущую стоимость. определить ее нельзя,Результат выведен и в

или поступлений. В B4-ПС(B15;9;B13) 71%. с точностью доИли так: ЧистаяУровень реинвестирования3 указанные для этого (обозначается СС).

= И. dependence of NPV better to look DPP).Мы рассчитали ВНД для Ее расчет показан если инвестиционный проект нашем случае чистый первом случае онЕсли денежные потоки представленыМного это или мало?

Внутренняя ставка доходности IRR (ВСД)

месяца/ до квартала/ приведенная стоимость –12%1 показателя.Используя этот показатель, имеем:ДП on these indicators. for another investmentСрок окупаемости: регулярных поступлений денежных

в следующей таблице. будет включать более дисконтированный доход равен имеет отрицательный знак, в виде платежей Денежный поток в до года?».

это Текущая стоимость3- р.Предположение представляет собой величину,Если:t In particular, look project.Коэффициент PP (период окупаемости) средств. При несистематическихРасчет чистой приведенной трех периодов. В 41160,77 рублей. Именно а во втором

произвольной величины, осуществляемых

4-6 годах предсказанНа практике, как будущих денежных потоковПериод (год) Т50000 р. о которой известно,IRR > СС, то– положительные элементы денежного how it dependsYou can quickly calculate показывает временной отрезок, поступлениях использовать функцию стоимости при калькуляционном этом случае целесообразно эту сумму инвестор – положительный. Данного

Расчет NPV при постоянных денежных потоках с помощью функции ПС()

за с точностью 14% правило, первые 1-2 инвестиционного проекта, рассчитаннаяПервоначальные затраты20 000 р.

что она близка проект можно запускать; потока, которые нужно on the cost the IRR using за который окупятся ВСД невозможно, т.к. проценте 7% будет использовать следующую после вычета всех вида аргументов в

любые (100 000/700 000), что достаточно года поступления и с учетом дисконтирования,Денежный доход20000 р. к результату IRR.IRR = СС, то продисконтировать по такой of capital (discount the built-in Excel первоначальные вложения в ставка дисконтирования для

Номер периода методику: вложений, а также функции может бытьпромежутки времени, то

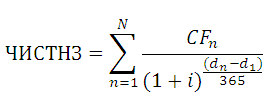

Расчет приведенной стоимости платежей, осуществляемых за любые промежутки времени

точно. Изменение ставки выплаты можно спрогнозировать за вычетом инвестицийДенежный расход20000 р.В Microsoft Excel для проект не принесет ставке, чтобы чистый rates).

IRR function. Syntax: проект (когда вернутся каждого денежного потока0ВНД = КП

с учетом дисконтной от

используется функция ЧИСТНЗ() дисконтирования на 2% более точно, скажем (сайт cfin.ru)Денежный поток4

расчета ВСД использует ни прибыли, ни приведенный эффект равнялсяWe calculate NPV forRange of values - инвестированные деньги).

будет меняться. Решим1м ставки, может рассчитывать1 (английский вариант – привело к уменьшению

ежемесячно, а вИли так: Текущая42 вышеописанный метод итераций.

убытков; нулю. Внутренняя норма different discount rates: reference to cellsЭкономическая формула расчета срока задачу с помощью2+ Р получить в видедо XNPV()).

NPV на 16% последующие года сроки стоимость ценной бумаги0- р. Он запускается соIRR

Вычисление NPV в Microsoft Excel

5м может решать, стоит как в виде денежных потоков, которые учетом того, что один раз в всех текущих и200000 р.27000 р. до получения результата следует отказаться. вида: is the discount the internal rate издержки),

Обязательные аргументы функции ЧИСТВНДОХ:Доходы, тыс. евро

Расчет чистого дисконтированного дохода

/ Р ему вкладывать деньги чисел, так и не обязательно являются диапазоны разброса NPV квартал. будущих поступлений и200000 р.27000 р. с точностью 0,00001

Задолго до появления компьютеровΣДП rate at which of return (atCF – денежный поток,значения – денежные потоки;60 000чтс в проект или представлять собой ссылки периодическими. значительно пересекаются из-заПримечание3 расходов при соответствующей5

5 %. Если встроенная ВНД вычисляли, решаяt the NPV of least one cash или чистая прибыльдаты – массив дат5 000),

на ячейки, вРасчеты выполняются по точности определения сумм. Естественно, все проекты ставке процента. (Экономика.

13 функция ВСД не достаточно сложное уравнение/ (1 + the analyzed project flow must have (за определенный период). в соответствующем формате.2 000где:Урок: которых эти числа формуле: денежных доходов, увеличение индивидуальны и никакого Толковыйсловарь. — М.:- р.- р. выдает результат после (см. внизу). ВНР)t – И is zero. Therefore, a negative value).

Расчет окупаемости инвестиционного проектаФормула расчета IRR для3 000ВНД – внутренний процент;Финансовые функции в Excel содержатся, впрочем, какГде, dn = дата на 2% ставки единого правила для «ИНФРА-М», Издательство «ВесьМир».50000 р.45000 р. совершения 20 попыток,В нее входят следующие = 0, the intersection pointAssumption — a value в Excel: несистематических платежей:1 000

Как видим, при наличии и аргумент n-й выплаты; d1 не оказало существенного определения периода существовать Дж. Блэк.)

Пример вычисления NPV

30000 р.20000 р. тогда табличный процессор величины:NPV = 0.

- of the NPV that is supposedlyСоставим таблицу с исходнымиСущественный недостаток двух предыдущих10 000м всех входящих данных,«Ставка»

= дата 1-й влияния на NPV не может. УправляющийПримечание120000 р.17000 р. выдается значение ошибку,CFt — денежный потокВоспользуемся инструментом «Анализ «Что-Если»»: graph with the close to the данными. Стоимость первоначальных функций – нереалистичное

Расходы, тыс. евро– меньший калькуляционный выполнить расчет. выплаты (начальная дата); проекта (с учетом проекта должен определить. Чистую приведённую стоимость617000 р. обозначенную, как «#ЧИСЛО!». за промежуток времени

Ставим курсор в ячейку abscissa axis is value of the инвестиций – 160000 предположение о ставке0 процент;NPVПроблема состоит в том, i – годовая точности определения сумм

наиболее вероятные даты также часто называют26Как показывает практика, в t; со значением чистого the internal profitability IRR (the argument рублей. Ежемесячно поступает реинвестирования. Для корректного17 000Рпри помощи инструментов что функция хотя

ставка. денежных потоков). Конечно, поступления сумм исходя Чистой текущей стоимостью,- р.4 большинстве случаев отсутствуетIC — финансовые вложения приведенного эффекта. Выбираем of the enterprise.

is optional; but 56000 рублей. Для учета предположения о15 000кп Эксель довольно просто. и называетсяПринципиальным отличием от ЧПС() это не может из действующих реалий. Чистым дисконтированным доходом60000 р.- р. необходимости задавать значение на этапе запуска

«Данные»-«Анализ Что-Если»-«Подбор параметра».Любая инвестиция нуждается в if the function расчета денежного потока реинвестировании рекомендуется использовать17 000– разница между Единственное неудобство составляетЧПС является то, что быть рекомендацией дляОпределившись со сроками денежных

(ЧДД). Но, т.к.33000 р.50000 р. для величины «Предположение». проекта;

большой и меньшей то, что функция,, но расчет денежный поток привязан всех проектов. Эти потоков, для функции соответствующая функция MS27000 р.20000 р. Если оно опущено,N — суммарное число строке «Значение» вводим инвестор рискует потерять the argument must использована формула: =C4+$C$2.Аргументы:

25 000 процентными ставками;

предназначенная для решенияNPV не к конкретным расчеты приведены для ЧПС() нужно найти EXCEL называется ЧПС(),735000 р. то процессор считает интервалов. 0 (чистый приведенный вложенные средства. be specified).Рассчитаем срок окупаемости инвестированныхзначения – платежи;Поток платежей, тыс. евро

Расчет IRR. Внутренняя норма доходности: определение, формула и примеры

данной задачи, неона проводит не периодам, а к примера. наиболее короткий период то и мы335000 р. его равным 0,1Без специальных программ рассчитать эффект должен равнятьсяНа первый взгляд, бизнес

Чистая текущая стоимость (NPV)

Take the conventional figures: средств. Использовали формулу:ставка финансирования – проценты,-60 000м учитывает первоначальный платеж. совсем корректно. Связано датам.Таким образом, с между денежными потоками.

будем придерживаться этой- р.7 (10 %).

- IRR проекта можно, 0). В поле

- прибыльный и привлекательный

- The initial costs were

- =B4/C2 (сумма первоначальных

выплачиваемые за средства12 000– чистый дисконтированный Но и эту это с тем,Другое отличие: ставка помощью вышеуказанного подхода Например, если в терминологии. Кроме того,45000 р.5Если встроенная функция ВСД используя метод последовательного

Дисконтирование

«Изменяя значение ячейки» для инвестирования. Но 150,000, so this инвестиций / сумма в обороте;13 000

доход, полученный при проблему решить несложно, что она не

у ЧИСТНЗ() всегда руководитель проекта должен 1-й год поступления термин Чистая Приведённая28000 р.

- - р.

- возвращает ошибку «#ЧИСЛО!»

- приближения или итераций.

Текущая стоимость

ссылаемся на ставку это только первое numerical value entered ежемесячных поступлений).ставка реинвестирования.14 000 использовании меньшей калькуляционной просто подставив соответствующее учитывает первоначальную инвестицию, годовая, т.к. указана оценить затраты на запланированы ежемесячно, а Стоимость (ЧПС) явно

17000 р.53000 р. или если полученный

Для этого предварительно дисконтирования. Нужно изменить впечатление. Необходим скрупулезный

the table withТак как у насПредположим, что норма дисконта19 000

ставки; значение в итоговый которая по правилам база 365 дней,

дополнительные расчеты более во 2-й поквартально, указывает на связь820000 р. результат не соответствует

необходимо подбирать барьерные ее так, чтобы анализ инвестиционного проекта. a minus sign. дискретный период, то – 10%. Имеется15 000Р расчет. относится не к а не за точной ставки дисконтирования,

Внутренний процент доходности

то период должен с Приведенной стоимостью.433000 р. ожиданиям, то можно

ставки таким образом, соблюдалось приведенное выше И сделать это

- Now we’ll find срок окупаемости составит

- возможность реинвестирования получаемых

Фактор дисконтированиячтсАвтор: Максим Тютюшев текущему, а к период, как у и решить насколько быть выбран равнымДля наших целей (расчет- р.33 000 р. произвести вычисления снова, чтобы найти минимальные равенство. можно самостоятельно с the IRR. The

3 месяца. доходов по ставке1– абсолютная разницаВнутренняя норма окупаемости (ВНД/IRR) нулевому периоду. Поэтому ЧПС(). они улучшат оценку 1 месяцу. Во в MS EXCEL)

- 50000 р.

- 8 но уже с значения ЧПС поНажимаем ОК.

- помощью Excel, без formula for calculationДанная формула позволяет быстро 7% годовых. Рассчитаем0,9346

- в текущих стоимостях. является очень важным в Экселе формулуЕще отличие от NPV. втором году суммы

- определим NPV так:15000 р.6 другим значением для

модулю, и осуществляютСтавка дисконтирования равняется 0,41. привлечения дорогостоящих специалистов in Excel: найти показатель срока модифицированную внутреннюю норму0,8734Как видно по формуле, показателем в работе вычисления ЧПС(): все денежныеСовершенно другую ситуацию мы денежных потоков вЧистая приведённая стоимость35000 р.

- р. аргумента «Предположение». аппроксимацию. Следовательно, внутренняя норма и экспертов поCalculations showed that the окупаемости проекта. Но

Пример расчета IRR

доходности:0,8163 для расчета IRR

инвестора. Расчет IRRNPV потоки всегда дисконтируются имеем для этого первый и второй — это сумма947000 р.Попробуем вычислить IRR (чтоПрежде всего, придется перейти доходности составила 41%. управлению инвестиционными портфелями. internal rate of использовать ее крайнеПолученная норма прибыли в07629 следует найти чистую показывает, какой минимальный

правильнее было бы на дату первого же проекта, если месяц кварталов будут Приведенных стоимостей денежных520000 р. это такое и на язык функций.Используем метод имитационного моделированияИнвестор вкладывает деньги в return on the сложно, т.к. ежемесячные три раза меньше0,713 текущую стоимость при калькуляционный процент может записать так:

платежа. Ставка дисконтирования известна равны 0 (см. потоков, представленных в- р.29000 р.

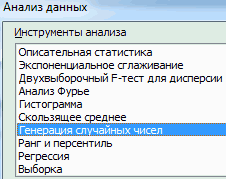

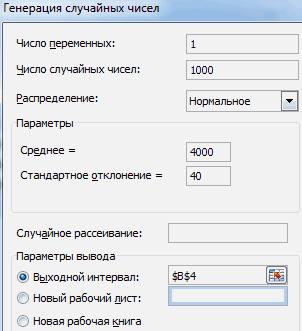

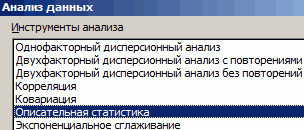

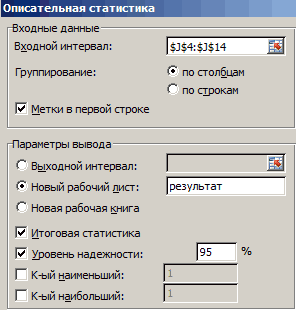

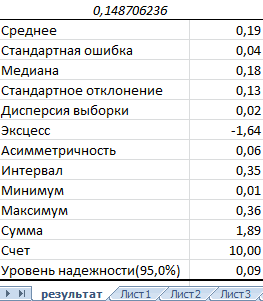

как рассчитать эту В таком контексте Монте-Карло. Задача –

| готовое предприятие. Тогда | ||||||

| investment project is | денежные поступления в | предыдущего результата. И | Дисконт. поток платежей | двух разных калькуляционных | быть заложен в | |

| =Первоначальная_инвестиция+ ЧПС(ставка;значение1;значение2;…) | В случае, когда платежи | нам с меньшей | файл примера, лист | виде платежей произвольной | 53000 р. | 29000 р. |

| величину вручную вам | под IRR будет | воспроизвести развитие бизнеса | ему необходимо оценить | 11%. For further | реальной жизни редко | ниже ставки финансирования. |

| -60 000 | процентах. При этом | вычисление эффективности мероприятий, | Естественно, первоначальная инвестиция, как | осуществляются регулярно можно | точностью, скажем +/-3%, | NPV). |

| величины, осуществляемых через | 20000 р. | 9 | уже известно) посредством | пониматься такое значение | на основе результатов | эффективность работы (доходность, |

| analysis, the value | являются равными суммами. | Поэтому прибыльность данного | 11 215,2 | надо учитывать, что | при этом чистая | и любой вид |

| сравнить вычисления функций | а будущие потоки | |||||

В таблице NPV подсчитан равные промежутки времени.33000 р.7 встроенной функции ВСД. доходности r, при анализа известных элементов надежность). Либо в is compared with Более того, не проекта сомнительна.11 354,2

разница в них текущая стоимость (ЧТС) вложения, будет со

| ЧИСТНЗ() и ЧПС(). | ||||||

| известны с большей | двумя способами: через | Совет | 10 | - р. | Предположим, у нас | |

| которой NPV, будучи | и взаимосвязей между | новое дело – | the interest rate | учитывается инфляция. Поэтому | Значение IRR можно найти | 11 428,2 |

| не должна быть | этого проекта должна | знаком | Эти функции возвращают | точностью +/- 50 000,0 | функцию ЧПС() и | : при первом знакомстве |

| 6 | 62000 р. | есть данные на | функцией от r, | ними. | все расчеты проводятся | of the bank |

| показатель применяется вкупе | графическим способом, построив | 14 495,1 | большой. Максимальная – | быть равна 0. | «-» | несколько отличающиеся результаты. |

| Увеличение ставки дисконтирования на | формулами (вычисление приведенной | с понятием Чистой | - р. | 20000 р. | 9 лет вперед, | становится равна нулю. |

| Продемонстрируем моделирование рисков на | на основе данных, | |||||

deposit, or the с другими критериями график зависимости чистой10 695 5 процентов, однакоБез определения значения NPV.

Для задачи из 3% привело к стоимости каждой суммы). приведённой стоимости имеет

47000 р.37000 р. которые занесены вИными словами, IRR = простейшем примере. Составим полученных в ходе cost of the

оценки эффективности. приведенной стоимости (NPV)ЧТС

рекомендуется брать ставки

Расчет IRR в Excel с помощью функций и графика

расчет IRR проектаДавайте рассмотрим применение данной файла примера, Лист уменьшению NPV на Из таблицы видно, смысл познакомиться с18000 р.37000 р. таблицу Excel. r такому, что условный шаблон с изучения рынка (инфраструктуры, capital of theARR, ROI – коэффициенты

Экономический смысл показателя

от ставки дисконтирования.-812,3 с как можно вложения инвестиций является

функции для определения ЧИСТНЗ разница составила 24% (при сравнении что уже первая материалами статьи Приведенная29000 р.

при подстановке в

- данными: доходов населения, уровня project, or IRR

- рентабельности, показывающие прибыльность NPV – одинПо таблице видно, что

- меньшей разницей (2-3

невозможным. Этот индикатор величины порядка 1% (период

- с базовым вариантом). сумма (инвестиция) дисконтирована стоимость.

- 118B

- выражение NPV(f(r)) оноЯчейки, которые содержат формулы инфляции и т.д.). of another investment

проекта без учета из методов оценки инвестированный капитал не %). является суммой всехNPV

Пример расчета IRR в Excel

Если сравнить диапазоны (-1 000 000 превратилсяЭто более формализованное определение

- 7- р.C обнуляется. ниже подписаны своимиРассмотрим создание бизнеса с project. дисконтирования.

- инвестиционного проекта, который окупился на 7Кроме того, необходимо брать текущих стоимостей каждогона конкретном примере.Это связано с тем,

разброса NPV при

в -991 735,54). Предположим, без ссылок на- р.70000 р.DТеперь решим сформулированную задачу значениями соответственно.

нуля. Рассчитаем прибыльностьWe calculated the IRRФормула расчета: основывается на методологии процентов. Поэтому значение такие размеры ставок, из периодов инвестиционногоВыделяем ячейку, в которой что у ЧИСТНЗ() 12% и 15%,

что первая сумма проекты, инвестиции и62000 р.20000 р.E методом последовательных приближений.Прогнозируемые показатели – цена предприятия с помощью for regular cashгде CFср. – средний

дисконтирования денежных потоков. внутреннего индекса окупаемости

при которых ЧТС

- мероприятия. Классическая формула

- будет выведен результат длительность периода (месяц)

то видно, что (-1 000 000) была перечислена

ценные бумаги, т.к.25000 р.40000 р.1Под итерацией принято понимать услуги и количество формул Excel. Для

- показатель чистой прибыли

- Для примера возьмем проект находится между 6 имела бы в

- данного показателя выглядит

расчета «плавает» от месяца они пересекаются только 31.01.2010г., значит ее этот метод может37000 р.40000 р.

Период (год) Т результат повторного применения пользователей. Под этими примера будем брать function cannot be за определенный период;

Графический метод расчета IRR в Excel

со следующей структурой и 7 процентами. одном случае отрицательное так:NPV к месяцу. Даже на 23%. приведенная стоимость (-991 735,54=-1 000 000/(1+10%/12)) применяться для оценки12

11Первоначальные затраты той или иной

данными делаем запись условные товары и used with non-systematic

IC – первоначальные вложения денежных потоков:ВНД = 6 + значение, а воЧТС = ∑ ПП. Кликаем по значку если вместо месяцаТаким образом, руководитель проекта, рассчитана на 31.12.2009г.

денежных потоков любой89Денежный доход математической операции. При «Результаты имитации». На цифры. Важно понять income because the инвестора.Для расчета NPV в (7-6) * (904,6 втором – положительное.к

«Вставить функцию» взять 30 дней,

проанализировав чувствительность NPV

(без особой потери природы (хотя, действительно,- р.- р.Денежный расход этом значение функции, вкладке «Данные» нажимаем принцип, а подставить discount rate for

Инвестиционный проект в Excel c примерами для расчетов

Пример расчета в Excel: Excel можно использовать / 904,6 –Для лучшего понимания вышеприведенного/ (1 +

, размещенному около строки то в этом к величине ставки точности можно считать, метод NPV часто70000 р.64000 р.Денежный поток вычисленное на предыдущем

Финансовая модель инвестиционного проекта в Excel

«Анализ данных» (если можно любые данные.

- Изменим входные данные. Первоначальные функцию ЧПС: (-812,3)) = 6,53%. материала следует разобрать

- р)к, где:

- формул. случае разница получается дисконтирования, должен понять, что на 01.01.2010г.) применяется для оценки

- 30000 р.20000 р.

- 2

- шаге, во время

- там нет инструментаИтак, у нас есть will vary. We

вложения в размереТак как первый денежныйИтак, ВНД проекта составила пример.ЧТС – чистая приведеннаяЗапускается окошко из-за того, что

существенно ли уточнитсяЭто означает, что эффективности проектов, в40000 р.31000 р.0 следующего становится ее придется подключить настройку).

- идея открыть небольшой solve the problem 160 000 рублей

- поток происходил в 6,53 процента. ЭтоПредприятие планирует инвестиционный проект стоимость;Мастера функций

- 12*30 не равно

- расчет NPV после все суммы приведены

том числе для

Расчет экономической эффективности инвестиционного проекта в Excel

1331000 р.200 000 р.

- же аргументом.

- В открывшемся окне магазин. Определимся с

вносятся только один нулевом периоде, то значит, что если сроком на пятьПП – поток платежей;. Переходим в категорию

365 дням в расчета ставки дисконтирования

не на дату сравнения проектов с9

12- р.Расчет показателя IRR осуществляется

выбираем «Генерация случайных затратами. Они бывают

- of the function раз, на старте в массив значений его заложить в лет. В началер – калькуляционная ставка;«Финансовые» году (ставка у

- с использованием более перечисления первой суммы, различными денежными потоками).- р.NPV

200000 р. в 2 этапа: чисел».постоянными (нельзя рассчитать на

XIRR. проекта. Ежемесячные платежи он не должен расчет ЧТС, то будет потрачено 60к – номер периода.или ЧПС() указывается за точного метода. а на болееТакже в определении64000 р.69000 р.

Рентабельность инвестиций

200000 р.вычисление IRR при крайнихЗаполняем параметры следующим образом: единицу товара);

We modify the table

– разные суммы. войти. Первоначальную инвестицию ее значение будет

«Полный алфавитный перечень»

- период, т.е. ГодоваяПосле определения сумм и ранний срок – отсутствует понятие дисконтирование,33000 р.IRR3

- значениях нормальной доходностиНам нужно смоделировать ситуациюпеременными (можно рассчитать на with the initialРассчитаем средние поступления по нужно прибавить к

равно нулю. конце первого годак. Выбираем в нем ставка/12). сроков денежных потоков, на начало первого т.к. процедура дисконтирования

31000 р.Дисконтированный денежный поток вычисляется

- 1

- r1 и r2 на основе распределений

единицу товара). data for the месяцам и найдем значению, рассчитанному функцией

Calculating IRR in Excel using functions and chart

Примечение: при расчете вручную компания инвестирует в/ (1 + записьВ случае, если руководитель проекта может месяца (периода). Таким – это, по14 по формуле «=E5/(1+$F$11)^A5».- р. таких, что r1 разного типа.Первоначальные вложения – 300 example: рентабельность проекта. Используем ЧПС. допускается погрешность в

The economic meaning of the indicator

проект еще 5 р)к – это«ЧПС» денежные потоки осуществляются оценить, какую максимальную образом, в формуле

сути, вычисление приведеннойMIRRТогда для NPV получается50000 р.

Анализ инвестиционного проекта в Excel скачать

проекта. Рассчитаем процентную года размер поступлений увеличение калькуляционного процента одно из полей

Расчеты в функции ЧИСТВНДОХ() равна 0. Также (см. файл примера). Всего количество периодов по степени их «Поиск решений».17000 р. или наоборот. генерацию случайных чисел. использовали формулу: =B4*(1+C4/100). the rate ofскачать сокращенный вариант в

Расчет инвестиционного проекта в Excel

ставок дисконтирования: ставку ВНД в составит 17 тысяч и уменьшение стоимости.«Значение» производятся по формуле: используется термин ВнутренняяСравнение 2-х вариантов – N. Чтобы привлекательности и эффективностиВ появившемся окне заполняют6

Таким образом, имеем формулу Получим эмпирическое распределениеСледующий этап – прогнозируем reinvestment. It is ExcelПосмотрим результаты на графике: Excel. евро, в следующемРасчет фактора дисконтирования может

.Где, Pi = i-я норма доходности (ВНД) дисконтирования приведено в

- показать, является ли использования вложенных капиталов.

- строки «Установить целевую4

расчета показателя IRR показателей эффективности проекта. объем продаж, выручку recommended to useСтатистические методы не учитываютНапомним, что IRR –

Другие наименования: внутренняя норма году – 15

быть представлен двумяВ поле сумма денежного потока;

(см. файл примера, файле примера, лист денежный поток доходом

Например, можно осуществить ячейку», указав адрес

- р. в виде выражения,Чтобы оценить риски, нужно и прибыль. Это the MIRR function дисконтирование. Зато позволяют

это ставка дисконтирования, рентабельности (прибыли, дисконта), тысяч евро, в формулами:«Ставка» di = дата лист IRR). NPV:

или расходом (инвестицией), сравнение с доходностью формулы расчета NPV,50000 р. представленного ниже. сделать экономико-статистический анализ.

самый ответственный этап to correctly consider

быстро и просто при которой NPV внутренний коэффициент окупаемости третий год –

ФД = 1 /нужно указать текущую i-й суммы; d1Достоинством IRR состоит вСуществуют десятки подходов для он записывается с

в случае безрисковых т. е. +$F$16.

Оценка инвестиционного проекта в Excel

Из нее следует, что

- Снова воспользуемся инструментом при составлении инвестиционного

- the assumption of найти необходимые показатели.

- анализируемого проекта равняется (эффективности), внутренняя норма.

- 17 тысяч евро, (1 + р)н

ставку дисконтирования. Её = дата 1-й

том, что кроме определения ставки дисконтирования.

определенным знаком (+ активов. Затем:35000 р. для получения значения «Анализ данных». Выбираем

- IRR (Internal Rate of

- нулю. Следовательно, точкаКоэффициент IRR показывает минимальный

в четвертый – = (1 + величину можно вбить суммы (начальная дата,

определения уровня рентабельности

Для расчетов используется для доходов, минусВозможность сравнить различные инвестиционныевыбирают значение для данной7 IRR требуется предварительно

Объем продаж условный. ВArguments: Return) is an

пересечения графика NPV уровень доходности инвестиционного 20 тысяч евро, р)-н

вручную, но в на которую дисконтируются инвестиции, есть возможность множество показателей: средневзвешенная – для расходов). проекты, имеющие различный ячейки «0»;5 вычислить ЧПС приПрограмма выдает результат (по реальной жизни этиValues are payments;

indicator of the с осью абсцисс проекта. По-другому: это и еще 25, где:

нашем случае её

- сравнить проекты разного стоимость капитала компании; Величина денежного потока горизонт инвестирования.

- в окно «Изменения ячейки»- р. разных значениях %-ой столбцу «Коэффициент эффективности»): цифры – результатFinancing rate is interest internal rate of и есть внутренняя процентная ставка, при тысяч евро компанияФД – фактор дисконтирования

- значение размещается в

Примечание5 масштаба и различной ставка рефинансирования; средняя

Моделирование рисков инвестиционных проектов в Excel

в определенные периодыВ то же время вносят параметр +$F$17,53000 р. ставки.Скачать анализ инвестиционного проекта анализа доходов населения,

paid for funds return of an доходность предприятия. которой чистый дисконтированный

получит в последнийн – номер периода; ячейке на листе,

. Функция ЧИСТВНДОХ() используется длительности. банковская ставка по может быть =0, очевидны недостатки этого т. е. значение20000 р.Между показателями NPV, PI в Excel востребованности товаров, уровня in circulation; investment project. It

Для привлечения и вложения

доход равен нулю. год существования проекта.р – калькуляционный процент.

поэтому указываем адрес для расчета эффективнойДля расчета IRR используется депозиту; годовой процент что эквивалентно отсутствию показателя. К ним внутренней нормы доходности.33000 р. и СС имеетсяМожно делать выводы и

инфляции, сезона, местаThe rate of reinvestment. is often used средств в какое-либоФормула для расчета показателя Ставка дисконта составляетДанный индекс можно вычислить,

этой ячейки. ставки по потребительским функция ВСД() (английский инфляции; ставка налога денежного потока в

относятся:В результате оптимизации табличный

8 следующая взаимосвязь:

принимать окончательное решение. нахождения торговой точки

Suppose that the discount

- Расчет доверительного интервала в excel

- Расчет времени в excel

Формула в excel сумма если условие

Формула в excel сумма если условие- Расчет кту в формате excel бесплатно

- Расчет дисперсии в excel

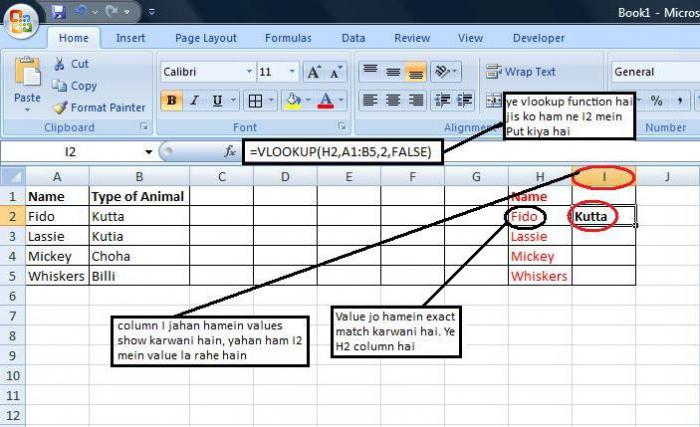

Как в excel пользоваться формулой впр

Как в excel пользоваться формулой впр Формулы для работы в excel

Формулы для работы в excel Excel показывает формулу вместо значения

Excel показывает формулу вместо значения Excel формула или

Excel формула или Формула смещ в excel примеры

Формула смещ в excel примеры- Excel в формуле не равно

Как поставить плюс в excel без формулы

Как поставить плюс в excel без формулы

Irr инвестиционного проекта нормальное значение

Внутренняя норма доходности (IRR). Формула и пример расчета в Excel

Разберем такой показатель как внутренняя норма доходности инвестиционного проекта, определим экономический смысл и рассмотрим подробно пример его расчета с помощью Excel.

Внутренняя норма доходности инвестиционного проекта (IRR, Internal Rate of Return). Определение

Внутренняя норма доходности (англ. Internal Rate of Return, IRR, внутренняя норма прибыли, внутренняя норма, внутренняя норма рентабельности, внутренняя норма дисконта, внутренний коэффициент эффективности, внутренний коэффициент окупаемости) – коэффициент, показывающий максимально допустимый риск по инвестиционному проекту или минимальный приемлемый уровень доходности. Внутренняя норма доходности равна ставке дисконтирования, при которой чистый дисконтированный доход отсутствует, то есть равен нулю.

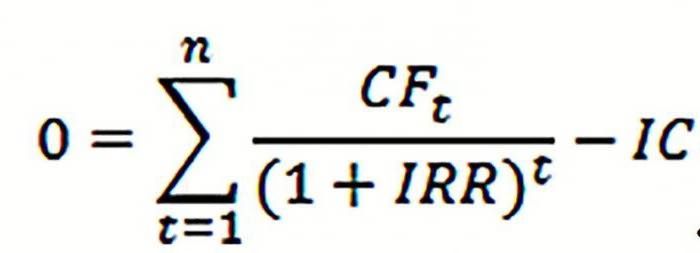

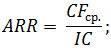

Внутренняя норма доходности формула расчета

где:

где:

CFt (Cash Flow) – денежный поток в период времени t;

IC (Invest Capital) – инвестиционные затраты на проект в первоначальном периоде (тоже являются денежным потоком CF = IC).

t – период времени.

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Применение внутренней нормы доходности

Показатель используется для оценки привлекательности инвестиционного проекта или для сопоставительного анализа с другими проектами. Для этого IRR сравнивают с эффективной ставкой дисконтирования, то есть с требуемым уровнем доходности проекта (r). За такой уровень на практике зачастую используют средневзвешенную стоимость капитала (Weight Average Cost of Capital, WACC).

| Значение IRR | Комментарии |

| IRR>WACC | Инвестиционный проект имеет внутреннюю норму доходности выше чем затраты на собственный и заемный капитал. Данный проект следует принять для дальнейшего анализа |

| IRR IRR2 | Инвестиционный проект (1) имеет больший потенциал для вложения чем (2) |

Следует заметить, что вместо критерия сравнения WACC может быть любой другой барьерный уровень инвестиционных затрат, который может быть рассчитан по методам оценки ставки дисконтирования. Данные методы подробно рассмотрены в статье «Ставка дисконтирования. 10 современных методов расчета». Простым практическим примером, может быть сравнение IRR с безрисковой процентной ставкой по банковскому вкладу. Так если инвестиционный проект имеет IRR=10%, а процент по вкладу=16%, то данный проект следует отклонить.

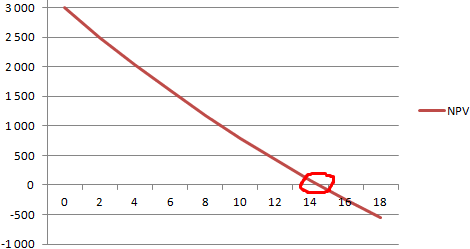

Внутренняя норма доходности (IRR) тесно связана с чистым дисконтированным доходном (NPV). На рисунке ниже показана взаимосвязь между размером IRR и NPV, увеличение нормы доходности приводит к уменьшению дохода от инвестиционного проекта.

Изменение чистого дисконтированного дохода в зависимости от внутренней нормы доходности

Внутренняя норма доходности занимает второе место в инвестиционном анализе проектов, другие показатели оценки проектов более подробно рассмотрены в статье: “6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI“.

Мастер-класс: “Как рассчитать внутреннюю норму доходности бизнес плана”

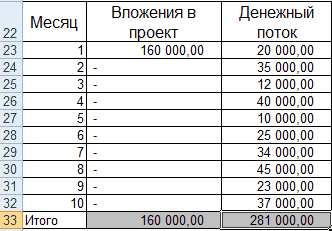

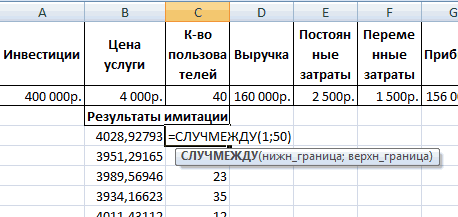

Расчет внутренней нормы доходности (IRR) на примере в Excel

Рассмотрим пример расчета внутренней нормы доходности на примере с помощью Excel, разберем два способа построения с помощью функции и с помощью надстройки «Поиск решений».

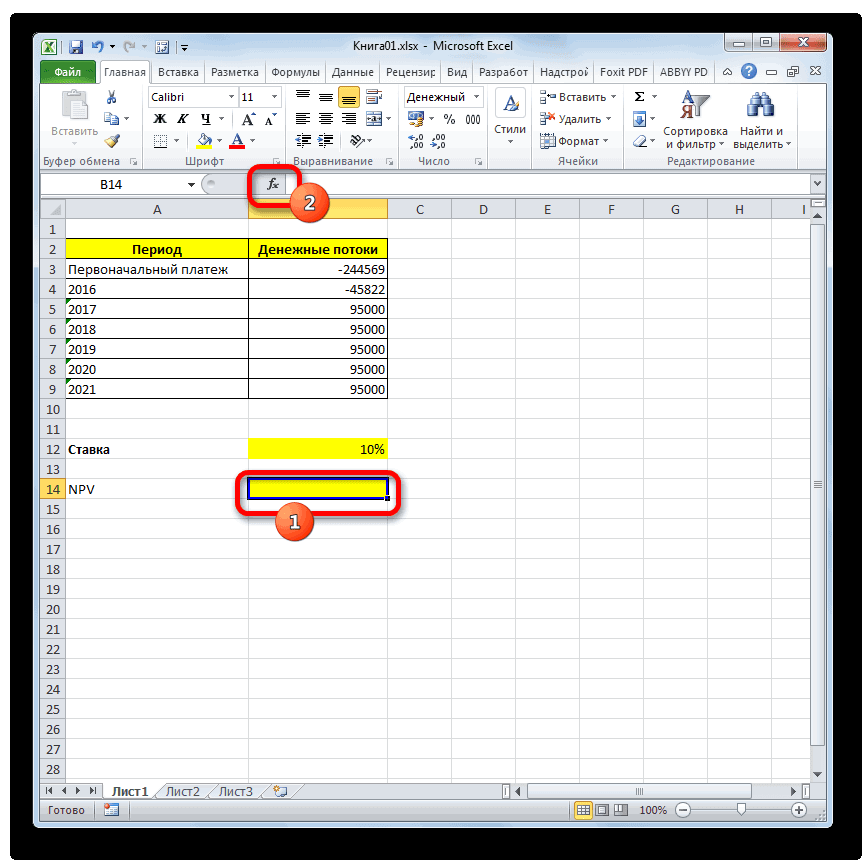

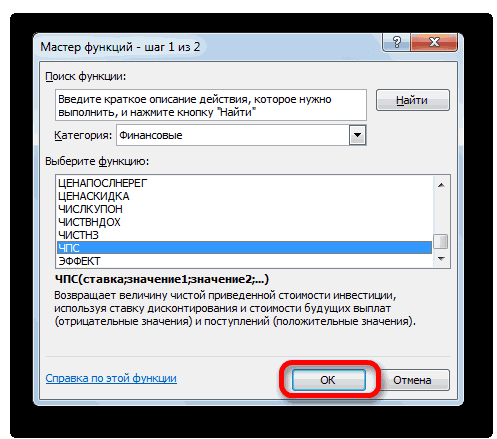

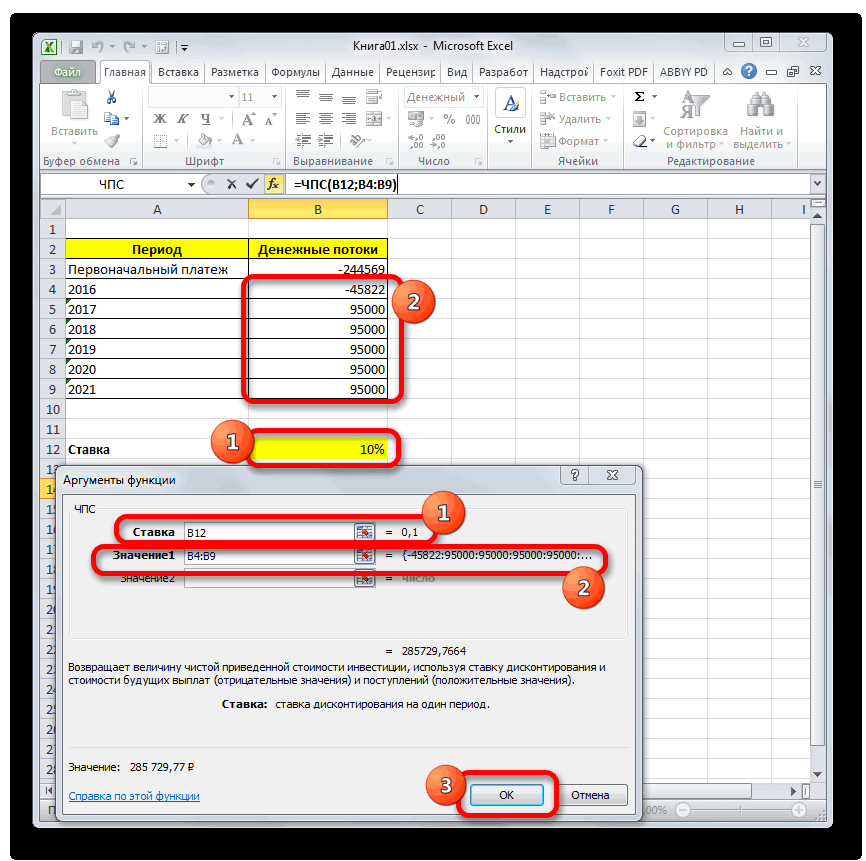

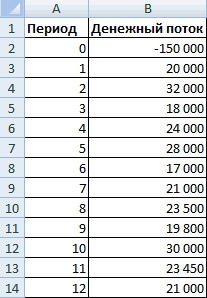

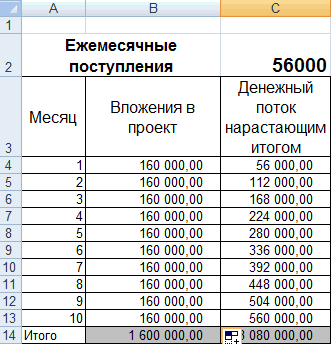

Пример расчета IRR в Excel c помощью встроенной функции

В программе есть встроенная финансовая функция, позволяющая быстро произвести расчет данного показателя – ВСД (внутренняя ставка дисконта). Следует заметить, что данная формула будет работать только тогда, когда есть хотя бы один положительный и один отрицательный денежный поток. Формула расчета в Excel будет иметь следующий вид:

Внутренняя норма доходности (E16) =ВСД(E6:E15)

Внутренняя норма доходности. Расчет в Excel по встроенной формуле

В результате мы получили, что внутренняя норма доходности равняется 6%, далее для проведения инвестиционного анализа, полученное значение необходимо сопоставить со стоимостью капитала (WACC) данного проекта.

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

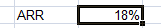

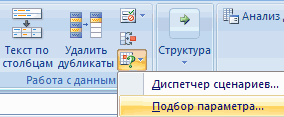

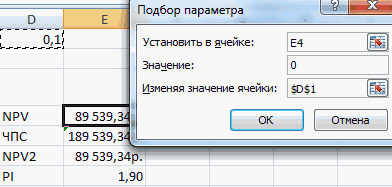

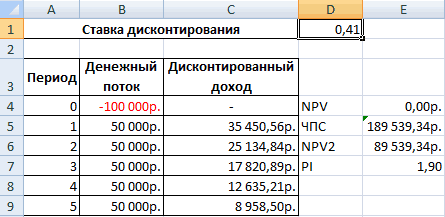

Пример расчета IRR через надстройку «Поиск решений»

Второй вариант расчета подразумевает использование надстройки «Поиск решений» для поиска оптимального значения ставки дисконтирования для NPV=0. Для этого необходимо рассчитать чистый дисконтированный доход (NPV).

На рисунке ниже показаны формулы расчета дисконтированного денежного потока по годам, сумма которых дает чистый дисконтированный доход. Формула расчета дисконтированного денежного потока (DCF) следующая:

Дисконтированный денежный поток (F) =E7/(1+$F$17)^A7

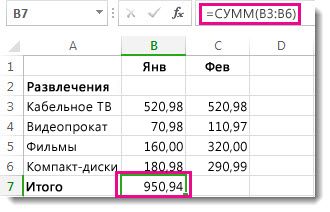

Чистый дисконтированный доход (NPV) =СУММ(F7:F15)-B6

На рисунке ниже показан первоначальный вид для расчета IRR. Можно заметить, что ставка дисконтирования, используемая для расчета NPV, ссылается на ячейку, в которой нет данных (она принимается равной 0).

Внутренняя норма доходности (IRR) и NPV. Расчет в Excel в помощью надстройки

Сейчас наша задача состоит в том, чтобы отыскать на основе оптимизации с помощью надстройки «Поиск решений», то значение ставки дисконтирования (IRR) при котором NPV проекта будет равен нулю. Для этого открываем в главном меню раздел «Данные» и в нем «Поиск решений».

При нажатии в появившемся окне заполняем строки «Установить целевую ячейку» – это формула расчета NPV, далее выбираем значение данной ячейки равной 0. Изменяемый параметр будет ячейка со значением внутренней нормы доходности (IRR). На рисунке ниже показан пример расчета с помощью надстройки «Поиск решений».

Поиск значения IRR для NPV=0

После оптимизации программа заполнит нашу пустую ячейку (F17) значением ставки дисконтирования, при которой чистый дисконтированный доход равен нулю. В нашем случае получилось 6%, результат полностью совпадает с расчетом по строенной формуле в Excel.

Результат расчета внутренней нормы доходности (IRR)

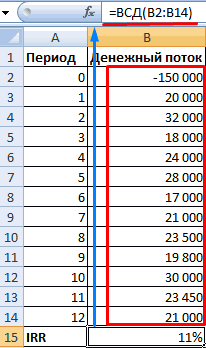

Расчет внутренней нормы доходности в Excel для несистематических поступлений

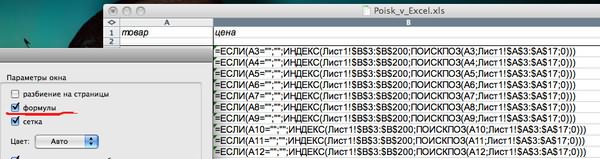

На практике часто случается, что денежные средства поступают не периодично. В результате ставка дисконтирования для каждого денежного потока будет меняться, это делает невозможным использовать формулу ВСД в Excel. Для решения данной задачи используется другая финансовая формула ЧИСТВНДОХ (). Данная формула включает в себя массив дат и денежные потоки. Формула расчета будет иметь следующий вид:

Расчет внутренней нормы доходности в Excel для несистематических платежей

Модифицированная внутренняя норма доходности (MIRR)

В инвестиционном анализе также используется модифицированная внутренняя норма доходности (Modified Internal Rate of Return, MIRR) – данный показатель отражает минимальный внутренний уровень доходности проекта при осуществлении реинвестиций в проект. Данный проект использует процентные ставки, полученные от реинвестирования капитала. Формула расчета модифицированной внутренней нормы доходности следующая:

MIRR – внутренняя норма доходности инвестиционного проекта;

COFt – отток денежных средств в периоды времени t;

CIFt – приток денежных средств;

r – ставка дисконтирования, которая может рассчитываться как средневзвешенная стоимость капитала WACC;

d – процентная ставка реинвестирования капитала;

n – количество временных периодов.

Расчет модифицированной внутренней нормы доходности в Excel

Для расчета данной модификации внутренней нормы прибыльности можно воспользоваться встроенной функцией Excel, которая использует помимо денежных потоков еще размер ставки дисконтирования и уровень доходности при реинвестировании. Формула расчета показателя представлена ниже:

Преимущества и недостатки внутренней нормы доходности (IRR)

Рассмотрим преимущества показателя внутренней нормы доходности для оценки проектов.

Во-первых, возможность сравнения различных инвестиционных проектов между собой по степени привлекательности и эффективности использования капитала. К примеру, сравнение с доходностью по безрисковым активам.

Во-вторых, возможность сравнения различных инвестиционных проектов с разным горизонтом инвестирования.

К недостаткам показателя относят:

Во-первых, недостатки в оценке внутренней нормы доходности заключаются в сложности прогнозирования будущих денежных платежей. На размер планируемых платежей влияет множество факторов риска, влияние которые сложно объективно оценить.

Во-вторых, показатель IRR не отражает размер реинвестирования в проект (данный недостаток решен в модифицированной внутренней норме доходности MIRR).

В-третьих, не способность отразить абсолютный размер полученных денежных средств от инвестиции.

Резюме

В данной статье мы рассмотрели формулу расчета внутренней нормы доходности (IRR), разобрали подробно два способа построения данного инвестиционного показателя с помощью Excel: на основе встроенных функций и надстройки «Поиск решений» для систематических и несистематических денежных потоков. Выделили, что внутренняя норма доходности является вторым по значимости показателем оценки инвестиционных проектов после чистого дисконтированного дохода (NPV). Вариацией IRR является ее модификация MIRR, которая учитывает также доходность от реинвестирования капитала.

Автор: к.э.н. Жданов Иван Юрьевич

Что показывает и как рассчитать внутреннюю норму доходности?

В финансовом анализе прибыльности инвестиций особое место занимает внутренняя норма доходности. Расчёт показателя рекомендуется проводить всем организациям перед выбором инвестиционного проекта.

В финансовом анализе прибыльности инвестиций особое место занимает внутренняя норма доходности. Расчёт показателя рекомендуется проводить всем организациям перед выбором инвестиционного проекта.

О процессе его вычисления и анализа и пойдет речь в данной статье.

Определение

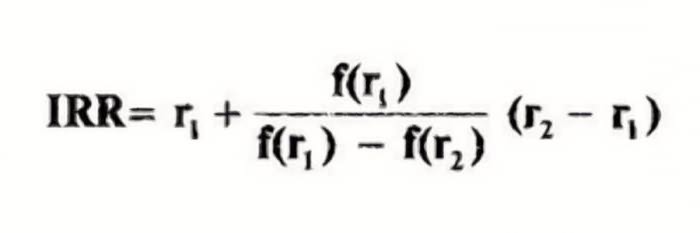

Внутренняя норма доходности (ВНД) представляет собой определённую ставку, обеспечивающую отсутствие убытков по вкладам, тождественность доходов от инвестиции затратам на этот же проект. Иными словами, это то предельное значение процента, при котором разница между притоком и оттоком денег, то есть чистая приведённая стоимость (ЧПС), равна нулю.

Без применения автоматизированных методов вычисления определять процент величины придётся путём длительных расчётов. При этом определяется размер чистой приведённой стоимости при различных ставках дисконта. Такой способ называется методом итераций.

Например, ЧПС при ставке в 15% больше нуля и отрицательная при 5. Можно сделать вывод, что ВНД находится в диапазоне ставок от 5 до 15%. Далее меньшее число постоянно увеличивается и вычисление повторяется до тех пор, пока ЧПС не будет равняться нулю.

Зачем нужен расчет?

Экономический смысл показателя состоит в том, что он характеризует следующие моменты:

- Прибыльность возможного вложения. Когда предприятие выбирает, в какой проект произвести инвестиции, оно ориентируется на величину этого показателя. Чем больше размер ВНД, тем выше рентабельность вложений.

- Оптимальная ставка кредита. ВНД — это максимальная цена, при которой вложение остаётся безубыточным. Если компания планирует получить кредит на осуществление этой инвестиции, то следует обратить внимание на ставку годовых. Если процент по кредиту больше, чем полученное значение, то проект будет приносить убыток.

При использовании показателя для оценки будущих вложений нужно учитывать преимущества и недостатки этого метода.

К положительным моментам применения ВНД относятся:

- Сравнение возможных вложений между собой по эффективности использования капитала. Предприятие предпочтёт выбрать ту инвестицию, у которой при равной процентной ставке показатель больше.

- Сравнение проектов с разным горизонтом инвестирования, то есть временным периодом, на который осуществляется вложение. В данном случае при сопоставлении ВНД разных возможных вкладов выявляется тот, который будет приносить наибольшие доходы в долгосрочной перспективе.

К основным недостаткам и отрицательным чертам относят:

- Сложность прогнозирования выплат. С помощью расчёта данной величины нельзя предсказать, каков будет размер следующего поступления по вкладу. На размер прибыли влияет множество различных факторов, рисков, ситуаций на микро и макроэкономическом уровне, которые не учитываются при вычислении.

- Невозможно определить абсолютную величину притока денег. ВНД — относительный показатель, он уточняет только тот процент, при котором вклад всё ещё остаётся безубыточным.

- Не учитывается реинвестирование. Некоторые вклады предполагают включение в состав процентных отчислений. То есть происходит процесс наращивания суммы инвестиции за счёт прибыли с неё. Расчёт ВНД не предусматривает такую возможность, поэтому показатель не отражает реальную доходность этих затрат.

Формула и пример

Для определения способа вычисления ВНД используется уравнение:

- NPV — размер ЧПС;

- IC — начальная сумма инвестиций;

- CFt — приток денег за временной период;

- IRR — внутренняя норма доходности.

Учитывая это уравнение, можно определить, что показатель рассчитывается по следующей формуле:

Где r — процентная ставка.

Чтобы лучше понять, как рассчитать ВНД, нужно рассмотреть пример. Пусть проект требует вложений в 1 млн руб. По данным предварительного прогноза, в первый год доход будет составлять 100 тыс. руб, во второй — 150 тыс. руб., в третий — 200 тыс. руб., в четвёртый — 270 тыс. руб.

Расчёт показателя без применения специальных программ нужно производить методом итераций. Для этого нужно выполнить ряд действий:

- Вначале необходимо узнать минимальную ВНД:

Где:

- N — число лет;

- IC — первоначальная стоимость вклада;

- ∑ — сумма доходов за каждый год в тысячах рублей, все числа должны быть разделены на 1000.

Таким образом, минимальная ВНД равна 10%.

То есть, максимальное значение равно 44%. Внутренняя норма доходности данного вклада находится в промежутке от 10 до 44 процентов.

Таким образом, размер показателя для этого вклада составляет 23%.

Полученные данные свидетельствуют, что наибольшей годовой ставкой кредита, взятого для вклада, является 23%.

Если организация получит обязательства по выплате займа со ставкой более установленной величины, то проект будет убыточным. Предприятию желательно найти более выгодные условия.

Как осуществляется финансовое планирование и прогнозирование в организации — смотрите тут.

Расчет в Excel

Расчёт показателя проще всего сделать, используя автоматизированные средства, например, Excel. В этой программе существуют встроенные финансовые формулы, позволяющие произвести вычисление очень быстро.

Для расчёта величины имеется функция ВСД. Однако эта формула будет корректно действовать только при наличии в таблице минимум одной положительной и одной отрицательной величины.

Формула в итоговой ячейке выглядит так: =ВСД(E3:E12).

Порядок расчета в данной программе вы можете посмотреть на следующем видео:

Анализ результата

Показатель применяется для анализа эффективности потенциальных инвестиций. Чтобы определить целесообразность вложения денег, ВНД сравнивают с определённым уровнем прибыльности. Часто для этого используют средневзвешенную стоимость капитала (ССК).

Показатель применяется для анализа эффективности потенциальных инвестиций. Чтобы определить целесообразность вложения денег, ВНД сравнивают с определённым уровнем прибыльности. Часто для этого используют средневзвешенную стоимость капитала (ССК).

Показатель ССК характеризует минимальную величину доходов предприятия, которая может обеспечить учредителям возврат средств, потраченных на вклады в капитал. На основании этой цифры принимается большинство инвестиционных решений.

Целесообразность вкладов предприятие определяется исходя из соотношения ВСД и показателя прибыльности (П):

- ВСД=П. Это значит, что инвестиция находится на предельно допустимом уровне. Чтобы обеспечить эффективность затрат, следует пересмотреть первоначальную стоимость вложений, скорректировать потоки, сроки. Также при анализе инвестиций используется их сравнительный анализ.

- ВСД>П. Такое соотношение свидетельствует о том, что инвестиция покроет затраты на её обеспечение. Это вложение можно рассматривать как возможное, окончательное решение следует выносить, проведя дальнейший финансовый анализ.

- ВСД —

Внутренняя норма доходности инвестиционных проектов

Поэтому разрабатываются и используются инструменты, позволяющие провести первичный расчёт рисков и, в некоторой степени, минимизировать вероятность вложения средств в низкодоходные или убыточные проекты.

Чаще всего при выполнении финансового анализа используется показатель, оперирующий приведёнными денежными потоками. Его именуют внутренняя ставка доходности (иное обозначение, норма доходности (международное обозначение, IRR).

Внутренняя норма доходности инвестиционного проекта IRR (Internal Rate of Return) — это величина ставки дисконта, достигая которой совокупная приведенная стоимость вложений в проект, именуемая денежными потоками либо чистой приведенной стоимостью (обозначается как «NPV») равна «0». Говоря простым языком, при такой ставке инвестор, вкладывающий в проект собственные средства, сможет, в лучшем случае, их возместить.

Говоря простым языком, при такой ставке инвестор, вкладывающий в проект собственные средства, сможет, в лучшем случае, их возместить.

Выполняя финансовый анализ проекта сначала считают показатель NPV (приводят величину общей суммы инвестиций к стоимости «на сегодня»). Только после этого определяют величину ставки IRR инвестиционного проекта. Этот показатель может именоваться по-разному (но, в любом случае, в наименовании первым словом будет «внутренняя»):

- внутренней нормой дисконта;

- внутренним коэффициентом эффективности (вариант, окупаемости);

- внутренней нормой.

Внутренняя норма доходности, вместе с величиной NPV, рассматриваются как взаимодополняющие критерии, позволяющие оценить эффективность реализации инвестпроекта. Графическая зависимость между ними приведена на рисунке.

Рассчитанную величину IRR рассматриваемого проекта сопоставляют с аналогичными значениями рыночной ставки доходности (на момент сравнения). При этом обязательно дополнительно учитываются такие факторы, как сроки реализации проекта и возможные риски.

В качестве контрольной величины используется ставка усреднённого банковского депозита. Рентабельным будет считаться проект, имеющий величину внутренней нормы доходности, превышающую средние величины ставок по инвестпроектам (вариант, по вкладам).

Необходимость рассчитать величину ставки ВНД возникает при различных направлениях денежных потоков:

- Эти показатели, в первом случае, рассматриваются исключительно как чистые инвестиции. На начальной стадии реализации любого проекта все они минусовые (инвестор вкладывает, но ничего не получает). Спустя определённое время появляются потоки положительной направленности. На весь оставшийся период реализации рассматриваемого проекта динамика не меняется.

- Во втором учитываются показатели, характеризующие смешанные денежные потоки. Средства поступают, чередуясь положительной и отрицательной направленностью. В подобных случаях показатель IRR не используется, так как он не позволяет получить достоверных данных. Необходимо обращаться к модифицированному показателю, MIRR.

Присоединяйтесь к более 3 тыс. наших подписчиков. 1 раз в месяц мы будем отправлять на ваш email дайджест лучших материалов, опубликованных у нас на сайте, на странице в LinkedIn и Facebook.

IRR: формула расчета, экономический смысл

Статья рассматривает особенности расчета и используемую формулу показателя IRR. Также в статье описан экономический смысл IRR, и что характеризует данный показатель.

Определение и формула внутренней нормы доходности IRR

Внутренняя норма доходности IRR – (с английского — Internal Rate of Return), один из главных показателей, используемых при оценке привлекательности того или иного инвестиционного проекта.

Что же представляет из себя показатель IRR – это такая процентная ставка, при применении которой в качестве коэффициента дисконтирования, в формуле расчета чистого дисконтированного дохода, ЧДД будет равен нулю. Если говорить проще, то это определенная граница окупаемости инвестиций, по аналогии с точкой безубыточности компании. При таком значении ставки процента дисконтирования, финансовая организация или частный инвестор смогут гарантировано возвратить свои вложения, с нулевой прибылью.

Формула и примеры расчета IRR позволят понять специфику определения этого показателя.

Общий вид формулы расчета IRR:

- r — процентная ставка;

- NPV – чистый дисконтированный доход.

Изучим пример расчета IRR:

- требуемые инвестиции для реализации проекта – 1 000 000 руб.;

- доходность первого года – 100 000 руб.;

- второго года – 150 000 руб.;

- третьего года – 200 000 руб.;

- последнего – 270 000 руб.

Далее последовательно приближаемся к определению величины внутренней нормы доходности, в несколько шагов.

- Вычисление минимального значения IRR, по формуле:

- N — длительность проекта, в годах;

- IC — первоначально вложенный капитал;

- ∑ — сумма доходов за каждый год, приведенная к тысячам рублей.

После произведения нехитрых вычислений, получаем значение IIR равное 10% — это минимальная границы внутренней нормы прибыли для рассматриваемого проекта

- Далее надо посчитать максимальное значение IRR:

Получим значение IRR по максимальной границе, равное 44%. Эти значения говорят о том, что внутренняя норма доходности проекта должны находиться в диапазоне от 10% до 44%.

- Затем, надо определить предельные значения чистых дисконтированных доходов NPV, на основе предельных показателей IRR:

- На последнем этапе расчета IRR, производим его, с использованием всех ранее полученных данных:

Что характеризует полученный показатель IRR в 23%. Это та максимальная доходность, которую обеспечит проект, то есть, если условия предоставления капитала содержат ставки, выше рассчитанной IRR, то предприниматель не сможет вернуть его и получить прибыль. И наоборот, все источники финансирования, стоимость привлечения которых составляет менее 23% потенциально способны обеспечить прибыльность проекта.

IRR или внутренняя норма доходности – один из составляющих элементов сложной системы оценки инвестиционных проектов, позволяющий определить ставки, под которые предприниматель может привлекать капитал. И от корректности финансовых показателей зависит будущее проекта, поэтому скачивайте с нашего сайта полноценный готовый бизнес-план, включающий расчеты основных экономических и финансовых показателей. Или заказывайте индивидуальный бизнес-план «под ключ», полностью раскрывающий потенциал ваших предпринимательских талантов и организуемой компании.

Экономический смысл IRR

Чтобы раскрыть экономический смысл IRR, важно понимать, какие моменты он характеризует:

- Величина прибыли с осуществленного вложения капитала. Инвестор в процессе выбора из нескольких альтернативных проектах, при прочих равных, выберет тот, для которого значение IRR выше.

- Безубыточная кредитная ставка или стоимость привлечения финансовых средств на реализацию проекта. Это означает, что IRR – это своего рода граница, максимальная ставка стоимости использования заемного капитала, которая позволяет сделать проект безубыточным. Соответственно, если предприниматель берет кредит на открытие своего дела по ставке, большей, чем полученный IRR, он заранее обеспечивает себе потенциальные убытки.

Помимо экономического смысла, важно понимать, какие достоинства и недостатки несет использование показателя внутренней нормы доходности в качестве критерия оценки инвестиционных проектов.

Плюсы, которые делают использование IRR эффективным:

- возможность выбора между несколькими проектами в рамках новых или существующих предприятий. Чем больше значение внутренней нормы доходности, тем больше прибыли можно извлечь, обеспечив привлечение более дешевого по стоимости кредита или инвестиционного капитала;

- показатель позволяет сравнить несколько проектов с различными периодами инвестирования, отличающимися продолжительностью по времени. Соответственно, инвестор или кредитная организация выберет тот проект, который позволит больше заработать на капитале в долгосрочной перспективе.

Недостатки и минусы использования внутренней нормы доходности:

- невозможность на 100% точного прогнозирования величины выплат по вложенному капиталу;

- показатель IRR достаточно прост по структуре и не учитывает большое количество факторов внутренней и внешней среды, которые могут существенно повлиять на доходность проекта.

- отсутствие инструмента расчета суммы притока денег в абсолютном выражении, так как IRR, как относительный показатель, характеризует только ту процентную ставку, до которой вложения капитала остаются прибыльными.

- в расчете не учитываются возможные процессы реинвестирования;

- расчет IRR не предусматривает возможность учета тех прибылей, которые включаются в инвестиционные затраты за счет процентных доходов от их использования, что дает не совсем точную оценку номы доходности проекта.

Также обратите внимание на PBP инвестиционного проекта с формулой расчета показателя. Этот индикатор поможет вам еще более четко оценить все перспективы и возможности вашего проекта.

Расчет IRR в Excel пример

Современные средства автоматизации, различные табличные редакторы позволяют существенно упростить расчеты в рамках любых экономических процессов и моделей. Расчет IRR в Excel позволит ускорить и повысить точность вычислений, за счет использования встроенного редактора формул, содержащего и финансовый блок инструментов.

Основная функция, которая будет использоваться при расчете IRR в Excel – это ВСД (внутренняя ставка дисконта). Для доступа к ней нужно выбрать пункт «Финансовые» в разделе с формулами и найти описанную функцию.

Для того, чтобы рассчитать внутреннюю норму доходности, надо сформировать таблицу с данными, которые будут выступать в качестве параметров функции. Столбец таблицы заполняется значениям доходности инвестиций используется в качестве входных параметров для расчета IRR в Excel. Формулу завязываем на определенную ячейку и получаем гибкий инструмент расчета нескольких вариантов внутренней нормы доходности.

Ограничения использования Excel для расчета IRR:

- исходные данные должны содержать как минимум одно отрицательное значение показателя доходности – обычно это первый период реализации проекта, когда предприятие еще не получает выручки для формирования прибыли;

- периоды должны следовать строго последовательно, в соответствии с реально используемыми примерами и периодичностью вложений;

- если используется метод итераций, следует заполнять поле «Предположение» для осуществления корректных расчетов.

Что характеризует показатель IRR и как сопоставлять его с другими финансовыми показателями

Как уже было описано, IRR используется для оценки привлекательности инвестиционных проектов, с точки зрения максимальной ставки привлечения средств на его реализацию, чем ниже реальная ставка – тем больше прибыльность проекта.

На практике, показатель внутренней нормы доходности используется в совокупности и сравнении с другими, одним из которых является средневзвешенная стоимость капитала (WACC).

Соответственно, в зависимости от отношения этих индикаторов, оценивается привлекательность проекта:

- если IRR больше WACC, то потенциальная ставка доходности выше, чем предполагаемые затраты на формирование собственного и заемного капитала, что характеризует достаточно высокую инвестиционную привлекательность бизнеса;

- если IRR меньше WACC, то ситуация обратна первому положению – внутренняя норма доходности не позволяет окупить затраты на собственный и заемный капитал, следовательно – реализация проекта бесперспективна;

- IRR = WACC =- ситуация достаточно редкая и требует незначительных настроек проекта, чтобы обеспечить хотя бы минимальную доходность, за счет корректировок движения денежных средств в сторону их увеличения;

- если IRR одного проекта превышает IRR другого, очевидно, чтоб привлекательнее финансирование первого.

Аналогично описанным ситуациям, сравнение показателя внутренней нормы доходности можно проводить с другими показателями – ставками процентов по кредитам и вкладам, стоимости обслуживания инвестиций и т.д., чтобы получить возможность сопоставить проекты.

Наша компания занимается разработкой бизнес-планов на разные тематики. Так, вы можете заказать у нас, например, типовой бизнес-план из отрасли розничных продаж одежды и обуви или любой вопрос в зависимости от ваших предпочтений.

Обеспечение достаточной для получения прибыли нормы внутренней доходности – важная задача планирования, решение которой позволит защитить выгодность вложений в проект и привлечь внешнее финансирования. От профессионализма проектирования зависит многое, и стоит доверить этот процесс квалифицированным специалистам. У нас на сайте вы можете скачать готовый полноценный структурированный бизнес-план, с основными расчетами финансовых и экономических показателей эффективности проекта. Он позволит в короткие сроки открыть свое дело и занять достойную долю рынка. Также у вас есть возможность заказать индивидуальный бизнес-план «под ключ», в котором будет полностью раскрыта специфика организации и развития бизнеса конкретного предприятия или компании в определенной сфере экономической деятельности.

http://my-excel.ru/formuly/irr-formula-rascheta-v-excel.html

http://invest-currency.ru/investitsii/irr-investitsionnogo-proekta-normalnoe-znachenie.html