Кто такой инвестор и с чем связана популярность инвестиций?

Бум инвестирования продолжается, людей готовых вкладывать денежные средства в финансовые инструменты и задумывающихся о сбережениях становится все больше. НПФ «Сбербанка» заявлял, что количество запросов: «как составить бюджет» с января 2021 года выросло более чем на 600%. Предпосылками этому послужили низкие процентные ставки, повышение уровня финансовой грамотности населения и ощущение недополученной прибыли в период стабильного роста стоимости ценных бумаг. Особенно, когда инвесторы видят сумасшедшую прибыль, которую демонстрируют их любимые блогеры.

Материал начнем с определения инвестора, затем рассмотрим финансовые инструменты и сопутствующие вопросы.

Кто такой инвестор?

Инвестор (от англ. investor) – это физическое или юридическое лицо, размещающее собственные, заемные, корпоративные или иные средства с целью получения выгоды.

34 года – это средний возраст частного инвестора в России. С каждым годом этот показатель «идет» в сторону омоложения, все больше инвесторов хотят выйти на пенсию пораньше. Существует даже движение FIRE, сторонники которого не хотят «тратить» собственную жизнь работая на наёмной работе, а стремятся как можно раньше выйти на пассивынй доход и жить за счёт накоплений и дивидендов. Согласно исследованиям «Тинькофф», 87% частных инвесторов действуют согласно стратегии «покупать и держать». Если данная статистика корректна и ее можно спроецировать на весь пул инвесторов, то это хорошие новости, ведь в динамике нескольких лет спекулянты проигрывают пассивным инвесторам.

Для инвестора важно правильно определить:

- Горизонт инвестирования – временной отрезок, за который предполагается достижение заранее поставленной цели.

- Цель инвестора всегда индивидуальна, зависит от множества факторов: уровня финансовой грамотности, баланса денежных средств и горизонта инвестирования. Главное при формировании цели — она должна быть четкая, то есть ее можно рассчитать и реально достичь. К примеру, корректной целью можно считать фразу: «через 3 года хочу выйти на пассивный доход в 100 000 рублей в месяц». Здесь четко указан срок (горизонт инвестирования) и размер желаемого дохода.

- Стратегию, которая формируется исходя из поставленной цели. Стратегия — это математический расчет и четкий план действий. Все активы должны приобретаться только исходя из стратегии. Важно, чтобы эмоции или жадность не влияли на стратегию. К примеру, инвестор купил bitcoin за $7000, точка выхода из актива была определена как $14 000. В таком случае инвестор должен дождаться этого уровня и не поддаться желанию продать пораньше. В случае достижения определенной заранее цены у многих инвесторов появляется желание подождать еще, в ожидании увеличения стоимости актива, это еще одна проблема — жадность, которая в конченом итоге негативно сказывается на достижении цели. В стратегии должны быть четко прописаны направления для инвестиции и инструменты достижения цели. К примеру, если направлением для инвестиций выбран фондовый рынок, то должны быть указаны инструменты (акции, облигации, ETF, REIT, фьючерсы и т.д.). Инструменты подбираются исходя из риск-профиля. Важно понимать, что уровень риска коррелирует с уровнем доходности. В большинстве случае, чем выше доходность, тем выше риск и наоборот. Помочь определиться с уровнем риск-профиля поможет тест на сайте Мосбижи:

Упрощенный пример расчета достижения цели по стратегии (создано в Excel). Указаны: цель, изначальная сумма инвестиций, ежемесячные вложения и примерно предполагаемый доход. Подставив элементарные формулы можно определить, будет ли достигнута цель в указанный горизонт инвестирования. Если нет, то нужно увеличивать срок инвестирования или использовать более рисковые инструменты.

Сумма ежемесячного пополнения

Основные, хоть и банальные правила для инвестиций:

- Инвестировать только собственные средства.

- Диверсифицировать активы.

- Осторожно подходить к фиксации убытков, исходить из собственной стратегии.

- Не инвестировать в активы без анализа. Можно воспользоваться помощью консультанта от брокерской конторы. Однако стоит знать, что зачастую они предлагают те инструменты, за которые получат повышенные бонус. Наилучший способ — изучить вопрос и провести анализ самостоятельно.

- Реинвестировать (сложный процент).

- Оставаться эмоционально стабильным.

- Досконально проверять входящую информацию. К примеру, 18 мая 2021 года вышла новость: «Магнит» договорился о покупке «Дикси». На этой новости акции краснодарской компании устремились вверх. Спустя несколько часов на e-disclosure.ru (центр раскрытия корпоративной информации) появились данные, что ПАО «Магнит» отказался от выплаты дивидендов за 2020 г. На этой новости акции краснодарского ритейлера пошли вниз. Уникальность данный ситуации состояла в том, что от выплаты дивидендов отказалась одноименная компания из Новочеркасска, которая согласно уставу занимается изготовлением магнитов и литьем легких металлов.

5 основных ошибок начинающих инвесторов:

- Стартовать с активного трейдинга (+ участие в папмах, автоследовании или Forex).

- Желать получить все и сразу.

- Идти на поводу «моды», поддаваясь влиянию инфлюенсеров или общественности.

- Вкладывать денежные средства исключительно из рекомендаций финансовых советников или использовать доверительное управление.

- Покупать инструменты, в которых нет понимания.

Направления для инвестиций

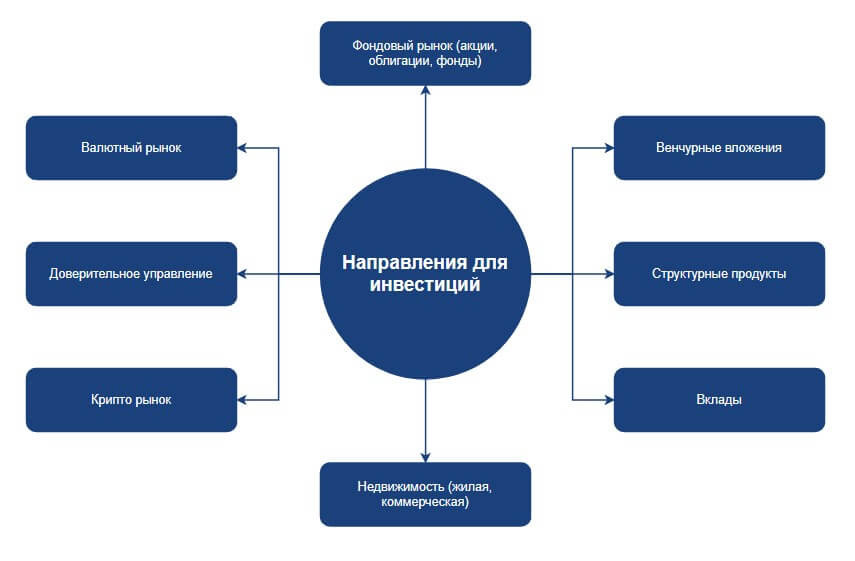

Направлений для инвестиции предостаточно, наиболее популярные отмечены на изображении ниже.

Однако удачно выбрать направление для инвестиций это лишь часть успеха. Основная проблема состоит в точке входа в актив. Заходить в перегретый рынок всегда опасно, но как понять что он перегретый? Предсказать, пойдет рынок вверх или вниз невозможно. Можно ждать коррекции (снижения) по выбранному активу или работать с усреднениями (купить актив на часть средств по текущей цене, при снижении стоимости актива докупаться — это позволит быстрее выйти в плюс).

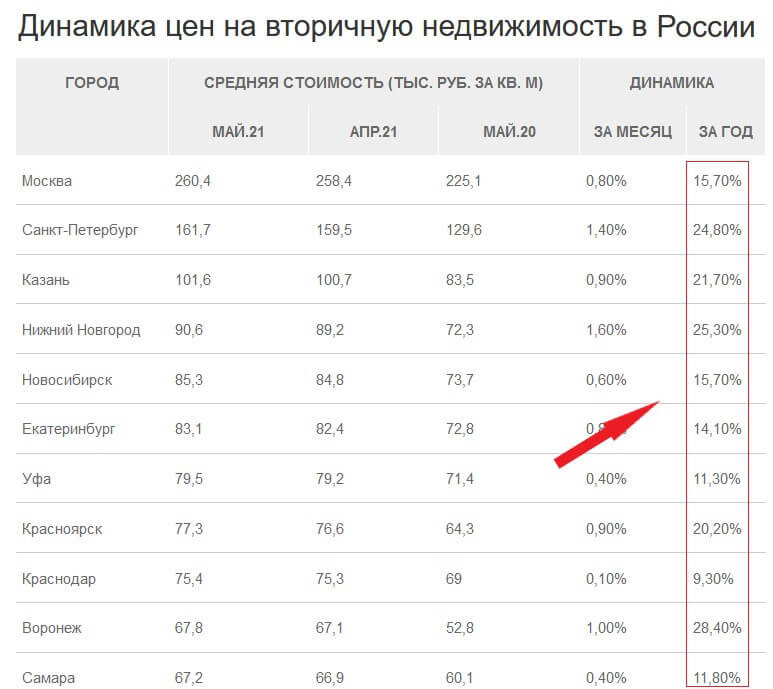

Если с акциями можно усреднять, то что делать с такими активами как недвижимость? К примеру, вот данные по росту стоимости вторичного жилья в крупных городах России:

В таком случае на помочь приходят REIT, которые можно купить на бирже. REIT — это фонды недвижимости, которые покупают, строят или сдают в аренду недвижимость. REIT спасает инвестора от необходимости покупать недвижимость полностью, ведь можно выделить лишь часть бюджета, и при просадке докупаться. Зная о множестве различных финансовых инструментах инвестор способен хеджироваться. Но возникается следующая проблема, в которой не все финансовые инструменты доступны рядовым инвесторам.

Так как инвестиции всегда связаны с риском, инвесторов принято разделять по квалификациям. Это уберегает, но не всегда (ниже подробно указано почему), неопытных инвесторов от покупок сложных финансовых продуктов. Также это поставило на «место» банковские структуры, которые начали масштабно «впаривать» людям заведомо не выгодные финансовые инструменты. Понимание этого людям приходит со временем, в большинстве случаев только после подписания договора. Квалификация – это своего рода сито.

Как получить статус квалифицированного инвестора?

Квалифицированный инвестор (КИ или AI) – это физическое или юридическое лицо, которое подтвердило уровень своей квалификации одним из указанных Банком России требований. Для КИ доступен ряд операции на рынке ценных бумаг в отношении финансовых инструментов, доступных только для участников такого статуса.

Брокер присваивает статус квалифицированного инвестора, руководствуясь нормативно-правовыми актами:

- Статья 51.2 Федерального закона от 22.04.1996 N 39-ФЗ (ред. от 06.04.2015) «О рынке ценных бумаг»;

- Указание Банка России от 29.04.2015 N 3629-У «О признании лиц квалифицированными инвесторами и порядке ведения реестра лиц, признанных квалифицированными инвесторами».

Для «квала» доступны:

- Структурные ноты.

- ETF. Кроме фондов котируемых на Московской Бирже, открывается доступ к нескольким тысячам зарубежных ETF.

- Акции ряда иностранных компаний.

- IPO.

- Еврооблигации.

- Депозитарные расписки, обращающиеся на зарубежных площадках.

- Специализированная информация.

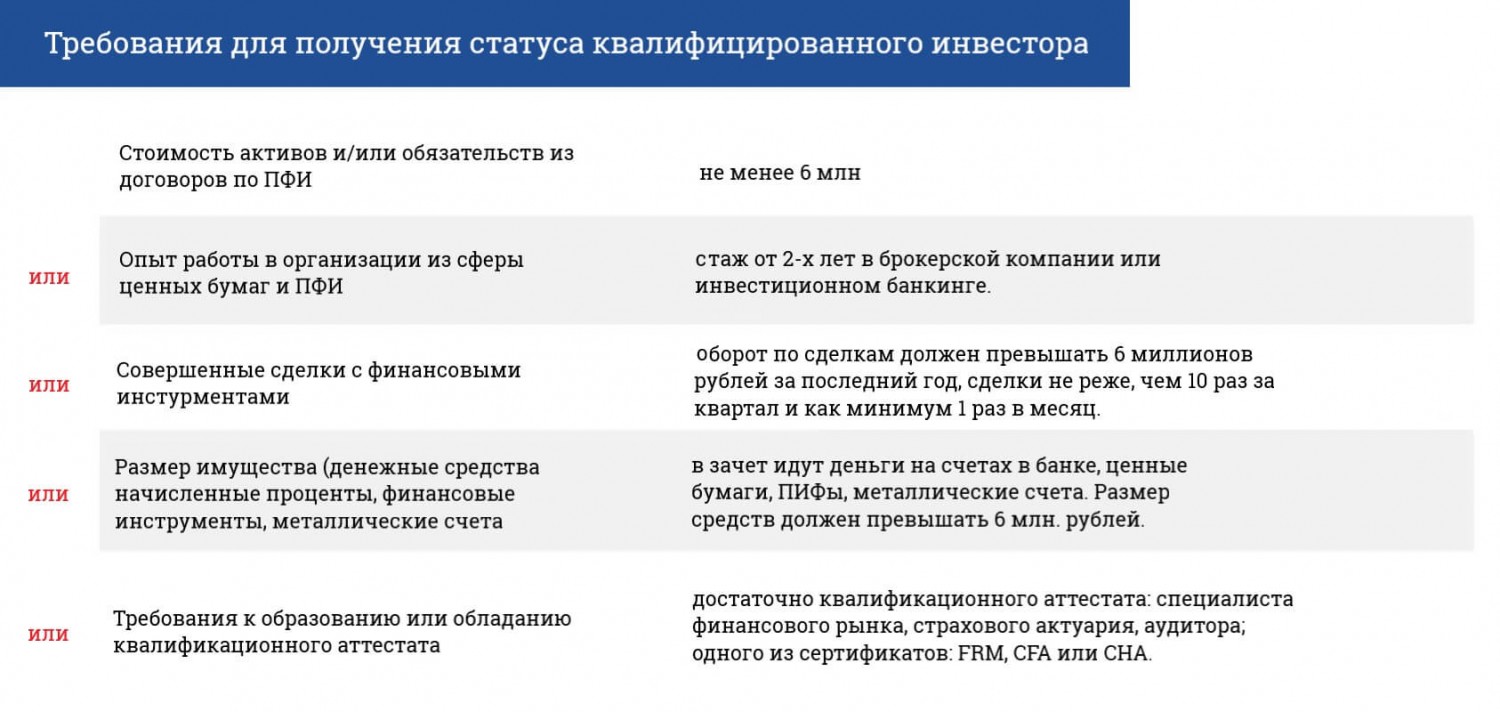

Требования для статуса «квалифицированный инвестор»

Банк России подробно указал перечень требований, согласно которым физическое лицо можно определить как квалифицированное. Начиная с апреля 2022 года правила получения статуса «КИ» будет усложнено. Возможно, в связи с этим количество квалифицированных розничных инвесторов, по данным ЦБ, только за два месяца 2021 года увеличилось почти на треть и достигло 200 000 человек.

Прохождение теста для неквалифированных инвесторов, которое началось в октябре 2021 года не дает статуса квалифицированного инвестора. Этот тест направлен на то, чтобы уберечь новичков от покупки сложных фин. инструментов, в которых они могут не разбираться и соответсвенно понести убытки.

Полный список актуальных требований для получения статуса квалифицированного инвестора с пояснениями (достаточно выполнить 1 из них):

Важно знать:

- Статус квалифицированного инвестора нужно получать отдельно у каждого брокера. Таким образом, статус не передается. К примеру, если статус КИ есть в «Финам», то для торговли во «Фридом Финанс» сложными финансовыми инструментами придется получать его повторно. Приятный бонус состоит в том, что это не так сложно.

- Брокер вправе дополнять условия для получения «квала», либо ограничить их. К примеру, ограничения могут касаться образования, так как это не выгодно брокерским компаниям. В большинстве случаев они предпочтут инвестора с крупным счетом, нежели образованного.

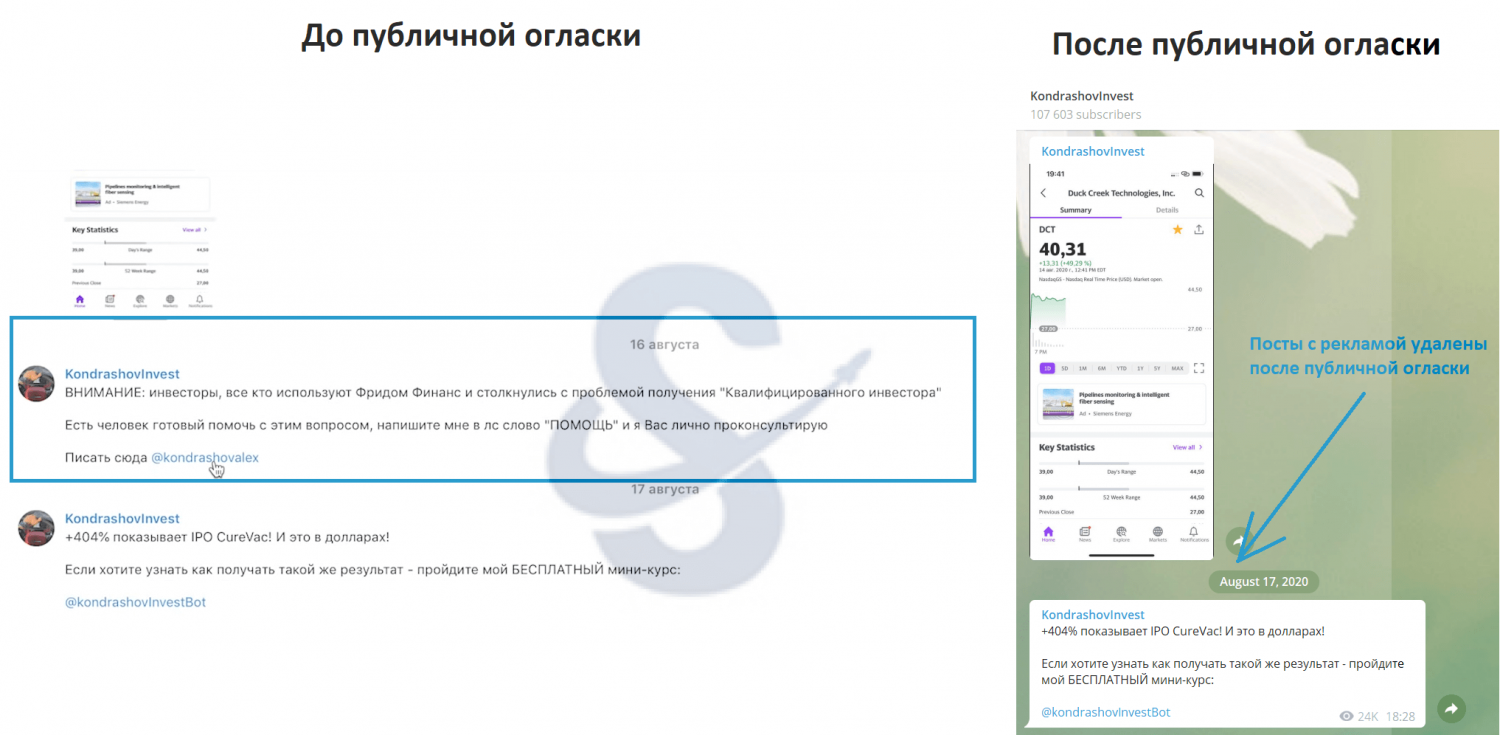

- Есть некоторые блогеры из финансовой тематики, которые готовы «помочь», естественно не бесплатно, людям в получении статуса «КИ». Помощь заключается в рекомендации некоторых «персонажей», которые за небольшую сумму (от 4000 до 20 000 рублей) «сделают» из обычного инвестора — квалифицированного, всего за 2-е суток. По факту, человек, нуждающийся в статусе «КИ» дает выписку из одного банка, где у него открыт счет. «Персонаж» в счете пририсовывает несколько нулей, чтобы по выписке было понятно, что на счете находится более 6 млн. рублей. Таким образом, человеку отдается поддельный документ и рекомендация, куда конкретно его нужно отправить. Как только у такого блоггера накапливается критическая масса, посты быстро удаляются, инфлюенсер оказывается ни причем и идет считать полученную прибыль.

Стоит ли повышать статус «неквалам»?

Введенные ЦБ РФ ограничения по статусам стоит признать корректными, ведь на рынок поступает все больше новичков, которые не осознают всей экстремальности некоторых финансовых инструментов. К примеру, чего стоят только структурные ноты, которые в большинстве случаев приводят к частичной или полной потери денежных средств инвестора. Да, повезти может любому, но это сродни игре в казино.

Естественно все индивидуально, но начинающим инвесторам не стоит бежать впереди паровоза. Всем и так доступно большое количество финансовых инструментов, которые позволяют создавать диверсифицированные портфели. На Мосбирже уже котируется 144 акции иностранных эмитентов доступных неквалам, среди которых: Zoom, Vigrin Galactic и Goldman Sachs.

В IPO «неквалы» могут участвовать через покупку ЗПИФ «ФПР» на Мосбирже. Фонд котируется в рублевой валюте. При этом здесь аллокация в каждом IPO проходит по верхней границе относительно поданной заявки и отсутствует необходимость самостоятельно подавать заявку на участие в каждом IPO, что позволяет сэкономить на комиссиях. Но важно понимать, что «Фонд первичных размещений» состоит не только из акции приобретенных в период первичного размещения, но и из инструментов фиксированной доходности.

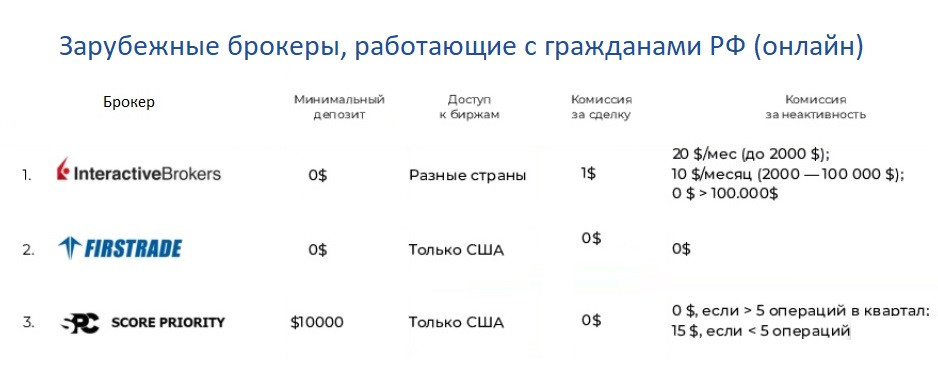

Тем, кто уже получил минимальный опыт работы с биржей и российскими брокерами, но не может получить статус КИ, можно открыть счет онлайн у зарубежного брокера. Таким образом вопрос о статусе инвестора становится не актуальнымю Список брокеров, которые работают с гражданами РФ:

Перед открытием счета у зарубежного брокера рекомендуется внимательно изучить вопрос налогообложения, но и это не главная проблема. В июне 2021 года ЦБ РФ внес популярную у россиян компанию Interactive Brokers Group в черный список, поэтому стоит несколько раз подумать, прежде чем торопиться открывать счет у зарубежного брокера.

Инвестор

Инвестор – это физическое или юридическое лицо, которое занимается вложением средств в какие-либо бизнес проекты. Основной целью которых, является извлечение прибыли. В лице инвестора может быть, как частный предприниматель или организация. В том числе и целое сообщество организаций. Так может быть и отдельное государство, в общем. А вот какие виды инвесторов и характер вложений существуют, мы и рассмотрим в этом материале.

Инвестор – кто это такой?

Инвестор – это человек, занимающийся вкладами собственных денежных средств, в различные бизнес проекты. То есть, частный инвестор распоряжается собственным капиталом, по своему предпочтительному усмотрению. Куда вкладывать деньги, и сколько вкладывать средств? На какой срок инвестировать, и какие бизнес рычаги, или финансовые инструменты для этого использовать? Все эти вопросы именно частный инвестор, разрешает самостоятельно.

Если же мы с вами будем говорить о коллективном инвестировании денежной массы. Тогда есть смысл подключить к этому контексту такие юридические лица как; Акционерные сообщества и организации эмитенты. Холдинговые корпорации и консалтинговые компании. Страховые фонды, ETF фонды, Хедж-фонды, Благотворительные фонды и фонды ПИФ’ов. А также, такие институционные лица, которые приравниваются уже к государственному масштабу. Как коммерческие банки княжеств и королевств. Центральные банки стран, государств и конфедераций!

Примеры вкладов с частным инвестором

В связи с тем, что разновидностей методов инвестиций и вкладов в различные бизнес планы, просто тотально огромное количество вариантов. Мы с вами рассмотрим самые, что есть простенькие примеры инвест идей. Итак, если мы представим себя в роли частного инвестора, то мы можем купить ценные бумаги на финансовых рынках. Например, купив облигацию, какой-либо перспективной компании. Мы вполне имеем возможность рассчитывать на получение дивидендов. Дивиденды, это и будет основной целью нашего героя.

В другом варианте инвестирования, мы можем вложить свой капитал в строительство, какого-либо объекта. К примеру, на начальном этапе строительства многоквартирного комплекса. Мы можем приобрести 2-3 квартиры, при условии, конечно, что у нас имеются такие средства. И как канон инвестиций, после сдачи многоквартирного дома в эксплуатацию, мы можем продать эти квадратные метры. Естественно, наша чистая прибыль от относительно дешевой покупки. И несколько дорогой продажи, будет исчисляться не одной сотней тысяч рублей.

«Коллеги, а знаете ли вы, что, инвестируя в недвижимость, именно на начальном этапе строительства. Вы способствуете развитию экономики не только эмитенту-подрядчику. Заключившему контракт с региональным и областным руководством, на строительство данного недвижимого жилого объекта. Но и в эффективной форме способствуете социально-экономическому развитию государства в целом?!

Примеры инвестиций с юридическим лицом

Представим, что мы располагаем некоторой суммой свободных денег, и мы понимаем, что лучше их вложить в какое-либо «дело». Поскольку, ни для кого не секрет, что, лежа под подушкой, эти деньги не принесут пользы в текущий период времени. Значит, мы должны их инвестировать в какой-то финансовый инструмент. Но лежа всю жизнь на печи, мы не приобрели достаточного опыта, для проведения торговых операций. Для этого мы воспользуемся, например, ПАММ счетом.

«Друзья, мало кто знает, но аббревиатура «ПАММ» имеет следующее англоязычное раскодирование: «Percentage Allocation Management Module». Что на русский язык трактуется как, «Модуль Управления Процентным Распределением». Однако стоит заметить, что в обиходе инвестиционного асгарда, ПАММ счет чаще именуется как ДУ. Подразумевая прямую расшифровку «доверительного управления»!

Где достаточно перевести денежные средства в управляющую компанию. После чего, вам остается находиться в ожидании, либо успеха, либо краха своих инвестиций. Подчеркнем, что ход такого рода инвестиций, предполагает мониторинг своих денежных средств, то есть действий менеджера, относительно вашего торгового счета. Этот пример демонстрирует версию юридического инвестора, именно с точки зрения само́й компании!

Примеры вкладов с точки зрения государственного инвестора

Другой из вариантов инвестиций юридического лица, то есть теперь уже на государственном уровне. Вытекает, как бы из предыдущего примера. Смотрите, предположим, что мы с вами учредители скажем, уже не управляющей ПАММ компании. А законные представительные органы министерства финансов Российской Федерации. Так, выпуская облигации федерального займа – ОФЗ, мы стимулируем общий экономический рост государства. Поскольку, мотивируя частных инвесторов вкладываться в отечественного производителя.

Мы исключаем возможность наступления технического дефолта государства, роста инфляции и вероятной естественной ревальвации. Здесь еще не маловажную роль играет аспект, что, поддерживая отечественное производство, мы искореняем конкуренцию дешевого импорта. А также, автоматически снижаем рост на товар экспорта. Более того, к данному примеру государственных инвесторов, можно применить и сам Центральный банк России. С его экономическим рычагом – «ключевой процентной ставкой»!

Вид инвестора

На снимке ниже, изображен инвестор, с обязательным дресс-кодом. Без наличия которого, инвестор не может являться, действительно реально нереальным инвестором. В эти обязательные требования входит выглаженная светлая рубаха, строгий деловой костюм, галстук и скрещенные на груди руки. А также, неотъемлемой частью условий, является умное лицо инвестора – без него вы не инвестор!

Если же говорить помимо шуток, то из выше рассмотренных примеров, можно сделать вполне закономерный вывод: Инвесторы существуют абсолютно разного вида. Причем под словом «вид», мы подразумеваем далеко не его внешний вид, как у псевдо-инвестора на снимке ниже. А различного рода психотипы инвестора, которые отдают свое предпочтение к тому или иному методу вкладов.

Так, в пример можно сопоставить легендарного инвестора – Уоррен Баффетт. Который относит себя, исключительно к консервативному классу инвесторов. Он предпочитает долгосрочные вклады, с более чем скрупулезным подходом к выбору ценных бумаг. Досконально изучая эмитента и его историю экономической динамики. Или же, не менее популярного биржевика – Джордж Сорос. Предпочитающий спекулятивные торговые операции. Извлекая из таких позиций прибыль, поистине сопоставимые с межбанковскими масштабами!

Исходя из их бесценного опыта и применяя их разнонаправленные способы вкладов. Формирования финансового портфеля и реинвестиций полученного дохода. Рассмотрим, какими бывают методы инвестиций. Обзор которых, непременно направят практикующего инвестора на верный, именно ему путь следования. Здесь, вчитываясь в следующий контекст, потенциальному инвестору необходимо учитывать свой темперамент. Кто вы? Флегматик, холерик, сангвиник или меланхолик? Какая модель вкладов скажется для вас, положительным симбиозом с инвестициями?

Пассивный инвестор

Для наглядного примера пассивного вида инвестиций, далеко ходить не будем. Возьмем в пример ту же недвижимость. Допустим, у вас скоропостижно ушла в мир иной любимая бабушка. Теперь ее 3-х комнатная квартира пустует. Вы заселяете в эти квадратные метры постояльцев. И теперь, все что вам требуется, это стричь купоны в виде пассивного дохода от сдачи квартиры.

Такой же вид пассивного инвестирования, можно привести и на примере IT-разработок. Если, конечно, вы разбираетесь в этой сфере деятельности. Смотрите, создаете какой-нибудь востребованный софт, например, торгово-аналитический терминал. Или банальную онлайн игру. Проходите всю необходимую проверку модераторами, подключаете рекламную сеть и вуа-ля! Вам остается наслаждаться стабильными доходами, без вашего непосредственного участия.

Да что там говорить, всем известная система реферальных партнерств, и та может приносить пассивный доход. Но, тем не менее, «уставной капитал» для реализации любых из проектов, так или иначе, необходим. По причине отсутствия лично моего IT-опыта, прошу строго не судить за примитивные примеры в этой области. Однако общий посыл идеи пассивного дохода, думаю, всем будет понятен.

Активный инвестор

Из названия вида инвестора такого темперамента, становится понятным, что это абсолютная противоположность пассивному инвестору. Оно и понятно, ведь корень слова «активный», подразумевает некоторую активность трейдера (инвестора). И здесь, как нельзя, кстати, подходит исконно русское выражение «хочешь что-то сделать на совесть – сделай это сам»! По отношению к нашей теме, аргументируется это выражение тем что, как правило, пассивный доход не носит характер большого дохода.

Тогда как активные инвестиции напротив, подразумевают больший доход. Ведь теперь инвестору приходится принимать непосредственное участие в управлении своими средствами. В понимании того, что для себя инвестор, дела будет вести на совесть. И здесь впору заметить, что хоть активный инвестор и получает больший доход. Однако в противовес этой прерогативе, выступают следующие отрицательные стороны:

Во-первых, при активном инвестировании преобразовывается более завышенный риск. Чем в случае с пассивными вкладами. Во-вторых, в случае активного инвестора, появляется менее стабильная прибыль. Хотя этот аргумент, еще не является фактом, т. к. под активными вкладами, подразумевается различного рода ведения дел. А в-третьих, как не крути, но у активного инвестора остается меньше времени. Как на другие, не менее важные дела, так и на любимое хобби.

Вид инвестора

Информация в этой статье достаточно сложная. Трудно понять? Глупо закрывать страницу. Гораздо лучше узнать о трейдинге бесплатно из рубрики «Трейдинг для чайников».

Частный инвестор

Кто такой частный инвестор? Вы, скорее всего, удивитесь, но из общего числа, вообще всех существующих инвесторов, частные инвесторы позиционируют в области 99 %! Вы спросите — Как же так? А куда подевались пассивные и активные инвесторы? В действительности, и пассивные, и активные инвесторы, это все один тип частных инвесторов. Другими словами, частный инвестор, это мы с вами, простые смертные. С той лишь разницей, что у каждого из нас разный финансовый достаток.

Почему мы отнесли «частного инвестора» именно к этой классификации вкладчиков? По сути, эту группу инвесторов можно выделить здесь исходя, именно из размера капитала. Так, при свободных средствах различного размера, можно воплотить в реальность какую-либо идею. А можно заключить партнерское соглашение с другой стороной. Или вовсе, имея просто идею, нанять частного инвестора для продвижения вашего бизнес плана.

В таких случаях вы априори, не имея ни гроша за душой, также будете являться частным инвестором. И это, еще не говоря о том, что можно и подавно, просто имея бизнес план. Оформить кредитный договор на юридическое лицо. Скажем вам больше; возможно продавать товар, притом не имея самого́ продукта. Чтобы понять, как это вообще возможно, необходимо разбираться в нюансах торговли поставочными фьючерсными контрактами.

Институционный инвестор

Это высшая каста среди прочих инвесторов (хотя и зачастую также является частным инвестором). В группу таких инвесторов, как правило, входят коммерческие структуры гиганты. Фонды и кредитные учреждения. Страховые компании и центральные банки. Благотворительные и консалтинговые холдинги. В общем, к такой категории инвесторов относятся все высоко масштабные организации. Стоит ли говорить, что объектом их инвестиций, могут рассматриваться множество отраслевых видов деятельности?

Скрытый инвестор

Злостные уклонисты от уплаты налогов, любители оффшорных зон и злоумышленники, оформляющие фирмы «одноминутки». Все эти негативные грани относятся к «скрытым инвесторам». Наверное, каждый из нас слышал про санкции и меры противодействия, в отношении финансирования стран, компаний и частных лиц. То бишь здесь, подразумевается законодательный запрет о вкладах в ту или иную структуру, бизнес план и так далее. По крайней мере, имеется в виду открытый, или официальный запрет на инвестиционные операции.

Но кто из нас сможет удержаться от искушения проинвестировать действительно заведомо прибыльный проект? С учетом минимальных рисков и очевидной прибыли, выше среднего значения? Именно в таких случаях, не помогают никакие законодательные акты, или какие-либо ограничения. Так или иначе, появляется все больше желающих приумножить свои денежные средства, вопреки правонарушению. Так появляются скрытые инвесторы!

Тип инвестора

Выше мы с вами рассмотрели основные виды инвесторов, с подходящим темпераментом каждому индивидууму. И теперь, исходя из того, что именно частный инвестор занимает больший %, среди прочих предпринимателей. Разберемся с тем, какой же тип инвестирования подойдет именно частному само занятому вкладчику.

Приведенный далее разбор методов инвестиций должен помочь практикующему инвестору. Определиться с тем, какая из стратегий управления капиталом ему лучше подойдет. Опять же, следуя своим темпераментным предрасположениям. Для оптимального усвоения конспекта обусловимся, что под инвестициями, здесь мы будем иметь в виду инвестиционные операции с ценными бумагами!

Консервативный инвестор

Вообще, термин «консерватизм» подразумевает идеологическую приверженность традиционным ценностям. Общепринятым порядкам, социальным и религиозным канонам. Однако сфера трейдинга и инвестиций переняла данный термин под своей трактовкой. Где консерватизм стоит понимать, как некую доктрину сохранности капитала. То есть, консервативный инвестор предпочитает паритетному месту, именно сохранность своего депозита.

Однако здесь надо понимать, что сохранность своих вложений, влечет за собой меньший доход, нежели при других способов инвестирования. Меньшая прибыль, которая компенсируется не только меньшей степенью риска. Но и более стабильным доходом. Разумеется, при грамотном вложении средств. Консервативный инвестор предпочитает обходить стороной, различные стартапы, хайпы и прочие сомнительные проекты.

А предпочитает, скорее, вложится в ценные активы, годами проверенной компании эмитента. Или, что еще лучше, рискованным затеям предпочтет вклады в государственные структуры. Ярким примером могут послужить те же облигации федерального займа. Где в качестве гаранта выступает само правительство. И даже при возможном, именно техническом дефолте, инвестор не останется «с носом». Как случается, например, с «Кэшбери»!

Агрессивный инвестор

Огромная прибыль, большие проценты доходности, и ни минуты потраченного времени зря. Все эти нюансы так привлекают интерактивного и агрессивного инвестора. По метафоре такого типа инвестора можно сравнить с сорокой, которую привлекает внимание все что блестит! И вот в этом контексте кроется самая грубая и непростительная ошибка инвесторов.* Которые, по определению не могут относиться к этой категории вкладчиков. Ну, хотя бы потому, что данный тип инвестирования категорически не подходит меланхоликам.

«Внимание! Ребят, в этой концепции скрытой ошибкой, является именно подсознательное обращения нашего внимания привлекательных результатов. Например, услышав всего лишь единожды о доходе трейдера/инвестора 100% в месяц. Наш мозг уже будет порабощен: «Зачем нам доходность в 2% за месяц торговли? Мы хотим прибыль от инвестиций в размере 100% к депозиту! Хотим и все. Он ведь удвоил свои средства – мы тоже так хотим»! Кто действительно понял принцип данной концепции, рекомендуем разобраться, как это происходит, из материала «Правильное распределение Гаусса»!

Однако не стоит отрицать факта, что первые вкладчики в Биткоин. Которые смогли-таки удержать свои инвестиционные позиции, до уровней пузыря выше средних значений. Несомненно, будут смеяться и оспаривать меланхоликов. Аргументируя свои позиции, что для действительно реального дохода. Просто необходимо постоянно мониторить рыночные ситуации. Тем не менее, успех не всегда сопутствует агрессивным инвесторам. Как, например, Джорджу Соросу. Который, в свое время одной сделкой, де-факто разорил центральный банк Англии!

Умеренный инвестор

Как вы уже и сами догадались, умеренный тип инвестирования, подразумевает не́что среднее значение. Между консервативным вкладчиком и агрессивным инвестором. При таком подходе к делу, умеренный инвестор старается соблюдать баланс. Некоторое золотое сечение, между уровнем риска и оптимальной степенью доходности. Данная стратегия приумножения капитала, вознаграждает дисциплинированного инвестора, максимальной стабильностью дохода.

Но и на этом поощрения умеренного инвестора не заканчиваются. Так, при грамотном и дисциплинированном подходе к прибыли, риску и сохранности своих сбережений. Умеренный инвестор получает бонус от своего ведения дел. Как в виде дополнительного времени, скажем, на реорганизацию проекта по пассивному доходу. Так и в виде дополнительных средств. Что также можно реинвестировать в следующие бизнес проекты. Единственным условием таких прерогатив, является верно, выверенное управление финансовым портфелем!

В завершении о компетентности инвестиций

Опять слил свой депозит? Хочешь зарабатывать на финансовых рынках? Надоело топтаться у нуля? Желаешь получать высокий доход на рынке ценных бумаг? Присоединяйтесь к нам и наши лучшие коучи и аналитики обучат вас ремеслу трейдинга! Уже спустя 2 недели вы начнете зарабатывать огромные проценты! К сожалению, такого рода агрессивная реклама неплохо работает в отношении не грамотных людей.

Не в понимании глупого человека, как умственно отсталого инвалида. А в понимании финансовой неграмотности, самых обычных людей, как я и как он. И эта реклама, будь она не ладно, постоянно работает. Ведь не просто так бытует выражение «лох не мамонт – не вымрет». Поэтому каждый раз, когда в сети интернет появляются все новые стартапы, обязательно находятся персонажи. Которые по своей финансовой неграмотности, и наивному доверию, лишаются своих кровных сбережений. Однако!

Источник https://invest-space.ru/interpretations/investor

Источник https://xn—-dtbjkdrhdlujmd8i.xn--p1ai/azbuka/investor/

Источник

Источник