Что такое инвестиционный проект?

Сущность инвестиционного проекта сводится к реализации инновационной идеи и обоснованию необходимости инвестиций в деятельность, которая, как любой коммерческий проект, должна приносить прибыль и быть привлекательной для этих инвестиций. То есть, во-первых, должна быть видна и понятна идейная и материальная инвестиционная привлекательность проекта, иначе не удастся договориться об инвестициях, а, во-вторых, надо сразу убедиться, что проект принесёт достаточную прибыль.

Содержание статьи

В этом правиле есть исключения, когда речь идёт о некоммерческих видах осуществления инвестиционного проекта (социальных, экологических), хотя даже там предполагается получение косвенной прибыли, например, за счёт улучшения социальных условий работников. Но в любом случае и исполнитель, и инвестор должны чётко представлять алгоритм осуществления замысла на каждом этапе, временные рамки, стоимость, конечный результат, для чего и создаётся проектно-сметная документация.

Что такое инвестиционный проект

В литературе понимание того, что такое инвестиционный проект, зависит от объёма значения, вкладываемого в понятие.

В литературе понимание того, что такое инвестиционный проект, зависит от объёма значения, вкладываемого в понятие.

- В более узком значении, – это стандартизированный бизнес-план – экономическое обоснование инвестиционного проекта, объясняющее инвестору целесообразность осуществления капитальных вложений с указанием объёмов и сроков.

- В более широком значении понятие инвестиционного проекта включает в себя всю программу мероприятий, обеспечивающих эффективные капиталовложения с получением прибыли в результате.

Выбирая более актуальное значение, следует учитывать, что инвестиционный проект это всё-таки, в первую очередь, проект с наличием характерных проектных признаков:

- временного интервала,

- стоимости,

- специфического результата,

- сценария поэтапной реализации замысла.

При привлечении средств со стороны все эти проектные характеристики сохраняются, но к ним ещё добавляются рекламные мероприятия, направленные на инвестора, рассылка коммерческих предложений, демонстрация привлекательных характеристик инвестиционного проекта и другие меры убеждения.

Всё это, безусловно, связано с обязательной подготовкой документации, однако инвестиционные проекты не ограничиваются набором документов. Для инвестиционного проекта определение включает весь комплекс мероприятий, проводимых исполнителем по плану в условиях ограниченной ресурсной базы, что, помимо прочего, и является побудительным фактором в привлечении инвестиций. Кроме того, инвестиционные проекты воплощаются не в изолированной среде, а в заданном социальном и природном контексте, что, со своей стороны, накладывает определённые ограничения и требует введения отличий проведения проектов в зависимости от разнообразия социально-экологических условий. Так из сказанного следует, что понятие и виды инвестиционных проектов тесно взаимосвязаны.

Классификация: критерии разделения и виды

Критериев, по которым производится классификация инвестиционных проектов, множество, но основные показатели следующие:

Критериев, по которым производится классификация инвестиционных проектов, множество, но основные показатели следующие:

- целевое назначение, задачи и направление деятельности,

- масштаб и степень влияния на рынок и/или регион,

- сферы реализации проекта,

- характеристики времени реализации,

- характеристики надёжности.

Эти признаки позволяют выделить следующие типы инвестиционных проектов.

- Если рассматривать максимизацию прибыли как общую цель для любого инвестиционного проекта, то локализованными целями (подцелями) могут быть:

- решение экологической, социальной или экономической задачи,

- производство новой продукции,

- увеличение количества и объёма услуг или производства продукции.

- Параметр масштабности рассматривается с двух сторон: как размер вкладываемых в проект средств и как степень воздействия на среду проведения проекта. В первом случае инвестиционные проекты бывают:

- мега-масштабными – с привлечением связанных государственных и международных инвестиций, которые исчисляются сотнями миллиардов рублей: например, строительство в Приморском крае заводского комплекса по сжижению природного газа;

- крупными – исчисляющимися десятками миллиардов;

- средними – порядка миллиарда рублей, привлекаемых в основном для реконструкции или модернизации существующего производства;

- малыми (или мелкими).

- Масштабность по параметру воздействия на среду позволяет выделить:

- народнохозяйственные проекты, которые влияют на экономику страны в целом (примером инвестиционного проекта такого рода может служить создание и запуск национальной платёжной системы);

- региональные, которые ограничиваются масштабами локализованных территорий;

- отраслевые, к которым относится, например, разработка нового нефтяного шельфа;

- местные.

- Несмотря на то, что любой инвестиционный проект начинается с возникновения идеи и разработки документации, для классификации срок реализации принято отсчитывать с даты старта инвестиций, а заканчивать – датой выхода объекта (или процесса) на рабочий уровень. Исходя из этого, выделяют:

- краткосрочные проекты – до 5 лет (по некоторым отраслям – до трёх лет);

- среднесрочные – 5-15 лет;

- долгосрочные – свыше 15 лет (в некоторых отраслях проекты длительностью более 5 лет уже считаются долгосрочными).

- Сфера реализации предполагает разделение на:

- экологические проекты, направленные на защиту окружающей природной среды;

- социальные, касающиеся вложений не только в общесоциальные объекты (школы, больницы), но и в улучшение условий жизни рабочих;

- производственные – куда входят проекты по созданию любого реального продукта от нового сорта пшеницы до ракетоносителя;

- научно-технические, где собраны как проекты прикладной, так и проекты фундаментальной науки;

- финансовые инвестиции, которые направляются на развитие фондового рынка, банковского сектора, системы страхования и др.;

- организационные, которые направлены на улучшение системы управления производством и качеством. Иногда для простоты классификацию по сфере реализации упрощают до разделения на экологические, социальные и коммерческие проекты.

- Виды эффективности инвестиционных проектов предполагают разделение на эффективность инвестиционного проекта в целом с определением коммерческой и общественно-значимой составляющей, и на эффективность участия в проекте для участников, акционеров и др.

Помимо этого, по степени взаимовлияния существуют независимые, взаимодополняющие и даже взаимоисключающие проекты. А по уровню риска – надёжные и рисковые (большинство новых инновационных начинаний).

Содержание и параметры

Хотя в течение жизненного цикла в инвестиционном проекте происходят постоянные изменения, в своей структуре он остаётся неизменным. Параметры инвестиционного проекта предполагают определение времени, стоимости, масштаба и логичной последовательности этапов. Эти этапы имеют различную глубину проработки и использование своего набора инструментов, но, в любом случае, проектирование требует составления сценария уже на старте, чтобы определить цели и задачи, назвать ожидаемые результаты, оценить объём необходимых ресурсов. В целом проектная конструкция складывается из следующих составляющих:

- Резюме. Представляет собой краткое содержание инвестиционно-проектного замысла.

- Характеристика инициатора. Она даётся инвестору и касается его финансового состояния, положения, занимаемого на рынке или в отрасли, особенностей системы управления. Помимо этого описываются и основные характеристики участников проекта со стороны инвестора (инициатора).

- Основная сущность и идейная составляющая, или Описание. Здесь определяются отличительные особенности идеи, её преимущества перед аналогичными идеями, принципы и механизмы реализации идей.

- Анализ рынка производства. Одновременно определяется, какую долю этого рынка сможет занять производитель после воплощения проекта.

- Анализ рынка сбыта. В полном объёме здесь оценивается также рынок материалов и сырья, рынок рабочей силы и других ресурсов на предмет того, насколько возможна стабильная реализация продукции и стабильные доступ к ресурсной базе.

- План реализации. Это перечисление стадий процесса и организационных мероприятий для их реализации.

- Финансовый план. В нём намечается, сколько денег будет потрачено и сколько получено в качестве инвестиционной отдачи в случае успешной реализации, а также – в какие сроки.

- Оценка рисков. Высчитывается степень сопровождающих процесс рисков и оценка рисков по результатам воплощения проекта. При этом рассматриваются укрупнённо оптимистическая и пессимистическая картины.

Наиболее ёмкие из перечисленных составляющих (а также их элементы) следует рассмотреть подробнее.

Формальные требования к плану

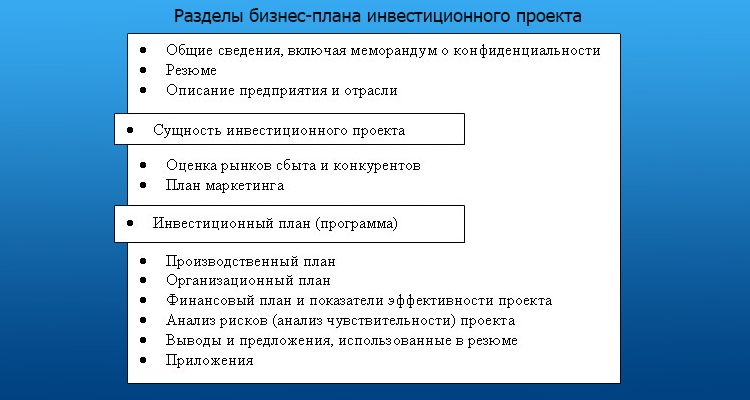

В одном из значений план инвестиционного проекта (или бизнес-план) – это строго структурированный документ с обоснованием привлекательности и жизнеспособности проекта. Для этого при планировании инвестиционных проектов даётся объективное представление о потенциале развития производства, количественные и качественные показатели эффективности, обозначаются зоны риска, способы продвижения продукта и др.

В одном из значений план инвестиционного проекта (или бизнес-план) – это строго структурированный документ с обоснованием привлекательности и жизнеспособности проекта. Для этого при планировании инвестиционных проектов даётся объективное представление о потенциале развития производства, количественные и качественные показатели эффективности, обозначаются зоны риска, способы продвижения продукта и др.

При этом план должен быть кратким с изложением самого существенного по каждому пункту, но доступным для изучения и достаточно полным, чтобы объективно проинформировать все заинтересованные стороны. Для инвестиционных проектов важной составляющей плана является его убедительность, а отсюда следуют и лаконичность (то есть, неперегруженность техническими подробностями), чёткость в постановке цели и описании шагов к её реализации, требования к языку изложения. В частности, не следуют в бизнес-плане прибегать к профессиональному сленгу, который инвесторы могут просто не понять.

Для того чтобы заинтересовать инвесторов предпочтительно использовать наглядные таблицы, графики, пиктограммы.

Часть «Резюме» рассматривается как мини-презентация, которую можно обсуждать отдельно, чтобы понять суть и преимущества с указанием разницы между тем, что есть на рынке сейчас, и что будет после реализации предложения. Более подробно эта разница рассматривается в разделе анализа рынка.

Описание

Описание инвестиционного проекта раскрывает его сущность, которая должна продемонстрировать разницу между этим предложением и похожими. Разница может быть продемонстрирована на основании более высокой доходности, более эффективного расходования средств, более высокой востребованности продукта у потребителя и т.д. В целом любая идея должна выделять один проект на фоне остальных. Но и в случае предложения инновационной нетривиальной идеи, плохо подающейся сравнению из-за отсутствия прямой рыночной конкуренции, описание всё равно должно раскрывать цели и достоинства проекта, предпосылки к успешному его осуществлению и потенциальный объём выпускаемого продукта или услуги.

Описание инвестиционного проекта раскрывает его сущность, которая должна продемонстрировать разницу между этим предложением и похожими. Разница может быть продемонстрирована на основании более высокой доходности, более эффективного расходования средств, более высокой востребованности продукта у потребителя и т.д. В целом любая идея должна выделять один проект на фоне остальных. Но и в случае предложения инновационной нетривиальной идеи, плохо подающейся сравнению из-за отсутствия прямой рыночной конкуренции, описание всё равно должно раскрывать цели и достоинства проекта, предпосылки к успешному его осуществлению и потенциальный объём выпускаемого продукта или услуги.

Оценка эффективности

Экономическая оценка проводится для каждой стадии реализации проекта. Оценки носят характер прогноза на первых стадиях (предынвестиционной и инвестиционной) и расчётный характер по факту – на последующих стадиях (эксплуатационной, ликвидационной). Поскольку прогнозы не могут иметь 100%-ой определённости, они делаются с допущениями, которые отражаются на точности (в том числе, и при оценке рисков).

Для инвесторов индикатором точности прогнозов становится переход денежных потоков из области затрат в область прибыли.

В этом случае степень точности прогнозов увеличивается, а с ней увеличивается и степень доверия инвестора к оценкам.

В этой связи выделяют статистические и динамические оценки.

- Оценки, основанные на статистике (статистический срок окупаемости, коэффициент рентабельности инвестиций) просты и эффективны при предварительных прогнозах, но не учитывают динамику изменения цены денег во времени.

- В динамических оценках эти изменения учитываются всеми показателями:

- NPV – чистой приведённой стоимостью,

- PI – индексом инвестиционной рентабельности,

- IRR – внутренней нормой рентабельности и MIRR – модифицированной внутренней нормой рентабельности,

- DPP – дисконтированным сроком окупаемости.

Выбор типа оценивания зависит от стадии инвестиционного процесса.

Этапы проектной деятельности, основанной на инвестировании

Этапы инвестиционного проекта – это 3 основные стадии с разной инвестиционной нагрузкой на каждой из них и ещё одна стадия, которая в ряде источников рассматривается как составная часть эксплуатационной:

- Предынвестиционная стадия состоит из перечня работ, включённых в сценарий от проверки первоначального замысла до разработки рабочей документации.

- Инвестиционная стадия – реализация перечня работ с инвесторами – состоит из определения объёмов финансирования, порядка и последовательности внесения средств, выбора поставщиков и условий поставки, составления штатного состава и квалификационного ценза, заключения договоров на поставку сырья, комплектующих, энергоресурсов.

- На эксплуатационной стадии регламентируется объём инвестиций в заработную плату и оборотные средства. Здесь же учитываются и возможные дополнительные инвестиции на тот случай, если в первое время проект не приносит прибыль. Бесприбыльное функционирование может длиться определённый период, но по итогам общего срока эксплуатационной стадии должны быть достигнуты все цели, которые преследуют авторы проекта и за которые они несут ответственность перед инвесторами.

- После того, как проект исчерпывает себя, наступает ликвидационная стадия. Под исчерпанностью проекта подразумевается падение величины прибыли или преобладание расходов над доходами. Эта стадия наступает и в случае, если для реконструкции или модернизации процесса необходимо привлечение новых инвестиций. Информационная составляющая ликвидационной стадии предполагает анализ методических ошибок на всех этапах, чтобы в дальнейшей практике участники процесса их не повторяли.

При реализации инвестиционного проекта этапы его оттягивают на себя разный процент инвестиционных средств:

- Предынвестиционная стадия требует порядка 0,7-1,5% общих вложений.

- Инвестиционная (основная по затратам) стадия – 70-90% от общего объёма инвестиций.

- Эксплуатационная – порядка 10%.

Существует биржи инвестиционных проектов, которые в России представлены специализированным информационным порталом с предложениями проектов для отечественных и зарубежных инвесторов.

]]>

Виды инвестиционных бизнес проектов

Классификация инвестиционных проектов является логическим продолжением темы инвестиционного проектирования, уже достаточно подробно рассмотренной на страницах сайта.

Разумеется, инвестиционные проекты в силу их многообразия могут и должны быть квалифицированы по самым разным критериям.

Для лучшего представления разнообразия видов инвестиционных проектов будет разумно воспользоваться некоторыми диаграммами.

Начать предлагаю с основных видов инвестиционных проектов.

Основные виды инвестиционных проектов

Основные виды инвестиционных проектов могут быть распределены по ЧЕТЫРЕМ группам в зависимости от выбранного критерия.

Главными критериями деления инвестиционных проектов на виды выступают следующие.

Во-первых, по СРОКАМ ВЫПОЛНЕНИЯ все инвестиционные проекты могут быть разделены на [1] краткосрочные (реализуемые в срок до 1 года), [2] среднесрочные (рассчитанные на срок от 1 до 3 лет) и [3] долгосрочные (срок реализации свыше 3 лет).

Краткосрочные проекты характеризуются сжатыми сроками реализации в зависимости от уровня конкуренции в том или ином сегменте экономики.

Во-вторых, по критерию МАСШТАБНОСТИ инвестиционные проекты делятся на:

[1] малые (с объемом капиталовложений от нескольких десятков тысяч до нескольких миллионов долларов, например, реконструкция небольшого завода) и

[2] мега-проекты (с объемами инвестиций в несколько десятков миллионов или миллиардов долларов; к примеру, строительство комплекса высокоскоростных железных дорог в крупном регионе).

В-третьих, в зависимости от ИСПОЛЬЗУЕМЫХ РЕСУРСОВ инвестиционные проекты могут быть разделены на:

[1] мультипроекты (комплексы проектов),

[2] проекты модульного строительства (то есть использующих при строительстве объекта готовые модули) и

[3] международные проекты (использующие ресурсы нескольких государств или иностранных инвесторов).

В-четвертых, исходя из требований, предъявляемых к КАЧЕСТВУ инвестиционных проектов, последние могут быть условно разделены на:

[1] дефектные (допускающие некоторые отклонения от установленных норм и стандартов) и

[2] бездефектные (требующие исключительного качества, как, например, при строительстве атомных электростанций).

Дополнительная классификация инвестиционных проектов

Естественно, помимо основных видов инвестиционных проектов, существуют дополнительные их классификации, основанные на некоторых менее явных признаках.

Они также достаточно широко описаны в специальной литературе.

Так, в зависимости от ЦЕЛЕЙ ИНВЕСТИРОВАНИЯ все инвестиционные проекты делятся на обеспечивающие: а) прирост объема производства, б) расширение ассортимента, в) повышение качества продукции, г) снижение себестоимости продукции и д) реализацию социальных программ.

По ВЕЛИЧИНЕ ИНВЕСТИЦИЙ инвестиционные проекты можно разделить на а) крупные, б) традиционные и в) малые (классификация, схожая с делением инвестиционных проектов по масштабности, но отличающаяся более детальным и точным распределением в зависимости от размера инвестиций).

Исходя из ИСТОЧНИКОВ ФИНАНСИРОВАНИЯ, инвестиционные проекты бывают теми, которые финансируются а) из внутренних источников (самофинансирование), б) за счет кредитных средств, в) за счет акционирования предприятия и г) за счет смешения всех перечисленных форм финансирования.

По критерию ликвидности инвестиционные проекты могут быть условно разделены на:

а) высоколиквидные (имеющие высокий инвестиционный спрос и большую заинтересованность инвесторов; как правило, они могут быть свободно реализованы в срок до 1 месяца),

б) среднеликвидные (могут быть реализованы в срок от 1 до 6 месяцев),

в) низколиквидные (их реализация, то есть продажа инвесторам может быть осуществлена в сроки, превышающие 6 месяцев) и

г) неликвидные (не имеющие инвестиционного спроса в силу использования устаревших технологий, стопроцентного износа и т.п.).

С точки зрения СТЕПЕНИ РИСКА инвестиционные проекты делятся на а) рисковые (сопряженные с риском потерь вложенных средств) и б) безрисковые (дающие стопроцентную гарантию возврата вложенных средств).

С позиций СРОЧНОСТИ ДЛЯ ПРЕДПРИЯТИЯ (то есть необходимости реализации именно в данный момент, в первую очередь, так сказать) инвестиционные проекты можно условно разделить на а) неотложные (требуют реализации прямо сейчас) и б) несрочные (то есть те, которые могут быть отложены на более поздний срок).

По ТИПУ ДЕНЕЖНОГО ПОТОКА, используемого для финансирования, инвестиционные проекты бывают а) ординарными (один источник финансирования) и б) неординарными (несколько источников финансирования).

Наконец, в зависимости от СТЕПЕНИ ВЛИЯНИЯ, которые различные инвестиционные проекты могут оказывать друг на друга, все инвестиционные проекты делятся на:

а) независимые (то есть имеющие разные цели, в силу чего их финансирование не влияет на реализацию других проектов; например, строительство продуктового магазина в одном районе города и мини-завода по производству кирпича – в другом),

б) взаимодополняющие (связанные единой конечной целью, в силу чего финансируемые из одних и тех же источников; при этом реализация одного из проектов напрямую зависит от реализации другого; например, застройка нового микрорайона требует реализации нескольких взаимосвязанных инвестиционных проектов, связанных с постройкой жилых домов, транспортных коммуникаций, социальной инфраструктуры и т.п.) и

в) взаимоисключающие (оба или несколько проектов не могут быть принципиально реализованы одновременно; к примеру, обустройство парка отдыха исключает строительство промышленного предприятия на этом же месте).

Классификация инвестиционных проектов: заключение

Предложенная классификация инвестиционных проектов позволяет объективно и беспристрастно оценить все многообразие видов инвестиционных проектов, взглянуть на это явление под абсолютно разными углами…

Различные виды инвестиционных проектов требуют различных стратегий инвестирования, а также характеризуются индивидуальным набором участников.

О том, кто такие участники инвестиционного проекта, какую роль каждый из них играет на различных этапах создания и запуска того или иного инвестиционного проекта, мы поговорим в следующий раз.

]]>Инвестиции – что это такое простыми словами, для чего нужны, и с чего начать новичку создавать капитал

Обычно про инвестиции мы слышим в экономических новостях, которые связаны с развитием предприятия, отрасли или страны. Большинство людей считает, что это понятие к их жизни никак не относится. Но реалии таковы, что инвестиции – это жизненная необходимость для каждого, кто думает о своем будущем и будущем своей семьи. Разберемся, что такое инвестиции простыми словами, для чего они нужны, и с чего начать новичку.

Определение и назначение инвестиций

Я уже 20 лет преподаю в университете дисциплины, связанные с инвестициями и инвестиционной деятельностью. Но только пару лет назад осознала, что тот материал, который я даю, никак не поможет молодым людям изменить свое мышление в сторону необходимости с первого самостоятельного заработка начать создавать личный капитал.

На занятиях мы разбираем, как важно инвестировать предприятиям, которые хотят выжить в условиях рынка, изучаем механизм инвестиций. Но когда я заговариваю со студентами о личных финансах и инвестировании, вижу полное непонимание процесса и скептицизм. Зачем это надо? Нужны миллионы. Нам еще рано задумываться о пенсии. Хотим жить одним днем. Все равно государство все отберет и так далее и тому подобное.

Губительные мысли для молодежи. У нее есть все шансы обрести финансовую независимость, потому что на стороне молодых один из главных факторов успеха – время.

Короче, я начала исправлять ситуацию, насколько это позволяют мне делать стандарты Министерства образования. Но в рамках нашего блога я не ограничена рамками, поэтому с удовольствием делюсь своими знаниями и опытом в инвестиционной деятельности. И сегодня самые основы.

Инвестиции в общем понимании – это вложения средств в какие-либо объекты с целью получения эффекта. Эффект не обязательно должен быть коммерческий (извлечение прибыли). Если мы говорим о государственных инвестициях, то речь может идти о социальном, экологическом и других эффектах. Возьмите, например, проект по строительству детского сада или реконструкции очистных сооружений.

Но в статье речь не об инвестиционной деятельности предприятий, а о нашей с вами.

Для частного инвестора инвестиции – это вложение денег в активы с целью создания, сохранения и приумножения личного капитала.

Я думаю, ответ на вопрос, зачем надо создавать капитал, есть у каждого. Это покупка дорогостоящих товаров (машина, квартира, дом), возможность путешествий или обычного отпуска с семьей на море, образование детей и, наконец, достойная пенсия. Вершина всего – финансовая независимость, когда ты не зависишь от своего работодателя и получаемой заработной платы, когда у тебя есть возможность заниматься тем, о чем мечтал всю жизнь.

Назовите мне хотя бы одного нормального человека, который был бы против всего этого. Тогда почему инвесторов в России чуть больше 2 %, а активных еще меньше? Потому что мы любим придумывать оправдания бездействию. Самые популярные: “нет денег, чтобы инвестировать”, “не хотим себя ни в чем ограничивать, жизнь слишком коротка”, “инвестиции придумали, чтобы отобрать последнее”.

Опасные заблуждения. Прежде чем так говорить, надо для начала все узнать о предмете спора и попробовать на практике. Я сделала и то и другое. Ни один из перечисленных аргументов у меня не нашел подтверждения. Дело за вами.

Классификация инвестиций для частного инвестора

В любом учебнике по экономике вы найдете обширную классификацию инвестиций. Но мы разберем только ту ее часть, которая относится к частному инвестору. И первый признак – объекты инвестирования. В зависимости от него инвестиции бывают:

- реальные – вложения в реальные активы, например, покупка недвижимости, земли, оборудования;

- финансовые – вложения в ценные бумаги (акции, облигации), валюту, производные финансовые инструменты (фьючерсы, опционы).

По срокам вложения:

- краткосрочные или спекулятивные – это игра на разнице в цене актива, за минуту могут осуществляться несколько сделок купли-продажи, такой вид сложно отнести к инвестициям;

- среднесрочные – на срок от 1 до 5 лет, целью может быть покупка машины, образование ребенка, отпуск и пр.;

- долгосрочные – инвестиции на срок от 5 лет, как правило, основной целью является создание пассивного дохода от капитала.

От срока инвестирования зависит стратегия: активная или пассивная.

Какие бывают виды в зависимости от характера участия инвестора:

- прямые, когда инвестор вкладывает инвестиции напрямую, без участия посредника (например, в развитие бизнеса, своего или чужого);

- косвенные, когда инвестируют средства через посредников (брокеров).

По уровню риска:

- агрессивные,

- умеренные,

- консервативные.

Выбор варианта зависит от индивидуального отношения к риску инвестора.

Объекты инвестирования

Ищем ответ на вопрос, куда вкладывать деньги. Я уже писала об этом, кратко остановлюсь на вариантах, уже сейчас доступных частным инвесторам в России.

Вариант 1. Банковские вклады.

Традиционный инструмент, знакомый каждому россиянину и для многих до сих пор остающийся единственным способом инвестирования. Снижение ключевой ставки Центробанка в 2019 году привело к значительному снижению доходности по депозитам (4 – 5 % годовых). Такую ставку сложно назвать приемлемой для инвестора, который хочет создать и приумножить капитал.

Вариант 2. Акции и облигации.

Для начинающих это рискованные инструменты, кроме ОФЗ и муниципальных облигаций. Но и доходность по ним выше, чем по депозитам. Покупать акции и облигации отдельных эмитентов советую только после теоретической подготовки. Если не хотите рисковать и решили остановиться на ОФЗ и муниципальных облигациях, готовьтесь, что доходность по ним всего на 1 – 2 % больше, чем по банковским вкладам.

Вариант 3. Индексные фонды.

На начальном этапе лучше вложиться в индексные фонды, которые следуют за биржевым индексом (БПИФ или ETF). Это позволит сразу выполнить первое правило грамотного инвестора – диверсификацию. Есть фонды акций, облигаций и даже золота. Вкладывайтесь в американский, китайский, немецкий и другие рынки, в рублях, долларах или евро. Снижение котировок по одним акциям, входящим в индекс, компенсируется ростом по другим.

Вариант 4. Валюта.

Не самый лучший совет – покупать наличную валюту и складывать дома. Во-первых, это небезопасно. Во-вторых, инфляцию никто не отменял. Такой же плохой совет – положить на валютный счет в банке. Ставки там неприлично низкие. Посылать новичков на Форекс я тоже не буду. 99 %, что они там потеряют все свои деньги. Как вариант – изучить тему ПАММ-счетов и сформировать портфель из нескольких счетов с консервативной стратегией и долгой историей.

Вариант 5. Недвижимость.

Подходит для людей с большим первоначальным капиталом. А тот, кто надеется купить в ипотеку, сдать в аренду, погашать кредит за ее счет и что-то заработать, тот может очень разочароваться. Расчеты, расчеты и еще раз расчеты. Для тех, кто не имеет достаточной суммы для покупки недвижимости, доступным вариантом может стать приобретение акций фондов недвижимости, торгующихся на Санкт-Петербургской бирже (REIT), или участие в закрытом ПИФе недвижимости.

Вариант 6. Драгоценные металлы.

Эксперты называют такой вариант защитным. Большой доходности не будет. Только если грянет очередной мировой кризис, и все инвесторы бросятся скупать золото вместо рухнувших ценных бумаг. Именно для таких случаев и инвестируют в драгоценные металлы.

Это высокодоходный и одновременно высокорискованный вариант. Вложение во что-то новое и перспективное может принести тысячи процентов доходности, а может превратить капитал в 0. Примеры успешных венчурных проектов: Facebook, Alibaba, Xiaomi.

Будет неправильно, если я не скажу еще об одном виде инвестиций. Каждый из нас уже сейчас является инвестором, потому что вкладывал или продолжает это делать в свое образование, здоровье, детей и пр. Последний объект, кстати, вызывает у меня недоумение. Некоторые родители инвестируют в детей, чтобы они потом содержали их. Считаю, что мы обязаны сделать все возможное, чтобы не пришлось потом детям помогать нам в старости.

Все эти варианты инвестирования я привела для того, чтобы показать, что без изучения механизма работы каждого инструмента рассчитывать новичкам на высокий доход и быстрое обогащение не стоит. Боязнь большинства людей рисковать исходит из непонимания, как работают инвестиции. Поэтому и вкладывают россияне свои деньги в банки и квартиры. А понимание никому с рождения не дается, даже Уоррену Баффетту.

Пошаговая инструкция для начинающего инвестора

Несколько лет назад мы с мужем были начинающими инвесторами. Сегодня у нас два брокерских счета и сформированный инвестиционный портфель, в котором создается капитал для разных целей. Доходность за 2019 год составила 19,8 %. Для пассивного инвестора, который тратит 1 час в месяц на анализ и пополнение счетов, пару часов в конце года на ребалансировку, это хорошая цифра.

Критиковать полученные результаты могут только инвесторы, которые получают больше, но стабильно на протяжении последних 10 лет. Мне есть, чему у них поучиться, что я и буду делать. Рассчитываю на долгую инвестиционную жизнь.

Приведу небольшую пошаговую инструкцию, основанную на моем личном опыте.

Шаг 1. Самообразование.

С этого я начала. В моем послужном списке книги, платные и бесплатные вебинары, конференции с ведущими инвесторами страны, курсы по портфельным инвестициям от профессионалов. Все это дало мне отличный старт, не позволило совершить ошибки новичков и потерять деньги.

Шаг 2. Оценка финансового положения семьи.

Я начала вести семейный бюджет: доходы и расходы, активы и пассивы, план и факт, экономия и перерасход. Составляю таблицы, планирую, оптимизирую и выявляю источники для инвестиций. Трачу на это 1 минуту каждый день и 10 – 15 минут в конце месяца.

Шаг 3. Создание подушки безопасности.

Я не могу позволить рисковать всеми деньгами в семье, потому что инвестиции – это всегда риск. Подушка безопасности должна быть создана в обязательном порядке. Мы сделали ее в размере 4 месячных расходов семьи. Держать резервные деньги лучше всего в инструментах, из которых их можно быстро вывести. Например, депозит с возможностью снятия без потери процентов, дебетовая карта с процентом на остаток, ОФЗ или фонды денежного рынка на МосБирже.

Шаг 4. Определение инвестиционных целей.

Без этого не сформировать инвестиционный портфель. Его состав и распределение активов внутри зависят от срока инвестирования. Например, одна из наших целей – это образование ребенка (младшая дочь заканчивает школу в 2024 г.). Цель среднесрочная, поэтому распределение активов сделали консервативным. Еще одно событие намечено на 2027 г. – распределение активов стало более рискованным, но не агрессивным.

Шаг 5. Выбор инвестиционных инструментов.

На этом этапе рекомендую определить свой риск-профиль. Есть специальные тесты у брокеров и в свободном доступе в интернете от ведущих инвестиционных компаний мира. Далее, в зависимости от вашего отношения к риску, целей и сроков инвестирования выбираем инструменты.

Шаг 6. Делаем первые вложения и начинаем свой путь к финансовой независимости.

Риски инвестирования

Мы все время говорим, что инвестиции – это риск. С какими же видами риска может столкнуться инвестор:

- страновой – риск, присущий конкретной стране и связанный с политическими, экономическими, правовыми и другими факторами;

- валютный – когда инфляция и изменение курса валют то в одну, то в другую сторону снижают доходность активов или вовсе приводят к уменьшению капитала;

- рыночный – связан с колебанием котировок акций, облигаций;

- риск отдельной компании.

Есть две крайности, которых надо избегать:

- Вообще не анализировать риски и вкладывать все деньги в высокодоходные проекты, надеясь на “авось пронесет”. Результат – потерянный капитал, разочарование в инвестициях и убеждение других людей в том, что все это развод, лотерея и казино.

- Вообще не рисковать, а, например, хранить деньги дома. Результат такой же, как в первом случае. Только здесь уже нельзя винить правительство, президента, соседа или друга.

Вывод: рисков не надо бояться, ими надо научиться управлять. Один из самых эффективных способов – диверсификация.

Заключение

Инвестором в России может быть любой совершеннолетний человек. Сейчас правительство усердно работает над тем, чтобы кому-то позволить больше (так называемым квалифицированным инвесторам), а кого-то защитить от необдуманных поступков. Выход из этого только один – повышать свою финансовую грамотность, инвестировать и скорее перейти в статус квалифицированного инвестора.

Я считаю, что человек способен отвечать за свои действия и нести за них ответственность. Лишние барьеры приведут к тому, что начинающий инвестор никогда не научится думать, ведь за него уже все решили. И из-за этого желанный приток частных денег в экономику опять окажется ручейком, который ни на что не повлияет.