Налоги на доход от инвестиций: самый полный обзор + примеры расчетов

Здравствуйте, уважаемые читатели. Вас приветствует интернет-журнал о финансах Finova.ru. Сегодня поговорим о налогах с инвестиций. Как известно, цель любых инвестиций – получение дохода. А любой доход в нашей стране (и не только в нашей) облагается налогом на прибыль. В этой статье мы расскажем, какие налоги, как и когда необходимо платить при инвестиционной деятельности.

Инвестиции и их виды

Для начала, давайте разберемся, что такое инвестиции.

Инвестиции – это вложение денег с целью получения прибыли.

Вложить капитал можно в:

- банк на депозитный счет

- золото

- недвижимость

- инструменты фондового рынка — акции, облигации, ПИФы, валютные операции и т.п.

- криптовалюту

- высоко рискованные проекты – краудфандинг, стартапы, форекс и прочие вложения в сомнительные проекты.

Таким образом, способов получить прибыль на сегодняшний день достаточно много. Прибыль – это ваш доход. И как любой доход он облагается НДФЛ.

Ставка налога на инвестиции

Основная ставка налога — 13 % (для нерезидентов РФ – 30%), но есть некоторые нюансы.

НДФЛ на доходы от банковских вкладов

Большинство даже не подозревает, но в НК РФ прописаны налоги на доходы от размещения денег на депозитах банка. Ставка НДФЛ при этом составляет 35%, но платить придется только в случае, если банковская ставка по вашему вкладу превышает ключевую ставку ЦБ РФ на 5 пунктов.

С 28.10.2019 года последняя была установлена в размере 6,5%. Таким образом, налоги следует платить на вклады со ставками выше 11,5% (6,5+5). Уже давно ни в одном банке нельзя получить такой процент на депозит, поэтому и налог уплачивать не придется.

По валютным вкладам ситуация аналогичная. Налог платится, если ставка будет превышать ключевую на 9%. Реальные ставки по валютным депозитам в банках очень близки к нулю, поэтому никаких налогов платить не нужно.

Налогообложение прибыли от инвестиций в золото

Золото всегда было и остается защитным активов во времена кризиса. Как только в экономике появляется неопределенность, цена на золото неизбежно растет. Форм инвестиций в этот металл много – ОМС (обезличенные металлические счета), приобретение золота в слитках, монет, покупка акций золотодобывающих компаний на бирже и т.д.

Доходы от инвестиций в «солнечный» металл облагаются НДФЛ в размере 13%. Однако, если держать золото у себя более 3 лет, можно получить освобождение от уплаты. Для подтверждения факта долгосрочного владения не забудьте сохранить все договора на покупку и чеки.

При получении прибыли от операций с инвестиционными монетами налог придется платить только в случае, если ваш доход превысил 250 тыс. рублей (что должно быть подтверждено чеками) и так же действует трехлетняя льгота. Данная сумма является имущественным вычетом и включает доход от всех операций с имуществом – ценными бумагами, валютой, ПИФами и т.д. (исключение, дома и квартиры).

Налоги на доходы от недвижимости

Большая тема со множеством нюансов и «подводных камней». Основной момент следующий: если имущество принадлежало вам более трех лет (в случае покупки до 01.01.2016г.) или пяти лет (для купленных после 01.01.2016г.), то вы освобождаетесь от уплаты налога.

Кстати, не забудьте получить налоговый вычет. Прочитать о нем можно здесь.

Налоги фондового рынка

Акции. Прибыль держателей данного вида активов облагается 13-процентным налогом.

Налоги на доход от продажи акций

Купили дешевле, продали дороже, получили прибыль, с нее надо заплатить налог. Ключевой момент здесь именно факт продажи.

Данная сумма НЕ ЯВЛЯЕТСЯ ВАШИМ ДОХОДОМ, пока вы эти акции не продали.

То есть, для расчета налогооблагаемой базы данную сумму, полученную от реализации, необходимо уменьшить на размер расходов на покупку, хранение и продажу активов. Это могут быть комиссии брокера, оплата за депозитарий, биржевые сборы, услуги оператора и прочие.

Давайте рассмотрим ситуацию, когда вы покупали акции не один раз, а несколько, в течение некоторого периода. А потом решили продать. В данном случае действует учет по методу FIFO (First In, First Out), то есть, что первым купили, то первым и продаете.

Кстати, акции вам ведь могут и подарить. Тогда, если даритель не является прямым родственником, придется заплатить 13% налога. А вот если получить бумаги в наследство, то обязанность уплаты налога не возникает.

Налоги с дивидендов

Дивиденды тоже являются доходом акционера. К ним так же применяется ставка налога 13%, для нерезидентов РФ – 15%.

По дивидендам отечественных компаний — налог будет удержан еще до поступления данных средств на ваш счет, так что платить самостоятельно ничего не нужно.

Исключение составляют дивиденды, приходящие в долларах, например от компании Полиметалл. По таким выплатам налоги придется платить исключительно самостоятельно, подавая декларацию 3-НДФЛ.

Кстати, по некоторым компаниям налог и вовсе не удерживается, например АФК Система. Дело в том, что ее доход складывается из дивидендов, выплаченных дочерними компаниями, и налог на прибыль по ним уже удержан. Во избежание двойного налогообложения дивиденды Системы от налога освобождены.

Как уменьшить сумму налога на дивиденды иностранных компаний

Дивиденды акций иностранных компаний облагаются в соответствии с налоговым законодательством той страны, в которой они выпущены. По акциям американских компаний ставка составляет 30%. Для того, чтобы снизить уровень налога необходимо подписать форму W-8BEN – она действует 3 года. Сделать это можно на сайте вашего брокера.

После подписания дивиденды от иностранных компаний будут облагаться по ставке 10%, а у вас возникает обязанность доплатить 3% в ФНС самостоятельно. Для этого необходимо подать декларацию 3-НДФЛ до 30 апреля года, следующего за отчетным.

Как платить налоги на облигации

1.Покупка бумаг по цене, ниже номинала с целью держать до погашения. Напомним, что первоначальная стоимость большинства облигаций 1 000 рублей.

2. Покупка бумаг по цене, ниже номинальной и продажа до погашения. В данной ситуации ваш доход будет составлять разницу цен. Не стоит забывать и про накопленный купонный доход (НКД).

Владение облигациями больше 3-х лет, освобождает вас от уплаты НДФЛ по этим двум пунктам.

3.Получение купонного дохода. Он рассчитывается в процентах от номинальной стоимости облигации. Налог — 13%, удерживается еще до поступления суммы купона на ваш счет, поэтому платить самостоятельно ничего не нужно.

Какие облигации освобождены от налога

Пример расчета налога на купон

Расчет налога по еврооблигациям, пример

Отдельно выделяется налогообложение еврооблигаций, которые номинированы в иностранной валюте. При расчете дохода по ним учитывается курс валюты на соответствующую дату.

Налоги на доход от валютообменных операций

Сделки с валютой на бирже относятся к имущественным и доход облагается налогом по стандартной ставке. Здесь так же есть возможность использовать льготу при владении валютными активами более трех лет и снизить базу налогообложения на сумму расходов, понесенных при покупке и реализации (имея документальное подтверждение). При этом брокер не признается налоговым агентом по данным операциям, а значит, платить налог придется инвестору самостоятельно.

Скажем откровенно, мало кто из инвесторов подает налоговую декларацию, чтобы заплатить НДФЛ со сделок с валютой, и пока суммы доходов не велики, налоговой то же «не интересно» заниматься такими случаями. Однако, в случае вскрытия факта неуплаты, придется раскошелиться на штраф, пенни и всю сумму налога. А если сумма недоплаты превысит 600 тыс. руб., то возможна уголовная ответственность.

Налог с ПИФов

Паи фондов относят, как и все ценные бумаги, к имуществу. Прибыль инвестора от их реализации облагается налогом по стандартной ставке, а так же действует трехлетняя льгота (для долей, купленных после 01.01.2014 года). Обязанность удержания налога ложится на управляющую компанию.

Как не платить налоги по биржевым сделкам

Существует несколько способов снизить или вообще избежать уплаты НДФЛ по биржевым сделкам:

1. Покупка акций высокотехнологичного сектора. На сайте Московской биржи опубликован « Перечень ценных бумаг, относящихся к инновационному сектору», доход от реализации которых не облагается НДФЛ, если вы купили их не ранее 01.01.2015 г. и владели ими больше года.

2. Фиксация убытков позволяет снизить налогооблагаемую базу, так как налог платится с «финансового результата».

Кроме того, сумму убытка можно переносить на следующий налоговый период (до 10 лет). Декларацию 3-НДФЛ для этого придется подавать самостоятельно, и запросить у брокера документальное подтверждение убытков (справку).

3. Оформить ИИС типа Б, который позволит не платить НДФЛ (исключение, дивиденды). Кстати, удержание налога по ИИС, независимо от выбранного типа, производится в момент закрытия счета. Пока ИИС не закрыт, НДФЛ на доходы от реализации активов списываться не будет.

По всем биржевым сделкам брокер, исполняя обязанности налогового агента, сам рассчитает и снимет необходимую сумму. Главное, чтобы на вашем счете было достаточно средств.

Удерживаться налог будет в течение года в момент вывода вами денег со счета (исключение, ИИС). При чем, если сумма вывода превышает причитающийся налог, то весь платеж будет удержан сразу. А если средств выводите меньше, чем начислено к уплате, то спишется 13% от выводимых средств. Остальное в следующий раз.

Если к концу года налог списан не полностью, тогда 31 декабря будет произведен перерасчет налоговой базы (с учетом уплаченных сумм). И в начале года произойдет списание денег автоматически.

Если на счете будет находиться недостаточно средств придется платить налог самостоятельно, подавая 3-НДФЛ.

Налогообложение криптовалют

На сегодняшний день в данной сфере не создана база законодательного регулирования, нет никаких механизмов учета и взимания налогов в данной сфере. Да и вообще не понятно, можно ли будет этот учет когда-либо реализовать, т.к. основное достоинство криптовалют – это анонимность кошелька. Для ФНС это будет являться непреодолимым препятствием при получении данных о доходе – нет возможностей сопоставить конкретного человека с его цифровым счетом.

Налоги на доходы от прочих высокорискованных операций

- Стартапы — инвестиции в них часто держатся на «честном слове» или договорах, которые почти никогда нигде не фиксируются, а скорее нужны на случай проблем Подобного рода деятельность, как правило, не имеет четкого документального оформления и отчетности. Поэтому заплатить налог, а уж тем более выявить факт неуплаты налога службой ФНС практически невозможно.

- Торговля на Форекс, осуществляемая через российского брокера, облагается 13% налогом, который взимается непосредственно самим брокером. В ситуации, когда торговля ведется через зарубежные компании, обязанность уплаты налогов ложится на трейдера, однако доказать факт получения прибыли для нашей ФНС не представляется возможным, по крайней мере на сегодняшний день. А если еще и счет у вас открыт в зарубежном банке, то никакую подтверждающую информацию вы предоставить не сможете. Судя по отзывам пользователей, попытка задекларировать такой доход приводит в недоумение сотрудников налоговой инспекции, у которых нет четкой инструкции, как данный доход поверить (ведь можно указать любые цифры). В общем, вопросов больше, чем ответов.

- Краудфандинг – так же не имеет налогового регулирования. В комментариях по данной теме Минфин ссылается на общие статьи из налогового кодекса, однако никакого механизма расчета и удержания налога на доходы от краудфандинговых проектов по сей день нет.

Заключение

Хорошо, когда инвестиции приносят прибыль, независимо от того, что частью ее надо «делиться» с государством. Гораздо хуже, если ваши вложения принесут вам убытки. Помните, что инвестиции – это не только дополнительный доход, но и всегда риск. Чем выше риск, тем выше доходность, тем больше уплаченных налогов. Вот такая незатейливая закономерность.

]]>

Налогообложение инвестиций: виды облагаемых налогом доходов и льготы для инвесторов

Инвесторы платят налог на доходы от инвестиционной деятельности на фондовом рынке. В большинстве случаев налоговым агентом выступает брокер. Он сам рассчитывает и перечисляет налоги в бюджет за клиента. Но брокер не занимается оптимизацией налогообложения, а ведь налоговые платежи могут существенно снизить доходность инвестиций. Поэтому одной из задач инвестора является не только грамотный выбор активов в свой портфель, но и максимальное снижение налогов по операциям. В статье рассмотрим налогообложение инвестиций и существующие налоговые льготы для частного инвестора в РФ.

За что платит инвестор

Налогом на доходы физического лица облагается прибыль, полученная им от:

- дивидендов по акциям;

- купонов по облигациям;

- курсовой разницы при продаже ценных бумаг (купил дешево, продал дорого).

Для налоговых резидентов ставка НДФЛ составит от 0 до 35 %. Обязанность по уплате налогов возникает в момент получения дивидендов или купонов, продажи ценных бумаг по цене дороже, чем при покупке. Если цена акций или облигаций выросла с момента покупки, но инвестор держит их в портфеле и не продает, то и платить ничего не надо.

В обязанности налогового агента (брокера или депозитария) входит:

- Расчет доходов клиента за отчетный период.

- Расчет расходов (комиссии биржи, за сделку, ведение счета, оплата депозитария и пр.).

- Определение прибыли от сделки (Доходы – Расходы).

- Расчет НДФЛ и перечисление его в бюджет.

Пример. Клиент купил 10 лотов (10 акций в одном лоте) Сбербанка в феврале 2019 года по цене 205,8 ₽ за акцию, т. е. на 20 580 ₽. В декабре 2019 г. продал их по 254,75 ₽ за акцию (на 25 475 ₽). За каждую сделку заплатил комиссию брокеру 0,05 % и бирже 0,01 %. Общие расходы составили 27,63 ₽.

НДФЛ = (100 * 254,75 – 100 * 205,8 – 27,63) * 13 % = 632,76 ₽.

При продаже ценных бумаг используется метод FIFO. Он означает, что для расчета налога сначала учитываются бумаги, купленные первыми.

Пример. Используем данные предыдущего примера и дополним его. В августе 2019 г. клиент еще купил 10 лотов по цене 215 ₽ за акцию. В декабре продал 15 лотов. Расходы составят 48,18 ₽.

НДФЛ = (150 * 254,75 – 100 * 205,8 – 50 * 215 – 48,18) * 13 % = 888,46 ₽.

Сроки уплаты НДФЛ:

- Дивиденды на счет инвестора поступают сразу за минусом 13 %.

- В конце года брокер составляет отчет и рассчитывает налог к уплате в бюджет, который перечислит в течение января следующего года. Клиент должен позаботиться, чтобы на брокерском счете были для этого свободные деньги. Пользоваться денежными средствами, которые клиент держит на ИИС, для уплаты НДФЛ за операции с простого брокерского счета нельзя.

- При выводе денег от проданных активов со счета в течение года налог удерживается, не дожидаясь окончания года. Если сумма вывода меньше, чем налогооблагаемая база, то 13 % удерживаются только с выводимых средств. Если клиент выводит больше, чем рассчитанная база, то удерживается полная сумма налога.

Пример. Клиент купил в марте 2019 г. 1 000 лотов Сбербанка по 203 ₽ за акцию. Всего на 2 030 000 ₽. В июне решил зафиксировать прибыль и продал активы по 249 ₽ за акцию (2 490 000 ₽). Прибыль составила 460 000 ₽. Расходы – 2 712 ₽. В этом же месяце вывел со счета 200 000 ₽.

Налогооблагаемая база = 2 490 000 – 2 030 000 – 2 712 = 457 288 ₽. Это больше выводимой со счета суммы 200 000 ₽. Поэтому налог начислят: 200 000 * 13 % = 26 000 ₽.

По облигациям, кроме курсовой разницы, налогом облагается купонный доход. Размер ставки колеблется от 0 до 35 %. Зависит от вида облигации и налоговой льготы, под которую подпадает инвестор.

| № п/п | Вид дохода | ОФЗ, муниципальные облигации | Корпоративные облигации, выпущенные: | |

| до 1.01.2017 | после 1.01.2017 | |||

| 1 | Купонный доход | – | + | – |

| 2 | Доход от разницы между ценой покупки и ценой погашения | + | + | + |

| 3 | Доход от разницы между ценой покупки и ценой продажи | + | + | + |

Пояснения к таблице:

- Купонный доход по корпоративным облигациям, выпущенным до января 2017 г., – 13 %.

- По корпоративным облигациям, выпущенным после 1.01.2017, а также купонная доходность которых выше величины “ключевая ставка ЦБ + 5 %” – 35 %.

- По 2-й и 3-й строкам таблицы могут применяться налоговые льготы, о которых пойдет речь ниже.

Льготы по налогообложению инвестиций

За счет использования налоговых льгот инвестор может существенно повысить доходность своего инвестиционного портфеля.

Льгота на долгосрочное владение ценными бумагами (ЛДВ)

От НДФЛ освобождается прибыль от операций с ценными бумагами (акции, облигации, паи открытых ПИФов) в размере от 9 млн руб. Условия для получения льготы:

- бумаги должны обращаться на биржах;

- быть приобретены после 1.01.2014;

- быть во владении от 3 лет;

- были куплены и проданы с брокерского счета, а не ИИС.

ЛДВ не распространяется на доход, полученный в виде купонов и дивидендов. Только на:

- продажу на вторичном рынке;

- погашение, амортизацию облигаций;

- продажу по добровольной оферте;

- продажу по принудительному выкупу.

Максимальный размер необлагаемого дохода рассчитывается так:

Количество лет владения * 3 000 000 ₽

Эта льгота не распространяется на бумаги, купленные и погашенные с ИИС. Но есть способ, когда можно использовать ЛДВ и налоговую льготу по ИИС типа Б. Для этого надо узнать у брокера, позволяет ли он после закрытия ИИС переводить активы на простой брокерский счет. Если да, то сначала инвестор воспользуется налоговыми льготами по ИИС типа Б, а после перевода – еще и ЛДВ.

ЛДВ на бумаги инновационного сектора

Освобождается от НДФЛ прибыль по операциям с ценными бумагами, которые относятся к высокотехнологичному сектору экономики. Список таких активов есть на сайте МосБиржи.

Обратите внимание, что в таблице есть дата включения в перечень и дата исключения из него. Для освобождения от НДФЛ бумага должна быть куплена не ранее первой даты и продана не позднее последней.

- бумаги должны входить в перечень;

- должны быть куплены после 1.01.2015;

- необходимо владеть ими не менее 1 полного года.

С 1.01.2023 срок владения для освобождения от НДФЛ будет увеличен до 5 лет.

Купоны облигаций

Освобождаются от уплаты НДФЛ:

- ОФЗ, еврооблигации и муниципальные облигации;

- корпоративные облигации, выпущенные с 1.01.2017, купонная доходность которых не превышает величину “ключевая ставка ЦБ + 5 %”, т. е. по состоянию на февраль 2020 года не выше 11 %.

По облигациям, купонная доходность которых превысит отметку в 11 %, придется заплатить налог по ставке 35 %.

Пример. Инвестор приобрел облигацию “ГрузовичкоФ-Центр” номиналом 1 000 ₽ и с купоном 15 % годовых. Превышение составит 4 %.

Налогооблагаемая база = 1 000 * 15 % – 1 000 * 11 % = 40 ₽.

НДФЛ = 40 * 35 % = 14 ₽.

Курсовая разница еврооблигаций

Освобождаются от уплаты НДФЛ доходы, которые получил инвестор в виде курсовой разницы при продаже или погашении еврооблигаций Минфина. Условия для получения льготы:

- евробонды должны обращаться на организованном рынке;

- должны быть номинированы в иностранной валюте;

- покупка и продажа проводились в иностранной валюте.

Льгота относительно новая, действует с 2019 года.

Покупка евробонда за 1 100 $

22.02.2018, курс $ к рублю – 56,6537

Продажа евробонда за 1 110 $

27.12.2018, курс $ к рублю – 68,8865

Покупка евробонда за 1 100 $

22.02.2018, курс $ к рублю – 56,6537

Продажа евробонда за 1 110 $

27.12.2019, курс $ к рублю – 61,7676

ИИС – брокерский счет с особым налоговым режимом. Можно воспользоваться одним из вариантов налоговых льгот.

Тип А. Инвестировать деньги и ежегодно получать налоговый вычет от государства в сумме 52 000 ₽. Это максимально возможная сумма. Рассчитывается, как 13 % от 400 000 ₽. На счет можно завести до 1 млн ₽, но возместить получится только с 400 000 ₽.

Ограничение: нельзя снимать деньги ранее, чем через 3 года. Конечно, никто не запретит этого делать. Но в таком случае инвестор лишается налоговых льгот. А полученные ранее вычеты придется вернуть государству и заплатить пени за пользование чужими деньгами.

Тип Б. Инвестировать деньги и не платить НДФЛ при закрытии счета. Этот вариант можно рассматривать как альтернативу ЛДВ. Ограничение в 3 года действует и здесь.

Заключение

Власти заинтересованы сегодня в развитии фондового рынка, в привлечении россиян к торговле ценными бумагами. Механизмы налоговых льгот как раз направлены на это. Глупо ими не воспользоваться. Налоги на инвестиции в России не выше, чем по любым другим видам доходов. Но при правильной стратегии инвестирования инвестиционный доход может дать намного больше, чем тот, что мы имеем на своем текущем месте работы.

]]>НАЛОГИ о чём должен знать инвестор !?

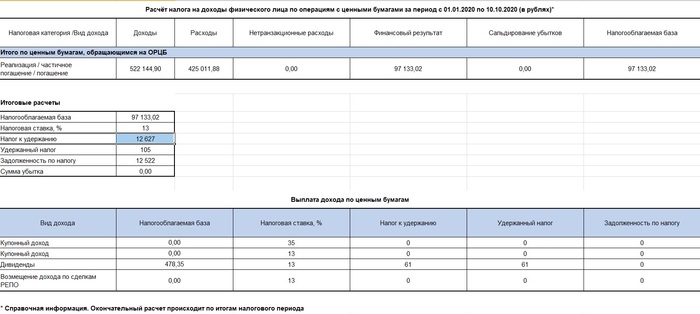

Все мы должны платить налоги и я не являюсь исключением. Инвестирую я с 2019 года, активно начал инвестировать с января 2020 года. Мне за 2020 год необходимо уплатить около 13 000 рублей налогов❗

Налогообложение зависит от того, что за инвестиции вы выбираете. В основном, прибыль на фондовом рынке облагается налогом по ставке 13%, а налоговым агентом является брокер.

В большинстве случаев брокер самостоятельно рассчитывает и удерживает налог — вам заниматься этим не придется. Но если понимать принципы, по которым эти налоги начисляются, можно законными способами отдавать налоговой меньше денег, а себе оставлять больше.

Налоги с дивидендов

Многие компании отдают часть прибыли акционерам в виде дивидендов. Для российских компаний налог с дивидендов — 13%.

Например, летом 2019 года «Газпром» выплатил инвесторам по 16,61 Р дивидендов на акцию. Из-за налога инвесторы получили 14,45 Р на акцию — на 13% меньше.

Некоторые компании на Московской бирже платят дивиденды в долларах, например Polymetal. В таких случаях брокер может и не удержать налог — тогда налог надо будет самостоятельно рассчитать и задекларировать. Лучше уточнить у своего брокера, как он поступает в таких случаях.

Законных способов не платить налог с дивидендов нет.

Для американских компаний все сложнее. По умолчанию с дивидендов американских компаний удерживается налог по ставке 30%.

Но можно обратиться к брокеру и подписать форму W-8BEN. Если подписать документ, налог будет по ставке 13%, но частично придется платить его самостоятельно. Брокер удержит налог по ставке 10%, а 3% надо будет рассчитать и заплатить самостоятельно.

КАК. (заказать дивидендную справку “отчет о выплате доходов по ценным бумагам иностранных эмитентов” цветная подпись и печать) до 30 апреля подать декларацию и до 15 июля уплатить налог. Начал я инвестировать в 2019 году и подаю декларацию в 2020 году, но не в апреле, а в июне.

Форма W-8BEN касается только дивидендов американских компаний. По дивидендам компаний из других стран возможны другие ставки налога. Например, с дивидендов по акциям Ferrari налог будет 23%. Или с акций европейских компаний 27%.

Налог с дохода от сделок

Доход возникает, когда вы продали ценные бумаги дороже, чем купили их.

Важно: налог удерживают только при продаже бумаг. Если ваши акции подорожали, а вы их держите и не продаете, налог не возникает и платить его не нужно.

Доход считается как цена продажи минус цена покупки. Налог — привычный НДФЛ по ставке 13%. Это касается сделок с любыми ценными бумагами: облигациями, акциями компаний, долями в фондах.

Например, вы купили 100 акций «Газпрома» по 130 Р за акцию — потратили 13 000 Р. Через год акции стоят 230 Р за штуку и вы их продаете. Вы получите 23 000 Р. Ваш доход составит 10 000 Р (23 000 − 13 000), а налог с такого дохода — 1300 Р.

Еще один нюанс связан с операциями в иностранной валюте. Например, вы купили акцию Apple за 200 $ и продали за те же 200 $. На первый взгляд дохода нет и налог платить не нужно. Но если в момент покупки доллар стоил 30 Р, а в момент продажи — 60 Р, получится, что вы заработали 6000 Р, а налог — 780 Р. Выглядит несправедливо, но что делать.

Налог с дохода от сделок обычно рассчитывает и удерживает брокер, через которого вы инвестируете. Это происходит не в момент сделки, а позже. Когда именно удержат налог от сделок — зависит от вашего счета. На обычном брокерском счете налог удерживается при выводе денег или в начале следующего календарного года. В случае с ИИС налог удерживается при закрытии счета.

Учтите: если вы покупали и продавали валюту на бирже и получили от таких сделок доход, придется самостоятельно рассчитать и заплатить налог. Аналогично — если вы совершали сделки с ценными бумагами через иностранного брокера и получили доход. Подать декларацию надо до 30 апреля следующего года, а заплатить налог — до 15 июля.

Например, если вы купили валюту и вывели их на долларовую карту то налога возникать не будет, вы ничего не должны уплачивать, точно также как если вы купили валюту и на эту валюту приобрели ценные бумаги и здесь у вас не возникает налога.

Чтобы узнать подробнее о налогах, рекомендую посмотреть мое видео на YouTube и в комментариях я отвечу на любые вопросы, связанные с налогообложением инвесторов.

Дубликаты не найдены

О, свежий мамкин бизнез-коуч подъехал.

Но можно обратиться к брокеру и подписать форму W-8BEN. Если подписать документ, налог будет по ставке 13%

Не совсем верно, даже заполнив форму w8ben доходы от дивидендов некоторых компаний сша будут облагаться 30% налогом.

У вас же копипаст статьи с Тинькова — причем очень обрезанный — зачем?

Кому интересно давно уже эту информацию нашли.

Вы ничего нового не добавили. Смысл таких постов?

Вы наверно много знаете) не спорю, но не все читают статьи Тинькофф.

Не все знаю когда платить налог;

Не все знают, что 3% с дивидендов американских компаний нужно платить самостоятельно на сайте налоговой;

Не все так прошарены, как Вы)

Более полно лучше изучать налоговую систему той страны, доходы от деятельности экономики которой вы хотите получать.

Вот ты занимаешься инвестициями. За 10 месяцев получил 97 тыс прибыли. Сколько вложил? А главное это вся работа, либо торгуешь в свободное время? Ибо 9.7 к в месяц рублей ни о чем.

Я инвестирую, вложил 425 000. А вот в какие акции вы можете посмотреть у меня на канале) там показываю все сделки.

Инвестиции много времени не отнимают, но на постоянное обучение, анализ компаний требуется не мало времени.

С точки зрения вложения этих денег в банк это выгодно. У тебя уже 20% годовых прибыли, даже если не будешь торговать. Но есть одно но, в графе убытки у тебя денег на эту сумму твоего депозита. Не значит ли что ты используешь рисковые стратегии с огромным шансом все потерять. Просто посмотри видео трейдеров не которые сейчас работают. А которые работали в 2015 например году и где они теперь все эти трейдеры. В перспективе ты будешь банкротом когда то. Вопрос только времени и твоего везения. Не говоря о том что обычная смерть трейдера это проблемы с сердцем в 40 лет, либо начинает течь чердак, а там самовыпил.

Знаю я одного инвестора. Который вложил 2 кк. Инвестиции же, грамотное управление. Потом акции упали компании обанкротились. Просто в один момент 3 компании ушли в минус. У тебя минус 400 с копейками. И плюс 500. Вот и весь твой доход. С которого надо отдать еще и налог. И судя по всему тебе пока везет что ты его вывел в плюс. Я бы сказал что твоя стратегия работает если бы ты потерял максимум 200, а получил 400 дохода. Или 100 потерял и 200 получил за это время. Оценивай риски в какой то момент может закончиться удача.

Вижу стеб в твоих словах. Напишу тебе через 3 года посмотрим что с тобой будет. Причем чем больший срок я тебе дам хоть 10 лет что бы ты стал олигархом на этом деле, тем меньше у тебя шансов. Таких ютуберов до кучи кто провалился.

Стёба не было, и кто вы вообще такой, чтобы мне давать какой либо срок 😀 пишите хоть через 3, хоть через 10 лет.

И мне было бы интересно узнать чем вы занимаетесь по жизни, чего добились?

Ну как же эксперимент, тебе самому не интересно чем все закончиться, если пойдешь по блогерскому пути то у тебя больше шансов. Чего добился я? Стал пиздоболом 80 лва, коих в интернетике не мерено. Ну хоть и пиздабол, но опытный ученый пиздабол. Там есть люди в ютубе кто правильно делает финансовое планирование. А не ставит на удачу авось повезет. И яйца в одну корзину не кладет. Это наказывается. Будущие ни ты ни я не можем предсказать. Вот ютуберы банк за пол года 10%, а потери меньше 3%. Это называется аналитика и грамотное планирование. А не твоя статистика банк потери 100% сработали сделки 120%. Этим хвастаться даже не стоит у порядочном обществе.

![]()

Россия испытывает настоящий бум частных инвесторов на фондовом рынке

Цифра в 7,6 млн — немного преувеличена: наверное, это не количество людей, а количество счетов. Я вспоминаю историю с открытием второго ИИС в нашей семье в сентябре этого года. Человек пришел на фондовый рынок и открыл по пути 3 счёта: ИИС+БС в одном банке + ещё один БС в другом. Итог: 1 человек = 3 записи в базе данных. Или две. Методики расчета, к сожалению, нет.

ИИС — более показательная вещь: два ИИС держать категорически нельзя. Т.е., можно говорить как минимум о 3 млн частных инвесторов. К ИИС, как правило открывают пустой брокерский счёт. Мне кажется, сейчас такое правило у всех.

Ещё +/- миллион сидит без ИИС.

В этой статистике не учтены люди со счетами у иностранных брокеров: распространённая среди россиян практика, но вряд ли мы узнаем точные цифры когда-либо.

Готовил графику я, тег моё. Использовал шаблон с venngage.net ,

![]()

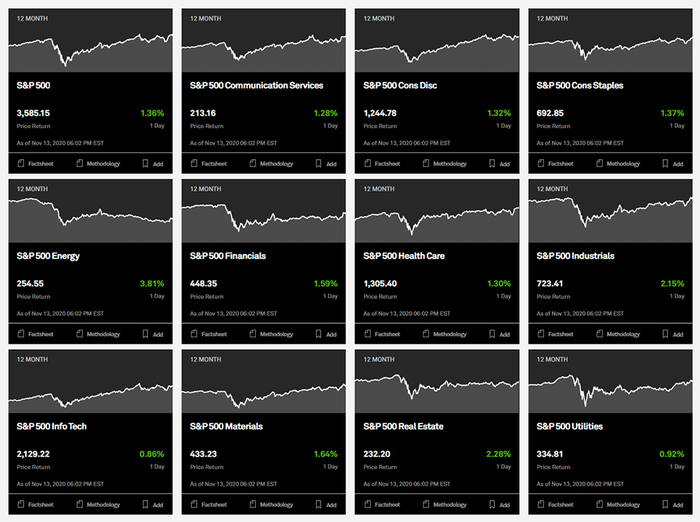

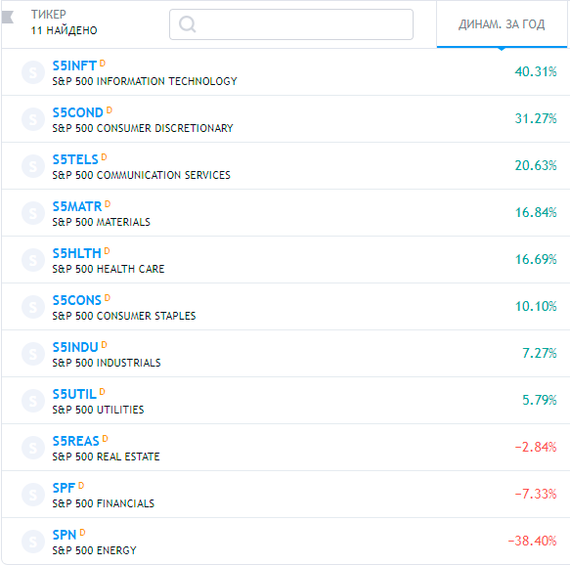

Секторы экономики в индексе S&P500

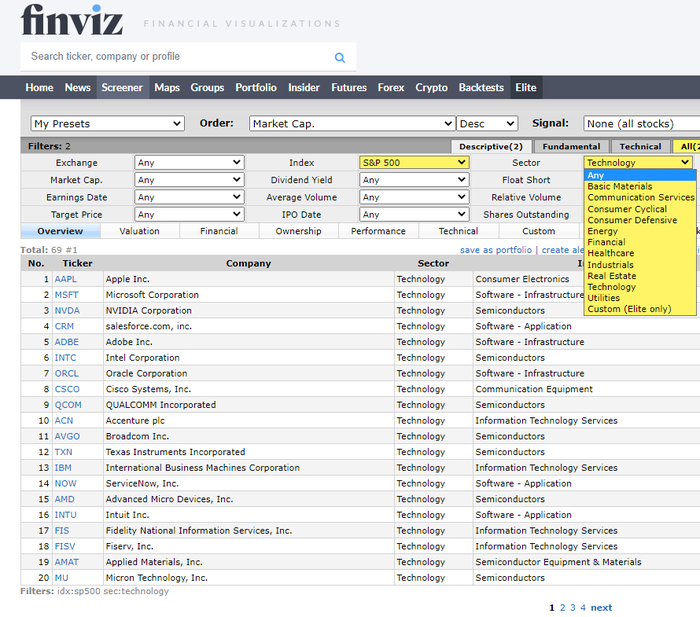

Собрать портфель, чтобы он повторял состав индекса S&P500 с правильными весами отдельных компаний – достаточно сложно. Но вполне по силам на начальном этапе собрать портфель с правильными весами секторов, которые представлены в индексе. К сожалению, мой портфель не является в этом плане примером для подражания, так как веса секторов в нем сильно отличаются от индексных.

До детального изучения вопроса секторов у меня в голове была полная каша. Я и подумать не мог, что Microsoft, Google и Amazon – это компании из 3-х различных (!) секторов. Казалось бы – это всё IT, но нет. Данный пост будет небольшим ликбезом для тех, кто думал также, как и я.

Итак, какие же секторы входят в S&P500 и какие доли они там занимают?

1. Technology – Информационные технологии

Это компании, разрабатывающие технологические продукты: электронику, компьютеры, программное обеспечение, компоненты, облачные и интернет сервисы и т.д. Это самый крупный сектор в индексе. Первые строчки S&P500 как раз занимают 2 технологических гиганта: Apple и Microsoft.

ТОП-20 крупнейших компаний сектора Technology:

• Доля в S&P500: 28,05%

• Доля в моем портфеле: 39,4%

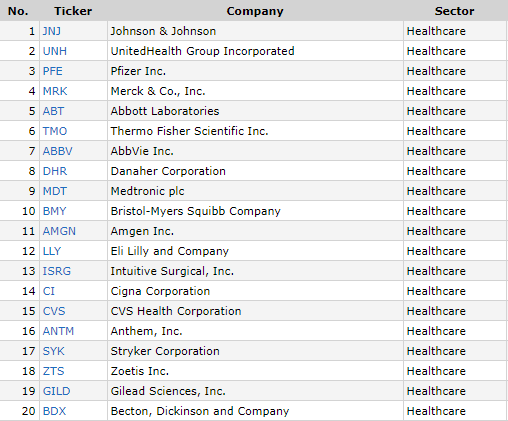

2. Healthcare – Здравоохранение

В данный сектор попадают компании, которые так или иначе связаны с медициной: предоставляют медицинские услуги, занимаются исследованиями в сфере биотехнологий, производят медицинское оборудование и лекарства.

Danaher (8-е место в секторе Healtcare) – отличное название для медицинской компании, которой не всё равно 🙂

ТОП-20 крупнейших компаний сектора Healthcare:

• Доля в S&P500: 14,18%

• Доля в моем портфеле: 10%

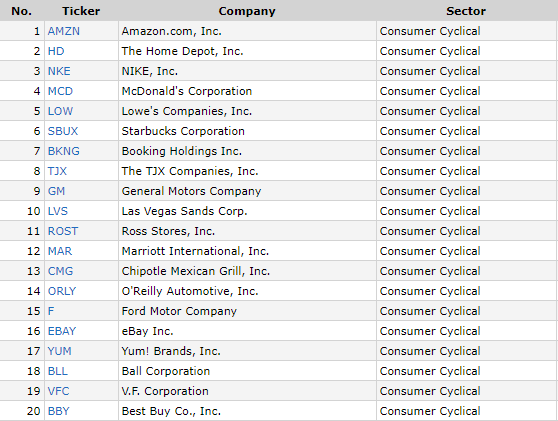

3. Consumer Discretionary – Потребительские товары вторичной необходимости

В состав данного сектора входят компании из следующих отраслей: медиа, ритейл, производство и продажа одежды, товары для дома, автомобильная промышленность и автозапчасти, отели, рестораны и развлечения, товары для отдыха, предметы роскоши, различные услуги, интернет-магазины. В общем это все те компании, от продукции которых можно временно отказаться при экономическом спаде.

Новые кроссовки Nike и стаканчик кофе из Starbucks – это то, без чего вы можете прожить, однако сектор потребительских товаров вторичной необходимости находится на 3-ем месте по весу в индексе S&P500. Лидер сектора – компания Amazon.

ТОП-20 крупнейших компаний сектора Consumer Discretionary:

• Доля в S&P500: 11,58%

• Доля в моем портфеле: 2,5%

4. Communication Services – Коммуникационные услуги

Это провайдеры мобильной связи, беспроводных и проводных услуг, медиа- и развлекательных сервисов, а также рекламные платформы, поисковики и социальные сети.

Такие компании, как Google и Facebook относятся именно к телекомам, а не к IT, как считают некоторые.

ТОП-20 крупнейших компаний сектора Communication Services:

• Доля в S&P500: 11,18%

• Доля в моем портфеле: 19,2%

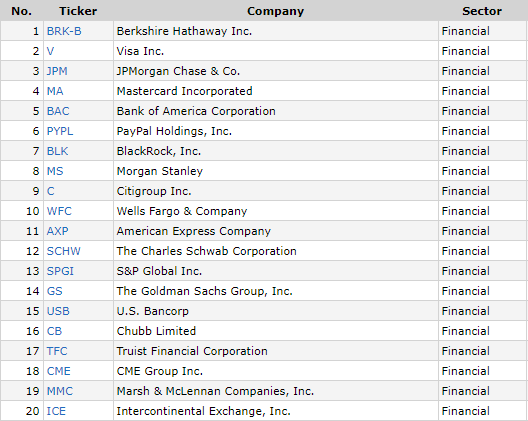

5. Financials – Финансовый сектор

Сектор состоит из банков, инвестиционных, страховых компаний, а также организаций, предоставляющих услуги бизнесу и розничным клиентам. Большая часть выручки сектора генерируется за счет кредитования и его производных. Соответственно, в периоды экономического бума и роста процентных ставок ФРС сектор процветает. Яркие представили этого сектора – платежные системы Visa и Mastercard, которыми мы пользуемся ежедневно.

Когда говорят об опасности инвестирования в одну компанию, пусть и очень крупную, обычно приводят в пример рухнувшего гиганта из финансового сектора – банк Lehman Brothers.

ТОП-20 крупнейших компаний сектора Financials:

• Доля в S&P500: 9,62%

• Доля в моем портфеле: 17,5%

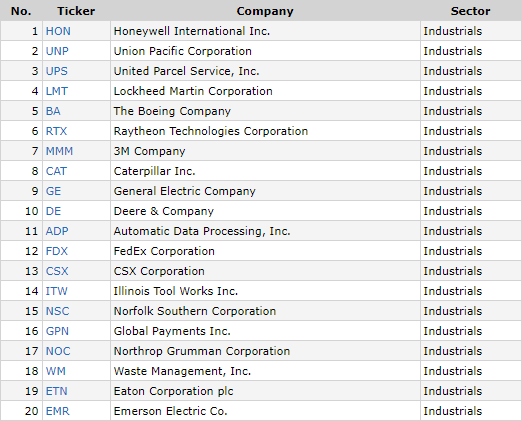

6. Industrials – Промышленный сектор

В этом секторе компании, которые производят тяжелую, сельскохозяйственную и строительную технику, станки, оборудование. Сюда же относится аэрокосмическая и оборонная промышленность, а также пассажирские, грузовые, морские перевозки, железные дороги и транспортная инфраструктура.

Наиболее известные представители сектора: Boeing, Caterpillar, FedEx.

ТОП-20 крупнейших компаний сектора Industrials:

• Доля в S&P500: 8,37%

• Доля в моем портфеле: 0%

7. Consumer Staples – Потребительские товары первой необходимости

К этому сектору относятся компании, предлагающие товары первой необходимости: продукты питания, напитки, товары для дома и личной гигиены. Как ни странно, но производители алкогольной и табачной продукции также находятся в этом секторе.

ТОП-20 крупнейших компаний сектора Consumer Staples:

• Доля в S&P500: 6,82%

• Доля в моем портфеле: 1,7%

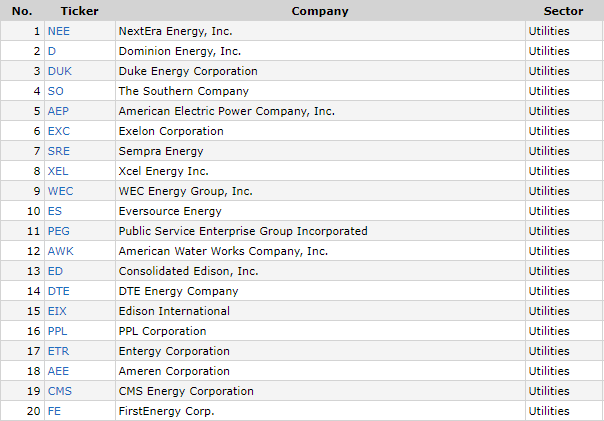

8. Utilities – Энергетика

В этом секторе компании, поставляющие электричество и предоставляющие коммунальные услуги. Компании из этого сектора можно считать “защитными”, так как даже во время кризиса люди обязаны оплачивать коммуналку. Сектор один из самых щедрых в части дивидендов. Для многих компании этого сектора неизвестны, так как они ориентированы преимущественно на внутреннего потребителя.

ТОП-20 крупнейших компаний сектора Utilities:

• Доля в S&P500: 3,07%

• Доля в моем портфеле: 7,2%

9. Materials — Сырьевой сектор

Компании этого сектора сосредоточены на добыче и переработке сырья, отличного от нефти и газа: металл, химия, лес и т.п.

ТОП-20 крупнейших компаний сектора Materials:

• Доля в S&P500: 2,68%

• Доля в моем портфеле: 0%

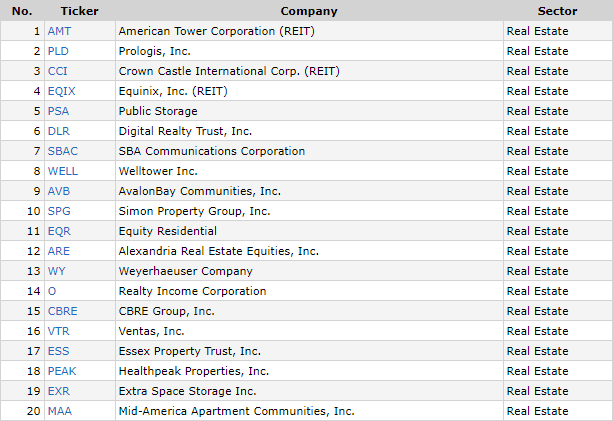

10. Real Estate – Недвижимость

В основном это фонды REIT, которые владеют недвижимостью и сдают её в аренду. Такие фонды, как правило, платят относительно высокие дивиденды.

ТОП-20 крупнейших компаний сектора Real Estate:

• Доля в S&P500: 2,55%

• Доля в моем портфеле: 0%

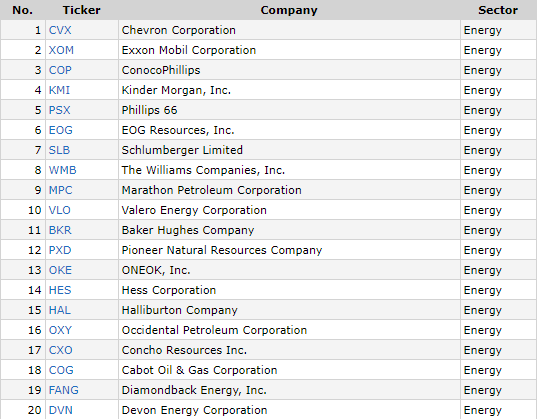

11. Energy – Нефть и газ

Сегодня это самый маленький сектор в индексе S&P500. Это компании, занимающиеся разведкой, добычей, переработкой и транспортировкой традиционного топлива (нефть и газ). Сюда же входят сервисные компании, которые предоставляют сопутствующие услуги и оборудование.

ТОП-20 крупнейших компаний сектора Energy:

• Доля в S&P500: 1,89%

• Доля в моем портфеле: 2,4%

Где смотреть актуальную информацию?

Все данные по долям секторов в данном посте актуальны на 06.11.2020. Самые свежие данные можно посмотреть на сайте spglobal.com. Там же можно найти графики роста всех этих секторов по отдельности. Можно наглядно увидеть кто в индексе слабое звено, а кто тащит “команду” вверх. Всего и индексе 11 секторов.

Графики это хорошо, но если хочется узнать конкретные цифры роста каждого сектора в отдельности, то можно воспользоваться сайтом ru.tradingview.com.

Для поиска и отбора компаний по секторам удобно пользоваться скринером на сайте finviz.com (скриншоты в этой статье как раз оттуда).

Теперь вы знаете какие сектора и в каком соотношении присутствуют в индексе S&P500.

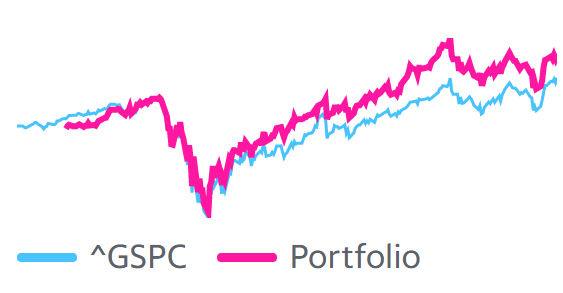

Мой портфель

У меня на данный момент большое несоответствие по весам секторов, но я не вижу в этом большой проблемы, так как на данный момент портфель ведет себя чуть лучше самого индекса (график из сервиса Yahoo Finance).

Такого результата удалось достичь за счет большой доли IT сектора, который показал хороший рост в этом году. Возможно в следующем году я займусь наращиванием долей в других секторах, ведь конечная моя цель – не пытаться обогнать индекс, а стараться максимально приблизиться к его доходности, покупая акции самостоятельно. Почему я не покупаю ETF я писал в отдельной статье.

Зачем я вообще все это делаю? Дело в том, что некоторое время назад я вместе со своей женой принял решение копить на собственную пенсию самостоятельно, откладывая ежемесячно некую часть своей зарплаты. Банковские вклады дают достаточно маленькую доходность, которой не хватает, чтобы покрыть хотя бы инфляцию.

Покупка акций крупных американских компаний видится мне наиболее оптимальным вариантом сохранения и приумножения своих накоплений по соотношению доходность/риск. Если всё будет ок, то я могу выйти на пенсию (обеспечить своей семье доход от капитала) в возрасте 40-45 лет. О своем опыте достижения этой амбициозной цели я пишу в своем блоге (и иногда дублирую свои посты на Пикабу). Если вам интересна эта тема, можете почитать множество интересных статей у меня в профиле на Пикабу или же в блоге, который я веду в Телеграм (можно найти в поиске, вбив @wkpbro).

Реальная сила «сложного процента». Дивидендная доходность 20%?

«Мы ожидаем, что большая часть нашего дохода будет приходить от сложного процента, а не от роста стоимости акций» (С)

Тему сложного процента я бы назвал одной из самых важных и трудных в понимании процесса инвестирования. А её глубокое понимание дает действительно сильную мотивацию к тому, чтобы создавать свой капитал. Пусть небольшой. Пусть по крупицам. Но это нужно делать.

Как правило, говоря о «сложном проценте» рассказывают о 10-12% годовых:

1 год — 10000*10%=11000

2 год – 11000*10%=12100

3 год – 12100*10%=13310

4 год – 13310*10%=14641

5 год – 14641*10%=16105

Мол, как круто работает сложный процент с годами. И на самом деле это правда. Это реально так работает. С одним НО! На рынке может быть сильный обвал, после которого рынок будет долго восстанавливаться или вообще лет 10 находиться в боковике.

Давайте проанализируем график с 1990 по 2013 год. Длинный период, 23 года.

В 90-х был классный рост, который видно невооруженным взглядом. Порядка 40% годовых. Расти — не хочу. Но затем — крах доткомов. 2 года рынок снижался и в итоге упал почти на 50%. После этого 6 лет рынок упорно восстанавливался и тут — БАМ! — мощный банковский кризис. Рынок падает ещё больше. Уже потери более 50%. И затем только спустя 4 года восстановился до значений 2000-го и пробил эту планку.

13 лет понадобилось на то, чтобы рынок вышел в плюс после пика 2000-го. 13! Итого за 13 лет рост на…6%. Посмотрите на график.

Так вот, 2 вопроса:

С чего вы взяли, что вы начнете свой путь с низов рынка, если сейчас он находится почти на своих исторических максимумах?

И с чего вы взяли, что чисто психологически вы переживете подобные падения?

13 лет рынок не мог преодолеть уровень двухтысячного года. И такое было и раньше. В 70-х годах 6 лет был боковик после обвала. Про Великую депрессию в 30-х я вообще молчу. И будет такое ещё не раз впереди. Потому что это рынок. Это нормально.

И именно по этой причине на рынке больше всего важна стратегия. И так важно понимать, ради чего вы инвестируете. Только при помощи четко прописанной стратегии на рынке можно заработать. Как один из вариантов, при том довольно хороших, подходит стратегия стоимостного инвестирования. И сюда входит не просто покупка хороших компаний по низкой цене. Как говорил Баффет, «намного лучше купить прекрасную компанию по средней цене, чем среднюю по отличной». Но при этом Баффет считает, что переплачивать – это плохо. Цена в любом случае должна быть разумной. Поэтому акции роста тоже вполне подходят под эту стратегию. Но только по разумной цене. И обязательно – платящие дивиденды.

Собственно говоря, дивиденды – это есть самая главная машина сложного процента.

Мало кто освещает эту тему, однако это очень важно для понимания. И именно по этой причине, я, например, не хочу вкладывать в акции роста, которые не платят дивиденды.

И давайте тут я просто покажу пару примеров. Мы возьмем несколько компаний. Apple, Intel и JPMorgan Chase. Это очень крупные компании, которые были такими и 10 лет назад. И при этом достаточно популярные. В чем суть?

Давайте возьмем, для начала, компанию Intel (NASDAQ:INTC). Сейчас цены на акции этой компании сильно упали. Но в 2010 году акции Intel стоили по 20 долларов. Так вот, если бы вы купили их тогда, то сейчас, дивидендная доходность относительно вложенных вами денег была бы в районе 6.6% годовых. В долларах. Неплохо, да?

Текущая дивидендная доходность — 2,9%. Выплаты в размере 1,32 долларов за год.

Цена приобретения 10 лет назад — 20 долларов. (На тот момент компания платила по 0,63 доллара за год).

Итого: 100/20*1,32=6.6% годовых.

А теперь давайте возьмем акции банка JPMorgan Chase (NYSE:JPM). В 2010 году акции стоили по 36 долларов. И если бы вы их купили тогда, то сейчас они приносили бы вам по 10% годовых только дивидендами. Опять же, относительно той вложенной суммы.

Текущая дивидендная доходность — 3,09%. Выплаты в размере 3,6 долларов за год.

Цена приобретения 10 лет назад — 36 долларов. (На тот момент компания платила по 0,2 доллара за год).

Итого: 100/36*3,6=10% годовых.

И акции Apple (NASDAQ:AAPL). В 2010 году они стоили по 9 долларов. И сейчас бы они вам приносили более 9% годовых дивидендами. Хотя на данный момент их дивидендная доходность менее 1%. И я уж молчу про то, насколько выросла компания.

Текущая дивидендная доходность — 0,71%. Выплаты в размере 0,82 доллара за год.

Цена приобретения 10 лет назад — 9 долларов. (На тот момент компания не платила дивиденды из-за политики).

Итого: 100/9*0,82=9,1% годовых.

Я это все к чему? Вкладывать нужно в мощные компании. Яркий пример Apple — это акция роста. Но не потому, что она каждый год удваивает прибыль. А потому, что политика компании заточена на рост капитализации. Повышение дивидендов, байбэки. То же самое и у остальных.

И это я говорю всего лишь про промежуток в 10 лет.

И именно в этом сила сложного процента. Ведь, если по приведенным выше расчетам вы видите только рост, то когда вам акции относительно вложенной суммы будут приносить по 10-15 процентов годовых в виде дивидендов, это вообще уже другое осознание.

По этой причине действительно стоит обращать внимание, во-первых, на цену вашей покупки. А во-вторых, на мощность бизнеса компании и ее политику относительно инвесторов. Например, выплачивает ли компания дивиденды? И если да, то как долго, и увеличивает ли она их на регулярной основе? А если это акции роста, как, например, Apple, то сколько ресурсов компания выделяет на рост капитализации? Это обратный выкуп акций, а отсюда вопрос, как дела у компании обстоят с ликвидностью? По большому счету, все крайне логично. Я сейчас готовлю статью о том, как оценивать стоимость и перспективы акций роста (ведь у них вечные проблемы с переоценкой). Это будет очень познавательно.

И так как выше я говорил о том, что регулярно приходят кризисы и обваливают капитализацию рынка, то вот вам ещё вопрос. Есть ли смысл покупать дорогие акции, которые потом будут стоить дешевле в моменте? Особенно, если учесть то, что рынок очень обширный, и найти хорошие и мощные компании, которые на данный момент недорогие — возможно.

Кстати, именно по этой причине Уоррен Баффет так долго владеет акциями. Вы понимаете, что многие ценные бумаги, которые он покупал ещё в 80-х годах, сейчас имеют дивидендную доходность больше, чем стоимость самих акций, по которой он их покупал? Подумайте об этом.

![]()

Как я оцениваю компании перед покупкой акций?

Практически в каждом своем посте я упоминаю о том, что инвестирую в акции из индекса S&P500, стараясь скопировать те же пропорции, что и в индексе. Но всё-таки — как я выбираю акции для покупки, если из 500 компаний я могу купить за месяц лишь 2-3 из них.

Если коротко, то в первую очередь я стараюсь покупать акции тех компаний, у которых потенциал роста чуть больше, чем у других.

Как выявить такие компании? Нужно смотреть на финансовые показатели компании, проводить анализ, сравнивать компанию с конкурентами и с отраслью в целом. Звучит сложно, но я нашел способ достаточно быстро оценить компанию, взглянув на её основные показатели.

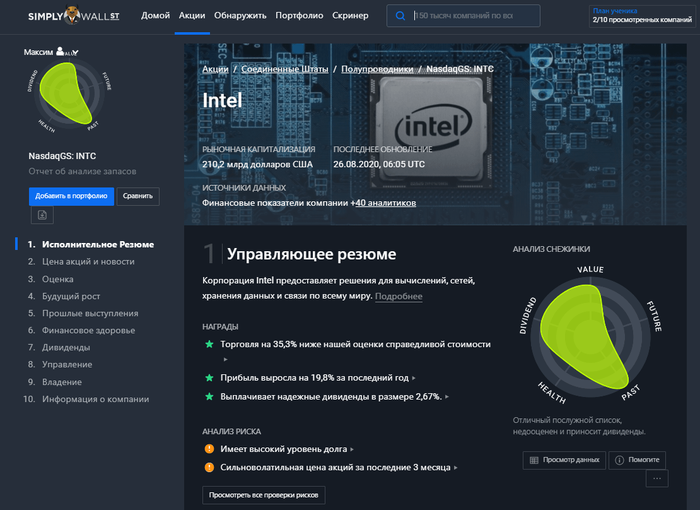

Сайт для оценки компаний

Сразу скажу, что я не Уоррен и не Баффет (хотя это и так понятно) и я лишь учусь проводить анализ компаний перед покупкой. На данный момент я использую иностранный сайт simplywall.st (не реклама!), который дает всю необходимую информацию о любой компании на бирже в приятном графическом виде. Единственный момент — если не дружите с английским — используйте встроенный переводчик браузера, т.к. на сайте нет русского языка.

После регистрации на сайте дается 14 дней бесплатного использования без ограничений. После конца пробного периода для бесплатного анализа будет доступно 10 компаний в месяц (мне этого хватает за глаза). Но если вам этого мало, то можно зарегистрировать другую почту и завести ещё один аккаунт. А можно просто оплатить подписку. Выбор за вами.

Оценка компании

В качестве примера я рассмотрю компанию Intel (24 место в S&P500), котировки которой не так давно упали из-за негативной новости об отсрочке выпуска новых 7-нм процессоров. Я её и так собирался покупать по плану, а тут такая замечательная возможность взять такого гиганта по скидке.

При рассмотрении компании сервис предоставляет достаточно большое количество графиков, диаграмм, мультипликаторов и собственных оценок. Ниже я рассмотрю только те пункты и показатели, на которые ориентируюсь сам.

Вводим название компании или её тикер в строке поиска и начинаем.

1. Резюме о компании

В первом пункте можно посмотреть чем занимается компания, чем она привлекательна для инвестора, и какие есть риски. Кружок справа (Snowflake Analysis) показывает состояние компании в целом (по оценке аналитиков сервиса simplywall.st ). Чем больше площадь заполненной области, тем лучше. Если область зеленая, то это хорошо, если красная — плохо. Данный кружок показывает оценку компании по 5-ти показателям:

• Финансовое здоровье

У компании Intel достаточно хорошие показатели, внутри кружка большая зеленая “клякса”. Немного страдает показатель “будущее компании”, но я приведу вам для примера кружок компании, у которой действительно все плохо. Это наш русский Мечел.

Область внутри кружка очень маленькая и красная. По всем 5-ти показателям у компании достаточно большие проблемы. Думаю тут все понятно. Идем дальше.

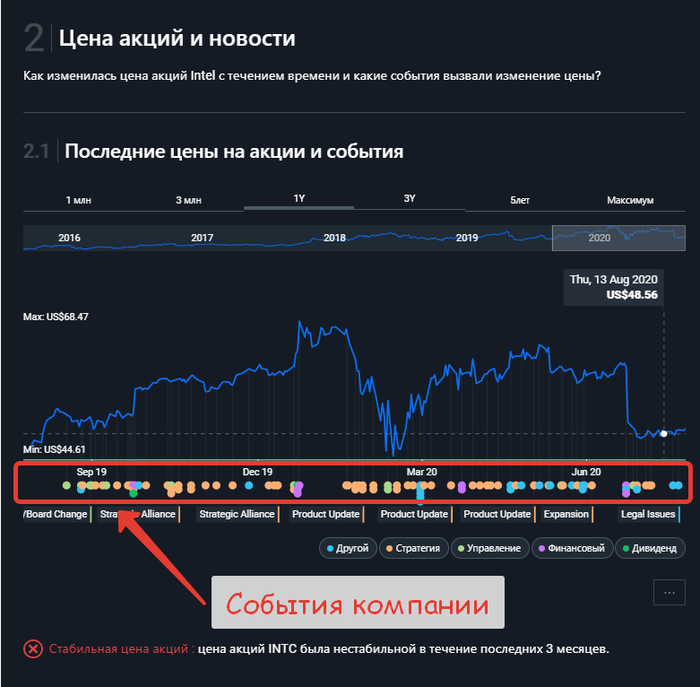

2. Цена акций и новости компании

Во втором пункте приведен график котировок акций. Под графиком есть кружочки, нажав на которые можно почитать про события компании в эти даты. К примеру, акции компании упали. Щелкаем на кружочек под графиком в месте обвала и читаем что же произошло.

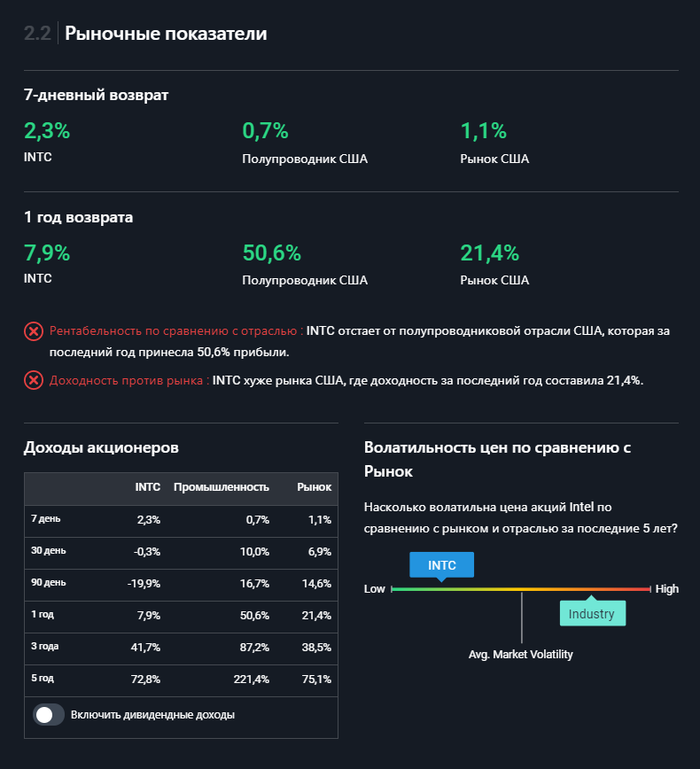

В пункте 2.2 “рыночные показатели” мы можем посмотреть доходность акций за последние 7 дней и за последний год, а так же средние показатели за это же время по отрасли и по рынку в целом.

Видим, что за последний год акции Intel оказались хуже отрасли “Полупроводники” и хуже рынка США. Поэтому сам сервис ставит негативную оценку по этому пункту.

Ещё чуть ниже можем посмотреть на доходность за различные периоды (с учетом дивидендов и без них) и сравнить её с доходностью индустрии и рынка.

Здесь же можно посмотреть на волатильность бумаги в сравнении с индустрией и рынком за последние 5 лет. Как видим, компания Intel менее волатильна, чем индустрия и рынок. Хорошо это или плохо — зависит от вашей стратегии. Для меня это скорее положительный показатель, чем негативный.

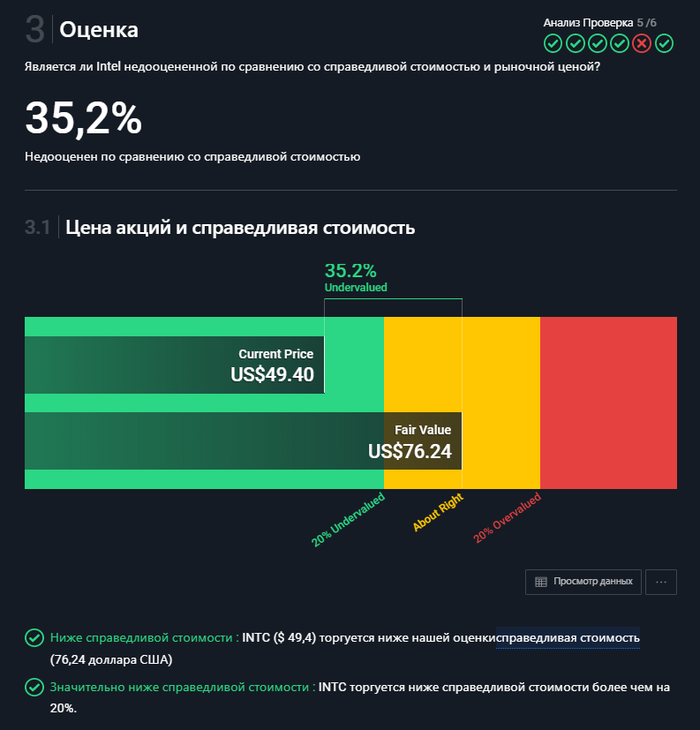

3. Оценка стоимости

В пункте “Valuation” (или оценка) можно посмотреть насколько компания недооценена или переоценена. Стоит помнить, что оценку эту дают аналитики сервиса Simplywall.st , поэтому бежать и сразу покупать акции недооцененной компании, конечно, не стоит. Но вот присмотреться к ней – можно.

Акции компании Intel по оценке аналитиков торгуется на 35% ниже своей справедливой стоимости. Если компания имеет временный негатив (как это произошло с Intel) и является недооцененной, то это ещё один фактор в пользу покупки.

Пункт 3.2 – Price To Earnings Ratio (соотношение цены и прибыли) или сокращенно P/E. Уверен вы часто слышали про показатель “Пэ-Нэ-Е”. Что же он означает?

P/E – это один из основных финансовых показателей компании, равный отношению рыночной стоимости акции к годовой прибыли, полученной на акцию. Если этот показатель маленький – компания считается недооцененной, если большой – переоцененной. Но сравнивать этот показатель имеет смысл только с показателями компаний, принадлежащих к тому же сектору рынка. К примеру, P/E компании Intel имеет смысл сравнивать с P/E компании AMD, но никак не с банком JPMorgan.

PEG – финансовый коэффициент, сопоставляющий цену акции с прибылью на акцию и ожидаемой будущей прибылью компании.

У Intel коэффициент P/E в данный момент равен 9. У сектора полупроводников, к которым относится компания Intel, этот показатель равен 36,8. А у рынка в целом – 19,1. Исходя из этих значений можно сделать вывод, что при нынешней цене акций компания недооценена.

А вот коэффициент PEG, равный 4, находится в красной зоне из-за плохого прогноза роста прибыли компании.

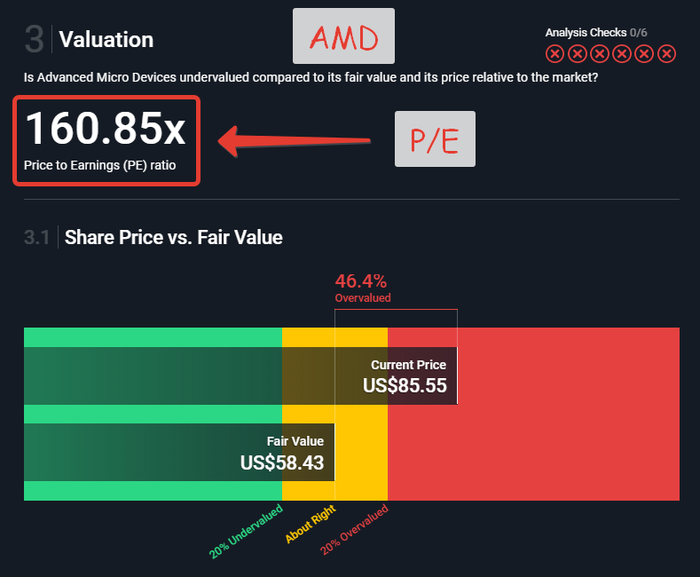

Для сравнения вот вам оценка компании AMD (основной конкурент Intel):

Коэффициент P/E = 160,85. По оценкам аналитиков компания переоценена на 46,4%.

Стоит отметить, что фондовый рынок непредсказуем. Коэффициент P/E у компании Tesla перевалил за 1000. Но это не мешает компании лететь вверх, как ракета. Поэтому не думайте, что если компания недооценена, то значит она обязательно вырастет. Просто вероятность этого больше, чем у переоцененных компаний.

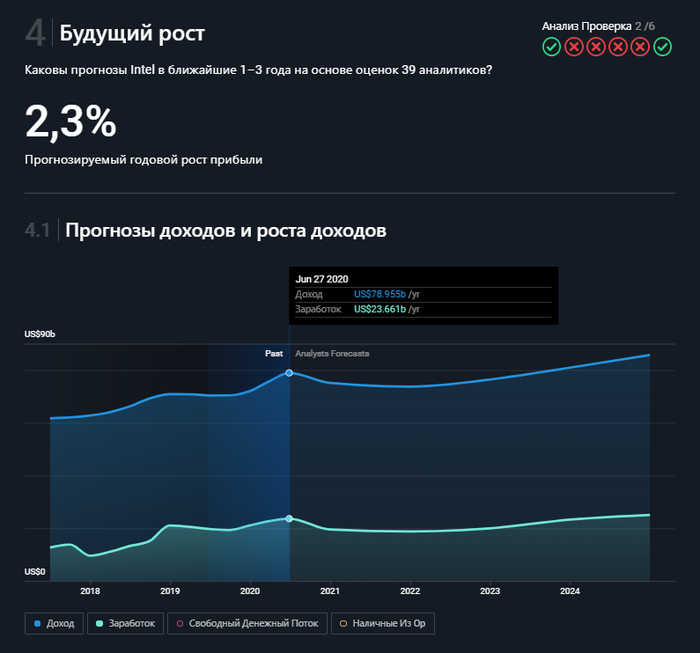

4. Будущий рост

В 4-ом пункте можно посмотреть прогноз аналитиков касательно роста прибыли и выручки компании. У Intel прогнозируемый годовой рост прибыли всего лишь 2,3%.

В пункте 4.2 прогнозируемый рост компании сравнивается с прогнозами по отрасли и по рынку в целом. Как видим Intel проигрывает и отрасли и рынку. Но это прогнозы. А вот ниже – факты.

5. Прошлые результаты

В следующем пункте можно посмотреть на прошлое компании. С прошлым у компании Intel все в порядке. На графике видим планомерный рост прибыли (зеленая линия) и выручки (синяя линия) за последние 6 лет.

На диаграммах видно, что в сравнении с отраслью полупроводников и рынком в целом прибыль компании росла быстрее.

6. Финансовое здоровье

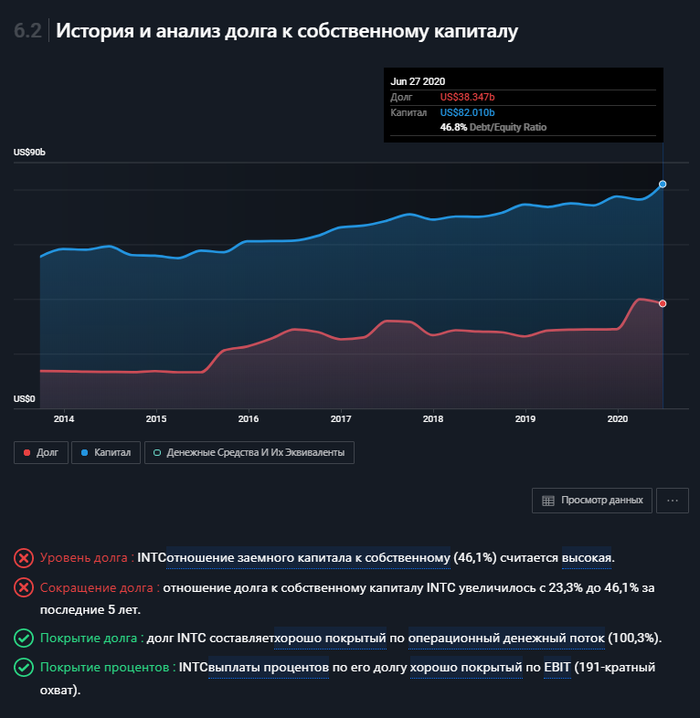

Это один из основных пунктов, который я смотрю при оценке компаний. Мне не нравятся компании с большими долгами, поэтому если они есть в индексе, то стараюсь их брать в самую последнюю очередь (или вообще пока не брать).

Слева диаграмма краткосрочных активов (синий прямоугольник) и обязательств (зеленый прямоугольник). Справа – долгосрочные активы и обязательства. Вроде бы все хорошо у компании Intel, за исключением того, что краткосрочные активы не могут покрыть долгосрочные обязательства компании.

Этот график наглядно показывает соотношение активов (синяя линия) и долгов (красная линия) компании. Чем меньше долгов по отношению к активам, тем лучше – это вроде и так понятно. Сервис ставит отрицательную оценку компании Intel за высокое отношение долгов к активам (46,1%) и за рост этих долгов по отношение к активам за последние 5 лет.

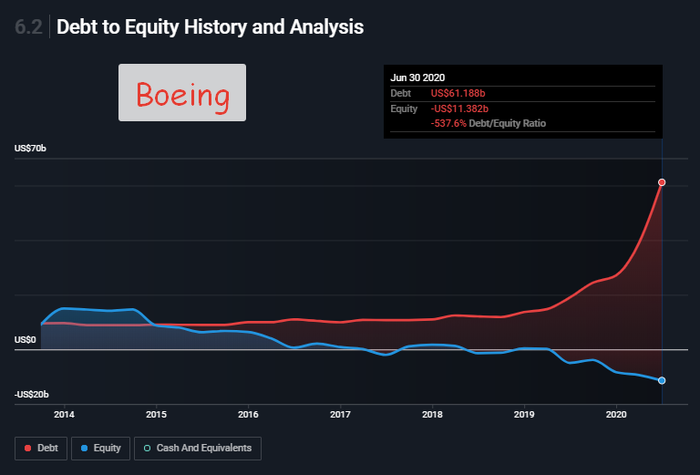

Однако я не считаю, что у Intel все плохо в этом плане. Для примера вот вам график компании Boeing, у которой действительно печальная ситуация:

Покупать акции такой компании – очень высокий риск. Даже в рамках моей стратегии, по которой я собираю ТОП-200 компаний из индекса S&P500, я не стану покупать акции компании Boeing в ближайшее время.

7. Дивиденды

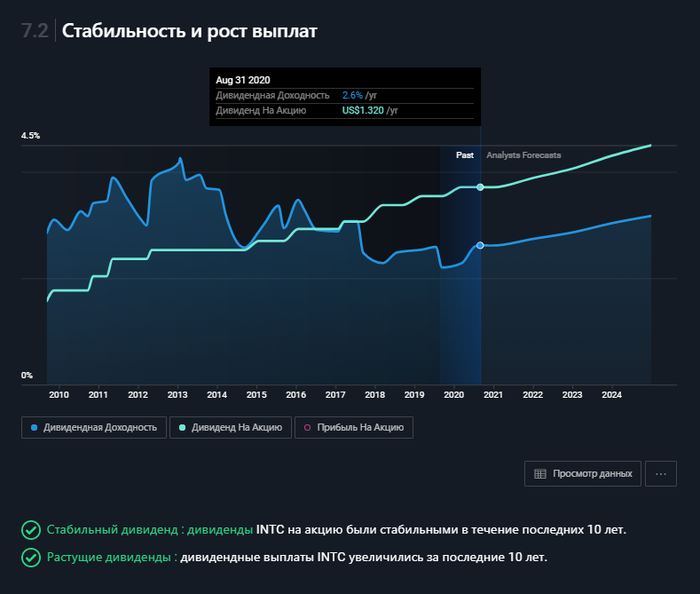

Далее идет оценка дивидендной политики компании. Intel имеет средние по американскому рынку дивиденды в 2,62%. Но эти 2,62% чуть больше, чем средние по отрасли полупроводников (1,7%). Поэтому относительно конкурентов компания выглядит очень даже неплохо.

Далее идет график роста дивидендной доходности (в %) и дивидендных выплат на одну акцию. И в этом пункте у компании Intel все в порядке. Дивиденды увеличивались последние 10 лет. Более того, аналитики прогнозируют дальнейший рост дивидендов.

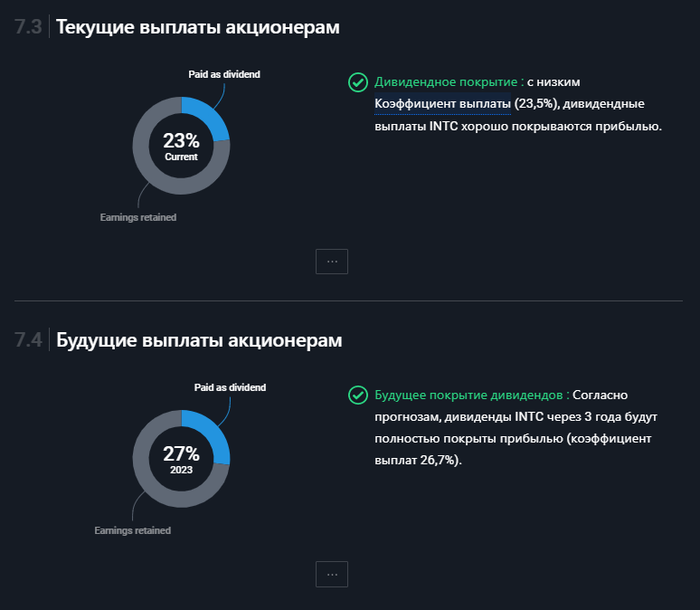

Текущие и будущие выплаты акционерам показывают на круговой диаграмме какой процент от прибыли компания направляет на дивиденды. Компания Intel в данный момент направляет на выплату дивидендов акционерам всего 23%. Хорошо это или плохо?

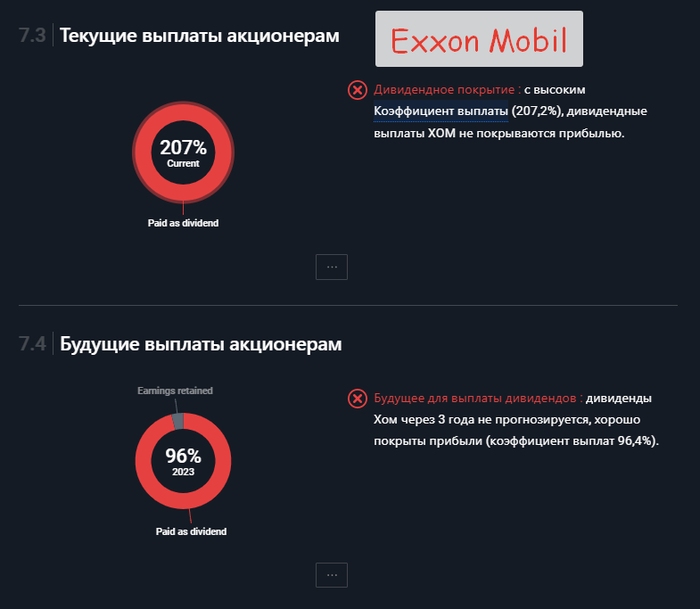

Это хорошо! Ведь в данном случае у компании остается ещё 77% от прибыли, которую она может направить на своё развитие, приобретение новых активов или на погашение обязательств. Попробую привести вам пример плохой компании по этим показателям. Вот, например, компания Exxon Mobil:

Да, у компании высокая дивидендная доходность – 8,55% в $ и любому новичку эта компания покажется очень привлекательной. Но если копнуть глубже, то можно увидеть, что собственной прибыли компании не хватает, чтобы выплачивать такие дивиденды (207% от прибыли!). Соответственно, компания вынуждена брать займы для возможности рассчитаться с акционерами. А где брать деньги на операционные расходы, на расширение бизнеса, на внедрение новых технологий? Опять же займы… Делать ставку на такие компании я бы не стал.

8. Информация о компании

Следующие пункты на сайте Simplywall st носят скорее информационный характер: кто управляет компанией, какой размер зарплаты у директора, сумма компенсации при его увольнении, основные акционеры, дата основания компании, адрес компании, количество сотрудников и т.д.

Вот крупнейшие акционеры компании Intel:

Уверен, что многие люди перед покупкой телевизора, автомобиля или телефона очень тщательно шерстят интернет, читают отзывы, смотрят обзоры. А вот к покупке акций начинающие инвесторы относятся более халатно. Вот совсем недавно акции Tesla стали стоить 450$, когда ещё неделю назад цена была в районе 2000$. Новички, не разобравшись в ситуации, делают неправильные выводы и, соответственно, принимают неправильные решения.

Я рассказал об основных показателях, на которые я обращаю внимание при оценке компаний. Считаю, что оценивать компании таким образом правильнее, чем слепо доверять чужому мнению из интернета.

Зачем я вообще инвестирую, а не живу на широкую ногу здесь и сейчас? Дело в том, что некоторое время назад я вместе со своей женой принял решение копить на собственную пенсию самостоятельно, откладывая ежемесячно некую часть своей зарплаты. Банковские вклады дают достаточно маленькую доходность, которой не хватает, чтобы покрыть хотя бы инфляцию.

Покупка акций крупных американских компаний видится мне наиболее оптимальным вариантом сохранения и приумножения своих накоплений по соотношению доходность/риск. Если всё будет ок, то я могу выйти на пенсию (обеспечить своей семье доход от капитала) в возрасте 40-45 лет. О своем опыте достижения этой амбициозной цели я пишу в своем блоге (и иногда дублирую свои посты на Пикабу). Если вам интересна эта тема, можете почитать множество интересных статей у меня в профиле на Пикабу или же в блоге, который я веду в Телеграм (можно найти в поиске, вбив @wkpbro).

Результаты инвестирования за первый год

Добрый день всем

Сегодня хочу рассказать о своем опыте инвестирования на фондовом рынке.

Я являюсь обычным человеком, который чуть более года назад задумался и решил копить деньги на старость, либо на черный день, либо на что-нибудь еще

В нашей стране к фондовой бирже относятся как к лохотрону, не разобравшись в деталях хейтят и стебут, если узнают что вы инвестируете в фондовую биржу. Надеюсь, этот стереотип из СССР и из 90-х когда нибудь уйдет и люди повысят свою финансовую грамотность.

Я занимаюсь именно инвестированием и против трейдинга и «торговли», «игры» на бирже, т.к. запросто можно проиграть деньги

Я против кредитных плечей и использования рисковых инструментов

В умах людей, к сожалению, существуют инвестиции либо в дорогущие, неликвидные квартиры, либо хранение денег под матрасом, либо всевозможные лохотроны в виде форексов и кешберри

Для тех, кто слышал звон, да не знает где он, для тех, кто не разобрался что такое фондовая биржа, как она работает, какие там есть инструменты, скажу следующее:

Инвестиции в фондовую биржу идут через брокеров, которые привязаны ко всем известным банкам (сбербанк, альфа банк, открытие, тиньков и т.д.). Если у вас есть счета, карты, кредиты в этих банках, если вы пользуетесь продуктами этих банков, то не доверять их же брокерам это немножко маразм.

Для тех, кто говорит, что фондовая биржа это казино, скажу, что да, некоторые инструменты на фондовой бирже действительно казино. Но это малая часть того, что на фондовой бирже вообще есть. Если вы играете, активно торгуете, пользуетесь кредитными плечами, поставочными фьючерсами, то конечно, биржа превращается в игру в рулетку, где вы играете с заведомо более сильным и умным соперником. Но я активно топлю за то, чтобы не пользоваться на бирже этими инструментами, ведь биржа на этом не заканчивается

После этого вступления расскажу, как я начинал

Для начала я решил разобраться, что такое биржа, с чем ее едят, ее возможности и прочее

В моей голове был такой стереотип, что все это очередной лохотрон по выкачиванию денег. Но оказалось, что мой стереотип родом из 90-х, когда людей обманывали банки, государство, а так же из-за кучи форекс кухонь и разными предприятиями, наживающимися на доверчивых людях, различного рода ммм, кешберри, всякие памм счета, доверительное управление и т.д., которые прикрываясь фондовой биржей разводили людей на деньги. Почитав много литературы по этому поводу я развеял этот стереотип и понял, что фондовая биржа это фондовая биржа, а всё остальное, что ее копирует, это разводы и лохотроны, из-за которых в головах людей и сложилось такое впечатление. При словах «фондовая биржа» у людей срабатывает какой-то триггер в голове и они не разбираясь кричат «ТЕБЯ РАЗВЕДУУУУТ, УУУУУ ЛОХОТРОООН»

Разобравшись, я завел ИИС, который государство всячески поощряет и на который государство дает налоговый вычет в размере 13% от всех денег, которые вы туда закинете (до 400 тыс. в год)

т.е. вы просто закидываете деньги на ИИС, ничего не делаете со счетом, ждете, и выводите оттуда ваши деньги, но получаете при этом налоговый вычет 13%. неплохо, да? звучит уже лучше, чем банковский вклад.

Решил я начать с маленьких сумм, и первые несколько месяцев тестировал, покупал что-то, смотрел, как это себя поведет

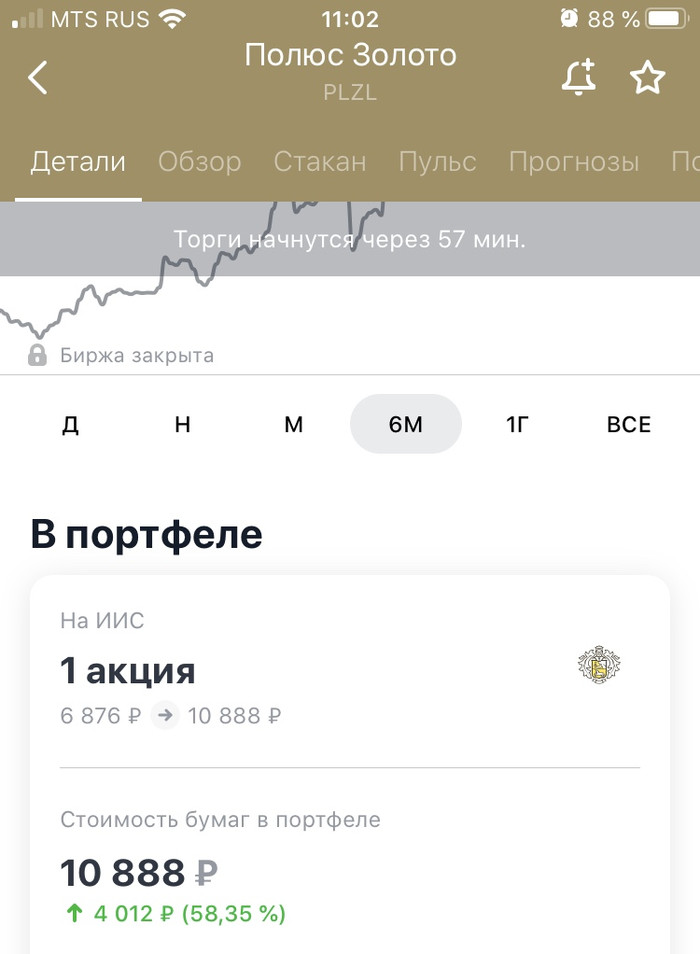

Начал с самого дешевого, что там есть, акции компании Русгрэйн. Мусорная акция по сути. Но, спустя 1 год и 2 месяца она показала неплохой рост. Куплено за копейки, лежит и лежит, и пусть себе лежит. Тут скорее просто повезло

Далее, я начал покупать облигации из США и чуть чуть ОФЗ, но это не интересно, они дают стабильную но маленькую доходность, очень надежны, просто более хорошая альтернатива банковскому вкладу. но в итоге дало хороший профит в рублях.

Спустя несколько месяцев, прочитав уже кучу литературы, проанализировав ситуацию, решил попробовать инвестировать в акции голубых фишек

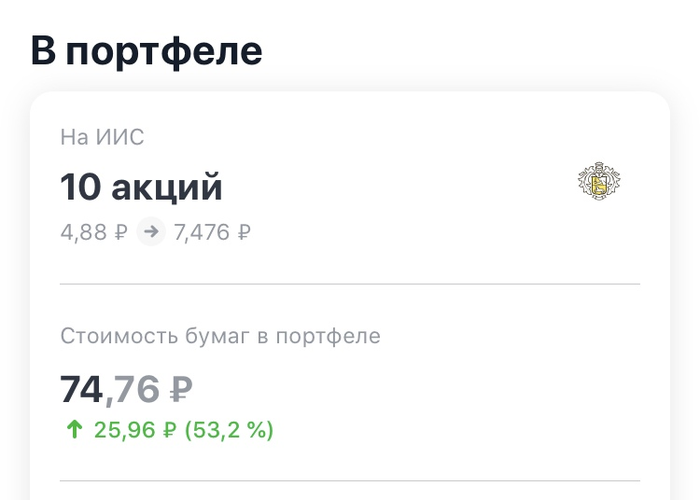

Все кричали о наступающем кризисе, так что я купил Полюс золото (вместо того, чтобы купить золото, я купил акцию компании, добывающей золото)

И я не ошибся. Кризис наступил, вот результат

В пике кризиса стоимость доходила до 12500р

Суть в том, что когда на рынке спад, в золоте наоборот, подъем. почти всегда примерно на тот же процент. Золотодобывающая компания становится неким балансиром. рынок падает — золото растет. рынок растет — золото падает. что в целом по портфелю дает околонулевые показатели убытков при падениях рынка

Далее, я твердо решил инвестировать ежемесячно определенную сумму с зарплаты. Не только себе, но и ребенку. когда подрастет, передам счет ему в управление. Для себя ИИС, для него обычный брокерский счет

Среди прибыльных российских компаний:

Аптечная сеть 36,6 +16,25%

Детский мир +6,41%

Где-то пол года назад вывел для себя некую стратегию, которой придерживаюсь и по сей день.

Завожу денег на счет, жду хорошей просадки по рынку, закупаюсь в те компании и сектора, которые лично считаю перспективными. Инвестирую на долгосрок (минимум на 5+ лет, что бы там ни было). Я начал инвестировать в американские компании из индекса S&P 500

Самым перспективным видел IT сектор, так что прикупил его величество Microsoft. Покупал еще при долларе чуть более 60 рублей.

+17,46% в долларах. с учетом валютной переоценки очень неплохо. Его немного подкосил кризис, но он поднялся стремительно, так же как и падал, и сейчас уже выше, чем в докризисные времена

Далее, покупал AT&T, из за веры в технологии 5G, но он сейчас в минусе

Не считаю это плохим приобретением. сектор перспективный, акция поднимется, временные трудности с вирусом мир переживет. технологии как росли, так и растут

Bank of America Corp -23.89%

Вот это приобретение было моей ошибкой. Куплено только для того, чтобы была компания из финансового сектора США. не разобравшись, купил первое попавшееся из индекса. Пока держу, т.к. считаю финансовый сектор перспективным на горизонте 3 лет

Coca Cola. Стабильная, мощная компания, потребительский сектор. Компания жива и будет жить. Диверсифицирована по странам. Даже в кризис упала не сильно.

Coca Cola -12,1%. Ждем возврата на докризисный уровень

Есть несколько акций компаний, которые находятся сейчас плюс минус в той же цене, по которой я покупал. Но за счет того, что рубль упал на фоне доллара, дают хороший профит в рублях, около 10-12%

Кризис я использовал по максимуму, закупил упавший Боинг и Карнивал по 20 тыс рублей

Boeing +31.72% в долларах

Carnival +30.79% в долларах

Считаю их очень перспективными на будущее, т.к. это акции наиболее пострадавшего сектора.

Так же купил недавно Exxon Mobil Corporation, Qualcomm, Ford.

Первую, потому что нефтянка, считаю перспективной на горизонте 2-4 лет

вторая это айти, перспективный сектор, хорошая компания, много разработок, сам по себе диверсифицированный актив

Ford, потому что упал. и потому что у меня автомобиль этой марки. верю в эту компанию

в целом по портфелю на сегодняшний день за 1 год и 2 месяца итог в рублях +36,05%

с учетом комиссий по сделкам и всего что можно было учесть

посмотрел, сколько денег переводил на счет ИИС, посмотрел, сколько стоят мои активы сейчас, посчитал разницу в процентах

Считаю, очень неплохо. Гораздо лучше, чем вклад в банке

В заключении скажу, что не веду никаких телеграм каналов, не занимаюсь никаким обучением, т.к. для этого у меня очень мало опыта, хотя теоретических знаний может быть и не мало

ничего не продаю, никого не агитирую, не занимаюсь рекламой брокеров и т.п., никоим образом к ним не отношусь

Делюсь исключительно своим опытом

![]()

Как я искал аналог долларовому депозиту на бирже, а заплатил 137% НДФЛ на прибыль и получил отрицательную доходность

Привет, это вновь я со своим мини-пенсионным фондом 😉

История началась в октябре 2019 года. Я уже разобрался к тому времени, как устроен фондовый рынок и достаточно много купил разных акций и облигаций.

Так как закупаться акциями на исторических максимумах было как-то страшно, а о надвигающемся кризисе трещали из каждого утюга (да-да, все ждали осенью, что скоро будет «нечто», но никто не понимал, что станет триггером), я принял решение перевести остаток средств в доллары. Как же я был прав. Сейчас мороз по коже идет от мысли, что я бы мог так и остаться в рублях.

Но чтобы доллары не лежали просто так и не портили общую доходность, их нужно куда-то было положить под процент. Долго думал над решением, и как обычно я делаю в таких случаях, где нет простого решения, разложил по трём «кучкам» — заодно получился неплохой эксперимент с выявлением подводных камней в каждом из вариантов. Возможно, информация будет полезна читателям в будущем.

Сейчас расскажу подробно о каждой «кучке»

Кучка первая. Облигация Минфина РФ «Россия-2028» (RUS-28)

Легендарная. Выпущена 24.06.1998 с погашением в 2028 году.

Куплено 3 облигации за 170% от номинала ($1700 за штуку) + НКД. Конечно же, я не планировал держать облигацию до момента её погашения в 2028 году. Идея заключается в том, чтобы продать её в конце июня.

Комиссионные и налоги: 0,15% за покупку + 0,15% за продажу. НДФЛ по купонам — 0%. Налог на доход от «валютной переоценки» – 0%. Итого с $5100 комиссионных ожидается $15.30, налогов — 0.

Купонная доходность — $63.75 на одну облигацию (2 купона в год) или 7,5% годовых к цене покупки. Комиссионные срежут доходность до 7% годовых. Интересная штука заключается в том, что я пережил с ней мясорубку в марте 2020, и сейчас она стоит 175% от номинала. Почему она столько стоит, что за бред, спросите вы? См. Вопрос-Ответ в конце поста. Скрещивая пальцы, жду конца месяца.

Здесь всё предсказуемо, есть только одна переменная – цена облигации в момент продажи.

О рисках – в конце.

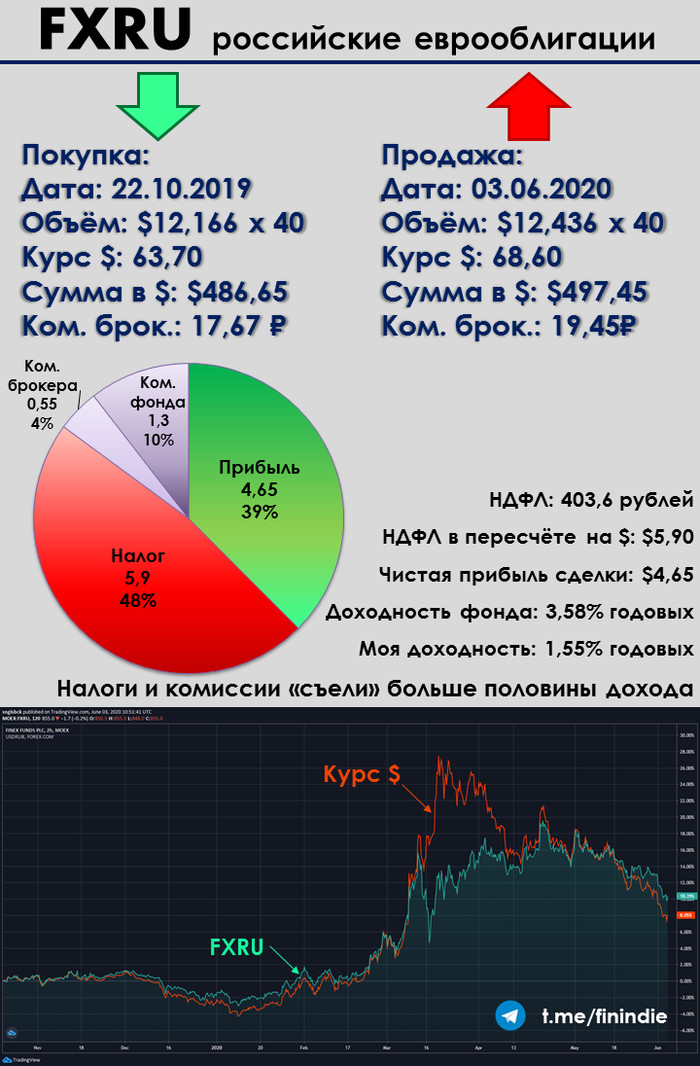

Кучка вторая. FXRU – ETF на корпоративные еврооблигации российских компаний

На графике здесь и ниже — время с октября по июнь. Курс доллара — оранжевый, курс FXRU — голубой

Куплено 40 ед. на $486.65 (на момент покупки 22.10.19 доллар 63,70).

Торгуется в рублях и в долларах. Разница подразумевает, что доходность фонда – 10% годовых по отношению к доллару уже с учетом комиссии фонда. Но что-то меня терзают смутные сомнения. Что-то тут может быть не так. Вот и проверим. Идея состояла в том, чтобы продать их через 6-7 месяцев и получить количество рублей, кратное $486.65 минус комиссии и налоги и + доходность сколько-нибудь % годовых.

Комиссионные и налоги: 0,057% за покупку + 0,057% за продажу. Комиссия за обслуживание в размере 0,5% годовых от всей стоимости доли мной не платится, но фонд удерживает её сам, т.е. она вычитается стоимости пая по чуть-чуть, каждый день. Примерно по 1 копейке в день с одной доли. Налог – 13% с рублевой прибыли (если она будет).

Кучка третья. FXTB — ETF на краткосрочные US Treasury Bonds (госдолг США)

Курс доллара на протяжении эксперимента — оранжевый, курс FXTB — голубой

«А вы госдолг США видели?» 😀 Я не только видел, но и прикупил себе на небольшую сумму.

Куплено 50 ед. на $506.60 (на момент покупки стоимость доллара 63,70).

Торгуется в рублях и в долларах.

Идея заключалась в том, чтобы продать их через 6-7 месяцев и получить количество рублей, кратное $506.60 минус комиссии и налоги и плюс доходность около 2% годовых.

Комиссионные и налоги: 0,057% за покупку + 0,057% за продажу. Комиссия за обслуживание 0,2% годовых от всей стоимости мной не платится, но фонд удерживает её сам, т.е. она вычитается стоимости пая по чуть-чуть, каждый день. Примерно по 1 копейке за 3 дня с одной доли. Налог – 13% с рублевой прибыли (если она будет).

Итак, прошло 7,5 месяцев. Я прошел с этими «кучками» через время, когда на бирже текли реки крови. Ни один мускул не дрогнул (хотя нет, я был готов продать RUS-28 9 марта в день грандиозного обвала по 172% от номинала, но у меня её не купили, а по 170 уже жалко было продавать, и я решил отставить панику). Я уже закрыл две «кучки», оставив только первую до конца месяца. Поэтому промежуточные итоги эксперимента есть, и. Они противоречивые 😀

Результат по второй кучке

Курс рубля к доллару «скакнул» в марте, а по нашему законодательству НДФЛ рассчитывается не от реальной прибыли (которой возникло примерно $11 или 3,58% годовых), а по правилам валютной переоценки. Скачок валюты? Кого волнует! Прибыль в рублях получил? Плати налог!

Это ещё рубль немного укрепился, и облигации внутри фонда восстановились в цене до прежних значений, а то и выше. Если вы посмотрите на график на скриншоте, то увидите, что примерно с начала марта по середину мая из-за того, что облигации внутри фонда были дёшевы, я бы вообще продал FXRU в минус при том, что по валютной переоценке у меня был бы жирный плюс. Буквально неделю назад была ситуация, при которой в $$$ у меня был бы плюс, но с учетом валютной переоценки налог бы «съедал» больше 100% прибыли 🌚

Итог эксперимента с FXRU: несмотря на доходность фонда, равную 3,58% годовых (около 2,3% за 7,5 мес), я получил доходность 1,55% годовых в долларах — и то, потому что с железными нервами пересидел волатильность и дождался более-менее адекватного курса рубля. Налог съел половину реальной прибыли. Комиссионные фонда (0,5% в год) и комиссии брокера просто меркнут на фоне НДФЛ.

Результат по третьей кучке

Я положил деньги, чтобы они просто так не лежали на брокерском счёте, а работали как на депозите. А они мне дали отрицательную доходность 🌚

Как же так?

А вот так. Фонд-то неплохой. Конечно, ставку в США в скором времени после начала эксперимента начали снижать (от неё зависит доходность фонда), и в марте её снизили до нуля. Как итог — доходность фонда, состоящего из коротких американских трежерей, составила 0,94% годовых. Я отдавал себе отчёт, что это самый низкодоходный из трёх вариантов, и что такую доходность можно ожидать.

На прибыль $3.75 возник налог $5.15, или 137% от прибыли 😀

Фонд хорош тем, что он очень чётко «ходил» за долларом. Вы можете увидеть это на графике. Этим он отличается от FXRU, который просаживался вниз относительно доллара, просто потому что все панически бежали из российских корпоративных облигаций в марте.

Но вот девальвация рубля сыграла злую шутку, и в рублях возникла прибыль, которой наверное можно было порадоваться. А в пересчёте на доллары получилось не очень.

Сейчас, при нулевой ставке ФРС США, покупка FXTB вообще теряет всякий смысл, имейте это ввиду.

Мем боянистый, но уж очень подходит под ситуацию 😀

Вывод 1: Доллары на счёте лучше хранить просто в долларах, если это не долгосрочный план с держанием денег в одном инструменте более трёх лет (с освобождением от налога по ЛДВ) и если это не ИИС типа Б.

Вывод 2: FXRU (ровно как и российские корпоративные облигации) — это не защитный инструмент. Март 2020 года нам прекрасно это продемонстрировал. FXTB и просто доллары на счёте — это прекрасные защитные инструменты, но на FXTB возникает налог, в отличие от долларов (если вы на них впоследствии что-то покупаете конечно же, а не просто храните чтобы обменять потом на рубли).

Вывод 3: Будет про облигации, и его пока нет, будет в конце июня.

Возможные вопросы-ответы

В: Биржа — лохотрон?

О: Конечно же, нет. Просто такие вот тонкости как валютная переоценка лучше знать и понимать как они работают заранее. У меня возникла редкая ситуация, но крайне показательная.

В: Получается, Finex — какой-то лохотрон? Или все эти БПИФы/ETF’ы — лохотрон и лучше акции-облигации напрямую покупать?

О: Нет и нет. Если бы вы купили условные акции Procter&Gamble по $117 в октябре, и продали по $117 в июне — у вас бы получилось то же самое. Но это действует и в обратную сторону: можно было «прокатиться» на волне укрепления рубля с марта по июнь, купив условный Procter&Gamble по $100 в марте ($1=80руб.), и продав по $116 в июне ($1=69руб.), получив +16% прибыль, но заплатив 0 рублей НДФЛ при этом, потому что и там, и там акция стоила 8000 рублей.

В: Этого можно как-то избежать?

О: Да. Можно не продавать три года и воспользоваться льготой длительного владения. Можно завести ИИС типа Б (но нельзя держать два ИИС одновременно, и ИИС типа А с читерскими вычетами тогда в пролёте). Если до конца года будут какие-то убыточные сделки, то налогооблагаемая база уменьшится вплоть до нуля.

В: То есть, ты вложил $1000 и получил $2 прибыли? Зачем это вообще было нужно?

О: Да, но это только часть полезного эксперимента. Я напомню, что пропорции были $500 FXRU / $500 FXTB / $5000 Rus-28. Я «пощупал» три инструмента, понял как они работают. В январе я уже понимал, что именно мне нужно и добавил в Rus-28 ещё немного. Вторая часть эксперимента — гораздо более удачная и прибыльная, по крайней мере пока. В конце июня планирую закрыть Rus-28. Но по закону подлости в конце июня начнётся какая-нибудь 💩 и я закрою в минус 🌚

В: Почему Rus-28 стоит 170%? Это хорошо или плохо?

О: Дело в том, что в 1998 году, когда она была выпущена, вы сами помните что было со страной (всё было «твёрдо и чётко»). Пришлось занять деньги под большой процент (12,75% годовых в $$$). Облигация прошла через кризис 1998 года, и не самоуничтожилась. И даже дефолта по купонам по ней не было. Экшн был в других, не в этой. Сейчас мы живем в мире очень низких доходностей. У крутого хэдж-фонда сейчас выбор: купить американских 10-летних облигаций с 0,66% доходностью, австрийских 100-летних с 1% доходностью (100 лет, Карл!) или российских 8-летних с 2,5% доходностью (как раз купоны 12,75% при номинале 170% на горизонте 8 лет дадут 2,5%). И да, в какой-то момент она начнет постепенно снижаться в цене, придя к 2028 году с номиналом 100%. Потому что погашать будут по 100% или по $1000.

В: А что ты ещё делаешь? Ты зарабатываешь на бирже?

О: Нет. Зарабатываю я на работе, никак с этим не связанной, обычной, офисной. На фондовом рынке я сберегаю заработанное и накопленное трудом, сберегаю от инфляции, стараюсь иметь доходность выше инфляции: и официальной, и реальной. Сберегаю на будущую пенсию. И да, действие происходит в России. И нет, я не поехал кукушкой.

В: Где ты об этом всём пишешь? Где можно тебя почитать?

О: Здесь я стараюсь писать всё, что хоть как-то может попасть в формат развлекательно-познавательного Пикабу. Это примерно половина контента. Можете здесь подписаться. А вообще — первоисточник — это мой блог в Telegram (найти несложно, просто вбить в поиск в приложении телеграм @finindie).

Тег Моё, эксперимент мой, кучки мои, налоги мои 🙂