Инвестиционный проект: что это, виды, структура, этапы реализации, примеры, оценка эффективности

Автор: Natali Killer · Опубликовано Ноябрь 27, 2019 · Обновлено Июнь 17, 2020

Инвестиционный проект – это первый и наиболее верный шаг к реализации любой идеи с привлечением дополнительных денежных средств инвесторов. Необходимость его составления абсолютно обоснована. Наглядная схема с четкими расчетами позволяют еще на начальном этапе оценить актуальность и ориентировочный конечный продукт.

Может создаваться как для масштабных мероприятий (к примеру, в рамках проведения государственной инновационной политики), так и для открытия малого бизнеса. Независимо от сферы применения любой инвестиционный план включает в себя:

- обоснование целесообразности проведения (цель, задачи, актуальность, ожидаемый результат);

- сроки и этапы реализации;

- объем работы;

- стоимость на каждом этапе, пояснение всех затрат;

- перечень лиц и организаций, несущих ответственность за воплощение идеи (их полномочия, функции);

- проектную документацию (перечень определяется ФЗ №39 от 25.02.199 г.).

Проще говоря, это своеобразный бизнес-план с максимально приближенным описанием последовательности практических действий.

Краткое содержание статьи

Классификация

Любую активность человека можно определить по сфере воздействия. Это стандартная классификация для инвестпроекта.

Типология определяется конкретной областью жизнедеятельности общества. Могут затрагивать сферу производств, социально-экономических отношений, коммерческую деятельность, экологию, финансовые учреждения и операции, управление или научно-технологические мероприятия.

Но наряду с ней предусмотрено несколько иных вариантов типологии по различным критериям.

По направленности

В общем понимании классификация инвестиционных проектов по направленности выделяет:

- организационные (модернизация производства),

- информационные (автоматизация деятельности),

- социально-технические (улучшение условий жизни),

- интегрированные (сочетающий в себе несколько направлений).

Однако при формировании плана могут быть скорректированы более точные цели. Для коммерческих организаций программы чаще всего направляется на увеличение ассортимента, объема или качества выпускаемой продукции, снижение издержек и т.д.

По сроку реализации

В целом по данному критерию разделяются на кратко-, средне- и долгосрочные типы. Срок исчисляется с момента зарождения идеи до ее реализации. Однако в зависимости от масштаба мероприятий разный период может быть приравнен к одному типу.

Для крупных, средних краткосрочным считается такой вариант, на воплощение которого потребуется до 5 лет; среднесрочным – до 15 лет; долгосрочным – свыше 15 лет.

Для малых – до одного года; до трех лет; более трех лет.

По сумме инвестиций

В основе – необходимые затраты для получения конечного продукта. Если предполагается строительство или модернизация больших объектов, производственных мощностей, расходы по которым превышают 10 млрд. рублей, его относят к крупным (свыше 100 млрд. рублей – мегапроекты).

При создании, реконструкции или обновлении небольших объектов при издержках в 10 млрд. рублей – средние проекты. До 1 млрд. рублей – мелкие (в основном организуются частными инвесторами).

По уровню рентабельности (доходности)

Капиталовложения могут быть определены по окупаемости как:

- нерентабельные;

- низкорентабельные;

- высокорентабельные.

По уровню риска

Доходность замысла варьируется по степени риска: чем выше опасность неосуществления, тем больше ожидаемый уровень дохода. В связи с этим можно выделить консервативные варианты: низко- или безрисковые вложения.

Высокорисковые связаны с большой вероятностью потери вложений, но при успехе участие щедро вознаградиться.

По масштабности

Реализация предлагаемого сценария может осуществляться на шести уровнях:

- частные (направлены на один объект),

- местные (в пределах одного города),

- отраслевые,

- региональные (затрагивают конкретный субъект РФ),

- национальные (народнохозяйственные),

- международные (выходящие за пределы одной страны).

Примеры инвестпроектов

В рейтинг наиболее выгодных онлайн вложений на 2019 год относятся в основном схемы, связанные с финансовым (в частности, криптовалютным) и медийным (информационным) рынком.

Один из актуальных примеров инвестиционного проекта – Cryptonode. Стартовал всего год назад (ноябрь, 2018 г.), но уже считается достаточно перспективной площадкой. Низкий порог входа – всего 10$, ежедневный доход составляет от 0,5 до 1,5%.

На российском рынке среди успешных программ – «Ферреро Руссия». В 2018 году кондитерская фабрика запустила инвестпроект с целью расширения производства (экспорт). Для реализации запланировано инвестировать более 1,4 млрд. рублей. К 2021 году ожидается наращивание производственных мощностей в более чем 50 тыс. тонн кондитерских изделий.

Оценка эффективности

Важный показатель для любого вложения – возвратность вложенных средств, доходность. В связи с этим важным критерием одобрения является возможность окупаемости. Это ключевой фактор для оценки эффективности инвестиционного проекта.

Показатели эффективности

Оценка инвестпроектов исчисляется специальными формулами и показателями. Подобный анализ позволяет принять решение об целесообразности вложения средств.

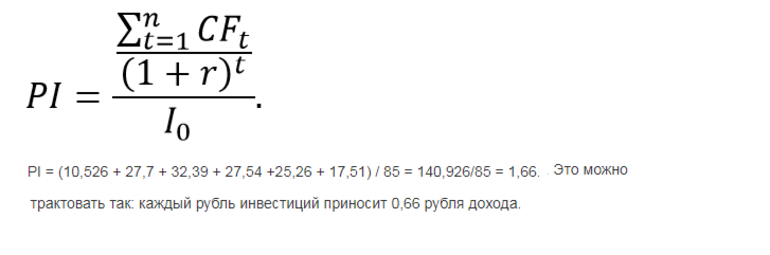

Индекс доходности (PI)

Индекс доходности в основном применяется для мониторинга инвестпроектов, рассчитанных на краткосрочный период. Определяется соотношением текущего денежного потока к первоначальным вложениям. В результате получаем доход на единицу инвестированных средств.

Чем выше индекс, тем более привлекателен план. Пороговое значение для выбора – 1. Если показатель ниже, можно предположить об отсутствии доходности.

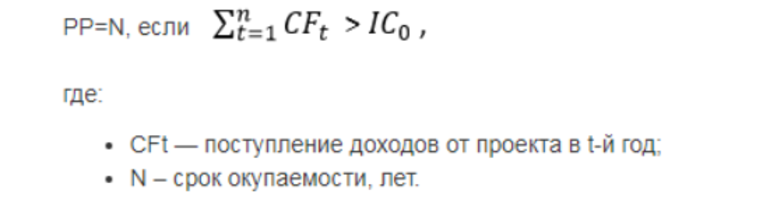

Срок окупаемости (PP)

Обозначает период, за который инвестиционные затраты будут покрыты полученной чистой прибылью, включая амортизацию (отчисления на восстановление изношенных основных фондов). Расчет срока окупаемости инвестпроекта производится по соотношению первичных вложений к годовому притоку.

Инвестпроект по данному показателю эффективности считается приемлемым, если рассчитанный срок не превышает максимально допустимого.

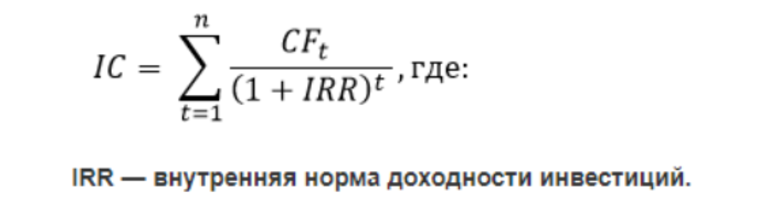

Внутренняя норма доходности (IRR)

При соотнесении годового денежного, инвестиционного потока и срока жизни программы формируется внутренняя норма доходности. Определяет, при какой дисконтной ставке чистые текущие потоки будут равны стоимости инвестиций.

В целом уточняется, какая максимальная стоимость капитала необходима для инвестирования в запланированные мероприятия.

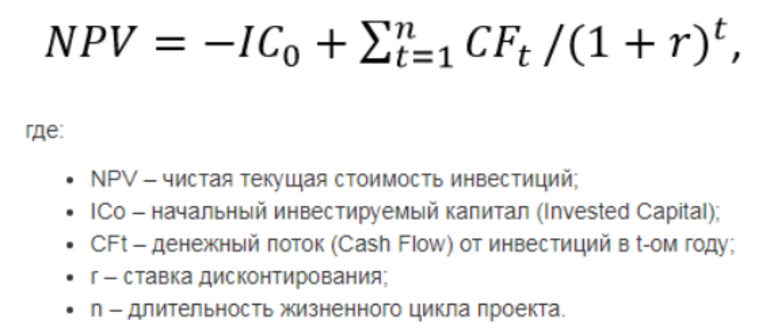

Чистая приведенная стоимость проекта (NPV)

NPV – ключевой показатель для оценки эффективности инвестпроектов в денежных поступлениях. Здесь учитывают основные условия вложений: денежный поток по отношению к ставке и сроку дисконтирования за вычетом исходных инвестиций.

Положительное решение может быть принято, если рассчитанное значение превышает 0. В противном случае вклад в идею считается нецелесообразным.

Средневзвешенная (бухгалтерская) ставка рентабельности (ARR)

Модифицированная ставка доходности, которая учитывает чистую прибыль (средняя в год), стартовые вложения и остаточную стоимость. Целесообразность инвестиций по средневзвешенной рентабельности осуществляется сопоставлением с учетной доходностью других альтернатив и рыночной ставки, фактической рентабельностью.

Модифицированная внутренняя норма прибыли (MIRR)

Индекс используется при необходимости мониторинга ежегодно реинвестируемого инвестиционной схемы по ставке стоимости капитала. Позволяет оценить размер доходности по стартовым обязательствам.

Бизнес-план

Понятие инвестиционного проекта напрямую сопряжено с бизнес планом. Документ отражает порядок осуществления операций и действий для достижения ожидаемого результата. Все материалы подкрепляются обоснованием с математической, экономической, маркетинговой точки зрения.

Любая идея начинается именно с этого документа, поскольку потенциальные вкладчики при анализе инвестпроектов и дальнейшем принятии решении опираются на сведения, отраженные в нем.

Оценка рисков

При формировании плана привлечения инвестиций рекомендуется оценить возможные риски, предусмотреть способы их преодоления. Наиболее верный способ – составить матрицу оценку рисков, которая учитывает вероятность наступления и значимость последствий того или иного события.

Риски при реализации инвестпроекта могут носить различный характер:

- экологические (связаны с природными явлениями, которые препятствуют деятельности);

- экономические (изменение стоимости на сырье, транспортировку, рабочую силу, т.д.);

- политические (запрет экспорта и импорта, снижение поддержки МСП, т.д.);

- социальные.

Важно обратить внимание на внутренние риски. В частности, на стабильность и профессиональность деятельности кадров. Также следует определить внешних заинтересованных лиц (стейкхолдеров): в чем их интерес, как они могут повлиять на ход реализации, как с негативной, так и с положительной точки зрения.

Предварительный анализ рисков инвестиционных проектов позволит своевременно принять меры и преодолеть непреднамеренные затраты.

Структура проекта

План предлагаемого инвестпроекта включает в себя пять основных элементов, которые призваны максимально подробно разъяснить его целесообразность и привлекательность.

Резюме

Резюме в паспорте инвестипроекта в основном выполняет функцию PR. Грамотно описанная в краткой форме сущность бизнес идеи, отражающая ее преимущества, способна получить больше положительных ответов от потенциальных инвесторов.

Этот раздел представляет собой документ с выжимкой по всем аспектам и показателям эффективности инвестпроекта. Начинается с общего описания организации (физического лица) и идеи, завершается расчетными значениями и представлением топ-менеджмента.

Подробное описание проекта

В разделе описания предоставляет подробную информацию, которая отражает:

- цели, задачи и предпринимательский замысел (миссия);

- период существования;

- ответственные лица за реализацию, их полномочия;

- ожидаемый результат;

- перечень стейкхолдеров;

- разграничение этапов (от стартового совещания до закрытия).

Финансовая модель

В финансовой модели реализуемого проекта отражаются все материальные аспекты. В данном пункте обосновывается размер привлекаемых средств. Могут быть включены расходы на поддержку деятельности участников:

- проектный офис (заработная плата);

- командировки;

- аренду помещений.

Неотъемлемой частью финансовой модели также является смета, в которой обоснованы затраты на поставку и производства сырья, запуск производственных мощностей, строительство объектов и т.д.

Обоснование производится по объему, стоимости, срокам, основным выгодам реализации вложенных средств.

Расчет и оценка экономической эффективности

Безусловно, экономические расчеты и анализ эффективности – основа для принятия к вниманию предлагаемой идеи. В рамках данного аспекта предоставляются сведения по сроку окупаемости и обоснованности вложений. Важно также максимально полно отразить возможные риски и способы их минимизации, чтобы внушить уверенность в действиях.

При представлении инвестпроектов могут быть использованы любые методы оценки.

Заключение и выводы

После прохождения государственной экспертизы все полученные данные вписываются в паспорт текущего инвестпроекта. Бизнес идеи по данной форме будут оцениваться и выбираться на конкурсной основе потенциальными вкладчиками.

Этапы реализации

Жизненный цикл любой бизнес-идеи проходит по четырем основным этапам. Каждый из них требует четкого разграничения при анализе инвестиционных проектов.

Прединвестиционный

Из всего объема занимает незначительную часть – не более 1,5% от вложенных средств. Однако он требует максимальной ответственности, поскольку определяется обоснованностью дальнейшего предложения. Инициатор самостоятельно должен убедиться в возможной успешности плана.

Для этого инвестпроекты с помощью различных методов оценки подтверждает целесообразность финансирования. Рассматривается текущий рынок, производятся технические и экономические расчеты, подготавливается документация.

Инвестиционный

После анализа и оформления инвестиционных проектов наступает второй этап – обращение к инвесторам. Он занимает порядка 70-90% всей суммы вложенных средств.

Первоначально определяются совокупный объем, порядок и очередность инвестиций. Далее полученные средства распределяются по основным фондам.

Эксплуатационный

На стадии эксплуатации производится зачисления на оборотные средства и оплату труда сотрудников. В целом, в рамках него возвращаются инвестиции вкладчиков. При учете амортизационных расходов срок выплат может затянуться на неопределенный период. Поэтому рекомендуется более внимательно подходить к показателям эффективности.

Ликвидационный

Инвестпроект находится на этапе ликвидации в том случае, если текущие вложенные средства исчерпали себя. Данная стадия характеризуется либо падением прибыли, либо резким скачком затрат.

Предложенные мероприятия могут оказаться неудачным или к моменту завершения требовать новых вложений для дальнейшего развития. В процессе ликвидации проектной группой подводятся итоги об успешности реализации идеи: уточняются недостатки и варианты улучшения новой работы.

Статья подготовлена редакцией сайта. Познакомьтесь с авторами блога

Если вы хотите получать свежие идеи о заработке, инвестидеях, бизнесе, управлении личными финансами в свой почтовый ящик, то подпишитесь на обновления.

Пример инвестиционного проекта с расчетами его эффективности

Инвестиционный проект – многостраничный документ, в состав которого входит описательная и расчётная части. Начинать работу над любой инвестиционной концепцией следует с определения его цели. После этого предстоит оценить имеющиеся возможности и конкретизировать программу действий. Создание грамотного инвестпроекта — довольно сложная задача. Чтобы облегчить работу, можно бесплатно закачать готовый инвестиционный проект с примерными расчётами.

- Пример целей инвестиционного бизнес-плана

- Основные виды

- Пример вклада: содержание и структура

- Расчетная часть

- Чистая приведённая стоимость

- Относительные коэффициенты доходности

Пример целей инвестиционного бизнес-плана

Инвестиционный бизнес проект представляет собой сочетание правовой и финдокументации, отражающей экономическую выгоду вложений в конкретный объект. Инвестиционная концепция должна содержаться проектно-сметные документы, а также подробный план действий по расходу финсредств. Нередко разработчики используют пример инновационного проекта с расчетами и, взяв его за основу, составляют собственный.

При разработке инвестиционного проекта нужно выполнить определённые мероприятия:

Любой пример инвестиционного бизнеса отличается несколькими особенностями. Они имеют важное значение для инвестора и должны быть качественно проработаны. Наиболее значительными среди них являются:

- Пример оценки стоимости. Любой инвестиционный план можно представить в форме конкретной суммы денежных средств.

- Окупаемость. В ходе реализации бизнес-плана важно возместить все затраты.

- Временной цикл. Прибыль может быть получена только по истечении определённого количества времени.

- Пример идеи проекта следует выразить максимально лаконично, максимум в пяти предложениях.

Основные виды

Существует достаточно много видов инвестиционных концепций. Они классифицируются в соответствии с разными показателями. Среди основных категорий проектов можно выделить несколько примеров:

- Длительность реализации — проекты могут быть краткосрочными (менее трех лет), среднесрочными, а также продолжительными (свыше 5 лет).

- Объем финансирования – мелкие и средние, крупные и мегакрупные.

- Специализация – коммерческие, научно-технические, производственные, экологические.

- Масштаб – от глобального и крупномасштабного до локального.

- Уровень рисков, как пример – низкие и завышенные.

Ежегодно в РФ стартуют тысячи инвестиционных бизнес-планов.

Пример вклада: содержание и структура

Для оценки эффективности примера инвестиционной идеи, а также её значимости, необходимо разработать бизнес-план. Он должен отражать привлекательность проекта, рассматривать примеры воплощения, трудности в реализации, а также выходы из проблемных ситуаций. Заключенная в бизнес-плане информация должна подаваться максимально чётко, грамотно и достоверно.

Нежелательно перегружать текст техтерминами и подробностями. Описательные фразы стоит заменить цифрами, а также систематизировать информацию, используя для этого таблицы с графиками. Структура бизнес-плана может отличаться в зависимости от примера конкретного проекта и не регламентируется нормативами.

Можно выделить несколько важных содержательных элементов, которые желательно включить в состав описательной части:

- Титульный лист. Содержит название документа, данные о создателях, а также здесь указывается место и время его создания.

- Оглавление. Перечислены главные разделы с соответствующими страницами.

- Резюме. Содержит информацию о предприятии и сфере его деятельности. Здесь же для примера отмечены главные цели и преимущества инвестиционного плана. Если он имеет недостатки, то важно отметить способы их устранения. Эта часть плана должна быть краткой, чтобы в короткие сроки привлечь внимание потенциальных инвесторов.

- Пример описания предприятия и выпускаемой им продукции. Глава предназначена для раскрытия состояния во всей отрасли, а также конкретной компании, разрабатывающей проект.

- Раскрытие инвестиционной концепции. В качестве примера указываются целеполагание и преимущества, а также даются данные об объёме, конкурентоспособности и спецификациях планируемой к выпуску продукции. Также следует обозначить примеры основных этапов воплощения проекта в жизнь.

- Исследование и анализ ситуации на рынке. Инвесторам предлагаются материалы, в которых указаны данные о месте продукта на рынке и структуре целевой аудитории.

- Пример маркетингового плана. Содержит описание способов, за счёт которых планируется достичь необходимый объем продаж.

- Производственный план. Здесь необходимо обосновать примеры производственных возможностей инвестиционной идеи по изготовлению высококачественной продукции в требуемых объёмах в оговорённые сроки.

- Примеры оценки потенциальных рисков и страховка. Этот пункт рассказывает об ожидаемых проблемах при реализации проекта и возможных способах преодоления трудностей.

- Финплан. Раздел даёт примеры оценки экономпотенциала фирмы и позволяет спланировать её деятельность с позиции финансов.

- Оргплан. Содержит характеристику оргструктуры предприятия с детализацией подразделений.

- Выводы. Завершающий пункт, в котором для проекта представлены конченые результаты с инвестиционного ракурса и его сущности.

При необходимости бизнес-план может иметь дополнительные разделы.

Расчетная часть

Часто трудности возникают при расчёте инвестиционного бизнес проекта. Потенциальные инвесторы оценивают его с экономического ракурса, поэтому крайне важно правильно определить соответствующие показатели.

Чистая приведённая стоимость

Для расчёта параметра используется формула:

В качестве примера инвестиционного плана можно взять компанию, решившую провести замену морально устаревшего техоборудования в одном цехе. На покупку, логистические траты и монтаж станков необходимо затратить 84 млн рублей. Стоимость демонтажа устаревшего оборудования будет полностью покрыта за счёт его сбыта на рынке.

Срок жизни инвестированных средств равен длительности морального износа новых станков и составляет 6 лет. Нормы дисконтирования и доходности компании равны и составляют – 14%. Чистый доход от работы установленных станков по годам составляет, соответственно, 12, 36, 48, 46, 48 и 38 млн рублей.

Подставив все необходимые значения в формулу, получится NPV = -84+12/(1-0,14)+36/(1-0,14)2+48/(1-0,14)3+46/(1-0,14)4+48/(1-0,14)5+38/(1-0,14)6 = 56,926 млн рублей.

В этом примере норма дисконтирования не изменяется, что на практике происходит крайне редко. Чтобы получить максимально точное значение MPV, чаще всего используется примерная % ставка по каждому году.

Также следует получить окупаемость инвестиций во времени в месяцах либо годах. Для его расчёта используется такая формула:

При расчёте для проекта инвестиционного КПД в примере РР=3, так как 3 t =1 CF t (12+36+48) > I 0 (85).

Относительные коэффициенты доходности

Первым показателем станет индекс доходности по каждой единице на сегодня:

Для расчёта ВНД применяется следующая формула:

После детального изучения формулы будет ясно, что пример IRR представляет собой одновременно среднюю и предельную норму, ниже которой по доходности опускаться нельзя. Именно поэтому она чаще всего сравнивается с барьерами для конкретного инвестиционного бизнес-плана. В результате можно принять верное решение об инвестиционной целесообразности текущего проекта. В примере, когда IRR меньше либо равно ставке % дисконта финпотоков, вложений ждать не стоит.

Так как в настоящем примере Κф эффективности инвестиций рассчитывается по всему сроку жизни оборудования, то следует использовать формулу ARR = CF cr /(I 0 + I f)/2. В ней I f является ликвидационной стоимостью проекта. Таким образом, AMR = 44,7%.

Скачав и изучив образец примера инвестиционный проекта, можно на его основе составить собственный. Применение при расчёте коэффициентов оценки инвестиционных идей позволяет найти максимально выгодный объект для вложений. Однако следует помнить, что, кроме внешних факторов, на оценку проекта серьёзное влияние оказывают и внутренние. В первую очередь речь идёт о примере высокой сложности точного определения будущих доходов. Но при этом есть возможность, благодаря простоте расчётов, уже на ранних этапах исключить самые нерентабельные инвестиционные концепции.

А вам доводилось делать расчеты для инвестиционных проектов?

https://misterrich.ru/investicionnye-proekty-eto-vidy-struktura-etapy-realizacii-primery-ocenka-effektivnosti/

https://vse-investicii.ru/razvitie-proektov/investicionnyj-proekt-primer-s-raschyotami