Инвестиционные фонды: зарождение, развитие, мировые тенденции

Инвестиционные фонды и инвестиционные компании являются одними из основных операторов на фондовом рынке. Инвестиционные фонды, как и инвестиционные компании, имеют существенные профессиональные особенности и ограничения в своей деятельности на финансовом рынке, выделяющие их среди других посредников.

Если сравнивать привлекательность инвестиционных фондов и инвестиционных компаний с банковскими кредитными учреждениями первые доминируют по таким позициям:

- инвестиционные фонды и компании через владение акциями предприятия имеют значительно большее влияние на предприятие с помощью кредитования;

- акционерное совладение дает право голоса в корпоративном управлении, а кредитные отношения – нет (этот момент всегда учитывают долгосрочные инвесторы);

- банк получает финансовую прибыль – проценты за предоставленные займы, поступление которых имеет форму аннуитетных платежей в ограниченном времени;

- инвестфонды и компании ориентируются на нефиксированную и негарантированную прибыль, которая зависит от позиций предприятия на рынке, капитализации его акций и решений годовых собраний акционеров относительно распределения прибыли.

В современной экономике выделяют следующие виды инвестиционных фондов:

- Паевой инвестиционный фонд

- Фонды акций

- Бонд фонды (фонды облигаций)

- Индексные фонды

- Сектор фонды

- Фонды иностранных акций

- Другие типы инвестиционных фондов

- денежных рынков

- недвижимости

- дохода

- сбалансированные или смешанные

- опционов и фьючерсов

- с социальной ответственностью

- жизненных циклов

- Хеджевые фонды

Долевой состав работающих паевых инвестиционных фондов (по данным Национальной лиги управляющих и РосБизнесКонсалтинга), %

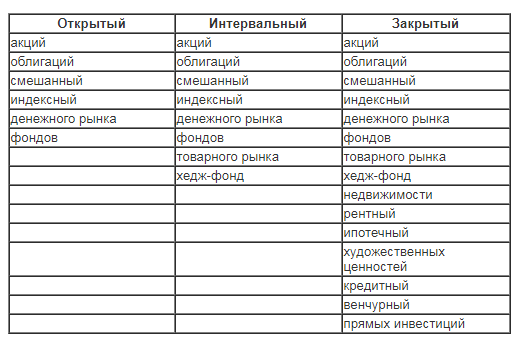

Также, паевые инвестиционные фонды можно классифицировать по таким категориям:

Инвестиционные фонды и инвестиционные компании представляют собой удобный для мелкого инвестора механизм участия в рынке ценных бумаг. В странах с развитой экономикой опыт работы на рынке ценных бумаг этих финансовых посредников имеет более давнюю историю, чем в России или Украине.

С целью обеспечения защиты интересов инвесторов и хранения той важной роли, которую играют инвестиционные фонды и инвестиционные компании в мобилизации капитала, в США разработана всесторонняя система регулирования инвестиционной деятельности, которая закреплена в Законе «Об инвестиционных компаниях». Согласно Закону, эти учреждения должны соблюдать требования по раскрытию информации и отчетности, которые провозглашены Законом «О фондовой бирже» в 1934 г. Согласно закону “Об инвестиционных консультантах” от 1940 г. в США за консультантами, которые нанимаются

инвестиционными компаниями, осуществляется надзор. Комиссия по ценным бумагам и фондовым биржам США является независимым государственным агентством. Она выполняет соответствующие функции и следит за выполнением вышеупомянутых законов.

Не смотря на значительный рост и изменения в сфере деятельности инвестиционных компаний с момента принятия «Закона об инвестиционных компаниях», правила и нормативы, разработанные в нем, остаются до сих пор эффективными.

Активы инвестиционных фондов (ИФ) в 1998 г. составили примерно 5, 5 трлн. дол., из них 45% принадлежали физическим лицам, а 55% — институциональным инвесторам. Если в 1990 г. фонды выплачивали $8,1 млрд. то в 1997 г. — 184, 1 млрд. дол. В Европе активы инвестиционных фондов оценивают примерно в 3, 195 трлн. евро, из них :

- Германия — 696 млн. Евро;

- Франция — 602 млн. Евро;

- Италия — 451 млн. Евро.

Мировые тенденции развития инвестиционных фондов:

- ИФ из организационной формы все больше трансформируются в финансовый инструмент;

- управление активами ИФ осуществляется от диверсификации и дисперсии активов к диверсификации инвестиционных управляющих (см. директиву ЕС № 611, 1985);

- интернационализация ИФ;

- все большее участие ИФ в корпоративном управлении предприятиями, чьи ценные бумаги находятся в их портфелях (контроль результатов хозяйственно-финансовой деятельности);

- усиление защиты прав инвесторов ИФ.

Зарубежный опыт убеждает в эффективности таких форм коллективного инвестирования, как взаимные и паевые фонды. В США, странах

Евросоюза они занимают видное место в аккумуляции средств населения (более 70%). Именно эти структуры привлекают значительную часть

свободных финансовых ресурсов и управляют ими в дальнейшем обращении.

Почти 70% совершеннолетних работающих граждан США регулярно направляют свои пенсионные накопления не на банковские счета, а в инвестиционные фонды, которые размещают эти средства в акциях и других ценных бумагах. Ежемесячно фондовый рынок принимает около 2 млрд. дол. от американцев, рассчитывающих получить таким образом значительно больший доход, чем в банке. Если 10 лет назад в США было всего 900 инвестиционных фондов, которые контролировали млрд. дол. своих клиентов, то сегодня почти 3 тыс. таких фондов имеют капитал более чем 2 трлн. дол.

В целом в США так или иначе с фондовым рынком связано почти 100 млн. лиц, которые держат сбережения в ценных бумагах.

С середины 80-х годов в Западной Европе по инициативе Совета европейских сообществ получили распространение особые открытые инвестиционные фонды (Undertakings for Collective Investment in Transferable Securities), которые создаются для того, чтобы предоставить возможность фонда, который базируется в одной из стран-членов ЕС, продавать свои акции в других странах.

Потенциальных инвесторов фонды могут привлекать минимальной суммой инвестиций, условиями доходов, возможностью дополнительных вкладов. Например, в США сумма начальных вложений колеблется в пределах от 100 долл. (Franclin Growth Fund) до 3000 долл. (Vanguard U.S. Growth Portfolio Fund), есть фонды, не ограничивающие минимальной суммы вложений (Twentieth Century Fund).

Типовая схема функционирования зарубежных институтов общего инвестирования, аккумулирующая средства мелких инвесторов под определенную

инвестиционную декларацию, предусматривает создание акционерного общества открытого типа, размещение акций среди населения и выкупе их у акционеров.

Управление активами фонда осуществляет профессиональный управляющий. Размер фонда колеблется в зависимости от соотношения объема продаж и выкупа собственных акций. В отличие от рынка акций корпораций, вторичного рынка акций у взаимных фондов нет. Они не котируются на бирже и не обращаются на внебиржевом рынке. Их можно выкупить только в фонде или у его торговых агентов (андеррайтеров). Выкуплены фондом акции обездвиживаются. К особенностям функционирования взаимных фондов за рубежом относится их достаточно глубокая специализация.

Различают:

- взаимные фонды денежного рынка (вкладывающие активы в надежные краткосрочные обязательства государства и корпораций);

- фонды вложений в государственные долгосрочные и среднесрочные облигации;

- фонды муниципальных облигаций и тому подобное.

Одним из основных требований функционирования финансовых посредников, в том числе и ИФ, есть обеспечение прозрачности и ликвидности. Их деятельность требует соответствующего регулирования — как на государственном уровне, так и на уровне самоорганизации. Опыт зарубежных стран доказывает, регуляторные изменения в основном происходят за экономическими кризисами. Для стран СНГ в современных условиях задачи эффективного регулирования финансовыми потоками и поведением посредников является очень актуальным

Что предлагают зарубежные фонды недвижимости

Опрос, проведённый Tranio в 2017 году, показал: большинство риелторов (81 %) считают, что русскоязычные инвесторы редко вкладывают деньги в фонды недвижимости.

Однако скоро такой способ инвестирования может стать популярнее. «По нашим прогнозам, годах россияне будут больше узнавать о фондах недвижимости и постепенно будут двигаться в этом направлении. Зачастую это более удобный формат, чем самостоятельная покупка и последующий менеджмент объекта»,— говорит управляющий партнёр Tranio Георгий Качмазов.

В этой статье мы расскажем, как с помощью фондов инвестировать в проекты, связанные со строительством и эксплуатацией недвижимости.

Фонды недвижимости работают по такой схеме:

- фонд назначает управляющую компанию (менеджеров фонда);

- инвесторы вкладывают капитал в фонд;

- на полученные деньги менеджеры фонда приобретают объекты недвижимости;

- менеджеры фонда генерируют и направляют прибыль в фонд;

- часть прибыли распределяется между инвесторами: они зарабатывают на том, что пропорционально своей доле в фонде получают долю дохода от аренды или/и перепродажи.

У инвестиций в фонды много плюсов:

- небольшой порог для входа — от 1 тыс. до 30 тыс. евро (для сравнения: для покупки ликвидной квартиры требуется минимум 100 тыс. евро);

- простота покупки продажи акций и паёв (в открытых фондах это можно сделать в любой рабочий день);

- профессиональное управление (не требуется тратить личное время на менеджмент);

- диверсификация инвестиционного портфеля;

- бóльшая ликвидность по сравнению с инвестициями напрямую в объекты недвижимости.

Однако есть и существенный минус: нерезидентам сложно инвестировать в иностранные фонды.

Комментирует эксперт Tranio Александр Чернов: «Инвестировать в американские фонды физическим лицам – нерезидентам сложно по ряду причин. Большинство платформ организованы как инвестиционные трасты недвижимости (Real Estate Investment Trusts, REITs), которые освобождены от налогообложения и переносят бремя уплаты налогов на доходы от инвестиций в недвижимость на своих акционеров (инвесторов). Такая структура выгодна резидентам США, которые часто используют для капиталовложений средства со своих пенсионных инвестиционных счетов, которые, в свою очередь, также имеют льготный режим налогообложения. Но зарубежным инвесторам, вкладывающим в подобные американские фонды, придётся заплатить значительный подоходный налог и самостоятельно подать налоговую декларацию в США, так как фонды не выступают налоговыми агентами. К тому же, оформление декларации — трудоёмкий и затратный процесс. Потенциальные инвесторы из России также столкнутся со сложностями при перечислении средств из российских банков на американские счета фондов и при возврате капитала на счета в РФ. Большинство платформ не рассчитаны на работу с иностранцами и предполагают, что у инвесторов есть банковские счета в США. При этом открыть счёт в американском банке без номера социального страхования, адреса в США или долгосрочной визы проблематично и в любом случае потребует личного присутствия и поездки в эту страну».

Однако, по словам директора по финансовым сервисам Tranio Кирилла Шмидта, инвестировать в REIT можно и на бирже — как в ценные бумаги. «При таком сценарии подавать налоговую декларацию в США не придётся»,— говорит он.

Типы фондов

Тем, кто всё же решился на такие инвестиции, для начала важно узнать тип фонда, чтобы понять, как и в течение какого срока будет начисляться прибыль.

Существует несколько типов фондов.

1) по использованию прибыли:

| Фонд накопления (Accumulation, Acc) | Фонд, ориентированный на доход (Income, Inc) | |

|---|---|---|

| Способ использования прибыли | Прибыль реинвестируется обратно в фонд для покупки дополнительных объектов или акций | Прибыль начисляется на банковский счет инвестора |

| Цель фонда | Рост и увеличение базы объектов для генерирования дополнительной доходности | Только получение дохода |

Большинство фондов нацелены одновременно и на расширение, и на получение дохода.

2) по участию в торгах на бирже:

| Котирующиеся на бирже (listed) | Не котирующиеся на бирже () | |

|---|---|---|

| Выпуск акций | Выпускают акции | Не выпускают акции |

| Юридический статус | — инвестиционные трасты недвижимости (Real Estate Investment Trusts, REITs) — компании недвижимости — акционерные общества | — паевые инвестиционные фонды (unit trusts или mutual funds) — пенсионные фонды (pension schemes) — товарищества с ограниченной ответственностью (limited partnerships) |

«Информация о не котирующихся на биржах фондах доступна инвесторам не менее, чем о котирующихся на бирже. Это хорошо отрегулированная отрасль. Инвестировать в паевый инвестиционный фонд розничному инвестору даже проще, чем в фонд на бирже, и этот сегмент рынка максимально прозрачен»,— говорит Кирилл Шмидт.

3) по срокам инвестирования:

| Открытые () | Закрытые () | |

|---|---|---|

| Сроки до продажи паёв | Инвестор может покупать паи или предъявлять паи к выкупу управляющей компании в любой рабочий день | Создаётся на ограниченный срок (). В течение этого срока инвестор не может забрать свои средства из фонда. Погашение паёв происходит при ликвидации фонда |

| Ликвидность | Высокая | Низкая |

Фонды, специализирующиеся на сдаче недвижимости в аренду, могут быть открытыми и закрытыми. Однако большинство фондов, занимающихся строительством,— закрытые, так как пока возводится объект, деньги изъять нельзя: они вложены в участок, котлован, строящееся здание. Выйти из инвестиций можно после окончания строительства и продажи здания, когда у фонда появляются средства (однако инвестор может перепродать свою долю другому инвестору). Например, фонд открывается в 2015 году, собирает нужный объём средств с инвесторов и строит на эти деньги объекты в течение пяти лет. После того, как деньги собраны, фонд объявляется закрытым, в 2020 году он продаёт объекты и на вырученные средства выплачивает инвесторам прибыль.

От фондов следует отличать краудфандинговые платформы, также представляющие собой коллективные схемы инвестирования. «Основная разница в том, что в отличие от фондов в краудфандинге инвестор часто сам выбирает, в какие именно проекты вкладывать, и не связывает себя обязательствами заранее»,— говорит Александр Чернов.

Инвестиционные стратегии

Инвестору важно знать, по какой стратегии работает фонд, чтобы оценить риски и доходность. Стратегии бывают четырёх видов.

Стратегии инвестирования

| Стратегия | Другие названия | Суть | Риски | Доходность* |

|---|---|---|---|---|

| Core | Buy and Hold («покупка и владение») | Покупка недвижимости для сдачи в аренду без привлечения кредита | Низкие | Низкая () |

| Core Plus | Покупка недвижимости для сдачи в аренду в нецентральных локациях с использованием кредитного рычага | Средние | Средняя () | |

| Value Added | Value Added («прирост стоимости») | Редевелопмент (покупка объектов для реконструкции, последующего ремонта, и продажи по более высокой цене) | () | |

| Opportunistic | Строительство, покупка неосвоенных земель, объектов с обременениями | Высокие | Высокая (более 10 %) |

* в Западной Европе и США

Большинство фондов работают только по одной из стратегий. Но некоторые выбирают сразу две или три — например, Core, Core Plus и Value Added. «В Европе и США по объёмам капитала преобладают фонды Core и Core Plus, так как в них находится существенная доля всех наиболее дорогих и крупных институциональных объектов»,— говорит Александр Чернов.

Те фонды, что работают по стратегии Core, выбирают устоявшиеся, низкорисковые рынки со стабильным спросом и ростом цен, а потому предлагают низкую арендную доходность Фонды, предпочитающие стратегию Core Plus, дают более высокую доходность (до 7 %), поскольку инвестируют в менее центральные локации и используют кредитный рычаг. Наконец, фонды, специализирующиеся на Value Added, могут предоставлять конечную доходность до 10 % за счёт того, что вкладывают средства инвесторов в развивающиеся рынки, например, на такие, где ожидается джентрификация, и приобретают объекты под реконструкцию для последующей перепродажи по более высокой цене.

Примеры фондов и их стратегий

«У инвесторов разные задачи: нужно сохранение капитала с минимальными риском и доходностью, готов к большому риску и ожидает более высоких процентов на вложенный капитал. Западный рынок фондов недвижимости предлагает широкий спектр различных стратегий, уровня риска и доходности для своих клиентов»,— говорит Георгий Качмазов.

Некоторые зарубежные фонды недвижимости и их стратегии

| Фонд | Aberdeen Property Trust | Henderson | Legal & General | PropFund | US Masters Residential Property Fund |

|---|---|---|---|---|---|

| Тип фонда | Открытый, котирующийся | Открытый, котирующийся | Открытый, котирующийся | Закрытый, не котирующийся | Открытый, котирующийся |

| Юрисдикция | Великобритания | Великобритания | Великобритания | Германия | Австралия |

| Стратегия | Core | Core | Core | Core Plus | Value Added |

| Минимальный бюджет | 5 000 £ | 1 000 £ (Acc), 3 000 000 £ (Inc) | 500 £ | 30 000 € | Н/д |

| География объектов | Великобритания (Лондон) | Великобритания ( Англия) | Великобритания | Германия (Берлин и окрестности, а также города с населением более 50 тыс. человек) | США (, ; недооценённые локации) |

| Типы объектов | 50 % — торговые объекты, 20 % — офисы | Торговая и офисная недвижимость | 22 % —промышленные объекты; остальное — магазины, офисы, , склады | Квартиры | Дешёвые дома семьи и многоквартирные здания квартир |

| Доходность, % в год | 3,1 | 2,8 | Н/д | ||

| Закредитованность (LTV, %) | — | — | — | Н/д |

По данным исследования Европейской ассоциации инвесторов в не котирующиеся на бирже фонды недвижимости (European Association for Investors Real Estate Vehicles, INREV), большинство опрошенных инвесторов в 2016 году выбирали стратегии Value Added или Core. По сравнению с 2015 годом доля Core и Value Added увеличилась (с 82,2 до 86,2 %), а Oportunistic — уменьшилась (с 17,8 до 13,8 %). Это говорит о том, что в 2016 году инвесторы были меньше готовы идти на риски, чем ранее. В исследовании также сообщается, что самые популярные рынки для инвестиций — страны с низкими рисками (Германия, Франция и Великобритания).

На отдельных рынках доля оппортунистических стратегий может быть выше. Например, по данным JLL, в Испании в 2015 году она составляла 28 % (тогда как Core и Core Plus — 35 %). Эта страна характеризуется бóльшими рисками, чем, например, Великобритания и Германия, и инвесторы, выбирающие Испанию, как правило, готовы идти на бóльшие риски.

Минимизация рисков и диверсификация

Доходность в фондах инвесторам не гарантируется. Она зависит от того, дорожают или дешевеют активы, а также от спроса на аренду и динамики арендных ставок.

Как и любой вид инвестиций, вложения в фонды недвижимости сопряжены с рисками. Чем больше доходность, тем выше риски.

«Один из главных рисков фонда — недобросовестные управляющие. Важно выбирать компании с хорошей историей, репутацией, прозрачной отчётностью и понятной стратегией»,— говорит Георгий Качмазов.

Большинство фондов стараются минимизировать риски, комбинируя различные стратегии и диверсифицируя портфель.

Основные риски и пути их минимизации

| Риски | Как фонды страхуются от рисков |

|---|---|

| Макроэкономические риски (кризис, инфляция и т. д.) | Выбор стабильных рынков (например, инвестиции в «большую семёрку» Германии) и диверсификация (например, 80 % капитала может вкладываться в торговые центры или офисы и 20 % — в логистические комплексы и дома престарелых) |

| Рыночный риск (падение цен на недвижимость, удешевление аренды) | |

| Валютный риск (например, при вложении австралийского фонда в США есть риск падения курса американского доллара) | |

| Законодательный риск (изменения в законодательстве) | |

| Продажа по цене ниже покупной | Покупка в недооценённых районах, в которых ожидаются или проводятся джентрификация или регенерация |

| Риск, связанный с финансированием (в будущем фонд может не получить выгодные условия по кредитам) | Кредиты с фиксированными ставками, LTV не более 50 % |

| Неуплата аренды арендаторами | Надёжные арендаторы с хорошей кредитной историей (крупные компании, такие как Sainsbury’s, государственные предприятия), несколько арендаторов |

| Риск простоев | Выбор уже сданных в аренду объектов с минимальной заполняемостью в районах с развитым транспортным сообщением и рынком труда; продолжительные и жёсткие договора аренды |

| Риск повышенных расходов на содержание | Выбор качественных объектов (жильё, не требующее ремонта, «зелёные» офисные здания класса А и т. д.) |

Многие фонды диверсифицируют свой инвестиционный портфель, то есть вкладывают средства инвесторов одновременно в недвижимость нескольких типов в разных странах, используя несколько стратегий и направлений инвестиций. Помимо недвижимости, фонды могут хранить небольшую долю средств в наличных или ценных бумагах. Есть также фонды, которые не инвестируют напрямую в объекты, а вкладывают средства в другие фонды или компании, занимающиеся недвижимостью.

Как же инвестировать?

Проекты Core и Core Plus — наименее рискованные, но можно больше заработать с помощью стратегии Value Added.

«Единой рекомендации нет. Выбор зависит от целей инвестирования и места инвестиции в портфеле клиента. Например, если 80 % средств уже вложены в надёжные инструменты и нужен инструмент для повышения доходности, то ещё 20 % можно направить в проекты Value Added»,— говорит Александр Чернов.

По словам Георгия Качмазова, тем, кто желает инвестировать в Value Added, особенно рекомендуется выбирать понятные рынки и надёжные фонды, чтобы минимизировать риски.

«Рекомендуется выбирать фонды с перспективными стратегиями, например, инвестировать в такой класс недвижимости, который будет востребован на горизонте говорит Георгий Качмазов.— По нашему мнению, это микроапартаменты и дома престарелых. Также важно выбрать развивающийся район, где происходит джентрификация, который по объективным причинам станет более ликвидным через 10 лет. Фонды, инвестирующие в перспективные и актуальные стратегии, с большой вероятностью принесут инвестору доход».

Приложение: Особенности европейских фондов недвижимости

| Страна | Юридический статус | Требования к фонду | Плюсы | Минусы |

|---|---|---|---|---|

| Австрия | Фонд недвижимости () — фонд открытого типа, не юридическое лицо; управляется австрийской управляющей компанией (Kapitalanlagegesellschaft, KAG) — это либо ООО (Gesellschaft mit beschränkter Haftung, GmbH), либо АО (Aktiengesellschaft, AG) | Инвестиции минимум 10 раз в 4 года | Для любых инвесторов; нет налогообложения на уровне фонда; хорошая отрегулированность; фонд выкупает паи по желанию инвесторов | Ограничения на типы недвижимости; прирост стоимости недвижимости облагается налогом, независимо от того, продаётся ли она |

| Специальный фонд недвижимости () — фонд закрытого типа, не юридическое лицо; управляется австрийской управляющей компанией (KAG) — это либо ООО (GmbH), либо АО (AG) | Инвестиции минимум 5 раз в 4 года | Гибкий инструмент для институциональных инвесторов | Ограничения на некоторые типы недвижимости; фонд только для юридических лиц; обычно только долгосрочные инвестиции; прирост стоимости недвижимости облагается налогом, независимо от того, продаётся ли она | |

| Великобритания | Фонды — партнёрства с ограниченной ответственностью (Limited Partnership) | Нет | Нет налогообложения на уровне фонда; пониженные ставки налогов для | Структура больше подходит для фондов закрытого типа |

| Фискально прозрачные фонды (Tax Transparent Funds, TTFs): уполномоченное и регулируемое партнёрство с ограниченной ответственностью (authorised and regulated limited partnership vehicle, ALP) и структура, основанная на договоре совместного владения (contractual arrangement, CCA) | Нет | Нет налогообложения на уровне фонда; пониженные ставки налогов для ; нерезиденты могут быть освобождены от налога на прирост капитала | TTF — новый режим функционирования фонда недвижимости, т. ч. существует неопределённость в вопросе признания международными организациями | |

| Уполномоченный фонд инвестиций в недвижимость (Property Authorised Investment Fund, PAIF), инвестиционная компания открытого типа ( investment company, OEIC) | Условия рассматриваются индивидуально | Большинство статей доходов фонда освобождены от корпоративного налога (но доходы инвесторов облагаются налогами) | Жёсткое регулирование деятельности фонда (Служба по контролю за финансовыми операциями, Financial Conduct Authority) | |

| Германия | Фонд недвижимости () —фонд открытого типа, не юридическое лицо; управляется немецкой управляющей компанией (KAG) — это либо ООО (GmbH), либо АО (AG), либо ООО и коммандитное товарищество (Gesellschaft mit beschränkter Haftung & Compagnie Kommanditgesellschaft, GmbH & Co. KG) | Банковское финансирование не более 30 % от общей стоимости недвижимых активов | Распространённый и надёжный инструмент для любых инвесторов; нет налогообложения на уровне фонда | До выкупа паёв — минимальный двухлетний период владения и годовой срок уведомления о выходе |

| Специальный открытый фонд () — не юридическое лицо; управляется немецкой управляющей компанией (KAG) — это либо ООО (GmbH), либо АО (AG), либо ООО и коммандитное товарищество (GmbH & Co. KG) | Банковское финансирование не более 50 % от общей стоимости недвижимых активов | Нет налогообложения на уровне фонда | Только для профессиональных или полупрофессиональных инвесторов | |

| Закрытый фонд (geschlossene Investmentkommanditgesellschaft, ) — партнёрство с ограниченной ответственностью; основной партнёр — обычно ООО (GmbH); инвесторы являются партнёрами с ограниченной имущественной ответственностью | Банковское финансирование не более 60 % от общей стоимости недвижимых активов | Для любых инвесторов; нет налога на распределение доходов | Недоступны соглашения об избежании двойного налогообложения и европейские директивы; фонд может облагаться немецким налогом на торговую деятельность | |

| Специальный фонд закрытого типа (); инвестиционное АО (Investmentaktiengesellschaft) или партнёрство с ограниченной ответственностью (); основной партнёр — обычно ООО (GmbH); инвесторы являются партнёрами с ограниченной имущественной ответственностью | Нет | Нет налогообложения доходов на уровне фонда | Недоступны соглашения об избежании двойного налогообложения и европейские директивы; только для профессиональных или полупрофессиональных инвесторов | |

| Люксембург | Фонды, регулирующиеся соглашением о коллективных инвестициях (Undertakings for Collective Investments, UCIs): фонд совместного размещения (Fonds Commun de Placement, FCP), инвестиционная компания с переменным капиталом (Société d’Investissement à Capital Variable, SICAV), инвестиционная компания с постоянным капиталом (Société d’Investissement à Capital Fixe, SICAF); управляются люксембургской управляющей компанией (Alternative Investment Fund Manager, AIFM) | Максимум 20 % средств могут быть инвестированы в один инвестиционный объект; банковское финансирование не более 50 % от общей стоимости недвижимых активов; минимальная стоимость активов — 1,25 млн евро | Гибкий инструмент инвестирования, популярный у иностранных инвесторов; нет налогообложения на уровне фонда | Налогообложение инвесторов зависит от страны резидентства |

| Режим специализированных инвестфондов (Specialised Investment Funds, SIF): FCP, SICAV, SICAF | Максимум 30 % средств могут быть инвестированы в один инвестиционный объект; минимальная стоимость активов — 1,25 млн евро | Нет налогообложения на уровне фонда | Инвесторами могут быть только компании, профессиональные инвесторы или физические лица, вкладывающие минимум 125 тыс. евро или готовые предоставить документы о наличии опыта инвестирования; налогообложение инвесторов зависит от страны резидентства | |

| Общество инвестирования в рискованный капитал (Société en Capital à Risque, SICAR); может принимать разные формы юридического лица (ООО, партнёрство с ограниченной ответственностью и другие) | Нет (поскольку инвестиции оппортунистические) | Нет налогообложения на уровне фонда | Только для профессиональных инвесторов; налогообложение инвесторов зависит от страны резидентства | |

| Франция | Инвестиционный фонд недвижимости (Fonds de Placement Immobilier, FPI) и компания, чьей преимущественной деятельностью являются операции с недвижимостью (Société de Placement à Prépondérance Immobilière, SPPICAV); управляется французской или зарегистрированной в другой стране ЕС управляющей компанией | Капитал в размере 500 тыс. евро в первые 3 года после основания; минимум 60 % активов должны быть объектами недвижимости; минимум 85 % арендного дохода и (для SPPICAV) 100 % прироста капитала раздаётся инвесторам | Нет налогообложения на уровне фонда; для публичных фондов возможно освобождение налога | Недоступны соглашения об избежании двойного налогообложения; фонды FPI малочисленны |

Этот материал может быть использован только в ознакомительных целях. Инвестиции в недвижимость сопряжены с рисками, включая риск потери суммы вложенного капитала. Разобраться в нюансах вам помогут квалифицированные эксперты по инвестициям. Tranio рекомендует обратиться к ним перед вложением средств.

http://forex-method.ru/investicionnye-fondy-zarozhdenie-razvitie-mirovye-tendencii

http://tranio.ru/articles/chto_predlagayut_zarubezhnye_fondy_nedvizhimosti/