Инвестиционные фонды в Украине: можно ли заработать больше чем на депозите?

Инвестиционные фонды (Институты совместного инвестирования, ИСИ) в развитых странах рассматриваются как инструмент накопления и приумножения капитала.

От ИСИ инвесторы часто ожидают повышенной доходности — в десятки и даже сотни процентов. Однако мало кто понимает риски такого инвестирования.

А дело это, безусловно, рискованное. При благоприятных условиях инвестфонды действительно способны зарабатывать для инвесторов доходность гораздо более высокую, чем та, которую можно получить по банковским депозитам. В периоды активного роста рынка акций, а такой период наблюдался в Украине в середине и второй половине 2000-х годов, ИСИ могут демонстрировать доходность, превышающую 100% годовых.

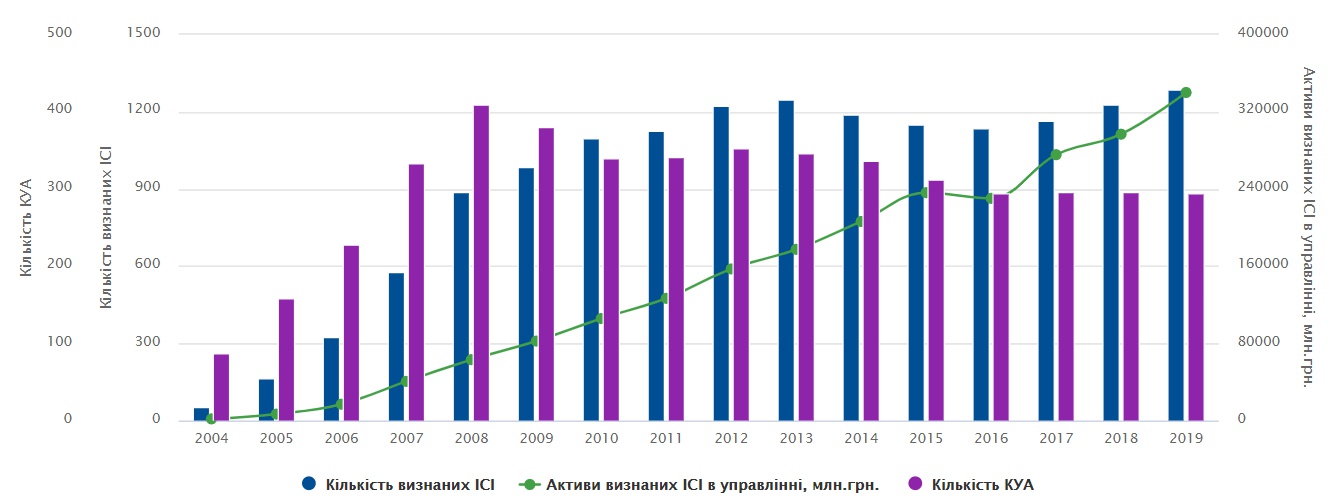

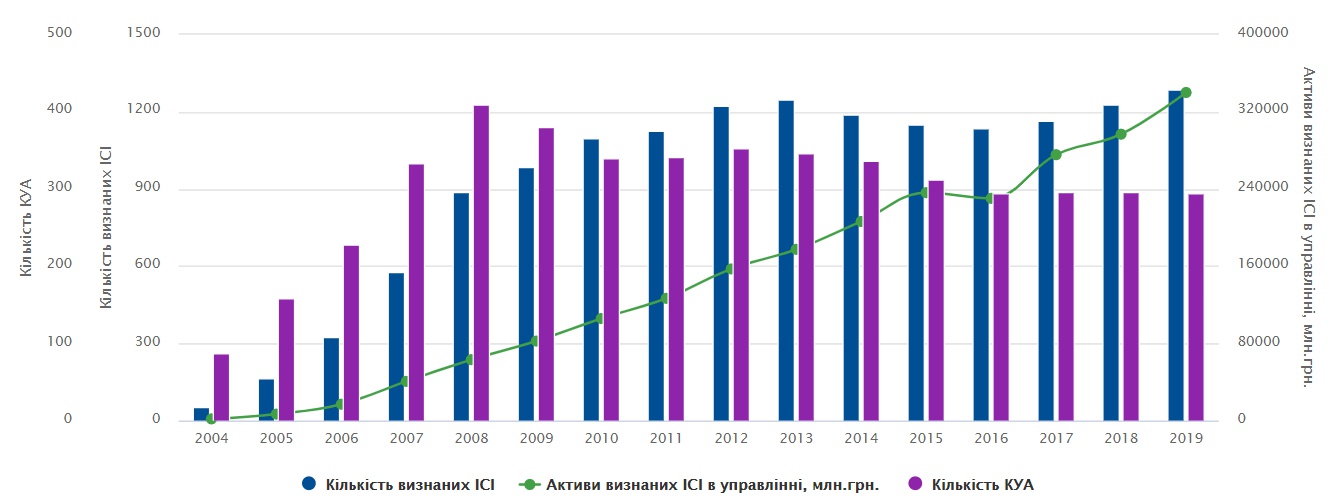

Основные показатели рынка ИСИ в 2004-2019 гг.

Но в периоды кризисов ИСИ могут получать убытки от инвестиционной деятельности. Примеров много, в том числе и на отечественном рынке. Например, компания «Кинто» оперирует примерно десятью фондами разного типа — индексными, фондами акций, сбалансированными и т.п. И только около половины из них на сегодняшний день способны похвастаться приростом активов. К примеру, стоимость чистых активов открытого сбалансированного фонда «Кинто-Классический» за период его существования выросла на 573%. На первый взгляд впечатляет, но при этом среднегодовая доходность этого ИСИ остается на уровне 12,2%. В то же время стоимость активов закрытого фонда акций «Синергия-5» за период с момента запуска упала на 56,61%.

В периоды обвалов на фондовом рынке чуть лучше чувствуют себя фонды, вкладывающие средства в депозиты (формируют депозитный портфель) и государственные или корпоративные облигации. К примеру, специализированный фонд денежного рынка «ОТП Классический», запущенный в ноябре 2007 г., за время своего существования увеличил капитал участников на 350,1%. Это означает, что в среднем фонд приносил инвесторам 12,3% в год, и это в условиях финансовых, политических и военных потрясений в Украине и мире, на которые были богаты последние годы. Другой пример — фонд «КИНТО Казначейский». Это сбалансированный фонд, запущенный в конце 2012 года, активы которого состоят преимущественно из государственных облигаций, депозитов, золота, и в меньшей степени — акций компаний. С начала деятельности ИСИ приумножило инвестиции участников более чем на 197,42%. В среднем это дает около 13-14% в год.

Хотя такой подсчет можно применять лишь условно. Вообще КУА и инвестиционные фонды не имеют права обещать или гарантировать своим инвесторам какую-либо доходность. Все зависит от ситуации на рынке активов, в которые вкладываются деньги фонда, и профессионализма КУА.

ИСИ — что это и как работает?

На сегодняшний день существует несколько способов, как можно заставить свои деньги работать и приносить прибыль. Это и депозиты, и торговля на бирже, и операции с валютой, и наконец – участие в инвестиционных фондах.

По сути, инвестиционные фонды – это один из немногих инструментов, который позволяет вкладывать средства не в один актив, а в целый портфель активов. При чем во всем мире именно инвестфонды считаются одним из наиболее доходных инструментов. Главная цель ИСИ – объединить капитал многих участников и эффективно его инвестировать. Активы инвестиционного фонда принадлежат его инвесторам на правах совместной собственности. Участие каждого инвестора подтверждается владением ценными бумагами фонда — инвестиционными сертификатами или акциями.

Для эффективного инвестирования и управления активами фонд имеет все необходимые составляющие – профессионального управляющего, аналитиков, юристов и достаточно ресурсов,чтобы не вкладывать все средства в одно или два предприятия. Портфель, который формируется за счет совместных инвестиций, может быть диверсифицированным, включать в себя акции многих компаний из различных отраслей экономики. Расчет на то, что в случае обвала рынка акций доходность сохранится за счет других составляющих портфеля – депозитов, облигаций, акций других эмитентов.

С акуммулированным в фонде капиталом работает компания по управлению активами (КУА). Одна такая компания может заниматься ведением дел сразу нескольких фондов.

Стоимость чистых активов (СЧА) крупнейших открытых ИСИ по состоянию на 29.12.2020 г.

Название фонда

СЧА, грн

Количество ИС в обращении, шт.

Инвестиционные фонды в Украине: можно ли заработать больше чем на депозите?

Инвестиционные фонды (Институты совместного инвестирования, ИСИ) в развитых странах рассматриваются как инструмент накопления и приумножения капитала.

От ИСИ инвесторы часто ожидают повышенной доходности — в десятки и даже сотни процентов. Однако мало кто понимает риски такого инвестирования.

А дело это, безусловно, рискованное. При благоприятных условиях инвестфонды действительно способны зарабатывать для инвесторов доходность гораздо более высокую, чем та, которую можно получить по банковским депозитам. В периоды активного роста рынка акций, а такой период наблюдался в Украине в середине и второй половине 2000-х годов, ИСИ могут демонстрировать доходность, превышающую 100% годовых.

Основные показатели рынка ИСИ в 2004-2019 гг.

Но в периоды кризисов ИСИ могут получать убытки от инвестиционной деятельности. Примеров много, в том числе и на отечественном рынке. Например, компания «Кинто» оперирует примерно десятью фондами разного типа — индексными, фондами акций, сбалансированными и т.п. И только около половины из них на сегодняшний день способны похвастаться приростом активов. К примеру, стоимость чистых активов открытого сбалансированного фонда «Кинто-Классический» за период его существования выросла на 573%. На первый взгляд впечатляет, но при этом среднегодовая доходность этого ИСИ остается на уровне 12,2%. В то же время стоимость активов закрытого фонда акций «Синергия-5» за период с момента запуска упала на 56,61%.

В периоды обвалов на фондовом рынке чуть лучше чувствуют себя фонды, вкладывающие средства в депозиты (формируют депозитный портфель) и государственные или корпоративные облигации. К примеру, специализированный фонд денежного рынка «ОТП Классический», запущенный в ноябре 2007 г., за время своего существования увеличил капитал участников на 350,1%. Это означает, что в среднем фонд приносил инвесторам 12,3% в год, и это в условиях финансовых, политических и военных потрясений в Украине и мире, на которые были богаты последние годы. Другой пример — фонд «КИНТО Казначейский». Это сбалансированный фонд, запущенный в конце 2012 года, активы которого состоят преимущественно из государственных облигаций, депозитов, золота, и в меньшей степени — акций компаний. С начала деятельности ИСИ приумножило инвестиции участников более чем на 197,42%. В среднем это дает около 13-14% в год.

Хотя такой подсчет можно применять лишь условно. Вообще КУА и инвестиционные фонды не имеют права обещать или гарантировать своим инвесторам какую-либо доходность. Все зависит от ситуации на рынке активов, в которые вкладываются деньги фонда, и профессионализма КУА.

ИСИ — что это и как работает?

На сегодняшний день существует несколько способов, как можно заставить свои деньги работать и приносить прибыль. Это и депозиты, и торговля на бирже, и операции с валютой, и наконец – участие в инвестиционных фондах.

По сути, инвестиционные фонды – это один из немногих инструментов, который позволяет вкладывать средства не в один актив, а в целый портфель активов. При чем во всем мире именно инвестфонды считаются одним из наиболее доходных инструментов. Главная цель ИСИ – объединить капитал многих участников и эффективно его инвестировать. Активы инвестиционного фонда принадлежат его инвесторам на правах совместной собственности. Участие каждого инвестора подтверждается владением ценными бумагами фонда — инвестиционными сертификатами или акциями.

Для эффективного инвестирования и управления активами фонд имеет все необходимые составляющие – профессионального управляющего, аналитиков, юристов и достаточно ресурсов,чтобы не вкладывать все средства в одно или два предприятия. Портфель, который формируется за счет совместных инвестиций, может быть диверсифицированным, включать в себя акции многих компаний из различных отраслей экономики. Расчет на то, что в случае обвала рынка акций доходность сохранится за счет других составляющих портфеля – депозитов, облигаций, акций других эмитентов.

С акуммулированным в фонде капиталом работает компания по управлению активами (КУА). Одна такая компания может заниматься ведением дел сразу нескольких фондов.

Стоимость чистых активов (СЧА) крупнейших открытых ИСИ по состоянию на 29.12.2020 г.

Название фонда

СЧА, грн

Количество ИС в обращении, шт.

https://inventure.com.ua/analytics/articles/investicionnye-fondy-v-ukraine:-mozhno-li-zarabotat-bolshe-chem-na-depozite

https://inventure.com.ua/analytics/articles/investicionnye-fondy-v-ukraine:-mozhno-li-zarabotat-bolshe-chem-na-depozite