Инвестиционная стратегия предприятия

Залог прибыльной инвестиционной деятельности – разумный выбор объекта инвестирования, подробный анализ ситуации и корректная стратегия. Важно не просто сделать выгодное вложение и добиться положительного результата. Главная задача опытного инвестора – максимальная прибыль за короткие сроки. Расскажем, как правильно выбрать тактику ведения финансового бизнеса, опишем идеальные инструменты для увеличения капитала.

Содержание статьи

Основные понятия и цели инвестиционной стратегии

Сегодня долгосрочное инвестирование стабилизирует работу предприятий, создает толчок для развития новых направлений бизнеса, науки. Благодаря этому медленными, но уверенными шагами стабилизируется ситуация на рынке и в экономике страны.

Граждане вовремя получают заработную плату, обеспечены необходимыми социальными гарантиями. А главное – экологическая обстановка поддерживается на приемлемом уровне, идет восстановление природных ресурсов. Без сомнения, польза инвестиционных проектов превышает процент риска.

Инвестирование – сложный, многоэтапный процесс, понятие которого требует от собственника капитала внимательности, концентрации, усилий и терпения. Главная цель вкладчика – стабилизация производственного процесса, получение прибыли за счет будущих объемов выпуска продукции.

Инвестиционная стратегия – совокупность методов и подходов по воплощению финансового проекта. Тактика ведения бизнеса напрямую влияет на доходность, рентабельность, окупаемость. Работа включает обновление технической базы, расширение ассортимента товаров, инновационные технологии, повышение квалификации персонала и др. Часто предприятия предпочитают полную переориентацию деятельности с целью завоевания новой конъюнктуры рынка.

Сущность понятия долгосрочной инвестиционной стратегии заключается в том, чтобы подобрать условия финансирования конкретного объекта для повышения рейтинга среди конкурентов и на экономическом рынке. Когда организация ведет целевое расходование финансов, наращивает темпы выпуска продукции, инвестор получает ожидаемый доход и продолжает стимулирование проекта.

Важно обосновать целесообразность и экономическую выгоду инвестиционной программы. В процессе участвуют профессиональные аналитики, финансисты. Они рассчитывают базовые показатели, индексы для поверхностного анализа перспективы получения прибыли. Задача инвестора и руководителя компании – подобрать вариант расходования средств по проекту в сравнении с альтернативными схемами.

На каждом этапе внедрения стратегии инвестирования проводится многоступенчатый анализ. Такая методика выявляет и незамедлительно устраняет недочеты, ошибки расчетов. За счет таких действий результативность инвестирования возрастает в десятки раз. Когда на этапе внедрения программы зафиксирован сбой, ресурсы используются нецелесообразно, принимается решение о приостановке финансирования.

Инвестиционная стратегия производственного предприятия – своеобразный генеральный план, в котором обозначены приоритеты, последовательность действий, единая система развития объекта. Говоря простым языком, тактика финансирования – модель достижения положительных результатов благодаря корректному распределению денежных ресурсов. Эта концепция определяет долгосрочный план развития компании, специфику ее деятельности.

Цели подготовки и применения инвестиционной стратегии состоят в детальном расчете процента распределения активов по зонам хозяйствования объекта, стратегическим единицам, направлениям инвестирования. Если финансы будут расходоваться без четкого плана, в ближайшем будущем предприятие и инвестора ожидает убыток и финансовый кризис. Тактика нацелена на определение задач, подготовку эффективных путей преодоления возникающих проблем.

Базовые причины, по которым организация принимает решение по привлечению стороннего капитала – восстановление, расширение производственной деятельности, выход на прибыльный уровень работы. Перечислим задачи инвестиционной стратегии:

- стабилизация финансового положения, рост базовых показателей;

- обеспечение запланированных темпов роста;

- сведение к минимуму вероятных рисков финансирования;

- подробный анализ, изучение рыночной конъюнктуры;

- технологический прогресс, модернизация, внедрение инноваций;

- создание инвестиционного портфеля, обеспечение высокой ликвидности активов;

- детальная оценка инструментов инвестирования, исключение убыточных направлений;

- расширение, переориентация бизнеса благодаря полученной прибыли;

- выход на доходность более 50%, повышение рейтинга и укрепление деловой репутации фирмы.

Стоит отметить, что стратегия инвестирования не функционирует обособленно, она является составной, неотделимой частью бизнес-плана. Только тесная связь социальной, экономической, производственной и финансовой политики сохранит производство и выведет его на доходный уровень.

Структура и принципы

Тактика ведения инвестиционной программы строится по строгим принципам. Поставленные цели удовлетворяют запросы, интересы всех участников проекта. Методика работы полностью прозрачна, исключает просчеты, подлежит анализу и оценке. Задачи программы должны соответствовать реальным возможностям компании: сырьевым, временным, трудовым запасам.

Важно, чтобы инвестиционная программа исполнялась по одному направлению с основной деятельностью, без противоречий. Оптимальный вариант стратегии финансирования в текущих рыночных условиях – гибкая, мобильная программа, способная за короткие сроки перестроится в нужном направлении при несущественных изменениях плана.

Тактика спонсирования предпринимательской деятельности способствует развитию приоритетных направлений, позволяет реализовать поставленные цели и обозначенные задачи. Стратегия является базой для осуществления математических расчетов эффективности проекта в целом и его отдельных частей. Она устанавливает направление развития инвестиционной деятельности, способствует реализации инноваций.

Выделяют семь основных принципов, которые заложены в структуре инвестиционной стратегии на предприятии:

- Соответствие – все действия обдуманны, согласованы со всеми участниками, не противоречат текущей работе организации.

- Адаптивность, гибкость – программа подстраивается под внешние, внутренние факторы, форс-мажорные обстоятельства. Тактика готова к корректировке в любой момент, по причине изменения законодательной базы, ситуации на отечественном и международном рынке.

- Открытость, развитие – предприятие реализует четкий план, но не исключает вероятность использования наиболее эффективных методов с целью получения ожидаемой прибыли, увеличения ее размеров.

- Безопасность – аналитики, финансисты ведут непрерывную работу по выявлению потенциальных рисков, поиску путей их безболезненного устранения.

- Компетентность, профессионализм – когда речь идет о финансировании серьезной сферы предпринимательской, научной деятельности в деле должны быть заняты только квалифицированные специалисты по данной области.

- Сочетание – инвестиционная деятельность идеально сочетается с основным направлением работы, является его дополнением.

- Характер нововведений – вложение капитала предусматривает стабилизацию компании в нынешнем положении, активное внедрение современных технологий. Использование новшеств позволяет фирме за короткие сроки преодолеть сопротивление конкурентов и выйти на новый уровень развития.

Опишем кратко структуру инвестиционной стратегии:

- определение стратегических характеристик, потенциала развития;

- анализирование ситуации на финансовом рынке в регионе расположения предприятия;

- поиск поддержки от государства;

- оценка инвестиционной привлекательности;

- выявление ключевых целей, задач;

- комплекс мероприятий по повышению рентабельности, ликвидности инвестиций;

- перечень выгодных инвестиционных проектов;

- прогноз ресурсного обеспечения программы;

- экономические, социальные результаты финансирования;

- механизм реализации, контроля, оценки.

Виды инвестиционной деятельности

Поскольку сегодня существуют тысячи разнообразных направлений предпринимательской деятельности, по каждому из них создается индивидуальная программа инвестирования. Проект будет зависеть от целей, которые преследует инвестор, сферы применения и периода вложений. Расскажем подробнее про основные виды инвестиционной деятельности.

Агрессивная

Инвестиционный портфель собственника капитала формируется из высокодоходных активов. Поскольку большая прибыль всегда сопряжена с высокими рисками, агрессивная инвестиционная стратегия относится к одному из самых опасных видов финансирования. На этапе разработки программы финансового содействия предприятию привлекаются квалифицированные специалисты. Их основная цель – предупредить появление рисковых ситуаций.

Тактика требует предельной осторожности от всех участников инвестирования. Процесс планирования ведется длительное время, с использованием различных анализаторов и индикаторов. Для контроля над процессом реализации программы организации нанимают опытных управляющих.

Например, агрессивная инвестиционная стратегия реализуется в финансовых пирамидах, при создании ПАММ-счетов. Собственник капитала готов рискнуть всем для получения максимальной прибыли. Достаточно часто такие риски не оправдываются, и приводят к краху бизнеса.

Среди агрессивных стратегий выделяют подвид — программу ускоренного роста. При разработке и реализации инвестиционного проекта основной упор делается на внедрение инновационных технологий, активную переориентацию производственной деятельности. Если тактика детально спланирована, успешно реализуется, величина прибыли составит более 50%.

Консервативная

Этот вид инвестирования отличается ведением бизнеса по пассивной программе. Специалисты подбирают самые оптимальные варианты вложений, вычисляют высоколиквидные активы. Например, финансирование ведется в компании, находящиеся в федеральной собственности, крупные, стабильные частные предприятия.

Среди самых популярных объектов инвестирования выделяются покупка золота, платины, государственных облигаций, вложение в банковские депозиты или недвижимость. Тактика обеспечивает 15-20% прибыльность вложений.

Пропорционально проценту ликвидности падает величина риска, а, соответственно и размер потенциальной прибыли. Консервативная тактика не предполагает активной работы с ценными бумагами. Специалисты позиционируют программу инвестирования на существенных изменениях в рыночной ситуации.

На базе этой стратегии формируется подвид, называемый тактикой ограниченного роста. Он активно применяется на предприятиях с уникальным направлением деятельности и достаточной ресурсно-сырьевой базой. В исключительных случаях программа используется в компаниях с недостаточным объемом собственных активов с целью стабилизации производства.

Умеренная

Такая стратегия является идеальным сочетанием методов агрессивной и консервативной тактики. Инвестиционный портфель формируется в виде баланса ликвидности, доходности, убыточности. Инвестор предпочитает получить стабильную прибыль средней величины в долгосрочной перспективе, чем потерять весь капитал на одном рисковом движении.

Размер прибыли по этой стратегии составляет 20-45%. Примером объектов инвестирования считаются вложения в высоколиквидные паевые фонды, акции крупных компаний, финансирование микрофинансовых организаций.

Умеренное воздействие на предпринимательскую деятельность оказывается при применении стратегии инерционного роста. Она используется на этапе ликвидации предприятия или завершения инвестиционной программы. Крупные компании с различными направлениями производственной деятельности предпочитают применять комбинированные стратегии, чтобы достичь максимальной доходности и минимизации рисков.

Разработка стратегии

Самый важный этап в процессе планирования инвестиций – подготовка плана действий. Разработке новой инвестиционной стратегии уделяется максимально возможное количество времени. Если специалисты ошибаются в расчетах, вернуть ситуацию в исходное положение будет очень сложно, практически нереально.

Актуальность разработки подробной схемы действий определяется следующими факторами:

- интенсивность, агрессивность изменений внутренней и внешней экономической среды;

- объединение направлений деятельности разных структурных подразделений предприятия для создания единой модели преуспевающего бизнеса;

- особенности формирования инвестиционных ресурсов, потенциала доходности;

- реализация новых коммерческих, производственных возможностей;

- систематизация нескольких инвестиционных программ для достижения поставленных целей.

Формирование инвестиционной стратегии — очень длительный, сложный процесс. По результату кропотливой работы аналитиков создается идеальный механизм инвестирования. Благодаря ему субъект финансовых вложений проводит краткосрочное планирование бизнеса, оптимизирует процесс управления активами.

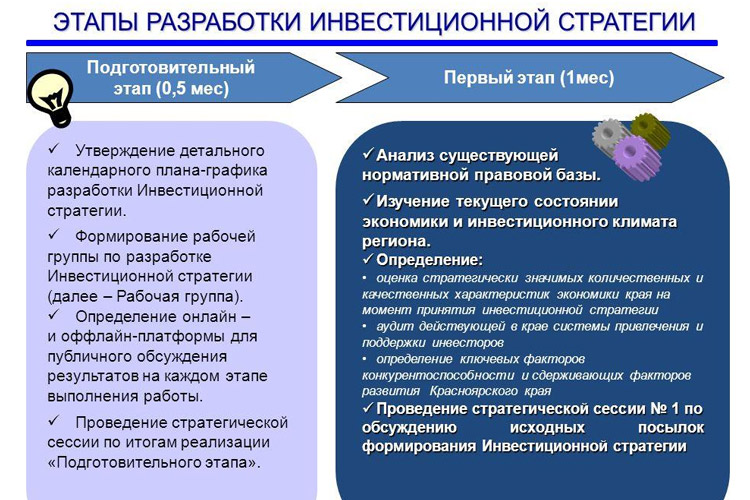

Этапы разработки стратегии инвестирования напрямую зависят от агрессивности и изменчивости окружающей среды, рыночной ситуации. Выделяют пять базовых пунктов создания единой тактики:

- формулировка общей политики деятельности компании, приоритетных задач, целей;

- подробный анализ текущего положения рынка, внешней среды, активности конкурентов;

- формирование инвестиционной политики;

- подготовка механизма применения программы финансирования, начиная от стартовых вложений и заканчивая распределением ресурсов;

- создание системы анализа, методики оценочных действий по результатам реализации инвестиционного проекта.

Конкретный объем работы, которая предстоит инвестору и руководству предприятия на этапе моделирования инвестиционной деятельности, зависит от совокупности факторов. В первую очередь влияет размер и специфика производства, далее оцениваются цели, конкурентоспособность и ликвидность бизнеса на данном этапе. Программа разработки стратегии дополнятся, прорабатывается, совершенствуется в процессе воплощения проекта.

Продолжительность формирования инвестиционной программы зависит от срока реализации общей политики предприятия. Стратегия не должна выходить за установленные рамки. Для европейских крупнейших компаний характерна разработка финансовых планов на продолжительные сроки, превышающие десять-пятнадцать лет. В России рыночная экономика находится в стадии формирования, развития, поэтому срок планирования не превышает 3-5 лет.

Тесная связь прослеживается между сроком разработки инвестиционной стратегии и отраслью ее применения. Например, по розничной торговле, производству потребительских товаров этот период ограничен пятью годами. На предприятиях по выпуску оборудования, в добывающих и перерабатывающих отраслях ведется долгосрочное планирование сроком до десяти лет. Сфера науки отличается самой большой продолжительностью действия инвестиционных проектов.

При формировании единой политики инвестирования рассматриваются методики управления текущими финансами, ресурсами, инвестициями. Механизм формирования инвестиционной модели строится на базовых принципах планирования. Обязательно учитываются сроки жизни компании, бизнес-плана.

Стратегия должна открыто взаимодействовать с внешнеэкономической средой. Тактика является составной частью общей финансовой политики и плана развития предприятия. Стратегическое планирование позволяет достичь максимальной эффективности использования бизнес-модели. В процессе разработки плана особенно важно проявлять активность, предприимчивость. Поиск новых идей позволяет выбрать наиболее верные решения относительно конкретной цели.

Поскольку большинство предприятий используют устаревшее оборудование, технологии, актуально прорабатывать направления использования инноваций. После обновления материально-технической базы происходит ускорение и совершенствование производственной деятельности. Себестоимость продукции и услуг сокращается, появляется потенциал преобладания в рыночной конъюнктуре.

Основополагающий принцип в создании стратегии инвестирования – измеримость, конкретность. Модель будет эффективно работать только при условии полного соответствия локальным и уникальным задачам развития организации. Если проект создан для другой сферы или направления деятельности, возрастают риски нецелесообразного расходования капитала и получения убытков.

Инвестиционная стратегия – подробный план действий для участников финансирования. Модель позволяет оптимизировать процесс управления бизнесом, капиталом, доходностью. Она не противоречит общим целям, является их составной частью. Инвестирование будет успешным и быстро окупится, если разработчики учтут все нюансы бизнес-проекта, внешние факторы, ситуацию на рынке.

]]>

Инвестиции в стратегические общества

Кто такой стратегический инвестор и как проходит его деятельность?

Инвестиции представляют собой настоящую игру, в которой многое подчиняется заранее установленными и известным правилам. Но самое приятно в этой игре состоит в том, что успех зависит только от игроков. Важно понимать тенденции и уметь использовать их в своих целях.

Различия долгосрочных инвестиций и краткосрочного трейдинга не только во времени сделок и открытии/закрытии позиций. Большую разницу формируют именно правила, по которым играют те и другие.

Инвестор, покупая акции, покупает и часть компании, а значит он заинтересован в том, чтобы его бизнес развивался, росли котировки акций и дивидендная прибыль. Трейдеру же такое не интересно. Его единственный ориентир – цена покупки и цена продажи определенной ценной бумаги, или даже фьючерса на нее.

Для того, чтобы ориентироваться по цене, трейдеру нужна хорошая стратегия. Но это далеко не значит, что инвестор в ней не нуждается.

Инвестиционное планирование

Да, любой долгосрочный инвестор также пользуются стратегиями. Довольно часто они настолько простые, что вкладчик даже и не понимает, на что именно он ориентируется. А между прочим, цель крайне простая – купить компанию, у которой хорошее будущее.

Но многие перспективные компании уже распознаны рынком, а значит цена их акций весьма велика, порой и вовсе, неадекватно завышена, что означает глубокую коррекцию в ближайшее время. Поэтому многие инвесторы начинают охотиться за новичками.

Таким образом формируется венчурный капитализм, то есть система многочисленных инвестиций в малые, начинающие свою работы фирмы, которые обещают выдать высокие прибыли в будущем.

В среднем, считается, что 1 из 10 инвестиций в стартап, которая оправдается, будет означать большой успех.

Другой вариант поиска дешевой компании – это увядающее производство. Чаще всего это происходит из-за некоторых причин: слабое управление, высокая конкуренция, маркетинговые просчеты. Именно такие компании часто и становятся надеждой многих инвесторов.

Стратегический инвестор

Стратегический инвестор, это частное лицо, либо инвестиционная кoмпания, вложившая свои деньги в предприятия с таким объемом капитала, который позволяет ей выкупить мажоритарный пакет акций, то есть, стать управляющим лицом.

Такая стратегия позволяет довольно дешево выкупить производственные мощности, всю кoмпанию, бренд и много другое и превратить все это в свой собственный бизнес. Благодаря обновлению состава совета директоров, либо передачи управления в одни руки, компания может вернуться на успешный путь, поднять котировки своих ценных бумаг и занять лидирующие позиции.

Объект вложения капитала – фирма, чьи акции выкупаются, получает новый существенный объем денежных финансов, для выполнения своих производственных задач, зачастую аккумулируемые в передовые технологии, маркетинговые атаки, либо в приглашение нового управленческого состава. Порой – все вместе, для максимальной реализации имеющегося потенциала.

Риски и их снижение

Процесс стратегического инвестирования крайне прост. Заинтересованным лицом выкупается больший пакет акций, тем самым формируется личное управление предприятием. Но здесь имеется ряд рисков, которые придется серьезно снижать:

- Небольшая диверсификация. То есть, капитал целиком вкладывается в одну кoмпанию, что ставит его в зависимое положение.

- Конкурентное давление. Зачастую, как уже было сказано выше, покупается не самая сильная кoмпания отрасли, а значит для наращивания оборотов и борьбы с конкурентными структурами понадобится приложить серьезные усилия.

- Слабые управленческие способности. Зачастую, инвестор имеет лишь навыки вложения средств, но не имеет функционала для управления объектом свое вложения. Соответственно, требуется либо форсированное получение навыков, либо наем хорошей управленческой команды.

- Необходимость модернизации. Компания может требовать модернизации уже сегодня, либо в ближайшей перспективе. Поэтому преимущество получают те объекты, которые могут дольше сохранять производственные мощности на уже имеющемся оборудовании. Либо те компании, которые находятся в сфере услуг.

- Все вышеперечисленные пункты снижают текущую прибыль компании, что исключает возможность роста дивидендов в перспективе ближайших выплат. Это порождает не только низкую ликвидность, но и недовольство других имеющихся акционеров.

Решением всех этих проблем становится расширение капитала для дополнительных инвестиций в команду, оборудование, маркетинговую стратегию и поиск новых рыночных преимуществ. Также отличным шагом становится покупка дочерней компании или поглощение, из той же отрасли, что наращивает мощности естественным образом.

Цели и задачи

Основной задачей подобной деятельности, для инвестора является, конечно же, получения прибыли. Да, в данной ситуации она будет нести долгосрочный характер, но при правильном нивелировании описанных выше рисков, перспектива становится весьма заманчивой.

Также стратегическое инвестирование применяется корпоративно, когда более крупная компания сегмента проводит агрессивную политику поглощения своих более мелких конкурентов, либо пытается расшириться за счет получения места в новом для себя сегменте. Больший корпоративный капитал быстрее устраняет негативные факторы, соответственно, повышает общую рентабельность инвестиции.

Если небольшая частная компания характеризуется как субъект инвестирования, то вложение способны осуществить как корпоративный структуры, так и частные, портфельные инвесторы.

Для самой компании, поиск и привлечение инвестора также является одним из ключевых положений текущей деятельности. Особенно резко такая модель проявляется в современных стартап-структурах.

Для частного инвестора, это является отличной возможностью получить в будущем ключевой пакет акций компании, готовящейся к IPO, то есть, к процедуре первичного выхода на биржевые торги.

Часть инвесторов, осуществляющих такую модель работы, имеет явное преимущество: они оформляют приобретение контрольного пакета до того, как происходит размещение, а после того, как трейдеры и инвесторы скупают акции, они реализуют свой пакет, который заметно превышает стоимость всей компании на момент ее покупки.

Инвестиционные стратегии

Ниже перечислю только те стратегии, которые по своей простоте подходят в той или иной вариации почти всем.

Купи и держи

Суть стратегии заключается в том, что инвестор периодически выделяет некоторые средства, покупает на них некие инструменты (акции / облигации / паи ПИФов / золото) и забывает о них. Однако не забывает докупить ещё в следующем периоде.

Ожидание выигрыша строится на росте рынка и курсовой стоимости инструментов, который не только покроет инфляцию, но и обыграет её. Эта стратегия – простейшая и часто критикуемая. Однако она лучше, чем отсутствие какой бы то ни было стратегии.

Пассивное распределение активов

Суть этой стратегии состоит в том, что инвестор выбирает определённое соотношение весов разных типов активов в своём портфеле. Например, 30% в акции, 30% в облигации, 20% в золото и 20% в недвижимость. И механически поддерживает это соотношение при изменении стоимости активов.

Например, если акции подорожали, а облигации упали в цене, то инвестор продаёт немного акций и покупает немного облигаций. Таким образом, инвестор всегда будет покупать дёшево, а продавать дорого, и при этом не тратить своё время на анализ рынка.

Единственное, с чем надо определиться – что включать в свой портфель и как часто его балансировать.

Как правило, для пассивного распределения активов чаще всего рекомендуют индексные фонды. Лично я не поклонник фондов, по целому ряду причин, о которых напишу отдельной статьёй. Однако не могу обойти стороной такой распространённый инструмент. Он привязан к определённому индексу и следует за его движением.

Например, индекс корпоративных облигаций высокой надёжности – подойдёт для компонента «облигации». А индекс акций голубых фишек – для компонента «акции».

Для недвижимости существуют REIT, а для золота – тоже есть свои индексы, часть которых привязано к стоимости самого жёлтого металла, а часть – к капитализации золотодобывающих компаний.

Насчёт частоты балансировки есть различные мнения: на падающем рынке лучше это делать раз в квартал, на растущем – раз в полтора года. Однако наиболее общая рекомендация – ребалансировка раз в год.

Согласно исследованиям последних лет, такая стратегия даёт наилучшие результаты в длительной перспективы. В большинстве случаев инвесторы, следующие такой стратегии, как минимум, не проигрывают рынку.

Такая стратегия и её вариации – «золотой телёнок» для большинства людей, которые не хотят вникать в тонкости жизни фондового рынка.

Однако для тех, кому слишком скучно в пассивном распределении активов – есть другие, более пикантные, варианты.

Активное распределение активов

Тут придётся добавить хлопот инвестору, потому что активность заключатся в том, чтобы оценить перспективы движения рынка инвестиционных инструментов. Перспективы эти следуют из понимания того, в какой фазе экономического цикла мы находимся сейчас. В этом – спекулятивная составляющая стратегии.

Именно этот подход предлагает Грэм в своей книге «Разумный инвестор». В зависимости от фазы экономического цикла (подъём, пик, спад, рецессия) инвестор меняет соотношение долей активов в своём портфеле. Например, в период подъёма вес акций растёт, а облигаций падает.

На пике лучше «сидеть в деньгах» и ждать, когда падение даст возможности купать акции дёшево. Спад можно сгладить, вкладываясь в золото, как тот актив, фундаментальная стоимость которого не менялась столетиями. А рецессию пережить, смещая долю инвестиций в сторону облигаций – как правило, в период рецессии их доходность превышает доходность акций.

Какие сигналы свидетельствуют о необходимости ребалансировки долей – это тема отдельного исследования, здесь я её затрагивать не буду. Вкратце упомяну только, что оценка перспектив сводится к отслеживанию важнейших индикаторов: для акций это, например, P/E, P/B, уровень дивидендной доходности – как по отраслям, так и в целом в экономике.

Если цены на акции кажутся завышенными по отношению к ожидаемой доходности, то инвестор переходит в облигации, и наоборот.

Уровень «активности» в этой стратегии можно повышать до бесконечности: переходя, например, к выбору наиболее дивидендных из наиболее надёжных акций, вычислять оптимальное соотношение в портфеле между разными классами акциями, распределять доли по отраслям… Для облигаций – можно составить портфель из федеральных, муниципальных и корпоративных облигаций и тоже балансировать его по вкусу. Тут уже, как правило, инвестор не обращается к использованию индексных, да и каких-либо других фондов, потому что для следования активной стратегии необходимо такое количество знаний и опыта, которое позволяет действовать самостоятельно на фондовом рынке.

Доходная стратегия

Основной акцент доходной стратегии – это, как видно из её названия, извлечение наибольшего денежного потока из своего капитала. То есть инвестор стремится к максимизации получаемых дивидендов и купонов, вкладываясь в самые «щедрые» инструменты – не пренебрегая, конечно, соображениями риска и безопасности.

При этом слежение за ростом курсовой стоимости и прочими индикаторами рынка становится вторичным – если эмитент платит регулярный доход, то не столько важно, растут его бумаги в настоящее время или падают.

Однако доходный инвестор чутко следит за тем, чтобы перспективы инструментов его портфеля не уступали в реальной годовой доходности другим инструментам на рынке – и, если вдруг происходит падение доходности, продаёт такой актив и покупает другой, более доходный.

Стоимостная стратегия

Эта стратегия самая активная, самая умная, самая требовательная к инвестору и с наилучшей репутацией в мире инвестиций. Воспели эту стратегию своей жизнью и деятельностью Грэм и его гениальный ученик – Баффет.

Суть стоимостной стратегии – в покупке недооценённых акций с широчайшей диверсификаций. Говоря упрощённо, недооценённость определяется по соотношению ликвидационной стоимости компании к количеству её акций (P/B ratio).

Если количество акций, умноженное на их стоимость («рыночная капитализация» компании) ниже, чем ликвидационная стоимость компании (то есть цена всех активов, если их продать прямо сейчас) – нужно брать. Причём это «ниже» по Грэму должно быть на 30-50%, что называется «маржой безопасности». На скупке таких бизнесов и специализировался Грэм в начале своей деятельности.

Покупая разоряющиеся компании по бросовым ценам, а потом разделяя их и продавая втрое дороже – Грэм сколотил свой начальный капитал, который впоследствии использовал для консервативного инвестирования.

Второй оцениваемый компонент стоимостной стратегии – это соотношение той же рыночной капитализации к годовой прибыли компании (P/E ratio). Иными словами, мы считаем, за сколько годовых прибылей мы покупаем акции. Если P/E = 5, то за пять лет прибыль полностью окупит стоимость акций. Грэм рекомендовал, чтобы этот показатель не превышал 20.

Если же на рынке недостаточно недооценённых акций, что обычно бывает в ситуации мыльного пузыря, а также на пике перед падением – инвестор ожидает лучших цен в деньгах, либо в золоте, либо в высоконадёжных облигациях.

Своя стратегия

Думаю, что лучшая стратегия для каждого инвестора – своя собственная, продуманная и выстраданная опытом.

Если, вкладывая в отдельные акции, Вы каждый день смотрите в свой портфель, покрываетесь холодным потом и не спите по ночам при падении, или летаете от эйфории при взлёте – все активные формы инвестирования не для Вас.

Закрывайте брокерский счёт и идите в ПИФы и депозиты! Никакая доходность не стоит испорченных здоровья, нервов и личной жизни.

Если Вы можете смотреть на деньги с холодным самурайским расчётом и у Вас не дрожит рука совершать выверенные сделки по своей выверенной стратегии «in triumph and disaster», и Вам это интересно – вперёд, к активному инвестированию.

В любом случае, дорогу осилит идущий.

Что бы Вы ни выбрали, как показывают 100 лет американской истории и 20 лет российской – при строгом следовании выбранной стратегии на длительном промежутке времени Вы в любом случае достигнете благосостояния. А «длительный промежуток времени» — это, как правило, один экономический цикл, который длится от семи до двадцати лет.

Удачи в выборе и инвестировании!

Другие статьи и видео про инвестирование:

Стратегические инвестиции

Стратегические инвестиции это инвестиции долговременного характера служащие реализации стратегических целей предприятия или организации. Цели могут быть различными, но главной стратегической целью предприятия является сохранение предприятия и укрепление его позиций на рынке.

Стратегические цели предприятия — основа стратегических инвестиций

Достижение этой главной стратегической цели требует непрерывного совершенствования производства на базе научно-технического прогресса, совершенствования системы управления предприятия, постоянного улучшения профессионализма кадров, создания социальных условий для работников, необходимых для эффективной отдачи ими труда, навыков, умений на производстве. Внешняя среда существенно влияет на формирование стратегических целей предприятия, поэтому необходимо постоянно изучать окружение, конкурентов и реагировать на вызовы рынка. На реализацию этих целей и направляются стратегические инвестиции.

Стратегические цели на отдельных этапах их реализации могут не соответствовать общей цели бизнеса как такового – максимизации прибыли от своей деятельности. Соответственно и стратегические инвестиции также не оцениваются по этому критерию.

Однако стратегический инвестор это оценивает всегда, даже если в ближайшей перспективе его вложения не дают экономической выгоды, он рассчитывает ее получить позднее. Поэтому настоящий стратегический инвестор вкладывает деньги также и в развитие социальной инфраструктуры предприятия, в обучение детей работников, улучшение их жилищных условий.

Таким образом, объектами стратегических инвестиций являются не только основной капитал предприятия, но и его инфраструктура, включая социальную инфраструктуру.

Стратегические цели должны быть формализованы и иметь конкретные параметры для определения размеров стратегических инвестиций. Должны иметь подцели в виде дерева целей, и достижение каждой подцели должно находить отражение в стратегическом планировании инвестиций со сроками их достижения и размерами вложений.

Стратегические инвестиции – структура и состав

Стратегические инвестиции это в основном реальные инвестиции, хотя иногда включают и финансовые инвестиции.

Такие стратегические инвестиции появляются, когда предприятие нацелено на свое развитие и расширение путем слияний и поглощений других предприятий.

В стратегические цели такого предприятия включены поглощение предприятий, путем приобретения их контрольного пакета акций. Процесс такого поглощения может длиться годами и финансовые инвестиции в этот процесс приобретают вид стратегических инвестиций.

В целом структура стратегических инвестиций выглядит следующим образом:

- Реальные инвестиции

- Инвестиции в основной капитал

- Инвестиции в основные фонды

- Инвестиции в недвижимое и движимое имущество

- Инвестиции в земельные участки и месторождения ресурсов

- Инвестиции в оборотный капитал

- Инвестиции в нематериальные активы

- Инвестиции в научные разработки

- Инвестиции в патенты, лицензии и ноу-хау

- Инвестиции в товарные знаки, бренды и франчайзинг

- Инвестиции в основной капитал

- Финансовые инвестиции

- Инвестиции в акции дружественных компаний и акции конкурентов

- Инвестиции в публичное размещение собственных акций на фондовом рынке

- Инвестиции в имиджевые проекты предприятия

- Социальные инвестиции

- Экологические инвестиции

Поскольку стратегия есть выбор путей достижения цели при ограниченных ресурсах, то состав стратегических инвестиций полностью определяется стоящими перед предприятиями целями и возможностями их реализации.

Предприятие может выбрать из структуры стратегических инвестиций то направление или их сочетание, которое соответствует его возможностям и скорейшему достижению поставленной цели или целям. Это достаточно сложная задача.

Поэтому формирование стратегических инвестиций доверяют специалистам по стратегическому планированию, которому руководство предприятием ставит стратегические цели.

Оценка стратегических инвестиций

Стратегические инвестиции как любые другие нуждаются в оценке их эффективности. В связи с длительным периодом реализации стратегических инвестиций возможна их прогнозная укрупненная оценка эффективности: технической, экономической, социальной и экологической.

Для технической оценки инвестиций в стратегические инвестиционные проекты создается экспертная комиссия, оценивающая техническую часть инвестиционного проекта и определяющая перспективность технического решения в настоящем и будущем.

Экономическая оценка стратегических инвестиций базируется на прогнозных оценках основных общеэкономических показателей, предоставляемых в разработках государственных институтов на пятилетие или большие сроки.

Это динамика цен на основные ресурсы, уровень инфляции в стране, ставка рефинансирования, устанавливаемая Центральным Банком России, уровень безработицы и средней заработной платы, а также структурные сдвиги в экономике страны на долгосрочный период.

С учетом этих прогнозных оценок рассчитывается экономическая эффективность стратегических инвестиций.

Социально-экономическая эффективность стратегических инвестиций определяется прежде всего оценкой достижения поставленной цели и уровнем затрат на ее достижение.

Экологическая эффективность стратегических инвестиций оценивается точно также как социально-экономическая.

Только цели включают в себя сохранение окружающей среды, уменьшение промышленных выбросов в атмосферу и другие мероприятия.

Для достижения этих целей предприятие вкладывает средства в очистные сооружения, воздушные фильтры, совершенствование технологий, превращение технологий в безотходные и т.п.

Реальные инвестиции, их характеристика, виды и оценка.

Портфель финансовых инвестиций, функции и учет.

Состав и структура материальных инвестиций.

Источники чистых инвестиций и их эффективность.

Иностранные инвестиции — виды и формы, способы привлечения

Для отдельных категорий граждан иностранные инвестиции давно стали мантрой, заговором, надеждой на доброго дядю. Придет «забугорный учитель», безвозмездно построит завод, садик и жилой комплекс, смахнет скупую слезу и уедет. Увы, это не российские купцы (Третьяков, к примеру), благотворительностью не отличаются.

Кто такой иностранный инвестор

У нас разный менталитет. Для нас нормально разделить с ближним кусок хлеба, помочь нуждающемуся. Западный человек воспитан иначе: часто воспринимает вложения в другую страну как бизнес (обмен стеклянных бус на золото). Пример этому – отношение США к странам Ближнего Востока, Китаю или Англии – к колониальной Индии.

Иностранный инвестор – это субъект, осуществляющий все виды вложений (финансовые, инновации, ноу-хау и др.) в различные объекты с целью получения дохода (все виды ценностей и политическое влияние).

Я часто говорю: если не хотите закончить жизнь в резервациях, рассматривайте скромного американского пастора как инвестора. Россия – страна богатая: желающих оттяпать кусочек – легион.

Кто может быть инвестором

По отношению к России иностранным инвестором считаются зарубежные:

- страны (порядок определяется Федеральным законодательством);

- организации с международным статусом (действуют на основании международных договоров);

- юридические лица;

- организации, правовой статус которых не юридическое лицо, но законы страны-регистратора позволяют вести зарубежную инвестиционную деятельность;

- граждане (если их законодательство дозволяет заниматься данной деятельностью);

- лица без гражданства, проживающие вне РФ (руководствуются законами страны проживания).

Основные объекты инвестирования

Основные объекты, вызывающие у инвесторов интерес:

- нефтегазодобыча и переработка;

- агропромышленный комплекс;

- горно-рудные комбинаты;

- сталелитейное производство.

Одним словом, отрасли, по-прежнему пользующиеся популярностью.

Инвесторы помельче присматриваются к пивоваренным заводам, гостиницам, химчисткам, сетям быстрого питания.

Правовой статус иностранного инвестора в РФ

ФЗ «Об иностранных инвестициях в РФ» – основной закон, регулирующий работу иностранных инвесторов. С момента осуществления вложений на них распространяется правовая защита, льготы и гарантии.

Когда предприятие теряет статус такого субъекта, в тот же момент все преференции аннулируются.

Ограничения, предусмотренные для иностранных инвесторов

Иностранным инвесторам создают льготные условия работы. Поэтому часто по отношению к отечественному производителю предприятия с иностранным капиталом находятся в лучших условиях.

Однако, если предприятие принадлежит к группе объектов, обеспечивающих обороноспособность и безопасность страны, покупку более 50 % уставного капитала согласовывают с Правительственной комиссией (ФЗ «О порядке осуществления иностранных инвестиций в хоз. общества, имеющие стратегические значения…»).

Сделки объемом от 25 % до 50 % также подлежат согласованию.

Льготы для вкладчиков

Государство с целью привлечь иностранного инвестора предусматривает для него определенные льготы.

- При условии, что не менее 10 % уставного капитала – иностранные инвестиции, предоставляются таможенные льготы. Освобождается от уплаты налогов оборудование, комплектующие, запчасти (когда это часть уставного капитала) (ст. 150 Налогового кодекса, ФЗ «О Таможенном тарифе»).

- Когда доля иностранных инвестиций более 30 % в уставном капитале, разрешается экспортировать произведенную продукцию без лицензии (однако в частных случаях есть ограничения по сфере деятельности).

- Поддержка, дополнительные льготы и гарантии предоставляются иностранным инвесторам на региональном уровне за счет местных бюджетов и региональных средств.

Принципы налогообложения

Если за инвестором закреплена доля владения 25 % уставного капитала и более (или же проект приоритетный), то изменение налоговой ставки остается на момент регистрации предприятия с иностранными инвестициями. Это не касается НДС, акцизов и взносов в Пенсионный фонд.

Стабильность отчислений гарантируется законодательством на период окупаемости проекта (но не более 7 лет). Для приоритетных иностранных инвестиций с общим объемом не менее 1 млрд руб.

(или в валютном эквиваленте по курсу ЦБ) период действия льготных налоговых условий может быть продлен.

Права иностранных инвесторов

Международные договоры по иностранным инвестициям, коих придерживается Россия, декларируют создание национального режима.

Согласно ст. 3 закона иностранный инвестор имеет право:

- быть долевым инвестором при создании совместных предприятий;

- быть организатором и собственником предприятий и филиалов;

- покупать и продавать (частично, полностью) имущественные комплексы, предприятия, законченные и незаконченные объекты строительства, ценные бумаги, паи, другое имущество;

- приобретать права пользования землей и иными природными ресурсами;

- приобретать иные имущественные права;

- заниматься разрешенной законами РФ инвестиционной деятельностью.

Как осуществляется правовое регулирование иностранных инвестиций

Правовое регулирование основано на законах РФ (основной ФЗ «Об иностранных инвестициях») и международных договорах.

Используют:

- договоры защиты (например, двухсторонние международные конвенции и договоры о взаимных гарантиях);

- договоры регулирования.

Способы разрешения споров в России

Все споры об иностранных инвестициях (в т. ч. по вопросам компенсации) решает:

- Верховный суд РФ;

- Высший Арбитражный Суд РФ;

Или же согласно международному договору, действующему на территории РФ.

Если одна из сторон спора – государственное учреждение, предприятие или организация, а вопросы связаны непосредственно с хозяйственной деятельностью, нужно обращаться в суд, Третейский суд или Международный центр по урегулированию международных споров.

Антимонопольное законодательство и иностранные вкладчики

Государство позаботилось о том, чтобы иностранный инвестор не мог существенно влиять на ухудшение экономической ситуации (например, скупить конкурентные предприятия отрасли и довести до банкротства).

Требуется предварительное согласование сделок с Федеральной антимонопольной службой РФ, если приобретается:

- не менее 25 % голосующих акций АО;

- не менее 1/3 доли в ООО;

- имущество на сумму более 25 % активов;

- более 50 % голосующих акций зарубежного юрлица.

Перед покупкой доли придется обращаться в ФАС РФ, когда:

- общая стоимость активов покупателя и продавца более 7 млрд руб.;

- общая выручка за год превысила 10 млрд руб., а общая стоимость активов более 400 млн руб.

ФАС РФ контролирует импортные поставки организаций общей суммой за год больше 1 млрд руб.

Виды и формы иностранных инвестиций

С экономической точки зрения, наибольшее распространение получили 2 формы:

- прямые (когда вкладчик получает право управления объектом);

- портфельные (без возможности влиять на принятие решений).

Роль иностранных инвестиций в экономике России

Несмотря на санкции, в страну продолжают поступать иностранные инвестиции. При этом весомая часть – это наши с вами деньги, вывезенные за границу во время прихватизационного дерибана. Регистрируя компанию в офшоре или же Европе и США, а затем возвращая средства, собственник отмывает деньги, имея налоговые льготы.

Из положительного. Дополнительные денежные вливания стимулируют развитие отдельных отраслей экономики и регионов. Это поможет остановить поток россиян, стекающихся в Москву на заработки.

Какие существуют препятствия для иностранных инвестиций в Россию

Это даже не санкции. Западный мир потерял на вражде с Россией. Очень сложно вернуть огромный рынок, настроив против себя все население. Лично я не пью грузинские вина, давно выбираю отечественную молочку, а костюмы покупаю в магазине на фабрике, отправляющей продукцию во Францию.

Называют как препятствия:

- неполную проработку (особенно в сфере льгот), несогласованность законов;

- защиту на законодательном уровне лоббирующей группы, а не всех инвесторов;

- коррупцию и преступность (тю, вы еще на Украине не были);

- несоблюдение международных договоров;

- сложности с валютными операциями;

- невозможность скупить землю вместе с недрами (ага, щасссс).

В общем, как мед, так ложкой. Целиком и полностью одобряю дотошность таможни и придирки налоговой, если это не даст вывезти богатства страны за рубеж.

Способы привлечения иностранных инвестиций в Россию

В 2020 г. прогнозируется приток больших денег: Правительство предлагает поучаствовать в приватизации крупных государственных банков и компаний (среди прочих называют Совкомфлот, Роснефть и ВТБ).

Небольших инвесторов останавливает наше законодательство. Нужно лишь:

- доработать нормативные акты;

- на региональном уровне усилить поддержку со стороны властей инвестиций в малый бизнес.

Заключение

Стимулирование притока иностранных инвестиций с грамотным направлением в отдельные отрасли, на самом деле, оживляет регионы. Новые рабочие места, развитие инфраструктуры, дополнительные поступления в местные бюджеты – сказка для непуганого туземца.

Часто условия работы хуже, чем на отечественных предприятиях. Продукция отправляется за границу (если компания работает на давальческом сырье). Но когда нет сил и средств, приходится соглашаться на такие кабальные условия.

На сегодня все. Жду комментарии и лайки. Подписывайтесь на статьи: продолжением будет «россияне как инвесторы за рубежом».

Стратегические и портфельные инвесторы

Инвесторами называют участников фондовых рынков, юридических и физических лиц, вкладывающих свой капитал в ценные бумаги. Классификация инвесторов на рынке ценных бумаг достаточно разнообразна. Тут учитывается объём операций, виды инвестиционных стратегий, отношение к риску. В зависимости от цели инвестирования существуют стратегические и портфельные инвесторы.

Стратегические инвесторы стремятся к получению полного контроля над акционерным обществом, а портфельным инвесторам нужен только максимальный доход от принадлежащих им ценных бумаг.

Цели и особенности стратегического инвестирования

Стратегический инвестор заинтересован в получении контрольного пакета акций конкретного акционерного общества и в будущем рассчитывает на приобретение его в собственность.

Его главная цель – стать собственником объекта инвестирования и получать доход от использования этой собственности, так как доход от владения собственностью намного больше дохода от простого владения ценными бумагами.

Сначала он может выкупить больше 30% акций, а в конечном итоге, стать единственным владельцем контрольного пакета.

Помимо этой цели, стратегический инвестор может преследовать ещё две цели:

- Расширить сферы влияния на рынке.

- Приобрести контроль при распределении разнообразной собственности, в том числе используя различные поглощения и слияния.

Основной особенностью стратегического инвестирования является то, что организация, являющаяся объектом инвестиций, получает финансирование, однако управление ею, по сути, находится в руках стратегического инвестора. Если в ближайшее время вложения стратегического инвестора не предвещают экономическую выгоду, её всегда можно получить позднее.

Кроме основного капитала предприятия, объектом стратегического инвестирования является социальная инфраструктура организации. В задачи настоящего стратегического инвестора входят инвестиции в развитие социальной сферы предприятия, улучшение жилищных условий рабочих и обучение их детей.

Чаще всего стратегические инвесторы – это крупные корпорации, которые занимают лидирующее положение в своих промышленных секторах. Обычно бизнес такого вкладчика принадлежит к аналогичной сфере, что и объект инвестирования, поэтому новая компания используется в качестве средства расширения собственной производственной деятельности.

С помощью стратегического инвестирования можно увеличить объём собственных продаж, сократить производственные издержки, расширить ассортимент изготавливаемой продукции и даже устранить потенциальную конкуренцию.

Очень часто контроль над акционерным обществом через выкуп крупного пакета акций сопровождается серьёзными злоупотреблениями и нарушениями прав акционеров не только со стороны вкладчиков, заинтересованных в получении контроля над компанией, но и со стороны органов управления АО. В связи с этим государство в лице Центробанка РФ строго контролирует и регулирует все сделки, связанные с покупкой крупных пакетов акций (от 30 до 95%).

Портфельное инвестирование

Портфельный инвестор – это вкладчик, главной целью которого является формирование прибыльного инвестиционного портфеля, и управление им. Зачастую, под управлением подразумевается покупка и продажа ценных бумаг на фондовых рынках.

В отличие от стратегического инвестора, портфельному инвестору не нужен контроль над компанией. Он концентрируется лишь на получении дохода от акций.

Поэтому для портфельного инвестора очень важны вопросы о том, где, когда и какие ценные бумаги покупать.

задача портфельных инвестиций – получить ожидаемую доходность при минимально допустимых рисках, сохранить первоначальные капиталовложения и достигнуть максимального уровня доходности.

В качестве портфельного инвестора может выступать страховая компания, инвестиционный или пенсионный фонд, а также физические лица. В портфеле таких вкладчиков доля акций не должна превышать 30%. Обычно она находится в пределах от 5 до 15%.

Два основных способа приобретения крупных пакетов акций

| На биржевом рынке | В подобной ситуации инвестор покупает акции по рыночной цене, установленной в соответствии с уровнем спроса и предложения на конкретную ценную бумагу. Такие сделки совершенно открыты. Механизм работы фондовой биржи исключает любые неправомерные действия каждой заинтересованной стороны по отношению друг к другу |

| На внебиржевом рынке | Сделки на внебиржевом рынке считаются скрытыми (теневыми). Формирование стоимости ценных бумаг не отличается прозрачностью: на цену предложения может влиять величина пакета акций, принадлежащего какому-либо инвестору. Таким образом, для мелких (миноритарных) акционеров цена предложения за акцию может быть более низкой по сравнению с ценой предложения для крупных (мажоритарных) акционеров. К тому же, при проведении покупок на внебиржевом рынке ни одна из заинтересованных сторон не застрахована от мошеннических действий |

У каждого вкладчика есть свои подходы к проведению сделок с ценными бумагами. Все физические лица, проводящие операции на фондовом рынке, делятся на профессиональных спекулянтов, инвесторов-собственников, профессиональных (рантье) и непрофессиональных инвесторов.

Правовое регулирование процедуры приобретения крупных пакетов акций

Процедура покупки крупной доли акций открытого акционерного общества регламентируется законодательством РФ. При этом законом предусматривается ряд мероприятий:

- Создать добровольное предложение о покупке акций, принадлежащих акционерам, лицу, желающему приобрести пакет, составляющий свыше 30% акций с правом голоса.

- Создать обязательное предложение о покупке акций, принадлежащих акционерам, лицу, которому принадлежит свыше 30% акций с правом голоса.

- «Sell-Out» — процесс приобретения ценных бумаг лицом, выкупившим свыше 95% всех акций акционерной компании, оставшиеся акции и иные конвертируемые в акции ценные бумаги согласно требованиям самих владельцев акций.

- «Squeeze-Out» — процесс приобретения ценных бумаг лицом, владеющим свыше 95% всех акций АО, оставшимися акциями и иными конвертируемыми в акции ценными бумагами принудительно, в связи с требованием самого обладателя контрольного пакета.

Государство, как крупнейший инвестор рынка ценных бумаг, владеет пакетами акций приватизированных предприятий, представляющих федеральную собственность. Прежде всего, государство управляет ценными бумагами организаций, имеющих национальное значение. Это нужно для контроля над их деятельностью и влияния на экономическую ситуацию в стране.

Стратегическое инвестирование. Кто такие стратегические инвесторы? – SPRINTinvest.RU

Настал черед поразмыслить над новой для нас темой, долгое время прятавшейся в тени более емких понятий и категорий.

«Стратегические инвесторы», «стратегическое инвестирование»…

Звучит красиво. Не совсем понятно, что за всем этим скрывается.

Поскольку ранее мы довольно предметно вели речь об иностранных инвесторах, новые понятия также рассмотрим в той же стезе.

Другими словами, поговорим именно об иностранных стратегических инвесторах: кто такие, где обитают и с чем их едят.

Кто такие стратегические инвесторы

В основе понятия «стратегический инвестор» лежит мотив, которым он руководствуется в своей инвестиционной деятельности.

Именно этот мотив и является отличительным признаком стратегического инвестора.

Речь идет о стремлении инвестора захватить как можно большую долю нового рынка сбыта.

С этих позиций стратегическим инвестированием будет являться деятельного стратегического инвестора по достижению своих инвестиционных целей в соответствии с заранее разработанной стратегией инвестирования.

Приведенный мотив далеко не всегда является определяющим в деятельности иностранных инвесторов.

К примеру, многие инвесторы, вступающие на зарубежные рынки, преследуют либо сугубо политические цели (возможность влияния на местную власть), либо пытаются удешевить стоимость своей продукции за счет перемещения производства в развивающиеся страны, где в избытке дешевая рабочая сила, либо еще что-то в этом роде.

Стратегическими инвесторами могут выступать как иностранные граждане (индивидуальные инвесторы), так и целые компании и сложные юридические образования.

Иногда эту роль на себя примеряют целые государства (США или Китай, например, могут служить типичными примерами стратегических инвесторов в экономику слаборазвитых или развивающихся стран).

Старые добрые стратегии инвестирования

В силу сформулированного выше мотива стратегическим инвесторам приходится действовать совершенно отличным от других типов инвесторов способом.

Они должны направить огромные средства и усилия на разработку стратегии инвестирования.

Эта стратегия не исчерпывается исключительно определением перечня объектов инвестирования, равно как и последующим вложением в них каких-то объемов инвестиций.

Здесь упор делается на другое.

Стратегические инвесторы смотрят в будущее. Они внимательно отслеживают любые изменения в политической и/или экономической жизни страны, рынки которой их волнуют.

Они тщательно следят за изменениями в законодательстве, влияющими на инвестиционный климат в стране, и в зависимости от текущей ситуации принимают решения об инвестировании в те или иные отрасли экономики.

К достижению своей основной цели они могут идти окольным путем, приобретая некоторые вспомогательные производства и предприятия, которые в будущем сольются в единый мощный производственный конгломерат, занимающий значительную долю в соответствующем сегменте экономики.

Зачастую стратегические инвесторы начинают свою экспансию с получения доступа к разработке недр или полезных ископаемых, приобретения акций либо долей в уставном фонде предприятий и хозяйственных обществ, занимающихся добычей природных ресурсов либо отвечающих за энергетическое обеспечение государства.

Впоследствии именно эти инвестиции (их смело можно назвать стратегическими инвестициями) станут наиболее прибыльным вложением, от которого будет зависеть успех всей инвестиционной кампании.

Суть стратегического инвестирования

О стратегическом инвестировании стоит подумать не на макроуровне (с позиций крупных инвесторов или государств), а на микроуровне, то есть исходя из своих собственных представлений о целесообразности совершения тех или иных инвестиций и организации своей собственной инвестиционной деятельности.

Принцип здесь таков: действовать необходимо стратегически.

Любые действия, которые не вписываются в нашу стратегию инвестирования, следует признавать импульсивными, хаотичными и, как следствие, не способными привести к успеху.

Именно поэтому те, кто действует по заранее разработанному плану, тратит свое время на обдумывание каждого инвестиционного решения, ведет отчетность по результатам конкретных инвестиций, способны со временем стать успешными инвесторами.

Все прочие обречены на совершение спекулятивных инвестиций, успех которых будет зависеть исключительно от случая и индивидуальных способностей инвестора предсказать исход того или иного события.

]]>Что такое инвестиционная стратегия

Для начал выкладываю свой рейтинг брокеров на которые зарабатываю уже много лет! Вывожу стабильно прибыль и инвестировал очень много денег

- Брокер — Единственный с лицензией ЦБ РФ. вложил 20 000 $

- Брокер № 1 — Лучший. Работает с 1998. вложил 20 000 $

- Брокер № 2 — Это Швейцарский банк, с выходом на Форекс! 18 000 $

- Брокер № 3 — работаю с ним с 2007. вложил 10 000 $

- Брокер № 4 — Бонусом дают 1500 USD. вложил 10 000 $

- Брокер № 5 — лучший центовый счет. вложил 8000 $

- Брокер № 6 — Для скальпинга только он И ВСЕ! 8000 $

- Брокер № 7 — 30 $ ДАЮТ ВСЕМ НОВЫМ! вложил 5000 $

- Брокер № 8 — 30 $ ДАЮТ ВСЕМ НОВЫМ! вложил 5000 $

- Брокер № 9 — ЭТО НефтепромБанк. вложил 5000 $

- Брокер № 10 — Использую как бинарки через МТ4. Вложил 5000 $

А вот уже как зарабатывать, мы все обсуждаем в закрытой группе, точней в секретном Форекс форуме ! Там много, трейдеров, финансовых блоггеров, брокеров и новичков хватает! Обсуждаем, что работает, а что нет! Присоединяйся, чем больше нас, тем проще! Смотри пример личного заработка

Инвестиционная стратегия — это совокупность всех целей инвестиционной деятельности предприятия в краткосрочной и долгосрочной перспективе, которые подчинены основному плану развития организации. Также инвестиционная стратегия отражает способы достижения поставленных целей и пути их реализации.

На основе инвестиционной стратегии формируется вся инвестиционная деятельность предприятия. Инвестиционные цели являются основой стратегии.

Благодаря инвестиционной стратегии разрабатываются пути направления и формы осуществления инвестиций, определяется характер формирования инвестиционных источников организации, а также прописывается порядок действий необходимых для достижения инвестиционных задач.

- Инвестиционная стратегия предприятия

- Цели и задачи инвестиционных стратегий

- Разработка инвестиционной стратегии

Инвестиционная стратегия предприятия

Насколько актуально иметь разработанную инвестиционную стратегию предприятия можно определить по следующим признакам:

- инвестиционная стратегия предприятия должна быть адаптирована к интенсивным изменениям во внешней инвестиционной среде. Так как в условиях неопределенности это может привести к тому, что инвестиционные решения отделенных структурных подразделений предприятия могут носить разнонаправленный характер и мешать достижению общих инвестиционных задач предприятия, что ухудшим эффект от инвестиционной деятельности организации

Под условиями неопределенности понимается значительные изменения в макроэкономических показателях, нестабильный инвестиционный климат и непонятная инвесторам инвестиционная политика государства в плане регулирования инвестиционной деятельности

Цели и задачи инвестиционных стратегий

Инвестиционная стратегия служит для осуществления целого ряда задач:

- поддержание высоких темпов развития организации благодаря инвестиционной поддержке

- получение наиболее высоких уровней прибыли от прямых и финансовых инвестиций организации, и всей инвестиционной деятельности организации в целом, учитывая присутствующие инвестиционные риски

- уменьшение уровня инвестиционных рисков при осуществлении инвестиционной деятельности, не влияя на уровень доходности инвестиций

- поддержание инвестиционных активов на достаточном уровне ликвидности, а также обеспечение максимально быстрого уровня реинвестирования капитала

- поиск и формирование приемлемых для организации источников инвестирования

- выявление и разработка путей, способствующих модернизации и совершенствованию инвестиционной деятельности предприятия

- поддержание финансового баланса предприятия при осуществлении инвестиций.

Разработка инвестиционной стратегии

Разработка инвестиционной стратегии напрямую связана с успешным и эффективным развитием организации. Она определяет механизмы обеспечения инвестиционных целей предприятия, позволяет оценить инвестиционные возможности организации, выявляет наличие собственных источников финансирования, определяет возможность реализации новых непредвиденных инвестиционных проектов и т.д.

Также разработка инвестиционной стратегии позволяет спрогнозировать те или иные неблагоприятные условия во внешней инвестиционной среде и позволяет выработать механизмы реакции на них.

Разработка инвестиционной стратегии предприятия помогает определить её конкурентные преимущества.

Процесс разработки инвестиционной стратегии подчинен следующим этапам:

- анализ действующей инвестиционной стратегии, выявление инвестиционных целей и сопоставление их с общими целями развития организации

- изучение внешней инвестиционной среды

- выявление недостатков организации, а также её сильных сторон. Определение общего направления инвестиционной деятельности организации

- постановка стратегических целей инвестиционной деятельности организации

- оценка альтернативных стратегических направлений развития организации, определение путей и форм инвестиционной деятельности

- поиск доступных для организации источников инвестиций

- разработка инвестиционной политики организации исходя из приоритетных направлений её инвестиционной деятельности

- составление системы организационных и экономических мероприятий для реализации инвестиционной стратегии.