Инвестиции: вопросы и ответы

Не ожидай подачек добрых дядь

И, вытравляя жадность, как заразу,

Не рвись урвать. Кто хочет всё и сразу,

Тот беден тем, что не умеет ждать.

Е. Евтушенко

В этой статье я решил обобщить полезные сведения для начинающих инвестировать. Как и куда инвестировать, и что именно понимать под этим словом — на эти ключевые вопросы в интернете можно найти совершенно разные ответы. Некоторые понимают под инвестициями денежный вклад в финансовые пирамиды, рассчитывая выскочить из них до того, как они прекратят свои выплаты.

Другие считают инвестицией вложение в торговлю на рынке форекс, созданный для обмена валюты. Третие приобретают антиквариат или старинные монеты. Четвертые покупают криптовалюты и т.д. Однако классические инвестиции можно определить вполне четко — это долгосрочные вложения в бизнес. И на сегодня у россиянина достаточно возможностей, чтобы воспользоваться самыми современными инструментами и многообразными исследованиями в этой сфере.

Инвестиции: что это и зачем их делать

Инвестиции как результат предполагают получение большей прибыли, чем съедает инфляция. Скажем, вы любите яблоки и сегодня можете купить на свои сбережения 100 кило яблок. Вы отказываетесь от этого и принимаете решение об инвестициях.

Проходит время, и яблоки в результате инфляции дорожают. Если вы ничего не делали с деньгами, то впоследствии купите на них меньше — 95, 90 или 80 кило. Ваш жизненный уровень снижается. Успешные инвестиции предполагают увеличение вашего уровня потребления — в какой-то момент будущего, несмотря на инфляцию, вы сможете купить на приобретенный капитал 150, 200, 500 или более килограммов. Риск инвестиций в том, что вам это не удастся — или удастся в меньшем объеме, чем вы рассчитывали.

Впрочем, существует и другой вариант инвестиций — у вас уже есть приличная сумма и вы не хотите покупать больше яблок в будущем. Но вы хотите ежемесячно покупать не менее 5 килограммов на доход с капитала, даже когда цены на яблоки растут. В этом случае вся или часть прибыли с инвестиций может ежемесячно выводиться на ваш банковский счет.

Давайте подробнее остановимся на инфляции. С конца 1930-х годов она стала в мире постоянным процессом, лишь в отдельных случаях прерываясь небольшой дефляцией (Европа, Япония). Это хорошо объяснимо: небольшая инфляция положительно сказывается на экономическом росте стран. Однако обратный эффект состоит в том, что деньги стали безвозвратно терять свою покупательную способность. Тот, кто не инвестирует, вынужден постоянно противодействовать инфляции активным заработком — деньги сами по себе не будут работать на своего владельца.

За 100 лет с начала первой мировой войны от стоимости доллара осталось не более 5 центов — как видим, основное падение происходит как раз начиная с конца 1930-х годов:

Российский рубль ослабевал гораздо быстрее — даже не беря во внимание гиперинфляцию 90-х, с 2000 года (за 18 лет) он потерял более 85% стоимости. Понятно, что чем сильнее инфляция, тем быстрее обесценивается капитал:

Банковский депозит дает прибыль, примерно равную инфляции — т.е. служит для сохранения, а не для приумножения капитала. Иначе говоря, деньги в банке не делают деньги. Тем не менее банковский депозит вовсе не плох: там можно хранить сбережения, пока не накопится достаточная для инвестиций сумма. Сумма на банковском счету всегда предсказуема и как правило ликвидна, так что этот вариант может служить резервным фондом. Интересно, что практически любой актив на дистанции будет выгоднее хранения денег «под матрасом»:

Зачем нужны инвестиции? Стандартный ответ: чтобы стать богатым. Однако это абстрактная конструкция — богатство относительно и зависит от уровня трат. Можно сказать, что инвестиции дают финансовую независимость. Мне больше нравится следующий вариант: инвестиции служат для достижения своих жизненных целей . Тут деньги подразумеваются не как самоцель, а как средство для ее достижения. Может, вы хотите объездить мир или открыть благотворительный фонд. Глядя на длинную историческую перспективу становится очевидным, что добиться своих целей с наибольшей вероятностью может только успешный бизнес. Можно пробовать основать его самому, а можно использовать лучшие компании мира.

В инвестиции требуется пускать свободные деньги. Связано это с длительным сроком инвестирования и неизбежными колебаниями капитала — так что досрочное изъятие денег из инвестиционного процесса может повлечь за собой убытки. Чем более агрессивный актив вы выбираете, тем больше становится возможный разброс доходности. Собственный бизнес или чужие акции — и то, и другое агрессивный актив. Купив отдельную акцию, через несколько лет вы можете получить результат в диапазоне от значительной прибыли до сильного убытка. По сути вы просто сходите в финансовое казино.

Однако рынок в целом (т.е. совокупность главных акций страны) в случае США растет уже более двух столетий в среднем на 10% в год. На схожую величину в 20 веке росли и европейские рынки. На этом пути встречаются кризисы и ряд лет с отрицательной доходностью — однако если вы держите акции всего рынка достаточно долго, то прибыль практически гарантирована. На сегодня есть очень эффективные инструменты, позволяющие купить целый рынок в рамках всего одного недорогого фонда.

Казалась бы, пенсионный фонд и призван решать задачу эффективного вложения денег своих вкладчиков. Но дело в том, что российская пенсионная система в силу разных причин не в состоянии обеспечить россиянину достойной ренты даже в случае высокой зарплаты. Подробную статью об этом я писал здесь. Следовательно, задачу достойного обеспечения старости нужно решать самостоятельно. Что не отменяет возможности получения такого дохода, чтобы выйти на пенсию досрочно.

Какую доходность дают инвестиции?

Выше вы видите результат российского рынка за 20 лет инвестирования. Ключевыми здесь являются следующие вещи:

Акции и недвижимость заметно обогнали инфляцию ;

Депозит в банке дал доход на уровне инфляции ;

Вложения в доллары оказались ниже инфляции

Эти тенденции подтверждаются и на примере других стран за длительные промежутки времени. На коротких дистанциях покупка валюты (например в 1998-99 году) может превзойти другие активы, но в длинном периоде уступает им. На графике выше видна очень хорошая доходность по золоту, однако на истории оно вело себя по разному: так, с начала 80-х до начала 2000-х годов золото в долларах падало в цене. Это не противоречит логике: ведь акции это вложение в бизнес, который генерирует прибыль и дивиденды, а золото (как и другие металлы) — это товарный актив. Его рост или падение определяется не бизнесом, а настроением инвесторов.

Как видно, несмотря на периоды застоя и просадок, рынок акций растет даже в худшем случае (результаты даны за вычетом инфляции, хотя и с учетом реинвестирования дивидендов). Лучшим вариантом оказался американский рынок — например, с 1970 по 2015 годы 100 $ США, вложенные туда, выросли бы до 8 500 $, заметно обойдя инфляцию. В ежегодном выражении акции всех стран в состоянии обыгрывать инфляцию примерно на 5%, что на дистанции обеспечивает солидный капитал благодаря сложному проценту. Другие графики на тему инвестиций и цифры доходностей вы можете найти в этой статье.

Куда вкладывать деньги?

В какие активы вкладывать деньги? Короткий ответ прост: в те, которые исторически превосходят инфляцию. Отдельную статью о таких классах активов читайте здесь. Из статьи становится очевидно, что акции являются самым доходным (и рискованным) инвестиционным инструментом. Но тогда может возникнуть дополнительный вопрос: если акции потенциально наиболее доходны, то зачем вкладывать деньги во что-либо еще? Посмотрим на такой график:

Здесь мы видим, что с начала 1972 по конец 2015 года 10 000$, вложенные в рынок США, с учетом дивидендов превратились почти в 700 000$. Это впечатляет, но вместе с тем на графике мы видим несколько сильных снижений, продолжавшихся длительные промежутки времени. Например, достигнув значения около 360 000$ весной 2000 года, через три года рынок дал только 211 000$, просев более чем на 40%.

На практике три года падения воспринимаются очень болезненно и могут стать причиной действий, которые в результате уменьшат доходность. В кризис 2008 года рынок просел на половину стоимости, потеряв 50%. На российском рынке акций капитал в это же время и вовсе уменьшился в несколько раз. Но посмотрим, что будет, если мы добавим к акциям 10-летние облигации США:

Выбрано классическое соотношение 60% акций и 40% облигаций — ежегодно их доли выравниваются. Здесь мы видим меньшую конечную доходность, но и более низкую величину просадки — так, в марте 2003 года она составляет только 15% вместо более чем 40% в случае чистых акций. Терять 15% своего капитала тоже некомфортно, но несравнимо лучше почти половины вложений. А теперь совместим оба графика:

Здесь видно, что портфель из акций и облигаций лучше работает в кризисные периоды — он начинает проигрывать чистым акциям лишь спустя 10 лет с начала инвестиций. Конечная доходность несколько ниже, однако просадки уменьшаются в два и более раза. Итоговый результат: 10.13% годовых доходности акций против 9.59% у смешанного портфеля. Таким образом, портфель вместо акций обеспечивает:

1. Более равномерную доходность . В то время, как акции могут около 10 лет пребывать в просадке, облигации затормозят падение портфеля, выплачивая купоны. Также в такие периоды часто хорошо растет золото;

2. Более предсказуемую доходность . Чем выше агрессивность портфеля, тем больше у него разброс возможной конечной доходности. Уменьшение этого разброса достигается либо включением в портфель разных классов активов, либо длительным периодом инвестиций;

3. Гибкость стратегии . Возможна ситуация, когда непредвиденные обстоятельства заставят вас извлечь часть денег из рынка. Такая ситуация могла произойти в конце 2002 г. или в 2009 году (миллионы американцев в тот год потеряли работу). Что происходит, если вы имеете портфель только из акций? Вы вынуждены продавать очень дешевый актив с потенциалом сильного роста. Тогда как если бы вы имели консервативные облигации, то их продажа причинила бы конечной доходности меньше проблем.

Следовательно, портфель из акций целесообразен только в одном случае : вы инвестируете на срок не менее 25-30 лет (возможно, желая передать счет наследникам), готовы к очень сильным просадкам и уверены, что не совершите изъятие денег из рынка. Иначе вам нужен инвестиционный портфель из разных активов, подобный приведенному выше.

Как начать инвестировать? Какая сумма нужна?

1. Паевые фонды

Начать инвестиции можно с покупки паевых инвестиционных фондов. Это не лучший, но и не самый плохой вариант. ПИФы бывают разных типов: акций, облигаций, смешанные. В зависимости от ваших целей и временного горизонта для каждого инвестора подойдет свой тип фонда. Порог входа в ПИФы начинается от нескольких тысяч рублей. В отделениях Сбербанка могут дать информацию насчет ПИФов этой компании — далеко не единственной в сфере, но являющейся лидером по объему привлеченных средств. Их нередко можно купить онлайн, но порой нужно лично посетить офис управляющей компании.

ПИФы включают в основном российские активы. Тем не менее есть ПИФы, которые покупают иностранные инвестиционные фонды: они называются фидерными и по своему принципу представляют фонды фондов. Главный недостаток паевых фондов — высокие комиссии, хотя есть и другие «шероховатости» — например, возможно внезапное изменение состава фонда. Плюсы: личное общение, низкий порог входа, потенциальный доход выше депозита. Главные риски — завышенные ожидания и неправильное обращение с инструментом.

Update . С 2018 года на Московской бирже появились БПИФ, более выгодные по комиссиям.

2. Российский брокерский счет

Кроме того, вы можете открыть брокерский счет у российского брокера. Процедура довольно быстрая, нередко доступная онлайн. Активы покупаются через торговый терминал брокера. Некоторые брокеры не устанавливают порог входа, но чтобы не сильно терять на комиссиях, рекомендуется не менее нескольких десятков тысяч рублей. У российского брокера можно приобрести отдельные российские акции, ОФЗ, корпоративные облигации и ряд других инструментов. Если брокер имеет доступ на биржу Санкт-Петербурга, то можно приобрести и ряд американских акций.

Недостатком российского брокерского счета является ограниченное присутствие коллективных инвестиций, содержащих много активов внутри одного пая (акции). Впрочем, некоторые брокеры, управляющие паевыми фондами, дают возможность приобретать свои ПИФы онлайн. Кроме того, на Московской бирже находится десяток биржевых фондов компании FinEX с довольно низкими комиссиями. Недостатки — молодость компании, ограниченный набор активов с невысокой ликвидностью и страновой риск (компанию один раз чуть было не лишили лицензии). Главный плюс российского брокера — в возможности открыть индивидуальный инвестиционный счет. Открыв у брокера ИИС, вы можете реализовать на нем один из двух типов налоговых льгот.

3. Зарубежный брокерский счет

Оптимальным на мой взгляд является выход на американские биржи — как видно на схеме, это можно сделать тремя способами. Некоторые российские брокеры имеют прямой выход на американские биржи, но требуют от инвестора статус квалифицированного инвестора и не менее 6 млн. рублей. Зарубежные дочки российских брокеров (такие, как Финам-EU) статус не требуют и порог входа у них умеренный — но как правило они зарегистрированы на Кипре, а кипрская страховка имеет весьма сомнительную репутацию после банковского кризиса 2013 года. Комиссии за сделку тоже трудно назвать выгодными.

Так что остается открытие счета у американского или европейского брокера — о вариантах для россиян я писал здесь. Для открытия такого счета в среднем требуется несколько тысяч долларов. Зарубежный брокерский счет предполагает ежегодное заполнение налоговой декларации, если на счет зачислялись средства (например, поступали дивиденды).

Именно у зарубежных брокеров содержится наибольшее число структурных блоков для инвестиций, которые являются оптимальным вариантом для большинства инвесторов. Эти блоки называются биржевые фонды ETF. Подробно прочитать о них вы можете здесь и здесь. Вы самостоятельно или с помощью консультанта составляете свой портфель и затем просто пополняете его, придерживаясь выбранного соотношения долей фондов.

4. Другие варианты

Российский инвестор также может покупать паи иностранных взаимных фондов через зарубежного посредника (управляющую компанию или зарубежный банк), но этот процесс сопряжен со множеством трудностей. Еще есть вариант инвестиционной страховой компании, которая предлагает ограниченное число активов, берет довольно высокие комиссии за управление и требует как постоянных взносов на начальном периоде, так и финансового советника для открытия счета. Однако есть и плюсы — например, можно начать инвестировать с нескольких сот долларов в месяц, инвестору не нужно платить налоги до вывода средств в Россию. Хедж фонды дороги (как по порогу входа, так и по затратам) и неэффективны.

Российские инвестиции

Зарубежные инвестиции

Плюсы

Минусы

Плюсы

Минусы

Простая процедура открытия брокерского счета

Ограниченный выбор доступных россиянам вариантов

Низкий входной порог

Ограниченный выбор зарубежных активов

Несложная процедура открытия брокерского счета

Более высокие требования к начальному капиталу

Налоговые льготы при открытии ИИС

Высокая защита капитала инвестора (до 500 000$ или до 100% капитала)

Более высокие комиссии программ unit linked

Общение на русском языке

Страховой фонд предусмотрен только для банковских депозитов

Большой выбор финансовых инструментов у брокеров

Необходимо самому декларировать доходы и уплачивать налоги

Не нужно самому уплачивать налоги

Дивиденды аккумулируются, что не всегда удобно

Низкие комиссии зарубежных фондов

Отсутствие налоговых льгот (кроме программ unit linked)

Насколько рискованны инвестиции? Можно ли потерять все?

Банковский депозит — это мир определенности. Мир инвестиций — это мир вероятных событий. Инвестиции являются сложным процессом, поскольку на неопределенность дохода также накладываются другие факторы, которые побуждают инвесторов принимать неправильные (выгодные другим людям) решения. Один из таких факторов называется конфликт интересов. Другой пример отрицательного влияния — информационный шум.

Случается, что многие рискованные стратегии успешно работают годами, однако в один печальный день инвестор лишается значительной части или даже всего капитала — повышенная доходность всегда связана с повышенным риском. А этот риск инвестор часто или не понимает, или недооценивает. Те, кто начинали инвестировать перед кризисным 2008 годом, получили вакцину недоверия на долгое время — однако уже почти 10 лет с того момента в мире не было сильных потрясений. О видах рисков я писал здесь.

Поэтому инвестиции рискованны, но во многом в руках инвестора управлять этим риском. Стоит сказать, что диверсификация — чуть ли не единственный универсальный метод защиты от многих неприятностей. Не панацея, но действительно хорошее лекарство. Покупая не отдельную акцию, а фонд акций вы ограничиваете будущую доходность — но и заметно уменьшаете вероятность убытка. Вы не знаете, какая из 100 или более акций выстрелит вверх — но резкий взлет любой акции поднимет доходность вашего фонда в целом. Отдельная акция способна порой взлететь на сотни процентов, тогда как потенциальный убыток при банкротстве составит не более 100%. Математика в вашу пользу.

Если вы инвестируете в индексные фонды ценных бумаг без использования кредитных средств, то вы не потеряете весь капитал, хотя в кризис временно окажитесь в убытке. Вероятность одновременного банкротства всех 500 главных компаний США, в акции которых вкладывается фонд, равна нулю. Сильные компании выживают в кризис, а слабые отсеиваются, обновляя экономику. Активно управляемый фонд в зависимости от обстоятельств может как уменьшить просадку, так и увеличить ее вплоть до полной потери вашего капитала. Вообще, отдавая капитал в доверительное управление, вы инвестируете в чьи-то «представления» о рынке. Краткосрочно это может дать разные результаты, однако никто не в состоянии предсказывать поведение рынка достаточно долго.

Итак: грамотный подход позволяет инвестору не волноваться о полной потере капитала, хотя временные просадки будут неизбежны — стоит смотреть на них как на необходимую плату за повышенный доход. Инвестор может уменьшить колебания своего счета, вводя консервативные активы, однако платой за это будет пониженный доход портфеля. Высокая доходность требует времени, а также умения спокойно переносить глубокие падения. Фонд Баффета за последние 20 лет дважды имел просадку около 50% от последнего максимума. Не случайно известна его фраза, что тем, кто неспособен перенести просадку в половину своего капитала, не место на фондовом рынке.

На какой срок инвестировать капитал?

Ответ довольно простой — чем дольше вы инвестируете, тем лучше. «Лучше» здесь обозначает возможность более высокой доходности с большей вероятностью этого события. Я считаю, что если вы не можете инвестировать капитал хотя бы на 10 лет, то фондовый рынок это не для вас. Доходные инструменты работают только на длинной дистанции — и использование большой доли акций на коротких отрезках превращает инвестиции в лотерею.

Скажем, с 2009 по начало 2018 года акции США показали отличный результат. Но за предыдущие 10 лет (с 2000 по 2009 год) они принесли доход лишь на уровне инфляции. Меньшие отрезки вполне могли быть убыточными. Причем к концу инвестиций портфель должен становиться все более консервативным, чтобы возможный кризис не сильно отразился на накопленной доходности.

Я хочу попробовать с небольшой суммы

Вы можете начать инвестировать с любой суммы не ниже минимального порога входа — однако такая постановка вопроса, как в заголовке, выдает непонимание процесса инвестирования. Как правило, под ней имеется в виду примерно следующее: я инвестирую, скажем, три года. Если я получаю хорошие результаты, то ввожу крупную сумму, если нет, то вывожу деньги.

Но первые три года могут дать совершенно другие результаты, чем долгосрочное инвестирование — как в плюс, так и в минус. Хороший пример — спор Баффета с фондом Protege. Инвестиции начались за несколько месяцев до мирового кризиса, в результате чего первые годы Баффет проигрывал. Однако конечный результат за 10 лет показал все преимущества пассивного долгосрочного инвестирования. Если у вас есть свободный капитал, то медля с инвестициями вы теряете главный актив — время.

Вы можете отобрать для меня самые доходные акции?

Как-то ко мне поступило предложение отобрать «самые доходные акции» на приличную сумму. В этой связи стоит немного рассказать о том, как работают акции.

В 30-х годах 20 века в мире начал появляться фундаментальный анализ, призванный оценить текущий потенциал акций. Он пришел на смену техническому, отличавшемуся вольностью взглядов. Пионером нового направления выступил Бенджамин Грэм, издавший классические книги: «Анализ ценных бумаг» и «Разумный инвестор». Идея была в том, чтобы найти недооцененные акции компаний, чье текущее финансовое положение, стоимость активов и пр. не соответствовало низкой рыночной цене бумаг. Это направление получило название «стоимостное инвестирование» и было во многом взято на вооружение Баффетом (учеником Грэма).

В эпоху отсутствия компьютеров и недостаточного понимания фондового рынка (достаточно подробные материалы о развивающихся рынках стали доступны лишь примерно с 1970 года) стоимостное инвестирование действительно работало. Грэм и Баффет, а также их ученики, сумели опередить рынок примерно на 10% годовых.

Однако многократно увеличившиеся исследования и мониторинг в реальном времени привели к тому, что рынок стал эффективным — иначе говоря, «недооцененность» акции стала моментально видна многим другим игрокам. Они покупают — и спрос на акцию увеличивает ее стоимость, лишая инвесторов преимущества. Поведение акций таким образом стало заметно больше зависеть от настроения инвесторов, чем от фундаментальных данных. Таблица ниже показывает, что за последние 10 лет тот же Баффет, миллиардер и главный успешный инвестор современности, не сумел обогнать рынок:

С помощью многочисленных скринеров акций сегодня любой может проанализировать акции по массе параметров. И хотя таким образом по-прежнему можно найти интересные варианты, их будущая доходность под заметно большим вопросом, чем раньше. Такая акция это бильярдный шар, который на пути к лузе отлетает не от одного борта, а от двух или более сразу. Да и другие шары могут помешать. Написанное в частности относится к методикам вроде «волшебная формула Гринблатта», которая сводится к поиску недооцененной акции всего по двум параметрам.

Следовательно, для подавляющего большинства инвесторов наилучшим вариантом будет портфель из индексных фондов, которые следуют рыночной доходности, не пытаясь обыграть ее. Но не все так просто — фондов очень много. Построением портфелей из них занимается портфельная теория, пришедшая на смену фундаментальному анализу примерно с 80-х годов. Комиссии индексных биржевых фондов на сегодня крайне малы — вполне доступны варианты, где они составляют всего несколько сотых процента в год. Что позволяет брать максимум от рыночной доходности, когда она возникает.

Я нашел компанию ХХХ с высокой доходностью

Очень часто инвестор в поисках места для вложения средств находит некую привлекательную компанию, зарегистрированную в Белизе/ Доминиканской республике/ Панаме/ Ваш вариант. Она торгует валютой, фьючерсами, криптовалютой или чем-то еще. При этом компания обычно утверждает, что в течение определенного промежутка времени показывала отличные результаты на рынке и предлагает доверить ей деньги — при этом могут звучать ″вкусные″ слова о надежности сделанных вкладов. Что делать?

Рыночные законы и здравый смысл говорят, что стабильная высокая доходность при доверительном управлении средствами означает следующее:

- Компания является финансовой пирамидой;

- Компания случайно показала высокую доходность (возможно скрыв другие неудачные варианты сделок) и использует достигнутый результат для рекламы

Что это значит для инвестора? То, что его деньги либо украдут, либо сыграют на них в соответствии с представлениями управляющего. Что будет в результате? В перспективе — только потери. Если ваши деньги действительно будут участвовать в торговле, то возможно вы не потеряете сразу все средства. Торговля даже может начаться с прибыли, но в перспективе будут убытки, поскольку никто не может угадывать движения рынка на регулярной основе. Иногда подобные игры переходят в требования пополнить счет, чтобы не потерять все.

Если вас не убеждает сказанное выше, то представьте, что компания с гарантированной высокой доходностью наверняка бы нашла повод получить кредит в среднем по размеру банке и смогла бы увеличивать свой капитал в геометрической прогрессии. Если кредит в банке равен 15% в год, а компания обещает 30% – зачем ей платить в два раза больше сторонним инвесторам? Однако банк – это серьезно, с ним надо рассчитываться. А вот расплаты с частным инвестором можно избежать, да и его знания о рынке обычно значительно уступают тем же банкам.

Так что если вы читаете эту статью, то мой совет заключается в том, чтобы подавить жадность, как бы ни правдоподобно звучали обещания любой компании и что бы ни говорили ее графики и числа. Рыночные законы проверены тысячами лучших мировых фондов и десятилетиями торговли самыми разными рыночными активами.

Как защищены мои инвестиции?

Полноценной защиты от системного рыночного риска быть не может — если вы купили рынок в виде индексного фонда и он упал, то остается только принять это. Фонд можно либо продать с убытком, либо ждать восстановления котировок. Однако другое дело, что вы не должны стать жертвой банкротства или мошенничества со стороны финансового института, через который осуществляете инвестиции.

Американские брокеры предоставляют в этом плане весьма привлекательные условия. Здесь имеется страховка со стороны специального фонда SIPC на сумму до 500 000 долларов. У европейских брокеров эта страховка ниже и обычно составляет 20 000 евро. В страховых компаниях инвестиционного типа функции защиты могут быть не переложены на отдельный фонд, а осуществляться самой компанией за счет сегрегации (разделения) активов по крупнейшим банкам-кастодианам.

В связи с политической ситуацией многих беспокоит возврат денег из западных финансовых институтов. Тут стоит сказать следующее. Российскому правительству невыгодно запирать российский капитал за границей — наоборот, оно всячески способствует его привлечению. Тут и налоговые амнистии, и соблазнительная доходность российских евробондов. В свою очередь санкции США никогда не касались частных лиц с честным происхождением капитала. В последние 3-4 года часть американских брокеров отказалась работать с россиянами — однако на практике они либо оставили своих старых клиентов из России, либо ввели ограничения на покупку новых инструментов (таким образом вынуждая вывести деньги на счет или перевести активы к другому брокеру). О замораживании активов или средств речи не шло — и мало оснований думать, что пойдет.

Кстати сказать — российские брокерские счета до сих пор не застрахованы, хотя в паевых фондах гораздо выше риск «обкрадывания» доходности, чем полной потери денег. При этом у российских брокеров всегда возможны какие-то сюрпризы — например, повышение комиссий при доступе на зарубежный рынок или даже прекращение работы с ним. На мой взгляд это лишний повод использовать для зарубежных инвестиций зарубежных брокеров.

FAQ: популярные вопросы и ответы про инвестиции

Автор: Алексей Мартынов · Опубликовано 11.12.2017 · Обновлено 05.04.2019

Когда человек задумывается об инвестировании денег, у него сразу возникает большое количество вопросов. В этой статье вы найдете ответы на самые популярные вопросы про инвестиции для тех, кто только начинает инвестировать.

Содержание:

- Что такое инвестиции? Зачем нужно инвестировать?

- Как начать инвестировать?

- Какие стратегии инвестирования существуют и какую лучше выбрать?

- Куда лучше вложить деньги?

- Какую доходность приносят инвестиции?

- Какую доходность может приносить инвестиционный портфель?

- Какая сумма нужна для инвестиций?

- С какими рисками можно столкнуться при инвестировании?

- Как защищены мои инвестиции? Что будет, если компания обанкротится?

- Стоит ли инвестировать в валюту, покупать доллар или евро?

Что такое инвестиции? Зачем нужно инвестировать?

Инвестиции — это вложение денег сейчас с целью получить больше денег в будущем. У каждого человека есть два варианта распорядиться собственными деньгами: первый — все потратить, второй — часть сэкономить и вложить. Те, кто предпочитает все тратить, живут сегодняшним днем. Те, кто инвестирует — думают о будущем. На память приходит всем известная басня про стрекозу и муравья:

Попрыгунья Стрекоза

Лето красное пропела,

Оглянуться не успела,

Как зима катит в глаза.

Помертвело чисто поле,

Нет уж дней тех светлых боле,

Как под каждым ей листком

Был готов и стол и дом.

Стрекоза жила только сегодняшним днем и оказалась не готова к грядущей зиме. Муравей в то же время работал, и при наступлении зимы у него проблем не возникло. Мораль сей басни такова: не хочешь зимой мерзнуть и голодать – работай летом. Не хочешь остаться в будущем без денег — сберегай и инвестируй сейчас.

Забота о своем будущем — не единственная причина начать инвестировать. Инвестиции — это источник пассивного дохода. В отличие от активного заработка, пассивный доход поступает независимо от того, работаете вы или нет. Благодаря инвестициям появляется дополнительный и независимый источник дохода, что снижает риски остаться без денег в случае потери работы. То есть инвестиции -это путь к финансовой безопасности.

Со временем доход от инвестиций может стать существенной частью личного бюджета или даже превысить доход от основной работы. Таким образом, инвестиции — это еще и путь к финансовой независимости.

Со временем деньги обесцениваются из-за инфляции. Если хранить их «под матрасом», через несколько лет их покупательная способность существенно уменьшится. Хранение денег на банковских вкладах в лучшем случае только сохраняет деньги от инфляции. Поэтому инвестиции — это способ не только сохранить, но и приумножить покупательную способность ваших денег.

У всех есть желания — купить машину, квартиру или дом, отправиться в путешествие или что-то другое. Все — это финансовые цели, которые требуют денег. Если денег не хватает, то приходится брать кредит и платить банку проценты. Однако, если позаботиться об этом заранее, начать откладывать деньги и инвестировать их, к нужному сроку у вас будет нужная сумма и необходимость в кредите отпадет. Поэтому инвестиции — это способ достижения ваших финансовых целей.

Как начать инвестировать?

Инвестирование всегда начинается с создания личного финансового плана. Инвестировать без плана — все равно что отправляться в путешествие без карты, компаса и маршрута.

Первое, что вы должны сделать — определиться со своими финансовыми целями (Как ставить финансовые цели?). У каждого человека есть как минимум одна финансовая цель — это обеспечить себя на пенсии. Среди других финансовых целей может быть квартира, дом, зарубежная недвижимость, образование детям или что-то другое.

Каждая цель должна быть описана подробно. Как минимум должны быть определены следующие параметры: страна, валюта, срок достижения и будущая стоимость. Например, если это квартира, то в каком городе, в каком районе, какой площади, какой стоимости и через сколько лет. Если пенсия — то в какой валюте, начиная с какого года, и ее месячная величина в будущих деньгах.

Начните вести ежемесячный учет доходов и расходов (Как вести личный бюджет). Это поможет вам узнать, откуда и сколько к вам приходит денег, на что вы их тратите, и сколько у вас остается в конце месяца — это ваш свободный денежный поток, который можно инвестировать. Если у вас есть долги, постарайтесь избавиться от них в первую очередь.

Создайте финансовую подушку безопасности, которая защитит вас в случае потери работы или крупных непредвиденных расходов. В этом случае вам не придется изымать деньги из вашего инвестиционного портфеля.

Какие стратегии инвестирования существуют и какую лучше выбрать?

Куда лучше вкладывать деньги?

Это самый популярный вопрос, на который все хотят знать ответ. Но готового и универсального ответа на этот вопрос быть не может. Самой лучшей инвестиции не существует, так же как не существует универсальной таблетки от всех болезней. Для каждой болезни — свое лекарство, для каждого инвестора — свой инвестиционный портфель.

Поэтому вопрос «Куда вкладывать деньги?» всегда индивидуальный. Ответ на него зависит от множества параметров: возраст, финансовые цели, срок инвестирования, стартовый капитал, тип инвестора и другие.

Сегодня есть возможность инвестировать в большое количество разных финансовых инструментов: инвестиционные фонды ETF, ПИФы, банковские вклады, акции, облигации, структурные продукты, накопительное и инвестиционное страхование жизни, недвижимость, Unit-linked, золото, зарубежные фонды и ценные бумаги.

Гораздо проще перечислить, куда лучше не инвестировать: это форекс, хайпы, ПАММ, финансовые пирамиды и любые другие инвестиции, где вам обещают высокую доходность без рисков.

Один и тот же финансовый инструмент может отлично подходить одному инвестору и совершенно не подходить другому. Например, если клиент хочет вложить деньги сроком на год, очень консервативно и с возможностью забрать их в любой момент, лучше всего ему подойдет банковский вклад.

К сожалению, иногда встречаются случаи, когда клиенты приходят в банк, чтобы открыть вклад, а сотрудники банков под видом вкладов с «более высокой доходностью» предлагают инвестиционное страхование жизни (ИСЖ), которое сильно отличается по своей сути от вклада. Это как раз тот пример, когда клиенту предлагают то, что ему не подходит.

Если не сильно вдаваться в подробности, можно дать несколько общих советов. Консервативным инвесторам, которые не хотят рисковать своим капиталом, а имеют цель сохранить его или получать стабильный процентный доход, лучше всего подойдут банковские вклады и облигации надежных эмитентов, а так же фонды облигаций.

Если ваш срок инвестирования более трех лет, рассмотрите возможность инвестирования через Индивидуальный инвестиционный счет — брокерский счет с налоговыми льготами. Он дает возможность получения налогового вычета в виде 13% от суммы, внесенной на счет за один год, или полностью освободить полученный на счете доход от налогообложения.

Тем, кто желает получить более высокую доходность и готов пойти на риск, можно вложить часть денег в акции и фонды акций. Не стоит вкладывать в акции все деньги, так как такой рискованный портфель подходит лишь небольшому числу агрессивных инвесторов. Желательно определить подходящую долю акций в портфеле согласно своим целям и готовности к риску.

Наиболее простым способом инвестирования в акции будет покупка фонда акций. Это может быть ПИФ, но лучше ETF — фонд, торгуемый на бирже, так как его комиссии намного ниже комиссий в ПИФах.

Однако, из-за риска в акции не рекомендуется вкладывать, если срок инвестирования совсем небольшой. Поэтому в акции лучше инвестировать только в тех случаях, когда ваши деньги вам понадобятся не раньше чем через 5 лет.

Какую доходность приносят инвестиции?

Какую доходность приносил тот или иной класс активов в России, можно узнать из таблицы ниже. В ней показаны номинальные доходности различных классов активов по годам. Нижние строки показывают среднегодовую доходность за 10 и 15 лет. Например, за последние 15 лет наибольшую доходность принесли инвестиции в акции и драгметаллы. Но это не говорит о том, что это самые лучшие инвестиции.

Доходность активов в России в рублях, 2003-2016

Исторически акции приносят наибольшую доходность, так как это вложения в бизнес. Но их доходность может сильно колебаться из года в год. Доходность облигаций и депозитов более стабильна, но находится примерно на уровне инфляции. Вложения в иностранную валюту на длительном сроке являются самым невыгодным способом вложения денег.

Фондовый рынок США имеет гораздо более длительную историю. Согласно историческим данным с 1972 года самым доходным активом в США стали акции средней и малой капитализации, которые принесли около 12% годовых. 100 долларов, вложенные в акции средней капитализации, к 2016 году выросли бы до 16 106 долларов. Та же сумма, вложенная в облигации, выросла бы до $3000. (подробнее: Историческая доходность акций и облигаций по странам).

Доходность активов в США в долларах, 1972-2016. Логарифмический график.

Однако, не стоит бежать и вкладывать все деньги в акции. Во-первых, акции — это рискованный актив, который может падать на 50% и даже больше. Во-вторых, акции могут в течении нескольких лет не расти. Поэтому самым грамотным решением будет сформировать портфель из различных классов активов, которые сбалансируют риск и доходность вашего портфеля.

Доходность инвестиционного портфеля зависит в первую очередь от распределение активов. В 1986 году Gary Brinson, L. Randolph Hood и Gilbert Beebower провели фундаментальное исследование «Determinants of Portfolio Performance». Они проанализировали результаты 91 крупнейших пенсионных фондов США между 1974 и 1983 годами.

Доходность инвестиционного портфеля зависит в первую очередь от распределение активов. В 1986 году Gary Brinson, L. Randolph Hood и Gilbert Beebower провели фундаментальное исследование «Determinants of Portfolio Performance». Они проанализировали результаты 91 крупнейших пенсионных фондов США между 1974 и 1983 годами.

В результате исследования ученые пришли к заключению, что распределение активов определило 93,6% результата фондов. Говоря простым языком, доходность пенсионных фондов на 93,6% зависела от распределения активов, то есть инвестиционной политики. Выбор отдельных ценных бумаг определил только 4% доходности фондов, а маркет-тайминг только 2%.

Какую доходность может приносить инвестиционный портфель?

Доходность, которую будет демонстрировать ваш портфель, зависит от выбранного распределения активов. Чем больше доля агрессивных инструментов, тем больше ожидаемая доходность портфеля, но и больше риск. В основном все портфели можно поделить на три категории:

Консервативный — основной задачей такого портфеля является сохранение капитала и получение стабильного текущего дохода. Такой портфель хорошо подходит инвесторам с небольшим сроком инвестирования до 5 лет или инвесторам, нацеленным на получение стабильного пассивного дохода. Долгосрочная доходность такого портфеля обычно составляет 3-6%.

Умеренный — такой портфель хорошо подходит для инвестиций на срок от 5 лет и более для инвесторов умеренно склонных к риску. Умеренный портфель нацелен сбалансировать риск и доходность, чтобы получить оптимальные темпы роста и не допустить экстремальных колебаний стоимости портфеля. Доходность такого портфеля может находиться в диапазоне от 6% до 9%.

Агрессивный — основная задача агрессивного портфеля — приумножение капитала на длительном сроке в инструментах с высоким потенциалом доходности. Такой портфель хорошо подходит инвесторам со сроком инвестирования от 10 лет и психологически устойчивым к сильным колебаниям стоимости портфеля. Он обладает наибольшим потенциалом долгосрочной доходности от 9% до 12%.

Примеры инвестиционных портфелей, составленных из зарубежных индексных ETF, можно посмотреть на моем сайте.

Какая сумма нужна для инвестиций?

Фондовый рынок хорош тем, что начать инвестировать на нем можно даже с очень небольшой суммы. Для открытие счета у российского брокера вам потребуется от 30 000 до 50 000 рублей. Много брокеров не имеют требований по сумме для открытия счета.

Для покупки большинства акций тоже не требуется много денег. Например, сегодня для покупки одного лота акций Сбербанка (10 штук) требуется всего 1910 рублей. Газпрома — 1260 рублей.

Индексные ETF, доступные на Московской бирже, сегодня стоят примерно от 1000 до 6 000 рублей в зависимости от фонда.

Рублевые облигации имеют очень низкий порог входа — около 1000 рублей за облигацию.

Что касается ПИФов, то необходимая сумма для инвестиций зависит от управляющей компании. В большинстве случаев минимальная сумма для первоначальной покупки ПИФа составляет от 5000 до 15000 рублей (и в редких случаях 50 000 и больше). Минимальная сумма дополнительных взносов еще ниже и обычно не превышает 1000 рублей.

Инвестиции за рубежом так же доступны очень многим. Для открытия счета у зарубежного брокера понадобится сумма от 2 000 до 10 000 долларов США. Этой суммы хватит, чтобы сформировать портфель из зарубежных ETF.

Для открытия накопительной программы unit-linked в зарубежной страховой компании понадобится сумма от 100 до 500 долларов США в месяц в зависимости от компании. Или от 30 000 до 75 000 долларов США единовременно для открытия счета по типу брокерского.

С какими рисками можно столкнуться при инвестировании?

Инвестиции неразрывно связаны с риском. Но этот риск оправдан. Чтобы получить доходность больше банковского вклада, нужно рисковать.

Инвестиционные риски могут проявляться по-разному: в падении цен, в банкротстве эмитентов, в обесценивании денег и т.д. Более подробно про виды рисков можно прочитать здесь.

Основным способом защиты от рисков является диверсификация — это способ снижения инвестиционных рисков с помощью включения в портфель множества не связанных друг с другом ценных бумаг. Если в портфеле много различных активов, то даже сильное падение какого-то одного актива не сильно отразится на общей стоимости портфеля и прибыли.

Риски можно снизить, но всегда какой-то риск остается.

Основной риск — рыночный, то есть риск колебаний стоимости актива. Снизить рыночный риск можно с помощью включения в портфель активов , которые ведут себя независимо друг от друга, то есть имеют низкую корреляцию.

Например, портфель, в котором есть доля облигаций, будет вести себя менее рискованно, чем портфель, состоящий полностью из акций. Как снизить риск инвестиционного портфеля, не потеряв в доходности, можно почитать в статье про портфельный эффект.

Например, портфель, в котором есть доля облигаций, будет вести себя менее рискованно, чем портфель, состоящий полностью из акций. Как снизить риск инвестиционного портфеля, не потеряв в доходности, можно почитать в статье про портфельный эффект.

Как защищены мои инвестиции? Что будет, если компания обанкротится?

Существуют различные механизмы защиты активов инвестора на случай банкротства компании, через которую происходят инвестиции.

При работе через брокера ваши ценные бумаги хранятся в депозитарии — это специальный профессиональный участник рынка, который занимается хранением и учетом прав на ценные бумаги.

Поэтому в случае банкротства брокера ваши ценные бумаги никуда не исчезают, а по прежнему будут принадлежать своему владельцу. После банкротства брокера с ними можно продолжить работу у другого брокера. Денежные средства клиентов у российских брокеров в случае банкротства никак не застрахованы. (Что делать, если брокер обанкротился?)

У американских брокеров помимо того, что ценные бумаги клиентов так же хранятся в депозитарии, а денежные средства на отдельных счетах, существует дополнительный механизм защиты.

SIPC (Корпорация по защите инвесторов в ценные бумаги) обеспечивает защиту в размере $500 000 (включая $250 000 на денежные средства) на случай банкротства или мошенничества брокера. Защита распространяется на ценные бумаги, ETF, но не распространяется на фьючерсы. Главное условие — чтобы брокер являлся членом SIPC. В Британии и странах Европы так же существуют схожие механизмы защиты.

При инвестировании в российские ПИФы средства пайщиков тоже защищены. На законодательном уровне закреплено, что имущество фонда отделено от имущества управляющей компании. В случае ее банкротства требования кредиторов к УК не могут быть удовлетворены за счет имущества фонда. Паи всех клиентов так же учитываются и хранятся в депозитарии.

При инвестировании через полисы unit-linked активы клиентов могут быть защищены разными механизмами в зависимости от юрисдикции. Например, на Каймановых островах, законодательством предусмотрена форма организации Segregated Portfolio Company (Компания с сегрегированным портфелем активов).

Страховая компания создает сегрегированный портфель, в котором хранит активы клиентов обособленно от собственных средств. На данный портфель не может быть наложено взыскание кредиторов на случай банкротства компании. Сами активы хранятся в банке-депозитарии.

На острове Мэн, действует механизм защиты инвесторов в виде специально созданного фонда страховых компаний. Согласно законодательству, в случае банкротства компании, клиентам из данного фонда будет выплачено до 90% их активов.

Стоит ли инвестировать в валюту, покупать доллар или евро?

За последние 15 лет доллар рос в среднем на 5%, а евро на 6% в год. За этот же период инфляция составила 10%. Таким образом, если бы вы купили иностранную валюту, то в реальном выражении ничего не заработали.

На курс рубля влияет большое число факторов, поэтому его поведение, особенно в краткосрочном периоде, прогнозировать очень трудно. (подробнее: От чего зависит курс рубля и как его прогнозировать). Поэтому покупать валюту с целью заработать на ее краткосрочных колебаниях — занятие малоперспективное.

Российская экономика и валюта значительно зависят от цен на нефть. За последние десятилетия рубль неоднократно девальвировался по отношению к валютам развитых стран. Поэтому желательно, чтобы инвестиционный портфель был диверсифицирован по валютам.

Однако, в портфель нужно включать не саму валюту, а финансовые инструменты, номинированные в иностранной валюте: иностранные акции, облигации или фонды иностранных акций и облигаций. Они не только принесут инвестиционный доход, но и смогут защитить ваш портфель от обесценивания рубля.

Vanguard Total Stock Market Index Fund в рублях

Например, за последние 15 лет, индексный фонд американских акций Vanguard Total Stock Market Index Fund в рублях рос в среднем на 12,3%, обогнав инфляцию на 2,3% в год. За последние 10 лет рост составил 16% при инфляции 9,1%.

Инвестиции ответы

Вы хотите инвестировать, но всегда есть повод, чтобы этого не делать. Мысли о том, что для инвестиций нужны какие-то особенные знания, много денег и подходящий момент. Время идет, а вы так и не осмеливаетесь купить свои первые акции. Чтобы развеять ваши сомнения, мы подготовили ответы на 5 важных вопросов, которые помогут вам сделать первый шаг в инвестициях и сохранить деньги.

Сколько надо денег, чтобы начать инвестировать

Есть мнение, что для успешного старта в инвестициях нужно много денег: десятки, а то и сотни тысяч рублей. Можете проверить. Поделитесь в соцсетях историей о том, что вам удалось сэкономить, скажем, 40-50 тысяч рублей, и теперь вы планируете их инвестировать. Вам гарантированы комментарии из разряда «дожились, каждый, кто накопил 50 тыщ, готов податься в инвесторы».

В действительности, инвестиции любят больше регулярность, а не огромные суммы.

Например, стоимость одной облигации, как правило, составляет 1000 рублей. Чтобы открыть банковский вклад, нужно в среднем 10-50 тысяч рублей. А на приобретение недорогих акций хватит 15 тысяч рублей в месяц.

В феврале этого года Тинькофф Инвестиции собирали портрет инвестора. Вот что интересно: у 17% их клиентов доход составляет всего 20-50 тысяч рублей, а у 6% он даже меньше 20 тысяч в месяц.

Это подтверждает, что для долгосрочных инвестиций, на 10-20 лет, подходит правило небольших, но регулярных вложений. Например, ежемесячно направлять на накопление капитала 5-15% своих доходов. При зарплате 60 тысяч рублей в месяц сумма инвестиций составит всего 3-9 тысяч рублей.

Вывод: для успешного старта в инвестициях не нужно быть миллионером, достаточно вкладывать 5-15% своих доходов.

Во сколько лет начать инвестировать

Вы можете думать, что в 60 лет инвестировать уже поздно. Ваш сосед по подъезду может считать, что в 26 лет надо жить для себя, а купить акции и облигации он еще успеет. Интернет-издания тиражируют историю о том, что Уоррен Баффет купил свои первые акции в 11 лет. Все потому, что нет правила, чтобы определить подходящий для инвестиций возраст.

Практика показывает, что для успешного старта в инвестициях важнее цели, а не возраст. Вместо того, чтобы искать удачный момент для покупки первых акций, можно ответить на вопрос:

«Какие шаги надо сделать сегодня, чтобы через запланированное время получить нужный результат от инвестиций?».

Покажем на примере. Представьте, что жизнь — это линия. На ней точка А — это ваш возраст, например, 38 лет. Точка Б — это возраст, в котором вы хотите получить результат от инвестиций. Допустим, 58 лет. За 20 лет вам необходимо накопить капитал и выйти на пассивный доход 100 тысяч рублей в месяц.

Для подсчетов предлагаю воспользоваться удобным онлайн-калькулятором. Вот что получится:

«Чтобы в 2040 году ежемесячно получать 560 441 рублей (= 100 000 рублей с учетом инфляции), нужно иметь капитал 74 725 477 рублей. Для этого каждый месяц следует инвестировать по 36 939 рублей».

Имеет ли ценность в такой ситуации ожидание подходящего возраста?

В инвестициях чем раньше, тем лучше. А сейчас — намного лучше, чем никогда.

Здорово, если первые инвестиции связаны с первыми регулярными доходами. Например, молодой человек устроился на постоянную работу, получает зарплату и небольшую ее часть направляет в инвестиции. При скромных вложениях можно составить портфель из тех же облигаций с помощью нашего сервиса — «Купон от облигаций каждый месяц ». Но это идеальный, а потому редкий вариант. Чаще люди сожалеют об упущенных возможностях, о том, что так и не начали инвестировать. К примеру, в момент получения первой пенсионной выплаты от государства.

Вывод: если вы решили инвестировать, лучше действовать незамедлительно.

Для чего нужны инвестиции

Знакомьтесь, Светлана. Ей 31 год. Она мечтает инвестировать для того, чтобы разбогатеть. Думает, что можно скупать акции, которые падают в цене, чтобы позже, когда их стоимость достигнет максимума, продать. И сколотить состояние.

Разберемся, что не так.

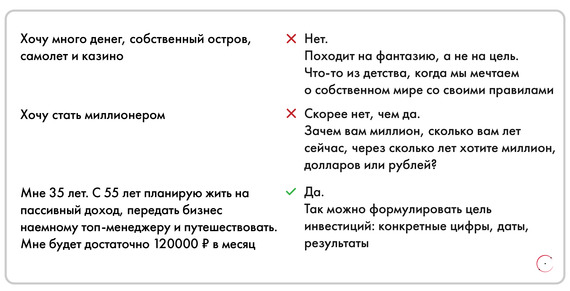

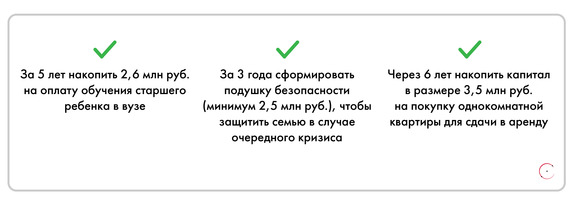

Цель инвестиций — это результат, который выражен в цифрах и датах. Это конкретная точка жизненного пути с конкретными характеристиками.

Еще примеры инвестиционных целей:

Что дают конкретные формулировки инвестиционных целей. Есть возможность разбить цель на шаги. Установить сроки и результат для каждого шага. Так работает известный прием — упростить сложную долгосрочную цель, разделить ее на короткие, понятные и достижимые задачи. Можно будет оценивать промежуточные результаты, убирать лишние шаги, корректировать сроки и суммы.

Конкретную цель, которая выражена в цифрах и датах, легче достигать.

Вывод: для первого шага в инвестициях лучше ставить понятную цель со сроками и суммами.

Всегда ли инвестиции дают пассивный доход

Пассивный доход напрямую не зависит от ежедневной деятельности. Например, работа по найму — это источник активного, а не пассивного заработка.

Есть спорные моменты. Если вы ежедневно готовите посты для своего блога в соцсетях, продвигаете их на сторонних площадках, отвечаете на комментарии, то доход от рекламы в группе вряд ли можно назвать пассивным. Хотя, найдутся сторонники противоположного подхода. Или вы сдаете квартиру в аренду. Будет ли ваш доход пассивным? Ведь нужно искать клиентов, готовить квартиру к въезду новых жильцов, улаживать бытовые конфликты с соседями и т. д.

Бесспорно. К пассивным доходам относятся выплаты по ценным бумагам, например, дивиденды по акциям и купонный доход от облигаций, проценты по вкладам и авторское вознаграждение.

Если вы не популярный автор бестселлера, то доступный способ получить пассивный доход — это инвестиции. Механика получения такого дохода проста: вы размещаете капитал, на него начисляются проценты, вы получаете прибыль в определенное время.

Например, вот так можно выйти на пассивный доход при покупке акций. Первым этапом станет накопление капитала — покупка акций растущих компании. Акцент на том, что в случае успеха компании акции станут дороже. Теперь нужно, чтобы накопленные деньги работали и приносили заветный пассивный заработок. Для этого лучше вкладывать деньги в компании, которые завоевали позиции на рынке, прошли стадию роста и нестабильности и могут выплачивать щедрые дивиденды.

Наша «Таблица дивидендных акций » показывает прошлые и ожидаемые дивиденды компаний, процент доходности, сколько лет подряд компания выплачивает дивиденды и период непрерывного повышения дивидендных выплат. Сервис доступен по подписке.

Размер пассивного дохода связан с инвестиционными инструментами и количеством денег, которые вы будете вкладывать в них.

Небольшой капитал приносит небольшие проценты — например, банковский вклад в размере 100 тысяч рублей под 5% годовых за год принесет 5110 рублей (с капитализацией, без пополнения счета).

На стадии формирования пассивного дохода сохраняется риск потери капитала или его части. К примеру, при покупке акций молодых развивающихся компаний или вложениях в хайповые проекты, такие как криптовалюта Gram .

Вывод: на самом деле, инвестиции — чуть ли не единственный способ получения настоящего пассивного дохода.

Помогают ли инвестиции быстро разбогатеть

Расскажем про Сергея. Ему 42 года. Он предприниматель. Владелец небольшого продуктового магазина в многоэтажном доме. Раньше выживал на торговле спиртными напитками. Теперь возле дома построили учебный корпус. Продавать спиртное в магазине нельзя. Сергей искал способы дополнительного заработка. Наткнулся на брошюру про Форекс. Зашел на биржу. Пару раз выиграл по 500 долларов. Через месяц активной биржевой торговли остался в долгах.

До сих пор многие уверены, что инвестиции — это игра на Форекс или спекулятивная купля-продажа, например, акций. Занимательная игра в угадайку, которая ведется интуитивно или на поверхностных знаниях о стоимости того или иного актива.

Это то слабое место в инвестировании, где желание быстро разбогатеть может перевесить страхи и риски.

Интересно наблюдать за двумя противоположными моделями.

Модель 1 — страшно инвестировать, поэтому не начинаю

Многие долго думают об инвестициях, но так и не решаются купить первую акцию. Вот занятная статистика по открытым и активным индивидуальным инвестиционным счетам (ИИС) от Московской биржи. На конец июня 2020 зарегистрировано 2414 тысяч ИИС, а активных ИИС, таких, по которым прошла хотя бы одна сделка за год, всего 319 тысяч (в 7,5 раз меньше, чем открытых счетов).

Модель 2 — страшно инвестировать, поэтому рискну по-полной

В этой модели долгие раздумья об инвестициях прерываются внезапным входом на рынок. На все деньги, иногда на кредитные. В моменты ажиотажа вокруг какого-нибудь актива, например, долларов или золота.

Но здесь мы ведем речь о других инвестициях. О создании пенсионного капитала, стабильном пассивном доходе через 15-20 лет, на который можно прожить, почти ничего не делая. О формировании сбалансированного портфеля, в котором небольшое падение одних активов компенсируется ростом стоимости других. Не о быстром и рискованном заработке, а о продуманных, долгосрочных вложениях на основе планов и проверенных стратегий.

Вывод: чем выше обещанные доходы и короче сроки их получения, тем рискованней инвестиции, поэтому инвестиции — это чаще история про долгую продуманную работу, а не быстрое богатство.

Но это не значит, что у вас не получится инвестировать. С небольшой помощью разобраться в инвестициях сможет даже прожженный гуманитарий. Для успешного старта в инвестициях от вас понадобятся 2-3 тысячи рублей и максимум 2 часа времени в месяц.

А мы упаковали все ваши страхи, ответы на больные вопросы и доступные новичкам инвестиционные инструменты в удобный и недорогой курс «Инвестиции.Старт». Присоединяйтесь, не хватает только вас!

http://investprofit.info/investments-asks-and-questions/

http://activeinvestor.pro/faq-populyarnye-voprosy-i-otvety-pro-investitsii/

http://red-circule.com/articles/pyat-vazhnykh-voprosov-pro-investitsii-otvety-na-kotoryye-luchshe-uznat-do-pokupki-pervoy-aktsii