Инвестиции в золото: плюсы и минусы

Стоит ли инвестировать в золото

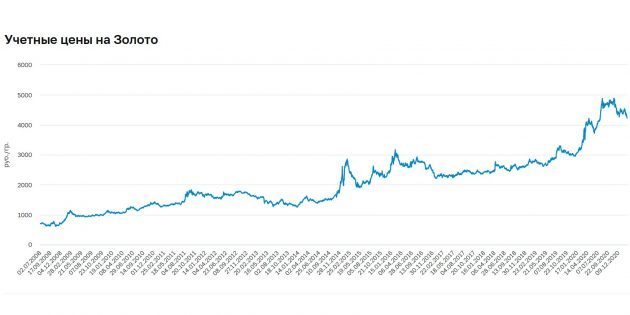

Однако стоит учитывать, что график отражает динамику в рублях, а в долларах картина будет несколько другая. Потому что цена золота в рублях может вырасти, но одновременное изменение курса валюты способно кардинально переломить ситуацию, как увеличив доход, так и сведя его на нет.

Также важно понимать, что в случае с инвестициями в золото речь идёт не о пяти — семи годах, а о десятилетиях. На взрывной рост, тем более в краткосрочной перспективе, обычно рассчитывать не приходится.

Золото считается защитным активом, цель которого — снизить общую волатильность портфеля. Но не стоит ожидать гарантированного дохода. Золото — актив, не генерирующий прибыль, поэтому заработать на нём можно только в случае изменения цены. Таким образом, существует риск, что котировки снизятся и несколько лет вам придётся видеть убыток в этой позиции.

Евгений Марченко, директор E.M.FINANCE

По словам аналитика банка «Хоум Кредит» Станислава Дужинского, золото традиционно является защитным активом, спрос и стоимость которого растут в периоды, когда рынок лихорадит. В остальное время инвесторы предпочитают другие инструменты.

Например, в феврале 2020 года тройская унция (31,1 грамма) стоила порядка 1 600 долларов. После чего на фоне пандемии коронавируса и вызванной ею нестабильности мирового финансового рынка стоимость золота несколько месяцев росла, пока в августе не достигла пика — 2 070 долларов за унцию.

Поэтому, руководствуясь правилом «покупай дёшево, продавай дорого», имеет смысл инвестировать в золото в те периоды, когда на рынках относительно спокойно, чтобы продать его в нестабильное время.

Станислав Дужинский

В ближайшем будущем, как отмечает эксперт, по мере восстановления мировой экономики можно ожидать дальнейшего снижения стоимости золота, поэтому сейчас не самое благоприятное время для подобной инвестиции.

Тем не менее покупка золота — вполне подходящий вариант сбалансировать инвестиционный портфель для тех, кто формирует его на долгий срок. Это может быть часть в 5–15% портфеля.

Какими могут быть инвестиции в золото

Золотые слитки

Стоит ли вкладываться

По словам эксперта по управлению личными финансами и инвестициями Игоря Файнмана, из‑за НДС и дополнительных расходов, которые связаны с покупкой и хранением золотых слитков, это не самый выгодный вариант.

Это насколько золоту нужно подорожать, чтобы оправдать ваши ожидания? В физические слитки инвестируют в основном очень состоятельные люди, которые могут позволить себе не считать свою доходность, а обеспокоены только сбережением миллиардов.

Игорь Файнман

Обезличенный металлический счёт (ОМС)

Стоит ли вкладываться

Если взвесить все за и против, выходит, что это самый простой вариант инвестиций в золото, но далеко не с самым выгодным результатом.

Золотые монеты

Золотой ETF

ETF — это биржевой инвестиционный фонд, акции которого можно приобрести на бирже. Портфель ETF формируется без вашего участия, но вы можете купить себе кусочек и стать его совладельцем. У золотых фондов портфель формируется с помощью физического драгоценного металла. Соответственно, стоимость акций дублирует изменения цены на золото.

Где купить

Акции ETF покупаются на фондовом рынке. Для этого потребуется брокерский или индивидуальный инвестиционный счёт.

Самые известные мировые фонды — SPDR Gold Shares (GLD) и iShares Gold Trust (IAU). Они оба физически владеют реальным золотом. В России есть, например, FinEx Physically Gold ETF (FXGD). С января 2021 он стал храниться в золотых слитках. Ещё есть «ВТБ – Фонд Золото. Биржевой» (VTBG). До недавних пор базовым активом выступал уже знакомый нам SPDR Gold Shares, а с ноября 2020 года это золото с физическим хранением.

Станислав Магера, финансовый консультант

Плюсы золотого ETF

Просто инвестировать, не нужно беспокоиться о хранении.

Акции ETF торгуются на фондовых рынках как обычные ценные бумаги, то есть их легко не только купить, но и продать.

Минусы золотого ETF

Требуется открыть брокерский или индивидуальный инвестиционный счёт. Брокер за это возьмёт комиссию.

За управление ETF фонд также берёт комиссию.

Стоит ли вкладываться

По словам Игоря Файнмана, рассчитывать на фиксированный доход от подобных инвестиций не приходится. Зато есть возможность защитить свои накопления от инфляции и получить доход при росте стоимости золота.

Золотой ПИФ

Акции золотодобывающих компаний

Что нельзя считать инвестициями в золото

Золотые украшения

Покупка ювелирных изделий — это вообще не инвестиция.

В цену включена работа ювелира, которая иногда достигает 80% стоимости изделия. А купят их у вас по цене за грамм. Так что серёжки и браслеты нужно покупать не для сохранения капитала, а для души.

Игорь Файнман

Исключением могут быть редкие коллекционные украшения, но их в обычном ювелирном магазине вы и не найдёте.

Опционы и фьючерсы

Эти производные инструменты имеют мало отношения к инвестициям в золото. Скорее, речь идёт о спекуляциях, связанных с ценой на этот драгоценный металл. За счёт этого они могут принести повышенную доходность, но и риски влекут тоже повышенные.

Такие инструменты подходят исключительно для опытных инвесторов. Если вы только начинаете вкладывать и вам кто‑то предлагает один из этих вариантов, то, прежде чем соглашаться, стоит изучить вопрос максимально внимательно.

Инвестирование в драгоценные металлы — плюсы и минусы

Всем привет. Не секрет, что именно золото очень долго являлось основой мировой финансовой системы и наряду с остальными драгметаллами неизменно входит в портфель многих инвесторов.

Поговорим сегодня о том, как инвестировать в драгоценные металлы и какие способы наиболее выгодны.

Способы инвестирования средств в драгоценные металлы

Еще не так давно во многих странах существовало такое понятие, как «золотой стандарт». Оно означало, что каждая денежная единица имела обеспечение в золотом в государственном банке. Даже на советских купюрах была нанесена специализированная надпись, которая чуть позже исчезла. Но золото и прочие металлы непросто не потеряли ценность, а, наоборот, стали объектом инвестиций.

Вложить средства можно несколькими способами:

- купить слиток или монеты;

- открыть металлический счет в банке;

- купить акции, обеспеченные золотом.

Немного истории

Завидная стабильность, которой обладало золото в начале 70-х годов, все же не уберегла драгоценный металл от того, что весь мир в одночасье отказался от золотого стандарта и перешел на курс валют, регуляторами которого были исключительно рыночные спрос и предложение. Несомненно, такое решение позволило решить в послевоенный период множество накопившихся проблем, однако, создало и ряд новых: частые кризисы, которые то и дело трясут экономики, в частности европейскую, которая с 2000 года ни разу не пошла вверх. Именно по этой причине базовая стратегия инвестирования в золото основывается на предпосылке, что рано или поздно произойдет возвращение золотого стандарта в прежнем или любом другом виде. Возвращение драгоценного металла на позицию валютного эталона позволит ему заметно укрепиться на рынке в ближайшие 20-30 лет.

Подогревает интерес к инвестициям в золото и информация о том, что все известные человечеству месторождения металла полностью исчерпаются в течение 20 лет, что, в свою очередь, существенно отразится на его цене. Бесспорно, капиталовложения в этот драгоценный металл довольно рискованный вариант, однако, перевести некоторую часть своих сбережений в желтенькие слитки все-таки разумно. Существует ряд крупных инвесторов, которые категорически отказываются хранить свои сбережения в золоте, аргументируя это тем, что сам по себе металл ничего не производит.

Учитывая актуальность вопроса, огромный опыт человечества в работе с желтым металлом, а также многочисленные современные инструменты инвестирования вроде обезличенных металлических счетов, акций золотодобывающих компаний, покупки слитков и инвестиционных золотых монет, совершенно очевидно, что нам с вами предстоит сегодня нелегкая задача – разобраться, быть или не быть инвестициям в золото.

Золотые слитки и монеты

Для начала рассмотрим инвестиции в монеты из драгоценных металлов. Эти монеты выпускает Банк России, и они делятся на две категории памятные и инвестиционные. Памятные монеты выпускаются многомиллионными тиражами и не интересуют коллекционеров, собственно, как инвестиционные, что говорит о том, что их цена через определенное время не измениться, она будет равна лишь стоимости драгоценного металла, содержащаяся в ней. Если говорить об их номинальной стоимости, то она полностью пропорциональна весу золота.

Купить такие монеты может каждый, потому что банки предлагают такую услугу, в том числе Сбербанк России и Газпромбанк. Но, кроме золота или иного металла, покупателю придется заплатить налог на добавленную стоимость – 18%, он уже заложен в стоимость продукта, а при продаже нужно будет заплатить налог на прибыль – 13% (только если имущество было в собственности менее 3 лет, в соответствии с законом). И даже это еще не все, ведь банк, желая получить доход, прибавляет к курсовой стоимости маржу до 10%.

Первая серия инвестиционных монет вышла еще 1975 года под названием «золотые червонцы», с тех пор Банк России выпускает их регулярно.

Аналогичным образом, то есть через банки, можно купить слитки драгоценных металлов: золота серебра, палладия и платины. Их вес может колебаться от 1 до 1000 грамм. Но, здесь такая же сложная ситуация с налогами: то есть потери покупателя составят примерно 30%, и чтобы их оправдать, нужно ждать, скорее всего, не один десяток лет, с учетом уровня инфляции и увеличения стоимости металла.

Минусы вложения денег в драгоценные металлы

Так вот минусы такого вложения является, то, что цены на них потихоньку падают, а иногда поднимаются, почему это происходит, я не знаю. И поэтому, если инвестировать в драгоценные металлы на длительный срок, то можно и потерять деньги.

В такой вид инвестирования, не все вкладывают деньги, и все меньше и меньше становится инвесторов, которые занимаются данным видом деятельности. За 100 лет золото сначала поднялось, а затем начало падать.

Вернуться к оглавлению

Плюсы и минусы инвестирования в золото

Вложение денег в желтый металл позволит вам сохранить свои сбережения, а в долгосрочной перспективе еще и приумножить их. Несмотря на временные колебания котировок, такая инвестиция все равно не обесценится, даже если произойдут глобальные экономические или политические потрясения.

Что же касается слабых сторон капиталовложений в драгоценный металл, то здесь следует отметить колебания цен, которые могут обернуться для инвестора убытками при краткосрочном вложении. Если сравнивать покупку драгметаллов со всеми прочими видами инвестиций, доходность первых будет несколько ниже. Покупая золотые ETF или открывая обезличенные счета, вы вовсе не становитесь владельцем металла в физическом смысле. Успех сделки зависит только от надежности и репутации организации, в которой вы совершаете сделку, а так же от действующих норм права.

Чтобы заработать на металле, необходимо знать, как правильно инвестировать в золото. В условиях бесконечных экономических кризисов нам приходится выбирать надежные, а не высокоприбыльные вложения. Чтобы найти «убежище» для своих средств и в долгосрочной перспективе получить неплохой доход, имеет смысл направить сбережения именно в покупку драгоценных металлов.

Виды инвестиций

Инвестор может приобрести драгоценные металлы несколькими способами:

- В виде слитков.

- В виде коллекционных и инвестиционных монет.

- ОМС (обезличенный металлический счет).

- Биржевая торговля (ценные бумаги, обеспеченные золотом).

- Покупка акций золотодобывающей компании.

- ПИФы драгметаллов.

- Приобретение ювелирных изделий.

Слитки

Приобрести драгметаллы можно как в мерных слитках (когда вес нормируется), так и в стандартных (когда вес заранее находится в установленных рамках и уже известен).

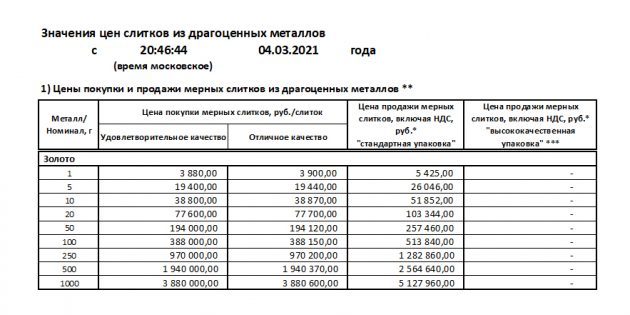

Мерные слитки можно купить, к примеру, в Сбербанке в таких весовых категориях:

- Золото – от 1 до 1000 гр.

- Платина и палладий – от 5 до 100 гр.

- Серебро – от 50 до 1000 гр.

Стандартные слитки имеют следующий вес:

- Золото – 11-13 кг.

- Платина – до 5,5 кг.

- Палладий – до 2 кг.

- Серебро – 28-32 кг.

Из плюсов вложения в физический металл – высокая проба и, собственно, форма, т.е. Вы воочию видите свой финансовый инструмент.

- В России такая продукция считается товаром, а потому нуждается в оплате НДС – к номинальной стоимости прибавляется еще 18 %. Но, с недавних пор налог на золото при продаже был отменен.

- На слитке допустимо нанесение маркировки заказчика и логотипа: банки обычно неохотно выкупают металлы с чужой маркировкой, либо вообще отказывают в этом. Многие финансовые учреждения занимаются только продажей без выкупа. Исходя из этого, делаем вывод – слитки имеют очень низкую ликвидность.

- Золотой слиток более 10 кг вряд ли кто-то будет хранить в платяном шкафу – следовательно, прибавляем расходы на специализированное хранение металла.

- Большой спред от покупки и продажи.

Монеты

Монеты более ликвидны относительно слитков. Плюсом является еще и то, что с 2011 года на инвестиционные монеты из драгметаллов отменили НДС.

Реализуемые на данный момент монеты делятся на два типа:

- Коллекционные (памятные).

- Инвестиционные.

Выпуском памятных знаков занимается Банк России. Они имеют ограниченный тираж (от 100 до нескольких тысяч экземпляров).

Коллекционные монеты облагаются НДС 18 % и сложны в реализации: чтобы их продать, придется искать коллекционера, готового расстаться с кругленькой суммой. Поэтому такие монеты не всегда представляют особою ценность для инвесторов.

Инвестиционные монеты выпускаются огромными тиражами, их ценность определяется объемом содержащегося в них драгоценного металла.

С точки зрения инвестирования монеты – не самый выгодный инструмент. Их трудно продать, а при реализации приходится сталкиваться с большими спредами.

Более менее подходящими монетами для вложений сегодня являются:

- «Георгий Победоносец» в золоте — 999 проба, объем – 7,78 гр.

- «Соболь», «Георгий Победоносец» в серебре – 925 проба, объем – 31,1 гр.

- «Червонец» — золото 900 пробы, объем – 7,74 гр.

Обратите внимание! При покупке монет обязательно смотрите на качество. При хранении не открывайте защитную капсулу, не подвергайте изделие высокой влажности и низким температурам, а также сохраняйте сертификаты и квитанции со стоимостью.

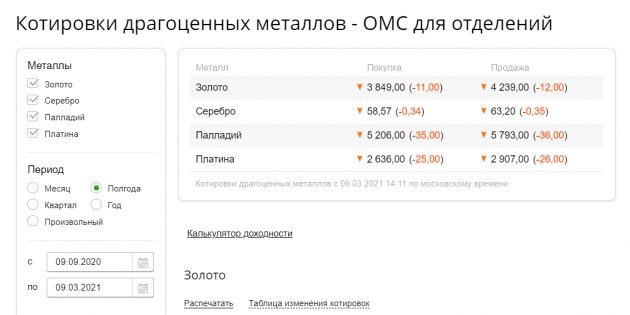

Обезличенный металлический счет в банке представляет собой аналог депозита, где вместо валюты выступает определенное количество граммов драгоценного металла.

Такие счета не привязаны к конкретному, физическому металлу, а носят скорее абстрактный, т.е. виртуальный характер.

При открытии ОМС инвестор получает на руки сберкнижку, либо договор ОМС, в котором указывается, сколько граммов металла принадлежит его обладателю в конкретном банке.

Металлический счет обладает следующими особенностями:

- В некоторых случаях открытие ОМС предусматривает начисление процентов (в форме рублей или граммов). Проценты весьма условные – порядка 0,1 – 4 %. Возможность начисления стоит уточнять у выбранного банка.

- Если инвестор пожелает «обналичить» виртуальное золото и получить его физический эквивалент в форме слитка, придется заплатить 18 % НДС. Если просто закрыть счет и получить сумму в рублях, налог оплачивать не нужно.

- На ОМС не распространяется система страхования вкладов, а потому в случае банкротства банка счет канет в лету вслед за учреждением.

- Спред между покупкой и продажей будет зависеть от банка. Сбербанк выставляет самый высокий показатель – до 17 %. А в выходные и праздничные дни он достигает порядка 40 %.

- Открывая ОМС, Вы жестко привязываетесь к конкретному банку: вернуть деньги можно будет только в этом учреждении и только по той цене, которую оно предложит.

Ценные бумаги, обеспеченные золотом

Выпуском таких акций занимается Всемирный золотой совет — The World Gold Council, созданный ведущими мировыми золотодобывающими компаниями.

В целях выпуска «драгоценных» бумаг WGC создал специальный фонд GBS (Gold Bullion Securities), который размещает их на Американской, Австралийской, Нью-Йоркской и Лондонской фондовых биржах.

Одна такая акция дает право на получение 3,1 грамма чистого золота.

Варианты «обналичивания» таких акций:

- Их можно обменять на слитки (способ доступен только привилегированным клиентам).

- Можно вывести активы в доллары, евро или фунты стерлингов.

- Российские инвесторы могут совершать любые операции посредством брокерской компании, которая сотрудничает с вышеперечисленными биржами.

Акции золотодобывающих компаний

Такие акции можно приобрести с помощью брокера на фондовой бирже. Ведущими золотодобывающими предприятиями, реализующими свои акции на финансовом рынке, являются:

- ОАО «Полиметалл».

- ОАО «Полюс Золото».

- ОАО «Бурятзолото».

Получать доход, инвестируя в акции подобных компаний, можно двумя способами:

- Спекулируя бумагами на бирже, т.е. покупая подешевле и продавая в момент повышения их стоимости.

- Получая дивиденды с чистой прибыли компании.

ПИФЫ драгметаллов

Принцип в следующем: инвестор вносит средства на счет фонда, а фонд в свою очередь использует их для покупки каких-либо активов. В качестве активов здесь могут выступать:

- ОМС;

- акции, обеспеченные золотом;

- паи западных фондов;

- золотые ETF.

За свои услуги фонд берет вознаграждение.

Ювелирные изделия

Инвестирование в драгоценные украшения представляет интерес разве что в целях долгосрочного сохранения денег. Вкладывать средства в ювелирку для их приумножения не выгодно:

- В стоимость изделия будет входить НДС (+ 18 % к стоимости).

- Чтобы продлить жизнь изделию и придать ему более привлекательный вид, в него добавляются примеси и сплавы с минимальным содержанием драгметаллов. В украшениях чаще используется проба 585 и 375 (т.е. содержание золота – 58 и 37 % соответственно).

- Если попытаться реализовать изделие в ломбарде, Вы потеряете добавочную стоимость 18 % и наценку за художественную ценность, поскольку продукт будет приниматься как лом.

- Высок риск столкнуться с некачественной продукцией. Если верить данным МВД, до 40 % ювелирки в России – это подделка.

Ценные бумаги

Это несколько иной способ инвестиций, потому что, по сути, инвестор не покупает драгоценный металл как физическое тело, а лишь право на него. Акции и иные ценные бумаги выпускают золотодобывающие компании, с целью притока капитала. Акции делятся на две категории – простые и привилегированные. Их различие в том, что простые акции не дают своему владельцу право на получение золота, только дивидендов, а привилегированные обеспечены именно драгоценным металлом.

Как же купить ценные бумаги, обеспеченные драгоценными металлами? Они покупаются и продаются на фондовых биржах брокерами. Доходность инвестора формируется из разницы между покупкой и продажей акции, плюс дивиденды.

Покупка слитков золота

В интернете можно без труда найти предложения о продаже и обратному выкупу слитков золота. Этим занимаются крупные банки и специализированные фирмы.

Разница между ценой покупки и продажи – то есть спред – может отличаться на 5-10% от стоимости металла на бирже. Например, 29 октября Сбербанк продавал грамм золота за 3 170 рублей, а выкупал по 2 897 рублей. При этом биржевой курс золота в пересчете на рубли составлял 3 070 рублей.

К тому же золото надо где-то хранить. Например, аренда банковской ячейки Сбербанка начинается от 12 000 рублей в год, хотя для премиальных клиентов могут быть лучшие условия. Стоимость транспортировки оставим за скобками.

Преимущество – надежность. Вы покупаете физический металл с его легендарными свойствами.

- Логистика и охрана для крупных сделок.

- Сделка займет много времени.

- Большая разница между покупкой и продажей.

Покупка слитков подойдет долгосрочным инвесторам, у которых есть надежное место для хранения драгметалла. В качестве дорогого подарка или наследства золото также подойдет.

Счет в банке

Наверняка каждому приходилось слышать о такой услуге, как металлический счет в банке. Это депозитный счет, на котором хранятся не деньги, а золото. То есть владелец счета не имеет золота, а лишь право на его получение в денежном измерении или в качестве физического предмета.

Металлический счет – это банковский депозитный счет для хранения и движения металла в безличной форме, на котором отображается его вес, но без указания индивидуальных характеристик.

По сути, металлические счета не отличаются от вкладов, единственная их особенность в том, что роль валюты исполняет золото или другой металл. В любой момент вкладчик может закрыть вклад и получить металл. Также можно его пополнять, причем вкладывать деньги, а на счетах будет отображаться металл в определенном количестве граммов. Инвестиции в драгоценные металлы на металлических счетах приносят прибыль, но только при одном условии, что его стоимость вырастет, что касается процентных ставок, то они небольшие порядка 0,1 – 4%, это зависит от условий банка.

Динамика роста драгоценных металлов по отношению к иностранной валюте

Договор можно расторгнуть по желанию клиента в любой момент. Здесь у клиента есть выбор: получить непосредственно метал или деньги. В первом случае клиент забирает металл в том количестве, которое хранится на счету в виде слитка, но с оплатой НДС. Во втором варианте клиент забирает деньги в сумме, равной курсовой стоимости металла.

Заключение

Для всех, кто заинтересован в инвестициях на срок не менее 5 лет, я могу посоветовать покупку инвестиционных золотых монет. Если же вы готовы вложиться на год, максимум 3 года, то разумнее будет выбрать в качестве объекта для инвестирования монеты в тандеме с ОМС. Ну а для тех, кто готов рисковать и ищет быстрого обогащения, прямая дорога в электронную торговлю. Кто знает, возможно, именно вам предстоит стать великим спекулянтом золота?

Где и как купить золото

Существует несколько вариантов вложения денег в золото. Наиболее популярным среди населения, является покупка ювелирных изделий, кроме ценовой составляющей имеют ещё и эстетическую ценность.

Однако недостатком покупки ювелирного изделия является то, что они покупаются по цене, учитывающей цену благородного металла и стоимость изготовления изделия, которая часто может быть сопоставима со стоимостью драгоценного металла.

Можно сказать что это самое нецелесообразное инвестирование в золото, так как продажа ювелирных изделий обычно происходит по цене лома золота, которая значительно ниже стоимости ювелирных украшений.

Инвестиционным золотом считается только 999 проба.

Инвестиции в золотые монеты

Похожая ситуация и с золотыми коллекционными монетами. Стоимости изготовления в составляющей цены монеты значительна. Это обуславливает высокую разницу между ценой покупки монет и ценой их возможной продажи.

Центральным банком России выпущены специальные инвестиционные монеты. Банки партнеры осуществляют их продажи и обратный выкуп по самостоятельно установленным ценам. Так же инвестиционные монеты продают некоторые финансовые организации, например Альпари. Однако следует отметить, что маржа между ценой покупки и продажи обычно тоже значительная (порядка 15-25%). При такой высокой маржи инвестиции в монеты могут быть прибыльными только при вложения в них средств на долгие периоды.

- Плюсом покупки монет является то что по закону эти операции не облагаются НДС

- Но спред составит около десяти процентов.

- И при продаже всетаки нужно будет заплатить НДФЛ

Как купить золотые слитки

Одним из самых ликвидных товаров на рынке являются слитки. Их продажу и покупку осуществляют большинство отечественных банков. Разница между ценой покупки и продажи обычно не превышает 5%. При этом в определенные временные периоды имеют место случаи, когда стоимость покупки золотых слитков в одних банках ниже стоимости продажи в других, но такое бывает крайне редко.

Слитки это хороший инструмент и для среднесрочных инвестиций. Следует отметить, что цена грамма напрямую зависит от веса слитка. В более тяжелых слитках стоимость грамма выше и маржа между покупкой и продажей низкая. Выгоднее покупать слитки массой более 30 гр.

- Однако вовремя такой покупки мы будем вынуждены заплатить НДС из-за этого эффект от инвестирования в слитки значительно снижается. Да и еще банк держит большой спред, около пяти процентов.

Помимо всего прочего приобретая золотые слитки и инвестиционные монеты, нужно аккуратно обращаться с упаковкой, потому что в случае повреждения придется проходить экспертизу, за которую нужно будет заплатить. Купив монеты и слитки их нужно где-то хранить, если держать дома, то они могут быть утрачены в результате квартирной кражи, пожара или стихийного бедствия. За хранение в банке с вас возьмут около двух тысяч рублей в год, что крайне невыгодно если не большое количество.

Обезличенные металлические счета

По этому в крайнее время большой популярностью пользуются обезличенные металлические счета (ОМС). Вы приходите в банк с деньгами и открываете металлический счет, на нем деньги пересчитываются в унции металла. Обезличенный металлический счет не является самым выгодным способом инвестирования, так как не предусматривает, на самом деле, владения благородным металлом, а всего лишь обеспечивает договоренностями с банком о привязке счета с курсом доллара на момент договора.

- При продаже металла и закрытии счета необходимо заплатить налог НДФЛ

- Так же на ОМС не распространяется страховка и в случае закрытия банка, средства будут потеряны.

Такой вариант инвестиций необходимо выбирать при уверенности в надежности финансового учреждения.

Преимущества и недостатки

На первый взгляд, довольно привлекательно выглядит инвестирование в драгоценные металлы. Плюсы и минусы, впрочем, здесь также можно найти. Для начала разберем очевидные преимущества, а заключаются они в том, что это действительно самый надежный метод хранения средств. По крайней мере, цена на золото не снижается, а, наоборот, медленно, но стабильно растете, чего не скажешь о валюте. Второе преимущество заключается в том, что рост стоимость драгоценных металлов опережает инфляцию, а значит и увеличивается состояние инвестора.

Минусы инвестирования в драгоценные металлы также имеют место быть. Первый недостаток – это налоги. А именно НДС – 18%, и НДФЛ – 13%, их уплата ложится на плечи инвестора. Значит, покупка с целью последующей перепродажи слитков – убыточное мероприятие. Не исключено, что налоги полностью окупятся, но трудно спрогнозировать, через какой промежуток времени.

Металлические счета имеют больше преимуществ. Во-первых, открыть его может каждый, даже не имея металла, достаточно иметь определенную сумму. Во-вторых, состояние вкладчика будет расти вместе с ценой на драгоценный металл, которая, как уже упоминалось, обгоняет рост инфляции. Есть и недостаток – данные вклады не подлежат обязательному страхованию в АСВ, то есть в случае закрытия банка, средства, скорее всего, вам никто не вернет.

АСВ (агентство по страхованию вкладов) – это государственная структура, функция которой, обеспечить сохранность сбережений населения, размещенных на счета в коммерческих банках РФ.

Серебряные инвестиции

Серебро относится к драгоценным металлам, его мировые залежи превышают объемы золота в 16 раз. Казалось бы, что и цена его должна быть в 16 раз меньше. Но стоимость унции серебра в 80 раз меньше ─ золотой. Как считают аналитики, эта цена сильно занижена. Серебро широко используется в промышленности, и мировые запасы стремительно иссякают.

По подсчетам ученых, если металл будут добывать современными темпами, то уже через 20 лет залежей серебра больше не останется. Если не найдется альтернатива белому металлу в промышленности, то его цена может сильно подскочить.

Роберт Кийосаки уверен, что сейчас самое подходящее время для инвестирования в серебро, через 10 лет можно будет получить прибыль, превышающую вложения в несколько раз. Некоторые эксперты прогнозируют наступление «серебряного века» уже в 2019 году. Будет ли так на самом деле или нет, покажет лишь время, а в 2018 г. наблюдалось падение котировок белого металла. В феврале унция серебра стоила 21,8 $, в ноябре ─ 16,15 $.

Самое разумное решение ─ это прислушаться к мнению практичных аналитиков, которые считают, что инвестиции в золото и серебро стоит рассматривать лишь с учетом долгосрочной перспективы, не надеясь получить высокий доход в ближайшее время. Способы покупки серебра ничем не отличаются от приобретения золота: ОМС, слитки, монеты.

Вернуться к оглавлению

Как купить золото на бирже

Есть несколько способов, как вложить деньги в золото через биржу. Мы разберем самые популярные формы, но сперва нужно проделать предварительную работу, а именно:

- Открыть брокерский счет для доступа к биржевым торгам.

- Разместить деньги на счете.

- Разобраться в приложении для торговли на бирже (биржевом терминале) или научиться подавать по телефону заявки своему брокеру.

Как выбрать брокера для торговли на бирже – тема отдельной статьи.

Как получить прибыль по максимуму?

Одно из условий получения максимальной прибыли – контроль движения капитала.

Для этого можно пользоваться специальными программами, услугами брокеров, финансового управляющего или делать это самостоятельно.

Также перед тем, как выбрать тот или иной способ инвестирования в ДМ, надо оценить свои финансовые возможности, определиться, в какой срок хочется получить прибыль. Долговременные инвестиции требуют много времени и терпения, но при таком подходе риск потерять деньги минимален. Краткосрочные стратегии позволяют получить прибыль в максимально сжатые сроки, но здесь очень высоки шансы распрощаться со своими вложениями.

Для сохранения и приумножения капитала рекомендуется реинвестировать прибыль в какие-либо выгодные проекты. Распределять средства по разным инвестиционным пакетам. Следить за динамикой цен на драгметаллы (в таблице видно, как стоимость 1 г изменилась за год).

Табл. 1. Динамика цен на драгметаллы за год.

| Дата | Золото (рубль/г) | Серебро (руб./г) | Палладий (руб./г) | Платина (руб./г) |

| 2264,82 | 31,68 | 1455,83 | 1869,86 | |

| 2411,72 | 31,49 | 2022,99 | 1764,38 |

Если говорить о прогнозах на 2018 год, то здесь мнения аналитиков сходятся в том, что резкого падения цен на ДМ, скорее всего, не будет. И надо внимательнее отнестись к серебру и палладию, так как прогнозируется заметное повышение их стоимости.

От инвестиций в драгметаллы не стоит ждать быстрой отдачи, они рассчитаны на долгосрочную перспективу.

Вам будет интересно: «Оптимальный вариант вложений в золото в 2019 году».

Акции золотодобывающих компаний

На Московской бирже торгуются акции нескольких компаний, занимающихся добычей драгметалла: «Лензолото», «Полюс», и «Полиметалл». Впрочем, вложиться в ценные бумаги и драгметалл — не одно и то же.

Дело в том, что цена акций зависит от разных факторов: уровень конкуренции, налогов, организации бизнес-процессов, объема спроса предложения и многих других.

Для наглядности построим график изменения цен акций золотодобытчиков и золота.

Зависимость цен есть, безусловно сильная, но далека от линейной.

Из преимуществ инвестиций в акции – возможность получать дивиденды. Поскольку дивиденды выплачиваются из прибыли компании, то даже во время снижения цен на золото инвестор может рассчитывать на дополнительный доход.

Ниже дивидендная история золотодобытчиков за последние годы.

https://kaksekonomit.com/2021/03/investicii-v-zoloto-plyusy-i-minusy.html

https://zoloto-zlato.ru/invest/investirovanie-v-dragocennye-metally-plyusy-i-minusy.html