Инвестиции в Японии за последние 20 лет

Заинтересовал сценарий Японии, как аутсайдера мирового фондового рынка. Я не эксперт по Японии, всё находил в сети Интернет, поэтому поправьте, если заметите ошибки.

Валюта в Японии.

За 20 лет уводили до 150, а потом снижали до 70. Сейчас курс примерно тот же, что и 20 лет назад.

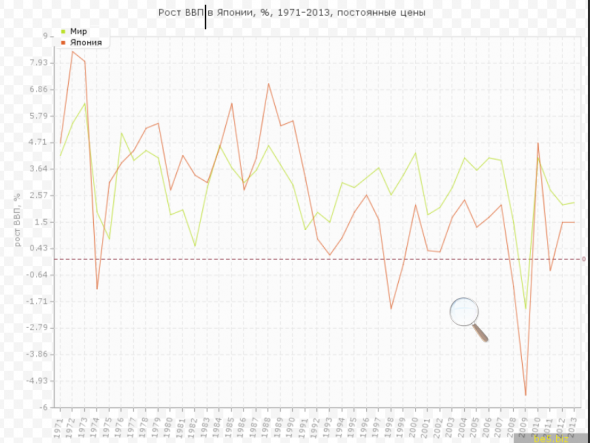

Экономика в Японии.

После экономического чуда конца 80-х, чудеса закончились.

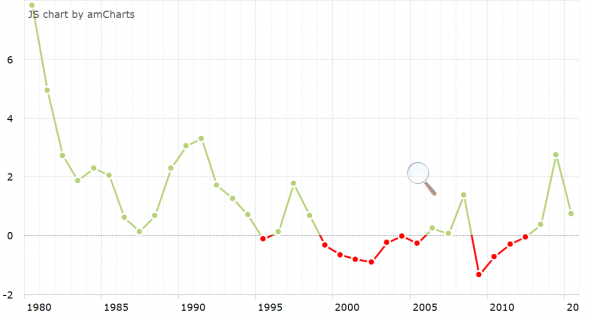

Инфляция в Японии.

Инфляция за 20 лет примерно 2% в местной валюте. Кратковременный рост инфляции, компенсируется дефляцией. Короче, цены практически не изменяются.

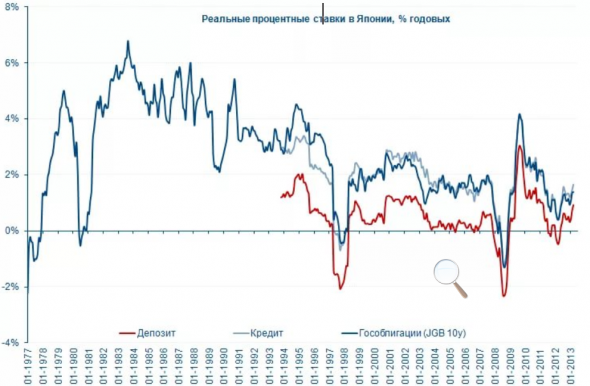

Банковские вклады в Японии.

Средняя доходность по банковским депозитам 0.3% в год или 6.17% за 20 лет. Не густо, но за эти 20 лет обогнали инфляцию 2%, и даже, заработали 4.17%.

Облигации в Японии.

Средняя доходность по облигациям 1.8% в год или 42.87% за 20 лет. Здесь гораздо привлекательней.

Фондовый рынок Японии.

В конце 80-х усреднённый P/E акций внутри Nikkei достигал 100. Т.е., грубо, чтобы окупить вложения в акции, нужно было 100 лет. Поэтому не удивительно, что цена индекса не выросла за 20 лет. И сейчас P/E 20, что не слишком привлекательно. В йене или долларах график немного различается, но результат одинаков (USDJPY на том же уровне). На цене акций ничего не заработали, но средние дивиденды 2% в год или 48.59% за 20 лет. Пока лучший результат из всех.

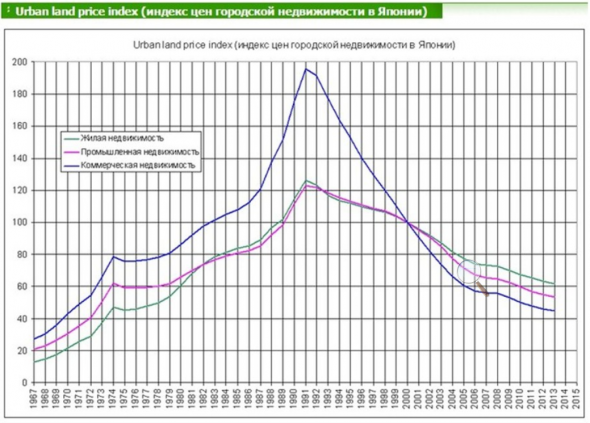

Недвижимость в Японии.

По недвижимости не смог найти более полный график. Но в последние годы ситуация ухудшилась. В Японии миллионы заброшенных домов распродают по низким ценам или отдают даром https://smart-lab.ru/blog/509916.php. Если взять падение от 120 до 40 для не коммерческой недвижимости, то это падение на примерно 66%. Но сдаётся в аренду недвижимость Японии в среднем под 5% от текущей стоимости жилья. Если взять, очень грубо, начальную стоимость жилья за 100, взять среднюю стоимость за период 60, то за 20 лет мы бы заработали 100. Т.е вложили 100, потеряли 66, заработали 100. Итого 134 имеем всего или 34% получили доход за 20 лет. Т.е., даже, при привлекательно высокой ставке сдачи в найм, не смогли опередить облигации и акции.

Налоги в Японии.

Рано делать финансовые выводы, если не учтены налоги. На биржевом рынке Японии налог 20%, в т.ч. дивиденды. Но существуют внебиржевые сделки, их 90%. Налог на недвижимость и доход от сдачи, примерно 35%. Налоги сильно вредят сложному проценту сроках в десятилетия.

Выводы.

И, так, за 20 лет инвестиций, мы бы получили:

Доход от вложения в доллар США 0%.

Доход от банковских депозитов 6%.

Доход от облигаций 33% (43% без налогов).

Доход от акций и дивидендов 37% (49% без налогов).

Доход от рентной недвижимости 21% (34% без налогов).

Финансовый рынок Японии ставят в пример, как самый неудачный, но, тем не менее, вложение в него оказалось самым прибыльным вложением в сравнении с другими инвестициями.

При этом Япония самая развитая страна. Похоже, достигшая своего пика. Как считаете, может ли такой сценарий реализоваться в США?

Обзор инвестиций в акции японских компаний

На фоне перекупленности фондового рынка США инвесторы (например, недавно Баффет начал скупать акции японских компаний) ищут новые пути диверсификации своих портфелей. Одним из них могут стать акции японских компаний. Давайте обсудим особенности экономики этой страны и оценим, есть ли у таких вложений перспективы.

Ситуация в японской экономике

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Японская экономика – третья в мире по размеру ВВП. Она славится инновациями, на которых сделали себе громкое имя такие гиганты, как SONY, Sharp, Panasonic, Hitachi и др. Однако фондовый индекс Nikkei 225 сейчас находится на уровне 1991 г. После падения с исторического максимума 1989 г. он так и не смог восстановить потери. Снижение, перемежающееся кратковременными попытками роста, продолжалось вплоть до 2012 г. Затем наметилась позитивная тенденция. Но она пока не дает значимых результатов. Это вносит сомнения в популярное утверждение о том, что на длинном горизонте рынок всегда растет.

Провалу предшествовал период роста, длившийся более 50-и лет. Накануне кризиса конца 80-х г.г. мультипликатор P/E многих компаний превышал 100. Основной причиной раздувания пузыря считается менталитет японцев. Для их культуры естественно сберегать капитал в ущерб потреблению. Убежденные в том, что послевоенные темпы развития экономики сохранятся надолго, люди покупали инвестиционные активы по завышенным ценам.

Сегодня среднее значение мультипликатора P/E находится на уровне 20, что считается достаточно высоким показателем на мировом рынке. Например, в России он составляет 9. Поэтому говорить о глобальной недооценке японского рынка нет оснований.

Несмотря на принимаемые правительством меры стимулирования и нулевые ставки, ВВП страны не растет. Япония оказалась в дефляционной ловушке. Это можно объяснить тремя причинами:

- Деньги, которые были направлены в реальный сектор экономики, вкладывались в инфраструктурные проекты – дороги, мосты и пр. Многие из этих программ оказались неэффективными.

- Средства, предоставленные финансовому сектору, были использованы им не для кредитования бизнеса и стимулирования спроса населения, а для укрепления собственной финансовой устойчивости. Это обусловлено тем, что после обвала многие банки не обанкротились только благодаря господдержке. Выданный ими в годы роста портфель кредитов оказался просрочен, а стоимость залога резко упала. Своевременный уход этих банков с рынка мог бы оздоровить сектор. Но правительство опасалось, что это приведет к социальной нестабильности.

- Старение населения обусловило замедление темпов роста рабочей силы.

Мой отзыв о краудлендинговой платформе Money Friends

Независимый обзор краудлендинговой платформы Money Friends

Интересные эмитенты Японии

Самыми популярными эмитентами Японии в 2020 г. стали пять компаний, акции которых Баффет купил к своему 90-летию. Посмотрим на них поближе и постараемся понять, почему гуру выбрал именно эти бумаги.

- Itochu. В августе 2020 г. ее акции находятся на историческом максимуме. Относительно 1989 г. котировки выросли более чем вдвое.

- Mitsubishi. Легендарная компания, но нисходящий тренд котировок длится уже 20 лет.

- Marubeni. Стоимость акций несколько раз пытались обновить показатель 1989 г., но в последние два года наблюдается спад.

- Mitsui. После обвала 1989 г. компания восстановила свои позиции к 2005 г. Но кризис 2008 г. нанес ей жестокий удар. Стоимость акций до сих ниже, чем до кризиса.

- Sumitomo. Расцвет пришелся на 2006 г. С тех пор акции потеряли 75% цены.

На рисунке ниже приведены основные показатели этих эмитентов:

Все компании платят дивиденды на уровне 3–6% годовых. Это выше среднего по японскому рынку. Еще одна общая черта – их сфера интересов охватывает практически все отрасли реальной экономики. Видимо, Баффет решил, что достойный его внимания бизнес стал стоить достаточно дешево.

Чтобы вслед за Berkshire Hathaway вложиться в японский рынок, вам нужно работать с зарубежным брокером или иметь статус квалифицированного инвестора. Некоторое время на Московской бирже можно было купить ETF от Finex. Но в начале 2020 г. он был закрыт в связи с низким интересом трейдеров. На Санкт-Петербургской бирже бумаг из Японии пока нет. В июле 2020 г. площадка анонсировала свое желание начать работать с азиатскими активами, но точные сроки неизвестны.

Самый простой вариант – инвестиции через иностранного брокера. На мировых площадках вам будут доступны не только акции отдельных компаний, но и паи ETF, например:

- EWJ — iShares MSCI Japan Index ETF;

- EZJ — Ultra MSCI Japan ProShares ETF;

- 1329 — iShares Nikkei 225 (доступен только на Токийской бирже).

Обзор P2B платформы OZON Invest

Мои отзывы о сервисе для инвесторов Ozon Invest от магазина Озон

Для покупки японских эмитентов лучше всего работать на Токийской или Нью-йоркской бирже.

Перспективы японских акций

Далеко не весь рынок этой страны находится в стагнации. Ряд компаний, таких как Itochu и Sony, показывает уверенный рост на протяжении последних 3–5 лет. Поэтому говорить о том, что экономика Японии бесперспективна, не стоит. Таково мнение инвесторов с мировым именем. Например, Джим Роджерс в августе 2020 г. заявил, что вложился в японские ETF, поскольку предпочитает упавшие рынки перегретому американскому. Кроме того, на фоне глобального взлета IT-компаний США, многие трейдеры надеются на аналогичную ситуацию на других рынках. А мы привыкли ассоциировать с высокими технологиями в первую очередь Японию.

Но не следует забывать о том, что экономика страны в целом продолжает находиться в рецессии, что усугубилось коронавирусным карантином. Надёжных сигналов о том, что ситуация улучшается, пока нет. Основная причина роста индексов в 2020 году – ожидание мер поддержки от японского центробанка.

Также остается актуальным риск, связанный с курсом йены. Несмотря на то что многие воспринимают японскую валюту как защитный актив, осенью 2016 г. она обвалилась на 15% относительно доллара.

Выводы по японским акциям

Инвестиции в японские компании подойдут тем, кто заинтересован в долгосрочных вложениях и ищет альтернативу американскому рынку. При этом покупать широкие индексные фонды, на мой взгляд, не имеет особого смысла. Нет и оснований ожидать, что в стране в обозримой перспективе начнется устойчивый экономический рост. Интерес могут представлять только отдельно взятые компании. При этом я бы не стал вкладывать в них совокупно более 10% от капитала.

Расскажите в комментариях, как вы оцениваете перспективы ETF на японский рынок. Планируете ли покупать отдельные акции, если они появятся на Санкт-Петербургской бирже?

Как китайский вирус может повлиять на рынки

Китайский коронавирус: как заработать или хотя бы не потерять деньги

https://smart-lab.ru/blog/511980.php