Инвестиции в облигации

Облигации – ценные бумаги, являющиеся подтверждением передачи денег частной или государственной компании и гарантирующие их возврат. Проще говоря, облигация – это долговая расписка. Только не от соседа Васи, а от государства, муниципалитета или крупной корпорации.

Облигации часто сравнивают с банковскими депозитами. Оно и понятно – в обоих случаях инвестор даёт деньги в долг под процент. Только, в случае с депозитом, деньги даются в долг банку, а в случае с облигациями – в долг эмитенту, который эти самые облигации выпустил.

Эмитент выпускает облигации для того, чтобы привлечь инвестиции в какой-нибудь перспективный проект. Облигации имеют свой срок существования, в конце которого облигации погашаются – эмитент выплачивает номинальную стоимость по каждой облигации.

Приобретая облигацию, ты знаешь дату погашения облигации, процент выплат по ней, периодичность и даты выплат этих процентов. Таким образом, ты можешь примерно прикинуть, на какой доход ты сможешь рассчитывать и подобрать подходящую для себя стратегию инвестирования.

Облигации, также как и акции, торгуются на основной секции Московской Фондовой Биржи. Облигации намного надёжнее акций (менее рисковая инвестиция), но и доходность по ним намного ниже. Но если сравнивать облигации с банковским депозитом, то они немного выигрывают в доходности, при этом надёжность облигаций и банковских депозитов примерно одинакова.

Облигации на ММВБ, как правило, торгуются лотами, кратными 1 тысяче рублей. Это делает инвестиции в облигации доступными и даёт хорошие возможности для диверсификации.

Преимущества и недостатки

Давай рассмотри основные плюсы и минусы инвестирования в облигации.

Плюсы:

- Надёжность. Облигации – один из самых надёжных инвестиционных инструментов, наряду с банковскими вкладами.

- Гибкость. Облигации имеют низкий порог входа (от 1 тысячи рублей) и, благодаря своему многообразию, создают широкие возможности для диверсификации портфеля. Это позволяет подобрать инвестиционную стратегию, которая будет по душе – начиная от спекуляций и заканчивая долгосрочными вложениями на десятки лет.

- Ликвидность. Благодаря выходу на вторичный рынок, ты в любой момент сможешь продать свои облигации, получив причитающийся тебе процент. Этим, кстати, облигации выгодно отличаются от банковских вкладов, ведь при досрочном погашении вклада есть вероятность недополучить часть дохода из-за штрафных санкций при досрочном погашении.

Основной минус у облигаций всего один – низкая доходность. Это если сравнивать их с акциями или с тем же Форексом. Но иногда доходность может быть очень даже немаленькой, превышая доходности других инвестиционных инструментов вместе взятых. Такое часто бывает в условиях экономической нестабильности.

Классификация облигаций

Не все облигации котируются на бирже. Облигации могут быть:

- Биржевые

- Внебиржевые

В зависимости от статуса эмитента выпустившего облигации, они классифицируются как:

- Государственные. Облигации, выпущенные правительством той или иной страны. В России государственные облигации называются Облигациями Федерального Займа – ОФЗ. А, например, в США государственные облигации называют Treasuries или казначейскими.

- Муниципальные. Выпускаются субъектами федерации или муниципалитетами. Например, облигации Тульской области.

- Корпоративные. Облигации, выпущенные коммерческими компаниями. Например, облигации МТС.

По валюте номинала облигации классифицируются на:

- Номинированные в рублях

- Номинированные в валюте

По сроку погашения облигации классифицируются на:

- Краткосрочные (1-5 лет)

- Среднесрочные (5-10 лет)

- Долгосрочные (10-30 лет)

- Бессрочные. Иногда некоторые компании выпускают бессрочные облигации, которые пускаются в «свободное плавание»

По способу получения дохода облигации делятся на:

- Купонные. Такие облигации дают их держателю право на получение периодических процентных выплат, называемых купоном. В зависимости от облигации, выплата купона может осуществляться раз в год, раз в полгода или раз в квартал – это называется купонным периодом. Начисляется купонный доход каждый день. Выплаты купона производятся в заранее определённые даты и поступают на брокерский счёт в течение 2-3 дней.

- Дисконтные. Менее распространены. Здесь нет никаких периодических выплат. После выпуска, эмитент распродаёт облигации по цене ниже номинала. А погашаются они по номиналу. Как правило, такие облигации краткосрочны. Они не пользуются большой популярностью, так как в условиях нашей действительности намного рациональней получать периодические выплаты, чем держать бумаги годами, ожидая погашения и надеясь, что не произойдёт никаких финансовых катаклизмов, обанкротивших эмитента.

По типу погашения облигации делятся на:

- Досрочно погашаемые. Досрочно погашаемые облигации в свою очередь делятся на отзывные, возвратные и амортизируемые. В первом случае право досрочного погашения принадлежит эмитенту, во втором – инвестору, а в случае с амортизируемыми облигациями, эмитент, в течение срока обращения облигации, частями, выплачивает её номинал, чтобы к моменту погашения минимизировать размер выплат.

- Безотзывные. Погашаются в условленную дату.

В зависимости от конвертируемости облигации классифицируются на:

- Конвертируемые. Можно обменять на некоторое количество других облигаций или акций этого эмитента.

- Неконвертируемые. Не обмениваются ни на что (кроме денег 🙂 ).

В зависимости от индексации выплат облигации делятся на:

- Индексируемые. Купонные выплаты корректируются в зависимости от какого-либо показателя. Например, в зависимости от инфляции.

- Неиндексируемые. Размер выплат установлен изначально и не меняется.

По степени обеспеченности облигации бывают:

- Обеспеченные. Для повышения привлекательности и надёжности своих облигаций, эмитент может обеспечить их залогом каких-либо активов.

- Необеспеченные. Ничем не обеспечены. В случае банкротства сначала погашаются долги, потом облигации, затем привилегированные акции и, наконец, обычные акции. То есть, даже по необеспеченным облигациям, закон обязывает эмитента расплатиться с инвестором сразу после погашения долгов компании.

Есть ещё вид облигаций, стоящий особняком – это доходные облигации. По таким облигациям эмитент выплачивает проценты инвестору только при наличии прибыли. Доходные облигации, в свою очередь, делятся на:

- Кумулятивные. По таким облигациям невыплаченный процент накапливается. Эмитент обязан выплатить его в будущем.

- Простые. Невыплаченный процент не накапливается.

Основные характеристики облигаций

Теперь давай рассмотрим, на какие характеристики облигации стоит обращать внимание при покупке.

Номинал. Номинал – это цена, по которой эмитент обязан погасить облигацию в конце срока обращения. Чаще всего, российские облигации имеют номинал в 1 000 рублей.

Цена. Рыночная цена может отличаться от номинала. Цену принято выражать в процентах от номинала. В спокойных экономических условиях цены на облигации колеблются в пределах 95-105%. Это значит, что коридор цен в рублях на облигацию номиналом в 1 000 рублей находится в пределах 950 – 1 050 рублей. Но если эмитент попадает в сложное финансовое положение, цены на облигации существенно снижаются. Обычно цена приближается к номиналу по мере приближения даты погашения.

Дата погашения. Дата, когда эмитент выкупит облигации по номиналу, тем самым погасив их. Существует ещё такое понятие, как оферта. Если эмитент установил дату оферты, он может после её наступления погасить облигации, не дожидаясь даты погашения. В свою очередь, инвестор может подать облигацию к оферте.

Купон. Купон – это объём денежных средств, выплачиваемых эмитентом инвестору с определённой периодичностью. Ставка купона выражается в процентах годовых. Например, при номинале облигации в 1 000 рублей и ставке купона равной 12% при 4 выплатах в год, инвестор получит за год 120 рублей с облигации, четырьмя выплатами по 30 рублей.

Купонный доход

Теперь подробнее о купонном доходе. Тут есть некоторые нюансы.

Существует такая характеристика облигации, как накопленный купонный доход (НКД). НКД – это сумма купонного дохода, которая накопилась на облигации на данный момент, но пока не выплачена. Когда происходит выплата купона, НКД обнуляется и начинает накапливаться по новой, прирастая мало-помалу день за днём.

Когда ты покупаешь облигацию на бирже, ты должен, помимо цены, выплатить продавцу НКД, накопленный к моменту сделки. Когда ты будешь продавать облигацию, покупатель точно так же будет платить тебе НКД, накопленный на облигации к моменту сделки.

Эту особенность нужно обязательно учитывать при составлении своей стратегии инвестиций в облигации.

Расчёт доходности облигации

При инвестициях в облигации, в отличие от инвестиций в акции, ты сможешь точно рассчитать доходность ещё на этапе покупки.

Давай рассмотрим пример. Допустим, у тебя есть 100 000 рублей, которые ты хочешь вложить в облигации. Например, ты решил не заморачиваться с диверсификацией (это для удобства расчётов, лучше, конечно же, диверсифицировать) и приобрести на все деньги облигации со следующими характеристиками на момент сделки:

Эмитент: Х

Номинал: 1 000 рублей

Рыночная цена: 96.1% (961 рубль)

Дюрация (количество дней до погашения): 280 дней

Размер купона: 49 рублей

Длительность (периодичность начисления купона): 182 дня (2 раза в год)

НКД: 22.62 рубля

Таким образом, приобретение одной облигации обойдётся тебе в 961 + 22.62 = 983.62 рубля.

На всю сумму ты приобретёшь 100 000 / 983.62 = 101 облигацию. Итого, потрачено 101 * 983.62 = 99 345.62 рубля, и ещё остаётся 654.38 рубля, чтобы отметить сделку (Alphainvestor.ru предупреждает – алкоголь вреден для твоего здоровья) 🙂

Считаем доходность по формуле:

Общая доходность = ((Н + К * КВДП) – (РЦ + НКД)) / (РЦ + НКД) * 100%

Н – номинал

К – купон

КВДП – количество выплат до погашения

РЦ – рыночная цена

НКД – накопленный купонный доход

В нашем случае, общая доходность купленной облигации будет составлять:

((1 000 + 49 * 2) – (961 + 22.62)) / (961 + 22.62) * 100% = 11.63%

Если перевести в проценты годовых:

11.63 * 365 / 280 = 15.16%

В рублях мы имеем следующую картину. Примерно месяца через 3 ты получишь первую купонную выплату. Со 101 облигации ты получишь 49 * 101 = 4 949 рублей. А ещё через полгода будет вторая выплата купона и погашение облигаций: 4 949 + 101 000 = 105 949 рублей. Итого, вложив 99 345.62 на 280 дней, ты поимеешь 4 949 + 4 949 + 101 000 = 110 898 рублей. Прибыль составит 110 898 – 99 345.62 = 11 552.38 рубля.

В данных расчётах мы пренебрегаем комиссией брокера и налогами – для удобства расчёта.

А вообще можешь пользоваться для расчёта доходности облигации специальными калькуляторами – на rusbonds.ru или на ipipip.ru .

Налоги с прибыли от облигаций

С дохода от инвестирования в облигации в России полагается платить налог – 13% от дохода. Налог уплачивается как с купонного дохода, так и с дохода от продажи облигаций. Тебе не нужно заботиться об оплате налогов – с тебя удержат соответствующие суммы эмитент (при выплате купона) и брокер (удержит налог с прибыли от продажи при выводе средств или в начале года).

Но в некоторых случаях налог с тебя не возьмут:

1. При открытии ИИС и соответствующем типе вычета

2. При получении купонного дохода и дохода от погашения государственных ОФЗ и ГКО (при получении дохода от продажи ОФЗ и ГКО налог платить всё же придётся)

3. При получении купонного дохода и дохода от погашения облигаций субъектов Федерации и муниципалитетов

Риски

Хотя облигации и считаются одним из самых надёжных инструментов, им всё-таки присущи некоторые риски. Давай рассмотрим основные.

Риск дефолта. Это самый главный риск при инвестировании в облигации. Заключается он в том, что эмитент не сможет выполнить свои финансовые обязательства перед инвестором. Иногда облигациям присваивают кредитные рейтинги, для того, чтобы инвестор мог оценить надёжность. Зачастую, если дела у компании идут плохо – то цены на облигации падают, соответственно доходность к погашению превышает среднерыночную. К таким бумагам нужно относиться с осторожностью. Чем выше доходность к погашению – тем выше риски.

Процентный риск. Заключается в том, что среднерыночные процентные ставки на финансовых рынках имеют свойство меняться, а процент по облигации с фиксированным купоном – нет. Если среднерыночная ставка повышается, держатель облигации получает доход, ниже среднерыночной ставки. Если же ставка снижается – это невыгодно эмитенту, так как, в этом случае, ему придётся платить купон по ставке, превышающей среднерыночную. Эмитент может обезопасить себя от этих рисков, выпустив облигации с переменным купоном или с правом досрочного погашения.

Инфляционный риск. Риск того, что инфляция превысит доходность по облигации.

Заключение

Любой инвестиционный портфель только выиграет от добавления в него облигаций. Ведь это повысит его надёжность и позволит получать хоть и небольшую, но регулярную прибыль. Конечно, желательно брать не первые попавшиеся облигации, а облигации эмитентов с хорошей репутацией.

У меня в портфеле на данный момент облигации отсутствуют, но планирую добавить их в ближайший год.

Кстати, теория портфеля лежебоки говорит о том, что добавление облигаций в портфель может повысить не только надёжность портфеля, но, в некоторых случаях, и его доходность.

Инвестиции в облигации

Инвестирование в облигации – это один из видов получения пассивного дохода. Такие ценные бумаги, в отличие от акций, менее доходны, но более надежны. Поэтому инвестиционный портфель каждого серьезного инвестора обычно как минимум на 5-15% состоит из этого вида ценных бумаг.

Прежде чем понять, как инвестировать в облигации, необходимо разобраться в самом понятии этого финансового инструмента, в его основных характеристиках и свойствах.

Определение, преимущества и характеристики облигаций

Облигация представляет собой долговую ценную бумагу, которая отражает отношения эмитента с инвестором. Эмитент выпускает облигацию, когда нуждается в привлечении дополнительных денежных средств. Приобретая такую ценную бумагу, инвестор «предоставляет займ», а эмитент обязуется в конце определенного срока выплатить этот займ с процентами. Таким образом, инвестор предстает в условном формате кредитора, а эмитент – заемщика.

Инвестирование в облигации часто сравнивают с размещением обычного банковского депозита. В случае с банковским депозитом, вкладчик размещает свои средства на счету, и в течение определенного срока банк может распоряжаться ими по своему усмотрению. В конце срока банк обязуется вернуть средства в полном объеме и с процентами. Как видно, суть этих инструментов одна, однако, инвестиции в облигации гораздо сложнее размещения банковского депозита.

К основным преимуществам облигаций относят:

- Наличие срока действия. Срок погашения (дата обратного выкупа у инвестора) эмитентом указывается при выпуске облигаций. По сроку погашения разделяют облигации краткосрочные (от нескольких месяцев до года), среднесрочные (1-5 лет) и долгосрочные (от 5 лет).

- Гарантия выплаты процентов. Эмитент обязан выплатить доход по облигации – проценты от номинальной стоимости ценной бумаги. При этом величина и периодичность выплат также определяется эмитентом при выпуске облигации. В этом плане облигации кардинально отличаются от акций. Ведь по акциям дивиденды компания выплачивать не обязана, это решение принимают на собрании акционеров.

- Имея облигацию того или иного предприятия, инвестор не обязан участвовать в его управлении.

- Если происходит ликвидация компании-эмитента, то в случае с облигациями у инвесторов больше шансов вернуть свои деньги, нежели с акциями. Ведь в первую очередь ликвидированное предприятие расплачивается со своими кредиторами. Акционерам же деньги выплачиваются только после того, как будут погашены все долговые обязательства предприятия.

Характеризуются облигации следующими показателями:

- Номинал. Он представляет собой цену, по которой в конце срока облигация будет погашена эмитентом. Наиболее часто устанавливается номинал в 1000 рублей.

- Дата погашения. Это дата выплаты номинала облигации, которую при выпуске указывает эмитент. Иногда устанавливается дата оферты, когда эмитент может выплатить номинал до даты погашения.

- Рыночная цена. Она может быть выше или ниже номинальной стоимости. Рыночная цена зависит от различных факторов: процентных ставок, уровня спроса и предложения. Чаще всего диапазон колебаний рыночной цены составляет 95-105% по отношению к номиналу.

- Купон. Так называют доходные денежные средства, с определенной периодичностью выплачиваемые эмитентом инвесторам. Ставка купона – это годовая доходность облигаций. Например, эмитент может установить купон 10% к номиналу облигации 1000 рублей с выплатами два раза в течение года. Это значит, что за год инвестор получит доход от вложения в одну облигацию в размере 100 рублей двумя равными платежами.

Основные виды облигаций

Такие ценные бумаги классифицируются по разным параметрам. По способу получения дохода различают купонные и бескупонные (или дисконтные) облигации.

По купонным облигациям устанавливаются разные периоды выплат дохода. При этом доход начисляется каждый день, а выплачивается только с определенной эмитентом периодичностью. Сумма дохода, накопленная за купонный период – это НКД (накопленный купонный доход). После выплаты НКД приравнивается к нулю и заново копится.

По дисконтным облигациям инвестор получает доход в виде разницы между ценой, по которой эмитент продает облигацию, и номиналом. То есть, эмитент устанавливает дисконт, продавая облигацию номиналом, например, 1000 рублей по цене 900 рублей. Разница, в данном случае 100 рублей, и будет являться доходом по облигациям в конце срока погашения.

Эмитенты устанавливают фиксированный или переменный купон. В случае с фиксированным купоном его ставка является постоянной на всем периоде выплат. Ставка переменного купона привязывается к выбранному эмитентом базовому показателю. Это может быть ставка рефинансирования или LIBOR. Соответственно, изменение базовой ставки приводит к изменению купонной ставки.

Различают обеспеченные и необеспеченные облигации. Их также называют закладными и беззакладными соответственно. По закладным или обеспеченным облигациям выплаты в случае дефолта гарантируются какими-либо активами эмитента: недвижимостью, имуществом, ценными бумагами. Предлагая обеспечение облигаций, эмитент стремится повысить их привлекательность. В случае с необеспеченными облигациями выплаты зависят только от платежеспособности эмитента.

В зависимости от того, кто осуществляет выпуск, различают государственные, муниципальные и корпоративные облигации:

- Государственные облигации выпускает правительство страны, в России они называются облигациями федерального займа или сокращенно ОФЗ.

- Муниципальные облигации выпускают региональные власти.

- Корпоративные облигации – это ценные бумаги, выпущенные коммерческими компаниями.

По типу погашения различают досрочно погашаемые, отзывные, возвратные, амортизируемые и безотзывные облигации.

Облигации могут быть конвертируемыми: в этом случае инвестору предоставляется право обменивать их на ценные бумаги другого эмитента.

Облигации, выпускаемые за рубежом, разделяют на иностранные (выпущенные на рынке одной страны в валюте этой страны) и еврооблигации, которые размещаются на рынках нескольких европейских стран.

Основные виды рисков при инвестировании в облигации

При работе с любым финансовым инструментом необходимо рассчитывать возможные риски. В случае вложения в облигации риски для инвесторов связаны:

- с процентной ставкой;

- дефолтом;

- инфляцией.

Процентный риск определяется для облигаций с фиксированным купонным доходом. Процентные ставки на финансовом рынке показывают стоимость денег, соответственно, изменение экономической ситуации приводит к росту или падению ставок. Так, при повышении средней рыночной ставки инвестор рискует получить меньше дохода. Например, если была куплена облигация с фиксированной купонной ставкой 10%, которая на тот момент соответствовала средней рыночной ставке, а за год рыночная ставка выросла до 12%, то разница в 2% составит потенциальную недополученную прибыль. Для эмитента риск образуется при падении средней рыночной ставки, ведь тогда инвестору он заплатит по ставке выше рыночной. В стремлении исключить такой риск эмитенты выпускают облигации с переменным купонным доходом или с правом досрочного выкупа, которое позволяет выкупить облигации у инвестора раньше срока погашения в случае снижения средней рыночной процентной ставки.

Риск дефолта выражается в том, что эмитент может обанкротиться и не выполнить свои долговые обязательства. Инвестор может определить риск дефолта по доходности облигаций: если доходность заметно выше среднерыночной, то риск велик. Этот риск на сегодняшний день является наиболее опасным и непредсказуемым.

Вследствие роста инфляции доходность облигаций может существенно снизиться или стать отрицательной. Например, если доходность облигаций составляет 10%, а инфляция за год – 12%, то это значит, что на 2% облигации обесценились с момента их приобретения. Соответственно, инвестор не только не получил доход, но и потерял собственные средства.

Таким образом, облигация является довольно непростым финансовым инструментом, требующим особой внимательности инвестора, желающего вложить собственные средства и приумножить их. Перейдем непосредственно к изучению вопроса о том, как инвестировать в облигации.

Собрать портфель из надежных облигаций в пару кликов можно на нашем сервисе «Портфель облигаций»

Инвестиции в облигации: с чего следует начать

Начинать, конечно же, нужно с внимательного выбора облигаций, подходящих инвестору и выгодных для него. При выборе ценных бумаг для инвестирования рекомендуется анализировать как можно больше параметров в совокупности – кредитоспособность эмитента, доходность и надежность облигаций, срок погашения и др.

Оценка кредитоспособности эмитента

Обоснованные финансовые решения инвестор может принять на основе кредитных рейтингов, расчет которых производится рейтинговыми агентствами. Для расчета кредитного рейтинга берут во внимание:

- прошлую и текущую финансовую историю предприятия;

- размер собственности;

- размер имеющихся долговых обязательств.

Из международных агентств, публикующих рейтинги, можно отметить Standard & Poors, Moody’s и Fitch, а из российских – Эксперт РА, РусРейтинг, Национальное Рейтинговое Агентство и АК&M. Потенциальные инвесторы в облигации рассматривают кредитный рейтинг как один из важнейших финансовых показателей.

Определение доходности облигаций

Различают доходность купонную, текущую, к сроку погашения и полную. Купонная доходность – это процент, который эмитент обязуется выплатить по каждому купону. Текущая доходность определяется в момент приобретения облигации. Доходность к сроку погашения показывает общую эффективность инвестиций. Полная доходность учитывает все возможные показатели облигации.

При определении доходности конкретного выпуска облигаций следует учитывать среднерыночную доходность. Если доходность облигации сильно выше, это предвестник высокого риска.

Если для оценки эффективности вложений инвестор решает использовать доходность к погашению, стоит обращать внимание на срок, указанный эмитентом. Доходность к погашению исчисляется в процентах. Например, если она составляет 12%, а до погашения облигации осталось 2 месяца, то фактическая доходность инвестиций в этом случае составит 2%. Таким образом, чем больше срок до погашения, тем выше доходность облигации.

Оценка надежности облигаций или расчет рисков

Самым большим риском при инвестировании в облигации считается дефолт эмитента. В этом отношении самыми надежными признаются государственные облигации, которые выпускает Министерство финансов РФ. Второе место по надежности занимают муниципальные облигации, а третье – корпоративные. При этом корпоративные облигации являются более доходными, но риск дефолта здесь высок. При инвестировании в государственные ОФЗ риск дефолта сводится к минимуму, ведь банкротство государственных предприятий – редкий случай.

При покупке корпоративных облигаций желательно как можно внимательнее изучить кредитоспособность эмитента.

Оценка ликвидности

В этом плане необходимо понимать, что чем больше сделок совершается по определенному выпуску облигаций, тем более ликвидными они являются. Ценные бумаги с низкой ликвидностью легко купить, но сложно продать, например, до срока погашения эмитентом, если такое возможно. Оценить ликвидность можно просмотрев ход и объемы торгов в торговом терминале.

Вопрос налогообложения

При вложении средств в облигации предполагается, что инвестор получит доход. Поэтому необходимо помнить о том, что любой доход физического лица облагается налогом в размере 13%. В случае сделок с ценными бумагами физические лица не уплачивают налог на купонный доход от государственных и региональных облигаций. А на доход по корпоративным облигациям налог начисляется. При работе с брокером именно он выступает в качестве налогового агента и берет на себя обязанность удержания налога с дохода и списание его со счета инвестора.

Рассматривая вопрос налогообложения, можно отметить, что в этом плане иногда выгоднее приобретать именно государственные облигации с более низкой доходностью. Например, если доходность ОФЗ составляет 10%, а корпоративной облигации – 11%, очевидно, что после списания налога доход от корпоративной облигации будет ниже.

При продаже налоговая база рассчитывается по формуле: (Цена продажи + НКД полученный) – (Цена покупки + НКД уплаченный). А для расчета налоговой базы при погашении применяется такая формула: (Номинал облигации) – (Цена покупки + НКД уплаченный).

Практические советы новичкам

Тем, кто разобрался в основных аспектах инвестирования в облигации и уже хочет начать пользоваться этим финансовым инструментом, стоит придерживаться следующих рекомендаций:

- Лучше стараться торговать, используя bid (наивысшая цена покупателя) и offer (низшая цена продавца). Даже минимальное отклонение от спреда заметно сокращает долгосрочную доходность.

- Лучше покупать облигации с обнуленным НКД, то есть после выплаты купона. Иначе НКД придется оплатить эмитенту.

- При торговле облигациями не следует торопиться и принимать поспешные решения.

- Лучше выбирать облигации со средней доходностью у надежных эмитентов, чем высокодоходные облигации с повышенными рисками. В этом плане новичку стоит начать с государственных ОФЗ.

- При нестабильном состоянии рынка не следует покупать долгосрочные облигации со сроком погашения от 2-3 лет.

Все курсы по обучению торговле облигациями вы можете найти по этой ссылке

Как вложить денежные средства в облигации на Московской бирже?

Московская биржа допускает к торгам следующие виды облигаций:

- Государственные;

- Региональные (субфедеральные и муниципальные);

- Корпоративные;

- Облигации МФО.

На Московской бирже номинал облигаций выражается как в рублях, так и в иностранной валюте (государственные и корпоративные еврооблигации). Минимальный лот составляет $1000.

Перед тем, как приступить к покупкам ценных бумаг, необходимо открыть счет у брокера и установить на компьютер торговый терминал. Также необходимо разобраться в режимах торговли и других аспектах для успешного хода дел. Поэтому лучше заручиться поддержкой профессионалов, которые смогут помочь в важных вопросах и объяснить непонятные моменты.

Если вы хотите начать вкладывать денежные средства в облигации, всю необходимую помощь вы можете получить у нас. На сайте указаны телефоны для связи. Позвоните и получите профессиональные консультации!

Инвестиции в облигации и торговля ими — подробный мануал

В этой статье мы рассмотрим интересную и важную тему для инвесторов: «инвестиции в облигации». Сколько можно заработать, какие риски и как стать облигационером. Рассмотрим насколько это перспективно, доходно, поговорим о долговых ценных бумагах в целом.

1. Термин «облигации» — что это простыми языком

Главной идея этих ценных бумаг: кредитование эмитента. Компания проводит эмиссию облигаций, далее продаёт их инвесторам, тем самым, беря деньги в долг. В день экспирации (погашения) эмитент обязан выкупить облигации по номинальной цене, иначе по этому выпуску будет объявлен дефолт.

Владельцы облигаций являются прямыми кредиторами. Они дали свои деньги эмитенту под проценты. В период действия ценной бумаги они получают доход в виде купонов. Он выплачивает периодически по установленному графику в конкретные дни: раз в полгода, раз в квартал или раз в месяц. Частоту выплат выбирает эмитент.

Поскольку доходность облигаций и срок погашения заранее известны, то инвесторы относит их к классу самых «спокойных» ценных бумаг. На сленге их называют «тихой гаванью».

Могут быть номинированы в рублях, долларах и евро. Конечно, есть выпуски номинированные и в других валютах, но они не котируются на нашей бирже.

Облигации выпущенные российскими эмитентами в долларах называются еврооблигациями.

2. Классификация

Эмитентов можно квалифицировать следующим образом:

- Минфин. Выпускаются государством сериями. Их название Облигации Федерального Займа (ОФЗ), ещё их называют государственными или гособлигации. Сроки займа от 1 года до 25 лет. Средняя ставка доходности лежит на уровне текущей ключевой ставки ЦБ; Не облагаются налогом до 2021 г.

- Компании (коммерческие или корпоративные). Ставка по ним выше, но и риски больше; Купонный доход может облагаться налогом, если дата выпуска была до 2017 года.

- Города и области (муниципальные). Не облагаются налогом;

По сроку погашения их делят на:

- Краткосрочные (до одного года);

- Среднесрочные (от одного года до пяти лет);

- Долгосрочные (свыше пяти лет);

- Бесконечные (не имеет срока погашения, в мировой практике это довольно редкий вид бумаги);

По доходности и купонам:

- Постоянный купон . Фиксируется на весь срок действия. Гособлигации имеют приписку в виде «ПД»: ОФЗ-ПД. Большинство корпоративных выпусков с постоянным купоном;

- Переменный купон (или флоутер). Изменяется по каким-то критериям, например, по ставки RUONIA. Гособлигации имеют приписку в виде «ПК»: ОФЗ-ПК;

- Бескупонные (или дисконтные). Прибыль идёт за счёт разницы в цене покупки и продажи;

3. Два главных плюса облигаций

1. для граждан. Номинальная стоимость большинства облигаций составляет всего 1000 рублей.

2. . Он накапливается у текущего держателя. Если инвестор захочет продать ценные бумаги на бирже, то весь накопленный купонный доход не пропадёт. Его автоматически заплатит новый инвестор.

Например, накопленный купонный доход составляет 20 рублей, облигация стоит 1010 рублей на бирже, тогда покупатель заплатит за неё 1030 рублей. В момент выплаты купона ему заплатят полный купон. В зависимости от срока владения все получили свои накопленные проценты.

Можно сказать, что в каком-то роде облигации являются аналогом банковского вклада, но с возможностью всегда его закрыть и не потерять накопленные проценты.

Более подробно про этот механизм можно прочитать в статье:

4. Как заработать на облигациях обычному инвестору

На фондовой бирже представлено много финансовых инструментов. Почти на каждом из них можно получать прибыль лишь за счёт разницы в купле/продаже. Единственным исключением являются облигации, по которым платится купон. Также можно сказать, что акции дают пассивную прибыль в виде дивидендов.

- Акции и облигации — основные отличия

Какая купонная доходность у облигаций

На рынке представлено много видов с разными сроками погашения, выпусками и прочее, поэтому доходность у всех разная. Если рассматривать безрисковую доходность, то она есть только у гособлигаций (ОФЗ).

Прибыль по ОФЗ напрямую зависит от текущий ключевой ставки ЦБ. Она примерно равна ей.

Текущая ключевая ставка ЦБ 4,25% (решение от 24 июля 2020 года).

Если вы спокойный инвестор, который не любит рисковать и хочет иметь предсказуемый доход, то инвестиции в облигации точно подойдут для вас.

Самый лучший способ снизить риски на облигациях — это составить инвестиционный портфель из разных видов и выпусков. Это снизит риск почти до 0.

Чем выше доходность, тем выше риск. Например, облигации Сбербанка и ВТБ имеют доходность на 0,1-0,3% выше, чем у ОФЗ. При этом у них не такая большая ликвидность. Это значит, что возможно при продаже не будет подходящей цены в стакане или она будет ниже рыночной. Это создаёт лишние потери денег на спред, если нужно быстро продать ценные бумаги.

Небольшие компании (лизинг, строительные компании) предлагают доходности на 4-6% выше, чем гособлигации. Это существенно больше ОФЗ, но и риски здесь выше.

Как показали исследования в секторе высокодоходных облигаций за 13 лет: каждая пятая компания испытывала проблемы с платежами (задерживала купон, выплату номинала или вовсе объявляла дефолт).

Если компания объявит дефолт, то спустя какое-то время кредиторы получат часть компенсации от продажи имущества. Средний процент возврата составляет 20-60% от номинала. Это конечно неплохие деньги с учётом того, что можно было ничего не получить.

5. Варианты инвестиционных портфелей из облигаций

Если планы забирать деньги с биржи в ближайшие 5 лет отсутствуют, то можно сформировать долгосрочный портфель, который будет немного прибыльнее. Если хотите иметь возможность забрать деньги в любой момент без каких-либо рисков потерять хотя бы пару процентов из-за падения стоимости облигаций, то лучше составить портфель исключительно из краткосрочных вложений.

Итак, составим варианты с учётом времени вложений и рисков.

Вариант 1 . Самый низкорискованный (краткосрочный):

- 100% ОФЗ с датой погашения до 2 лет включительно;

Вы всегда сможете быстро продать краткосрочные ОФЗ по рыночной цене (без лишних трат на спред), при этом не страшны не повышение, не понижение ключевой ставки ЦБ. Но есть и минус. Вы всегда будете иметь доходность примерно равную ставке рефинансирования. Впрочем, если бы мы хранили деньги на банковском вкладе, то ситуация была бы схожей.

После экспирации (погашения), следует купить новые ОФЗ с аналогичным сроком.

Таблица со списком краткосрочных ОФЗ:

| Название | Купон | Дата погашения |

|---|---|---|

| ОФЗ-26205-ПД | 7,6% | 14.04.2021 |

| ОФЗ-26217-ПД | 7,5% | 18.08.2021 |

| ОФЗ-25083-ПД | 7,0% | 15.12.2021 |

| ОФЗ-26209-ПД | 7,6% | 20.07.2022 |

| ОФЗ-24020-ПК | RUONIA (за последние 7 дней) | 27.07.2022 |

| ОФЗ-29012-ПК | RUONIA + 0,40 п.п. | 16.11.2022 |

| ОФЗ-26220-ПД | 7,4% | 07.12.2022 |

Вариант 2 . Более доходный (краткосрочный):

- 60% ОФЗ с датой погашения до 2 лет включительно;

- 40% корпоративные облигации или же просто купить ETF фонды (например, VTBB, FXRB, SBRB);

Один из идеальных вариантов, который сочетает в себе хорошую доходность. При покупке ETF вы ещё получаете широкую диверсификацию.

Вариант 3 . Низкорискованный (среднесрочный):

- 30% ОФЗ с датой погашения до 1 года включительно;

- 40% ОФЗ-ПД с датой погашения до 3 года включительно;

- 20% ОФЗ-ПД с датой погашения до 7 года включительно;

Также хороший вариант портфеля, где собраны лишь ОФЗ с разным сроком погашения. Доходность такого портфеля будет немного выше ставки ЦБ.

Вариант 4 . Более доходный (среднесрочный):

- 40% корпоративные или фонды ETF;

- 40% ОФЗ-ПД с датой погашения до 3 года включительно;

- 20% ОФЗ-ПД с датой погашения до 7 года включительно;

Если средства не планируется снимать в ближайшие три года, то это почти идеальный вариант сочетающий в себе умеренный риск и достойную прибыль.

Вариант 5 . Рискованный (среднесрочный):

- 50% фонды ETF;

- 50% корпоративные со сроком погашения 3-5 лет;

Говоря рискованный, имеется ввиду, что риски присутствуют, но всё же они маловероятны.

Вариант 6 . Рискованный (долгосрочный):

- 40% корпоративные или фонды ETF

- 30% ОФЗ с датой погашения до 10 года включительно

- 30% ОФЗ с датой погашения до 15 года включительно

Вариант 7 . Супер агрессивный:

- 50% преддефолтные. Прибыль может достигать 50%-1000%. Даже, если обанкротится один эмитент, то другой может покрыть его убытки полностью.

- 50% на ваше усмотрение.

Этот вариант может давать хорошие прибыли, но его рекомендуется использовать только опытным инвесторам. Если вы начинающий, то не стоит начинать свои инвестиции в облигации с вложений в преддефолтные.

Это самые простые варианты. Естественно, что вместо ОФЗ можно покупать облигации крупных компаний таких как Сбербанк, ВТБ, Газпром, Роснефть и т.д. Доходность по ним будет чуть выше, но у них могут быть проблемы с ликвидностью.

Что такое иммунизация

Иммунизация портфеля облигаций — это такой способ формирования портфель, который позволяет получить к заданному времени необходимую стоимость портфеля независимо от изменения процентных ставок.

6. Риски инвестирования в облигации

Рисков инвестиций в облигации практически нет. Они обеспечивают гарантированный стабильный доход. При этом имеют слабую волатильность цены, особенно, если сравнивать с акциями. Обвалиться в цене могут лишь преддефолтные облигации или в случае крупных экономических потрясений. В остальных случаях портфель будет стабильно расти.

Тем не менее риски у держателей всё же есть.

- Риск повышения ключевой процентной ставки. В этом случае рыночные цены облигаций пойдут резко вниз. Но этот риск можно легко нивелировать просто купив краткосрочные ценные бумаги;

- Риск дефолта. Для этого делаем диверсификация рисков путем покупки нескольких эмитентов;

- Риск понижения кредитного рейтинга. Защиты от этого почти нет. Можно лишь снизить потери держа краткосрочные выпуски. Они мало упадут в цене;

7. Где можно купить облигации частному лицу

Купить облигации может любое физическое лицо. Делается это через брокера в режиме онлайн. Ниже представлена небольшая инструкция.

Шаг 1. Регистрация у брокера

Для выхода на торги необходимо зарегистрироваться у одного из брокеров с соответствующей лицензий. Я рекомендую работать со следующими лидерами (сам работаю через них):

Это одни из самых крупных брокерских компании в России. У них самые маленькие комиссии на торговые операции. Ввод и вывод денег осуществляется без комиссии. Вы самостоятельно принимаете решение о покупке и продаже ценных бумаг.

Так выглядит форма регистрации:

Шаг 2. Открытие торгового счёта

Для участия в торгах необходимо открыть брокерский счёт. В личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

После чего нужно выбрать тип счета:

Есть несколько вариантов и типов счётов. На любом из них можно совершать операции, отличия лишь в условиях. Например, есть ЕДП (единая денежная позиция), в котором можно одновременно покупать акции, облигации, валюту, товары, что очень удобно.

Рекомендую открыть ИИС (индивидуальный инвестиционный счёт), чтобы получать в дальнейшем налоговые вычеты и льготы. Максимальная сумма вычета на взнос за один год составляет 52 тыс. рублей. Для этого нужно пополнить брокерский счёт на 400 тыс. рублей. Вычеты можно оформлять на каждое внесение денег ежегодно.

Шаг 3. Пополнение торгового счёта

Пополнение брокерского счёта бесплатное и не облагается никакими комиссиями. Например, можно приехать в банк брокера и пополнить счёт наличными. Это удобно для жителей Москвы и Подмосковья. Если банк находится на большом отдалении или нет возможности приехать, то можно перевести средства безналичным переводом.

Рекомендую переводить деньги на биржу безналичным переводом через дебетовую карту Тинькофф. Межбанковские переводы проводятся без комиссии. Пополнить карту Тинькофф можно также без комиссии. Карта бесплатная в обслуживании, на остаток начисляются проценты, кэшбэк на все покупки. В целом очень удобная карта, более подробно читайте: обзор про карту Тинькофф.

Альтернативной картой является Польза (от Хоум Кредита). Здесь аналогичные условия, как и у Тинькофф.

Шаг 4. Покупка облигаций

Брокер предоставит доступ к торговым терминалам (Quik и приложение для смартфонов). Это программы через которые осуществляются все торговые действия на бирже: купля/продажа, выставление заявок, просмотр своего текущего портфеля.

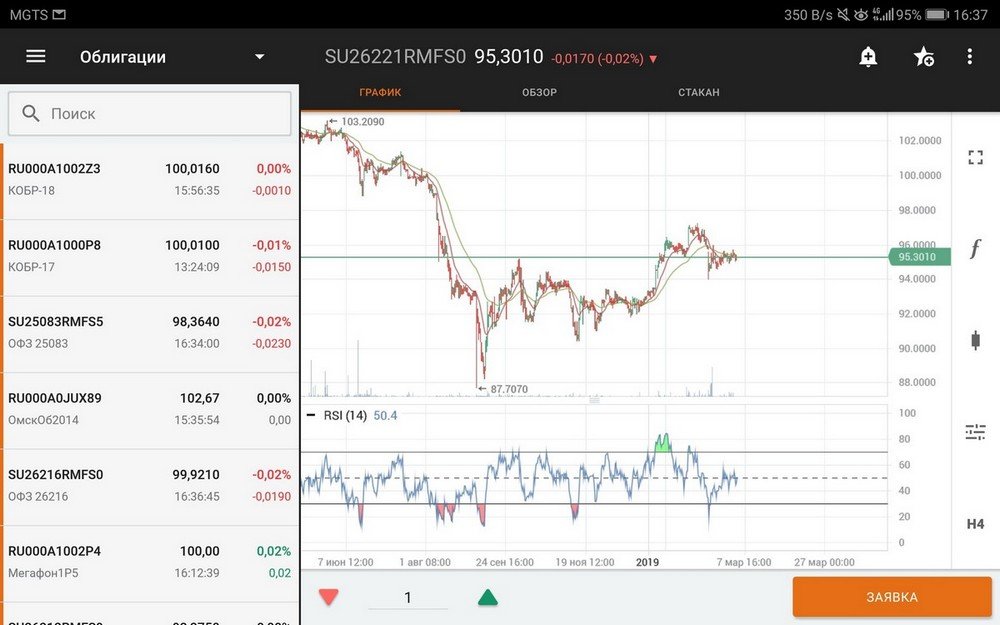

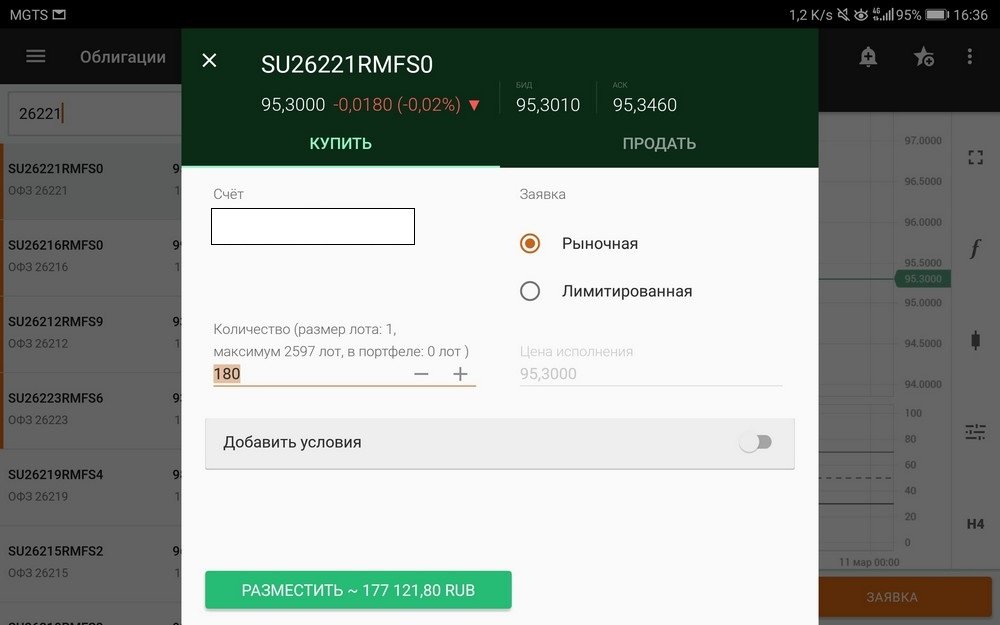

Например, интерфейс при покупке облигаций ОФЗ через мобильное приложение «Финам Трейд» (брокер Finam) выглядит так:

Также в приложении есть удобная возможность просмотреть текущий график торгов:

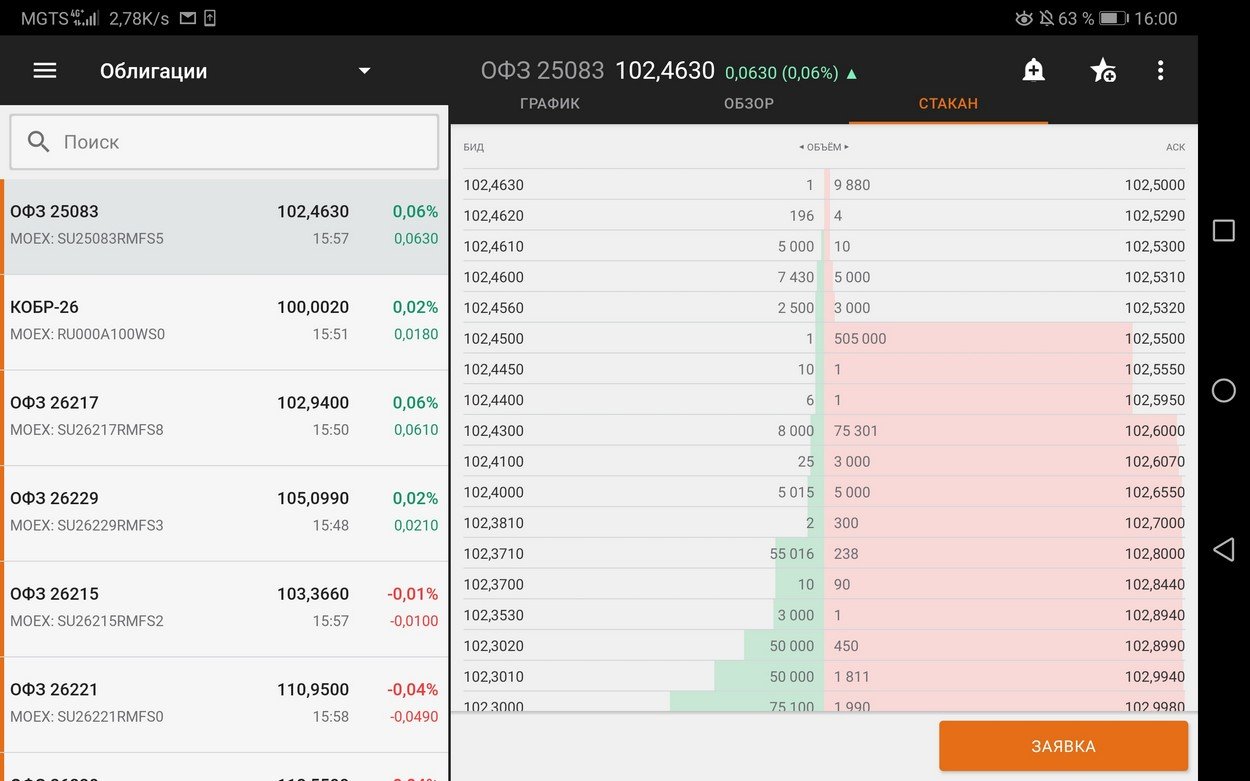

И биржевой стакан:

8. Сколько можно заработать на облигациях — стоит ли инвестировать

Почти для всех фондовый рынок ассоциируется с рисками потерять деньги, с экономическими кризисами, с обманом брокеров. Когда речь идёт про долевые ценные бумаги (акции) частично можно согласиться с этими опасениями. Они более рискованные, волатильные, но и доходность по акциям выше.

Облигации по сравнению с акциями почти полностью лишены волатильности. Если посмотреть график роста капитала на счёту держателей, то можно увидеть стабильно растущую кривую немного закругляющуюся наверх.

Если нет желания разбираться с акциями и как-то пытаться увеличить свою доходность, то облигации решают все эти вопросы. Пусть по ним и нету прибыли по 10-20% годовых, но зато прибыль гарантирована.

А если инвестировать в корпоративные облигации, то доходность вполне можно ожидать на уровне 10-15% годовых, что соизмеримо с рынком акций.

Большинство физических лиц просто не знают о такой возможности, поэтому и продолжают нести деньги в банк.

Чтобы повысить свою доходность по облигациям, открывайте счёт ИИС, пополняйте его ежегодно на 400 тыс. рублей и можете ежегодно возвращать по 52 тыс. рублей. Это еще больше увеличит доходность и точно обгонит доходность по банковским вкладам.

Так сколько же можно заработать на инвестициях в облигациях? По состоянию на лето 2020 года: 5-6% годовых при инвестициях в ОФЗ, 8-12% при инвестициях в надёжные корпоративные выпуски. Это реальные доходности без преукрас и больших рисков.

9. Как выбрать облигации для инвестирования

Сложно дать конкретные советы всем инвесторам, поскольку у каждого отношение к риску могут сильно отличаться. Например, кто-то вообще не может принять никакого риска. Поэтому разные инвесторы принимают иногда противоположные решения в зависимости от психологии и опыта.

1. Если вы не хотите вообще рисковать, то добавьте в портфель только краткосрочные ОФЗ.

Выбрать ОФЗ можно через терминал QUIK или же на сайте rusbonds. Прибыль небольшая, но если получать вычеты по ИИС, то можно значительно повысить доходность.

2. Если есть желание заработать больше, то рассмотрите ETF-фонды из облигаций, как готовый инвестиционный портфель. Там уже за вас отобрали самые доходные варианты от надёжных эмитентов. Плюсом этих фондов является то, что их можно покупать поштучно, при этом их цена находится в комфортной для рядовых граждан зоне 1000-3000 рублей.

3. При самостоятельном отборе эмитентов, обратите внимание на:

- Кредитный рейтинг;

- Доходность;

- Историю размещений;

- Ликвидность (возможно стакан будет пуст и Вы просто не сможете войти в эти ценные бумаги);

- Отчётность бизнеса (если ежегодно наращивается долг, а прибыль не растёт, то это рискованная компания);

4. Дюрация облигации (количество дней, когда инвестиции полностью себя окупают). Выбирайте те бумаги, которые имеют меньшее число дней.

Не бывает высокого дохода, без высокого риска. Если один эмитент предлагает доходность 12%, а другой 17%, то значит на это есть и соответствующие причины. Рынок чаще всего справедливо оценивает доходность облигаций в соответствии с рисками.

При покупке облигаций с высокой доходностью, помните, что если купонный доход превышает ставку рефинансирования на 5 базисных пункта, то со сверх этой прибыли будет браться налог 30%.

Смотрите также видео «Как посчитать цену облигации»:

http://alphainvestor.ru/investitsii-v-obligatsii/

http://red-circule.com/articles/kak-investirovat-v-obligation