Индексы фондового рынка

Для качественной оценки состояния рынка ценных бумаг и грубой количественной оценки его динамики удобно использовать одномерный параметр, называемый индексом фондового рынка. Индексом фондового рынка является некоторое число, которое характеризует его качественное состояние. Причем само по себе значение этого числа не несет в себе существенной информации. Важно не само значение этого числа, а результат его сопоставления с теми значениями, которое оно принимало ранее.

Например, значение индекса Доу Джонса, равное 7161 (27 октября 1997 г.). по сравнению с его значением 2 июля 1996 г.. равным 5720, как будто указывает на прекрасное состояние фондового рынка. Однако следует принять во внимание, что значение этого индекса было равно:

- 23 октября 1997 г. -8035

- 26 октября 1997г. -7715

и что падение индекса за один день (с 26 по 27 ноября) составило 554 пункта. Причем относительное уменьшение индекса (на 7.2%) было одним из наиболее значительных в истории фондового рынка. Отсюда можно сделать вывод о том. что фондовый рынок в конце октября 1997 г. находился о глубоком кризисе. Действительно, приведенные данные описывают динамику октябрьского кризиса мирового фондового рынка 1997 г.

Таким образом, индексы представляют собой инструмент оценки поведения рынка ценных бумаг, который отражает происходящие макроэкономические процессы. При депрессивных явлениях в экономике индексы падают. Когда в стране намечается экономический рост, индексы растут.

В зависимости от выбора ценных бумаг, информация о которых используется для вычисления индекса, он может характеризовать фондовый рынок в целом, рынок групп ценных бумаг (рынок государственных ценных бумаг, рынок облигаций, рынок акций и т.п.), рынок ценных бумаг какой-либо отрасли (нефтегазового комплекса, телекоммуникации, транспорта, банков и т.п.). Сопоставление динамики поведения этих индексов может показать, как изменяется состояние какой-либо отрасли по отношению к экономике в целом.

Так. на рис. 1.21 представлена динамика индексов, характеризующих состояние российского фондового рынка: РБК-общий и РБК-нефть (эти индексы вычисляются информационным агентством «Росбизнесконсалтинг»). Сопоставление динамики этих индексов показывает, что в 1997 г. при общем ухудшении состояния фондового рынка акции предприятий нефтегазового комплекса находились в несколько лучшем состоянии, чем экономика в целом. Однако начиная с 1998 г. их положение ухудшилось по сравнению с экономикой страны в целом. Это объясняется снижением цен на нефть на мировых товарных рынках.

Рис. 1.21. Динамика общего индекса фондового рынка и индекса акций нефтяных компаний

Фондовые индексы подсчитываются и публикуются различными источниками, в качестве которых, как правило, выступают информационные агентства и фондовые биржи.

Индексы разработаны для различных финансовых инструментов, таких, как акции, долговые ценные бумаги, иностранная валюта и т.п. Однако индексы на акции (называемые фондовыми индексами) являются наиболее известными.

Основные типы индексов

Большая часть фондовых индексов относится к одной из двух групп: капитализационные и ценовые индексы.

Капитализационные индексы.

Данный тип индексов измеряет общую капитализацию предприятий, ценные бумаги которых используются для расчета индекса. Вычисленное значение индекса нормируется на некоторую базовую дату. Напомним, что под капитализацией предприятия понимается произведение текущей рыночной стоимости выпущенных предприятием ценных бумаг на их количество, находящееся в обращении.

К капитализационным индексам относятся индексы Standard and Poor’s (S&P-500. S&P-400), сводный индекс Нью-Йоркской фондовой биржи и т.п.

Большинство индексов на западных фондовых рынках являются капитализашюнными. На российском рынке ценных бумаг к капитализационным индексам рынка относятся все индексы, рассчитываемые информационными агентствами АК&М и «Skate-Press», индексы газеты «Moscow Times» (MT) и некоторые другие.

Ценовые индексы, или индексы с весом, равным иене. Индексы данного типа вычисляются как среднее арифметическое стоимости акций компаний, входящих в базовый список индекса.

К данному типу индексов относятся наиболее известный — промышленный индекс Доу Джонса (Dow Jones), другие индексы Доу Джонса, индекс Токийской фондовой биржи — Nikkei-225, основной индекс Американской фондовой биржи — АМЕХ и т.д. На российском фондовом рынке подобный тип индексов не получил распространения.

Использование фондовых индексов

Индексы используются в качестве исходных данных для расчета параметров в ряде экономических моделей. Например, в модели оценки капитальных активов, позволяющей оценить поведение индивидуальных акций по отношению к поведению рынка акций в целом, индекс рассматривается как одномерный параметр, характеризующий наилучшую оценку рыночного портфеля.

Показатель стратегии инвестирования.

Индексы можно рассматривать как инструмент для реализации стратегии инвестирования. Существуют две пассивные стратегии инвестирования. Одна состоит в том. чтобы, купив ценные бумаги, держать их до тех пор. пока их стоимость:

- не возрастет до уровня, обеспечивающего приемлемый уровень эффективности:

- не упадет до уровня, при котором финансовые потери будут выше допустимого уровня.

Вторая стратегия инвестирования состоит в том, чтобы, выбрав фондовый индекс или разработав методику расчета фондового индекса, соответствующего выбранной стратегии инвестирования, постоянно поддерживать инвестиционный портфель в соответствии со структурой выборки фондового индекса.

Отметим, что рассмотрение капитал изационных индексов как стратегии поведения возможно, однако на практике мало перспективно. Такая стратегия инвестирования требует приобретения ценных бумаг предприятий в равных долях. Однако при наличии в инвестиционном портфеле нескольких десятков видов акций поддержание подобного портфеля в соответствии с выбранным капитализационным индексом требует значительных накладных расходов. Как говорят в таких случаях, велики трансакционные издержки.

Базисный актив финансовых инструментов.

Интерес к фондовым индексам в значительной степени обусловлен также и тем. что они используются в качестве базисного актива для производных финансовых инструментов (фьючерсов на индекс, опционов на индекс, опционов на фьючерсы на индекс). Производные финансовые инструменты предоставляют возможность участникам фондового рынка реализовывать различные инвестиционные стратегии, осуществлять страхование сделок на фондовом рынке (хеджировать сделки), активно участвовать в спекулятивной игре и т.п.

Необходимо отметить, что не все индексы используются в качестве базисного актива для производных финансовых инструментов. В частности, компания «Dow Jones» запрещает использовать промышленный индекс Доу Джонса в качестве основы для фьючерсов и опционов.

Методики расчета фондовых индексов

Для того чтобы фондовый индекс адекватно отражал объективные процессы, происходящие на рынке ценных бумаг, необходимо применять правильные и надежные методики расчета фондовых индексов. При этом можно уменьшить влияние таких субъективных факторов, как:

— манипулирование ценами на отдельные финансовые инструменты:

— осуществление корпоративной политики эмитентов, включающей в себя новые эмиссии, дробление или консолидацию акций, выпуск варрантов и т.п.

При рассмотрении методики вычисления фондовых индексов необходимо ответить на следующие вопросы:

- по каким формулам вычисляются фондовые индексы

- каким требованиям должна отвечать информация, используемая при расчете фондовых индексов

- каким образом происходит корректировка формул для расчета фондовых индексов при возникновении тех или иных корпоративных событий или при изменении состава информации. Рассмотрим подходы, которые используются для расчета фондовых индексов.

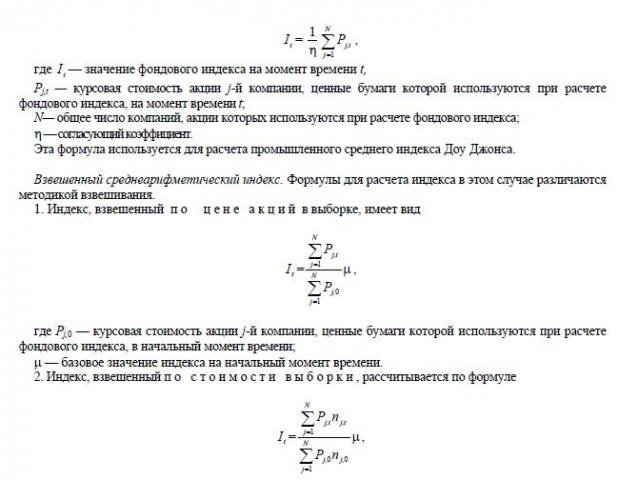

Невзвешенный среднеарифметический индекс. Этот индекс рассчитывается по формуле

Требования к информации при вычислении индексов

Любая, даже самая изощренная формула будет неверной, если она используется для обработки недостоверных или сомнительных данных. Поэтому рассмотрим требования, которые предъявляются к информации, используемой для расчета фондовых индексов.

Размер выборки.

Рыночное поведение акций эмитентов, информация о пенных бумагах которых используется при расчете фондового паний. индекса, должно быть достаточно большим. В этом случае уменьшается влияние на конечный результат случайных отклонений стоимости ценных бумаг отдельных компании относительно среднего рыночного значения.

Например, при вычислении композитного индекса «Вэлью Лайн» используются данные о ценных бумагах 1685 компаний. Однако следует отметить исключение из правила, которое только подчеркивает его правоту. В основе хорошо известного индекса Доу Джонса лежит выборка информации об акциях всего 30 компаний, хотя на Нью-Йоркской фондовой бирже котируются ценные бумаги около 2000 акционерных обществ.

Можно было бы предположить, что индекс Доу Джонса будет сильно подвержен случайным колебаниям. Однако это утверждение, как показывает практика, несправедливо, и главным образом потому, что в качестве этих компаний выбраны крупные, исключительно надежные, имеющие высокую деловую репутацию компании, ценные бумаги которых сами не испытывают случайных колебаний от воздействия рыночных факторов.

Представительность выборки (репрезентативность). Перечень компаний, информация о ценных бумагах которых используется для вычисления индекса, должен быть достаточно полным, для того чтобы он адекватно отражал состояние сегмента экономики. Если, допустим, это отраслевой индекс, он должен включать в себя информацию о ценных бумагах компаний, которые определяют состояние отрасли и т.п.

Однако низкая информационная прозрачность российского фондового рынка затрудняет получение достоверных данных о корпоративных событиях даже в случае репрезентативной выборки эмитентов. Корпоративными являются события, связанные, например, с размещением выпусков пенных бумаг, планируемых эмиссий и т.п. Низкая культура профессиональной деятельности эмитентов на фондовом рынке порождает слухи, появление ложной информации и просто дезинформацию.

Это, в свою очередь, вызывает панику на рынке ценных бумаг, подрывает ликвидность рынка и порождает другие нежелательные явления. В качестве примера можно привести состояние рынка акций Сургутнефтегаза (август 1994 г.). Коминефти (зима-весна 1995 г.). Приморского морского пароходства (апрель—май 1995 г.) и т.д.

Вес.

Желательно, чтобы информация о ценных бумагах предприятий имела свой вес. пропорциональный влиянию ценных бумаг этих компаний на фондовый рынок в целом. В зависимости от методики расчета веса, используемой при вычислении, индекс будет иметь различную информационную ценность для аналитиков. Когда при вычислении индекса информации об акциях присваиваются одинаковые веса, этот индекс отражает взгляд неискушенного инвестора, случайно формирующего свой инвестиционный портфель.

Объективность финансовой информации.

Инвесторы должны иметь в виду, что индекс формируется лишь на основе открыто сообщаемых изменений цен на формирующие его финансовые инструменты. Большинство индексов оценивается в течение торгового дня. и обновленные данные об их значениях сообщаются через короткие интервалы времени. В таких случаях текущая информация об уровне индекса будет базироваться на ценах последнего сообщения для всех составляющих индекс инструментов, хотя для отдельных из них эти цены не будут являться текущими.

Однако на российском рынке ценных бумаг серьезной проблемой, препятствующей определению достоверной рыночной стоимости ценных бумаг, является низкая ликвидность акций большинства эмитентов.

Все это приводит к тому, что важным критерием при отборе эмитента, информация о ценных бумагах которого может быть использована при расчете фондовых индексов, является возможность достаточно правдоподобного определения стоимости его ценных бумаг.

Корректировка индексов

Методика расчета индекса может время от времени изменяться. Это связано с различными корпоративными событиями, происходящими в жизни компаний, ценные бумаги которых лежат в основе вычисления индекса. Наиболее важными из них являются эмиссия новых акций, дробление или консолидация акций, выплата дивидендов акциями и т.п.

Изменение методики расчета индекса может быть также связано с изменением перечня компаний, данные о стоимости акций которых привлекаются для вычисления индекса. Корректировка методики расчета осуществляется таким образом, чтобы значение индекса изменялось лишь под воздействием рыночных факторов на цены заложенных в его основу акций, но не под влиянием тех или иных корпоративных событий.

Корректировка на эмиссию акций (дробление акций). Важнейшим корпоративным событием является эмиссия новых акций. Увеличение количества акций, находящихся в свободном обращении, может быть достигнуто в результате дробления акций, находящихся в обращении, а также выплатой дивидендов акциями. В том случае если акции такой компании используются для вычисления индекса, необходимо скорректировать методику его расчета. Эту корректировку можно сделать следующим образом.

Если индекс вычисляется как простое среднее по стоимостям акций (например, индекс Доу Джонса), знаменатель формулы выступает в роли согласующего коэффициента. При этом считается, что до и после дробления индекс измениться не должен:

В 1928 г. при расчете индекса Доу Джонса акциям 30 компаний были присвоены одинаковые веса, равные 1/30. Однако со временем происходило дробление акций, осуществлялись новые эмиссии ценных бумаг и т.п. Поэтому к 1991 г. значение веса стало равным 1/0.505.

В том случае когда индекс вычисляется как средневзвешенная величина по капитализации рынка (например, индекс S&P-500). дробление акций (осуществление новой эмиссии) не вызывает изменения индекса при условии, что капитализация компании не изменяется.

Индексы, используемые на мировых фондовых рынках

Публикуется огромное число средних и специальных индексов фондового рынка, среди которых наиболее известным является средний промышленный индекс Доу Джонса. Этот индекс был впервые опубликован в 1884 г. Чарльзом Доу. основателем компании, которая была издателем известной финансовой газеты «Wall Street Journal». Сначала он рассчитывался по акциям 11 железнодорожных компаний. В 1897 г. список был увеличен до 20 железнодорожных компаний. Первый промышленный индекс Доу Джонса был рассчитан в 1897 г. по акциям 12 компаний. К 1916 г. размер выборки увеличился до 20 компаний- а в 1928 г. — до 30. Таким он остается и по настоящее время.

Рассчитывают и другие индексы Доу Джонса: взвешенный индекс акций Доу Джонса по 700 акциям Нью-Йоркской фондовой биржи (публикуется с 1988 г.). индексы Доу Джонса по транспорт)’, по коммунальным компаниям и по 40 облигациям.

Среди других фондовых индексов наиболее известны:

- различные средние индексы Standard & Poor’s, рассчитываемые по 400 и по 500 акциям промышленных компаний. 20 акциям транспортных компаний. 40 акциям коммунальных компаний, по акциям финансовых компаний, муниципальным облигациям, государственным облигациям США и т.п.;

- средние индексы Moody’s (по промышленности, железнодорожному транспорту, коммунальным компаниям;

- индексы фондовых бирж (Нью-Йоркской. Американской. Торонтской. Миланской);

- ценовые индексы NASDAQ, которые представлены композитным индексом, включающим 4013 акций, промышленным индексом (2860 акций), банковским (224), страховым (106). транспортным (65) и другими индексами;

- индексы «Файненшл Тайме», рассчитанные по 30. 100. 250 и 350 компаниям, общий индекс ФТ. мировой индекс ФТ;

- индексы, характеризующие германский фондовый рынок (DAX-30. DAX-100, композитный индекс CDAX-320. индексы рынка облигаций — REX и REXP);

- индексы японского фондового рынка (Nikkei. TOPIX);

- индексы фондового рынка Франции (САС-40. генеральный индекс САС) и т.д.

Сравнительные характеристики наиболее известных индексов приведены в табл. 1.1.

Таблица 1.1. Сравнительные характеристики наиболее известных фондовых индексов

Фондовые индексы российского рынка

Основные моменты:

- Индекс РТС (RTSI)

- Индекс МосБиржи (IMOEX)

- Индекс голубых фишек (MOEXBC)

- Индекс широкого рынка (MOEXBMI, RUBMI)

- Отраслевые индексы

- Индексы облигаций

Фондовые индексы уже более столетия являются незаменимыми инструментами для специалистов, экспертов, инвесторов и других участников рынков. Изначально, это была гениальная по своей простоте идея Чарльза Доу, создать обобщающий индикатор, который отражал бы основную тенденцию движения акций по итогу торговой сессии. Сейчас фондовые индексы широко используются в системе мониторинга состояния национальной экономики, динамики и процессов в отдельных секторах, регионах и на глобальном уровне . Наряду с другими показателями, такими как объем валового внутреннего продукта, состояние золотовалютных резервов, дефицит государственного бюджета и другими, они помогают экспертам и специалистам оценить основные тенденции и сделать прогноз на перспективу. В основе применения данных показателей лежит допущение о том, что динамика акций определенного сектора, соответствует общерыночным колебаниям. Рост говорит о позитивном настроении инвесторов, готовности инвестировать, брать на себя риски и свидетельствует об экономическом росте в стране, в регионе, в отрасли в целом и наоборот. Инвесторы используют данные индикаторы для оценки эффективности торговой стратегии, сопоставляя динамику своего портфеля с динамикой соответствующих показателей. Фондовые индексы давно стали самостоятельными биржевыми инструментами и являются базовыми активами для фьючерсов и опционов. Итак, можно выделить, как минимум, четыре функции фондовых индексов :

- индикаторы рынка;

- индикаторы состояния экономики;

- показатель для оценки эффективности портфеля;

- инструмент торговли.

Основные фондовые индексы российского рынка

Развитие и трансформация фондового рынка в России стимулируют появление новых биржевых индикаторов. Наиболее информативными и важными среди них являются индексы акций — это своеобразные барометры состояния экономики. В основу их классификации, как правило, закладываются два критерия — капитализация или принадлежность к определенному экономическому сектору. Основными индикаторами являются Индекс Московской биржи и индекс РТС .

Индекс РТС (RTSI)

Самый известный и популярный биржевый инструмент в России. Процесс развития российской фондовой биржи начинался с торговых операций ценными бумагами отечественных эмитентов через Российскую торговую систему (РТС) в далеком 1995 году. Торги на Московской межбанковской валютной бирже ММВБ стартовали в 1997 году. Для бумаг, торгуемых посредством РТС, а затем на ММВБ были разработаны одноименные индексы (с 2011 года индекс ММВБ переименован в индекс МосБиржи). Индексы РТС и МосБиржи имеют одну и ту же базу расчета, отличаются валютой расчета: РТС — в долларах США, МосБиржи — в российских рублях и представляют собой средневзвешенную величину рыночной капитализации наиболее ликвидных бумаг российских эмитентов, с поправкой на free-float (свободное обращение). От своего первоначального значения 100 пунктов RTSI вырос до отметки 1321.13 пункта на октябрь 2019 года, рыночная капитализация достигла уровня 164.722.479 дол .

Исторический график RTSI

Индекс МосБиржи (IMOEX)

IMOEX начал отсчет от 100 пунктов. В октябре 2019 г. его значение находится на уровне 2 697.46 пункта, капитализация составляет более 10.595.048.695 руб. Количество бумаг, принимаемых для расчета, пересматривается ежеквартально. Сейчас в составе бенчмарков 41 акция. В состав основных индексов включены бумаги крупнейших корпораций разных секторов экономики. Наиболее значительно представлены бумаги нефтегазового сектора, им принадлежит почти половина позиций. Наибольший вес у Газпром (акции обычные — ао) и Л УКОЙЛ (ао). Второе место у финансового сектора, лидером в нем бесспорно являются акции Сбербанка.

Удельный вес секторов в структуре RTS и IMOEX:

- энергоресурсы (нефть и газ) — 48,6%;

- финансы — 18,2%;

- металлы и добыча — 15,5%;

- потребительский сектор — 10,2%;

- телекоммуникации — 2,8%;

- электроэнергетика — 2,5%;

- другие — 2,3%.

ТОП 10 АКЦИЙ

| Эмитент | Тикер | Капитализация, млрд. руб. | Удельный вес, % |

| Газпром (ао) | GAZP | 5 348 | 14,6% |

| Сбербанк (ао) | SBER | 4 916 | 14,0% |

| ЛУКОЙЛ (ао) | LKOH | 3 852 | 13,4% |

| Норильский никель (ао) | GMKN | 2 640 | 6,5% |

| НОВАТЕК (ао) | NVTK | 3 985 | 5,4% |

| Яндекс Н.В. (ао) | YNDX | 662 | 4,9% |

| Роснефть (ао) | ROSN | 4 444 | 4,5% |

| Татнефть, (ао) | TATN | 1 498 | 4,2% |

| Сургутнефтегаз (ао) | SNGS | 1 265 | 2,9% |

| Магнит (ао) | MGNT | 363 | 2,4% |

Индекс голубых фишек (MOEXBC)

MOEXBC включает 15 самых ликвидных акций российского рынка — «голубых фишек». Показатель отражает доверие инвесторов к флагманам отечественной экономики — ЛУКОЙЛ, Сбербанк, Газпром, Норильский никель, НОВАТЭК, Роснефть, Татнефть и др. Индикатор рассчитывается с 2009 года, стартовав с отметки 6285.76 пункта, к октябрю 2019 года показатель находится на уровне 18 411.55 пункта. Капитализация данного индекса достигает 8.729.749.920.462 руб.

Индекс широкого рынка (MOEXBMI, RUBMI)

В состав Индекса широкого рынка включено 100 наиболее ликвидных бумаг, которые отбираются по определенным критериям. Расчет осуществляется в российских рублях для MOEX BMI и в американских долларах для RUBMI. Акции, включенные в данный показатель, составляют основу расчета отраслевых индексов. Распределение базы индекса широкого рынка по принадлежности к отраслям:

- энергоресурсы (нефть и газ) — 49,1%;

- финансы — 17,8%;

- металлы и добыча — 15,5%;

- потребительский сектор — 9,4%;

- электроэнергетика — 2,9%;

- телекоммуникации — 2,4%;

- химия и нефтехимия — 0,9%;

- другие — 1,8%.

Рассчитывается с 30 декабря 2011 г., начало отсчета с отметки 1000 пунктов, текущий уровень 1 959.78 пункта.

Отраслевые индексы

Процессы в отдельных секторах экономики находят отражение в динамике отраслевых индикаторов. В их состав включают самые ликвидные бумаги крупнейших по капитализации корпораций. На MOEX представлены 9 отраслевых индикаторов, рассчитываемых как в российских рублях, так и в долларах США. Например, Индекс нефти и газа MOEXOG, Индекс электроэнергетики MOEXEU — в рублях; RTSOG, RTSEU — в долл. соответственно. MOEXOG (индекс нефти и газа) является самым крупным по капитализации — 1.419.938.076.109 руб . Включает бумаги 13 лидирующих компаний отрасли. Наибольший вес имеют акции Газпрома, Лукойла, Новатэка, Роснефти и Татнефти. MOEXFN — финансы. Наиболее значительное влияние на динамику показателя оказывают ценные бумаги Сбербанка, ВТБ банка, МосБиржи. Третью позицию по капитализации занимают акции добывающей отрасли, включенные в MOEXMM (RTSMM). Бумаги АЛРОСА ао, ГМК НорНикеля, Распадской, Мечел, RUSAL plc играют лидирующую роль в данном секторе.

Динамика основных отраслевых индексов акций

Отдельной группой на MOEX представлены тематические индексы — индексы государственного сектора, инноваций и Индекс МосБиржи 10. Больше информации об индексах других регионов планеты можно получить на здесь.

Индексы облигаций

На Московской бирже существует линейка индексов облигаций, которая включает наиболее ликвидные долговые обязательства государственного, корпоративного и муниципального долга. Направление и динамика фондовых индексов несет важное смысловое значение для экспертного сообщества. Так как индексы рассчитываются для группы активов, то их движение отражает достаточно широкую картину преобладающих настроений и служит сигналом инвесторам. Бумаги крупных эмитентов существенно влияют и могут изменить движение не только “своего” индекса, но и всего рынка в целом. Научиться понимать сигналы рыночных индикаторов можно на бесплатном курсе А.М. Герчика.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Дистанционном Курсе: «Трейдинг от А до Я за 60 дней»

Подписывайся на рассылку!

которую можно будет настраивать из личного кабинета

http://forex2.info/%D0%B8%D0%BD%D0%B4%D0%B5%D0%BA%D1%81%D1%8B_%D1%84%D0%BE%D0%BD%D0%B4%D0%BE%D0%B2%D0%BE%D0%B3%D0%BE_%D1%80%D1%8B%D0%BD%D0%BA%D0%B0

http://gerchik.ru/stati/fondovye-indeksy-rossijskogo-rynka