Фьючерсы являются одним из самых ликвидных инструментов на рынке. Поэтому они пользуются популярностью среди трейдеров. В этой статье мы подробно поговорим про этот финансовый инструмент. Ответим на вопросы:

- Что такое фьючерсы и зачем нужны;

- Кто выпускает;

- Формула расчёта цены;

- Чем лучше торговать: фьючерсами или акциями;

1. Что такое фьючерсы простыми словами

Главная идея: зафиксировать цену товара сегодня, а поставку осуществить в будущем. Сроки контрактов на поставку обычно не превышают 6 месяцев.

Широкое распространение на фондовой бирже фьючерсы получили с 1980 годов. В наше время они представляют один из инструментов для спекуляции многих трейдеров.

Фьючерсы относятся к классу производных финансовых инструментов (деривативов). Цена напрямую зависит от цены на базовый актив. Лишь в случаях форс-мажоров цена может существенно отклониться.

Например, можно купить декабрьский фьючерс на поставку нефти летом. Поставка нефти будет осуществлена в декабре по цене, которая была уплачена летом.

На какие инструменты можно купить фьючерсы:

- Акции;

- Сырьевые товары (нефть, газ);

- Валюты;

- Металлы;

- Продовольствие;

- Фондовый индекс;

- Облигации;

Момент завершения контракта называется экспирацией. После закрытия контракта торги на бирже по нему прекращаются.

Для чего нужны

Их никто не выпускает, как это происходит при эмиссии акций или облигаций. Они являются договором между покупателем и продавцом. Трейдеры, совершая сделки на бирже, сами их создают.

Количество открытых контрактов называют » открытым интересом «. Если этот показатель большой, то это просто означает большое число заключенных сделок между трейдерами.

Торговля фьючерсами проходит на фондовой бирже и Форексе. Но из-за непрозрачности рынка Форекс они напоминают скорее «псевдоактивы», который копирует динамику на фондовых рынках. Поэтому главные торги проходят только на фондовой бирже.

В учебниках можно увидеть другое название — «фьючерсный контракт». На самом деле это одно и то же, поэтому можно говорить как Вам удобнее.

Форвард очень похож по определению на фьючерс, но является разовой сделкой между продавцом и покупателем (частная договорённость). Такая сделка проводится вне биржи.

У любого фьючерсного контракта обязательно должны быть указаны следующие параметры:

- Размер контракта — количество базового актива, приходящееся на один контракт;

- Наименование полное и сокращенное;

- Тип контракта: расчётный/поставочный;

- Сроки обращения контракта;

- Минимальное изменение цены (шаг);

2. Как рассчитывается фьючерсная цена

- F — цена фьючерса;

- Цена спот (S) — текущая цена базового актива (цена поставки);

- Процентная ставка — действующая ставка рефинансирования ЦБ (ключевая ставка);

- Стоимость хранения — затраты на хранение и страховку. Например, скот надо кормить и где-то держать;

- Время — количество месяцев до поставки делённое на 12. Например, если осталось 6 месяцев, то коэффициент равен 0,5;

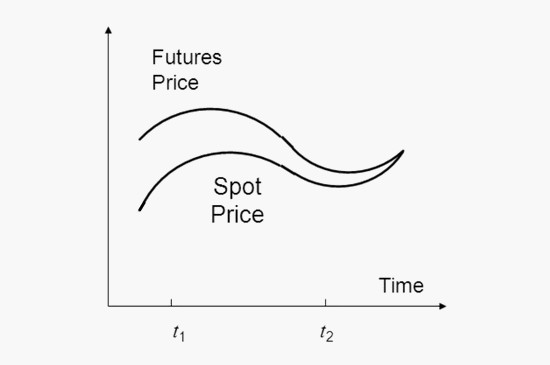

Цены S (спот) и F (фьючерсная) сходятся по мере приближения экспирации. По крайней мере так должно быть. На практике бывают и аномальные ситуации.

Цена фьючерса может быть отрицательной. Например, поставочная цена марки WTI на май 2020 года ушла в минус 40 долларов. Это первый случай в истории, когда продавцы товара доплачивают покупателям.

1. Базис (B) — текущая разница между ценой спот и фьючерсной. Чаще всего положительное значение, но может быть и отрицательным. Формула базиса:

2. Спред — разница между двумя фьючерсными ценами с разными датами экспирации.

Например, цена на полугодовые контракты нефти — $62, а на трёхмесячный — $62,3, текущей цена спот $62,55. Значит, спред между трёх и шести месячным контрактом равен $0,3 (тридцать центов).

3. Виды фьючерсов

- Расчётные (на Московской бирже все контракты расчётные);

- Поставочные ;

С первыми всё попроще, поскольку никакой реальной поставки товара не будет. Если их не продать до момента исполнения, то сделка будут закрыта по рыночной цене в последний день торгов. Разница между ценой открытия и закрытия будет либо профитом, либо убытком для инвестора. Большинство фьючерсов является расчётными.

Второй вид — поставочные. Даже по названию понятно, что при завершении контракта будет осуществлена реальная поставка. Например, это могут быть акции или валюта.

4. Зачем нужны фьючерсы

Может возникнуть логичный вопрос: «зачем нужны фьючерсы, когда можно торговать базовым активом?» История вопроса их появления уходит в далёкие 1900 года, когда осуществлялась продажа зерна.

Фермеры закладывали ещё зимой цену на будущий урожай, чтобы застраховаться от сильных колебаний его стоимости. В итоге вне зависимости от урожайности у продавца и покупателя была возможность продать/купить продукцию по средней цене. Это даёт гарантию: у одного будет что поесть, а у другого будут деньги.

Функция 2. Предсказание будущей цены

Предсказание дальнейшей цены актива. Точнее: какой её ожидают участники торгов сегодня. Существуют два определения об ожиданиях:

- Контанго — премия к цене спот. Актив торгуется по более низкой цене, чем цена фьючерса.

- Бэквордация — скидка к цене спот. Актив торгуется по более высокой цене, чем цена фьючерса.

- Суперконтанго — это состояние, при котором форвардная цена товара в значительной мере выше, чем спотовая цена. Это нельзя объяснить процентами и затратами на хранение, которым объясняют явление обычного контанго.

5. Торговля фьючерсами — как и где купить

Фьючерсы являются одними из самых ликвидных финансовых инструментов на бирже. Для трейдера это обыкновенный биржевой инструмент, который можно купить и продать в любой момент. Главным отличием является ограниченный срок действия. Но никто не обязывает дожидаться срока его исполнения. Большинство трейдеров стремится просто заработать, а не совершить покупку с реальной поставкой.

Крупные компании заинтересованы снижать свои риски (хеджировать) особенно в товарных поставках, поэтому они являются одними из основных игроков на этом рынке.

При покупке фьючерса на Московской бирже необходимо внести собственных средств примерно на 1/7 части стоимости покупки. Эта часть называется «гарантийным обеспечением» (ГО) или «вариационной маржой». За рубежом эта часть называется «маржей» (на англ. языке «margin» — кредитное плечо) и может составлять гораздо меньшее значение (в среднем 1/100 — 1/500).

Вариационная маржа пересчитывается ежедневно. Например, если активы выросли на 1500 рублей, то в конце дня они появляются на счёте. Аналогично и с потерями. Если цена упала, то необходимо увеличивать гарантийное обеспечение на соответствующую сумму.

Комиссии за торговлю фьючерсами значительно меньше, чем на секции ценных бумаг и валют. Поэтому на этом рынке присутствуют множество скальперов.

Наибольший интерес для спекулянтов представляют фьючерсы на фондовые индексы и акции. В России самым ликвидным фьючерсами являются индекс РТС (RTSI) и доллара SI.

Купить фьючерсы можно у любого Форекс-брокера или на валютной секции ММВБ. При этом даётся бесплатное «кредитное плечо», что позволяет вести торговлю на приличные деньги даже с небольшим стартовым капиталом. Но стоит помнить про риски использования плеча.

Лучшие брокерские компании для фондовой биржи (секция FORTS):

6. Хеджирование через фьючерсы

Например, Вы владеете крупным пакетом акций какой-то компании. На фондовом рынке намечается снижение. Естественным желанием инвестора будет избавиться от них. Но продать такой большой объём за короткий промежуток времени проблематично, поскольку это может вызвать обвал цены. Поэтому можно через рынок фьючерсов открыть позицию на понижение (шорт).

Подобную схему используют в периоды неопределённости и появления финансовых рисков. Они могут быть связаны с предстоящими выборами в стране, референдумами, переговорами.

Вместо продажи всех активов, инвесторы могут открыть противоположные позиции, тем самым обезопасив свой инвестиционный портфель от убытков. Если фьючерс будет падать, то инвестор заработает на падение, но потеряет на акциях. Аналогично и в случае, если будут расти акции: заработает на росте, но потеряет на производном инструменте. Инвестор как бы поддерживает «статус-кво».

7. Фьючерсы или Акции — на чём лучше торговать

Что лучше выбрать трейдеру для торговли: фьючерсы или акции? У этих инструментов есть свои особенности.

1. Разница в дивидендах. Например, купив акцию по ней можно получать дивиденды ежегодно. Как правило, это небольшие суммы в районе 3-7% годовых, но тем не менее — лишних денег не бывает. Плюс к тому же акции можно держать сколько угодно долго, взяв роль долгосрочного инвестора. Фьючерсы имеют срок существования и по ним нет дивидендов.

2. При покупке акции необходимо внести 100% суммы покупки. Фьючерсы всегда покупаются с заёмными средствами для поддержания гарантийного обеспечения.

3. Фьючерсы относятся к спекулятивным инструментам. Держать их долгосрочно вряд ли имеет смысл. Они дисциплинируют трейдеров, поскольку приходится думать о торговле на более коротком промежутке игры.

4. Комиссии за операции по фьючерсам где-то в 30 раз ниже, чем на акциях. Кредитные плечи выдаются бесплатно в отличие от рынка акций, где плечо обходится в 8-15% годовых. Для любителей скальпинга и интрадей торговли они подходят как нельзя лучше.

5. На рынке акциях нет возможности для шорта некоторых компаний (короткие позиции могут быть по ним запрещены). У фьючерсов такой проблемы нет. Можно покупать в лонг и шорт все доступные активы.

8. Фьючерсы на российском рынке

На Московской бирже есть три основные секции с фьючерсами.

- Фондовая:

- Акции (только самые ликвидные);

- Индексы (РТС, ММВБ, страны БРИКС);

- Волатильность фондового рынка ММВБ;

- Денежная:

- Валютные пары (рубль, доллар, евро, фунт стерлингов, японская йена и т.д.);

- Процентные ставки;

- Корзина ОФЗ;

- Корзина еврооблигаций РФ-30;

- Товарная:

- Сахар-сырец;

- Драгоценные металлы (золото, серебро, платина, палладий);

- Нефть;

- Средняя цена электроэнергии;

Наименование фьючерсного контракта имеет формат TICK-MM.YY , где:

- TICK — тикер базового актива;

- MM — месяц исполнения;

- YY — год исполнения;

Например, SBER-11.20 — фьючерс на акции Сбербанка с исполнением в ноябре 2020 года.

Есть также сокращённое наименование фьючерса имеет формат [CC M Y], где:

- СС — краткий код базового актива из двух символов;

- M — буквенное обозначение месяца исполнения;

- Y — последняя цифра года исполнения;

Например, SBER-11.20 в сокращённом наименовании выглядит так — SBX5.

На ММВБ приняты следующие буквенные обозначения месяцев:

- F — Январь;

- G — Февраль;

- H — Март;

- J — Апрель;

- K — Май;

- M — Июнь;

- N — Июль;

- Q — Август;

- U — Сентябрь;

- V — Октябрь;

- X — Ноябрь;

- Z — Декабрь;

9. Плюсы и минусы фьючерсов

- Дешёвый способ для хеджирования рисков портфеля;

- Возможность открывать короткие позиции;

- Наличие кредитных плеч;

- Более низкие комиссии за торговый оборот и бесплатное использование заёмных средств для длинных и коротких позиций;

- Торговля фьючерсами ведётся с 10:00 до 23:55 (от начала до самого конца), в отличие от фондовой секции, которая закрывается в 18:40;

- Не на все финансовые инструменты есть деривативы;

- Нет выплат дивидендов;

- Имеют срок существования;

- Низкая ликвидность многих пар;

- Более сложный инструмент, чем просто торговля акции на бирже;

Смотрите также видео «Что такое фьючерсы и как торговать на срочном рынке Московской биржи»:

Валютные пары или валютные фьючерсы

Валютные пары и валютные фьючерсы — прибыльные инструмены для форекс инвестиций. Плюсы и минусы каждого актива. Как правильно выбрать актив для инвестиций.

Трейдеры зарабатывают на изменениях курсов валют с помощью различных финансовых инструментов. К наиболее востребованным из них относятся валютные пары и валютные фьючерсы. Эти инструменты имеют схожие характеристики, поэтому подходят для решения одинаковых задач. Например, трейдер может заработать на росте обменного курса американского доллара против евро как с помощью валютной пары на спот-рынке, так и с помощью соответствующего фьючерсного контракта.

Однако валютные пары и фьючерсы имеют отличия, определяющие особенности торговли данными инструментами. Впрочем, даже опытные трейдеры не всегда понимают разницу между парами на рынке спот и фьючерсными контрактами. В результате они выбирают неподходящий финансовый инструмент. Это затрудняет реализацию торговых стратегий, увеличивает издержки и приводит к необязательным убыткам.

Инвесторы должны понимать разницу между фьючерсами и валютными парами и уметь выбирать наиболее подходящий в конкретной ситуации инструмент.

Валютные пары: круглосуточный трейдинг с минимальными вложениями

Валютная пара — инструмент рынка Forex, с помощью которого осуществляются спот-сделки с валютой. Например, пара EUR/USD используется для торговли евро против доллара США. Ежедневный оборот рынка Forex составляет около 4 трлн. долларов. Это обеспечивает высокую ликвидность торгов популярными парами. Ликвидность обеспечивает трейдерам возможность быстро открывать и закрывать позиции и зарабатывать на минимальных колебаниях котировок внутри дня.

Используя валютные пары на рынке Forex, трейдер имеет возможность торговать с кредитным плечом. Это позволяет ему совершать сделки, объем которых значительно превосходит размер депозита. Брокеры Forex требуют обеспечения маржинальных операций на спот-рынке, которое в среднем составляет 0,5-3% от объема сделки. Поэтому торговля на Forex с помощью валютных пар подходит опытным трейдерам, нуждающимся в большом кредитном плече.

Рис. 1. Котировки пары EUR/USD. Источник: торговая платформа SaxoTrader.

Трейдинг на спот-рынке с помощью валютных пар обеспечивает инвесторам и другие возможности, включая:

- Гибкий выбор величины лота. Торгуя валютными парами, инвестор самостоятельно контролирует объем открытых позиций. Его стратегия и риск-менеджмент не ограничиваются стандартными размерами биржевых контрактов, например, опционов и фьючерсов.

- Круглосуточный трейдинг в рабочие дни недели. Банки обеспечивают инвесторам возможность совершать операции 24 часа в сутки. Используя валютные пары на спот-рынке, инвестор может в любое время мгновенно реагировать на изменение рыночной ситуации.

- Трейдинг без комиссионных и биржевых сборов. Открывая и закрывая позиции на спот-рынке, торговцы обычно платят брокерам только спред.

- Удержание позиции в течение неограниченного времени. Торгуя валютными парами на спот-рынке, трейдер теоретически может сохранять позицию бесконечно. Это удобно для долгосрочных инвесторов, получающих возможность экономить на комиссионных издержках.

Риски трейдинга валютными парами

Торгуя валютными парами на рынке Forex, инвесторы также сталкиваются с недостатками и рисками этого инструмента. Во-первых, Forex является внебиржевым рынком. Он считается наименее регулируемым финансовым рынком в глобальных масштабах. На Forex отсутствует единая биржевая площадка или центральный контролирующий орган, способный предотвратить манипуляции или разрешить спор между клиентом и брокером.

На практике отсутствие центральной биржи может помешать трейдерам принимать взвешенные инвестиционные решения. Например, участники спот-рынка не могут точно оценить текущие объемы торгов и величину открытых позиций. А эти данные являются важными индикаторами рыночных настроений.

Во-вторых, несмотря на отсутствие комиссий на операции на спот-рынке, издержки трейдеров часто превышают издержки биржевых торговцев. Дело в том, что большинство брокеров увеличивает спреды при падении ликвидности. Как отмечалось выше, на рынке Forex отсутствует центральный регулятор. Поэтому нельзя гарантировать, что брокеры никогда не увеличивают спред искусственно.

В-третьих, теоретически брокеры могут торговать против клиента. Эта возможность опять-таки обусловлена отсутствием центрального регулирования и особенностями бизнес-модели большинства брокеров. Forex-провайдеры обычно зарабатывают на спредах. Они получают доход всякий раз, когда трейдер открывает или закрывает позицию. Торгуя против клиента, брокер может вынуждать его совершать операции чаще. Поэтому в целях защиты стоит выбирать брокера, который регулирует систему Forex.

Валютные фьючерсы: безопасный трейдинг на организованных площадках

Валютные фьючерсы — инструменты биржевого рынка, с помощью которых осуществляются срочные сделки с базовыми активами. Фьючерсные контракты позволяют трейдеру купить или продать выбранную валюту в определенное время по заранее установленной цене. Торги фьючерсами на валюту на биржах характеризуются высокой ликвидностью. Например, среднедневной оборот всех срочных валютных контрактов на Чикагской товарной бирже (CME) превышает 100 млрд. долларов США.

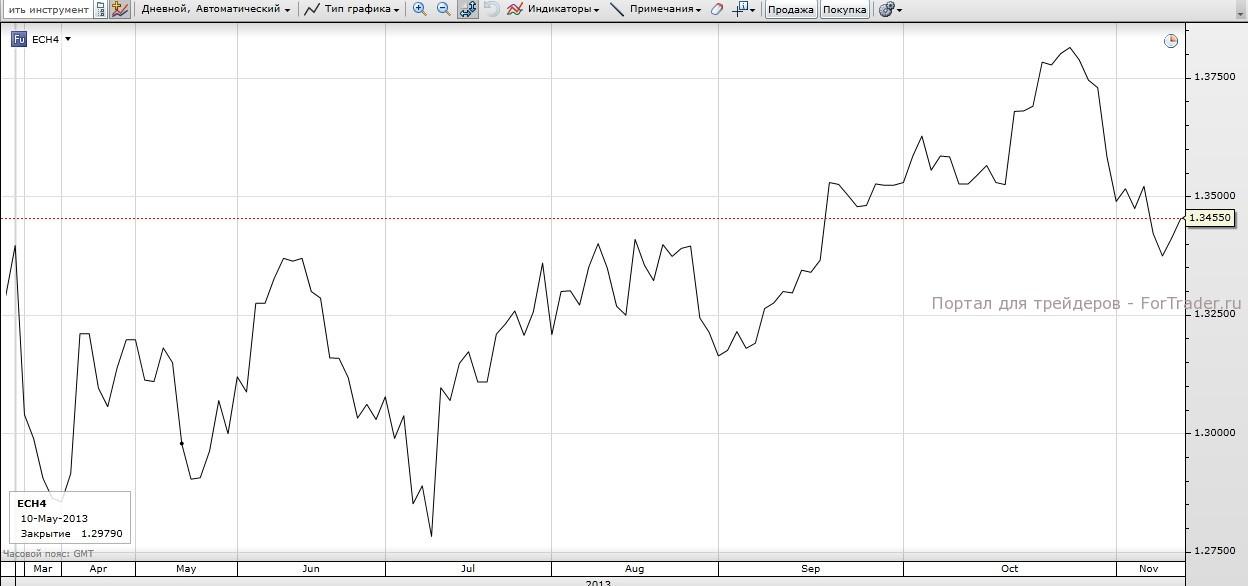

Рис. 2. Котировки фьючерса на валютную пару EUR/USD. Источник: торговая платформа SaxoTrader.

Валютные фьючерсы обращаются на регулируемых биржевых площадках, работающих под наблюдением центральных регуляторов, например, Комиссии по ценным бумагам и биржам США (SEC). Это определяет безопасность и прозрачность трейдинга фьючерсами, что считается одним из главных преимуществ этого инструмента. Торгуя валютными фьючерсными контрактами, инвестор имеет возможность в любой момент оценить объем торгов и величину открытых позиций.

К другим преимуществам валютных фьючерсов относятся:

- Минимальная вероятность ценовых манипуляций, поскольку трейдер покупает фьючерсы у других участников торгов, а не у брокера.

- Прозрачное ценообразование и прогнозируемые торговые издержки. Провайдеры доступа к биржевым торгам обычно получают вознаграждение в виде фиксированной комиссии. Это защищает инвесторов от непрогнозируемых расходов, связанных с искусственным расширением спредов.

- Возможность хеджировать валютные риски. Как отмечалось выше, фьючерсные контракты позволяют трейдеру купить или продать валюту в определенное время по заранее оговоренной цене. Частные и институциональные инвесторы используют это, чтобы защитить портфель от сильных непредсказуемых изменений на валютном рынке.

- Прозрачность исполнения контрактов. Благодаря централизованному клирингу фьючерсных контрактов, трейдеры могут рассчитывать на точное и своевременное проведение взаимозачетов по обязательствам.

Риски трейдинга фьючерсами

Фьючерсные контракты имеют ограниченный срок обращения. Этим определяется основной риск, связанный с использованием данного инструмента. Реализуя средне- или долгосрочную стратегию, трейдер сохраняет открытую позицию в течение длительного срока. Однако он должен закрывать позицию в срок экспирации фьючерса и покупать новые контракты, что связано с комиссионными издержками. Кроме этого, с приближением срока экспирации ликвидность торгов конкретными фьючерсными контрактами обычно падает. Поэтому инвесторы сталкиваются с необходимостью продавать фьючерсные контракты на невыгодных условиях.

Еще один недостаток торговли валютными фьючерсами связан с более низкой по сравнению со спот-рынком скоростью исполнения ордеров. На практике задержка может составлять несколько секунд. Это неудобно для трейдеров, реализующих агрессивные стратегии, так как лишает их возможности пользоваться краткосрочными колебаниями рынка.

Валютные пары или фьючерсы: что выбрать

Валютные пары и фьючерсы позволяют инвесторам зарабатывать на изменениях курсов валют. Они имеют отличия, которые необходимо учитывать при выборе финансового инструмента. Валютные пары больше подходят трейдерам, ориентирующимся на агрессивные краткосрочные стратегии, например, скальпинг. Торгуя парами на спот-рынке, трейдеры могут рассчитывать на мгновенное исполнение ордеров, отсутствие комиссии и биржевых сборов. Также валютные пары подходят долгосрочным инвесторам, удерживающим позиции в течение длительного срока. Используя данный инструмент, они экономят средства на комиссионных издержках, связанных с необходимостью закрывать позиции в срок экспирации.

Валютные фьючерсы подходят трейдерам, нуждающимся в безопасном и прозрачном финансовом инструменте. Фьючерсные контракты обращаются на биржах, которые контролируют ценообразование, осуществляют централизованный клиринг и не допускают ценовых манипуляций. Кроме того, фьючерсы относятся к незаменимым инструментам для инвесторов, нуждающихся в хеджировании валютной позиции. Эти контракты позволяют купить или продать валюту в определенный срок по оговоренной цене.

http://fortrader.org/learn/forex-investicii-uspeh/valyutnye-pary-ili-valyutnye-fyuchersy.html