Фундаментальный анализ фондового рынка: внутренние новости эмитента

Важный этап фундаментального анализа, это анализ новостей и событий, происходящих в самой компании, акции которой вы рассматриваете для торговли. Этот метод для предсказания будущих цен акций компании можно применять как отдельно, так и в совокупности с двумя другими ранее представленными: анализом макроэкономики и анализом отраслей.

Первичное размещение акций и другие факторы

Обращайте внимание на сделки слияний, поглощений, IPO, SPO, сплиты. Каждую конкретную ситуацию нужно рассматривать детально. Нужно обдумывать, какая сторона сделки получит наибольшую выгоду. Но традиционно новости, которые ведут деньги в компанию, оказывают благотворное влияние на её акции, а то, что требует оттока финансовых ресурсов, ведет пусть иногда и к локальному, но снижению акций. Исключения разве что составляют российские IPO. Здесь за последние пять-шесть лет мы не видели ни одного крупного размещения, за которым следовал бы рост акций на бирже, когда они выходили на торги.

Дополнительные выпуски акций

Интересно, как реагируют акции и на размещения дополнительных выпусков. Здесь все зависит от цены, по которой будет продаваться следующий пакет акций. Цены на акции первого пакета на рынке чаще всего подтягиваются к цене дополнительного выпуска. Можно вспомнить яркий пример. Дополнительный выпуск акций «АвтоВАЗа» лета 2010 года. На рынке они стоили 13-14 рублей, когда была объявлена дополнительная эмиссия по 40 рублей. За менее чем за три месяца рыночные котировки догнали цену размещения второго выпуска, прибавив более 189%.

Причем нельзя сказать, что это наблюдается у акций знаковых компаний, за которые борются фонды и крупные игроки. Например, акции «Аптек36и6» постоянно добиваются своими дешевыми дополнительными эмиссиями. В конце 2009 года, когда акции компании стоили в районе 280-270 рублей, дополнительная эмиссия была объявлена в районе 60 рублей и бумаги медленно, но верно покатились к этому уровню.

Многие начинающие трейдеры указанные события по компаниям воспринимают, как возможность сорвать куш. На практике лишь не многие умеют это делать. Так как здесь важен не только опыт и тонкий расчет, но и быстрота реакции, а также умение определить правильную сумму под сделку.

Личный опыт практикующего трейдера

Лично, я смотрю новости, чтобы знать, что сейчас больших и рискованных перемен в компании не происходит. И на пути акций нет подводных камней.

Принимая участие в гонках за какой-то новостью, помните, что во многом она может быть уже заложена в цены акций; что и вовсе она может оказаться не тем, чем видится экспертам и аналитикам. Знайте, что пока происходят процессы объединений или реструктуризации компаний, на которых якобы можно заработать, на какой-то срок средства по вашему портфелю могут блокироваться. Этот срок может быть от нескольких дней до нескольких месяцев, что может быть критично в случае какого-то бытового форс-мажора, например. Так что не идите ва-банк.

Статистику удачных и неудачных сделок под новости вам никто не представит, так как каждый раз их сопровождают разные обстоятельства. А, не зная, прошлые результаты вы будете неуверенно шагать в будущее. Если вы привыкли ориентироваться на прошлое, беря лучший опыт и ища в нем ключ в будущее, то вам будут интересны следующие статьи нашего цикла, посвященные техническому анализу фондового рынка.

Фундаментальный анализ фондового рынка

Политика инвестирования капитала заключается в поиске такого финансового инструмента, который позволит, как минимум, сохранить капитал инвестора, как максимум – приумножить его. Решением этой задачи постоянно заняты мысли мелких спекулянтов, игроков среднего уровня и крупных инвесторов всех рынков, включая и рынок форекс. В процессе прогнозирования своего инвестиционного будущего каждый из них решает эту задачу по-разному.

Эффективность инвестиций требует проведения многоуровневого анализа в рамках существующей инвестиционной стратегии. На успех всего предприятия не стоит рассчитывать без использования двух главных подходов – проведения тщательного фундаментального и технического анализа. Это методы, являющиеся, своего рода «индикаторами» в диагностике рынков. Они не взаимозаменяемы и в тандеме дают отличный результат.

Между рынком форекс и фондовым рынком (ФР), на первый взгляд, нет никакой зависимости – это разные рынки. Первый является платформой для торговли валютами, второй предназначен для торговли ценными бумагами:

- На Forex заработок обусловлен разницей валютных курсов по определенным валютным инструментам.

- На фондовом рынке – разницей между ценой покупки/продажи ценной бумаги (акции, облигации, фьючерса, опциона и т.д.).

Однако курсы валют форекс оказывают свое влияние на стоимость ценных бумаг.

Несмотря на кажущуюся идентичность торгового подхода этих двух рынков, здесь есть и существенная разница:

- На форекс зарабатывают и на падении, и на росте валютных курсов.

- На ФР можно заработать только на росте стоимости активов.

Особенности технического и фундаментального анализа

Методы технического анализа позволяют выявить наиболее выгодное время для заключения кратковременной спекулятивной сделки на форекс. С помощью методов фундаментального анализа можно определить, насколько в данный момент переоценены/недооценены те или иные ценные бумаги. Это важно, когда решается вопрос о том, могут ли они стать частью вашего долгосрочного инвестиционного портфеля.

Методы фундаментального анализа и технический анализ являются хорошим дополнением друг друга, когда есть необходимость в комплексном изучении рыночной ситуации. Их параллельное использование позволит наиболее точно просчитать тенденцию движения цены в перспективе. Методы технического анализа являются доминирующими для торговли на Forex, при этом не всегда подразумевается использование технических индикаторов и математических осцилляторов. Например, торгуя по стратегии «Снайпер Х», вы легко будете ориентироваться в рыночных тенденциях, находить надежные точки входа. ТС «Снайпер Х» работает от уровней и со свечными паттернами. Базовый курс к изучению этой уникальной и эффективной торговой системы Академия Форекса предлагает для вас сегодня совершенно бесплатно.

Скачать базовый курс по Снайперу Х бесплатно здесь

Для инвесторов привлекательность компаний заключается в устойчивости и долгосрочности их акций, как главного потенциала перспективы их развития. Реальную или «справедливую» стоимость ценных бумаг с высокой степенью достоверностью поможет выявить фундаментальный анализ.

С его помощью можно тщательно изучить следующие направления деятельности любой компании:

- Ее финансово-хозяйственное состояние;

- Документы, которые публикует о себе сама компания;

- Ее планы на будущее;

- Ее реальные перспективы на развитие.

Чтобы определить «справедливую» стоимость акции, используют один из двух методов:

- Сравнительный – это метод, при котором интересующее предприятие сравнивается с другими аналогичными предприятиями, относительно которых имеется вся информация по ценам на сделки с ними или известна рыночная стоимость их акций.

- DCF – метод, так называемых, дисконтированных денежных потоков. Данный метод под стоимостью предприятия понимает денежные потоки, которые это предприятие, возможно, получит в будущем.

Немного истории

Широким массам фундаментальный анализ фондового рынка (далее – ФР) стал доступен в 1934 году, после издания книги под названием «Анализ ценных бумаг» (с англ., – «Security Analysis»), написанной в соавторстве Бенджамином Грэхемом (Benjamin Graham), и Дэвидом Доддом (David Dodd). Все мировые инвесторы считают эту книгу лучшим изданием по фундаментальному анализу, а эффективность этого метода сегодня доказана их многолетней практикой.

Под термином «фундаментальный анализ» соавторы понимали инструмент, помогающий предсказывать будущие цены на облигации и акции. Его главная задача – помочь трейдеру провести полноценный общеэкономический анализ с изучением:

- динамики рыночного капитала;

- уровня доходности предприятий;

- финансовых показателей роста и развития компаний;

- экономической ситуации в стране;

- особенностей отраслевого развития.

Именно отсюда были взяты постулаты для классического определения ФА, которое звучит приблизительно так:

«Чтобы определить рыночную стоимость ценных бумаг компании, необходимо изучить вопросы, касающиеся состояния экономики, отрасли и финансового положения самой этой компании».

Стать трейдером на рынке форекс может любой человек, если у него есть хотя бы $10. Для торговли ценными бумагами необходимо иметь солидный первоначальный капитал.

Методы фундаментального анализа

Итак, на сегодняшний день существует два подхода для проведения ФА:

1. «Сверху вниз» (англ., – «Top-Down Approachto Investing»).

Это традиционный метод, включающий в себя следующий алгоритм последовательных действий:

«проведение макроэкономического анализа → изучение состояния отрасли → проведение микроэкономического анализа интересующей компании».

Также анализ фондового рынка здесь можно описать, как движение «от общего к конкретному». К примеру, в зависимости от полученных макроэкономических данных инвестор проводит отбор подходящих для него отраслей. После чего он тщательно выбирает несколько перспективных или сильных компаний из этой отрасли. Глобальная тенденция не может не отразиться на финансовом состоянии этих компаний.

Так, например, низкая инфляция – это сигнал, что вкладывать капитал следует в те компании, принадлежащие сектору розничной торговли. Такое решение может быть обусловлено вероятным ростом спроса и платежеспособности населения. Далее можно рассмотреть динамику курсов ценных бумаг сети крупных компаний или универсамов розничной торговли, чтобы выбрать наиболее перспективный вариант инвестирования.

2. «Снизу вверх» (англ., – «Bottom», русск., жаргон., – «Дно»).

Это альтернативный метод, с помощью которого потенциальные инвесторы изучают:

- Самую низкую стоимость ценных бумаг за один день, сезон, год, цикл (в отличие от форекс, фондовый рынок функционирует, учитывая график работы различных фондовых бирж).

- Самый низкий ценовой уровень на рынке.

Получают эти показатели путем измерения и сравнения индексов. Падающие ниже «дна» цены говорят о наличии высокой вероятности продолжения текущей тенденции – о дальнейшем «неуправляемом» падении цен. Сами трейдеры эту ситуацию называют «выпавшим дном» (англ., – «Bottom Dropped Out»), поскольку цены пробивают уровень поддержки и продолжают свое движение вниз.

Суть этого метода заключается в том, что акции, характеризующиеся получением нестандартной оценки, отбираются непосредственно перед началом исследования глобальных тенденций в экономике. Оценка эмитентов (компаний) акций проводится по данным котировок, специализированных отчетов, личных впечатлений от знакомства, оказания услуг или оценки продукции самой компании. Как показывает практически опыт, некоторые компании имеют позитивную оценку даже в случае, когда сама отрасль считается убыточной или малоперспективной.

Существует класс инвесторов, называемых «придонными рыбаками» (англ., – «Bottom Fishers»), которые готовы приобрести акции компаний, пребывающих в стадии «предбанкротной агонии». Их задача – успеть взять акции, цена на которые достигла «дна», но еще пошла в рост. Данный подход на примере одной такой компании позволяет судить о состоянии всей экономики в целом.

Что касается разницы между этими подходами, то для снижения вероятности допустить ряд ошибок, чаще используется метод «Сверху вниз». Также допускается комбинирование этих двух методов, поскольку они не взаимоисключающие.

Давайте, для примера и в общих чертах разберем один из этих методов подробнее. Пусть это будет фундаментальный анализ фондового рынка по методу «Сверху вниз». Анализ мы начнем не с изучения конкретной компании, а с исследования той среды, в которой она существует и функционирует.

Итак, вспомним простой алгоритм исследования, состоящий из трех уровней:

Алгоритм проведения ФА на фондовом рынке по методу «Сверху вниз»

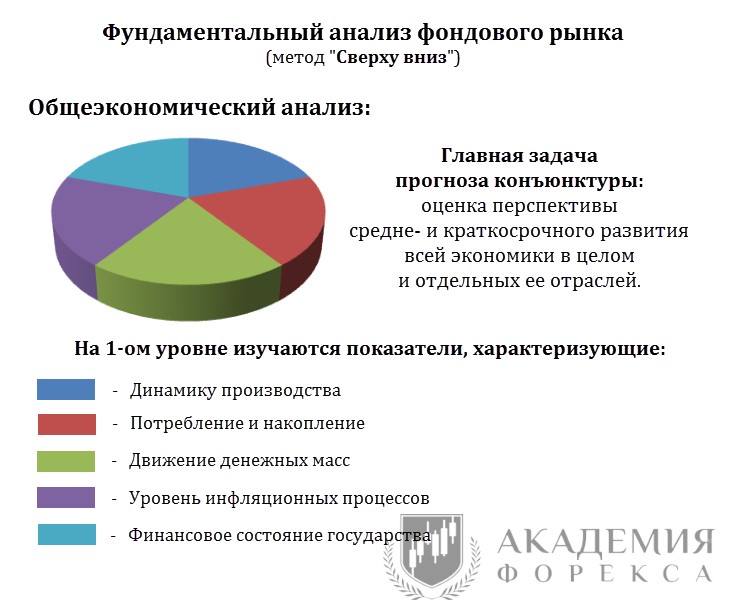

Первый уровень – «Общеэкономический анализ»

Ниже на рисунке 1 вы можете увидеть макроэкономические показатели, которые инвестор изучает на этом уровне:

Макроэкономические показатели 1-го уровня метода «Сверху вниз»

Движение цен на ФР напрямую зависит от экономического положения страны. Сопоставление показателей экономической активности с фондовыми индексами свидетельствует об их взаимозависимости. И, действительно, в процессе экономического развития цены растут, их падение фиксируется в период экономического спада. В то же самое время, цены на различные акции могут существенно разниться. Это обусловлено разным финансовым состоянием компаний-эмитентов.

Кроме того, динамика изменений стоимости ценных бумаг, в отличие от изменений валютных котировок на форекс, очень слабая. Торговля на валютной бирже в условиях хорошей динамики движения цен и волатильности валютных пар подразумевает быстрое реагирование трейдера на смену рыночной ситуации. Без сложных математических расчетов, не используя индикаторы и осцилляторы, вы можете быстро отыскивать выгодные точки входа по стратегии «Снайпер Х». Это уникальная торговая система, с базовым курсом которой вы можете ознакомиться уже сегодня, если воспользуетесь бесплатным предложением от Академии Форекса?

Скачать базовый курс по Снайперу Х бесплатно здесь

Вернемся к нашей теме и вспомним, что курс акций растет при экономическом росте, если:

- Растет количество заказов;

- Увеличивается загрузка производственных мощностей;

- Снижаются финансовые затраты на изготовление продукции;

- Компания получает стабильную прибыль.

Все эти факторы говорят о возросшей прибыли компании и, наряду с низким процентом по ценным бумагам с твердой процентной ставкой, воздействуют на рынок акций. Такая компания становится весьма привлекательной для потенциального инвестора. Рынок форекс считается абсолютно ликвидным – если вы хотите продать валюту, то и покупатель на нее найдется. На фондовом рынке подобной ситуации с ценными бумагами не возникает.

Анализ фондового рынка доказал, что курсы акций, в среднем, на 6-9 месяцев могут опережать фактический экономический рост. Это хорошее время для выявления рынков с прогнозируемым развитием конъюнктуры, на которых будущие биржевые сделки могут считаться успешными. Изменения конъюнктуры в других странах также следует учитывать, поскольку большая часть стран является частью всего мирового хозяйства.

Инвестору следует учитывать тенденции на мировом рынке, а также уделять внимание основным показателям экономического роста отдельных стран с хорошо развитой промышленностью и являющихся лидерами мировых рынков. В свою очередь, эти страны и определяют состояние мировых рынков.

Рост денежных масс определяется уровнем ломбардных и учетных процентных ставок по стране, общим объемом предоставляемых кредитов. Таким образом, денежно-кредитная политика ЦБ также оказывает влияние на курс акций.

Сегодня на курс акций имеет большое влияние и движение валютного курса. Поэтому значимые события, происходящие на рынке форекс, также сказываются на курсе акций.

Политические фундаментальные факторы охватывают сферу управления обществом и государственную политику, которые также влияют на курс ценных бумаг. Особенно это актуально в наше время, когда политические факторы играют существенную роль в экономическом развитии стран.

Свое влияние на экономику страны оказывает также политика госрасходов, тарифов и налогообложения. Контроль кредитной системы и функционирования банков Центральным банком затрагивает инвестиционную и кредитную сферу деятельности этих банков, а также их клиентов и экономику всей страны в целом.

Второй уровень – анализ отрасли

Общеэкономический анализ проясняет общую картину на фондовом рынке. С помощью анализа отрасли инвесторы могут с большей точностью определять активы для своего портфеля. Отраслевой анализ фондового рынка учитывает разные фондовые индексы, отражающие состояние разных областей экономики. На этом уровне обычно останавливаются спекулянты, им нет смысла далее изучать характеристику финансового состояния какой-либо компании.

Анализ фондового рынка на этом уровне исследует особенности отраслевой сферы, которую, в свою очередь, принято разделять на три группы:

Группы отраслей 2-го уровня ФА по методу «Сверху вниз»

Биржевые курсы приходят в движение под влиянием следующих факторов, влияющих на динамику прибыли и товарооборота в отрасли:

- Величина отраслевой прибыли;

- Объем отраслевых заказов;

- Показатель объемов производства.

Так, посредством индикаторов поступления заказов выявляют движение курса ценных бумаг компаний, принадлежащих определенной отрасли. В свою очередь, индикатор поступления заказов влияет на объем промышленного производства (ОБП), поскольку сегодняшний заказ – это готовая продукция завтра. В этой связи индикатор ОБП всегда запаздывает, а потому, он малоэффективен в прогнозировании движения курсов ценных бумаг. Больше информации можно получить от индикатора поступления заказов.

В совокупности данные индикаторы помогают сделать прогноз о величине отраслевой прибыли в будущем и предположить, насколько могут измениться биржевые курсы фондового актива исследуемой отрасли. Здесь также следует учитывать влияние валютных курсов форекс на прибыль и ориентацию отрасли на экспорт/импорт.

Третий уровень

На этом уровне инвестор проводит фундаментальный анализ конкретных компаний и определяет оптимальные способы реализации собственной инвестиционной политики. Главная задача этого уровня – исследование динамики будущих доходов, поэтому важными для анализа считаются следующие показатели:

- динамики товарооборота;

- прибыли;

- обеспеченности средствами (заемными/собственными) компании;

- кэш-флоу.

Английский термин «cash-flow» означает текущий остаток денежных средств на р/с компании, который формируется за счет:

- притока денежных средств – доходов от реализации;

- оттока денежных средств – затрат, выделенных на производство, связанных с погашением кредитов, выделенных на выплату дивидендов.

Анализ фондового рынка позволяет сопоставить значения этих показателей между разными компаниями за несколько лет их функционирования. Анализ долговых инструментов учитывает влияние на цены ссудных капиталов и зависимость их от уровня развития эмитентов. В некоторых странах оценкой долговых инструментов занимаются специальные (рейтинговые) фирмы, такие например, как «Standard & Poor’s и Moodys» в США.

Кредитный рейтинг – важный параметр, учитываемый инвестором в процессе формирования им портфеля ценных бумаг. С помощью кредитных рейтингов можно определить:

- степень риска при вложении капитала в долговые ценные бумаги;

- ликвидность фондового инструмента;

- соотношение ценных бумаг разного вида;

Методы фундаментального анализа направлены на прогнозирование развития компаний и отраслей. Они также включают в себя обязательное изучение:

- политики менеджмента (именно человеческий фактор);

- финансовой возможности;

- сферы сбыта.

Как технический анализ на форекс позволяет оценить силу и тенденции движения валютного инструмента в данный момент, так и фундаментальный анализ фондового рынка позволяет оценить силу и тенденции движения ценных бумаг в данный момент. Если инвестор в ходе проведения фундаментального анализа не получил ответы на все вопросы, касающиеся оценки ценных бумаг, он может прибегнуть к методам технического анализа.

Заключение

Анализ фондового рынка помогает инвестору определить для себя выгоду ценового движения в будущем. При определении «справедливой» цены актива он следить, чтобы полученные им данные не отклонялись от рыночных данных. В противном случае можно говорить о завышенной/заниженной стоимости инструмента. Однако даже скупая переоцененные/недооцененные активы, инвестор ожидает прибыль, полагая, что рынок вернется к «справедливой» цене. Владельцы ценных бумаг представляют собой различные компании – эмитенты, владельцем валют выступает государство. Поэтому фондовый рынок уступает рынку форекс по масштабам и оборотам сделок, это важно понимать.

Некоторые инвесторы используют методы фундаментального анализа для поиска экономически стабильных и наиболее перспективных компаний. Именно их ценные бумаги они готовы включить в свои инвестиционные портфели. В любом случае, независимо от выбора стратегии проведения анализа, трейдер на фондовом рынке должен обладать большим багажом знаний и солидным опытом работы с ценными бумагами. Для успешной торговли на форекс необходимы знания по техническому/фундаментальному анализу, анализировать фондовый рынок на практике намного труднее.

Идеальный инвестор разбирается в любой отрасли. Избегайте вкладывать капитал в отрасли, функционирование которых недоступно вашему пониманию.

Все самое лучшее от Академии

только нашим подписчикам

Фундаментальный анализ фондового рынка

Фондовый рынок – прекрасная возможность заработать для тех, кто понимает, на что нужно ориентироваться. Чтобы комфортно чувствовать себя в мире ценных бумаг, важно знать, от чего зависит их стоимость, почему она меняется, когда лучше делать покупку, а когда – продажу.

В свое время я сам задался такими вопросами и нашел на них ответы. Во многом мне помог технический и фундаментальный анализ. В этой статье я решил поделиться своими наработками.

Что это такое

Слово «фундаментальный» говорит о том, что это нечто основательное. Поскольку оно сочетается со словом «анализ», приходим к выводу, что это тщательное рассмотрение финансовой ситуации на разных уровнях.

Ведь для торговли акциями необходимо видеть не только узкий спектр тенденций по определенным компаниям. Нужно знать глобальные экономические процессы, важные изменения в экономике, последние новости, влияющие на конкретику.

В процессе фундаментального анализа фондового рынка выделяется три этапа:

- Сбор требуемой информации.

- Её всесторонний анализ.

- Применение в торговле.

Для того чтобы приступить к первому этапу, нужно знать, какие сведения и где искать. Это зависит от вида анализа, который вы решите применять. Я бы посоветовал уделять внимание всем видам.

Разновидности

Прежде чем приступать к разговору о разновидностях, сформулирую основные постулаты:

- Цена акций не может меняться самостоятельно. На это существуют определенные причины.

- Их нужно изучать и анализировать. На основе анализа необходимо делать прогноз относительно направления движения цен.

- Если прогноз выполнен правильно, он поможет совершить доходную сделку.

Теперь о том, какая информация поможет определить стоимость и цены на акции российских компаний, курс движения. Она зависит от выбранного вида анализа. Он может проводиться на трех уровнях:

- макроэкономическом:

- отраслевом;

- изучении показателей отдельных компаний.

Макроэкономический вид подразумевает оценку экономики на уровне отдельных стран и в целом планеты. Ведь если в мире наблюдается кризис, вряд ли ценные бумаги компаний будут расти в цене.

Общая нестабильность рынка этого не позволит. Хотя каким-то организациям это может быть на руку. Эти тенденции и нужно определить, чтобы понять, как распорядиться уже имеющимися акциями и стоит ли покупать дополнительные пакеты.

Макроанализ проводится на базе изучения следующих показателей:

- валового продукта страны (ВВП);

- уровня безработицы;

- инфляции;

- банковских кредитных ставок;

- внешнего долга.

Валовый продукт – это стоимость всех товаров, которые производятся в государстве. Сюда относятся и оказываемые услуги. Если он увеличивается, значит, в экономике наблюдаются тенденции роста.

В такой ситуации акции можно покупать, потому что со временем они вырастут в цене. Это означает получение дохода при их продаже.

Если ВВП уменьшается или практически не изменяется – ситуация сложная. Однако нужно смотреть, что происходит с другими показателями. Фундаментальный анализ рынка отличается широким охватом данных.

Повышение уровня безработицы негативно сказывается на цене акций, потому что люди, не имеющие работы, не могут позволить себе совершение многих покупок.

Соответственно, предприятиям невыгодно увеличивать количество продукции. Кто её будет покупать? Да и производить её некому, так как могут происходить массовые сокращения.

Когда безработица уменьшается, это знак к тому, что фирмы начнут наращивать темпы развития. Раз люди заняты на производстве, они смогут покупать их продукцию. Такая цепочка приведет к повышению прибыльности предприятий, что позитивно отразится на цене акций.

Инфляция напрямую связана с ценами на товары и услуги. Когда она повышается, цены растут. Это снижает покупательскую способность населения. Лучше, если уровень инфляции не повышается. Стабильность в экономике всегда приводит к тому, что у предприятий есть тенденции развития.

Ставки центробанка – отличный ориентир для трейдера. Если они снижаются, значит, большее число предприятий захочет взять кредиты. Это выгодно с точки зрения перспектив. Будут кредиты – начнутся дополнительные вложения в производство, его рост.

Увеличение ставок чревато упадническими тенденциями на рынке. В такой ситуации акции вряд ли будут расти в цене. Хотя это может касаться далеко не всех отраслей и организаций, но это уже является методом и основой технического анализа. Поэтому нужно применять разные виды анализа.

Внешний долг государства говорит о том, насколько оно платежеспособно. А платежеспособность зависит от количества поступающих налогов, сборов, то есть от работы экономики в целом. Увеличение долга чаще всего свидетельствует о неблагоприятной ситуации на рынке.

Анализ на макроуровне необходимо дополнять остальными двумя видами, потому что он даст только общую картину. Трейдеру же или инвестору необходимо определиться с конкретикой: в акции каких компаний сейчас можно вложить деньги, и какие виды ценных бумаг, возможно, нужно срочно продавать.

Отраслевой вид анализа связан с изучением показателей отдельных сегментов экономики. Например, если в стране наблюдается неприятное затишье в развитии, всегда могут быть достаточно активно действующие отрасли. Тогда с ними есть смысл работать.

Третий вид фундаментального анализа рынка ценных бумаг наиболее микроскопический, потому подразумевает работу с информацией по отдельным компаниям. Однако он очень важен, ведь оперирование производится акциями именно конкретных организаций.

Необходимо изучить тенденции их развития и выявить акции, внутренняя стоимость которых ниже сложившейся на рынке. Такие бумаги называются недооцененными. Именно они в будущем могут принести хорошую прибыль, поэтому нужно успеть их купить.

Как проводить анализ компаний

Поговорим о третьем виде более подробно. Чтобы понять, как поведет себя цена акций определенной фирмы, нужно изучить:

- на каком месте в рейтинге она находится;

- выпускает ли она дополнительные акции или скупает уже имеющиеся;

- получает ли она новые заказы, особенно от государства;

- что сейчас происходит в компании;

- какие прогнозы по компании дают профессиональные аналитики.

Рейтинги публикуют различные организации. Если интересующая компания занимает там высокое место и прогноз по ней положительный, это означает, что цена акций будет расти. Покупка своих бумаг, и выпуск дополнительных говорит о том, что фирма имеет тенденции к развитию.

Получение новых заказов – также отличная новость, особенно, если инициатива идет от государства. Хотя это может быть временным улучшением, поэтому нужно внимательно следить за показателями компании.

Очень важны разные новости о том, что происходит в фирме. Это может быть смена руководства, судебные разбирательства, слияние компаний. Что-то может явно негативно отразиться на котировке акций, что-то – наоборот, повлечет рост их цены.

Желательно прислушиваться к тому, какие перспективы предрекают компании профессионалы в аналитике. Хотя лучше самим проверять эту информацию на достоверность.

Для этого необходимо знакомиться с финансовыми показателями выбранных организаций. Наиболее интересующими являются:

- Выручка – это денежные средства, которые получила компания в результате своей деятельности (от продажи товаров, предоставления услуг, производства продукции, инвестиций).

- Чистая прибыль – разница между всеми доходами и расходами.

- Рентабельность – степень эффективности работы компании. Выражается в виде различных коэффициентов. Например, её можно рассчитать как отношение валовой или операционной прибыли к выручке.

Также можно рассмотреть, какие у фирмы обязательства, то есть какова её кредиторская задолженность перед другими организациями и собственными работниками. Важно, что происходит с её денежным потоком, сколько стоят её активы.

Методы

Основными методами фундаментального анализа являются:

- сравнение;

- обобщение (группировка);

- корреляция;

- сезонность;

- дедукция;

- индукция.

Когда необходимая информация собрана, начинается второй этап – непосредственно анализирование. Он выполняется путем сравнения однотипных показателей. Можно сравнивать показатели и проводить влияние разных стран (государств), компаний, отраслей.

Также следует рассматривать динамику показателей со временем. Только так можно сделать правильные выводы и спрогнозировать тенденцию цен акций.

Иногда в анализе удобно выделять какие-то группы и в них определять тенденцию. Такое обобщение даёт возможность не углубляться в конкретику отдельных фирм, потому что они подчиняются общему тренду.

Корреляция – это зависимость некоторых показателей друг от друга. Они рассматриваются именно во взаимосвязи. Сезонность означает, что на направление движения цен акций определенных компаний влияет время года. Это нужно учитывать. Например, прибыльность сельскохозяйственных корпораций может увеличиваться в сезон, когда продается собранный урожай.

Применение дедукции в анализе рынка акций означает нахождение во всём массиве данных причин, вызывающих следствия. Благодаря этому определяется та или иная тенденция. Индукция также важна, так как она вносит системный подход, ведь собирается большое количество данных.

Как это работает

Для наглядности можно основываться на подходе и примере фундаментального анализа. Рассмотрим предприятия нефтедобывающего сектора России. Это такие компании, как Роснефть, ЛУКОЙЛ, Башнефть, Татнефть и другие.

Нужно познакомиться с тем, сколько нефти они добывали за последние годы. Причем имеет значение не то, насколько одна компания добывала больше, чем другая. Важна тенденция по каждой компании.

Например, Роснефть за год добывает гораздо больше, чем Башнефть. Но был период, когда у Роснефти (да и у других фирм) добыча имела тенденцию к небольшому снижению. А Башнефть в это время её увеличивала.

В результате стоимость акций Башнефти за полугодие выросла на 20%. У Роснефти цена акций не упала, но и рост был совсем незначительный – 2%. То есть, проанализировав показатели добычи, нужно было сделать вывод о том, что следует покупать акции именно Башнефти.

Стратегический подход

Стратегии, постулаты и оценки теханализа можно разделить на два варианта. Первый больше основывается на текущих новостях и изучении отчетности отдельных фирм. То есть трейдер смотрит поквартальную отчетность, которая открыто публикуется.

Затем проглядывает рейтинги, советы аналитиков и если видит, что прибыль какой-то компании выросла, о ней хорошо отзываются, решает купить её акции.

Далее он смотрит, как продвигаются дела у этой фирмы, чтобы определить, когда цена акций станет для него привлекательной. Ведь их нужно продать подороже и получить максимально возможный доход. Бывает, что работа компании теряет стабильность и акции сначала увеличиваются в цене, а потом она начинает падать.

Здесь нужно проводить дополнительный анализ, чтобы понять, насколько сильна эта тенденция. Может быть, это просто сезонный спад. Тогда не стоит паниковать и сбрасывать акции. Но если тенденция затянулась, нужно от них избавляться, пока не получился убыток.

Второй вариант – это минимум внимания текущим новостям и больший уклон к среднесрочным и долгосрочным перспективам. Хотя это не означает, что новости сегодняшнего дня не следует изучать. Просто ориентир делается не на них.

Литература

Я поделился с вами тем, что изучил и применил на практике сам. Но этого вам всё равно будет мало, если вы решили серьезно заняться работой на фондовом рынке. Поэтому советую вам почитать книги по фундаментальному анализу.

Из иностранных авторов можно выбрать Ричарда Тьюлза. В его книге «Фондовый рынок» отлично описываются все аспекты деятельности рынка, включая фундаментальный анализ.

Также хороша книга Майкла Бретта «Как читать финансовую информацию». Удобно, что там есть конкретные примеры. Есть отличная литература российских авторов.

Например, «Рынок ценных бумаг и методы его анализа» Сергея Тертышного, «Рынок ценных бумаг России. Воздействие фундаментальных факторов, прогноз и политика развития» Якова Миркина.

В интернете вы можете найти и другие книги. Главное – начните с чего-нибудь, постарайтесь сразу выполнять фундаментальный анализ, делать свои прогнозы и проверять, правильными ли они оказались.

На это придется потратить время, но оно того стоит, чтобы потом начать зарабатывать реальные деньги, работая на фондовом, финансовом или валютном рынке.

Инвестирую с 2008 года в фондовые рынки Европы, Америки, Азии, России. Больше всего люблю Английский метод инвестирования. Слежу за всеми тенденциями и трендами в мире денег.

http://fortrader.org/learn/fundamentalnyj-analiz-fondovogo-rynka-vnutrennie-novosti-emitenta.html

http://academyfx.ru/article/blogi/501-fundamentalnyj-analiz-fondovogo-rynka

http://yourstockmarket.ru/investirovanie/fundamentalnyi-analiz/