Эмитент ценных бумаг

Эмитент — это государственная или коммерческая организация, которая выпускает (эмитирует) ценные бумаги через листинг на фондовой бирже для финансирования своей деятельности.

Эмитент — это простыми словами

Эмитент — юридическое лицо, выпускающее ценные бумаги для инвестирования средств в свою деятельность. Эмитентами обычно выступают

- органы государственной исполнительной власти (правительство, Минфин), выпускающие казначейские векселя или облигации внутреннего займа. Например, в РФ выпускаются долгосрочные ОФЗ и краткосрочные ГКО;

- муниципальные и иные органы самоуправления, так же обычно выпускающие облигации для конкретных социально значимых целей города или региона (строительства дорог, мусоро перерабатывающего завода, экологических проектов и т.д.);

- банки и финансовые холдинги, выпускающие депозитарные расписки, облигации, обыкновенные и привилегированные акции;

- крупнейшие корпорации — голубые фишки на бирже;

- ETF фонды — в виде паев (акций) для мелких и средних инвесторов, чтобы создать совместный инвестиционный портфель, который копирует другой популярный финансовый инструмент на бирже (фондовые индексы, группы акций и облигаций и т.д.).

Выпуск эмитентами этих и иных ценных бумаг и формирует фондовый рынок биржи, страны и всего мира. По авторским Академии Masterforex-V объем ценных бумаг на 60 крупнейших биржах мира составил $84.86 трлн. (на 1 апреля 2019г.). Такая сумма «живыми деньгами» вложена в ценные бумаги сотен тысяч эмитентов по всему миру.

Инвесторы, которые приобрели эти или иные ценные бумаги, наделяются особыми правами. На эмитента возлагается обязанность обеспечить эти права.

Раскрытие информации эмитентом

С момента выпуска ценных бумаг, эмитентстановится «публичной компанией», обязанной раскрывать о себе информацию, предусмотренную законодательством страны и финансовым регулятором для обеспечения прозрачности и открытости. В число таких обязательных данных для раскрытия информации перед инвесторами входит:

- юридические данные о компании (полное фирменное и сокращенное название, место нахождения, ОГЗН и ИНН эмитента, его уникальный код, присвоенный органом регистрации, адрес страницы в сети интернет и т.д.)

- аудиторский отчет по финансовой отчетности (ежеквартальный и ежегодной с указанием оборота компании, дохода, затрат, чистой прибыли и т.д.);

- информация об уставном фонде и числе акций (с указанием их категории, типов и формы акций);

- информация о количестве акций, размещенных на бирже, их номинальной стоимости и правах, предоставляемых акциями;

- информация об облигациях (серия и форма облигации, общий объем выпуска, количество размещаемых облигаций, номинальная стоимость одной облигации, сроки погашения облигаций и данные о правах, предоставляемых облигациями);

- — данные об иных ценных бумагах компании, направление использования ею полученных средств, сведения о доходах по ним, порядок и суммы налогообложения и т.д.

За «внесение заведомо недостоверной информации при эмиссии ценных бумаг» в Российской Федерации (ст. 185 УК РФ) и большинстве иных стран мира установлена уголовная ответственность.

Отчет эмитента

Отчет эмитента должен ежеквартально публиковаться на официальных сайтах эмитента и биржи с указанием требований, изложенных выше. Ряд мировых бирж вносит существенные дополнения. Так, например, эмитенты Лондонской фондовой биржи LSE, входящие в фондовый индекс FTSE 100, должны пройти аудит у кого то из «большой четверки» самых авторитетных и дорогих в мире консалтинговых корпораций — KPMG, EY, PwC или Deloitte, чтобы снять любые сомнения у инвесторов биржи. Подробнее: Особенности листинга на LSE

Рынок эмитентов

Представлен на официальном сайте каждой из фондовых бирж. Например, на Московской бирже (MOEX) по состоянию на 1 мая 2019 года торговалась 2 541 ценная бумага эмитентов. О каждом эмитенте биржа сообщает информацию в официальных пресс-релизах, согласно действующим нормам российского законодательства.

На ряде мировых бирж существуют более жесткие условия для эмитентов ценных бумаг. Например,

- на Франкфуртской фондовой бирже все члены дирекции и наблюдательного совета компании — эмитента объявляются «инсайдерами» с многочисленными ограничениями, наложенными на них и членов их семей (так, им запрещено торговать акциями, делиться любой информацией с третьими лицами о своем предприятии и т.д.), вплоть до судебного преследования. Подробнее: Условия листинга на Frankfurt Stock Exchange (FSE);

- на Национальная фондовая биржа Индии, где у каждого эмитента должно быть отсутствие претензий в течение 3-х лет от финансовых регулятора и операторов любой из бирж мира, судебных и контролирующих органов. Подробнее: Условия листинга на Национальной фондовой бирже Индии (NSE)

- на Швейцарской фондовой бирже эмитенту нужно раскрыть (и заверить у аудитора) полную информацию о компании в течение 3-х лет, иметь юридическую регистрацию на территории Швейцарии и др. Подробнее: Условия листинга на Швейцарской бирже SIX.

Рейтинг эмитентов

Составляют многочисленные организации, проводящие всевозможные рейтинги эмитентов, в т.ч.

- международные рейтинговые агентства, самыми известными и авторитетными из которых являются Standard & Poor’s, Moody’s Interfax Rating Agency и Fitch Ratings;

- сами фондовые биржи, через включение акции конкретных компаний в свои индексы голубых фишек. Примеры: MOEXBC и TOPIX Core 30 — индекс голубых фишек Московской и Токийской бирж);

- многочисленные интернет ресурсы.

«Можно ли 100% доверять этим рейтингам? Нет и еще раз нет», — в который раз убеждают опытные трейдеры Masterforex-V. Например, вспомните, как в 2011г. буквально рухнули акции ПАО Мечел, после критики руководства предприятия со стороны В. Путина, упав с 967.99 руб. (24.29 евро) в феврале 2011г. до 67.06 руб (0.91 евро) в мае 2019г., подешевев в 26.69 раз.

Но акции ПАО «Мечел» оставались в «Индексе МосБиржи (ММВБ)» и РТС вплоть до. 15 февраля 2019, когда они были исключены из обоих основных индексов.

Мало того, что оператор Мосбиржи включал эти акции в ТОП для инвесторов, инвесторские средства шли через оба индекса на искусственную поддержку акций ПАО «Мечел», которые падали и падали долгих 8 лет. А это деньги частных инвесторов, ПИФов и пенсионных фондов РФ, инвестирующих в эмитентов «Индекса МосБиржи (ММВБ)» и РТС.

Можно верить рейтинга эмитентов или нужно проверять любой финансовый инструмент, в который вы собираетесь вложить свои деньги?

Анализ эмитентов ценных бумаг

Ради интереса поищите в поисковых системах Яндекса и Google десятки аннотаций кандидатских диссертаций, научных фундаментальных исследований, конспектов спецкурсов экономических факультетов ведущих ВУЗов, не говоря уже о сотнях «копирайтов» аналитиков на данную тему.

Все они говорят о необходимости «всестороннего и глубокого» фундаментального анализа предприятия эмитента, в т.ч. его доходов, затрат, «показателей объемов продаж», «активов и пассивов», «предполагаемой доходности», «расчетов коэффициентов рентабельности» и т.д., чтобы высчитать «справедливую цену» акции эмитента (разумеется, не бесплатно)

Юмор в том, что «справедливая цена» экономистов никого не интересует, т.к. уже. не работает (давным давно «учтена рынком», точнее маркет-мейкерами). Именно они, а не ученые экономисты двигают рынки против. логики экономической науки РФ и всего мира.

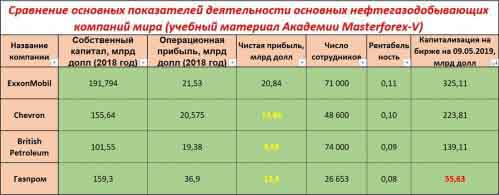

Яркий пример — капитализация Газпрома, которая составляет всего $55,8 млрд (01.04.2019) в то время, как стоимость его основных конкурентов — ExxonMobil, Chevron и British Petroleum в 3-6 раз большая при равенстве основных финансово-экономических показателей и результатов работы — см. таблицу из закрытого форума Академии Masterforex-V.

По данным экономическим показателям Газпром объективно должен занимать 3-ю строку таблицы с капитализацией минимум в 2.5 раза, но. экономические критерии рентабельности российских предприятий на Московской бирже (в отличие от иных бирж) имеют отдаленное отношение к реальной стоимости их акций.

В декабре 2010г. (задолго до санкций 2014г.) один знакомый инвестор, увидев такую «парадоксальную» «не дооцененность акций Газпрома», инвестировал крупную сумму в его акции, доказывая, что «экономические законы свое возьмут» и «справедливость восторжествует» и капитализация Газпрома превысит уровень British Petroleum, а акции Газпрома вырастут в цене минимум на 300%.

Через 8 лет сами оцените прав или нет был этот инвестор Газпрома, купивший акции по цене 193 руб., когда она стоит сейчас 163.61 рубль при девальвации рубля за это время с 19.5 до 65.22 рубля за доллар? Для тех, кто не понял, приведем 2 цены в рублях и долларах США

- в декабре 2010 акции Газпрома стоили 193 руб. ($5.35);

- в мае 2019 г. — 163.61 ($2.5), т.е. в долларом эквиваленте в 2.14 раз!

Т.е. «долларовые» потери от инвестиций в акций Газпрома составили 214% за 8.5 лет (декабрь 2010-май 2019). Почему об этом молчат экономисты, «финансовые эксперты, СМИ? Догадайтесь с одного раза.Трейдерам просто нужно запомнить, что

- единственный путь понять логику крупных игроков рынка и будущие тренды по любому из эмитентов — это технический и волновой анализ, т.к. согласно аксиомам Чарльз Доу цена показывает и «учитывает все» на графике финансового инструмента;

- не нужно инвестировать в ценные бумаги в национальной валюте в условиях их девальвации к доллару и евро.

- аналитиками становятся те, кто не смог стать профессиональным трейдером или инвестором.

Инвестици в каких эмитентов приносят прибыль?

Удачные инвестиции происходят там и тогда, когда бычий тренд устойчивый, а его кратковременные и сильные падения легко просчитываются через индикаторы и осцилляторы Академии Masterforex-V для НОВЫХ покупок в период примерно «десятилетия» между финансово — экономическими кризисами в мире. На графике index Dow Jones 30, показаны основные точки открытия ордеров Buy перед каждым следующим бычьим импульсом.

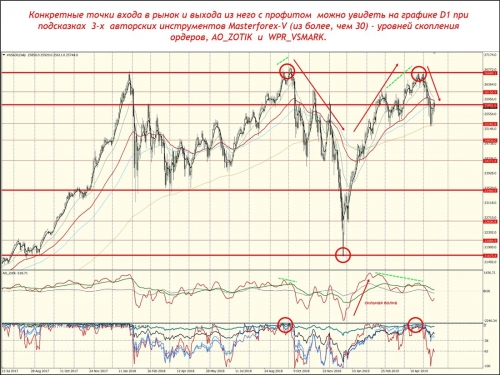

Конкретные точки входа в рынок и выхода из него с профитом можно увидеть на графике д1 при подсказках 3-х авторских инструментов Masterforex-V (из более, чем 30) — уровней скопления ордеров (сопротивления и поддержки), AO_ZOTIK и WPR_VSMARK.

Скажите, так легче понимать ценные буаги и финансовые инструменты эмитентов, которыми сверх выгодно купить на фондовой бирже? И абсолютно не сложно, как надеюсь, вы уже обратили внимание.

Надумаете обучиться хотя бы основам нового технического анализа Masterforex-V — нажмите на ссылку Профессиональное обучение Форексу и Бирже в Академии MasterForex-V. Зачем, если вы не собираетесь становиться трейдером и инвестором? Чтобы знать больше, чем ваши коллеги — экономисты и финансисты и быстрее двигаться по служебной лестнице, удивляя остальных точностью собственных прогнозов о финансовых рынках.

Инвестиционный пай: преимущества и недостатки

Среди множества финансовых инструментов, доступных современному инвестору, отдельной категорией можно выделить инвестиционные паи, позволяющие заработать не только продвинутым игрокам рынка, но и тем, кто стоит в начале своей инвестиционной карьеры. Что такое инвестиционный пай, его преимущества и недостатки, и каким образом на нем можно заработать? Разбираемся вместе с AllKredits.

Инвестиционный пай: определение и пояснение

Определение инвестиционного пая характеризует его как именную ценную бумагу, эмитентом которой является паевой инвестиционный фонд. Пай удостоверят для своего владельца такие права, как:

- Собственность доли имущества, в целом составляющее ПИФ;

- Контроль действий управляющей компании с правом требования качественного доверительного управления;

- Возможность получения компенсации в случае ликвидации ПИФ.

Говоря простым языком, пай – ценная бумага, удостоверяющая долю владения имущества паевого инвестиционного фонда и дающая возможность владельцу получить прибыль от его деятельности и контролировать работу управляющей компании. А также гарантирующая получение материальной компенсации в случае прекращения существования фонда.

Инвестиционный пай: реквизиты

Реквизиты ценных бумаг регламентированы законодательно и являются главным фактором определения ее экономического содержания и возможности кругооборота. В случае инвестиционного пая реквизитами выступают только экономические данные, что обусловлено его бездокументарной формой, которой технические реквизиты просто не нужны.

К подобным реквизитам относятся:

- Форма существования ценной бумаги;

- Срок существования пая;

- Принадлежность;

- Обязанное лицо;

- Предоставляемые владельцу права.

Каким образом устанавливается номинальная стоимость инвестиционных паев

Паевой инвестиционный фонд формируется в несколько этапов, первым из которых является этап первичного размещения, не предполагающий номинальной стоимости пая. Для этапа характерна фиксированная стоимость, определенная управляющей компанией. А его главной целью является набор необходимого капитала для начала активных действий на рынке.

При этом главным фактором ценообразования пая становится наличие серьезного инвестора. В том случае, если таковой имеется, начальная стоимость пая может стать довольно существенной. Однако в большинстве случаев входной порог все же остается доступным большинству желающих.

Номинальная стоимость пая начинает формироваться после окончания первичного этапа размещения, когда цена перестает быть фиксированной и начинает рассчитываться исходя из сформированных активов и тенденции их изменений. Если конкретнее – ценообразование происходит по следующему принципу: из общего капитала фонда вычитается расходная часть, после чего результат делится на количество проданных паев. Полученная цифра и является номинальной стоимостью пая. Последующая продажа паев на номинальную стоимость пая не влияет, являясь фактором наращивания активов фонда.

Доход по инвестиционным паям формируется исходя из изменения номинальной стоимости. Однако получение прибыли возможно только при продаже пая – пока пай находится в обороте, он может приносить своему владельцу разве что моральное удовлетворение.

Операции с инвестиционными паями

Держателю инвестиционных паев доступны следующие операции с этими ценными бумагами:

- Покупка;

- Продажа;

- Погашение;

- Дарение;

- Передача по наследству;

- Конвертация в паи альтернативных ПИФ в том случае, если эта опция предусмотрена договором.

Приобретение инвестиционных паев

Покупка инвестиционного пая возможна напрямую в управляющей компании фонда или у его агентов. Главным фактором, на который необходимо обратить внимание при покупке, помимо стоимости, являются условия продажи и выкупа паев, действующие в инвестиционном фонде.

В прошлых материалах AllKredits «ПИФ: деньги должны работать!» и «Виды паевых инвестиционных фондов: просто о сложном» уже подробно рассматривались виды и категории паевых инвестиционных фондов, которые так или иначе налагают ограничения на операционную деятельность с паями.

Продажа инвестиционных паев

Немного остановимся на возможности продажи. Подобная операция возможна, если иное не предусмотрено договором, однако исходя из специфики деятельности паевых инвестиционных фондов – абсолютно бессмысленна. Потому что цена «на руках» вряд ли будет ниже стоимости в управляющей компании, а итогом сделки все равно будет обращение к управленцам фонда с целью перерегистрации права собственности.

Немного остановимся на возможности продажи. Подобная операция возможна, если иное не предусмотрено договором, однако исходя из специфики деятельности паевых инвестиционных фондов – абсолютно бессмысленна. Потому что цена «на руках» вряд ли будет ниже стоимости в управляющей компании, а итогом сделки все равно будет обращение к управленцам фонда с целью перерегистрации права собственности.

Помимо этого, паевой инвестиционный фонд – демократичная организация, где нет контрольных или блокирующих пакетов, голосований по вопросу дивидендов и прочей управленческой «шелухи», в которой большую роль играет количество контролируемых ценных бумаг. По сути, пайщики лишены возможности управления фондом, и каждый из них имеет полное право наращивать или снижать свою долю в общем пакете напрямую через управляющую компанию.

Погашение инвестиционных паев

Относительно погашения – тоже все предельно просто, оно осуществляется по заявке на погашение инвестиционных паев, поданной в управляющую компанию или агенту фонда. Согласно законодательству срок расчета может составлять до 10 рабочих дней.

Единственное, на что следует обратить внимание в случае продажи, это возможность управляющей компании несущественно изменять опубликованную цену пая. В случае покупки цена может быть несколько выше, а в случае выкупа – отличаться в меньшую сторону, что обусловлено затратами на организацию торговли. А значит, расчетная стоимость инвестиционного пая может несколько отличаться от реальной.

Дарение и передача по наследству инвестиционных паев

Обе операции возможны и не особо интересны в рассмотрении, потому как регламентируются общим законодательством РФ, считаясь полноценным имуществом.

Главным этапом дарения и наследования инвестиционных паев является перерегистрация права собственности в управляющей компании фонда.

Конвертация инвестиционных паев

Конвертация в паи альтернативных ПИФ – это возможность смены направления инвестиций в том случае, если пайщику кажется, что существующее направление потеряло инвестиционную привлекательность, а на горизонте появились более интересные варианты.

Наличие подобной возможности обусловлено тем, что управляющие компании, как правило, имеют «под собой» несколько фондов с различными направлениями инвестиций. А значит, могут себе позволить «безболезненно» перевести пайщика в другой ПИФ своего пула.

Налог на пай

Наверное, самый интересный аспект паевой инвестиционной деятельности – налог на пай. И вот почему. Паевой инвестиционный фонд не является юридическим лицом, а значит, избавлен от налога на прибыль, что позволяет ему существенно увеличивать доходность своих пайщиков.

Однако конечный доход инвестора, полученный от продажи или погашения пая, облагается стандартным налогом на прибыль 13%. Но и тут есть свои нюансы: в частности, налогом на прибыль не облагаются паи в том случае, если срок инвестирования составил более трех лет, а доходность при этом не превышала 1 млн в год.

Реестр владельцев инвестиционных паев

Реестр владельцев инвестиционных паев – это система записей о паевом инвестиционном фонде, включающая в себя такую информацию, как:

- Общее количество паев фонда;

- Владельцы инвестиционных паев и принадлежащие им пакеты;

- Номинальные держатели паев;

- Информация о приобретении, продаже, дроблении, дарении, обмене, наследовании или погашении инвестиционных паев.

Ведение реестра владельцев инвестиционных паев, как правило, доверяется специальному депозитарию или специальному регистратору, в качестве которых могут выступать только юридические лица, имеющие лицензию на осуществление деятельности по ведению реестров владельцев ценных бумаг.

https://www.masterforex-v.org/wiki/issuer.html

https://allkredits.com/dengi/biznes/paevye-investicionnye-fondy-pify/investicionnyj-paj-preimushhestva-i-nedostatki/