Доходность на фондовом рынке

Тот, кто уже провел некоторое время на фондовом рынке, знает, что его доходность может описываться по разному. Бывает доходность среднеарифметическая и среднегеометрическая (учитывающая сложный процент). Бывает без учета и с учетом реинвестирования дивидендов или купонов (полная доходность). Бывает за вычетом налогообложения дивидендов и без этого вычета. Бывает номинальная и реальная (за вычетом инфляции). Подробнее о видах доходности можно прочитать здесь.

Доходность рынка: понимайте правильно!

Понимать, что именно вы видите, очень важно, поскольку авторы могут трактовать различные виды графиков в пользу своих воззрений. К примеру, график инвестиций в рынок США с 1929 по 1975 год без учета дивидендов, но с учетом инфляции оказывается в нуле:

Из подобных картинок иногда делают вывод, что американский рынок вовсе не так эффективен на долгосроке, как об этом говорит множество других исследований. Однако с учетом дивидендов картина оказывается заметно лучше и дает уже 4.7% в год с общим ростом более, чем на 700%:

А если мы возьмем общую доходность рынка с дивидендами, но без учета инфляции, то и вовсе получим почти 7.5% годовых:

Какой из этих трех графиков «правильный»? Ответ: все. Вот только результат на них колеблется от нуля до почти 7.5% в год на отрезке в 45 лет. Есть смысл понимать, что вы получите реально — не правда ли?

Как возникает рыночная доходность?

Однако не меньше, а скорее заметно больше непонимания возникает по поводу того, как именно формируется рыночная доходность. Дело в том, что в ней участвует как спекулятивная, так и инвестиционная составляющая — тогда как внятно объяснить разницу между инвестициями и спекуляциями сумеет не так много людей.

Но как известно, все уже украдено до нас. В книге Богла есть отличная иллюстрация, поясняющая этот вопрос:

Пояснения к картинке. В самом верху мы видим доходность американского бизнеса, т.е. то, сколько получили его собственники. Результаты из финансовой отчетности компаний. Только в 1930-е этот результат оказывается отрицательным, тогда как в остальные десятилетия значения положительны. Обратим также внимание на среднее значение в 9.5% годовых.

Теперь перейдем вниз. Тут мы видим доходность фондового рынка, т.е. акционеров всех компаний из биржевого индекса. По десятилетиям она несколько отличается от дохода собственников, однако среднее значение практически совпадает: акционеры получили 9.6% годовых.

Наконец, в середине диаграммы стоит влияние коэффициента цена/прибыль. Тут представлена разница между коэффициентом в определенное десятилетие и средним P/E на промежутке в 100 лет. Положительное значение означает спекулятивный рост (переоценку акций). Отрицательное значение говорит о депрессивном рынке. Однако средний показатель на длинной дистанции оказывается почти равен нулю.

Какой из этого вывод? Доходность собственников бизнеса на длинной дистанции равна доходу акционеров . Это и есть инвестиции — покупать акции или их фонды, получая процент от бизнеса компании. Влияние спекулянтов, пытающихся ловить ценовые колебания и «гоняющих рынок» вверх и вниз относительно доходности бизнеса, со временем сводится к нулю, хотя в пределах десятилетия или даже больше это влияние может быть весьма заметным.

Что происходило, например, в 1980-е и 1990-е годы? Вокруг акций США был повышенный ажиотаж, за них готовы были платить приличные деньги в расчете на рост прибыли. Когда находился один покупатель, за ним следовал другой, повышая спрос. Инвестор в акции в это время получил заметно больше собственников бизнеса (см. столбцы диаграммы).

Тем не менее нетрудно заметить, что акционеры не всегда в выигрыше: например, так было в 1970-е и 2000-е годы. В это время на рынках был депрессивный настрой и за акции платили мало, так что акционер получил меньше, чем владельцы бизнеса.

Формула рыночной доходности

Итак, рассматривая рынок акций, формула рыночной доходности для инвестора оказывается довольно простой. Доход на фондовом рынке складывается из двух составляющих:

Прибыль = дивиденды + рост котировок акций (доходность рынка)

Исторически за последние 100 лет эти составляющие на рынке США распределялись примерно поровну (5% в год на рост акций и 4.5% на дивиденды). Однако на более коротких отрезках их влияние на результат сильно различалось: в 1930-е годы дивиденды были главным доходом акционеров, а во второй половине 1990-х вся доходность получалась от бурного роста котировок акций технологического сектора, которые платили минимальные дивиденды или не платили их вовсе.

Как получить рыночную доходность?

Для инвестора полная рыночная доходность недостижима, хотя к ней можно близко приблизиться. Причиной являются рыночные посредники, без которых для частного инвестора инвестиции невозможны. Где теряет инвестор?

1. Комиссии брокеру . За проведение любой операции, в частности покупки и продажи актива, брокер берет от одного до нескольких долларов. Это гораздо меньше, чем десятилетия назад, и уже сегодня некоторые брокеры в США предлагают эту услугу бесплатно. Как уменьшить ее влияние? Минимизировать число сделок, в том числе не производя операций на малые суммы.

2. Комиссии управляющей компании . Приобретая диверсифицированные фонды ETF со множеством бумаг, мы должны платить комиссию за управление. Т.е. за то, чтобы фонд придерживался состава копируемого им индекса. Уменьшить влияние этой комиссии можно подбором фонда — в некоторых случаях сегодня они взимают менее 0.1% в год.

3. Налоговые отчисления . С прибыли нужно заплатить налог государству в 13%. При зарубежном инвестировании избежать его нельзя, но можно растянуть во времени — налог не платится, пока прибыль не зафиксирована. А значит, пока акция растет, но не продана, ее прибыль работает по правилу сложного процента. На российском брокерском счету можно избежать уплаты налога, открыв ИИС.

4. Комиссии за ввод и вывод средств . Банки и брокеры как правило берут комиссии за переводы, хотя у некоторых брокеров есть лимит на бесплатный вывод — скажем, раз в месяц. В результате

Прибыль инвестора = доходность рынка – издержки – налоги

Можно ли получить больше доходности рынка?

Разобравшись с этим вопросом, попробуем понять, как можно обыграть рынок. Т.е. получить доход выше рыночного. Для этого нужно угадывать движения рыночной кривой, т.е. спекулятивный настрой других участников. Отнимая у них деньги, в теории можно превзойти биржевой индекс.

Инвестор = получает результат от работы бизнеса

Спекулянт = получает результат от игроков рынка

Представим себе такую картинку. На фондовом рынке находятся только шесть человек, которые покупают и продают акции. Цель — получить доход выше рынка. Предположим, рыночная доходность составила 7% в год. Один участник получил 32%. Что это значит?

Значит, он обыграл рынок на 25%. Откуда возьмется эта «избыточная» доходность? Из результата других пяти участников. Если предположить, что у них будет одинаковый доход, то все пятеро окажутся на 5% хуже рынка. Соответственно, доходность каждого составит только 2% годовых. Если же по 30% заработают два участника, то остальные уйдут в минус.

Насколько реально быть в числе победителей? Основную роль на рынке задает крупный капитал, размещаемый профессиональными инвесторами. В результате вы сражаетесь против профессиональных бойцов, которые сами несут большие потери. Результат: за 10 лет рынок обгоняют не более 2-3 активно управляемых фондов из десяти. Читайте здесь.

Доходность разумного инвестора

Таким образом, не стоит пытаться обыграть рынок — но нужно стремится взять от него по максимуму. Почему? Потому что даже потери в 1% дохода это более 10% за десять лет. Следовательно, на доход в 100 000 можно недополучить более 10 000 долларов. Потери 2-3% в год на длинной дистанции могут стоить от трети до половины (!) дохода. Что делать? Для оптимального результата нужно составить грамотный инвестиционный портфель с учетом следующих факторов:

- Выбирайте брокера с минимальными комиссиями за сделку

- Старайтесь совершать как можно меньше сделок

- Используйте в портфеле ликвидные индексные фонды с минимальной комиссией за управление

- Учитывайте комиссию брокера за вывод средств — в некоторых случаях она может быть 30-50$

- Учитывайте комиссию за неактивность — иногда брокеры снимают деньги за месяц, в котором вы не совершали сделок

- Учитывайте налоги — продажа актива с прибылью влечет его уплату. В расчете на рост капитала также целесообразно использовать фонды, реинвестирующие дивиденды, чтобы не платить дивидендный налог

Новичкам фондового рынка: честный разговор об облигациях

Почему люди предпочитают не давать деньги в долг? Потому что сперва даёшь, затем нервничаешь, чтобы вернули в срок, затем, когда не возвращают, как-то неловко намекнуть, а заёмщик и так всеми силами морозится. А если дать в долг государству, крупному банку, любимой ИТ-компании или своему городу? Надёжный заёмщик, гарантированный процент, точные сроки — это заставит задуматься даже самого далёкого от инвестиций человека.

Если бы я ранжировал инструменты фондового рынка и иные инвестиции по степени их консерватизма, то облигации занимали бы уверенное второе место после банковского депозита. Это популярный консервативный инструмент, который направлен на сохранение средств и получение небольшой доходности (+-значение инфляции, если нет кризиса). Однако если бы всё было так просто, то не стоило посвящать облигациям целую большую статью, всё ограничилось бы инструкцией: облигации РЖД и ОФЗ хорошие, а облигации компаний микрозаймов плохие, выбирайте хорошие, ждите доход. Предлагаю отвлечься от всех дел на 20-30 минут и погрузиться в тему облигаций, тем более что вопрос сохранения денег стоит перед многими нашими читателями.

Предыдущие статьи цикла:

Важный Disclaimer

После первой статьи серии мы получили обширный фидбэк и даже статью-ответ, где нас обвинили в том, что мы тупо популяризируем работу на бирже как лёгкий способ заработка. Поэтому расставим все точки над i.

- Наша серия статей — для новичков всех специальностей, а не только для программистов, аналитиков и математиков. Именно поэтому мы не окунаем читателей в разработку своих алгоритмов и сложную аналитику.

- Мы знаем сами и убеждаем вас — работа на бирже не быстрый и не лёгкий способ заработать. Заработать на основной работе и фрилансе проще и эффективнее. Но поскольку интерес к фондовым инструментам непрерывно растёт, мы хотим осветить эту тему доступно для всех. Во многом мы стараемся предостеречь читателей от потери больших сумм.

- Мы не продаём никакие финансовые продукты и стратегии, единственное, что есть у RUVDS для желающих попробовать себя на фондовом рынке, это сервера с предустановленным ПО METATRADER 5 (такая классная платформа со своим языком программирования и огромными возможностями). Такие же у нас есть и для любых других целей.

- Если у вас есть вопросы и пожелания, пишите в комментариях. Возможно, в конце цикла мы выпустим публикацию с ответами на наиболее важные вопросы.

Что такое облигации и какие они бывают?

Немного скучной теории. Облигация — это эмиссионная долговая ценная бумага, владелец которой в оговорённый срок имеет право получить от эмитента номинальную стоимость бумаги деньгами или имуществом. Также облигация может предоставлять право получения купонного дохода от её номинальной стоимости (процента).

Доход инвестора в облигации = купонный доход (периодические выплаты) + (цена погашения — цена покупки ценной бумаги).

Облигации считаются защитной частью инвестиционного портфеля любого инвестора — они не такие рисковые, как акции, относительно стабильные и имеют низкую волатильность. Их нередко сравнивают с депозитами в плане надёжности и доходности, однако это сравнение весьма условно, поскольку облигации имеют совершенно другую правовую основу и могут как значительно превышать среднюю ставку по вкладам, так и быть ниже неё.

Существует множество видов облигаций, но частных инвесторов и тем более начинающих покорителей фондового рынка должны интересовать четыре основных вида.

▍1. Корпоративные облигации

Корпоративные облигации — ценные бумаги, которые выпускают (эмитируют) коммерческие компании под какие-либо свои цели. С помощью облигаций они привлекают заёмные средства частных и институциональных инвесторов. В принципе, облигации может выпустить любая компания — от мелкой мошеннической конторы микрозаймов до таких гигантов, как Сбербанк, РЖД, МТС и т.д. Более того, при должном усердии любые облигации могут оказаться на бирже и стать доступными к покупке частными инвесторами (открытое размещение), поэтому на этом месте мы с вами запоминаем, что не все облигации одинаково полезны.

▍2. Облигации федерального займа

Облигации федерального займа ОФЗ — самый интересный, стабильный и нерушимый вид облигаций (ну если нерушимо государство, которое их выпустило). Приобретая ОФЗ, вы даёте в долг большому и надёжному заёмщику — государству. Весь срок обращения вы получаете купонный доход, а в конце срока гасите облигацию по номинальной стоимости (если вы её держите до этого времени). ОФЗ имеют низкую доходность, но и самый низкий риск потери средств, поэтому они пользуются неизменной популярностью у инвесторов всех категорий. ОФЗ выпускает Министерство финансов РФ и они могут быть номинированы как в национальной, так и в иностранной валюте. ОФЗ, как и остальные облигации, имеют ряд типов: по срокам, по фиксированности ставки, по индексации номинала (когда номинал пересматривается на основании данных об инфляции) и т.д.

Отдельно стоит сказать о народных облигациях (ОФЗ-Н) — государственных облигациях сроком от полугода до 3 лет и стандартным номиналом в 1000 рублей. Этот тип ценных бумаг выпущен специально для населения — чтобы познакомить значительный сегмент граждан с финансовыми инструментами, повысить уровень финансовой грамотности, ну и немного занять у населения, как без этого. ОФЗ-Н можно приобрести в отделениях Сбербанка, ВТБ, Промсвязьбанка и Почта Банка (это так называемые банки-агенты и их список может расшириться), а также в онлайн-брокерах этих банков. Покупка возможна от 10 штук (на старте было от 30, что делало облигации не особо народными), ограничение «сверху» — 15000 акций. 16 июля 2020 года Минфин России начал продажу ОФЗ-н нового выпуска объёмом 15 млрд рублей. Ставка первого полугодового купона установлена в размере 4,1% годовых, второго – 4,4% годовых, третьего – 4,7% годовых, четвёртого – 5% годовых, пятого – 5,3% годовых, шестого – 5,73% годовых. К слову, ставка по вкладу на 1097 дней в одном из «дорогих» Газпромбанке — 3,9%, в Сбербанке — 3,65%. Так что при той же надёжности и возможности снять, не теряя процент, облигации явно выгоднее будут.

В СССР облигации пользовались огромной популярностью и нашли своё отражение в плакатном жанре

▍3. Муниципальные облигации

Муниципальные облигации — это облигации, которые выпускает область, край, район и т.д. для привлечения денег на какие-то цели. Например, в городе Н. собираются строить новый мост или проспект и муниципальные власти принимают решение о выпуске облигаций для привлечения инвестиций в строительство. В принципе, муниципальные облигации ничем не отличаются от ОФЗ, разве что доходность обычно на 1-2% выше. Ну и, наверное, замечу, что если вы чувствуете, что в городе власть так себе, капитальное строительство развалено, подрядчики ненадёжные, а бюджет хронически дырявый, то стоит трижды подумать прежде чем вложиться в муниципальный займ, хотя риск всё равно минимален, потому что обязательство гарантировано муниципальной собственностью.

Инвестор может приобрести облигации при первичном размещении через брокера или у эмитента — для этого нужно оставить заявку и дождаться аукциона и объявления значения купонного дохода и окончательной цены облигации либо просто купить доступные облигации, например, в банке. Но, поскольку мы с вами не просто держатели бумаг под матрасом в течение 30 лет, нам интересен вторичный рынок. Тут стоит оговориться, что в большинстве случаев номинал облигации на российском рынке составляет 1000 рублей. Так вот, после размещения облигаций на вторичном рынке (спекулятивном), с номиналом, а, точнее, с ценой облигации происходят метаморфозы: какие-то бумаги продаются с наценкой, какие-то — с огромным дисконтом (до 500 р. и ниже). И тогда можно зарабатывать не только на купонном доходе, но и на разнице цены покупки и продажи ваших облигаций.

▍4. Евробонды

Евробонды (еврооблигации) — вид долгосрочных ценных бумаг. Приставка «евро» — тот случай, когда так исторически сложилось (эти облигации зародились в Европе, а именно в Италии), на самом деле евробонды выпускают практически все экономически сильные страны мира. Главное, что евробонды — это облигации, выпущенные в валюте любой страны, отличной от основной валюты государства. Кроме того, евробонды размещаются на любых финансовых рынках (1, 2 или нескольких стран), кроме рынка страны-эмитента. Евробонды — самые «длинные» облигации, срок некоторых выпусков достигает 40 лет (минимальный — 1 год, средний — от 10 лет). В России евробонды выпускают крупнейшие копорации и само государство. Частному инвестору, то есть нам с вами, покупка евробондов доступна через брокера (всё как всегда).

Евробонды — инструмент исключительной надёжности, поскольку все бумаги этого класса проходят андеррайтинг (специальный синдикат гарантов-андеррайтеров с участниками из разных стран выступает гарантом выплат по финансовым инструментам) и исключительной ликвидности (активно торгуется на фондовом рынке и всегда пользуется спросом). Что касается доходности, то она примерно на уровне ОФЗ, но бывает выше и ниже по корпоративным облигациям.

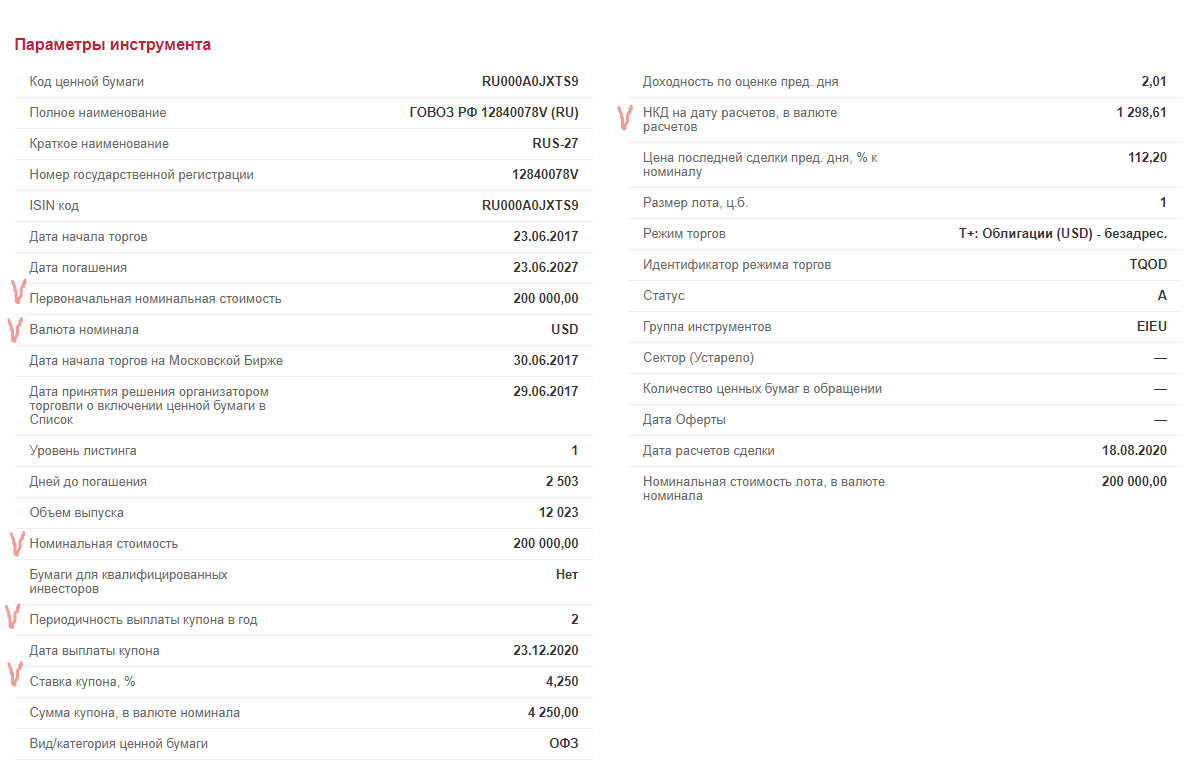

Пример еврооблигации РФ. Галочками — параметры, на которые нужно смотреть в первую очередь

К слову, на самом деле облигаций гораздо больше, однако часть из них совершенно недоступны частному инвестору.

Скучная часть статьи подзатянулась, поэтому сообщу ещё пару важных моментов и погнали дальше.

Итак, перед покупкой облигации важно изучить следующую информацию:

- эмитент — кто выпустил облигации; обратите внимание, что это должно быть государство, муниципалитет или известная, сильная компания — облигации малоизвестных организаций несут высокие риски;

- номинальная стоимость и цена продажи — если цена продажи сильно ниже номинала, скорее всего, участники рынка пытаются сбросить мусорные бумаги с огромным дисконтом, их покупать точно не стоит (если только у вас нет точной инсайдерской информации о предстоящем росте);

- периодичность выплат — сколько раз в год выплачивается купонный доход;

- ставка купона — доходность облигации в процентах годовых; слишком большая ставка должна вас насторожить, поскольку, скорее всего, компания решила привлечь инвестора обещанием доходности, но в реальности не справится с выплатами и произойдёт дефолт облигаций;

- комиссия брокера и иные выплаты — дополнительные платежи, которые могут сопровождать покупку ценных бумаг, в частности, обязательная комиссия брокера и комиссия за покупку облигаций (например, была у ОФЗ-н прошлого выпуска в размере что-то около 1-1,5%, но впоследствии её отменили).

Немного о налогах. В отличие от депозита, некоторый доход от облигаций подлежит налогообложению. Так, налогом облагается купонный доход корпоративных облигаций, выпущенных до 1 января 2017 года. Также налогом в 35% облагается превышение доходности, равной ключевой ставке + 5%, то есть по состоянию на начало августа 2020 года 4,25%+5%=9,25%. Купонный доход с ОФЗ, муниципальных облигаций и с корпоративных облигаций, выпущенных после 1 января 2017 года при непревышении значения 9,25%, налогом не облагается. Подробнее о налогообложении облигаций можно почитать здесь.

Ну и чем облигации лучше депозита?

Из-за надёжности, пониженного уровня риска и доходности одного порядка облигации чаще всего сравнивают с банковскими депозитами и нередко сравнение уходит в пользу депозита: мол, вообще не паришься — положил деньги в банк, подписал договор и забыл до поры до времени, деньги накапают сами. Однако эта мотивация для беспредельных лентяев. В наш век электронной доступности всего на свете и скоростного интернета приобрести облигации не так уж сложно и долго, а преимущества у них, между прочим, есть.

- Можно выбрать облигации с разными уровнями риска и доходности и сочетать их в своём инвестиционном портфеле.

- Если вы приняли решение продать или погасить облигации до срока экспирации (окончания срока), вы не теряете проценты, то есть купонный доход. При досрочном снятии вклада (кроме до востребования) проценты теряются.

Однако в отличие от банковского вклада, который можно в случае острой необходимости забрать досрочно в любой момент, облигации погасить досрочно чаще всего нельзя. Максимум, что можно с ними сделать, это продать на бирже по текущей рыночной цене, а значит понести риски изменения курса (например, вы купили облигации по 1000 рублей, срочно ликвидируете их по текущей рыночной цене в 870 рублей, а на момент погашения в 2022 они будут стоить аж 1330, вы теряете этот доход из-за срочности сделки). Но зато при досрочной продаже облигаций вы не теряете купонный доход — новый владелец ценных бумаг вам его компенсирует, то есть в отличие от банковского вклада, проценты вы не теряете.

- Низкий порог входа в инвестиции. Если вы когда-либо делали вклад в банке, то наверняка замечали, что ставка по вкладу зависит от срока и, главное, от суммы. Максимальный процент может достигаться при вкладе от миллиона и выше (иногда значительно выше). В случае облигаций обозначенный размер купона един для всех, 10 тысяч ты вложил или 10 миллионов.

- ОФЗ, евробонды и часть корпоративных облигаций значительно надёжнее банковского вклада. Если банк лопнет, возможны проблемы с выплатами вкладов (особенно выше страховой суммы, гарантированной агентством страхования вкладов (АСВ)).

- Если не предусмотрена плавающая ставка купонного дохода, доходность облигации может быть стабильнее доходности вкладов. Например, в том Газпромбанке за 10 лет ставка упала с 11% до 4,3%, а по какой-нибудь облигации купонный доход сохранился по ставке, допустим, 5%. Но опять же, это спорное преимущество, поскольку банковский процент может меняться разнонаправленно и с разной динамикой. Например, по ситуации последних десяти лет 2010-2020 банковский депозит оказался выгоднее облигации с купонным доходом 5,1%. А вот в динамике трёх предстоящих лет я почти уверен, что облигации ощутимо опередят банки в плане доходности, поэтому новичкам и самым консервативным инвесторам рекомендую. К тому же, не стоит забывать, что мы с вами ищем пути дохода, поэтому при разных экономических раскладах можно продавать облигации и вкладываться в акции или переводить деньги на вклад, который кажется выгоднее.

- Облигации — прекрасный инструмент для использования в сочетании с ИИС (индивидуальный инвестиционный счёт): если вы его откроете и будете покупать бумаги на него (а не на брокерский счёт) в течение трёх лет на сумму до 400 000 в год, только за счёт налоговых льгот вы получите доходность на уровне около 8% годовых (это не считая доходности самих облигаций). Недостатка два: нужно ждать три года и иметь доход, облагаемый НДФЛ по ставке 13% (чтобы было из чего вычет делать). Увы, самозанятым, ИП, пенсионерам, людям с серой зарплатой и просто любителям безработной жизни этот вариант не подойдёт.

Но, к сожалению, в отличие от депозита, у облигаций нет страхования вкладов, поэтому риски по ним чуть выше (если речь идёт о небольших объёмах средств). Хотя, честно говоря, в контексте постоянных санаций банков, ликвидации отдельных финансово-кредитных учреждений и постоянных слухов о снятии или замораживании каких-либо вкладов в пользу государства, существование страховки «на миллион четыреста» выглядит как-то блёкло.

Какой смысл вкладываться в этот скучный инструмент?

Итак, уверен, что после захватывающего мира акций и валюты облигации выглядят довольно скучно. Однако есть несколько важных нюансов, понимание которых поможет вам не только выбрать инструмент, но и заработать на нём несколько больше, чем возможный купонный доход.

Кстати, раздел «Облигации» прекрасно реализован в торговых платформах, таких как QUIK и Metatrader (который, кстати, безопаснее и быстрее работает на специальных VPS от RUVDS с METATRADER 5 на борту — опять не постесняемся и скажем, что у нас прямо лучшее решение для начинающих и продвинутых трейдеров, даром что нам доверяют крупнейшие брокеры страны). Там можно просматривать всю совокупность информации по этим ценным бумагам, делать заявки брокеру, совершать сделки. И именно там приходит понимание, что облигация — такой же предмет спекулятивных торгов, как и другие ценные бумаги, а не только инструмент балансировки инвестиционного портфеля.

Итак, о нюансах, которые вы должны знать с самого начала.

- Цена облигации всегда движется в противоположном процентным ставкам направлении: если процентные ставки растут, облигации дешевеют. Этот факт вы должны учитывать, если стремитесь продать облигации до срока погашения. Если же вы держите свои облигации до конца срока погашения (по номиналу), эти колебания вас не затрагивают.

- Начните разбираться с кривой доходности — она демонстрирует взаимосвязь между процентной ставкой по облигации и сроком погашения.С её помощью вы сможете оценивать эмиссии облигаций и снижать свои риски. Кстати, если возьмётесь, помните, что спред 0,5% между кривыми для рынка долговых ценных бумаг уже признак больших неприятностей, — помните, что это не рынок акций, здесь каждое движение может перевернуть всю ситуацию.

Классическая кривая доходности говорит нам о том, что чем длиннее срок размещения, тем выше доходность — это плата инвестору за риски в долгосрочной перспективе. Кривая кризиса показывает, что доходность падает на фоне долгосрочной неопределённости.

И вот тут наступает момент вашего перехода из новичка, который готов купить облигации супернадёжных заёмщиков на ИИС и выжидать, в профессионального частного инвестора. Понимание кривой доходности позволит вам не только выбирать облигации, но и прогнозировать свой доход на этом непростом рынке. Если вы готовы к погружению, сайт Мосбиржи ждёт вас.

- Если вы пришли в банк положить деньги на депозит и вам настойчиво предлагают отдать предпочтение облигациям, а вы вспоминаете, что на Хабре написано, что облигации это хорошо, остановитесь и изучите параметры предложения. С очень высокой вероятностью (да что там — почти всегда) вам предложат вложиться в так называемые субординированные облигации (по которым в случае банкротства банка выплаты состояться только после уплаты всех остальных долгов). Кроме того, в договоре может быть прописано право банка в любой момент и в одностороннем порядке отказаться от выплат процентов по заёмным средствам. Требуйте у навязчивого оператора проспект эмиссии и внимательно его читайте — скорее всего, вы откажетесь именно от таких облигаций.

- У облигаций могут быть разные купоны. Самый простой — постоянный купон, который установлен и известен на протяжении всего срока жизни облигации. Постоянный купон не нужно путать с фиксированным — по нему тоже можно предвидеть весь доход до дня экспирации, но при этом в разное время предполагаются разные ставки (как правило, от меньшей ставки к большей). Переменный купон неизвестен заранее и колеблется в зависимости от ключевой ставки Центробанка. Увы, по переменному купону рассчитать выгоду заранее не получится. Отдельно от переменного купона выделяют купон с плавающей ставкой, зависящей от какого-то конкретного параметра, например, от изменения уровня инфляции.

- Верите или нет, но ваши отношения с облигациями сложатся гораздо лучше, если вы не просто проанализируете все технические аспекты и разберётесь с кривой доходности, но и поставите цель, которая и определит вашу стратегию. Например, если вы копите на образование ребёнка, то стоит взять надёжный пакет облигаций и забыть о нём, а если вам интересен быстрый доход для перенаправления его на другие цели, то лучше повысить риски и использовать облигации как биржевой товар, совершая с ним сделки. Но основная стратегия для облигаций, конечно, сохранение денег и балансировка портфеля.

- Наконец, облигации — лучший способ переждать плохие времена в экономике и сберечь наличные средства в кризис. Для сохранения денег в такие периоды подходят краткосрочные инструменты, т.к. доходность ближе к истечению срока облигации выше, к тому же во время биржевого кризиса облигации теряют гораздо меньше, чем акции. Но опять же, повторю тезис из предыдущих статей: фондовый рынок это рисковая история и это не ваш карман и кошелёк, поэтому в него должны вкладываться деньги, которые не понадобятся вам в ближайшее время.

Риски облигаций

Как вы уже могли заметить по ходу статьи, облигации не так просты с точки зрения риска: с одной стороны, они более защищённые, чем даже вклады, с другой стороны, как ценная бумага и инструмент фондового рынка они несут специфические риски.

- Риск дефолта облигаций — ситуация, когда компании сперва не могут выплатить купонный доход в срок (технический дефолт), а затем и полностью отказываются от исполнения своих обязательств по займам. Я неслучайно сказал про компании, потому что чаще всего случаи дефолта облигации происходят именно по корпоративным обязательствам. По государственным и муниципальным бумагам дефолтов пока не было (хотя они в принципе не исключены).

▍Как снизить риски?

- Диверсифицировать инвестиции — не напрасный совет для всего фондового рынка. Даже если вы хотите работать с одними только депозитами и облигациями, не останавливайтесь на единственном эмитенте, сочетайте различные отрасли, дюрации (сроки), размеры и типы купона. Диверсифицированный портфель всегда безопаснее — потому что все яйца в одну корзину не крадут, даже если она кевларовая.

- Изучать финансовую отчётность и новости эмитента — первоочередная задача

трудящихся, товарищиинвестора любого уровня. Соотношение баланса и заёмного капитала, размеры выручки, эффективность инвестиций расскажут вам о компании в разы больше, чем совет брокера. Я вообще всегда советую взять хороший учебник по корпоративным финансам и раз и навсегда научиться читать цифры показателей развития компаний. Много проблем избежите. - Смотреть рейтинг эмитента на сайте биржи или рейтингового агентства (BBB- — это предел, всё, что ниже — бросовые инструменты). Как правило, рейтинги, присвоенные Standard & Poor’s, Moody’s и Fitch, оказываются правдивыми и свидетельствуют о реальном положении дел в компании или государстве.

- Обращать внимание на величину купона облигации. Это можно делать, даже не вдаваясь в кривую доходности: берёте ключевую ставку ЦБ РФ и если купон превышает её более, чем в два раза, забываете об этих облигациях (на середину августа 2020 она 4,25%, значит, купонный доход свыше 8-8,5% должен вызывать однозначное подозрение).

- Изучать прогнозы аналитиков по отраслям тоже полезно, поскольку крутая и успешная корпорация может превратиться в тыкву через 5-10 лет из-за потери актуальности отрасли или по иным причинам. Читайте прогнозы, не паникуйте, но держите в уме.

Ах да, чуть не забыл! Если вам лень шевелиться, анализировать и ходить по сайтам, можно купить портфельные, структурные инструменты у ПИФов (паевых инвестиционных фондов), которые позволяют в том числе приобретать пакетные стратегии даже на ИИС. В этом случае всё сделано за вас и никакие платформы и аналитические выкладки вам не понадобятся Однако по-прежнему стоит думать о рисках и комиссиях. И потом, гораздо прикольнее нащупать свою стратегию, изучить вдоль и поперёк QUIK или METATRADER, прокачаться в вопросах фондового рынка. Тот случай, когда любознательность и перфекционизм способны немного (или много) заработать.

http://investprofit.info/stock-market-profit/

http://habr.com/ru/company/ruvds/blog/515302/