Московская биржа – что это за структура и чем может помочь начинающему инвестору

В мире инвестиций много посредников. Некоторые из них абсолютно бесполезные и даже вредные, без других невозможно обойтись. Сегодня речь как раз о последних. Если вы формируете свой инвестиционный портфель на основе ценных бумаг, валюты или деривативов, то обязательно должны узнать, что такое Московская биржа, как она работает, из чего состоит и что полезного может дать инвестору.

История создания МосБиржи

Я не буду углубляться в дореволюционную историю. Достаточно знать, что в нашей стране не в 90-е годы XX века узнали, что такое биржа, а значительно раньше. Потом наступило многолетнее забвение рыночных принципов хозяйствования в экономике. Перерыв привел к тому, что сегодня мы практически заново их познаем. Отсюда и низкая финансовая грамотность населения, ничтожно маленькая доля тех, кто заранее думает о своей пенсии, и слишком большая доля людей, рассчитывающих в этом деле на государство.

Начну с современной эпохи развития биржевой торговли. История создания в нескольких ключевых датах:

- В 1992 г. была учреждена ММВБ (Московская межбанковская валютная биржа). По названию понятно, что занимались на ней в основном операциями с валютой. Позднее начались торги ценными бумагами.

- С 1995 г. начал развиваться срочный рынок, где проводились операции с деривативами (производными финансовыми инструментами).

- В 2003 г. велась активная торговля паями ПИФов.

- Параллельно ММВБ развивалась по своему пути еще одна российская биржа – РТС (Российская торговая система), на которой торговали акциями российских предприятий в долларах США.

- В 2011 г. ММВБ и РТС объединились в единую структуру – “Московская биржа”. От прежних времен остались два действующих индекса: индекс МосБиржи и индекс РТС. Они включают акции российских компаний в рублях и долларах США соответственно.

Сегодня Московская биржа – это современный, рыночный механизм торговли всеми известными инвестиционными инструментами: акциями, облигациями, фьючерсами, опционами, валютой и пр. Любой россиянин может участвовать в этом процессе и создавать собственный капитал, который обеспечит не только его будущее, но и будущее его детей. Чем раньше мы поймем, что это под силу самому обычному человеку, тем раньше получим финансовую свободу. Я искренне желаю этого всем нашим гражданам.

Структура и участники

В структуру группы “Московская биржа” входят:

- Фондовый рынок – место для совершения операций по купле-продаже акций, облигаций (федерального займа, корпоративных, региональных и еврооблигаций), депозитарных расписок, инвестиционных паев, ипотечных сертификатов, акций биржевых индексных фондов.

- Срочный рынок – торговля деривативами (фьючерсы, опционы).

- Валютный рынок – работает с валютами разных стран: доллар США, евро, юань, фунт стерлингов, украинская гривна, гонконгский доллар, белорусский рубль и казахский тенге.

- Денежный рынок – сделки РЕПО (покупка/продажа ценных бумаг с одновременным заключением соглашения об обратной сделке по заранее оговоренной цене), депозитно-кредитные операции от организаторов: Центробанка, Пенсионного фонда и др.

- Товарный рынок на базе Национальной товарной биржи проводит торги зерном, сахаром, золотом, серебром в поставочном режиме.

- НРД (Национальный расчетный депозитарий) хранит записи о владельцах ценных бумаг.

- Национальный клиринговый центр – посредник между продавцом и покупателем, который гарантирует своевременность и полноту расчетов.

МосБиржа предлагает большой объем информационных услуг (подписка на биржевую информацию) и технологические решения. Для начинающего инвестора на официальном сайте есть масса полезной информации. Но я написала об этом в отдельном разделе статьи.

Основные участники Московской биржи:

- Национальный клиринговый центр – специальный орган, который выступает гарантом совершения сделки между продавцом и покупателем. Он проверяет правильность соблюдения условий расчетов, берет на себя риски операций. Стороны сделки могут быть уверены, что одна из них получит деньги, другая – активы.

- Национальный расчетный депозитарий – независимый от брокеров орган, в котором хранятся записи о сделках с ценными бумагами. Если разорится брокерская организация, то инвестор не потеряет свои активы, потому что информация о них находится в депозитарии.

- Клиенты биржи – это самая многочисленная группа участников, которая включает юридических лиц, имеющих лицензии и допущенных к участию в торгах напрямую, а также физических и юридических лиц, которые могут стать клиентами участников с лицензиями и участвовать в торгах через них. Частные инвесторы относятся именно к последним. Чтобы получить доступ на биржу, нам надо сначала выбрать себе профессионального посредника – брокера или управляющую компанию.

Несколько полезных ссылок:

- Список участников торгов в разрезе секций, где они имеют право торговать.

- Список участников торгов на фондовом рынке.

Как проходят торги

Время работы биржи (МСК):

- с 9:30 до 23:50 – фондовый рынок;

- с 10:00 до 23:50 – срочный, валютный, товарный рынки.

На сайте биржи есть торговый календарь, в котором удобно смотреть дни, когда торги не проводятся (выходные и праздники).

Инвестор должен разбираться в режимах торгов:

- Т+0 означает, что переход прав на активы и все расчеты происходит в день осуществления сделки. Применяется для акций российских и иностранных эмитентов на вечерней торговой сессии.

- Т+1 означает, что переход прав на активы и все расчеты происходит на следующий день после фактической сделки. Применяется для облигаций, в т. ч. ОФЗ, с расчетами в рублях и юанях.

- Т+2 означает, что переход прав на активы и все расчеты происходит через 2 дня после фактической сделки. Самый распространенный на бирже, применяется для акций российских и иностранных эмитентов с расчетами в рублях, облигаций в долларах США и евро, паев ПИФов, акций ETF.

Торговля на бирже проходит по следующему расписанию (МСК):

- 9:50–9:59 – аукцион открытия. Определяется цена по каждому активу.

- 10:00–18:39 – торговый период.

- 18:40–18:50 – аукцион закрытия. Определяется цена по каждому активу.

Это расписание действует для акций российских эмитентов в рублях, облигаций в долларах США, евро, рублях и юанях. По акциям иностранных компаний с расчетами в рублях аукциона закрытия нет.

Вечерняя торговая сессия проводится без аукциона закрытия:

- 19:00–19:04 – аукцион открытия.

- 19:05–23:50 – торговый период.

К вечерней сессии допущены пока только акции российских эмитентов (не все).

С чего начать торговлю на бирже

Разберемся, как новичку начать торговать на бирже. Я выделила здесь 2 этапа:

- Осознание, чем именно вы хотите торговать. В соответствии с этим изучить площадки для купли-продажи выбранного инструмента (особенности торговли, список активов, режим работы, тарифы и пр.).

- Выбор посредника, который даст доступ на выбранную площадку, и открытие брокерского счета.

Выбор торговой секции и инструментов инвестирования

Основная масса инвесторов ориентируется на фондовый рынок. Именно там они могут купить акции российских и зарубежных компаний, облигации, еврооблигации, биржевые индексные фонды. Все брокеры автоматически открывают доступ на фондовый рынок МосБиржи.

Чтобы получить полную информацию об активах, которые торгуются на бирже, перейдите по ссылке. Дан исчерпывающий перечень ценных бумаг с указанием эмитента, вида бумаги и номером присвоенного уровня листинга.

Для тех, кто нацелен на торговлю фьючерсами и опционами, необходимо получить доступ на срочный рынок. Операции с валютой, напомню, проводятся на валютном рынке.

Выбор брокера и открытие брокерского счета

Следующий этап – выбор брокера и открытие брокерского счета. В своей практике открытия счетов у трех разных посредников я всегда пользуюсь определенными критериями.

- Наличие лицензии

Ее удобнее проверить на сайте Центробанка, потому что именно он и выдает разрешение на финансовую деятельность. На сайте необходимо найти раздел “Реестры” и скачать “Список брокеров”.

- Рейтинг МосБиржи

Я часто пропускаю п. 1, потому что список аккредитованных брокеров сразу смотрю на МосБирже. Без лицензии в него просто никто не попадет. Для меня интересен не сам список, а рейтинг. Биржа составляет его ежемесячно по разным критериям: количеству клиентов, в том числе активных, объему сделок, количеству открытых ИИС. Топ-25 – оптимальный список для выбора надежного брокера. Посмотреть рейтинги на фондовом рынке можно по ссылке.

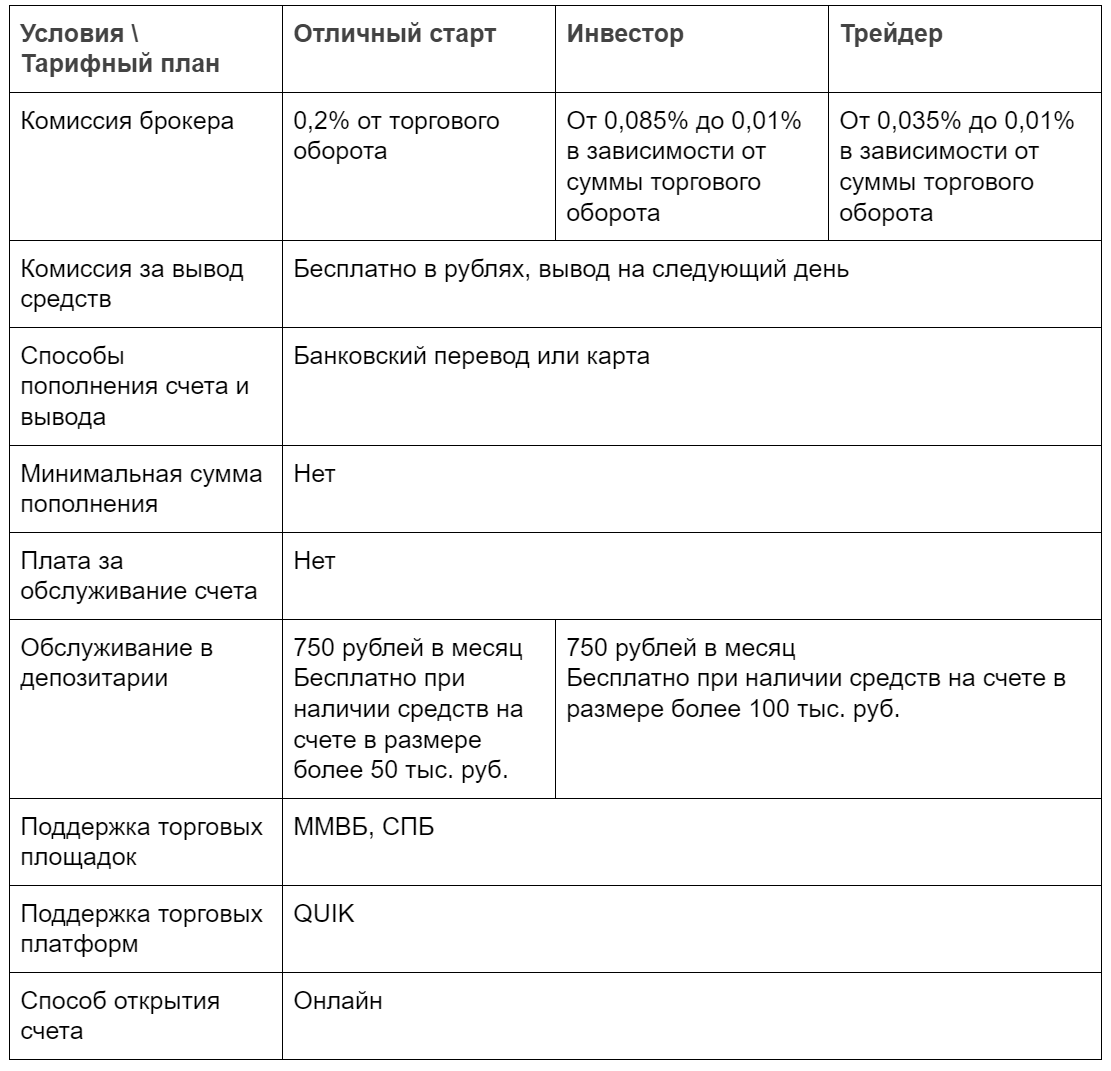

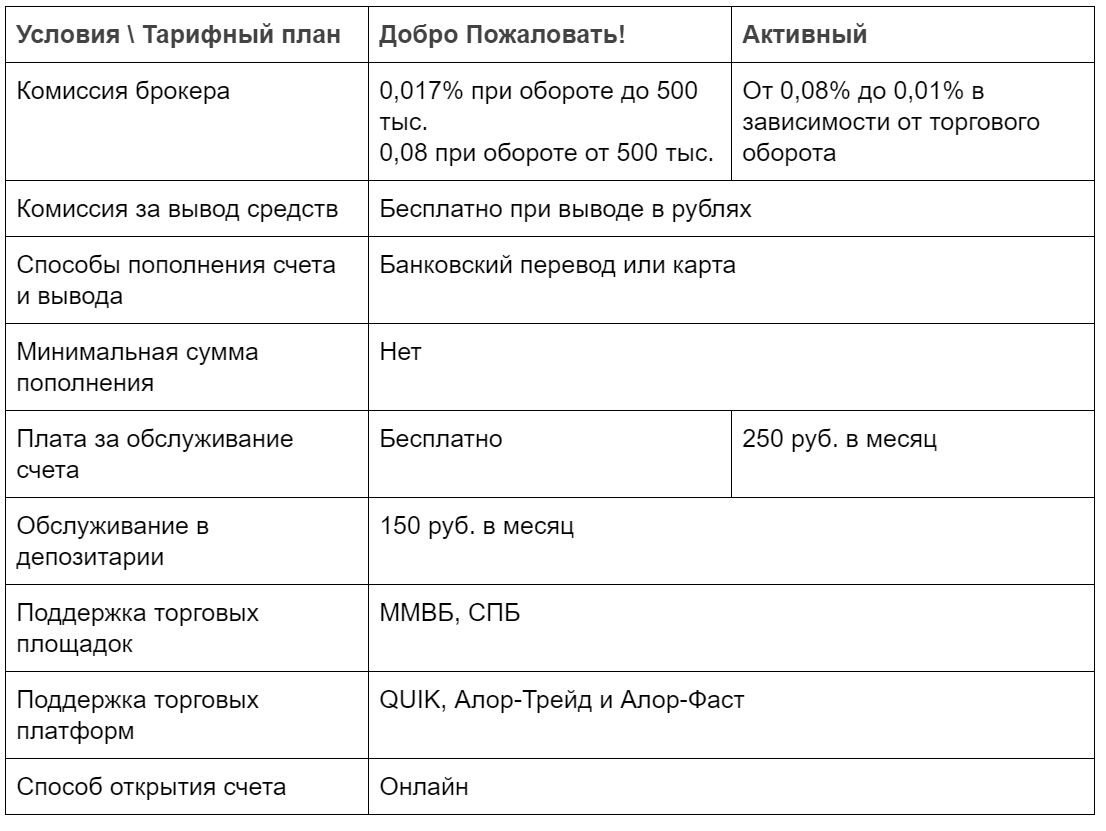

Самый сложный этап отбора. Придется найти и прочитать многостраничные документы на официальных сайтах брокеров, чтобы определиться с комиссиями. Если есть офис в вашем городе, то рекомендую обратиться за консультацией туда, чтобы сразу задать конкретные вопросы, а не читать много лишней информации.

Советую серьезно отнестись к вопросу тарифов. Они отличаются у разных брокеров в разы. При небольших суммах инвестирования велика вероятность, что большую часть дохода вы будете дарить посреднику. Именно такой опыт я получила, когда открывала свой первый ИИС. Через год пришлось его переводить другому брокеру именно из-за высоких комиссий.

- Условия обслуживания

Здесь надо обратить внимание на возможность открытия счета онлайн, удобство мобильного приложения или версии торговой площадки для компьютера, условия пополнения и снятия денег.

Вы можете открыть счет непосредственно на сайте или в офисе брокера. Московская биржа через свой “МаркетПлейс” позволяет открыть обычный брокерский счет и ИИС за 10–15 минут не выходя из дома, но выбор посредников пока ограниченный.

Как можно заработать на МосБирже

В этом разделе речь не пойдет о том, как купить ценные бумаги и на этом заработать. Этой теме посвящены отдельные материалы нашего блога. Хочу затронуть еще одну возможность получить прибыль с помощью Московской биржи – покупка ее акций под дивиденды.

В 2013 г. биржа вышла на IPO с объемом размещения 15 млрд руб. Это означает, что любой частный инвестор может купить ее акции и получать дивиденды. Ценные бумаги торгуются под тикером MOEX – это торговый код в терминале. На сайте размещена вся необходимая информация по дивидендной политике эмитента:

- последняя редакция документа – 2019 г.;

- целевой уровень доли прибыли, направляемой на выплату дивидендов, определяется как величина свободного денежного потока на собственный капитал;

- минимальная доля прибыли, которая может быть направлена на выплату дивидендов, составляет 60 % от чистой прибыли по МСФО.

Основными владельцами Московской биржи являются:

Чтобы попасть в число акционеров компании, достаточно купить ее акции, которые свободно торгуются на бирже. Текущая стоимость (по состоянию на 17.09.2020) – 148,87 руб. Компания имеет достаточно высокий индекс стабильности дивидендов равный 0,57. Статистика по выплатам это подтверждает:

Текущая дивидендная доходность составляет 7,26 %, что значительно выше банковских депозитов. С февраля 2013 г. котировки акции выросли в 2,76 раза (с 53,89 до 148,74 руб. на 17.09.2020).

Основной доход МосБиржа получает из двух источников:

- Комиссии от участников торгов. Величина показателя зависит от объема торгов, суммы сделок и размера комиссионного вознаграждения.

- Размещение остатков денежных средств клиентов под проценты.

С каждым годом доходы биржи растут, поэтому с учетом выплаты стабильных и высоких дивидендов покупку акций MOEX можно рассматривать в качестве долгосрочных инвестиций в свой портфель.

Полезный материал для новичка на сайте МосБиржи

Отдельно хочу остановиться на том, что начинающему инвестору стоит посмотреть на сайте МосБиржи.

МаркетПлейс

Это новый ресурс биржи для новичков. Есть образовательный контент (статьи об инвестициях, обучающая рассылка), идеи для покупки ценных бумаг с аналитикой по конкретной компании. Здесь же можно онлайн открыть брокерский счет. Правда, на мою попытку это сделать выдал всего двух возможных брокеров: “Открытие” и “КИТ Финанс”.

Надеюсь, что список будет пополняться. Интересная возможность потренироваться на демо-счете с виртуальными 100 000 руб. Попробуйте свои силы до того, как начнете тратить реальные средства.

Школа Московской Биржи

Школа Московской Биржи существует уже несколько лет. В ее основе практические вебинары: платные и бесплатные. Можно выбрать уровень обучения: новичок, средний, профессионал.

Частным инвесторам

Вкладку “Частным инвесторам” рекомендую открыть всем начинающим инвесторам:

- С чего начать? Расскажут, что должен сделать инвестор, чтобы начать торговать на бирже.

- Продукты. Познакомят со всеми инвестиционными инструментами, которые торгуются на бирже: акциями, облигациями, еврооблигациями, биржевыми фондами, фьючерсами, опционами, валютой.

- Котировки. Информация необходима не только новичкам, но и профессионалам.

- Торговый календарь. Интерактивный календарь, который подскажет даты исполнения фьючерсных контрактов и погашения облигаций.

- Налоговые льготы. Обязательная к просмотру и внимательному изучению всем инвесторам (не только начинающим) вкладка. Вся информация по налогообложению ценных бумаг – в презентациях.

- Обучение. Перенаправляет на Школу Московской Биржи.

Индексы

Вкладка “Индексы” полезна тем, кто интересуется, какие индексы котируются на бирже, что в них входит, как рассчитываются и какую динамику показывают с момента создания.

Например, по индексу МосБиржи можно на одной странице узнать много интересного: основные характеристики, динамику изменения котировок, отраслевую структуру и топ-10 акций. В отдельной вкладке “База расчета” есть полный перечень ценных бумаг, входящих в индекс (38 штук на 18.09.2020).

Заключение

Московская биржа – структура, без которой невозможно функционирование рыночных механизмов в экономике страны. На сегодня это современная и динамично развивающаяся компания, которая предлагает целый комплекс услуг.

Мне как частному пользователю торговать на бирже удобно. Сайт, в отличие от сайтов многих брокеров, понятный и информативный. Мне часто приходится к нему обращаться, чтобы посмотреть актуальную информацию. Новичкам в обязательном порядке советую исследовать все вкладки, чтобы получить представление о компании, которая принимает непосредственное участие в развитии финансового рынка России.

]]>

7 лучших брокеров в России 2020 года. Обзор биржевых брокеров для торговли на фондовом рынке.

Ключевым этапом для биржевых игроков, собирающихся инвестировать в акции, будет выбор надежной и выгодной брокерской компании. От того, какую брокерскую компанию вы выберите, будут зависеть ваши результаты инвестиции. Поэтому нужно, чтобы брокер удовлетворял вашим личным критериям и приносил удобства во время использования.

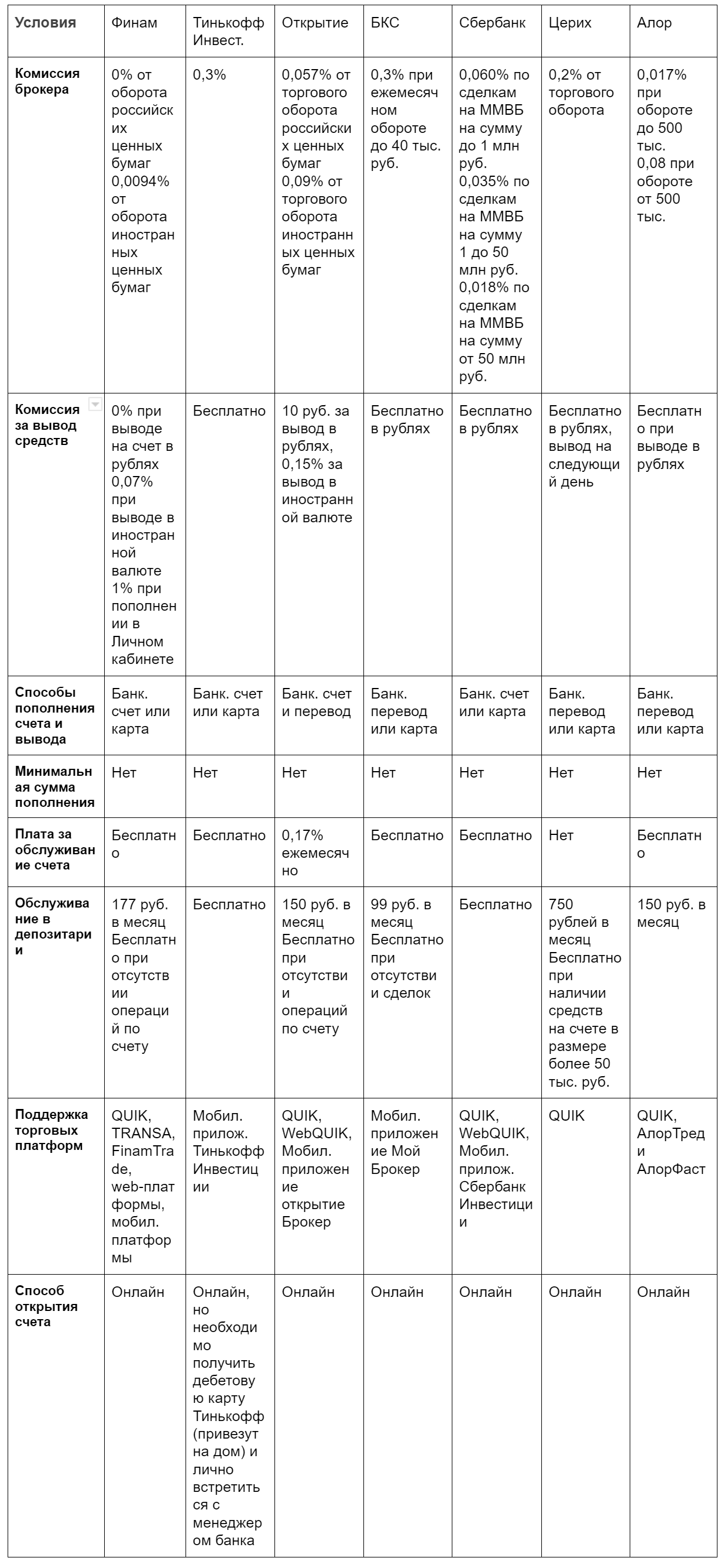

Несмотря на то, что по некоторым аспектам брокеры не сильно отличаются, например, разница в торговых комиссиях минимальна, а за пополнение и вывод зачастую и вовсе не нужно платить, если вы пользуетесь банковскими картами, все же у них есть ключевые различия, на которые нужно обратить внимание.

Как выбрать брокера для торговли на фондовом рынке

Один из главных показателей при выборе брокера — надежность. С компанией не должно возникать никаких проблем в ходе работы, и она должен иметь соответствующие лицензии на предоставление брокерских услуг, выданные финансовыми регуляторами того региона, в котором функционирует компания.

Брокер должен предоставлять все необходимые инструменты для трейдинга и обладать простым и интуитивно-понятным интерфейсом. Многие брокеры предоставляют актуальную информацию из мира инвестиций — это тоже важный критерий. У клиента не должно возникать проблем с поиском нужной информации.

Следующим важным критерием будут условия торговли. Обратите внимание, какие акции доступны у того или иного брокера, сколько всего торговых пар и какие есть ограничения. Например, не все брокеры предоставляют доступ к иностранным рынкам. Поэтому нужно смотреть, к каким фондовым биржам предоставляется доступ.

Примечание. ЦБ решил ужесточить правила доступа неквалифицированных инвесторов к покупке акций на иностранных рынках. Новые поправки к закону “О рынке ценных бумаг” пока приняты только в первом чтении.

Согласно новым условиям, инвесторы должны удовлетворять следующим критериям:

Сумма на счетах инвестора составляет не менее 10 млн руб.;

Сумма инвестиций составляет не менее 1,4 млн руб., но при условии, что в течение полугода инвестор совершает сделки на сумму не менее 6 млн. руб.;

Получение аттестата саморегулируемой организации (СРО).

В иных случаях максимальная сумма для инвестирования через российских брокеров составит 50 тыс. рублей в год.

Новички могут испытывать сложности при выборе брокеров, поскольку все условия сильно разрознены и представлены в виде больших списков на различных страницах сайта — в этих дебрях легко запутаться. Для того, чтобы облегчить процесс поиска нужной информации о брокерах, мы собрали все необходимые сведения, которые упростят выбор нужной компании для инвестирования на фондовом рынке.

Исследуем брокеров

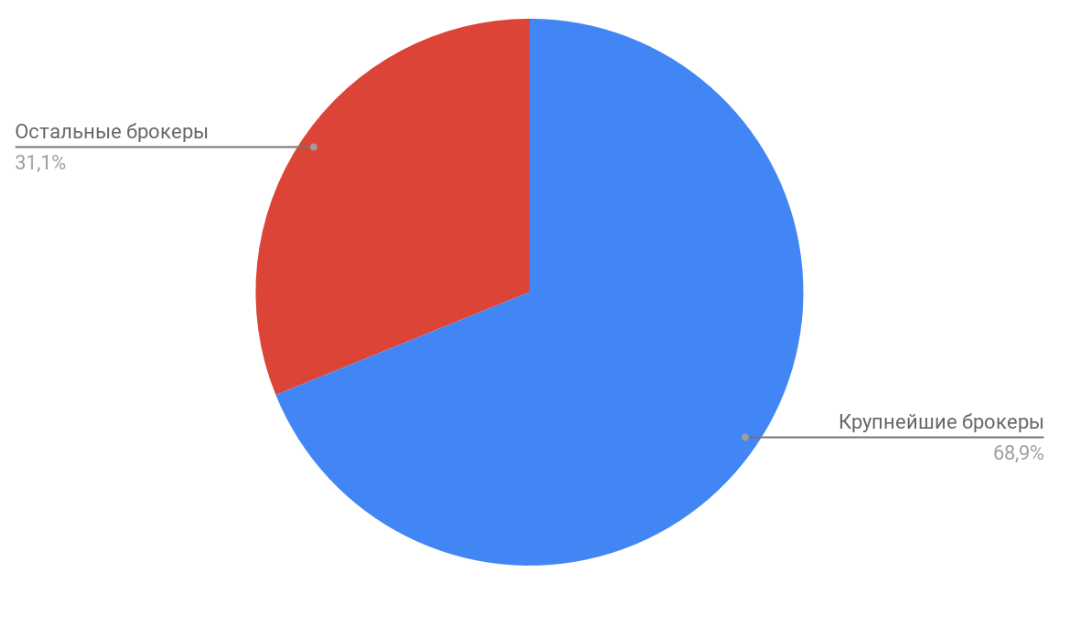

В рамках этого исследования мы рассмотрим семь крупнейших брокеров России, предоставляющих свои услуги на основе лицензии ЦБ. На диаграмме представлены торговые объемы 7 крупнейших брокеров, которые мы будем исследовать, по состоянию на февраль 2020 года. Этим брокерам принадлежит более 68% общего торгового объема на российском рынке акций.

Соотношение объема торгов 7 крупнейших брокеров

При выборе торговых брокеров для исследования мы руководствовались не только объемами торгов и количеством клиентов, но, в первую очередь, качеством условий, которые они предоставляют своим пользователям. Один из важнейших показателей при выборе посредника для инвестиций в акции — лояльность к клиентам.

Поэтому список рассматриваемых брокеров будет выглядеть так:

Группа Банка ФК «Открытие» (www.open-broker.ru)

АО ИК «ЦЕРИХ Кэпитал Менеджмент» (www.zerich.com)

Что оцениваем

Мы выделили ключевые параметры, по которым будем оценивать брокерские компании. В этот список включены не все параметры, а только самые основные. Например, наличие аналитических материалов и обучающих курсов не так критично для брокеров, поскольку для этого существуют специальные сервисы, собирающие полную информацию о рынке, предоставляющие экономические календари и другие полезные данные. Перечислим критерии, которые будем сравнивать при оценке брокеров.

Лицензии брокера

Это один из ключевых параметров. Но все перечисленные брокеры работают на территории Российской Федерации и представлены в реестре Центробанка. Это значит, что все брокеры, которые мы будем сравнивать, обладают необходимыми лицензиями. Поэтому мы не будем включать этот параметр для исследования компаний.

Торговые комиссии

Это один из важнейших параметров. Если комиссии высокие, то пользователям будет сложнее получать прибыль от внутридневного трейдинга. А значит, брокер будет более узко специализирован и скорее подойдет для инвестиций. Особенно, если речь идет о новичках.

Брокерская комиссия составляет основную часть доходов компании. В этом более крупные брокеры, как правило, выигрывают у небольших контор: за счет большого торгового оборота они могут снижать комиссии, но при этом их доход все равно останется существенным. Ставка может быть фиксированной за сделку или процент от суммы покупки или продажи акций.

Пополнение и вывод

Некоторые из брокеров являются дочерними компаниями крупных российских банков. Это значит, что они могут навязывать свои услуги, предлагая выгодные условия только при использовании их собственных продуктов и услуг. Поэтому этот пункт мы внимательно изучим у каждого брокера.

Условия обслуживания

Биржевая игра сейчас широко доступны, и мы уже давно пережили тот период, где на бирже играли профессионалы. В наше время покупка акций доступна каждому физическому лицу, достигшему 18 лет, кроме определенных ограничений, установленных законодательством. Не все начинающие биржевые игроки располагают крупной суммой и могут позволить себе дорогое обслуживание, поэтому мы сравним стоимость за обслуживание депозитного счета, на котором хранится информация о сделках клиента и записи о купленных ценных бумагах.

Второй ключевой фактор — сумма минимального депозита. Брокерам невыгодно обрабатывать операции с маленькими суммами по той причине, что они нагружают систему. Лучше, чтобы сделок было меньше, но на большие суммы. Но брокеры стремятся охватить как можно больше клиентов, поэтому снижают требования для депозита вплоть до минимальных. Сейчас начать инвестировать можно и со 100 рублей.

Мы также проверим, как брокер предоставляет возможность открытия торгового счета. В современном мире самый ценный ресурс — время. Поэтому важно, чтобы процесс был максимально быстрым и удобным, и можно было открыть счет в режиме-онлайн. Но это все же не будет ключевым показателем, если, например, брокер проигрывает по остальным фронтам.

Доступ к иностранным ценным бумагам

С доступом к российскому рынку проблем не возникнет: ценные бумаги отечественных компаний можно приобрести на любой бирже. Но с иностранным фондовым рынком все иначе. Дело в том, что доступ к более чем 1000 ликвидных акций в РФ предоставляет только один эмитент — Санкт-Петербургская биржа. Поэтому торговать акциями иностранных компаний клиент смогут лишь в том случае, если брокеры подключены к этой бирже.

Примечание. В рамках законодательства существует ряд ограничений для неквалифицированных инвесторов:

Инвестору необходимо обладать на счету суммой не менее 6 млн. или совершить сделки, эквивалентные этой сумме, в течение года.

Если инвестор не располагает такой суммой, то сумма покупки иностранных акций для него ограничена 100 тыс. руб.

Если инвестору потребуется снять эти ограничения, то в этом случае ему придется пройти тест на знание инструментов фондового рынка.

Законодательные ограничения распространяются также и на производные торговые инструменты, в том числе фьючерсы, опционы и другие деривативы. Эти инструменты относятся к маржинальной торговле с использованием кредитного плеча, которая представляет высокий риск даже для профессиональных трейдеров, не говоря уже о новичках. Поэтому данный критерий мы рассматривать не будем. Более того, новичкам лучше избегать торговлю, поскольку при неумелом использовании можно быстро лишиться своих средств и обнулить баланс торгового счета.

Доступ к торговой платформе

Еще 10 лет назад хедлайнерами сцены были персональные компьютеры, через которые трейдеры получали доступ к терминалу с помощью программ, таких как QUIK и MetaTrader. Эти программы популярны и сейчас, но в узких кругах опытных биржевых игроков. Для новичков интерфейс может показаться запутанным, поэтому они скорее всего предпочтут более удобный вариант, например, торговлю через мобильное приложение — этот фактор мы также внимательно изучим в рамках исследования.

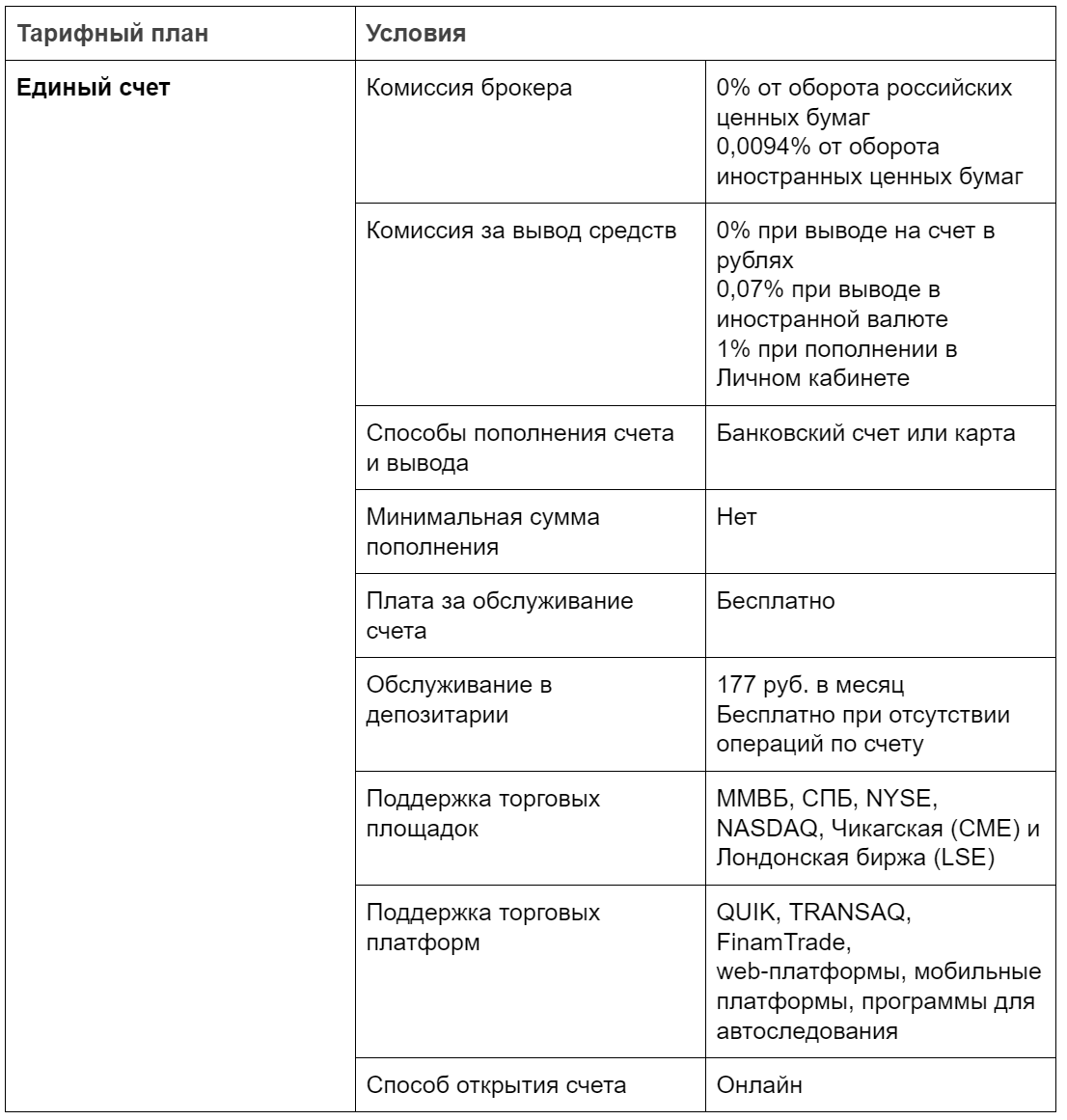

Финам

Брокер Финам — пионер фондового и валютного рынка, предоставляющий брокерские услуги с 1994 года. Это крупнейшая брокерская компания на территории России. Помимо брокерских услуг Финам предоставляет широкий спектр услуг для трейдинга, инвестиций, банкинга, доверительного управления и экспертной аналитики. Вы можете обратиться к Финам практически за любыми необходимыми услугами.

Брокер Финам — пионер фондового и валютного рынка, предоставляющий брокерские услуги с 1994 года. Это крупнейшая брокерская компания на территории России. Помимо брокерских услуг Финам предоставляет широкий спектр услуг для трейдинга, инвестиций, банкинга, доверительного управления и экспертной аналитики. Вы можете обратиться к Финам практически за любыми необходимыми услугами.

Отсутствие комиссий за обмен российских акций (Низкая комиссия для иностранных акций);

Развитая инфраструктура и большое количество сервисов для инвесторов и трейдеров, в том числе функция копирования сделок;

Есть мобильная платформа;

Самый широкий выбор иностранных бирж;

Для инвесторов действует единый тариф.

- Полная информация о тарифе содержится в большом файле, где трудно будет найти необходимые данные, и это займет немало времени.

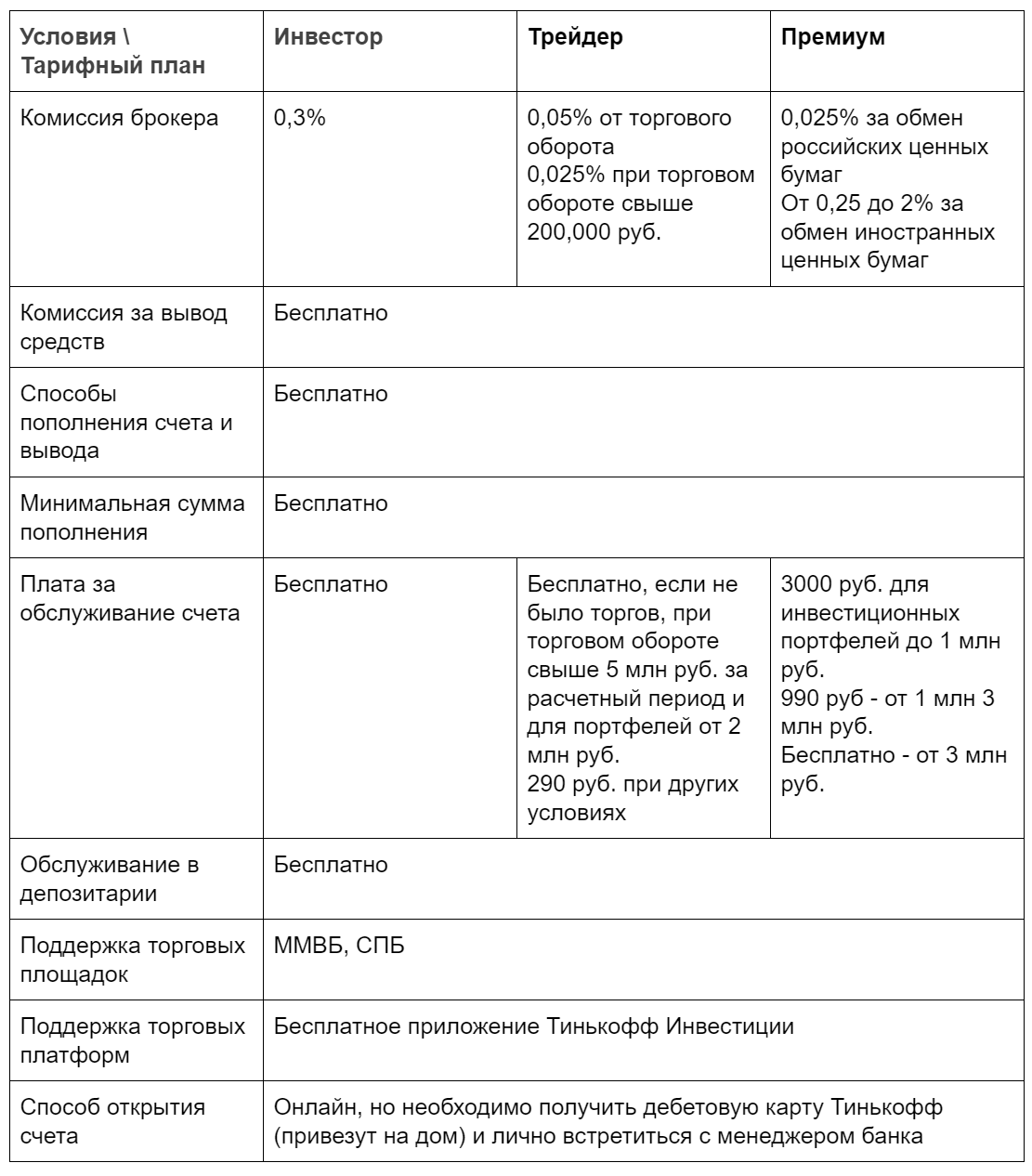

Тинькофф Инвестиции

Тинькофф Инвестиции — популярный и современный сервис от одноименного банка. Тинькофф позиционируется себя как интернет-банк и стремится добиться максимального удобства для клиентов: нет необходимости посещать офис, а если нужно встретиться с менеджером банка, то он сам к вам приедет. Этим сервис Тинькофф существенно выделяется среди остальных.

Тинькофф Инвестиции моложе большинства своих конкурентов, но быстро набирает темпы роста. Сейчас брокер уже находится на первом месте по количеству клиентов — 138,645, крупнейших некогда брокеров Сбербанк и ВТБ. Банк занимает пока 11 место по объему торгов, но имеет все шансы выбиться в лидеры.

Качественная поддержка клиентов;

Удобное и бесплатное мобильное приложение;

Доступ к рынку иностранных акций.

Комиссии за сделки выше, чем у большинства остальных брокеров;

Для открытия счета необходимо получить карту Тинькофф Банк, в чем заключаются подводные камни. Если не было операций по счету, то за обслуживание карты будут взиматься 99 руб./месяц.

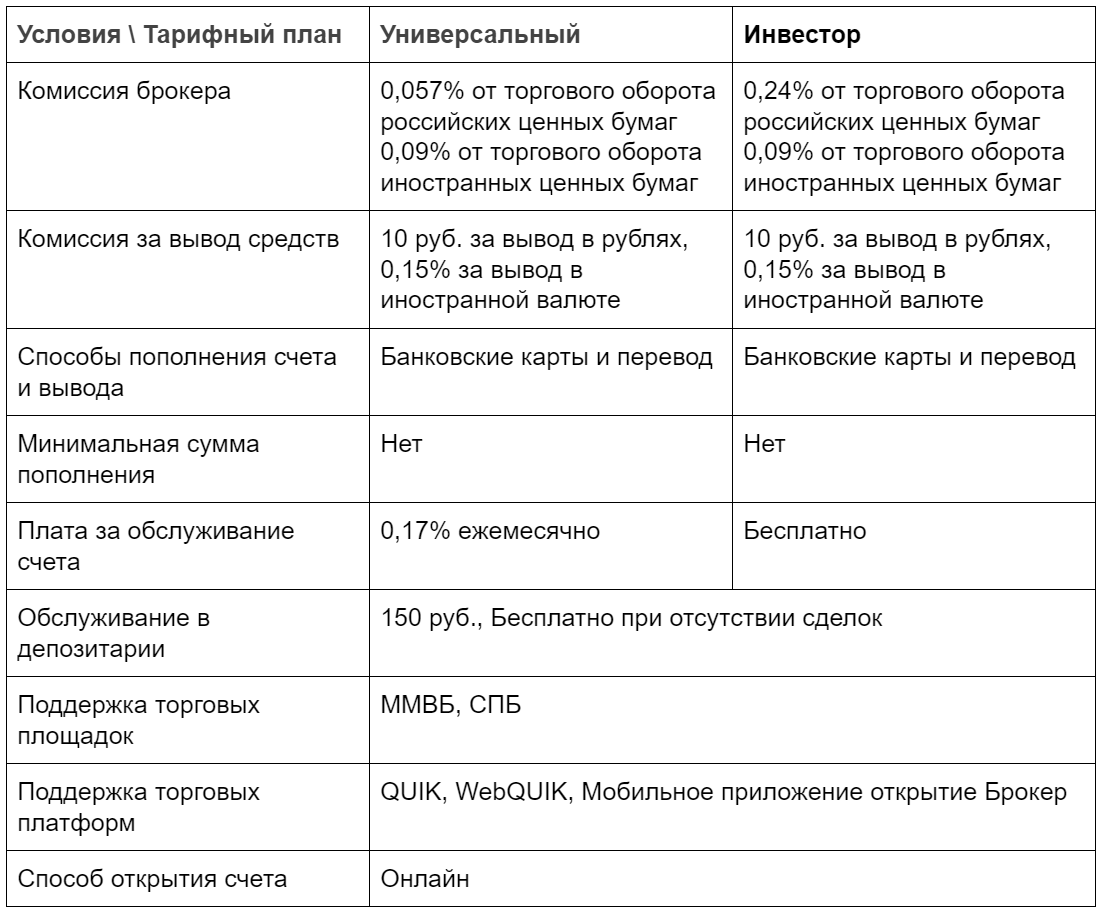

Открытие

Открытие ведет брокерскую деятельность более 24 лет и в настоящее время замыкает пятерку крупнейших брокеров на территории РФ. Не следует путать брокерскую компанию и банки, по отношению к которым она являются дочерней компанией. Также, как в случае с банком Тинькофф, клиенты часто жалуются на обслуживание в банке Открытие. Но банки не связаны непосредственно с деятельностью брокера. Да, с банками часто возникали проблемы, но с брокерами все в порядке.

Высокий рейтинг надежности;

Доступ к иностранным рынкам;

Низкие комиссии для стартового тарифа.

За вывод взимается комиссия, хоть и небольшая — всего 10 руб. или 0,15%.

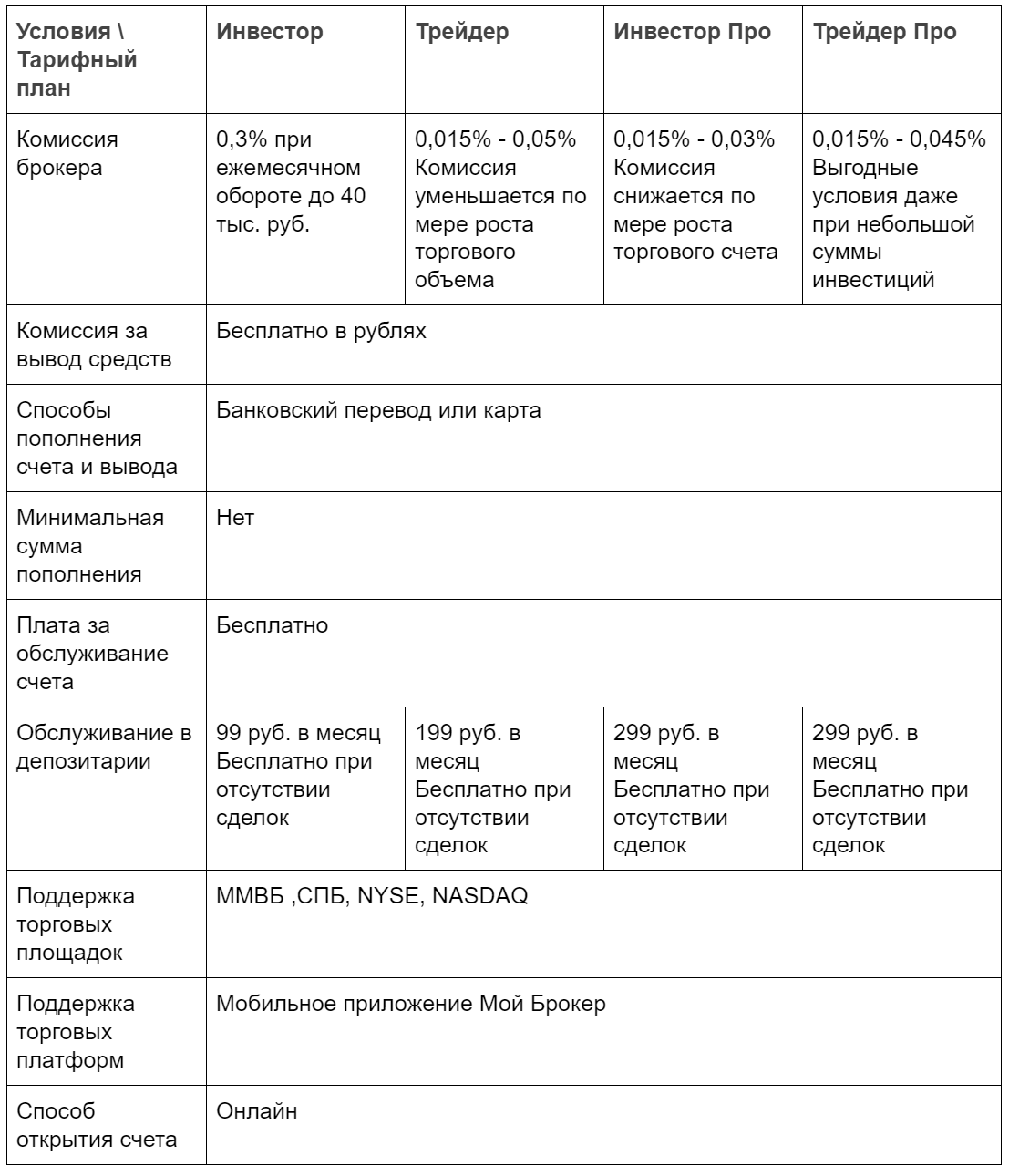

Брокер БКС — лидер по объему торгов среди российских брокеров и одна из старейших компаний, предоставляющих посреднические услуги на рынке ценных бумаг. БКС обладает полноценной инфраструктурой, сопоставимой с брокером Финам.

Название БКС часто ассоциируется у пользователей именно с брокерскими услугами. И не зря: основное направление деятельности брокера — предоставление услуг на рынке акций. Поэтому тщательнее всего БКС подходит к обслуживанию счетов инвесторов.

Доступ к иностранным акциям;

Отсутствие комиссий за вывод;

Можно инвестировать с любой суммы на стартовом тарифе;

Услуги депозитария входят в тариф;

Комиссия снижается при увеличении торговых оборотов.

Высокая комиссия (если низкий торговый объем сделок).

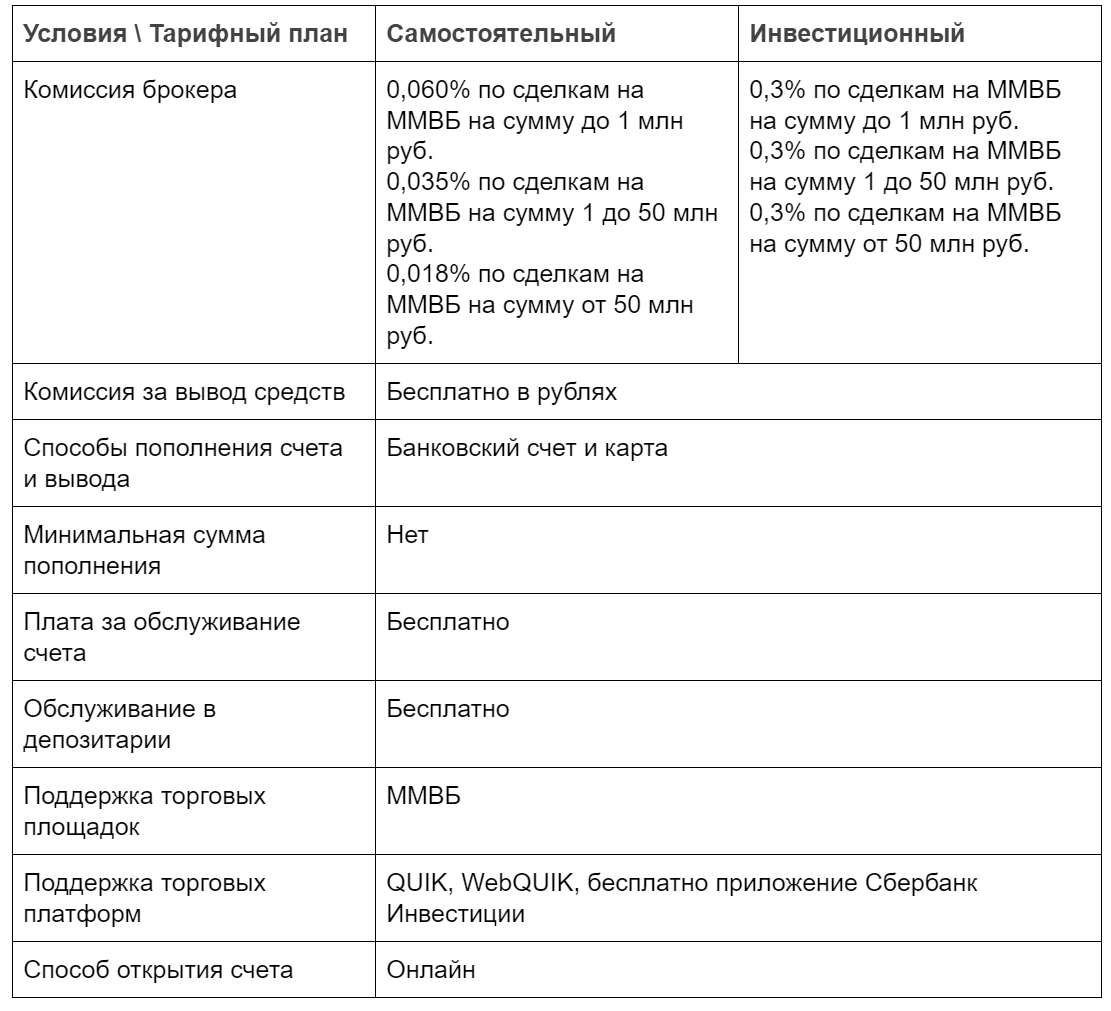

Сбербанк

Брокер Сбербанк относится к группе одного из крупнейших банков России, поэтому с ним надежно инвестировать. Сбербанк обладает, пожалуй, самым высоким уровнем доверия среди остальных компаний. Поэтому по числу пользователей брокера Сбербанк обогнал только Тинькофф из-за своего инновационного подхода к обслуживанию клиентов.

Брокер Сбербанк относится к группе одного из крупнейших банков России, поэтому с ним надежно инвестировать. Сбербанк обладает, пожалуй, самым высоким уровнем доверия среди остальных компаний. Поэтому по числу пользователей брокера Сбербанк обогнал только Тинькофф из-за своего инновационного подхода к обслуживанию клиентов.

- Высокий уровень доверия компаний;

- Низкие торговые комиссии на тарифе для старта;

- Отсутствует плата за услуги депозитариев;

- Поддержка мобильной платформы.

-

- Высокие комиссии для тарифа Инвестиционный.

-

- Поддержка только Московской Фондовой Биржи;

Церих

Церих предоставляет брокерские услуги с 1993 года, но несмотря на это, ему не удалось выбиться в лидеры. Это может быть связано с тем, что брокер больше ориентирован на более крупных инвесторов, т.е. он нацелен на узкую аудиторию. Давайте рассмотрим, какие условия брокер Церих предоставляет своим клиентам.

Церих предоставляет брокерские услуги с 1993 года, но несмотря на это, ему не удалось выбиться в лидеры. Это может быть связано с тем, что брокер больше ориентирован на более крупных инвесторов, т.е. он нацелен на узкую аудиторию. Давайте рассмотрим, какие условия брокер Церих предоставляет своим клиентам.

Доступ к рынку иностранных ценных бумаг;

Бесплатный доступ к торговой платформе QUIK;

Дорогое обслуживание по сравнению с другими брокерами;

Высокие лимиты (для начинающих инвесторов);

Жалобы клиентов на дорогое обслуживание и задержку выводов.

Брокерская компания также относится к одним из старейших брокеров, но не пользуется высокой популярностью среди трейдеров, несмотря на выгодные условия торговли и доступность иностранного рынка. Возможно, причина в маркетинге, а возможно, еще в чем-то.

Алор стала одной из первых брокеров на территории России, предложивших торговать ценными бумагами через Интернет. Когда-то брокер Алор был в пятерке лидеров, но сейчас на рынке доминируют другие игроки.

Выгодные условия для новичков (примечательно, что для стартового тарифа комиссия выше, если увеличивается торговый оборот — большой плюс для новых клиентов);

Высокий рейтинг надежности;

Доступ к рынку иностранных акций;

Бесплатный доступ к собственному торговому терминалу.

Низкое качество поддержки;

Неудобный интерфейс сайта.

Сводная таблица сравнения брокеров

Для сравнительной таблицы мы выбрали базовые тарифы. Некоторые брокеры предоставляют до 5 и более тарифов, в которых легко запутаться. Тарифы кроме базового больше подходят уже опытным инвесторам, поэтому начинать лучше всего со стартовых тарифов.

Для сравнительной таблицы мы выбрали базовые тарифы. Некоторые брокеры предоставляют до 5 и более тарифов, в которых легко запутаться. Тарифы кроме базового больше подходят уже опытным инвесторам, поэтому начинать лучше всего со стартовых тарифов.

Если оценивать удобство предоставления услуг, то нельзя выделить какого-то одного брокера: все предоставляют возможность зарегистрироваться онлайн. Немного по этому параметру отстает Тинькофф Инвестиции — чтобы открыть счет, необходимо завести карту Тинькофф Банка.

Сейчас все брокеры также предоставляют бесплатно мобильное приложение инвесторам. Поэтому основные отличия между брокерами заключаются в условиях обслуживания и размере комиссий.

Проведя анализ, можно сказать, что у брокера Финам условия выгоднее, чем у большинства других компаний. К тому же он предоставляет множество вспомогательных сервисов для инвесторов и трейдеров. У Тинькофф Инвестиции высокие комиссии, но очень удобное бесплатное мобильное приложение. Еще у брокера постоянно проводятся акции.

При регистрации счета вам дадут в подарок акцию, и вы сможете месяц торговать без комиссий. Каждый инвестор руководствуется собственными принципами, поэтому однозначно сказать, какой из брокеров будет лучшим, нельзя. Поэтому тщательно оценивайте все позиции и не стесняйтесь обращаться к представителям брокера, чтобы уточнить интересующую информацию.

Группа Банка ФК «Открытие» (www.open-broker.ru)

АО ИК «ЦЕРИХ Кэпитал Менеджмент» (www.zerich.com)

Какие еще есть брокеры для инвестиций в акции

Необязательно выбор должен ограничиваться российскими брокерами. Существуют брокеры, работающие под юрисдикцией другой страны, но имеют свои филиалы в России, в результате чего доступны российским инвесторам для торговли на иностранных рынках. Это отличный вариант для инвесторов, которые не хотят останавливаться только на акциях ММВБ и СПБ. Одна из таких компаний — европейский партнер старейшего финансового холдинга Финам — брокер Just2Trade (Finam.eu). (Официальный сайт: www.finam.eu) Брокер регулируется Комиссией по ценным бумагам и биржа Республики Кипр (CySEC).

JUST2TRADE

Брокерская компания Just2Trade предоставляет инвесторам доступ к крупнейшим фондовым биржам, в числе которы NYSE, Nasdaq, LSE, Cboe, American Stock Exchange, Euronext и многие другие — всего 20 бирж, на долю которых приходится более половины торгового объема фондового рынка в мире.

Брокер поддерживает все крупнейшие фондовые биржи США;

Доступ к более 7000 акций иностранных компаний;

Отсутствует комиссия, если выводите деньги на счет Банка Финам или China UnionPay;

Квалифицированная поддержка клиентов;

Есть комиссия за вывод. Максимальная комиссия составляет 2.8%;

Есть ограничения на минимальную сумму пополнения — $100 или эквивалентная сумма.

Заключение

Если еще каких-то 15 — 20 лет назад брокеры выбирали клиентов, то сейчас все изменилось: брокеры вынуждены бегать за клиентами, чтобы «урвать свой кусок пирога».

Выбирая брокера, оценивайте, насколько удобно будет взаимодействовать с его инфраструктурой. Особенно, если вы впервые инвестируете в акции. Изучите сайт и приложения. Оцените, продуман ли интерфейс и подходит ли он лично вам прежде, чем заключите договор с брокером.

Также внимательно изучите вопрос о том, как оплачиваются услуги. Брокер может взимать фиксированную плату даже при отсутствии сделок на счете. Например, так происходит с Тинькофф Инвестиции. Однако в этом случае, если вы заключаете сделки, то плата не взимается даже за услуги депозитария.

Не стоит забывать, что инвестиции на финансовых рынках — это не только возможность увеличить капитал, но и понести убытки. Поэтому всегда оценивайте допустимые риски и вкладывайте только те деньги, которые не боитесь потерять. Читайте другие статьи нашего блога. Там вы найдете много полезной информации и гайд по инвестициям, например в статье: Как купить акции: полезный гайд по фондовому рынку

Если Вам понравилась наша статья — оцените ее пожалуйста, мы очень старались! 🙂