Что такое фондовый рынок — полный обзор понятия и основных этапов торговли на фондовом рынке + рейтинг брокеров фондового рынка России

Уважаемые посетители сайта «ХитерБобер», здравствуйте! Я — Алексей Морозов, эксперт и один из авторов. Тема сегодняшнего материала – торговля на фондовой бирже.

Здесь действуют немного иные законы в сравнении с рынком Форекс, поэтому необходимо быть внимательным.

1. Что такое фондовый рынок и как он работает?

Финансовый рынок можно условно поделить на три сегмента: товарно-сырьевой рынок, фондовый и валютный (Форекс).

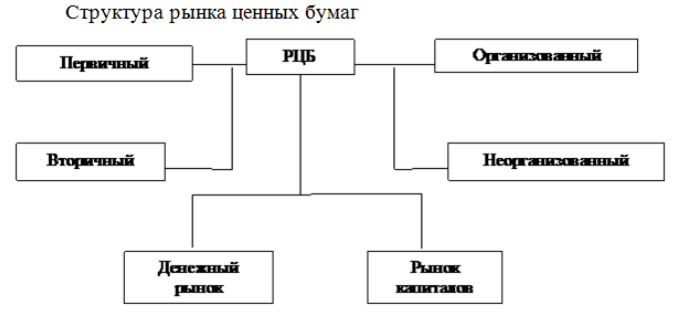

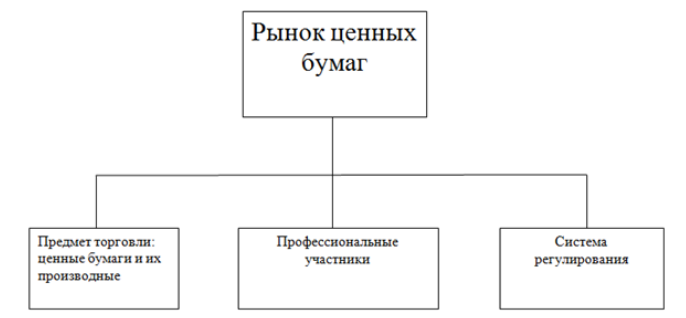

На товарно-сырьевом и валютном рынках продаются, соответственно, товары/сырье и валюта, а вот на фондовом – ценные бумаги. Ими могут быть акции, облигации, чеки, векселя, фьючерсные и форвардные контракты, а также опционы.

Ниже мы подробно охарактеризуем основные категории бумаг, котирующихся на фондовой бирже, а пока что познакомимся с участниками торгов.

Всех людей, имеющих отношение к фондовому рынку, можно поделить на три группы:

- Эмитенты – компании, выпускающие ценные бумаги (например, Газпром – эмитент акций).

- Инвесторы – люди, покупающие ценные бумаги для получения от них дохода.

- Трейдеры – те, кто хочет заработать на изменении курса ценной бумаги, а не на непосредственном доходе от нее.

Разницу между трейдерами и инвесторами легко пояснить на примере.

Пример

Если мы покупаем акцию Газпрома, чтобы получать с нее ежегодные дивиденды – мы выступаем как инвесторы. Если же мы купили акцию по цене 130 рублей и продали через час за 135 рублей, забрав 5 руб. прибыли – мы повели себя как трейдеры.

Очень важно знать определение понятия «голубые фишки». В казино фишка голубого цвета – самая дорогая, на бирже этим выражением нарекли ценные бумаги крупнейших и самых надежных компаний.

Акции «голубых фишек» гарантированно приносят дивиденды. Кроме этого, они очень ликвидны, поэтому позволяют хорошо зарабатывать на спекуляциях. По изменению цены «голубых фишек» можно судить об общем состоянии рынка.

2. Что можно купить на фондовом рынке — обзор ТОП-4 инструментов торговли

Давайте кратко охарактеризуем четыре основных инструмента, которыми можно успешно торговать на фондовой бирже.

Инструмент 1. Акции

Акция – ценная бумага, покупая которую, мы вносим капитал (равный стоимости акции) в общий капитал компании и получаем право на часть ее дохода. Например, при покупке половины всех акций мы будем забирать себе 50% дохода компании.

Часть заработка фирмы, которую владелец акции забирает себе, называется дивидендом. Как правило, дивиденды выплачиваются ежегодно.

Иногда Совет директоров может принимать решение не делиться прибылью с владельцами акций: она будут переинвестирована для получения еще большего дохода в будущем.

Инструмент 2. Облигации

Облигация – обязательство, по которому одна сторона (эмитент) обязуется выдать определенную сумму денег предъявителю облигации в назначенный срок.

Эмитентом указанных ценных бумаг могут выступать отдельные фирмы или государство. В первом случае выпущенные ценные бумаги будут называться корпоративными, во втором – государственными. Первые облагаются налогом, вторые – нет.

Облигации не подвержены таким резким колебаниям в цене, как акции, поэтому начинать трейдинг желательно как раз с них.

Инструмент 3. Опционы

Принцип опциона в следующем: мы строим предположение, как изменится цена финансового инструмента (им может быть все что угодно) через определенное время, например, через день.

Затем мы покупаем опцион, уплачивая за него определенную сумму, допустим, десять долларов. Уплаченная стоимость называется премией опциона. Когда проходит день (или иной срок), результаты анализируются.

Если предположение оказалось верным – мы получаем обратно вложенную сумму и еще прибыль. Если нет – просто остаемся без ранее выплаченных за опцион денег.

Инструмент 4. Фьючерсы

Фьючерс – это обязательство одной стороны предоставить другой определенный товар в указанном количестве по обговоренной цене в будущем.

Пример

Допустим, Роснефть хочет купить у Газпрома десять баррелей нефти через год. Для этого оформляется фьючерс: через год Газпром поставит Роснефти десять баррелей по той цене, которая была зафиксирована на момент подписания сторонами контракта.

Поскольку цена на нефть меняется, фьючерсами можно свободно торговать на бирже.

На заметку

Если на Форексе можно торговать как на росте рынка, так и на понижении, то на фондовой бирже получится заработать только при подорожании финансового инструмента.

Итак, основные объекты торгов мы перечислили, переходим к трем способам заработка на бирже ценных бумаг.

3. Как можно заработать на фондовом рынке — 3 проверенных способа

Стратегий ведения торговли на фондовой бирже (об этом на сайте есть отдельная статья) очень много, а вот направлений заработка всего три. Давайте их проанализируем.

Способ 1. Продажа акций и облигаций

Это направление заработка подходит только владельцам компаний, оперирующих ценными бумагами, или акционерным обществам, выпускающим акции.

Безусловно, фондовый рынок изначально был создан как раз для получения капиталов через продажу ценных бумаг. Если вы создали акционерное общество и выпустили акции, их размещение на бирже позволит быстро найти инвесторов.

Кроме заработка денег, можно использовать фондовый рынок как средство минимизации рисков. Заключение опционных или форвардных контрактов дает возможность не упустить прибыль в будущем, «закрепить» за собой хорошие финансовые возможности.

Способ 2. Инвестирование в ценные бумаги

В статье «Что такое Форекс – рынок форекс» мы говорили, что зарабатывать на валютном рынке можно только через спекуляции, торгуя на изменениях курсов валют.

Рынок ценных бумаг предоставляет возможность превратить торговые инструменты в источники постоянной прибыли и обеспечить себе спокойную жизнь со стабильным доходом.

Если, например, мы покупаем акции не для спекуляций, а для получения дивидендов, то сбор большого портфеля из ценных бумаг разных компаний будет постоянно давать нам хорошие деньги.

Многие инвесторы рекомендуют совмещать инвестиции с трейдингом. В частности, можно купить сколько-нибудь акций, которые по прогнозам должны расти, а когда цена повысится – продать большую часть бумаг и вернуть вложенные деньги.

Оставшуюся часть акций мы используем только как источник пассивного дохода. Колебания их курса нас уже мало беспокоят, поскольку вложенные средства мы получили обратно.

Способ 3. Спекуляции на ценных бумагах

Спекуляции на ценных бумагах – основной и, наверное, самый доходный способ заработка на фондовом рынке, ежедневно привлекающий все больше и больше желающих освоить трейдинг.

В отличие от инвесторов, спекулянты не интересуются дивидендами и долгосрочными перспективами той или иной ценной бумаги. Их ключевая цель – купить подешевле и продать подороже, забрав прибыль.

О том, сколько времени трейдер может держать сделки открытыми, мы писали в статье «Форекс обучение с нуля». Большая часть игроков рынка – краткосрочники или среднесрочники, однако и без сторонников длительных торгов тоже не обходится.

Методы аналитики на фондовом рынке аналогичны тем, что мы описывали в «Форексе для начинающих». Разница лишь в том, что фундаментальные факторы, влияющие на динамику валюты государства, обычно не воздействуют на цены акций.

4. Торговля на фондовом рынке — 5 основных этапов

Ниже мы перечислим последовательность этапов, которые нужно пройти для успешной торговли на фондовом рынке. Если вы читали предшествующие статьи о Форексе, то наверняка заметите, что общего очень много.

Этап 1. Выбор брокера

При выборе брокера – посредника в торговле – мы должны опираться на ряд важных моментов. Самое главное – прозрачность и простота вывода денег, условия торговли, доступность обучения и аналитики.

Желательно, чтобы обучение проходило в формате вебинаров. Это дает возможность задавать вопросы преподавателю и в разы повышает качество знаний.

Чем больше аналитических материалов предоставляет брокер – тем лучше. Если компания анализирует рынок разными подходами (и графический, и волновой анализ, к примеру) – это просто отлично.

Этап 2. Установка терминала на компьютер трейдера

Поскольку идти на биржу мы не планируем, нам нужно установить специальную программу – терминал для торговли. Установка проводится после выбора брокера, поскольку терминал нужно скачивать с сайта выбранной компании.

Когда терминал установлен, очень важно его правильно настроить. В основном настройки затрагивают отображение графиков и индикаторов, перечень инструментов и другие элементы.

Этап 3. Открытие демо-счета

Начинать торговать необходимо всегда с учебных счетов, а не с реальных. Даже если вы имеете опыт спекуляций на Форексе, вкладывать реальные деньги в рынок ценных бумаг в первый же день не следует.

Демо-счет помогает новичкам почувствовать себя «в своей тарелке», опробовать стратегии, проверить свою психологическую готовность к совершению торговых операций.

Этап 4. Открытие реального счета

К трейдингу на настоящие деньги можно перейти только после постоянного профита на демо-счете. Если учебная торговля была убыточной – внесение реальных средств положения дел не изменит.

Опытные трейдеры советуют сначала удвоить стартовый депозит на демо, а потом уже начинать реальные торги.

Успешные спекуляции в течение двух-трех дней не гарантируют прибыльности в будущем: рынок любит преподносить сюрпризы. Если же вы удвоили начальный капитал, не торгуя на повышенных рисках – это свидетельство вашей достаточной «зрелости».

Этап 5. Покупка и продажа акций в соответствии с выбранной стратегией

Когда завершена тренировка на демо-счете и внесены реальные средства, остается только получать прибыль по выбранной стратегии. Риск настоящими деньгами – совсем не то, что страх перед потерей «фантиков» учебного режима, так что будьте готовы к стрессам.

В очень скором времени вы поймете, как важна в биржевой игре дисциплина. По сути, именно в дисциплинированности трейдера, а не в шикарном умении разбираться в рынках или «везении», заключается основной секрет успеха.

5. Рейтинг брокеров фондового рынка России — обзор ТОП-5 компаний

Компаний, которые предлагают себя в роли посредника на фондовом рынке, много. Очень важно суметь выбрать надежного партнера, который не обманет и поддержит хорошим обучением и разумной аналитикой.

Мы подготовили список наиболее популярных брокерских фирм, которые позволяют успешно торговать ценными бумагами десяткам тысяч людей.

1) Альпари

С компанией Альпари мы подробно знакомились при изучении Форекса. Помимо валюты, Альпари дает возможность торговать несколькими фьючерсными контрактами. Скоро инструментов с фондового рынка, вероятнее всего, станет больше.

С компанией Альпари мы подробно знакомились при изучении Форекса. Помимо валюты, Альпари дает возможность торговать несколькими фьючерсными контрактами. Скоро инструментов с фондового рынка, вероятнее всего, станет больше.

Наверное, более качественной программы обучения, чем в Альпари, нет больше нигде: ежедневно проводится огромное количество бесплатных вебинаров, их могут просматривать даже незарегистрированные в компании люди.

2) БКС Брокер

Компания считается лучшим брокером на фондовом рынке РФ. Торговать здесь можно акциями, фьючерсами, облигациями, опционами и даже валютой. После регистрации удобнее всего открывать счет по тарифу «Start».

Компания считается лучшим брокером на фондовом рынке РФ. Торговать здесь можно акциями, фьючерсами, облигациями, опционами и даже валютой. После регистрации удобнее всего открывать счет по тарифу «Start».

В первые тридцать дней с момента открытия комиссия брокера составит 0,0177% от вкладываемых средств. По истечении этого срока сумма комиссионных будет зависеть от оборота.

Зависимость комиссии в БКС от объема торгов:

| № | Оборот (в рублях) | Комиссия, % |

| 1 | До 1 000 000 | 0,0354 |

| 2 | От 1 000 000 до 5 000 000 | 0,0295 |

| 3 | От 5 000 000 до 15 000 000 | 0,0236 |

| 4 | Свыше 15 000 000 | 0,0177 |

Доступна отличная аналитика, качественное обучение в формате вебинаров и семинаров. При желании можно заказать индивидуальную программу занятий.

3) Открытие-Брокер

У рассматриваемого брокера есть три основных тарифа: для самостоятельной торговли, для открытия сделок по профессиональной аналитике, для инвестиций на индивидуальных условиях.

У рассматриваемого брокера есть три основных тарифа: для самостоятельной торговли, для открытия сделок по профессиональной аналитике, для инвестиций на индивидуальных условиях.

Каждый тип тарифа делится на множество разновидностей, так что подобрать для себя наиболее подходящий вариант совсем не сложно.

На наш взгляд, самое лучшее решение для новичков – торговля по аналитическим сигналам. Комиссия составляет 0,24% от оборота – не особо много. Можно открывать сделки, просто позвонив брокеру и передав приказ «голосом».

4) Финам

Финам больше подходит для профессиональных трейдеров. Здесь отличные обучающие программы, но не совсем подходящие для новичков торговые условия. В частности, минимальный депозит – 30 000 рублей, кредитное плечо – всего лишь 1:50.

Финам больше подходит для профессиональных трейдеров. Здесь отличные обучающие программы, но не совсем подходящие для новичков торговые условия. В частности, минимальный депозит – 30 000 рублей, кредитное плечо – всего лишь 1:50.

Что Финам предлагает в качестве альтернативы неперспективным условиям? Надежность. У Брокера есть лицензия Центрального Банка РФ, которая обеспечивает наивысший уровень качества предоставляемых услуг.

Подобной лицензии нет даже у брокера Альпари, который входит в число компаний-лидеров СНГ.

5) Церих

Компания Церих, как и Финам, гордится лицензией Центробанка. Новички могут пройти здесь бесплатное обучение азам технического анализа — бесплатный курс состоит из 11 уроков. Помимо этого, доступна постоянно обновляющаяся аналитика.

Компания Церих, как и Финам, гордится лицензией Центробанка. Новички могут пройти здесь бесплатное обучение азам технического анализа — бесплатный курс состоит из 11 уроков. Помимо этого, доступна постоянно обновляющаяся аналитика.

Опытные трейдеры ежедневно ведут как платные, так и бесплатные вебинары, где можно узнать все необходимое о стратегиях трейдинга и состоянии рынков. У брокера есть представительства во всех крупных городах, так что можно обучаться в «оффлайне».

Торговым условиям и преимуществам Цериха посвящен видеоролик ниже.

6. Как НЕ надо торговать на фондовом рынке — 5 главных ошибок начинающего трейдера

Выше мы определили правильную последовательность этапов, которой нужно следовать для успешной торговли. Теперь выделим пять основных ошибок начинающих трейдеров и проанализируем их.

Ошибка 1. Долгое нахождение в убыточной позиции

«На рынке все повторяется» — говорит новичок и не закрывает сделку, хотя цена идет против него. На самом деле – да, все повторяется. Вопрос только в том, сколько времени пройдет до очередного «повтора».

Предположим, мы открыли сделку на повышение, когда цена была на уровне 1,4165. Рынок пошел против нас, закрываться мы не стали, рассчитывая на то, что все «повторится».

Повтор произошел? Да. Через 12 лет. Разумно ли было ждать?

Ошибка 2. Ранняя фиксация прибыли

Вероятнее всего, в первые дни торговли вы будете закрывать сделки при появлении минимальной прибыли. «Вдруг цена упадет и я потеряю деньги?!» — не перестанет шептать вам ваше рациональное сознание.

Со временем вы поймете, что закрыть сделку раньше положенного срока с небольшой прибылью – ничуть не лучше, чем вылететь по Стоп Лоссу с убытком. Если мы не даем прибыли расти, то убыточные сделки (которых не избежать) съедят весь депозит.

Ваша стратегия должна четко сигнализировать, когда надо забирать прибыль. Не действуйте на основании «интуиции», как бы рынок себя не вел.

Пример

Когда мы торговали в равноудаленном канале, мы закрывали сделки при достижении ценой верхней границы канала. В противном случае, даже если рынок шел против нас, ничего не предпринимали, Стоп Лосс и Тейк Профит не двигали.

Иллюстрация нашей торговой системы:

Если бы мы закрылись при кажущемся повороте цены, прибыль составила бы всего лишь несколько центов. Торговая дисциплина позволила отработать стратегию и получить запланированный доход.

Когда предоставлялась возможность, мы закрывали часть позиции, выставляли безубыток и отпускали цену в «свободное плавание», забирая потом хорошие прибыли.

Хотите узнать о нашей стратегии более подробно от лица профессионалов? Тогда переходите на сайт брокера Alpari, выбирайте раздел «Обучение» и ищите в перечне курс «Торговая стратегия. Базовый принцип».

Его преподает профессиональный трейдер – Марат Газизов. Методика необыкновенно популярная, реально работающая. Кстати, на своей официальной странице в ВК Марат ежедневно ведет обзоры рынков для эффективной торговли. Заглянуть не помешает.

Ошибка 3. Отсутствие реестра сделок и дневника трейдера

Все сделки необходимо анализировать в дневнике, чтобы извлекать уроки из своих ошибок. По каждой сделке необходимо писать, по стратегии ли она была открыта и закрыта, прибыль была получена или убыток, какой урок можно извлечь.

Ошибка 4. Торговля на открытии рынка

Александр Элдер, профессиональный трейдер и эксперт биржевой торговли, отмечает, что торговлей на открытии рынка, как правило, увлекаются дилетанты. В ранние утренние часы можно неплохо подзаработать, но можно и потерять крупные суммы, поскольку ценовая динамика еще не сформировалась.

Ошибка 5. Смешение разных стилей торговли

Желательно выбирать какое-то одно направление торговли и развиваться, специализироваться в нем. Поверхностное изучение различных методик однозначно не даст позитивного результата.

7. Как успешно торговать на фондовом рынке — профессиональная помощь в обучении трейдингу

Чтобы научиться профессиональному трейдингу, очень важно пройти качественное обучение. Ниже мы рассмотрим несколько компаний, предлагающих хорошие обучающие программы.

В первую очередь необходимо вновь упомянуть брокеров «Финам» и «Церих», которые обучают новичков торговле непосредственно на фондовом рынке.

Помимо базовых теоретических знаний, формируются практические умения, благодаря которым начинающие трейдеры вникают в сущность функционирования рынка.

Можно записаться на семинар «Трейдинг на финансовых рынках» от ОАО «Нефтепромбанк», где рассказывается о заработке на бирже абсолютно любого типа.

Преподаватели разбирают наиболее популярные стратегии, все занятия полностью бесплатны.

«Финансовая Академия» выработала собственную программу, состоящую из двух лекций и девяти практических занятий. Упор на практику дает ощутимый результат: новички торгуют на реальные деньги и выходят на прибыль уже после первых трех дней обучения.

Если вы хотите стать профессиональным трейдером – обратите внимание на один из упомянутых нами вариантов и воспользуйтесь выгодными возможностями (к тому же, они по большей части бесплатные).

8. Заключение

Мы поговорили о заработке на фондовой бирже, ее особенностях, отдельно проанализировали обучающие материалы различных фирм. Надеемся, что информация оказалась полезной и интересной!

Если вам понравилась статья, пожалуйста, поставьте ей рейтинг и выразите свое мнение в комментариях. Удачи вам и большого профита в биржевой игре!

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.

Фондовый рынок в России

Официальная история российского фондового рынка связывается с 1990 годом, когда были основаны Московская центральная фондовая биржа По данной теме мы уже выполнили презентацию Московская фондовая биржа подробнее и Московская международная фондовая биржа. Однако середина и конец 80-х годов можно назвать началом становления фондового рынка в России.

Особенностью фондового рынка в России в 90-х годах можно назвать полный контроль рынка государством. При этом нельзя было совершать многие сделки, поскольку биржи существовали, но полноценно не работали. Это объяснялось тем, что все займы осуществлялись на иностранных фондовых биржах. Получалось, что займы осуществлялись в крупных размерах и при этом в в оборот российской биржи не поступало никакой прибыли.

В 1809 году был осуществлен первый государственный займ, который стал основой создания бирж. Однако с приходом к власти советов история рынка приостанавливается. Но появление облигаций государственных займов уже началось и поэтому работа фондового рынка просто приостановилась. Но в то время назвать фондовый рынок в полном смысле этого слова не получалось, потому что биржа была больше товарной, поскольку все операции совершались путем обмена товаров, а не векселей и облигаций. Однако благодаря товарным отношениям на биржах постепенно стали появляется иностранные вексели и акции.

Становление фондового рынка в России в то время стало возможным благодаря тому, что постепенно перешли на наличный расчет за акции. То есть постепенно из товарных биржи стали коммерческими организациями. Такой поворот положительно сказался на динамике российского фондового рынка.

Готовые работы на аналогичную тему

С 1900 история фондового рынка получила новый толчок для развития, благодаря бурному развитию промышленности и как следствие стало возможным развивать фондовый рынок. Однако это время до 60-х годов можно отметить, как этап, когда от сделок на фондовом рынке практически не оставалось прибыли. Также 1900 год в истории российского рынка стал годом проведения биржевой реформы, суть которой заключалась в осуществлении контроля со стороны министерства торговли По данной теме мы уже выполнили курсовую работу Государственный контроль и надзор в сфере торговли подробнее .

С 2002 года история рынка получила дополнительное развитие. Именно с этого времени законодательная основа сделок получает новое оформление. Значительно были снижены налоги, что сразу привело к рассвету фондового рынка. Кроме того, обзор фондового рынка в России того времени показывает возросшее количество сделок. Все это стало возможным благодаря новой законодательной основе о сделках и налогах. Таким образом, история российского фондового рынка прошла все этапы развивающегося фондового рынка со своими национальными чертами и под влиянием общего хода истории.

Закономерности развития фондового рынка России

Зарубежный опыт и российская практика последних лет свидетельствуют о необходимости приведения методов осуществления финансовой политики, параметров ее реализации в соответствие с тенденциями и требованиями экономического развития. Это означает повышение инвестиционной направленности финансовой политики, усиление ее связи с реальным сектором экономики. Проблема ограниченности инвестиционных ресурсов решается, как правило, путем использования инструментов и институтов фондового рынка. Дальнейшее развитие и совершенствование инфраструктуры фондового рынка обеспечивает новое качество экономического роста. С целью определения основных направлений развития российского фондового рынка необходимо выделить и проанализировать основные закономерности и особенности его развития. Для российского фондового рынка характерен низкий уровень капитализации и незначительные объемы сделок. В сделках на рынке существенно участие коммерческих банков, использующих депозиты своих клиентов. Относительно небольшая доля акций российских компаний-эмитентов находится в свободном обращении на рынке. Такая ситуация объясняется высокой концентрацией акций у ограниченного круга владельцев. В соответствии с мировой практикой динамичное развитие фондового рынка происходит не только интенсивным путем в форме развития и усложнения инфраструктуры рынка, но и экстенсивно за счет роста числа участников рынка, биржевых площадок и количества заключаемых сделок. В настоящее время наблюдается совершенствование механизма и инструментария российского фондового рынка с целью приспособления его к потребностям участников хозяйственной деятельности.

В последние десятилетия наблюдается глобализация мировых финансовых рынков с включением России в этот международный финансовый комплекс. В долговременной перспективе есть основания прогнозировать большее сближение российского и международного финансовых рынков, в том числе за счет большей унификации правил биржевой торговли и стандартов работы торговых площадок, а также приведения в соответствие с мировыми стандартами законодательной и налоговой системы, принципов ведения бухгалтерского учета и финансовой отчетности. Таким образом, фондовый рынок в России принимает все более транснациональный характер, его структура усложняется, появляются специализированные сегменты, ориентированные на использование определенного инструментария. Об этом свидетельствует активная реакция российских фондовых индексов РТС и ММВБ на изменения мировых фондовых индексов, в первую очередь индекса Доу-Джонса, отражающего конъюнктуру не только американского, но и мирового финансового рынка.

Современное положение

Фондовый рынок в России является сравнительно молодым, поэтому многие западные рейтинговые агентства продолжают относить его к категории развивающихся рынков, для которых характерна более высокая степень доходности, объясняющаяся, в свою очередь, и более высокой степенью риска. С середины 2000-х годов на российском По данной теме мы уже выполнили контрольную работу Образование в России подробнее фондовом рынке был отмечен целый ряд положительных изменений: повысился общий объём продаж, поднялась ликвидность рынка, увеличилась степень информационной прозрачности его участников, значительно укрепилась законодательная база, появились новые или значительно окрепли уже опробованные механизмы защиты прав инвесторов.

Источник https://hiterbober.ru/forex/chto-takoe-fondovyj-rynok.html

Источник https://spravochnick.ru/ekonomika/rynok/fondovyy_rynok_v_rossii/

Источник

Источник