Анализ инновационно-инвестиционной деятельности

Сущность и управление инновационно-инвестиционной деятельностью предприятия. Основные показатели и методики ее анализа. Общая характеристика организации, оценка инновационно-инвестиционной деятельности, разработка мероприятий по совершенствованию.

| Рубрика | Менеджмент и трудовые отношения |

| Вид | дипломная работа |

| Язык | русский |

| Дата добавления | 27.10.2017 |

| Размер файла | 667,5 K |

- посмотреть текст работы

- скачать работу можно здесь

- полная информация о работе

- весь список подобных работ

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

- 1

- 2

- 3

Размещено на http://www.allbest.ru/

Размещено на http://www.allbest.ru/

инновационный инвестиционный управление

Строительство жилых и общественных зданий является одним из наиболее приоритетных и прибыльных видов деятельности, как в нашей стране, так и во всем мире. Ежегодно в России сдаются в эксплуатацию миллионы квадратных метров. В условиях строительного производства постоянно растущие потребности требуют колоссальных капитальных вложений, причем не только в сам строительный процесс, но и в развитие инновационных технологий на предприятии. Такие вложения должны приносить максимум пользы для производства и, как следствие, выгоды, иначе для инвестора они окажутся бессмысленными. Поэтому только активная инновационно-инвестиционная деятельность за счет притока денежного капитала и внедрения новых, более совершенных средств производства, обеспечивает предприятию эффективное экономическое развитие.

Тема исследования данной выпускной квалификационной работы является актуальной, поскольку успешность строительного предприятия на рынке услуг напрямую зависит от уровня его технического потенциала и эффективности экономической деятельности. Поэтому руководство каждой организации старается привлечь как можно больше монетарных и немонетарных средств со стороны на обоюдовыгодных условиях, для вложения их в развитие инновационной деятельности и, как следствие, получения прибыли.

Целью выпускной квалификационной работы является анализ инновационно-инвестиционной деятельности в ГУП ВО «Вологдаоблстройзаказчик» и разработка путей ее совершенствования.

Для достижения поставленной цели были решены следующие задачи:

— Изучена сущность инновационно-инвестиционной деятельности предприятия.

— Выявлены основные показатели и методики анализа инновационно-инвестиционной деятельности предприятия.

— Рассмотрены основные направления совершенствования инновационно-инвестиционной деятельности предприятия.

— Дана оценка организационно-экономической характеристике деятельности предприятия ГУП ВО «Вологдаоблстройзаказчик».

— Проведен анализ производственно-хозяйственной деятельности ГУП ВО «Вологдаоблстройзаказчик».

— Проведен анализ инновационно-инвестиционной деятельности в ГУП ВО «Вологдаоблстройзаказчик».

— Выбраны мероприятия по совершенствованию инновационно-инвестиционной деятельности в ГУП ВО «Вологдаоблстройзаказчик».

— Разработано мероприятие по изготовлению строительных конструкций с применением композитной арматуры.

Объектом исследования является ГУП ВО «Вологдаоблстройзаказчик». Предприятие создано в соответствии с распоряжением Комитета по управлению имуществом Вологодской области №17-р от 27.02.1992 г. и вправе вести следующую деятельность: проектирование объектов на территории РФ, осуществление функций застройщика, генерального подрядчика, подрядной строительной организации, ведение технического надзора за строительством.

Предмет исследования — оценка эффективности инновационно-инвестиционной деятельности в ГУП ВО «Вологдаоблстройзаказчик» через анализ экономического состояния предприятия и факторный анализ.

Информационной базой исследования послужили данные общетеоретической и специальной экономической литературы, действующие нормативно-правовые акты, материалы об организационно-правовом статусе предприятия, данные бухгалтерского учёта и отчётности.

В выпускной квалификационной работе были применены следующие методы: аналитический, анализ коэффициентов (относительных показателей), сравнительный анализ, факторный анализ методом цепных подстановок, метод табличного, математического моделирования, способ графического и табличного представления данных.

1. Теоретические аспекты инновационно-инвестиционной деятельности на предприятии

1.1 Сущность инновационно-инвестиционной деятельности предприятия

Изучению вопроса инновационной-инвестиционной деятельности предприятия, ее реализации и путей повышения эффективности посвящены работы многих авторов [28; 38; 42; 48 и др.]. В частности, особого внимания при исследовании данного вопроса заслуживают труды А.П. Гарнова [14], Н.А. Казаковой [30], И.Ф. Мухарь [43].

В качестве отправной точки в научной характеристике инновационно-инвестиционной деятельности обоснованно используются определения ее понятий.

Федеральный закон от 23.08.1996 №127-ФЗ (ред. от 23.05.2016) «О науке и государственной научно-технической политике» [46] содержит в себе следующее определение инновации — это введенный в употребление новый или значительно улучшенный продукт (товар, услуга) или процесс, новый метод продаж или новый организационный метод в деловой практике, организации рабочих мест или во внешних связях».

ГОСТ Р 57315-2016 [19] дает следующее определение инновации — это реализация новейшего, существенно улучшенного продукта, услуги, процесса, нового маркетингового метода, нового организационного метода ведения бизнеса, организации труда или внешних взаимодействий.

Поэтому следует согласить с рядом авторов [1; 2; 25; 29 и т.д.], которые утверждают, что термин инновация можно трактовать как внедренный в производственную деятельность конечный результат научно-исследовательской работы или открытия, который качественно отличается от своего аналогичного предшественника.

Передеряев Т.П. [48] и Л.М. Гохберг [20] сходятся во мнении, что инновация — это процесс вовлечения в экономическую среду плодов интеллектуальной деятельности, которые содержат новые, в том числе научные, знания с целью удовлетворения коллективных и социальных потребностей и получения прибыли.

Однако в научно-методической литературе имеются и иные точки зрения на определения инноваций. Н.М. Авсянников [4] под инновациями понимает просто некий результат освоения практического или научно-технического новшества.

Поскольку определение инновации некоторыми авторами трактуется как синоним новшества или нововведения, необходимо уделить отдельное внимание сущности этих понятий.

Фатхутдинов Р.А. [56] проводит границу между понятиями новшество и инновация — новшество он определяет, как некий систематизированный результат фундаментальных и теоретических исследований, разработок или экспериментов в какой-либо сфере деятельности для повышения ее эффективности, а инновация по его мнению является конечным результатом внедрения новшества с целью изменения объекта управления и получения экономического, социального, научно-технического или другого эффекта.

Таким образом, по мнению Р.А. Фатхутдинов [56] новшества могут быть оформлены в качестве открытий, изобретений, патентов, программных комплексов и так далее. И инвестирование в разработку новшества не является конечным пунктом — главным моментом здесь является внедрение и превращение новшества в форму инновации, т.е. завершение инновационной деятельности и получение положительного эффекта.

При всем разнообразии суждений и взглядов на термин инновации, наше мнение наиболее точно совпадает с мнением авторов В.Д. Дорофеева и В.А. Дресвянникова [25]. Они определяют инновации как конечный результат деятельности по проведению нововведений, получивший воплощение в виде нового или усовершенствованного продукта, внедренного на рынке, нового или усовершенствованного процесса, используемого в организационной деятельности, нового подхода к социальным проблемам.

В процессе обзора литературы мы сделали вывод о противоречивости мнений авторов в трактовке понятия «инновация». Взяв за основу представленную ниже классификацию, мы структурировали изученные подходы к данному определению по классификационным признакам, которые обладают наибольшей распространенностью среди ученых, и полученные данные занесли в таблицу 1.1 [4].

Таблица 1.1. Подходы к содержанию понятия «инновация»

Инновация как процесс

Койре, А., Санто, Б., Твисс, Б.

Процесс, в ходе которого изобретение (идея) приобретают экономическое содержание.

Инновация как система

Лапин, Н.И., Шумпетер, Й.

Новая научно-организационная комбинация производственных факторов, мотивированная предпринимательским духом

Инновация как изменение

Валента, Ф., Водачек, Л., Яковец, Ю.В.

Изменение в первоначальной структуре производственного механизма

Инновация как результат

Гурвич, Ф.Г., Левинсон, А.

Результат научного труда, который направлен на совершенствование общественной практики и предназначен для реализации в производстве

Таким образом, приведенных выше определений достаточно, чтобы выявить сущность инноваций и кратко охарактеризовать их общие свойства: во-первых, инновация напрямую связана с прогрессом, во-вторых, необходимость ее применения в практической деятельности, в-третьих, реализация инноваций через коммерческие вложения.

Так же, как и к инновациям, к понятию «инновационная деятельность» существует некоторое количество подходов и взглядов.

Законодательное закрепление понятие «инновационная деятельность» получило в Федеральном законе от 23.08.1996 №127-ФЗ (ред. от 23.05.2016) «О науке и государственной научно-технической политике» [46]. Федеральный закон гласит, что инновационная деятельность — это деятельность, которая охватывает научную, технологическую, организационную, финансовую и коммерческую деятельность и которая направлена на реализацию инновационных проектов, а также на создание инновационной инфраструктуры и обеспечение ее деятельности.

Принято считать, что инновационная деятельность — это деятельность, направленная на поиск и реализацию инноваций в целях расширения ассортимента и повышения качества продукции, совершенствования технологии и организации производства.

По мнению ряда авторов [2; 25; 33; 52 и др.], термин инновационная деятельность подразумевает под собой полную совокупность участников и действий yчастников инновационного процесса, имеющих определенную цель, средства достижения цели, осуществляющих свои функции соответственно своей роли в инновационном процессе и достигающих определенных результатов.

Как отмечает С.В. Кочетков [34] инновационная деятельность — это крупная и сложная система, которая складывается из определенного числа различных инноваций, которые рассматриваются с разных точек зрения.

Костенко В.В. [33] считает, что инновационную деятельность целесообразнее определять, как деятельность по исследованию, разработке и доставке в производство и новые технологии, коммерциализации инноваций, а также инновационной продукции, произведенной с их использованием.

Наиболее близкое нам определение инновационной деятельности предложил в своем труде автор С.И. Кретов [37]. Он утверждает, что в наиболее общем виде под инновационной деятельность следует понимать деятельность, которая направлена на практическую реализацию в секторах реальной экономики получаемых знаний, материализованных в результатах научно-технический открытий, и которая приводит к сокращению расходов всех видов ресурсов, включая бюджетные ассигнования, для получения условной единицы полезного продукта, удовлетворяющего аналогичную потребность.

Если придерживаться большинства рассмотренных выше определений, то инновационная деятельность — это сложный комплекс научно-технических, организационных, финансовых и коммерческих мероприятий, который направлен на получение прибыли от примененных знаний, технологий и оборудования.

На основании рассуждений автора С.Б. Теличенко [29] нами выделены последовательность мер, которые включает в себя инновационная деятельность в процессе достижения своей конечной цели: изыскание инновационных идей; анализ наиболее перспективных идей; оценка перспективности отобранных идей; составление подетального бизнес-плана будущего проекта; экспертиза бизнес-план; производство экспериментального продукта в рыночных условия; доработка производственной схемы и продвижения товара; запуск массового производства товара и привлечение покупателей.

Как и Б.З. Мильнер [41] мы считаем, что инновационная деятельность тесно связана с деятельностью инвестиционной, поскольку внедрение новых технологий и техники требует финансовых вливаний. По своей сути инновационная деятельность производит трансляцию научно-технической деятельности в экономическую, тем самым проводит коммерческую и производственную реализацию научных достижений.

В соответствии с Федеральным законом т 25.02.1999 №39-ФЗ (ред. от 03.07.2016) «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» [47] и ГОСТ Р 54147-2010 [18] инвестиции — это денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

Многие авторы [12; 14; 53; 57 и др.] под инвестициями понимают не только покупку ценных бумаг с расчетом на некоторые финансовые результаты, как отмечалось нами выше, но и как денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, так и технологии, машины и оборудование, кредиты, любое иное имущество и имущественные права, интеллектуальные ценности, которые могут вкладываться в объекты предпринимательской и других видов деятельности с целью получения прибыли (дохода) и положительного социального эффекта.

По нашему мнению, наиболее полное определение инвестиций дано у Т.С. Колмыковой [32], она обозначает инвестиции как долгосрочные вложения средств (денежных или же материальных), интеллектуальных ценностей внутри страны или за рубежом в различные отрасли (предприятия, программы, отдельные мероприятия и т.п.) с целью развития производства, предпринимательства, получения прибыли и других конечных результатов.

Большой интерес вызывает мнение автора М.В. Чиченова [60], который утверждает, что в современных условиях финансовой нестабильности, жесткой налоговой системы и других негативных факторов средства организаций и частных лиц с неохотой направляются на цели долгосрочного инвестирования, преимущественно они находятся в сфере обращения, а также в значительных объемах направляются на потребление.

По мнению Л.С. Валируновой [12], на сегодняшний день существуют весьма разнообразные формы помещения капитала: в ценные бумаги и недвижимость, в долговые обязательства с меньшим или большим риском, прямые и косвенные. Она предлагает к рассмотрению наиболее распространенные виды инвестирования:

1. Имущественные вложения — это вложения в реальные активы предприятия (земля, постройки и пр.) или личное реальное имущество (золото, антиквариат и пр.). Такой вид вложений, дающий ощущение собственности, наиболее предпочтителен среди инвесторов, — ведь их можно видеть и осязать.

2. Прямая инвестиция — вложение капитала, при котором инвестор напрямую приобретает требование к активам в виде фондовых или имущественных ценностей; дает непосредственное право собственности на ценную бумагу или имущество.

3. Косвенная инвестиция — вложение средств в портфель, иначе говоря, в набор ценных бумаг либо имущественных ценностей.

4. Инвестиции с низким риском — вложения, которые считаются безопасными с точки зрения получения определенного дохода, с высокой вероятностью.

5. Инвестиции с высоким риском — вложения, которые считаются спекулятивными сточки зрения гарантии получения определенного дохода; вложения, доход которых очень изменчив и обладает высокой неопределенностью.

6. Спекуляция — операции покупки и продажи финансовых инструментов, стоимость и доходность которых в будущем являются величинами неопределенными.

На наш взгляд самое ёмкое определение термину «инвестор» дал автор Э.С. Хазанович [57]. По его мнению инвесторы — это экономические субъекты, осуществляющие инвестиционные вложения в объекты предпринимательской и иной деятельности с целью получения экономического или иного эффекта, находятся в вечном поиске наиболее заманчивых, с их точки зрения и точки зрения экономической обоснованности, способов вложения средств.

Следует отметить, что Э.С. Хазанович [57] также дает наиболее точную типизацию инвесторов. Его типизация основана на целях, которые преследуют инвесторы в процессе инвестиционной деятельности, и на способах, которыми эти цели достигаются:

1. Индивидуальные инвесторы ставят своей целью получение экономического эффекта, вкладывая собственные средства в объекты инвестирования. Их цели, как правило, достаточно четко определены, хотя далеко не всегда имеют реалистический характер.

2. Институциональные инвесторы — экономические субъекты, которые осуществляют инвестиционную программу в интересах одного или нескольких индивидуальных инвесторов и за счет их средств. Типичным примером такого инвестора является инвестиционный фонд, который аккумулирует средства своих членов и от своего имени вкладывает их в соответствующие объекты инвестирования с целью получения дохода.

3. Стратегические инвесторы — особый тип инвесторов, деятельность которых начинается с прямых инвестиций в объект его интереса с целью получения контроля над ним и участия в управлении. Для этого им необходимо вложить объем средств не менее чем 10% уставного капитала объекта инвестирования.

4. Портфельные, или спекулятивные, инвесторы ставят перед собой более скромные цели — осуществляют вложения средств в объект инвестирования только для получения дохода от них.

Федеральный закон от 25.02.1999 №39-ФЗ (ред. от 03.07.2016) «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» [47] дает следующее определение инвестиционной деятельности. В статье Закона сказано, что инвестиционная деятельность — это вложение инвестиций и реализация практических действий в целях получения прибыли и (или) достижения иного полезного эффекта.

По мнению И.В. Сергеева [54] под инвестиционной деятельностью можно понимать целенаправленную деятельность одного лица или совокупности лиц (субъектов инвестиций — инвесторов) по подготовке, планированию и осуществлению вложений имущественных и неимущественных ценностей (средств инвестиций) в любое другое имущество (активы), неимущественные ценности, новые виды предпринимательской и иной деятельности, капиталы и доли участия в юридических лицах, иные объекты для достижения социально полезных целей и создания общественно значимого потенциала (объекты инвестиций) за счет соответствующих источников.

Некоторые авторы рассматривают инвестиционную деятельность как предпринимательскую. С точки зрения Т.С. Колмыковой [32] инвестиционная деятельность — один из видов предпринимательской деятельности, ей присущи такие признаки предпринимательства, как самостоятельность, систематичность, легитимность, имущественная ответственность, регистрация субъекта, ведущего деятельность, инициативность, риск.

Весьма интересным является тот факт, что предпринимательская и инвестиционная деятельность обладают общими признаками. Однако, у инвестиционной деятельности есть своя специфика, которая состоит в том, что средства инвестора вкладываются в объекты предпринимательской деятельности с целью извлечения прибыли от использования и эксплуатации этих объектов в будущем [14].

Как утверждает автор И.А. Митрофанова [42], с мнением которой мы солидарны, инвестиционная и инновационная деятельность предприятия взаимосвязаны и взаимообусловлены, поскольку реализация нововведений обязательно предполагает определение источников их финансирования, т.е. часть инвестиционных ресурсов направляется на инновации. Ведь на развитие инновационных процессов на предприятии оказывают влияние экономические, технологические, социальные, правовые и другие факторы, но основным из них является инвестиционный.

Заслуживает быть отмеченным тот факт, что ряд авторов [20; 34; 38; 43 и др.] определяют инновационно-инвестиционная деятельность порождает основную проблему внедрения результатов научно-технических достижений: во-первых, отсутствие в резерве предприятия достаточных финансовых ресурсов, которые можно инвестировать в инновационную деятельность, а во-вторых, те институты, которые располагают достаточными денежными ресурсами, не спешат осуществлять инвестиции из-за рисков. Они тщательно отбирают инвестиционные проекты и вкладываются выборочно, тщательно соотнеся все за и против.

1.2 Основные показатели и методики анализа инновационно—инвестиционной деятельности предприятии

Как отмечалось нами ранее инновационный и инвестиционный процессы тесно связаны. Серьезные инновационные проекты невозможно представить без крупных инвестиционных вложений, а эффективные инвестиции — без инноваций. Чаще всего на предприятиях имеются собственные финансовые резервы, но отсутствуют инвестиции, по причине опять же отсутствия у предприятия привлекательных для инвесторов инновационных выгодных проектов. В условиях экономической нестабильности инвесторы с большей тщательностью отбирают и анализируют проекты для вложения средств, поскольку эффективность и риск инвестиций напрямую связаны со структурой инновационного проекта.

По мнению М.И. Баканова [9], Т.В. Карпей [31] и В.Ф. Протасова [50] экономический анализ в инновационно-инвестиционной деятельности выступает инструментом для разработки управленческих решений, направленных на повышение эффективности функционирования предприятия, а также используется для оценки профессионального мастерства и деловых качеств руководителей предприятия, инновационных подразделений и специалистов.

В настоящее время существует достаточное количество принципиальных подходов и методик в определении эффективности капитальных вложений по всему инвестиционному циклу.

Вартанов А.С. [13] в своих трудах отмечает, в современном обществе эффективность капитальных вложений имеет два аспекта: экономический и социальный.

Следует иметь в виду, что многие авторы [10; 21; 28; 36 и др.] в своих трудах отмечают, что эффективность инвестиций определяется благополучной экономической средой внутри предприятия. Поэтому прежде чем запускать процесс вложения средств, необходимо определить текущее экономическое состояние и перспективы его развития. Поскольку все явления и процессы хозяйственной деятельности предприятия связаны между собой, то каждый показатель экономической деятельности зависит от влияния различных факторов. Поэтому чем тщательнее исследуется тот или иной фактор, влияющий на результат деятельности, тем точнее будет результат исследования качества работы предприятия.

По мнению ряда авторов [3; 9; 27; 59 и др.], к которому мы присоединяемся в своих рассуждениях, объективная оценка экономического состояния предприятия возможна через анализ показателей основных средств, прибыли и рентабельности. Оценить данные показатели и влияние на них различных факторов можно с помощью методики факторного анализа.

Под факторным анализом А.Д. Шеремет [61] предлагает рассматривать методику комплексного и системного изучения, измерения воздействия различны факторов на величину результирующих показателей. Одним из существенных факторов, влияющих на рост объемов производства продукции предприятия является наличие эффективных основных фондов и рациональное их использование.

Далее нами будут рассмотрены показатели, которые в общих чертах характеризуют эффективность и интенсивность использования основных фондов:

1. Фондорентабельность (Rопф). Ее величина зависит не только от фондоотдачи, но и от рентабельности продукции. Взаимосвязь этих показателей можно представить следующим образом [51]:

где ФОопф — фондоотдача ОПФ;

Rвп — рентабельность продукции.

2. Фондоотдача основных производственных фондов или отношение стоимости произведенной продукции к среднегодовой стоимости основных производственных фондов. Методика рассматривает факторы изменения фондоотдачи основных производственных фондов [51]:

ФОопф = Уд а +Уд м +ФО м , (1.2)

где Уд а — удельный вес активной части ОПФ;

Уд м — удельный вес машин и оборудования;

ФО м — фондоотдача машин и оборудования.

3. Фондоотдача активной части основных производственных фондов, рассчитывается как отношение стоимости произведенной продукции к среднегодовой стоимости активной части основных средств. Для анализа используется следующая факторная модель [51]:

где ФО м — фондоотдача машин и оборудования;

К — среднегодовое количество действующего оборудования;

Тед — количество часов, отработанное единицей оборудованя за год;

ЧВ — средняя длительность рабочей смены, руб.

Далее методом цепной подстановки можно определить влияние факторов на рост фондоотдачи оборудования [51]:

где Д — количество дней, отработанное единицей оборудованя за год;

Ксм — коэффициент сменности работы оборудования;

П — средняя длительность смены в часах;

Ц — среднегодовая стоимость единицы оборудования.

Чтобы определить первый условный показатель фондоотдачи вместо плановой среднегодовой стоимости единицы оборудования, необходимо взять фактическую, которая при одинаковых стоимостях возможно изменится только за счет его структуры. Далее устанавливается, какой была бы фондоотдача при фактической структуре оборудования и фактическом количестве отработанных дней, но при плановой величине остальных факторов После, в третьем условном показателе фондоотдачи, значение рассчитывается с фактической структурой, фактическим количеством отработанных дней, фактическим коэффициентом сменности и при плановом уровне остальных факторов. В ходе расчета четвертого условного показателя фондоотдачи плановым остается только уровень среднечасовой выработки.

Глубокое и всестороннее рассмотрение факторного анализа содержится в трудах В.И. Макарьевой [40]. Автор разъясняет, что основную свою прибыль производственное предприятие получает в ходе реализации произведенной им продукции. В процессе анализа прибыли предприятия происходит изучение ее динамики, реализации плана по прибыли от реализации и выявляются факторы изменения ее суммы.

Далее мы рассмотрим методику факторного анализа прибыли от реализации продукции в целом и отдельных ее видов. Показатель прибыли от продажи продукции в целом по предприятию зависит от четырех факторов первого уровня соподчиненности. В общем виде расчетная формула прибыли выглядит так [51]:

где П — прибыль от продажи;

VPП — объем реализации продукции;

Удi — структура продукции;

Сi — себестоимость продукции;

Цi — уровень среднереализационных цен.

Затем определяется сумма прибыли при фактическом объеме и структуре реализованной продукции, но при плановой себестоимости и плановых ценах. Так же подсчитывается возможное количество прибыли у предприятия, которую оно могло бы получить при фактическом объеме реализации, структуре и ценах, но при плановой себестоимости продукции.

На следующем этапе следует провести анализ выполнения плана и динамику прибыли от реализации отдельных видов продукции, величина которой зависит от трех факторов первого порядка. Факторная модель прибыли от реализации отдельных видов продукции имеет вид [51]:

где VPП — объем продаж продукции;

Цi — среднереализационные цены.

По утверждению Г.В. Савицкой [51] эффективность работы предприятия, прибыльность всех сфер его деятельности от производственной до инвестиционной, а также окупаемость затрат, наиболее объективно могут описать показатели рентабельности. Показатели рентабельности в сравнении с прибылью наиболее полно характеризуют окончательные результаты хозяйственной деятельности, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами.

В первую очередь оценивается показатель рентабельности производственной деятельности [51]:

где Rз — рентабельности производственной деятельности (окупаемость затрат);

Прп — прибыль от реализации;

ЧП — чистая прибыль;

ЧДП — сумма чистого денежного притока, который включает в себя чистую прибыль и амортизацию отчетного периода;

З — сумма издержек по реализованной продукции.

Также оценивается рентабельность продаж, который рассчитывается через деление прибыли от реализации или чистой прибыли, или чистого денежного потока на показатель В — суммe полученной выручки.

Рентабельность капитала рассчитывается как отношение балансовой или чистой прибыли к KL — среднегодовой стоимости всего инвестированного капитала или отдельных его составляющих.

Рентабельность производственной деятельности, рассчитанная в целом по предприятию, зависит от трех основных факторов первого порядка. Факторная модель этого показателя имеет вид [51]:

где VРП — объем реализованной продукции;

Уд — изменение структуры реализованной продукции;

Ц — средняя цена реализации.

И далее проводится факторный анализ рентабельности по каждому виду продукции. Изменение среднереализационных цен и себестоимости единицы продукции влияют на показатель рентабельности отдельных видов продукции. Аналогично проводится факторный анализ рентабельности продаж.

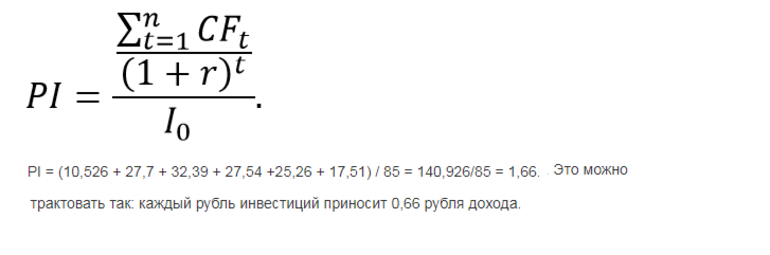

В своих трудах Т.С. Колмыкова [32] предлагает к рассмотрению различные методы прогнозирования и оценки долгосрочных инвестиций. По ее мнению, наилучшими методами оценки программы инвестирования являются:

1. Расчет индекса рентабельности инвестиционной деятельности (IR).

2. Чистый приведенный эффект от инвестиционной деятельности (NPV).

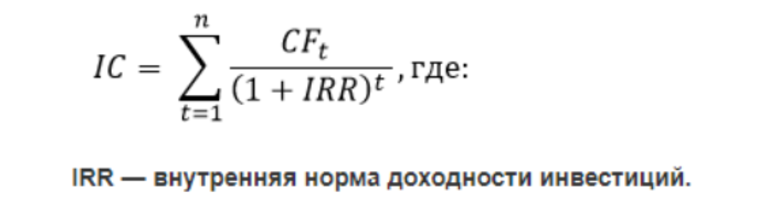

3. Определение внутренней нормы доходности (IRR).

Опираясь на работу Т.С. Колмыковой [32], рассмотрим их более подробно.

В первую очередь обратимся к расчету оценки эффективности инвестиционной деятельности с помощью индекса рентабельности инвестиционной деятельности. В процессе расчетов обязательным условием объективного анализа являются следующие показания:

1. Индекс рентабельности:

2. Уровень рентабельности инвестиций:

Такой способ расчета через индекс рентабельности, который рассчитан на основании учетной величины доходов, имеет существенный недостаток. Данный индекс не учитывает распределения притока и оттока денежных средств по годам и временную стоимость денег, что может искажать полученные данные.

Поэтому мы присоединяемся к мнению Т.С. Колмыковой [32], которая высказывается о том, что наиболее обоснованной является оценка эффективности инвестиций, рассчитанная через метод дисконтирования денежных поступлений, которые учитывают изменение стоимости денег во времени, неравноценность нынешних и будущих благ.

Рассмотрим метод дисконтирования денежных поступлений подробнее, где дисконтирование денежных поступлений (ДДП) — это исследование денежного потока в обратную сторону, то есть от будущего к текущему моменту времени. Такой способ расчета позволяет привести денежные поступления будущих лет к сегодняшним условиям. Расчет проводится по следующей формуле [32]:

где PV — первоначальная сумма инвестиций;

FV — будущая стоимость инвестиций через n — лет;

r — процентная ставка;

n — число лет в расчетном периоде;

кd — коэффициент дисконтирования.

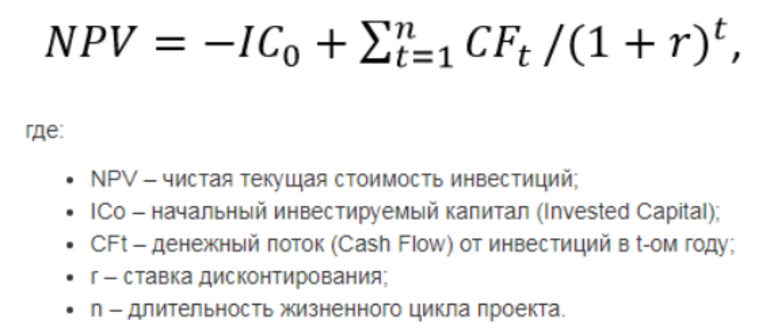

Далее Т.С. Колмыкова [32], предлагает к рассмотрению метод чистой текущей стоимости (NPV), суть которого состоит в следующем: во-первых, определяется стоимость затрат текущая и решается вопрос, какой объем инвестиций нужно запланировать для проекта; во-вторых, рассчитывается текущая стоимость будущих денежных поступлений от проекта, для чего доходы за каждый год CF (кеш — флоу) приводятся к текущей дате.

Такие результаты подсчетов выявляют требуемое количество средств, для вложения сейчас и для получения запланированных доходов, если бы ставка доходов была равна ставке процента в банке или дивидендной отдаче капитала. Суммируя текущую стоимость доходов за все годы мы получим:

где NPV — общая текущая стоимость доходов от проекта;

CF — доходы за каждый год.

Далее Io сравнивается с PV. Разность между ними составляет чистую текущую стоимость доходов (NPV) [32]:

где Io — текущая стоимость инвестиционных затрат;

PV — текущая стоимость доходов.

Показатель чистой текущей стоимости NPV демонстрирует чистую прибыль или чистый убыток инвестора от вложений средств в проект, в сравнении с хранением денег в банке:

1. При NPV > 0 проект принесет больший доход, чем при альтернативном размещении капитала.

При сохранении данного условия, инвестор может принять проект, в противном случае он должен быть отклонен. При отсутствии возможности определить уровень IRR, можно применить метод последовательной итерации, рассчитывая NPV до того значения, пока величина NPV не примет отрицательное значение, после чего значение IRR находят по формуле [32]:

где IRR — внутренняя норма доходности;

NPV — чистая текущая стоимость доходов;

r — различные значения дисконтной ставки.

Как утверждает Т.С. Колмыкова [32], показатели NPV и IRR взаимно дополняют друг друга. Если NPV показывает массу полученного дохода, то IRR оценивает способность проекта получать доход с каждого рубля вложенных средств. Высокое значение NPV не является единственным аргументом при выборе инвестиционного решения, поскольку оно во многом зависит от масштаба инвестиционного проекта и может быть связано с достаточно высоким риском. Поэтому экономисты предпочитают относительные показатели, несмотря на достаточно высокую сложность расчетов.

1.3 Основные направления совершенствования инновационно-инвестиционной деятельности предприятия

Как утверждают авторы Б.З. Мильнер [41] и Д.О. Никольский [45], для того чтобы инновационно-инвестиционные процессы осуществлялись в полной мере необходимо не только наличие макроэкономических факторов развития и сбалансированной экономической политики государства, но и рациональное управление инновационно-инвестиционными процессами на предприятии.

Данное управление основано на теоретических подходах современного менеджмента и обоснованно методическим инструментарием. Опираясь на экономическую литературу рассмотрим данный вопрос более подробно.

Современная экономическая наука, в лице автора О.О. Храмовой [58], считает, что управление — это деятельность, направленная на достижение поставленных целей, а система управления инновационно-инвестиционной деятельностью — это искусство координации трудовых и материальных ресурсов на основе современных методов и управления на протяжении жизненного цикла усовершенствованной продукции.

Кочетков С.В. [34] поясняет, что в систему управления инновационно-инвестиционной деятельностью включаются все элементы механизма управления, а именно: планирование, анализ, контроль и регулирование, которые осуществляются в каждой фазе инновационно-инвестиционной деятельности. Один представленный цикл характеризует осуществление одного инновационно-инвестиционного проекта, а само управление представляет собой повтор таких циклов. А система управления инновационно-инвестиционной деятельностью представляет собой управление совокупностью инновационно-инвестиционных проектов.

Объекты управления инновационно-инвестиционной деятельности очень подробно характеризует в своих трудах К.П. Янковский [62]. По мнению данного автора объектами управления являются:

1. Управление объёмами инновационно-инвестиционной деятельности лежит в основе изучения требований рынка и определяется стратегией предприятия.

2. Управление затратами основано на анализе данных по затратам предприятия (материальные затраты, финансовые затраты, затраты на трудовой персонал и т.д.). Целью данного управления является выявление неэффективных затрат и сведение их к минимуму.

3. Управление временем осуществляется через планирование, ведение календарных план-графиков и контроль за своевременным выполнением работ.

4. Управление качеством на предприятии обеспечивает соответствие выпускаемой продукции всем государственным стандартам, сертификатам и технологическим нормам.

5. Управление трудовым персоналом ориентировано на координацию деятельности людей, осуществляющих инновационно-инвестиционную деятельность.

6. Управление коммуникациями представляет собой накопление и обработку информации, которой обмениваются участники инновационно-инвестиционной деятельности.

7. Управление поставками включает в себя отбор и заключение контрактов, контроль за поставками материалов, оборудования, услуг.

8. Управление рисками предусматривает идентификацию, анализ, оценку риска и разработку мероприятий по снижению рисков.

Подводя итог характеристики объектов управления инновационно-инвестиционной деятельности, обратимся к трудам автора Д.О. Никольского [45], по мнению которого, данное управление позволяет решить важнейшие задачи при производстве инновационного продукта:

1. Определения и обоснования цели каждого проекта.

2. Формирование его структуры и источников финансирования.

3. Выбор исполнителей, подготовка и заключение с ними контрактов.

4. Определение сроков выполнения проекта, составление графиков его реализации.

5. Определить необходимого объема ресурсов.

6. Калькуляция и анализ расходов на производство продукции.

7. Определение допустимой величины риска.

8. Контроль за ходом реализации проекта.

9. Анализ результатов.

Каждая из указанных выше задач решается на определённом этапе инновационно-инвестиционной деятельности.

Для наглядности мы предлагаем к рассмотрению план-схему управления инновационно-инвестиционной деятельностью промышленного предприятия на рисунке 1.2, которую предлагают нам авторы И.И. Передеряев, К.В. Балдин, Р.С. Голов [48].

Механизм управления инновационно-инвестиционной деятельностью промышленного предприятия

Авторы И.И. Передеряев, К.В. Балдин, Р.С. Голов [48] дают пояснения всем фазам управления инновационно-инвестциионной деятельностью промышленного предприятия. Для наглядности мы поместили данное пояснение в таблицу 1.2.

В завершении работы по данным фазам, представленным в таблице 1.2, происходит использование продукта, оценка полученных выгод, обслуживание выпущенного продукта, сбор информации от потребителей о возможностях его дальнейшего совершенствования.

Таблица 1.2 Характеристика фаз механизма управления инновационно-инвестиционной деятельностью промышленного предприятия

Фаза предпроектного исследования

Дает возможность руководству оценить свое решение и просчитать альтернативную стоимость проекта, т.е. выгоды, которые они теряют от неосуществления других возможно перспективных проектов.

Такой выбор лучшего решения из нескольких обусловлен ограниченностью ресурсов

Данная фаза начинается с планирования, которое продолжается на протяжении всей инновационно-инвестиционной деятельности. В начале существует предварительный план-представление о том, что будет, если предприятие осуществит данный проект. Когда принято решение об осуществлении деятельности, происходит формальное и детальное планирование. По мере осуществления деятельности план может корректироваться в связи с возникновением каких-либо непредвиденных ситуаций

Представляет собой производство продукции и контроль за производственной деятельностью с периодическим объективным подведением промежуточных результатов реализации проекта

Как утверждает ряд авторов [26; 38; 43; 48 и др.], основным результатом управления инновационно-инвестиционной деятельностью следует считать постановку и достижение цели по составу, объёму, стоимости и времени выполняемых работ для производства продукции улучшенного качества или же совершенно новой продукции. Вся система управления может оказаться несостоятельной, если цель выбрана неудачно, а исполнители сомневаются в справедливости методов ее достижения. Таким образом, выбор стратегической и тактической целей инновационно-инвестиционной деятельности промышленного предприятия является определяющим этапом при построении системы управления.

Отдельные авторы [6; 22; 29; 42 и др.] указывают нам на то, что постановка цели зависит напрямую от того, какие проблемы стоят перед предприятием, как руководство определяет их важность, какой объём ресурсов может израсходовать на их решение в определённые сроки. Формулировка и обоснование целей является одним из важных моментов в руководстве коллективом, так как творческая работа, которая является основой инновационно-инвестиционной деятельности, не может осуществляться группой людей без представления о том, ради чего они решают свои повседневные задачи.

Множество целей, которые решаются даже в ходе осуществления одного инновационно-инвестиционного проекта, могут носить технический, организационный, социальный, экономический характер, быть локальными или комплексными.

Опираясь на труды авторов И.Ф. Мухарь [43] и И.В. Сергеева [54], ниже в таблице 1.3. нами представлены основные направления и цели инновационно-инвестиционной деятельности производственного предприятия.

Таблица 1.3. Основные направления и цели инновационно-инвестиционной деятельности производственного предприятия

1. Повышение эффективности использования основных и оборотных средств.

2. Усовершенствование управления прибылью.

3. Управление кредиторской задолженностью.

4. Совершенствование финансового состояния предприятия.

1. Повышение качества маркетинговых мероприятий

2. Управление ценообразованием

3. Внедрение мониторинга цен на сырье и комплектующие

4. Управление качеством

5. Использование экологически безопасного оборудования.

1. Повышение эффективности использования трудовых ресурсов

2. Повышение качества роботы управленческого персонала

1. Разработка и внедрение прогрессивных информационных систем

2. Обеспечение доступной внутренней информации всем сотрудникам

3. Настройка оперативных каналов обмена внешней информацией

1. Разработка PR-стратегии

2. Создание надежного PR-ресурса

Что касается направлений и целей в строительной отрасли, то они имеют свою специфику и особенности. Опираясь на справочную литературу, рассмотрим их более подробно.

Как отмечает автор В.В. Бузырев [11] процесс возведения зданий, сооружений, объектов транспортного сообщения и прочих строительных конструкций достаточно уникален, поскольку каждый вновь строящийся объект не похож на предыдущий. Даже несмотря на типовую застройку в большинстве городов нашей страны, абсолютно одинаковых объектов нет, даже если все выполняется «по проекту», какая-то работа или материал может быть изменен, заменен, адаптирован к условиям местности.

Основываясь на позиции В.И. Теличенко [29], что любой строительный процесс обладает своими особенностями, мы попытаемся совместно с автором разъяснить эти особенности:

1. Конечная продукция строительной отрасли — это недвижимость. Несмотря на мобильность строительных материалов, машин, техники и инструментов, произведенная продукция остается неподвижной. Это главное отличие строительной продукции от любой другой произведенной продукции.

2.В процессе производства требуются различные строительные материалы, которые добавляют сопутствующие работы ко времени и стоимости строительства (подвоз сыпучих, жидких стройматериалов; укладка тяжелых строительных материалов спецтехникой; складская организация стройматериалов и др.).

3. Большая длительность производственного цикла. Строительный цикл может длиться от полугода до нескольких лет, поэтому застройщик должен заранее продумать где изыскать финансовые средства до сдачи объекта.

4. Все строительный процессы связаны между собой и не могут перескочить друг через друга. Например, стены без фундамента поставить невозможно и так далее.

Однако, некоторые строительные процессы можно ускорить без потери качества конечной продукции. Этого можно достичь за счет внедрения инноваций и новых технологий в процесс строительства.

Опираясь на труды C. Герасимова [15] и А.А. Никифоровой [44] можно заметить, что в настоящее время в строительном производстве активно применяются новейшее оборудование с высоким коэффициентом полезного действия, прочные и износостойкие строительные материалы, современная техника, способная экономить энергоресурсы, а также осваиваются новые технологии и новое программное обеспечение.

Некоторые из рассматриваемых перспективных направлений инновационно-инвестиционной деятельности в строительной отрасли мы занесли в таблицу 1.4.

Таблица 1.4. Направления и цели инновационно-инвестиционной деятельности строительного предприятия

Новшества в проектировании объектов

1. Повышение качества проектной документации и сметных работ, сокращение сроков их выполнения за счет внедрения современного и эффективного программного обеспечения.

Инновативные здания и сооружения (нового поколения)

1. Применение материалов «нового поколения» в работах СМР (газобетон, стекломагниевые листы, композитная арматура и т.п.

2. Внедрение новых производственных технологий (несъёмная опалубка, применением 3Д панелей, sip-панели и пр.).

Новые материалы, технологии, оборудование

1. Экономия энергоресурсов за счет использования современной техники с высоким коэффициентом полезного действия.

2. Применение энергоэффективных материалов (термокраска).

3. Улучшение качества возводимых зданий и сооружений за счет использования эффективных технологий (скользящая опалубка).

В итоге рассмотрения в первой главе выпускной квалификационной работы теоретических аспектов инновационно-инвестиционной деятельности на предприятии можно сказать, что изучению данного вопроса были посвящены работы многих авторов. Ими высказывались как схожие, так и противоречивые мнения при рассмотрении влияния инновационно-инвестиционной деятельности на работу и эффективность предприятия.

Авторы В.Д. Дорофеев и В.А. Дресвянников [25] определяют инновации как конечный результат деятельности по проведению нововведений, получивший воплощение в виде нового или усовершенствованного продукта, внедренного на рынке, нового или усовершенствованного процесса, используемого в организационной деятельности, нового подхода к социальным проблемам.

Наиболее точное определение инвестициям, по нашему мнению, дано автором Т.С. Колмыковой [32], она обозначает инвестиции как долгосрочные вложения средств (денежных или же материальных), интеллектуальных ценностей внутри страны или за рубежом в различные отрасли (предприятия, программы, отдельные мероприятия и т.п.) с целью развития производства, предпринимательства, получения прибыли и других конечных результатов.

Заслуживает быть отмеченным тот факт, что при анализе трудов автора И.А. Митрофановой [42], мы выяснили, что инвестиционная и инновационная деятельность предприятия взаимосвязаны и взаимообусловлены, поскольку реализация нововведений обязательно предполагает определение источников их финансирования, т.е. часть инвестиционных ресурсов направляется на инновации.

На основании вышеизложенного нами были предложены к рассмотрению основные показатели и методики анализа инновационно-инвестиционной деятельности. Ведь по мнению ряда авторов объективная оценка экономического состояния предприятия возможна через анализ показателей основных производственных фондов, прибыли и рентабельности. Оценить данные показатели и влияние на них различных факторов можно с помощью методики факторного анализа. А также мы рассмотрели различные методы прогнозирования и оценки долгосрочных инвестиций.

- 1

- 2

- 3

Подобные документы

Формы и методы государственного регулирования инвестиционной деятельности. Анализ организации управления предприятием. Анализ состояния и результатов инвестиционной деятельности предприятия. Маркетинговый, производственный и организационный планы.

дипломная работа [1,1 M], добавлен 24.09.2011

Формирование инновационно-технологической стратегии развития организации, поиск условий, обеспечивающих ее реализацию. Цель, задачи и направления инновационно-технологического развития организации. Анализ методов прогнозирования инноваций и технологий.

курсовая работа [225,0 K], добавлен 25.01.2010

Сущность и понятие рисков, их классификация и типы (общие и специфические), особенности проявления в инвестиционной деятельности. Методы управления рисками в инвестиционной деятельности, процесс их регулирования и разработка мероприятий по снижению.

курсовая работа [229,0 K], добавлен 26.05.2015

Условия и роль формирования инвестиционной стратегии на предприятии, основные принципы ее разработки. Этапы разработки инвестиционной стратегии по К.Т. Бясову и И.А. Бланку. Перспективное, текущее и оперативное управление инвестиционной деятельностью.

курсовая работа [50,6 K], добавлен 31.10.2014

Основные подходы к реализации и управлению инвестиционной деятельности. Критерии оценки инвестиционного проекта и его риски. Динамика основных технико-экономических показателей деятельности предприятия. Анализ выполнения плана инвестиционных вложений.

курсовая работа [100,9 K], добавлен 04.08.2011

Организационные характеристики ООО «Галион». Выделение объекта управления. Исполнительная часть структуры управления. Предложения по совершенствованию структуры управления. Повышение качества принимаемых решений как повышение эффективности производства.

контрольная работа [62,0 K], добавлен 20.08.2012

Инвестиционная стратегия как важная система долгосрочных целей инвестиционной деятельности организации, рассмотрение классификации. Общая характеристика основных видов деятельности ОАО «Яхрома Лада», знакомство с инвестиционной стратегией предприятия.

курсовая работа [146,7 K], добавлен 23.05.2015

]]>

Курсовая работа»ИННОВАЦИОННАЯ И ИНВЕСТИЦИОННАЯ ДЕЯТЕЛЬНОСТЬ ПРЕДПРИЯТИЯ

Профессиональное образовательное учреждение

«Колледж права и экономики»

ИННОВАЦИОННАЯ И ИНВЕСТИЦИОННАЯ ДЕЯТЕЛЬНОСТЬ ПРЕДПРИЯТИЯ

ОП.01 ЭКОНОМИКА ОРГАНИЗАЦИИ

38.02.03 Операционная деятельность в логистике

Выполнил обучающийся гр.ОЛ-250 ____ Гулов Мухаммадикбол Хикматуллоевич

Оценка за выполнение и защиту курсовой работы ____________

Проверил ___________ Хабирова Зоя Кадыровна

ВВЕДЕНИЕ

Исследование проблем инновационной и инвестиционной деятельности находится в центре внимания экономической науки. Это обусловлено тем, что в современных условиях инновации являются решающим фактором формирования национальной конкурентоспособности, а инновационный процесс представляет собой важнейшую доминанту экономического развития. Предприятиям необходимо заменять устаревшую материально — техническую базу и осваивать производство новых видов продукции и услуг в целях сохранения устойчивого положения на рынке. Например, покупка нового оборудования взамен старого требуют от предприятия определенно минимальной критической величины капитальных вложений при высокой доле активной части в обновлении основных фондов. Поэтому инновационный и инвестиционный процессы всегда были взаимосвязаны и взаимообусловлены [14, c. 19].

В современных условиях рынка любая деятельность предприятия невозможна без инвестиционных и инновационных факторов. Рыночные условия развития экономики постоянно выдвигают требования не только качественных, но и количественных изменений. Этих изменений можно достичь с помощью использования передовой техники, технологии, беспрерывно обновляя научно-исследовательскую базу, с целью повышения качества инновационной продукции.

Вследствие ужесточения конкурентной борьбы на внешних и внутренних рынках высокотехнологичных товаров, усложнением изделий и следовательно увеличением затрат средств и времени на их разработку, а так же повышением рисковых событий инновационной деятельности, возникает острая необходимость в улучшении эффективности управления инновационными проектами. Инновационные проекты позволяют эффективно реализовывать капитал, наращивать финансовый сектор экономики, способствует устойчивой деятельности хозяйствующих субъектов.

Также актуальность темы обусловлена и тем, что современным инвестиционным менеджерам формирование благоприятного инвестиционного климата, углубление сегментации инвестиционного рынка, расширение круга инвестиционных товаров и технологий, а также возрастающие инвестиционные возможности предприятий предоставляют обширное поле деятельности для принятия эффективных стратегических и оперативных инвестиционных решений. Знание и практическое использование современных принципов, механизмов и методов эффективного управления инвестиционной деятельностью позволяют обеспечить переход предприятий к новому качеству экономического развития в рыночных условия [10, c . 20].

Цель курсовой работы – изучение инновационной и инвестиционной деятельности предприятия .

Объект работы – инновации и инвестиции предприятий.

Предмет работы – управление инновационной и инвестиционной деятельности предприятия.

Достижение поставленной цели обусловило необходимость решения следующих задач:

раскрыть сущность понятий – инновационная и инвестиционная деятельность предприятия;

изучить организацию инновационной и инвестиционной деятельности на предприятии;

проанализировать методологические подходы к оценке инновационной и инвестиционной деятельности предприятия;

составить финансовый план на 2017 год.

Логика исследования обусловила структуру работу, которая включает в себя введение, теоретическую и практические части, заключение, список используемой литературы и приложения.

ГЛАВА 1 ИННОВАЦИОННАЯ И ИНВЕСТИЦИОННАЯ ДЕЯТЕЛЬНОСТЬ ПРЕДПРИЯТИЯ

1.1 Сущность понятий – инновационная и инвестиционная деятельность предприятия

Успешное функционирование и развитие любого предприятия в условиях ужесточения конкуренции невозможно без осуществления эффективной инновационной деятельности. В этом случае требуется особо концентрированный акцент на разработке направлений активизации инновационной деятельности, который следует использовать при формировании инвестиционной политики предприятия (организации). Для надлежащего позиционирования этих направлений необходима четкая идентификация сущности инновационной деятельности, ее особенностей и условий эффективной реализации.

Важнейшими элементами стратегии развития любого предприятия являются инвестиционная и инновационная политика [3, c . 85].

Инвестиции — это долгосрочные вложения капитала с целью получения прибыли. Инвестиции являются основой для обеспечения расширенного воспроизводства на предприятии, повышения качества продукции, создания новых рабочих мест и сбалансированного развития отраслей народного хозяйства [12, c . 90].

В широком понимании инвестициями принято считать все виды материальных и интеллектуальных ценностей, вкладываемых в предпринимательскую деятельность (здания, оборудование, ноу-хау, денежные средства и другие ценности). В экономической теории и практике обычно разграничивают понятия «инвестиции» и «капитальные вложения». Капитальные вложения представляют собой более узкое понятие, так как предполагают вложение только в основной капитал предприятия (затраты на новое строительство, расширение, реконструкцию, приобретение оборудования) [11, c . 75].

Целью инвестиций является не только получение прибыли (а для некоммерческих организаций — достижение уставных целей), но также и достижение полезного эффекта, под которым можно понимать сохранение достигнутого уровня рентабельности, снижение убытков, расширение круга потребителей производимой продукции, расширение имеющихся и завоевание новых сегментов рынка сбыта и т.п. [3, c . 45]

Однако, многие вопросы теоретического и методического характера, связанные с комплексным решением проблем, возникающих при формировании инвестиционной политики организации, на сегодняшний день остаются нерешенными.

В частности, отсутствует четкое определение понятия инноваций. Многие ученые под ним понимают: примененные или усовершенствованные конкурентоспособные технологии, продукцию или услуги, а также организационно-технические решения производственного, административного или коммерческого характера, существенно улучшающие структуру, качество производства и социальной среды.

Дискуссионным является также решение вопроса категориального определения понятия «инновационная деятельность». Р. Фатхутдинов предлагает под ней понимать деятельность, направленную на использование и коммерциализацию результатов научных исследований и разработок для расширения и обновления номенклатуры и улучшения качества выпускаемой продукции (товаров, услуг), совершенствование технологии их изготовления с последующим внедрением и эффективной реализацией на внутреннем и зарубежном рынках (это касается также инновационно-инвестиционной деятельности) [5, c . 60]. Ильенкова Н.Д. считает, что это также практическое использование научного, научно-технологического результата и интеллектуального потенциала с целью получения новой или радикально улучшенной продукции, технологии ее производства и удовлетворения платежеспособного спроса потребителей в высококачественных товарах и услугах, совершенствование социального обслуживания [1, c . 60].

Исследование существующих позиций позволяет утверждать, что большинство ученых рассматривают инновационную деятельность как одну из форм инвестиционной деятельности, осуществляемой с целью внедрения достижений научно-технического прогресса в производство и социальную сферу, включая:

— выпуск и распространение принципиально новых видов техники и технологии;

— прогрессивные межотраслевые структурные сдвиги;

— реализацию долгосрочных научно-технических программ с большими сроками окупаемости затрат;

— финансирование фундаментальных исследований для осуществления качественных изменений в состоянии производительных сил;

— разработку и внедрение новой, ресурсосберегающей технологии, предназначенной для улучшения социального и экологического положения.

При этом утверждается, что объектами инновационной деятельности являются:

инновационные программы и проекты;

новые знания и интеллектуальные продукты;

производственное оборудование и процессы;

инфраструктура производства и предпринимательства;

организационно-технические решения производственного, коммерческого, административного или иного характера, существенно улучшающие структуру и качество производства и социальной сферы;

сырьевые ресурсы, средства их добычи и переработки;

механизмы формирования потребительского рынка и сбыта товарной продукции.

Субъектами инновационной деятельности могут быть отечественные и зарубежные физические и юридические лица, лица без гражданства, объединения этих лиц, осуществляющие в стране инновационную деятельность и привлекающие имущественные и интеллектуальные ценности, вкладывающие собственные или заимствованные средства в реализацию в стране инновационных проектов. В этом случае следует указать на зависимость развития инновационной деятельности (как отечественных, так и иностранных субъектов) от государственной инновационной политики, а также ее специфическое влияние как ее составляющей.

1.2 Организация инновационной и инвестиционной деятельности на предприятии

В частности, основываясь на обоснованных особенностях инновационной деятельности, можно определить ее влияние как составляющей формирования инвестиционной политики, а именно в вопросах:

результативности инновационной деятельности, определение которой связано с учетом степени риска инвестиционной деятельности и позволяет оптимизировать потери от осуществления инвестиций, благодаря формированию и реализации грамотной инвестиционной политики;

расширения внутренних и внешних возможностей и резервов организации;

дифференцирования источников финансирования в соответствии с вариативным распределением результата от инновационной деятельности.

Для обеспечения максимальной эффективности и учитывая особенности деятельности предприятия, целесообразно выделить следующие этапы формирования инвестиционной политики организации:

Формирование целей и направлений инвестиционной деятельности организации в соответствии с базовой стратегией его развития.

Анализ и учет факторов внешней инвестиционной среды.

Исследование факторов внутренней среды организации.

Поиск объектов инвестирования и оценка их соответствия целям и направлениям инвестиционной деятельности организации.

Обеспечение высокой эффективности инвестиций.

Обеспечение минимизации инвестиционных рисков.

Определение необходимого объема инвестиционных ресурсов и оптимизация структуры их источников.

Обеспечение путей ускорения инвестиционных программ.

Реализация формирования инвестиционной политики по указанным этапам позволит максимально оптимизировать ресурсную составляющую и обосновать действительно эффективные направления инновационного развития.

Инвестиционную политику можно представить как генеральное направление (программу, план) инвестиционной деятельности организации, следование которому в долгосрочной перспективе должно привести к достижению инвестиционных целей и получения ожидаемого инвестиционного эффекта. Она определяет приоритеты направлений и форм инвестиционной деятельности организации, характер формирования инвестиционных ресурсов и последовательность этапов реализаций долгосрочных инвестиционных целей, обеспечивающих предусмотренное общее развитие организации.

Процесс разработки инвестиционной политики является важнейшей составной частью общей системы стратегического выбора предприятия, основными элементами которого являются миссия, общие стратегические цели развития, система функциональных стратегий в разрезе отдельных видов деятельности, способы формирования и распределения ресурсов [10, c . 45].

Разработка инвестиционной политики играет большую роль в обеспечении эффективного развития организации, которая заключается в следующем:

Разработанная инвестиционная политика обеспечивает механизм реализации долгосрочных общих и инвестиционных целей предстоящего экономического и социального развития организации в целом и отдельных его структурных единиц. Она позволяет реально оценить инвестиционные возможности организации, обеспечить максимальное использование его внутреннего инвестиционного потенциала и возможность активного маневрирования инвестиционными ресурсами. Также она обеспечивает возможность быстрой реализации новых перспективных инвестиционных возможностей, возникающих в процессе динамического изменения внешней инвестиционной среды.

Разработка инвестиционной политики учитывает заранее возможные вариации развития неконтролируемых организацией факторов внешней инвестиционной среды и позволяет свести к минимуму их негативные последствия для деятельности организации. Она отражает сравнительные преимущества организации в инвестиционной деятельности по сравнению с ее конкурентами.

Наличие инвестиционной политики обеспечивает четкую взаимосвязь стратегического, текущего и оперативного управления инвестиционной деятельностью организации. Она обеспечивает соответствующую программу организационного поведения в рамках реализации наиболее важных стратегических инвестиционных решений.

Разработанная инвестиционная политика является одной из базисных предпосылок стратегических изменений общей организационной структуры управления и организационной культуры [11, c . 32].

Таким образом, инвестиционная политика должна состоять из стратегических целей и бизнес-планов, то есть быть ориентированной на перспективу, а в конечном итоге ориентироваться на обеспечение финансовой устойчивости организации в будущем. Если этого плана нет, то ни о какой инвестиционной политике не может быть и речи. При разработке инвестиционной политики необходимо соблюдать следующие принципы:

нацеленность инвестиционной политики на достижения стратегических планов организации и их финансовую устойчивость;

учет инфляции и фактора риска;

экономическое обоснование инвестиций;

формирование оптимальной структуры портфельных и реальных инвестиций;

ранжирование проектов и инвестиций по их важности и последовательности реализации исходя из имеющихся ресурсов и с учетом привлечения внешних источников;

выбор надежных и более дешевых источников и методов финансирования инвестиций [14, c . 30.

Таким образом, инвестиционная политика — это постоянный процесс управления инвестиционной деятельностью, направленный не только на выбор и реализацию наиболее эффективных форм различных инвестиций, но и на обеспечение возможности воспроизведения самого инвестиционного процесса. Основной целью инвестиционной политики организации является создание оптимальных условий для вложения собственных и заемных финансовых и других ресурсов, которые обеспечивают рост доходов на вложенный капитал, для расширения экономической деятельности организации, создание лучших условий в конкурентной борьбе [12, c . 50] . При этом, следует признать, что в большой степени инвестиционная политика организации оделяется и зависит от уровня государственной поддержки тех или иных направлений ее развития. Также это связано и с тем, что в современных условиях она подвергается частым изменениям из-за отсутствия стабильной инвестиционной политики государства. Многие организации не формируют собственную инвестиционную политику, поэтому практически функционируют исключительно в текущей экономической ситуации без учета дальнейших возможностей развития. Однако без разработки перспективной и долгосрочной инвестиционной политики невозможно достичь существенного улучшения положения в операционной деятельности, обеспечить стабильный рост доходов организации.

1.3 Методологические подходы к оценке инновационной и инвестиционной деятельности предприятия

Критериями оценки инновационной деятельности можно считать [11, с.77]:

1.Научный уровень предприятия;

2.Уровень информационного обеспечения;

3.Конкурентоспособность разработок, обеспечивающих достижения поставленной предприятием цели.

Научный уровень предприятия можно определить как отношение затрат на инновационную деятельность к общим затратам на производство [14, с.55]:

К н =  , (1)

, (1)

где К н – коэффициент научного уровня производства;

З и – сумма затрат на инновационную деятельность, руб;

З п – общая сумма затрат на производство, руб.

Оценка инновационной деятельности предприятия также может осуществляться с помощью коэффициента, отражающего долю внедрения собственных разработок в общем количестве выполненных собственных разработок [9, c . 100]:

К ср =  , (2)

, (2)

где К ср – коэффициент внедрения собственных разработок;

Р вср – количество внедренных собственных разработок, ед.;

Р оср – общее количество выполненных собственных разработок.

Для оценки инновационной деятельности можно воспользоваться показателем удельного соотношения собственных разработок в числе внедренных разработок:

К вс =  , (3)

, (3)

где К вс – коэффициент применения результатов собственных разработок;

Р вср – количество собственных разработок, внедренных на предприятии;

Р в.общ – общее количество внедренных разработок на предприятии в данном периоде, ед.

С помощью показателя К вс можно судить об уровне и темпах развития исследований на предприятии. Чем ближе данный коэффициент к максимальному его значению – единице, тем выше инновационная активность предприятия. [2, c . 11].

К основным показателям оценки технического уровня предприятия можно отнести: коэффициент конкурентоспособности продукции предприятия; коэффициент обновления продукции; коэффициент обновления технологии.

Коэффициент конкурентоспособности может быть определен по следующей формуле:

К кон = , (4)

, (4)

где К кон – коэффициент конкурентоспособности продукции предприятия;

N тов – объем товарной продукции предприятия, руб.

N ост – объем товарной продукции, которая трудно поддается реализации, руб.

Чем ближе К кон к единице, тем выше конкурентоспособность продукции. Если коэффициент близок к нулю, то это означает, что продукция не конкурентоспособна.

Коэффициент обновления продукции предлагается определять по формуле:

К обн.пр =  , (5)

, (5)

где К обн.пр – коэффициент обновления продукции;

N н – объем производства новой продукции, руб.

Оценку технического уровня технологических процессов предприятия можно осуществлять с помощью коэффициента обновления технологии:

К обн.тех =  , (6)

, (6)

где К обн.техн – коэффициент обновления технологии;

П н.техн – количество вновь введенных технологических процессов, ед;

П общ.техн – общее количество технологических процессов, ед.

Показатель К обн.техн может быть использован для обоснования возможности производства высококачественной, конкурентоспособной продукции на базе передовой техники и технологии.

Эффективность затрат покупателя на использование новшеств можно определять, а также управлять ею, через сравнение следующих показателей: -затраты на производство и реализацию продукции до и после введения новшеств; выручку от реализации продукции до и после введения новшеств; стоимость потребляемых ресурсов до и после введения новшеств;среднесписочную численность персонала и т.д.

Устойчивость проекта к изменению анализируемого показателя рассчитывается исходя из приравнивания к 0 уравнения для расчета чистого приведенного дохода (NPV) [3, с.9].

Проект считается устойчивым, если при отклонении показателей проекта (капитальные вложения, объем продаж, текущие затраты и макроэкономические факторы) на 10% в худшую сторону, сохраняется условие NPV = 0.

Чувствительность к изменению показателя определяется также с помощью анализа, когда анализируемый показатель изменяется на 10% в сторону негативного отклонения. Если после этого NPV остается положительным, то инновационная деятельность считается нечувствительной к изменению данного фактора. Если же NPV принимает отрицательное значение, то деятельность имеет чувствительность менее 10%-ного уровня и признается рискованной по данному фактору.

Интегральный эффект Э инт представляет собой величину разностей результатов и инновационных затрат за расчетный период, приведенных к одному, обычно начальному году, то есть с учетом дисконтирования результатов и затрат.

, (7)

, (7)

где Т р – расчетный год;

Р t – результат в t -й год;

З t – инновационные затраты в t -й год;

t – коэффициент дисконтирования (дисконтный множитель).

Расчет индекса рентабельности ( J R ) ведется по формуле:

(8)

(8)

где Д j – доход в периоде j ;

K t – размер инвестиций в инновации в периоде t .

Индекс рентабельности тесно связан с интегральным эффектом, если интегральный эффект Э инт положителен, то индекс рентабельности J R > 1, и наоборот. При J R > 1 инновационный проект считается экономически эффективным. В противном случае J R

Сегодня выделяют несколько основных подходов или методов определения показателей эффективности инвестиций на рисунке 3 Приложения B .

В рамках доходного похода выделяют два основных метода оценки [4, c . 11]: метод капитализации, метод дисконтирования денежных потоков.

Затратный метод определения эффективности капитальных вложений основан на определение величины средств, необходимых для организации данного предприятия.

Сравнительный метод определения относительных показателей эффективности капитальных вложений базируется на сравнение альтернативных вариантов вложения средств. В общем виде формулу расчёта относительного показателя эффективности вложений можно представить так [14, c . 47]:

K = ( C 1 / C 2 ) *100 %,

где К – относительный показатель эффективности капитальных вложений;

С1 – абсолютный показатель эффективности капитальных вложений или рентабельность первого направления;

С2 – абсолютный показатель эффективности капитальных вложений или рентабельность второго направления.

Различают следующие общие для всех фирм показатели эффективности инвестиционного проекта: показатели коммерческой (финансовой) эффективности ; показатели бюджетной эффективности ; показатели экономической эффективности . [7, c . 37]

Финансово-экономическая оценка инвестиционных проектов занимает центральное место в процессе обоснования и выбора возможных вариантов вложения средств в операции с реальными активами:

Результат проекта = цена проекта — затраты на проект (10)

Принято различать техническую, финансовую, коммерческую, экологическую, организационную (институциональную), социальную, экономическую и другие оценки инвестиционного проекта.

В соответствии Методическими рекомендациями по оценке эффективности инвестиционных проектов необходимо внедрять следующие четыре принципа, используемые в зарубежной практике.

— Принцип оценки возврата инвестируемого капитала на основе показателя денежного потока (англ. cash flow ).

— Принцип обязательного приведения к настоящей стоимости будущих поступлений, т. е. денежного потока.

— Принцип выбора дифференцированной ставки процента (дисконтной) в процессе дисконтирования потока для различных инвестиционных проектов.

— Принцип гибкой системы использования ставки процента для дисконтирования денежных потоков в зависимости от целей оценки инвестиционного проекта.

Показатели эффективности инвестиций можно классифицировать по следующим признакам:

1) по виду обобщающего показателя, выступающего в качестве критерия экономической эффективности инвестиций: абсолютные; относительные; временные;

2) по методу сопоставления разновременных денежных затрат и результатов: статические; динамические.

Статические методы называют еще методами, основанными на учетных оценках, а динамические методы — методами, основанными на дисконтированных оценках [14, c . 154].

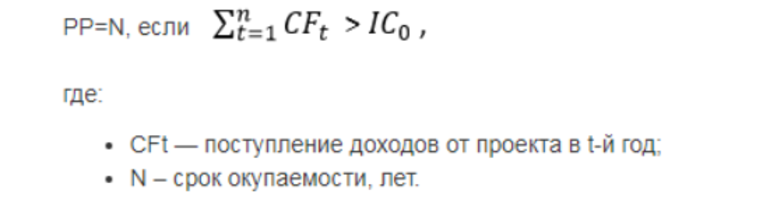

К группе статических относятся методы: срока окупаемости инвестиций (Payback Period, PP); коэффициента эффективности инвестиций (Accounting Rate of Return, ARR).

К динамическим методам относятся: чистый дисконтированный доход, чистая текущая стоимость (Net Present Value, NPV); индекс рентабельности инвестиции (Profitability Index, PI); внутренняя норма рентабельности (Internal Rate of Return, IRR); модифицированная внутренняя норма рентабельности (Modified Internal Rate of Return, MIRR), дисконтированный срок окупаемости инвестиции (Discounted Payback Period, DPP).

Анализ существующих методик расчета показателей эффективности инвестиций фирмы позволяет выделить наиболее предпочтительные.

1. В настоящее время общепризнанным методом оценки инвестиционных проектов является метод дисконтирования, т. е. приведение разновременных доходов и расходов, осуществляемых в рамках инвестиционного проекта, к единому (базовому) моменту времени.

— Чистая текущая стоимость (net present value, NPV). Другие термины — чистый дисконтированный доход и чистый приведенный доход, интегральный эффект.

, (11)

, (11)

где I- затраты на инвестиции (investment);

CF — чистый денежный доход за период эксплуатации инвестиционного объекта (cash flow), рассчитывается одним из трех альтернативных способов: а) по чистой прибыли; б) по чистой прибыли с учетом амортизационных отчислений; в) по чистой прибыли с учетом амортизационных отчислений и ликвидационной стоимости основных фондов;

Е — норма дисконта;

t — продолжительность расчетного периода.

Если текущая стоимость, рассчитываемая по формуле

, (12)

, (12)

больше инвестиционных издержек, т. е. величина чистой текущей стоимости (NPV) положительна, то это соответствует целесообразности реализации проекта.

— Рентабельность проекта (profitability index, PI). Другие термины — индекс прибыльности и индекс доходности. Формула для расчета этого показателя имеет вид:

, (13)

, (13)

Очевидно, что величина критерия PI > 1 свидетельствует о целесообразности реализации проекта. Причем чем больше Р I превышает единицу, тем выше инвестиционная привлекательность проекта. [15 C. 7]

— Срок окупаемости (paybackperiod, РВ) :

а) сумма первоначальных инвестиций делится на величину среднегодовых денежных поступлений. Применяется, когда денежные поступления примерно равны по годам:

, (14)

, (14)

где Io — первоначальные инвестиции;

б) из суммы первоначальных инвестиций нарастающим итогом вычитают денежные поступления до тех пор, пока их разница не станет равной нулю.

— Внутренняя норма рентабельности (internal rate of return, IRR).

Исходя из приведенных определений, в общем виде можно записать формулу расчета этого показателя:

, (15)

, (15)

2. Наряду с перечисленными основными критериями оценки проектов в ряде случаев возможно использование и других показателей: простой нормы прибыли, точки безубыточности, фондоотдачи капиталовложений и т. д. [12, c . 89].

3. К простым оценочным показателям экономической эффективности проекта принято относить: срок окупаемости капитальных вложений и простую (годовую) прибыль, рентабельность, точку безубыточности.

Метод расчета срока окупаемости инвестиций (англ. payback period ) заключается в определении необходимого для возмещения инвестиций периода времени, за который вложенные средства окупятся доходами, полученными от реализации проекта.

Прогноз финансовых показателей проекта представляет собой исходный пункт оценки экономической эффективности проекта в предположении трех вариантов условий его реализации: пессимистического, оптимистического и наиболее вероятного.

ГЛАВА 2 ФОРМИРОВАНИЕ ФИНАНСОВОГО ПЛАНА НА 2017 ГОД

]]>Пример инвестиционного проекта с расчетами его эффективности

Инвестиционный проект – многостраничный документ, в состав которого входит описательная и расчётная части. Начинать работу над любой инвестиционной концепцией следует с определения его цели. После этого предстоит оценить имеющиеся возможности и конкретизировать программу действий. Создание грамотного инвестпроекта — довольно сложная задача. Чтобы облегчить работу, можно бесплатно закачать готовый инвестиционный проект с примерными расчётами.

- Пример целей инвестиционного бизнес-плана

- Основные виды

- Пример вклада: содержание и структура

- Расчетная часть

- Чистая приведённая стоимость

- Относительные коэффициенты доходности

Пример целей инвестиционного бизнес-плана

Инвестиционный бизнес проект представляет собой сочетание правовой и финдокументации, отражающей экономическую выгоду вложений в конкретный объект. Инвестиционная концепция должна содержаться проектно-сметные документы, а также подробный план действий по расходу финсредств. Нередко разработчики используют пример инновационного проекта с расчетами и, взяв его за основу, составляют собственный.

При разработке инвестиционного проекта нужно выполнить определённые мероприятия:

- Обосновать бизнес-идею.