Парный трейдинг: эффективные стратегии

Парный трейдинг: эффективные стратегии заработка на финансовых рынках

Парный трейдинг применяется опытными участниками торгов в качестве надежного инструмента для диверсификации рисков. Для успешной реализации долгосрочного торгового плана на фондовом рынке достаточно грамотно составить инвестиционный портфель, инвестировав в перспективные ETF. В качестве альтернативного варианта допустимо рассматривать распределение капитала между акциями компаний с высокой капитализацией и государственными облигациями в соотношении 70/30. Именно такой тактике инвестирования придерживается сам Уоррен Баффет. Это позволяет свести торговые риски к минимуму.

Применение такой стратегии возможно и на внебиржевом валютном рынке. Единственная сложность заключается в правильном выборе финансовых инструментов. В статье рассмотрены примеры парного трейдинга на Форекс и даны практические рекомендации начинающим трейдерам. Вниманию инвесторов также представлена авторская стратегия торговли с гарантированной прибылью от 7 до 12% в месяц.

Корреляция и особенности её практического применения в трейдинге

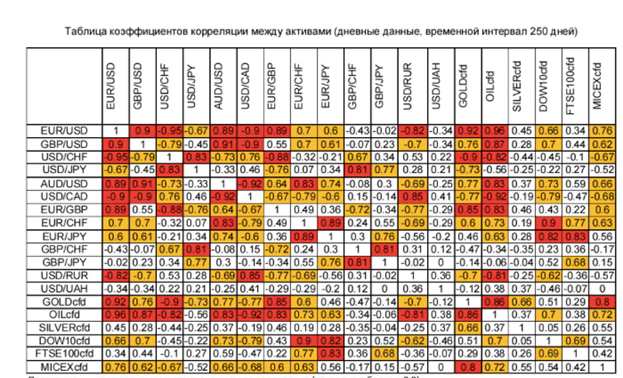

Корреляция – статистическая взаимозависимость как минимум двух случайных велечин. В терминологии онлайн трейдинга под корреляцией следует понимать взаимосвязь в ценообразовании валютных пар.

Коэффициент корреляции может варьироваться в диапазоне от -1 до единицы, где минимальное значение указывает на противоположную тенденцию ценообразования активов, а максимальное – на идентичную. Если коэффициент равен нулю, то это говорит об отсутствии взаимозависимости между финансовыми инструментами. Например, корреляция между курсом австралийского доллара и стоимостью золота близка к единице. Этот металл является практически основным экспортным товаром государства, поэтому его рыночная стоимость влияет на ценообразование национальной валюты в среднесрочной и долгосрочной перспективе:

На скриншоте представлены графики AUD/USD и XAG/USD. Идентичный принцип ценообразования очевиден. Важно обратить внимание на интенсивные ценовые импульсы, которые свойственны паре XAG/USD. Для AUD/USD характерны более плавные движения. Это можно успешно использовать в собственной торговле. Средняя дневная волатильность пары XAG/USD составляет порядка 170 пунктов. Если на графике сформирован импульс от 50% этого диапазона, то следует открывать сделку по AUD/USD с целевым уровнем в 20-30 пунктов (волатильность этого инструмента внутри дня очень незначительна). Stop loss рекомендуется выставить на противоположном локальном уровне. Число успешных сделок более 85%.

Важно! Коэффициент корреляции – это плавающее значение, которое зависит от уровня ликвидности. На данный показатель также в состоянии оказывать влияние макроэкономические факторы. Это дает возможность трейдерам извлекать прибыль за счет изменений коэффициента корреляции в среднесрочной перспективе на валютном и в долгосрочной на фондовом или товарном рынках.

Практическое применение корреляции на Форекс

Наиболее распространенным заработком на взаимозависимости валютных пар Форекс является торговля активами с отрицательным коэффициентом корреляции.

Коэффициент взаимозависимости пар EUR/USD и USD/CHF равен -0,95. На практике этот показатель варьируется в диапазоне от -0,78 до -1. Суть заработка заключается в открытии 2 идентичных торговых ордеров по активам в момент, когда коэффициент корреляции между ними будет минимальным. Для выявления подобных ситуаций потребуется использовать индикатор взаимосвязи валютных пар. Подобных аналитических инструментов довольно много, однако рекомендуется обратить внимание на iCorrelationTable. Этого индикатора нет в платформах МТ4 и МТ5, однако его возможно скачать с профильных сайтов самостоятельно и установить в терминал в соответствии со стандартными инструкциями. При переносе на график вносить коррективы во входные параметры инструмента не потребуется.

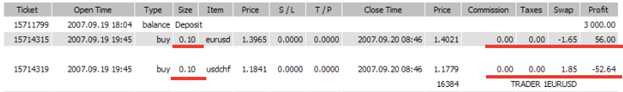

Индикатор строится в дополнительном окне под ценовым графиком и отображает изменения коэффициента корреляции валютных пар. Для выставления ордеров по EUR/USD и USD/CHF желательно дождаться, когда значение их взаимозависимости составит порядка -0,95. Сделки должны быть открыты по рыночной стоимости в одном направлении и с идентичным торговым объемом. Ордера потребуется закрыть после изменения коэффициента корреляции с фиксированием минимальной прибыли:

Открыты 2 ордера объемом по 0,1 лота. Спустя 3 дня прибыль составила порядка 3 USD. Для выставления этих торговых приказов при кредитном плече 1:100 депозита в 200 USD будет вполне достаточно. Таким образом, минимальная потенциальная доходность стратегии составит 12% в месяц. Однако важно обратить внимание на очевидные недостатки данной ТС:

- Коэффициент корреляции изменяется не часто.

- Спецификация контрактов далеко не всех брокеров предполагает положительный своп по упомянутым парам.

Главными преимуществами стратегии можно назвать стабильную прибыль, доступность анализа и практически пассивное участие трейдера в торговле.

Внимание! Для торговли возможно рассматривать валютные пары не только с отрицательным, но и с положительным коэффициентом корреляции. В последнем случае ордера следует открывать в противоположных направлениях.

Существует еще один способ заработка на корреляции при торговле на Форекс. Принцип торговли практически полностью аналогичен описанному ранее. Трейдеру потребуется найти 2 пары с отрицательным значением коэффициента корреляции и положительным свопом. При этом условия, прописанные в пользовательском соглашении брокера, не должны ограничивать пользователя в выборе торговой стратегии. Для исключения неторговых рисков при выборе посреднической компании следует отдавать предпочтение банковским организациям, например:

- Dukascopy Bank SA — крупный швейцарский банк, деятельность которого регулируется FINMA. Предоставляет услуги в индустрии бинарного и классического трейдинга на внебиржевом рынке. Минимальный депозит – 1000 USD. Банк имеет дочернее предприятие Dukascopy Europe, зарегистрированное в Латвии. Рекомендуется сотрудничество именно со швейцарским отделением банка.

- Alpari Limited (не путать с ООО «Альпари-Брокер», у которой в начале 2019 года по решению ЦБ РФ была отозвана лицензия профессионального участника рынка ценных бумаг) – офшорная компания. Этого брокера следует рассматривать для сотрудничества в крайнем случае. Организацию отличают невыгодные условия торговли, прописанные в спецификации контрактов и клиентском регламенте. К положительным особенностям компании можно отнести возможность быстро открыть счет онлайн, незначительные требования к стартовому депозиту трейдеров, бессрочный доступ к торговле виртуальными средствами и разнообразные способы выполнения финансовых транзакций.

- SAXO BANK – международный инвестиционный банк с головным офисом в дании. Доступен классический трейдинг и торговля опционами с минимальным периодом экспираиции от 24 часов. Отечественные трейдеры избегают сотрудничества с брокером в силу высоких требований к стартовому капиталу – от 10 000 USD.

- Альфа-Форекс – дочернее предприятие Альфа-Банка с лицензией ЦБ РФ и уставным капиталом более 60 млн. RUR. (не путать с одноименным офшорным брокером). Регистрация доступна только пользователям из России. Открытие счета и верификация клиента осуществляется в отделении банка. Требования к депозиту трейдеров не установлены. К минусам этой организации можно отнести только низкое кредитное плечо – до 1:40.

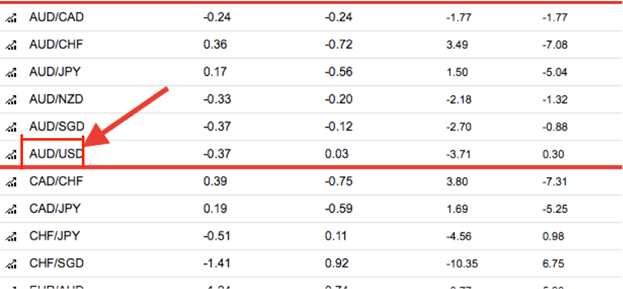

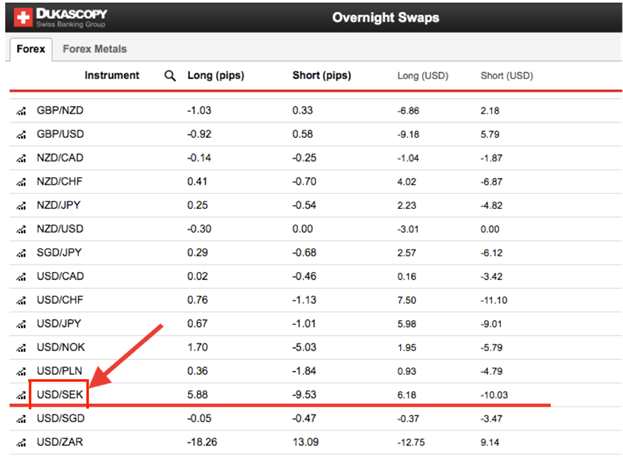

Следует обратить внимание на отрицательный коэффициент корреляции USD/SEK по отношению к EUR/USD и AUD/USD. Упомянутые ранее компании предлагают положительную комиссию за перенос сделки на следующий день только по USD/SEK и AUD/USD. Эту комбинацию и следует рассматривать для практического применения.

На скриншотах представлена спецификация контрактов брокера Dukascopy Bank SA. Как видно, при открытии ордера Buy по паре USD/SEK своп составляет 6,18 USD в день. По AUD/USD это значение отрицательное и составляет -3,71 USD. Таким образом, при открытии 2 идентичных ордеров чистая прибыль трейдера за перенос сделок составит 2,47 USD в день. При расчетах не стоит забывать о том, что в ночь с четверга на пятницу своп зачисляется в тройном размере. Таким образом, чистая прибыль в месяц составит 74,1 USD или 7,4% в месяц (88,8% годовых) от 1000 USD. Это довольно внушительная прибыль, если учитывать практически полное отсутствие торговых рисков.

Важно! По упомянутым валютным парам наблюдается высокий спред, поэтому важно понимать, что для компенсации потерь потребуется держать ордера открытыми не менее 1 недели. Поэтому для получения максимальной прибыли настоятельно рекомендуется рассматривать применение этой стратегии исключительно для долгосрочного инвестирования.

Для получения стабильной прибыли в долгосрочной перспективе посредством применения рассмотренной стратегии потребуется:

- Выбрать финансовые инструменты с отрицательным коэффициентом корреляции и суммарно положительным свопом.

- Определиться с выбором надежной посреднической компании для исключения неторговых рисков.

- Открыть ордера одного типа с идентичным объемом по рыночной цене.

- Извлекать прибыль от положительного свопа.

По сравнению с классическими стратегиями торговли, метод заработка на корреляции обладает рядом преимуществ:

- Отсутствие рисков.

- Возможность получения пассивной прибыли от инвестиций в финансовые рынки, не используя при этом сомнительные сервисы ПАММ, копирования сигналов и доверительного управления.

- Применение сложных процентов позволит удвоить потенциальную прибыль.

- В отличие от инвестирования в паевые фонды или банковские депозитарные программы, у трейдера есть возможность в любой момент закрыть ордера и вывести полученную прибыль.

- Возможность комплексного применения других, в том числе и краткосрочных методов торговли.

Единственным недостатком является относительно низкая доходность по сравнению с потенциалом прибыли от краткосрочных методов торговли.

Заключение

Рассмотренные стратегии заработка на корреляции валютных пар Форекс – это возможность получения стабильной прибыли от пассивного инвестирования в валютный рынок. Потенциал дохода значительно превышает аналогичные показатели при инвестировании в банковский депозит, недвижимость, в зарубежные ETF или в российские паевые фонды. При этом уровень риска вполне сопоставим.

Внимание! Начинающим трейдерам перед вложением собственных средств рекомендуется в течение 1-2 месяцев наработать практические навыки на учебном счете.

Парный трейдинг на Форекс: особенности торговли

Стратегия «парный трейдинг» на Форекс успешно используется трейдерами в торговле по валютным парам. Она не требует знаний технического анализа, однако его применение увеличивает прибыльность торговой системы и позволяет точнее входить в рынок. Стратегия напрямую не зависит от движения котировок отдельного актива. Это достигается за счет хеджирования позиций, которые компенсируют убытки и позволяют достичь прибыли. В торговой спрэд стратегии используется два инструмента статистической зависимости. Как правильно их подобрать и проанализировать поведение их котировок? В чем заключается преимущество методики торговли по сравнению с другими торговыми системами?

Что представляет собой парный трейдинг?

Сущность стратегии парного трейдинга заключается в разнонаправленной торговле по двум торговым инструментам, для которых характерна положительная корреляция. Для валютных пар с отрицательной корреляцией ордера активируются в одном направлении. При выборе активов для открытия ордера учитывается одинаковое влияние фундаментальных факторов на поведение составляющей актив валюты, которая находится в обоих торговых инструментах.

Рисунок 1. Парный трейдинг

Рыночно-нейтральная стратегия сводит к минимуму потенциальные риски за счет динамического сужения диапазона изменения котировок. Каждый активный ордер в парном трейдинге застрахован противоположной сделкой. Прибыль формируется за счет неравномерного движения котировок корреляционных валютных пар, для которых характерны периодические расхождения и схождения. Ордера открываются в момент спредового расширения, а фиксирование прибыли производят при пересечении стоимостного графика.

Применение корреляции при парной торговле

Активами в парном трейдинге являются валютные пары, для которых характерно зависимое движение, определяемое корреляцией. Для торговых инструментов с прямой корреляцией характерно движение в одном направлении. Обратно коррелирующие активы разнонаправленны.

На котировки валютных пар могут оказывать влияние фундаментальные факторы, которые обуславливают расхождение их движения от прогнозируемого синхронного направления. Однако анализ рынка за прошлый период позволяет предположить, что с большей вероятностью инструменты сойдутся для продолжения движения в соответствии с характерным для них порядком. На этом свойстве и основана стратегия парного трейдинга.

Спрэд и его функция

Спред пары торговых инструментов определяются разницей между их ценами Bid. Для идентификации точек входа и выхода формируется график спреда по паре активов. Поскольку для котировок выбранных валютных пар характерно синхронное изменение, то разница между их стоимостными параметрами будет условно постоянной величиной. Стратегия парный трейдинг основана на законе рыночного движения активов, что заключается в стремлении к возврату к стандартному диапазону котировок при их расхождении. Оно обычно обусловлено фундаментальными факторами по валюте, не присутствующей в паре другого торгового инструмента.

Вход в сделку осуществляется при максимальном расхождении коррелируемых активов. Чтобы понять его критическое значение, следует проанализировать график за предыдущий период, который доступен для ознакомления в торговом терминале. Рассматривать входы в сделку можно после определения среднего значения размера спредового расхождения. Значения, близкие к максимальной отметке позволяют минимизировать риски, поскольку с большей вероятность цены не будут расходиться больше ее величины. Вход без оценки графика спреда рискован, поскольку движение обоих активов в противоположном направлении открытым ордерам, станет причиной получения убытков по обеим позициям.

Рисунок 2. Закрытие позиций при парном трейдинге

Обе сделки должны быть одновременно открыты при достижении параметром расхождения максимального значения. Для пар прямой корреляции одна из них продается, а вторая покупается в направлении схождения стоимости. Сделки по обратно корреляционным активам открываются в одном направлении. Ордера фиксирования позиций, такие как тейк-профит и стоп-лосс, в стратегии не применяются. Закрытие ордеров производится при нулевом значении спреда пары активов.

Расчет размера ордеров

Два ордера, открываемые по стратегии парного трейдинга должны иметь одинаковый объем. Расхождение активов подсчитывается в пунктах, поэтому их цена по каждому торговому инструменту должна иметь одинаковое значение. Для уравнивания позиций следует учесть стоимость валюты каждой пары относительно актива, оказывающего основное влияние на корреляционное движение. Стоимость пункта можно узнать при помощи калькулятора.

К примеру, при торговле по EUR/USD и USD/JPY определяется стоимость пункта каждого актива. В евро-долларе 1 пункт = 1 доллар. В долларе-японской йене один пункт соответствует 0,9 долларов.

Для уравнивания позиций при использовании объема, равного 1 по EUR/USD, по USD/JPY следует брать размер ордера 1/0,9=1,11.

Индикаторы для парного трейдинга

Объективный анализ рыночной обстановки и принятие решения об открытии сделок, возможны при использовании специальных индикаторов. Их функциональность заключается в наложении на окно торгового терминала с текущим графиком котировок актива графика стоимостных данных другого торгового инструмента. При таком их расположении проще определить расхождение коррелируемых пар. Поскольку в метатрейдере в стандартном перечне индикаторов отсутствует инструмент с функцией наложения графика, используется сервис разработчиков.

Overlay Chart

Профессионалы часто прибегают к возможностям Overlay Chart. После переноса файлов программы в раздел «Indicators» меню «MQL4», при переходе в выпадающем списке меню МТ4 «Файл» по ссылке «Открыть каталог данных», индикатор запускается кнопкой «Список индикаторов».

Рисунок 3. Overlay Chart среди списка индикаторов Forex

Для корректного отображения OverLayChart, его необходимо правильно настроить. Установка индикатора осуществляется на уже открытом графике котировок базового актива. В окне его настроек в разделе «Входные параметры», напротив SubSymbol необходимо указать валютную пару, которая будет вторым торговым инструментом парного трейдинга.

Рисунок 4. Настройка индикатора Overlay Chart

Если выбранные активы прямо коррелируют, то напротив параметра Mirroring отображается значение «false». Если для них характерна обратная корреляция валютных пар, то для отображения графика в зеркальном виде, необходимо указать «true». В настройках параметров Bull/Bear BarColor указываются цветовые решения относительно медвежьих и бычьих свечей второго актива. Внешний вид нанесенного индикатора на текущий график отображен на рисунке.

Рисунок 5. Нанесенный индикатором график

Correlations

При помощи индикатора Correlations можно подобрать коррелирующие пары для торговли. После установки инструмента и его запуска в специальном окне терминала отображаются сведения о степени расхождения валютных пар. Для работы нужно выбирать активы, между которыми зафиксировано минимальное расхождение. При наведении курсора на названии валютной пары высвечиваются ее параметры корреляции с другими торговыми инструментами.

Рисунок 6. Параметры корреляции валютной пары

Пример торговли

Торговля спредом проводится в соответствии с алгоритмом действий. Для получения положительных результатов торговли следует соблюдать его регламент. Основной его частью является анализ рыночной процедуры:

1. Открытие в терминале любого графика и нанесение на него предварительно установленного индикатора iCorrelation Table, с помощью которого определяются активы, наиболее подходящие для работы по стратегии.

2. Выбор пары активов из таблицы с минимальным расхождением, к примеру, EUR/USD и GBP/USD.

3. Нанесение на график индикатора совмещения графиков.

4. Переход на пятиминутный таймфрейм и определение максимального расхождения по данным графика за прошлый период, что составляет 120 пунктов.

Рисунок 7. Анализ рынка

5. Расчет лота для входа. По обоим активам применяется одинаковый объем, каждый из которых не загружает депозит больше 5 процентов. При депозите в 1000 долларов не стоит использовать в торговле более 100 долларов, что соответствует 0,5 лота на каждую сделку.

6. Ожидание сигнала для входа, определяемого спредовым расхождением до статистического значения.

7. Вход в рынок по GBP/USD на продажу, а по EUR/USD на покупку.

8. Ожидание спредового сближения параметров и закрытие сделки. Прибыль по обоим ордерам соответствует по 80 пунктов.

Рисунок 8. Пример заключения сделки с использованием индикатора iCorrelation

Преимущества парного трейдинга на Форекс

Основным преимуществом стратегии парного трейдинга является отсутствие нагрузки на депозит. Убыток на одной паре всегда компенсируется прибылью по другой. Трейдер может не переживать о получении ущерба на сильно волантильном рынке, что актуально при выходе важных новостей, поскольку движение котировок обоих активов в данной ситуации будет в противоположном направлении. И одна из сделок обязательно будет иметь положительный баланс.

https://forex-ratings.ru/lib-forex-strategies/?id=40649

https://howtotrade.biz/parnyiy-treyding-na-foreks-osobennosti-torgovli/