Как повысить прибыльность вашей торговой стратегии?

Здравствуйте, коллеги форекс трейдеры!

Среднестатистическая книга о торговле является довольно бесполезной, с акцентом, главным образом, на выборе точки и времени входа, и, в результате, ее читатели теряют деньги, применяя всё это. Конечно, есть книги, которые наравне с обычной чепухой добираются до гораздо более важной темы математического ожидания. Однако большинство из этих книг снова неправильно преподносят этот аспект. Либо они занижают его важность, что делает их похожими на уже упомянутые книги. Но чаще всего они даже учат совершенно неправильно смотреть на ожидание прибыли системы, заставляя вас делать еще один шаг в неправильном направлении, давая своим читателям уверенность и в то же время вынуждая их терять деньги из-за финансовой близорукости. В этой статье, мы постараемся исправить эту проблему раз и навсегда.

Одна поговорка звучит следующим образом: «Неудачники фокусируются на своих прибыльных позициях, а победители фокусируются на победе». Одну и ту же позицию можно рассматривать по-разному: в случае, если мы меняем точку и время входа, они важны, а если использовать постоянный подход с добавлением к прибыльным позициям, то точка и время входа почти не имеют значения в долгосрочной перспективе.

Понятие Ожидания в трейдинге

Хотя каждый трейдер должен быть знаком с понятием математического ожидания, мы снова вкратце обсудим этот аспект.

Посмотрите на рисунок ниже. В конце концов, общая чистая прибыль (или убыток) исходит как от частоты прибыльных и убыточных позиций (сколько бы их не было), так и от их среднего размера. Цель любого анализа рынка, любой стратегии, состоит в том, чтобы попытаться иметь больше прибыльных позиций (и, следовательно, меньше убыточных). И хотя анализ точки входа может иметь свои преимущества, в конце концов, мы не можем предсказать будущее.

Средний размер прибыльных и убыточных позиций, с другой стороны, дает нам гораздо больше информации и, на самом деле, очень большую степень контроля. Ибо, если мы рискуем в своей позиции, скажем, тремя процентами, то наша средняя потеря не будет превышать минус три процента. И единственное, что мы должны делать для этого, это закрывать позиции, когда риск доходит до трех процентов или меньше. Никаких прогнозов или анализов вовсе не нужно. Аналогичным образом мы так же можем увеличить средний размер своих прибыльных позиций, просто удерживая их (т.е. не закрывая их) и добавляясь к ним (т.е. открывать еще позиции в этом направлении), поскольку они принесут нам крупную прибыль. Таким образом, в конце концов, это все подразумевает сведение потерь к минимуму, а прибыли – к максимуму. Возвращаясь к рисунку, это значит, что мы должны сосредоточиться на массе грузиков.

Быть прибыльным в торговле в долгосрочной перспективе, сводится к тому, чтобы минимизировать потери и позволить прибыли расти. Дело не в том, правильно вы действуете или нет – дело в том, как вы управляете своими прибылью и убытками.

Проблемы с ожиданием в трейдинге

Математическое ожидание не трудно понять. И чтобы помочь понять его, часто используются очень простые аналогии, например, азартные игры: игра в кости, рулетка или даже лотерея. Благодаря ожиданию легко доказать, что все подобные игры, в конце концов, являются проигрышными, если играть довольно длительное время (если вам интересна эта тема загуглите например “математическое ожидание рулетки”).

Так что нет никакого смысла играть в азартные игры, кроме как ради развлечений.

Кого-то, кто просто выиграл несколько миллионов в лотерее, возможно, трудно убедить в этом. Просто попросите его потратить всю свою прибыль на лотерейные билеты на следующей неделе, и он все поймет.

И вот мы подошли к сути проблемы. Концепция, или, можно сказать, миф об «ожиданиях от своей системы». Более популярным для трейдеров является термин «преимущество». Легенда гласит, что вы должны иметь положительные ожидания от своей торговой системы. Но это бесполезное занятие, потому что, в отличие от азартных игр, система может не иметь, и, вероятно, не имеет постоянного процентного числа прибыльных позиций. Ведь рынки не двигаются случайным образом. Таким образом, на финансовых рынках, мы знаем только нашу историческую частоту прибыльных и проигрышных позиций, в отличие от игры в кости, где мы также знаем предстоящее ожидание.

Миф о необходимости иметь положительные ожидания от своей системы, прежде чем доверять ей наши деньги, имеет тяжелые последствия. Он подпитывает убеждение, что вам необходимо иметь преимущество (с точки зрения матожидания), чтобы быть прибыльным в долгосрочной перспективе. Кроме того, он подпитывает бесполезную необходимость бэктестирования. Любая система, имеющая отрицательные ожидания и, естественно, подкрепленная бэктестированием, отбрасывается. Хорошие системы критикуются, потому что они, возможно, какое-то время не синхронизируются с рынками, т.е. не приносят прибыль какое-то время. И дело доходит вплоть до подгонки кривой доходности на исторических данных, т.е. переоптимизации.

Что делают трейдеры в поисках системы с положительными ожиданиями? Да то же самое: не учитывают распределение вероятностей в области измерения. И если «Черный лебедь» Нассима Николаса Талеба научил нас чему-нибудь, так это тому, что мы просто не можем этого делать.

Мы не можем применять измерения за пределами интервала, в котором эти измерения были сделаны. И мы, безусловно, должны понимать, что мы должны смотреть на ожидания в целом. Это как раз не вероятности, которые убивают нас, а именно результаты. И еще раз, даже вероятности (и, возможно, подобные распределения) не являются стабильными на финансовых рынках. Рынки имеют хаотичный, фрактальный характер, с изменяющимся по экспоненте поведением (и то не всегда).

Что делать, чтобы улучшить математическое ожидание?

Хорошей новостью является то, что, когда трейдер начинает думать своей головой, а не надеяться на ожидания, ему не нужно ничего делать с его «системой». Торговые ожидания (в отличие от ожиданий от своей системы) – это простое использование знаний о том, что мы имеем гораздо больший контроль над размером своей прибыли/убытков (средним размером прибыльных и убыточных позиций), чем мы имеем над вероятностью (частоте прибыльных и убыточных позиций). И, потому что мы не фокусируемся на исторических ожиданиях, торговые ожидания могут работать на нас. Сохраняя потери малыми и увеличивая свою прибыль (и добавляясь к прибыльным позициям), мы получаем истинные преимущества.

Проводился следующий эксперимент: симулятор открывал случайные позиции, из которых посчитали матожидание и чистую прибыль.

В данной модели усреднили несколько миллионов наборов из 30 длинных позиций во время медвежьего рынка. Средний чистый убыток составил -12 процентов, прибыльными были всего лишь около одной трети всех позиций. Теперь, просто открывая те же позиции, сокращая потери до минус трех процентов (используя стоп-лосс) и в то же время добавляясь к прибыльным позициям, мы добились среднего чистого результата для тех же позиций в 1,8 процента прибыли (в среднем на падающем рынке). Итак, используя ожидания в нашу пользу, мы на самом деле изменили значения ожиданий! Трейдеры, которые верили, что изначально отрицательные ожидания бесполезны, никогда бы не смогли этого сделать, потому что они с самого начала отказались от этой системы.

Это не означает, что убытки можно точно превратить в прибыль, но в долгосрочной перспективе ожидание работает благодаря закрытию убыточных позиций и добавлению к прибыльным позициям. Но при взгляде на возможную историю сделок на графике в прошлом, трейдеры частенько обманывают самих себя. Таким образом, ни одна из торговых систем не является ни прибыльной, ни убыточной, они выглядят так только по отношению к применяемому методу управления размером позиции и мани менеджменту.

В заключение

В заключении следует сказать следующее: смотреть как вела себя форекс стратегия на истории – это одно, а вот ждать, что она будет вести себя так же в будущем – другое.

Трейдерам стоит меньше сосредоточиваться на тестировании на истории, а больше на текущей ситуации: сокращать убытки и в еще большей степени максимизировать свою прибыль и добавляться к прибыльным позициям. Следуйте этому правилу достаточно длительное время, и вы ощутите истинную силу математического ожидания в трейдинге на Forex.

Еще один немаловажный момент в выборе стратегии – ее логическое обоснование, но об этом как-нибудь в другой раз, следите за публикациями на сайте

- Стратегии Форекс начинающим

- Простые стратегии Forex

- Скальпирующие стратегии (Скальпинг)

- Индикаторные стратегии

- Стратегии по методу Скользящих Средних

- Японские Свечи — Стратегии

- Стратегии Боллинджера

- Стратегии Мартингейла

- Стратегия Ишимоку

- Паттерн стратегия

- Экономический Календарь Трейдера

- Советники Форекс

- Индикаторы для трейдинга (скачать)

- Обучающее видео

- Доверительное управление и Инвестиции

- Аналитика рынка Форекс на сегодня

- Прогноз форекс на сегодня

- Бонусы

Подходы к торговле на рынке Форекс подразделяются на 2 типа. В первом случае трейдер опирается на собственные или сторонние прогнозы относительно движения курса валютной пары, выстраивая на их основании торговую систему. Второй подход подразумевает использование метода математического моделирования. При этом совершенно неважно, какой тренд преобладает на рынке, — достаточно того, что он просто существует. Что представляет собой математическая стратегия на рынке Форекс? Какова вероятность получения прибыли при ее использовании?

Подходы к торговле на рынке Форекс подразделяются на 2 типа. В первом случае трейдер опирается на собственные или сторонние прогнозы относительно движения курса валютной пары, выстраивая на их основании торговую систему. Второй подход подразумевает использование метода математического моделирования. При этом совершенно неважно, какой тренд преобладает на рынке, — достаточно того, что он просто существует. Что представляет собой математическая стратегия на рынке Форекс? Какова вероятность получения прибыли при ее использовании?

Суть и история возникновения метода

Математический подход к торговле на рынке Форекс подразумевает построение сетки торговых ордеров, совокупность которых рано или поздно принесет прибыль трейдеру. Отличительной чертой такой системы является ее независимость от будущего направления курса валют. Все, что нужно для ее реализации, — наличие движения на рынке, поэтому она рекомендована к использованию на волатильных парах, которые за день в среднем проходят расстояние в 100-200 пунктов и более.

Практически все системы такого плана работают по принципу Мартингейла. Метод появился несколько веков назад и изначально предназначался для игры в рулетку. Несколько десятилетий назад известные биржевые игроки адаптировали его к особенностям финансовых рынков.

Первоначальный вид стратегии Мартингейла был прост. Игра в рулетку начиналась с минимально возможной ставки на один цвет, которая после каждого проигрыша увеличивалась вдвое. Исходя из логики и теории вероятности, возможность выпадения одного и того же цвета значительно снижается после каждого раза. Это утверждение и является основой, на которой базируется математическая стратегия. Поскольку игрок постоянно увеличивает размер ставки, всего одна прибыльная сделка покрывает все понесенные ранее убытки и приносит ему прибыль. Каким образом метод Мартингейла используют в торговле на рынке Форекс?

Математическая стратегия на основании принципа Мартингейла: особенности применения на рынке Форекс

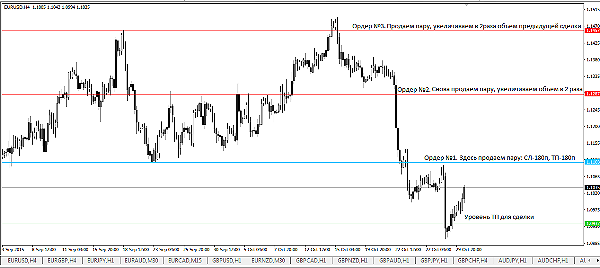

Торговля валютными парами по методу Мартингейла принципиально ничем не отличается от ставок в казино. Первоначально трейдер открывает сделку минимальным лотом, сразу же выставляя тейк-профит и сетку из ордеров в увеличенном объеме на одинаковом расстоянии друг от друга в одну и ту же сторону вместо стоп-лосса. Как это выглядит на примере?

Предположим, что трейдер неудачно вошел в рынок 23 сентября, продолжая продавать пару на самом дне тренда (место отмечено линией голубого цвета). Закрытие сделки в прибыли предполагалось на расстоянии 180 пунктов от точки открытия в случае продолжения нисходящего тренда. На случай разворота пары был установлен ордер №2 снова на продажу пары на расстоянии тех же 180 пунктов выше места первого входа в рынок. Аналогичные манипуляции были произведены еще через такое же количество пунктов.

Как мы можем увидеть из рисунка, валютная пара начала движение в нисходящем тренде только после открытия третьего по счету ордера в серии сделок вместе с первоначальным. Математическая стратегия принесла трейдеру прибыль в размере 180 пунктов. Каким образом это получилось?

В момент открытия ордера №2 увеличенным объемом трейдер зафиксировал убыток в размере 180 пунктов. После продолжения восходящего движения пары во время открытия ордера №3 к убытку в 180 пунктов добавились потери в размере 360 пунктов, поскольку лот ордера №2 был в 2 раза больше объема первой операции. Итого при последнем входе в рынок накопленные убытки трейдера составили 540 пунктов. Затем пара развернулась вниз и одна сделка, объем которой превышал в 2 раза объем предыдущего ордера и был больше первого в 4 раза, принесла трейдеру доход 720 пунктов. Чистая прибыль составила 180 пунктов, которые трейдер предполагал получить в момент первоначального входа, если нисходящее движение продолжится.

Чем этот метод отличается от традиционных подходов к торговле, которые базируются на основании технического анализа? Результат не зависит от направления движения цены. Применяя математический метод в ситуации, изображенной на графике выше, трейдер получил бы прибыль независимо от того, куда пошла бы цена. При ее падении сделка была бы закрыта по тейк-профиту, при росте прибыль была зафиксирована после разворота.

Подводные камни

На графике представлен самый оптимистический сценарий, при котором математическая стратегия полностью оправдала ожидания трейдера. К сожалению, так бывает не всегда. Безразмерным депозитом, который имеет свойство к самовосполнению, не обладает ни один трейдер. Не всегда серия ордеров состоит из 2-3 сделок. Представьте, что чувствует трейдер, у которого предыдущие 5 сделок закрылись в убытке, открывая шестую? К этому времени размер его депозита уже уменьшился на 30-50%, а если тренд в срочном порядке не развернется, этот или следующий ордер может обнулить торговый счет.

Торговля по принципу Мартингейла отличается высоким уровнем риска и требует тщательной отработки на исторических данных. Новичкам без достаточного опыта торговли на Форексе крайне не рекомендуется прибегать к подобным методам трейдинга.

Если вы все-таки решили торговать по системе Мартингейла

Существует несколько способов снижения рисков при использовании математической стратегии. Главным из них является ограничение количества открываемых сделок (колен). Обычно первый вход осуществляется по сигналу какой-либо работающей торговой системы. По ней необходимо собрать статистику о максимальном количестве убыточных торговых операций подряд за длительный период времени. Ограничить количество ордеров в сетке следует чуть большим числом, нежели максимальное число сделок с отрицательным результатом за весь срок анализа. Исходя из этой информации, нужно подобрать первоначальный лот для торговли.

Второй способ уменьшения рисков заключается в разработке системы коэффициентов, используемых при открытии сетки из ордеров. Новую сделку можно открывать объемом, большим от первоначального не в 2, а в 1,5 или 1,6 раза. Соответственно, размер прибыли после закрытия последнего прибыльного ордера будет меньшим, чем при удвоении каждой сделки.

Математический метод может успешно использоваться при агрессивной торговле с повышенным уровнем риска, но заработанную прибыль не стоит реинвестировать, поскольку шансы все потерять очень велики. Для безопасного трейдинга на рынке Форекс по Мартингейлу следует тщательно продумать точки входа и количество торговых операций, необходимое для достижения оптимального результата. Помните, что прибыльность торговли очень сильно зависит от выбранного вами брокера!

https://tlap.com/povyisit-pribyilnost-strategii/

https://forex-invest.tv/stati-foreks/matematicheskaya-strategiya-torgovli-na-rynke-foreks.html