Обзор divergence_xpert: автоматический трейдинг по дивергенциям

Обзор Divergence_Xpert: автоматический трейдинг по дивергенциям

Здравствуйте, дорогие друзья!

Меня часто спрашивают, какой тип советников лучше. Для новичков это типично, все хотят знать, как выбрать лучший торговый робот и сразу же начать торговать. Желание похвальное, но нужно понимать, что в автоматическом трейдинге нельзя выделить однозначно лучший советник.

Рынок изменчив: в какие-то периоды лучше себя показывают трендовые роботы, в другие – советники для работы на спокойном рынке. Именно поэтому я рекомендую портфельную торговлю, когда в состав портфеля включается несколько роботов разного типа. Так вы диверсифицируете риски и повышаете надежность. У вас наверняка есть свое мнение по этому поводу, поделитесь им в комментариях.

Исходя из своей практики могу сказать, что неплохо себя показывают простые советники. Они работают по проверенной временем стратегии, в итоге зарабатывают стабильно, хотя и не миллионы в месяц. В качестве примера приведу EA_PriceDeviation, Vozvrat, Metod Puria. Сегодня будем разбирать Divergence_Xpert, этот советник тоже относится к группе простых торговых роботов.

Рекомендую обратить внимание на бесплатный набор советников от Академии Форекса. В комплект входит 10 торговых роботов, отобранных и оптимизированных нашими трейдерами. Загрузить комплект можно бесплатно и без дополнительных условий по ссылке ниже.

Получить бесплатно 10 торговых советников здесь

Скачать Divergence_Xpert можно здесь.

Характеристики советника Divergence_Xpert

Платформа: Metatrader 4

Версия советника: 1.0

Валютные пары: EURUSD

Таймфрейм: H1

Время работы: круглосуточно

Тип робота: торговля ведется по дивергенциям

Логика работы Divergence_Xpert

В работе используется:

- индикатор Divergence_CCI – на нем ищутся дивергенции;

- стандартный индикатор полосы Боллинджера. В работу берется сигнал в виде отбоя графика от его границ.

Для сделки на покупку должна появиться дивергенция по Divergence_CCI. Затем советник ждет, пока график выйдет за пределы нижней границы ВВ и закроется выше нее, то есть в пределах канала. На закрытии этой свечи он входит в рынок. Большинство сделок закрывается на противоположной границе канала ВВ, но для страховки от убытков используется фиксированный стоп-лосс.

Пример сделки на покупку. Сделка закрыта после касания ценой верхней границы Bollinger Bands

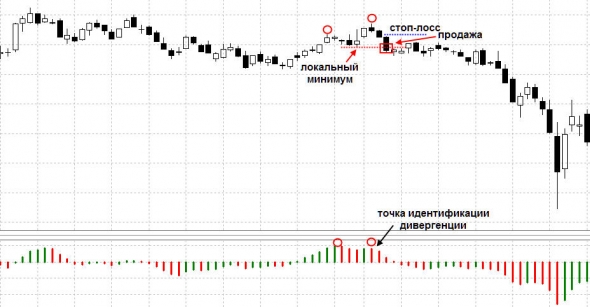

Для сделок на продажу правила обратные. Также формируется дивергенция по Divergence_CCI, затем график должен выйти за верхнюю границу ВВ и закрыться ниже нее. Цель по сделке та же – противоположная граница канала.

Пример короткой позиции. Сделка также закрыта в момент касания графиков нижней границы ВВ

Рискованные методики, такие как мартингейл, усреднение, локирование в советнике не используются. По умолчанию прибыль фиксируется на противоположной границе полос Боллинджера, но можно использовать и фиксированный тейк-профит.

Описание настроек Divergence_Xpert

Настройки разделены на 2 блока. Параметры для открытия ордеров советником:

- Magic – номер, который робот присваивает своим ордерам;

- TradeLots – каким лотом ведется торговля;

- RiskPercentage – при задании любого значения в этом поле торговля будет вестись динамическим лотом. Лот рассчитывается как доля от депозита;

- Slippage – в пунктах задается предельное проскальзывание;

- TimesToRepeat – сколько раз советник будет пытаться изменить или закрыть ордер.

Параметры для стратегии:

- CCIPer – период Divergence_cci;

- BBPer – период полос Боллинджера;

- BBDeviation – отклонение полос Боллинджера;

- Depth – глубина поиска дивергенции по Divergence_cci. При значении 1 они будут искаться на соседних вершинах, 2 – через одну вершину, 3 – через две;

- ShowHidden – при значении 1 будут отображаться и неявные сигналы на Divergence_cci;

- UseClose – при значении 1 ордера будут закрываться по Divergence_cci;

- Target – тейк-профит в пунктах;

- Loss – стоп-лосс в пунктах.

Настроек много, и что самое главное – можно настраивать оба индикатора, по которым анализируется рынок. Это открывает неплохие возможности по оптимизации.

Тестирование Divergence_Xpert

Автор рекомендует в торговле ограничиться только одной валютной парой и торговать только на часовом графике. Именно поэтому тестирование проводилось только по валютной паре EURUSD. Стартовый капитал равен $1000, период тестирования – с начала 2017 г. по 5 апреля 2018 г. Результат оказался неплохим:

- прибыль за этот период составила 75,37% от стартового капитала;

- просадка в моменте не превышала 19,10%;

- матожидание выигрыша 22,84;

- с прибылью закрыто почти 70% от общего количества открытых сделок.

Результаты тестирования робота за 15 месяцев

Помимо солидной прибыли хочу обратить внимание на форму кривой роста депозита. Капитал рос довольно плавно без серьезных просадок и рывков в одну либо в другую сторону. Это говорит о том, что идея, лежащая в основе советника, рабочая, а сам робот обладает неплохой выживаемостью.

Дивергенция – один из самых простых, но действенных инструментов. А дополнение в виде полос Боллинджера неплохо фильтрует ненадежные сигналы, так что советник можно признать рабочим.

Его можно использовать на реальном счету, конечно, с соблюдением правил безопасности.

То есть сперва работаете на центовом счете, после пары месяцев стабильного роста можно аккуратно переходить на основной счет.

Тем, кто желает больше узнать о работе с Divergence_Xpert, рекомендую записаться на вебинар, посвященный этому и другим Форекс советникам. Вебинар будет проходить в четверг 19 апреля в 18:00 МСК, ссылка для записи ниже.

Запись на вебинар по советнику Divergence_Xpert здесь

Ко всем тем, кто уже воспользовался нашими бесплатными роботами, обращаюсь с просьбой поделиться результатами торговли в комментариях. Мы подбираем и оптимизируем советники для вас бесплатно, хотелось бы получить обратную связь и увидеть, что наши старания не напрасны.

На этом сегодняшний обзор заканчиваю и прощаюсь с вами. Всего хорошего и торгуйте прибыльно!

Divergence_Xpert – эксперт в торговле по дивергенциям

Этот советник позиционируется автором как отличный инструмент для заработка на дивергенциях по индексу товарного канала.

Как дополнительный инструмент, фильтрующий поступающие сигналы, используется Bollinger Bands.

Торговля должна вестись с довольно высокой эффективностью, также автор отмечает, что советник показывает малую просадку. Так что нагрузка на депозит невысокая, а вот прибыль обещает быть неплохой.

Загрузить Divergence_Xpert можно бесплатно по этой ссылке.

Основные характеристики и настройки торгового робота

Divergence_Xpert предназначен для торговли на EURUSD и только на часовом временном интервале. На других валютных парах стабильный результат получить автору не удалось.

В настройках можно изменять параметры, влияющие на работу обоих индикаторов, так что при необходимости сложности с оптимизацией быть не должно. Трейдер может изменить такие параметры как:

- Magic – номер, использующийся советником для идентификации собственных ордеров;

- TradeLots – величина лота;

- RiskPercentage – торговля может вестись и динамическим лотом, рассчитывается он как процент от капитала трейдера;

- Slippage – проскальзывание при превышении которого сделки заключаться не будут;

- TimesToRepeat – количество попыток изменения ордера;

- CCIPer – период Divergence_cci;

- BBPer – период Bollinger Bands;

- BBDeviation – отклонение Bollinger Bands;

- Depth – какой тип дивергенций по Divergence_cci будет искаться. При значении 1 дивергенции будут искаться на соседних вершинах, 2 – через одну вершину, 3 – через две;

- ShowHidden – фильтр сигналов по Divergence_cci. При значении 1 активируется отображение неявных сигналов;

- UseClose – значение 1 позволит роботу закрывать сделки по индикатору Divergence_cci;

- Target – тейк-профит в пунктах;

- Loss – стоп-лосс в пунктах.

Настройки можно вообще не трогать, они уже подобраны для прибыльной торговли. В комплекте с советником найдете и файл с расширением .set – в нем находятся нужные параметры.

Логика работы советника

Торговля ведется на сочетании дивергенции и отбой от границы полос Боллинджера. Разберем пару примеров:

- сделка на продажу. Сперва формируется дивергенция на индикаторе Divergence_cci, после этого советника начинает ждать отбоя от верхней линии полос Боллинджера. Нужно, чтобы график сначала пробил сопротивление снизу-вверх, а потом закрылся ниже него. В примере это произошло на двух свечах;

Короткая позиция по EURUSD

- для покупок нужно выполнение уже обратных условий. После дивергенции на Divergence_cci ждем выхода графика за нижнюю границу ВВ и возврат в канал.

Пример сделки на покупку

Подавляющее большинство таких сделок должно закрываться на уровне противоположной границы полос Боллинджера. Обычно так и происходит, но на всякий случай в советнике есть возможность работать с фиксированным тейк-профитом. Есть и стоп-лосс для ограничения убытков.

Тестирование советника Divergence_Xpert

Тест проводился с начала 2017 г. и по начало апреля 2018 г. Настройки использовались те, которые рекомендовал автор.

Результаты тестирования Divergence_Xpert

По итогам тестирования результаты можно сделать следующие:

- прибыль по итогам 15 месяцев работы составила 75% от стартового депозита;

- просадка сравнительно небольшая, она равна 19,1%;

- математическое ожидание выигрыша равно 22,84;

- большая часть сделок действительно закрыта с прибылью – около 70% от общего количества;

- сделок заключено очень мало, всего 33 за 15 месяцев. То есть в рынок советник входил даже не каждую неделю.

Советник показал неплохой результат и его действительно можно рассматривать для включения в свой портфель торговых роботов.

Заключение

Divergence_Xpert – советник, в котором удалось неплохо реализовать торговлю по дивергенциям. И хотя сделки заключаются очень редко, но прибыль советник дает неплохую, а значит его можно рассматривать как кандидата на включение в ваш портфель торговых роботов. Не забудьте только сперва проверить его работу на центовой счету.

Если хотите подробнее узнать о методике работы с советником Divergence_Xpert, рекомендуем записаться на посвященный ему вебинар. Он состоится в четверг 19 апреля в 18:00 МСК, записаться на вебинар можно по этой ссылке.

Обзор советника Divergence_Xpert

Сегодня у нас на обзоре любопытный советник, в котором реализована торговля по дивергенциям. Сами по себе дивергенции отрабатывают не всегда, но в роботе используется фильтр на вход в рынок, так что торговля должна вестись достаточно аккуратно. Автор утверждает, что Divergence_Xpert способен стабильно приносить прибыль на валютной паре EURUSD, в обзоре будем проверять это утверждение.

Скачать Divergence_Xpert можно абсолютно бесплатно по этой ссылке.

Принцип работы советника

В роботе используется всего 2 индикатора – полосы Боллинджера и Divergence_CCI. Для заключения сделок нужно выполнение следующих условий:

- для сделок на покупку свеча должна выйти за пределы полос Боллинджера, то есть пробить канал вниз, но цена Close должна быть выше нижней границы ВВ. Перед этим по Divergence_CCI наблюдаем дивергенцию;

- для сделок на продажу график должен оформить отбой от верхней границы Bollinger Bands, предварительно также должна быть дивергенция по Divergence_CCI.

Пример сделки на покупку

В примере выше сперва сформировалась дивергенция на Divergence_CCI, а затем состоялся отбой от ВВ одной свечой (дожи на графике). На ее закрытии и была заключена сделка на покупку.

Пример сделки на продажу

В примере с продажей по EURUSD отбой от верхней линии полос Боллинджера выполнен уже на 2 свечах. Сперва бычья свеча закрывается выше верхней границы ВВ, на следующей график возвращается в пределы канала. В этот момент и заключается сделка на продажу.

Варианта фиксации прибыли 2:

- по тейк-профиту, по умолчанию в настройках этот вариант отключен;

- на противоположной границе ВВ. Большинство сделок именно так и закрывается.

Для ограничения возможных убытков используется фиксированный стоп-лосс. Стоп довольно крупный, но срабатывает редко, поэтому советнику удается стабильно держаться в плюсе.

Как установить и настроить советник Divergence_CCI

Установка стандартная, оба файла советника нужно поместить в папку Experts и потом перезагрузить торговый терминал. Что касается настроек, то их довольно много и настроить можно оба индикатора, использующихся в торговле. Параметры доступны следующие:

- Magic – этот номер нужен, чтобы советник не путал свои ордера с другими;

- TradeLots – если торговля ведется фиксированным лотом, здесь задается его величина;

- RiskPercentage – динамический лот рассчитывается как процент от депозита, здесь задается процент для расчета динамического лота;

- Slippage – фильтр по проскальзыванию, задается в пунктах;

- TimesToRepeat – максимальное количество попыток изменения ордера;

- CCIPer – период Divergence_cci;

- BBPer – период ВВ;

- BBDeviation – отклонение ВВ;

- Depth – как ведется поиск дивергенция по индикатору Divergence_cci. Если задаете значение 1, то они будут искаться на соседних вершинах, 2 – через вершину, 3 – через две вершины;

- ShowHidden – если задано значение 0, то показываться будут только явные сигналы дивергенции по Divergence_cci;

- UseClose – если задать значение 1, то сделки будут закрываться и по Divergence_cci;

- Target – задается тейк-профит в пунктах;

- Loss – стоп в пунктах.

Стандартные настройки лучше не менять, они уже подобраны под работу на часовом графике.

Результаты тестирования Divergence_Xpert

Со слов автора советник показывает прибыльные результаты только на EURUSD и только на часовом графике, так что тест проводился только на этом временном интервале. За период с начала 2017 г. и по начало апреля 2018 г. результаты оказались неплохими.

Советник заработал за 15 месяцев $753,65 при стартовом депозите в $1000. Просадка при этом не превышала 19,10%. Как автор и обещал большая часть сделок закрыта с прибылью, с профитом закрыто почти 70% от общего количества сделок.

Отметим, что на кривой роста депозита нет провалов и рывков, рост капитала стабильный.

Заключение

Советник Divergence_Xpert несмотря на простоту может обеспечить прибыльную торговлю и действительно обладает неплохой выживаемостью. Несмотря на простоту идеи прибыль стабильна и депозит растет без серьезных просадок. Его можно использовать на реальном счете, но сперва советуем поторговать с его помощью на центовом счете.

Подробнее советник будет разбираться на вебинаре. Запись на него по этой ссылке.

Divergence Dashboard — определяем дивергенцию на автомате

Дивергенция – один из самых мощных сигналов технического анализа, однако его поиск вручную занимает очень много времени. Далеко не у всех форекс трейдеров есть возможность постоянно находиться у компьютера, отслеживая показания индикаторов. Более того, некоторые новички вполне справедливо не доверяют своей способности правильно распознавать эти сигналы.

Решением проблемы стала разработка продвинутого индикатора, который самостоятельно, в автоматическом режиме отслеживает дивергенции на десятках различных графиков.

Divergence Panel является практически полноценным советником: поставляет актуальные сигналы, указывает точки входа, а также подает сигнал каждый раз, когда на рынке появляется возможность для заключения выгодной сделки.

В этой статье мы подробно разберем этот инструмент и постараемся понять, насколько он эффективен на практике.

Характеристики индикатора

Платформа: MetaTrader 4

Валютные пары: любые

Таймфрейм: любой Время торговли: круглосуточно

Рекомендуемые брокеры: Alpari, RoboForex, FortFs

Что такое дивергенция ?

Дивергенция – это расхождение направления движения цены с направлением движения индикатора. Дивергенция дает понимание того, как в дальнейшем поведет себя рынок. Образование дивергенции чаще всего сигнализирует о том, что тренд уже достиг своего пика и, хотя на графике этого еще не заметно, вот-вот развернется в обратном направлении.

Для определения дивергенции на графике и индикаторе параллельно должны сформироваться минимум две вершины или две впадины. Дивергенция будет зафиксирована, если линии, соединяющие эти два экстремума на графике и индикаторе, будут направлены в разные стороны.

Установка и настройка инструмента

Divergence Panel устанавливается по стандартной инструкции, как и любой другой индикатор, не входящий в стандартный пакет инструментов MetaTrader 4.

Для начала необходимо открыть каталог данных терминала. Сделать это можно либо через папку торговой платформы на жестком диске, либо через вкладку «Файл» на главной панели.

После этого файл индикатора необходимо скопировать в папку «Indiсators» каталога данных. Далее в окне «Навигатор» МТ4 находим инструмент Divergence Panel и перетаскиваем его на график нужного нам инструмента.

Откроется окно с настройками индикатора. Функциональные изменения можно внести во вкладке «Входные параметры»: добавить или удалить валютную пару, включить или выключить поддержку какого-то конкретного таймфрейма и т. д. По умолчанию инструмент анализирует все таймфреймы на основных валютных парах.

Также в окне настроек можно изменить визуальное отображение элементов, настроить цвета, стили и т. д.

Как в случае большинства кастомных инструментов, в Divergence Panel лучше оставить настройки по умолчанию, такими, какими их установили создатели, и приступить к анализу рынка.

Суть и особенности индикатора

Индикатор Divergence Panel представляет собой информационную панель с показаниями и сигналами на покупку/продажу по всем основным форекс-активам для всех таймфреймов, начиная с минутного и заканчивая месячным. Сигналы, отображающиеся на панели, основаны на показаниях другого индикатора, Divergence Indicator.

Изначально группой разработчиков был создан именно Divergence Indicator. По сути, это несколько измененный MACD без дополнительной скользящей средней. Дивергенция является основным сигналом этого индикатора.

Однако затем для удобства был разработан и второй инструмент, который позволяет пользователям видеть последние сигналы сразу для всех активов на всех таймфреймах.

Более того, информационная панель интерактивна, и, нажав на кнопку в колонке Chart для конкретного актива и таймфрейма, можно вывести сигнал прямо на график.

Помимо точки входа индикатор дает рекомендации по оптимальным уровням выставления стоп лосса и тейк профита.

Примеры торговли по Divergence Panel

Для того, чтобы оценить эффективность индикатора, рассмотрим несколько примеров сделок по поданным им сигналам.

Первая сделка была открыта по паре AUDUSD на дневном графике. Divergence Indicator выявил бычью дивергенцию, которая стала сигналом возможного разворота тренда вверх. Затем три дня подряд актив двигался вверх.

Сделка на покупку по сигналу индикатора была открыта после пробоя уровня локального максимума – классический сигнал о начале нового тренда. Стоп лосс был выставлен ниже ближайшего локального минимума, тейк профит – в три раза больше.

После открытия сделки начался затяжной бычий тренд. Через полтора месяца позиция закрылась по тейк профиту, принеся 425 пунктов прибыли.

Для того, чтобы оценить работу инструмента максимально объективно, рассмотрим сделку по сигналу Divergence Panel на краткосрочном таймфрейме.

30 апреля на пятиминутном графике AUDUSD была зафиксирована бычья дивергенция. Через полчаса была открыта сделка по цене 0,7552 со стоп лоссом 0,7531 и тейк профитом 0,7611.

Первые несколько свечей цена шла вверх, однако затем последовал затяжной боковик и, в конечном счете, сделка закрылась по стоп лоссу.

Опытный трейдер в этой ситуации мог бы закрыть сделку уже на втором или третьем бычьем экстремуме, справедливо определив, что глобальный тренд изменился и отыгрывать этот устаревший сигнал более нецелесообразно.

Тем не менее, в результате торговли по сигналу Divergence Dashboard был зафиксирован убыток.

В заключение рассмотрим еще один пример: сделку по паре USDCAD на Н4.

Сигнал по бычьей дивергенции поступил в 20:00 17 апреля. 18 апреля в 12:00 была открыта сделка на покупку по цене 1,2595. Стоп лосс выставлен на уровне 1,2524, тейк профит – 1,2783.

За открытием сделки последовал сильный бычий тренд. 23 апреля в 8:00 сделка была закрыта по тейк профиту.

Заключение

Divergence Panel – удобный инструмент для тех, кто использует дивергенцию в качестве сигнала на открытие сделок. Даже трейдерам, не работающим по индикаторам, а торгующим по Price Action, Divergence Panel будет полезен в качестве дополнительного инструмента. Его можно использовать на старших таймфреймах (D1, W1) для оценки общего фона.

Несмотря на то, что номинально индикатор эффективен на любых таймфреймах, практика показала, что лучше всего его сигналы отрабатываются на среднесрочных ТФ: H4 и D1.

Однако перед тем, как начинать торговлю на реальном счете, рекомендуется тщательно протестировать инструмент не только на истории, но и на демо-счете в реальном времени.

На торговлю реальными деньгами следует переходить лишь после того, как инструмент покажет положительную динамику на всех тестах.

Скачать индикатор Divergence Panel

Советник Divergence

Развернутые результаты тестирования

Логическим завершением темы дивергенций является создание советника, который открывает сделку в направлении последней зарегистрированной дивергенции с заранее заданными параметрами.

Следует сразу оговорить, что советник, о котором идет речь, не являет собой самодостаточную автоматическую торговую систему, т. к.

в нем не продумана система фильтрации торговых сигналов от индикатора DivergenceViewer и, самое главное, отсутствует логика, ответственная за поиск наилучшей цены закрытия сделки.

Таким образом, советник следует использовать только как настраиваемый инструмент, помогающий своевременно открыть сделку при условии наличия соответствующей дивергенции.

Правила открытия сделок

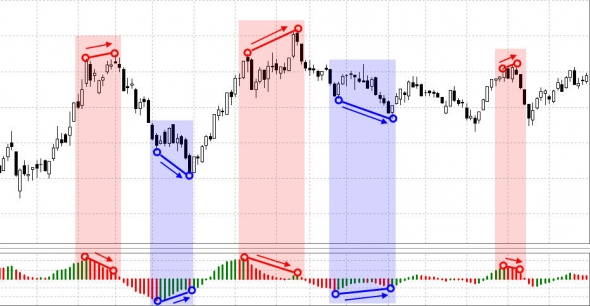

Советник Divergence использует простые и интуитивно понятные правила открытия и закрытия сделок. Открытие длинной сделки происходит в момент открытия свечи, на которой была зарегистрирована бычья дивергенция любого класса. Соответственно, короткая сделка открывается сразу же после формирования медвежьей дивергенции (см. рис. 1).

Рис. 1. Открытие сделок экспертом.

Моментом регистрации дивергенции считается свеча, отстоящая на два бара вправо от последней опорной точки одной из двух линий дивергенции: линии ценового графика и линии базового индикатора.

Иногда бывает так, что линия дивергенции базового индикатора смещена относительно линии дивергенции ценового графика вправо.

По этой причине в расчет берется именно опорная точка линии базового индикатора (см. рис. 2).

Рис. 2. Регистрация дивергенции по линии базового индикатора.

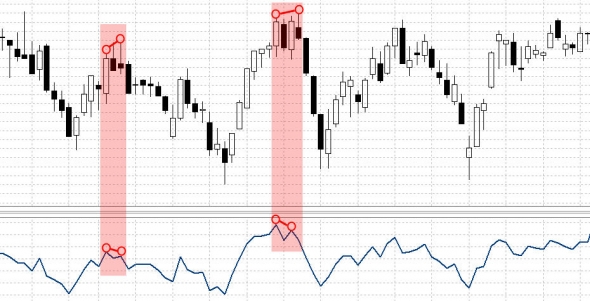

Установка уровня Stop Loss

Расположение цены Stop Loss сделки производится на основании наиболее отдаленного от текущей цены экстремума, которого достигла цена за период формирования дивергенции, т. е.

на интервале от последней сформированной свечи до свечи первой опорной точки из двух линий дивергенции.

К полученной цене добавляется (для коротких сделок) или вычитается (для длинных сделок) количество пунктов, указанное в параметре “Отступ для Stop Loss, пп.” (см. рис. 3).

Рис. 3. Установка цены Stop Loss.

Для коротких сделок, помимо добавления отступа, безусловно добавляется текущая величина спреда, т. к. такой тип сделок имеет цену закрытия Ask, а не Bid.

Значение параметра “Отступ для Stop Loss, пп.” указывается в классических пунктах.

К примеру, при торговле на счете с повышенной точностью представления котировки (котировка EURUSD с 5-ю знаками после запятой) значение 10 пп. будет рассматриваться советником как 100 пятизначных пунктов.

Естественно, если при этом параметр “Использовать 5-изначные котировки” (см. ниже) содержит значение “Да”.

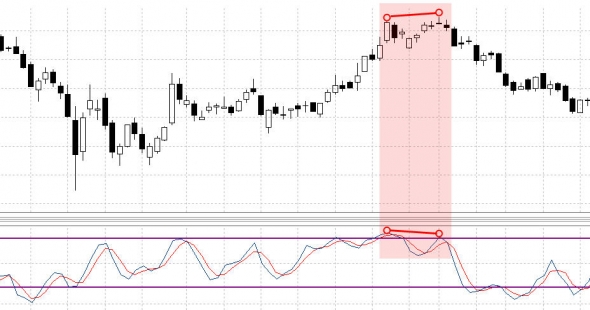

Установка уровня Take Profit

Как уже говорилось выше, в советнике отсутствует блок сопровождения сделки с целью поиска оптимальной точки закрытия сделки. Он заменен расчетом цены Take Profit на основании исходного размера Stop Loss.

Так, сначала рассчитывается количество пунктов между ценой открытия сделки и ее Stop Loss, полученная величина умножается на значение настроечного параметра “Отношение размера TP к SL”, а итог добавляется (для длинных сделок) или вычитается (для коротких сделок) из цены открытия сделки (см. рис. 4).

Рис. 4. Установка уровня Take Profit.

На рис. 4 приведен пример расположения уровня Take Profit для длинной и короткой сделок при значении параметра “Отношение размера TP к SL”, равного 1.4.

Принудительное закрытие сделки

Кроме закрытия сделки по достижению уровня Stop Loss или Take Profit, советник может закрыть текущую сделку принудительно, если получен сигнал открытия противоположной сделки. Для тех случаев, когда новый сигнал открытия совпадает с типом уже существующей сделки, каких-либо действий эксперта не предусмотрено.

Другие настроечные параметры советника

Для управления видами и классами дивергенций, которые регистрирует советник, среди настроечных параметров выделен специальный блок параметров “Параметры дивергенции”. В этом блоке сосредоточены все параметры, которые используются индикатором DivergenceViewer. При этом наличие в папке терминала упомянутого индикатора не требуется. Все расчеты советник производит автономно.

Для указания объемов сделок в советнике предусмотрено два параметра: “Постоянный объем” и “Динамический объем в % от баланса”. Они являются взаимозависимыми.

Так, если указано положительное значение в первом параметре, то все сделки будут открываться с одинаковым объемом, заданным этим параметром.

В случае, если первый параметр содержит неположительное значение, то будет использоваться пропорциональное изменение объема каждой новой сделки, исходя из величины текущего баланса счета.

Параметр “Количество баров на старте”, в основном, необходим при тестировании советника. Здесь необходимо указать минимальное количество баров, которое должно присутствовать в истории для корректного расчета показаний базового индикатора.

К примеру, для расчета показаний индикатора William Blau с параметрами 8000, 1, 1 потребуется наличие на графике 8000 баров. Если указать меньшее значение в параметре “Количество баров на старте”, то советник будет находить дивергенции там, где их в реальности нет.

Правильная настройка этого параметра отсрочит начало работы советника до тех пор, пока график не будет располагать указанным количеством баров.

Параметр “Использовать 5-изначные котировки” используется для указания советнику точности котировок, предоставляемых брокером. Для классической точности котировок (к примеру, в котировке EURUSD после запятой 4 знака) параметр должен быть равен “Нет”. Для повышенных типов точности (котировка EURUSD имеет после запятой 5 знаков) параметр должен содержать значение “Да”.

Параметр “Использовать ECN” помогает советнику распознать тип используемых брокером условий торговли. Для счетов STP и ECN здесь необходимо поставить “Да”. В противном случае следует выбрать значение “Нет”.

Тестирование советника

Master Method — легендарная форекс стратегия по дивергенции

Не так давно стратегия Master Method продавалась за 1000$, но в виду обстоятельств сейчас вы её можете получить совершенно бесплатно! Автор стратегии сколотил на ней состояние и теперь ваш черёд.

Стратегия основана на показаниях дивергенции. Что такое дивергенция?

- Дивергенция — это когда показания индикаторов расходятся в значениях с показаниями цены в противоположные стороны.

На скриншоте выше показан наглядный пример классической дивергенции.

Вот живой пример по золоту:

Индикаторы не рисуют и получается, что дивергенция работает с опережением. Индикаторы и советник, который идёт в комплекте со стратегией заранее отображают возможный разворот цены.

Как видно, дивергенция хорошо отрабатывается на любом таймфрейме и любой паре. К тому же, у сигналов по дивергенции нет такого понятия, как СИЛА СИГНАЛА — все сигналы равнозначны и отрабатываются одинаково.

Вообще дивергенция на графиках как правила строится вручную, так же существуют специальные индикаторы, которые автоматически отображают её в режиме онлайн, но к сожалению не все они чётко работают.

Дивергенция в автоматическом режиме!

В данном материале представлен надёжно работающий советник, который работает в паре с индикаторами MACD и Stochastic Oscillator. Таким образом, в режиме реального времени — прорисовывается наличие дивергенций на графике.

Вам не нужно ничего настраивать, в комплекте идёт готовый шаблон, который остаётся закинуть в папку с МТ4, установить на график и можно торговать.

Как видно из рисунка — направление индикатора соответствует направлению дальнейшего движения цены на графике.

Пример конвергенции

Из рисунка видно, что на графике цена идёт в противоположном направлении индикатора.

Расширенная дивергенция

Расширенная дивергенция встречается реже и здесь направление движения цены на графике нужно смотреть по направлению индикатора. Если вверх, то покупка, если вниз, то соответственно продажа.

Как сделать, чтобы дивергенция строилась автоматически?

Теперь перейдём к самому шаблону стратегии Master Metod и вот так он выглядит:

В набор как уже говорилось входят все индикаторы + автоматический советник с уже настроенным параметрами. Для работы нужно установить шаблон и сверху ещё добавить советник, который в архиве лежит в папке expert.

Для удобства у советника в настройках можно изменить цвет, которым он рисует линии дивергенций:

Определение сигналов дивергенции по стратегии Master Metod

Важным моментом является в правильном восприятии сигнала, а именно: нужно чтобы линия на графике и линия у нижнего индикаторы были параллельны друг другу, иначе — это просто ложный сигнал.

Основным сигналов служит показания индикатора MACD, ну и конечно же линии самой дивергенции, которые строит советник, а стохастик служит для фильтрации, как дополнительный подтверждающий сигнал для входа.

Сигнал на покупку Buy:

Ордер Buy открывается, когда советник нарисует линию на графике и оба индикатора подтвердят общую картину, что это именно дивергенция;

Обратите внимание! В этом году лучшие результаты трейдеры показывают по статистике у брокера FINMAX. FiNMAX имеет такие приемущества: – Доходность до 90%; – Гарантированный вывод средств в течение 48 часов; – Торговля на демо без ограничений; – Минимальный объем инвестиции – 5 долларов США.

Перейти на сайт компании

Stop Loss устанавливается по общему правилу (смотрите таблицу ниже);

Take Profit ставим напротив ближайшей поддержки и выше на пару пунктов, на случай, если цена не дойдёт до неё, а то будет обидно.

Сигнал на продажу Sell:

С ордером Sell всё аналогично, смотрим на рисунки выше как выглядит медвежья дивергенция (на продажу) и открываем сделку вниз, если линии совпадают;

Stop Loss смотрим из таблицы ниже;

Take Profit ставим напротив ближайшего сопротивления и на пару пунктов ниже.

Таблица установки Stop Lossa:

| Таймфрейм | Отступ в пунктах |

| М1 | 1-2 |

| М5 | 2-5 |

| М15 | 3-10 |

| М30 | 5-15 |

| H1 | 8-20 |

| H4 | 20-40 |

| D1 | 30-75 |

| W1 (1 неделя) | 100-200 |

| MN (1 месяц) | 150-350 |

Торговые рекомендации

P. S. О том, как установить стратегию (шаблон и индикаторы в программу МТ4) читайте в подробной инструкции здесь!

Обратите внимание! Многие брокеры предоставляют клиентам более выгодные условия, если регистрация происходит с нашего сайта, так как мы являемся крупным информационным ресурсом. Представляем вашему вниманию актуальный рейтинг брокерских компаний на сегодняшний день, который составляется экспертами с учетом множества критериев, а также отзывов клиентов компаний. Выбирайте компанию по душе и регистрируйтесь на выгодных условиях – Смотреть рейтинг. Если вы не хотите долго разбираться, то на сегодня лучший брокер -FINMAX, он на голову опережает других и по качеству предоставляемых услуг и по популярности.Использованы материалы из: binarybets.ru

Стратегии с использованием дивергенции — лучшие торговые методы

Стратегии с использованием дивергенции на Форекс, являются сравнением ценовых показателей с индикаторами технического анализа. Также, это может быть сравнение различных графических символов либо нахождением разницы между определенными символами.

Сегодня мы рассмотрим лучшие торговые стратегии с использованием дивергенции для работы на Форекс, а также для бинарных опционов.

Понятия дивергенции и ее использование в стратегиях Форекс

Перед тем, как рассматривать лучшие торговые стратегии с использованием дивергенции, давайте вспомним, что собственно представляет собой непосредственно дивергенция.

Как правило, в разворотные моменты, рынок достигает пика (вверху или внизу) и дивергенция указывает, что он уже не так силен, чтобы продолжать движение по тому же направлению.

В различных словарях, можно встретить разную интерпретацию термина «дивергенция»:

- расхождение,

- разногласие,

- изменение направления,

- отклонение и тому подобное.

При проведении же технического анализа, дивергенция проявляется, как говорилось выше, в расхождении на графике направления ценового движения с направлением движения определенных индикаторов.

РЕКОМЕНДУЕМ: ТОП 2 ЛУЧШИХ БРОКЕРА

Сертификат: ЦРОФР | Лицензия: FinaCom | Брокер не требующий верификации! |

Проявленной, дивергенция считается тогда, когда цена на графике достигает своего наибольшего максимума, а индикатор при этом формирует этот максимум на более низкой отметке. Такая картина является свидетельством ослабевания рынка и говорит о существовании большой вероятности его разворота в самое ближайшее время либо ценовой коррекции.

Касательно видов дивергенции, то их существует большое количество, и рассматривать их все смысла не имеет. Перечислим только основные виды, это обычная или классическая дивергенция, скрытая и расширенная. Классическая дивергенция из всех перечисленных наиболее распространенная и может наблюдаться в момент разворота рыночной тенденции.

О скрытой дивергенции могут рассказать лишь 25% трейдеров, которые в своих стратегиях используют стандартную дивергенцию. Как правило, скрытая дивергенция, будет признаком того, что тенденция будет продолжена.

Расширенный вид дивергенции, это также признак трендового продолжения, но об этом виде знает очень мало участников рынка, хотя во время торговли она является одним из мощнейших сигналов, который нужно использовать.

Стратегии с использованием дивергенции по индикаторам MACD и RSI

Рассматривая лучшие торговые стратегии с использованием дивергенции, хотим обратить Ваше внимание на очень простую, но при этом достаточно эффективную систему с применением индикаторов MACD и RSI. Данная стратегия Форекс может одинаково успешно применяться и начинающими и уже опытными участниками рынка.

Рассматриваемая стратегия предусматривает торговлю любыми валютными парами, имеющими прямые котировки (вида: EUR/USD, USD/JPY, GBP/USD и тому подобные).

Состояние дивергенции мы будем определять индикаторами MACD и RSI со следующими параметрами:

- MACD (5, 34, 5) либо (12, 26, 9);

- RSI (период усреднения 5, период индикатора 14);

- таймфрейм на графике – 1 час.

Сразу отметим, что данные параметры были получены при проведении реальных торгов и считаются наиболее эффективными, но при желании можно их изменить, подобрав экспериментальным путем.

Подробнее об индикаторе MACD

Полный обзор и настройки индикатора RSI

Итак, как же происходит торговля по этой стратегии с использованием дивергенции?

Естественно, дожидаемся, пока на нашем графике сформируется дивергенция, и мы определяем уровни, на которых будем устанавливать стоп ордера. Здесь может быть два варианта.

Первый – когда формирование дивергенции происходит во время пробоя уровня сопротивления.

В таком случае StopLoss ориентировочно устанавливаем на 20-30 пунктов дальше уровня тени предыдущей свечи (зависит от волатильности текущего актива).

TakeProfit устанавливаем на отметке, где началась непосредственно дивергенция (для цены, это практически гарантированная цель).

Во втором случае, как и в первом – ждем формирования дивергенции, стоп приказ также выставляем на 20-30 пунктов дальше уровня тени предыдущей свечки, вот целью для TakeProfit будет середина канала торговли. В том случае, когда цена не отбилась от середины канала, ставим дополнительную (вторую) цель на противоположной стенке торгового канала.

В позицию (продажа/покупка) входим только после того, как сформируется подтверждающая свеча.

Рекомендуем: скачать похожий индикатор MACD-RSI

Стратегии с использованием дивергенции, по индикатору MACD

Лучшие торговые стратегии с использованием дивергенции, как Вы уже догадались, берут в основу показания индикатора MACD. Если быть точнее, то такие Форекс стратегии используют расхождение между ценовой линией на графике и линией индикатора MACD.

Итак, для применения данной стратегии с использованием дивергенции подойдет любой тайм фрейм и любая валютная пара. На график необходимо добавить MACD с периодом быстрой ЕМА 12, с периодом медленной ЕМА 26 и MACD SMA с периодом 9.

Вход в длинную позицию осуществляем, когда цена имеет медвежью тенденцию, а MACD – бычью. Короткая позиция, обязательно открывается при противоположных показателях – цена двигается по бычьему тренду, а MACD показывает медвежью тенденцию.

StopLoss для длинных позиций, выставляем на ближний уровень поддержки, а для короткой позиции, на ближний уровень сопротивления.

TakeProfit в длинных позициях выставляется на последующий уровень сопротивления, а вот для коротких – соответственно на последующий уровень поддержки.

Как Вы видите на графике выше – ценовая линия опускается по медвежьему тренду, а наш MACD, наоборот – растет по бычьему направлению. Точка входа отмечена на том уровне, на котором уже видно, что нисходящая тенденция заканчивается. StopLoss мы установили на уровне поддержки, а TakeProfit на уровне сопротивления, который сформировался на коротких откатах медвежьего тренда.

Скачать обновленный индикатор дивергенции MACD (+ стратегия)

Стратегии с использованием дивергенции для бинарных опционов

Стратегии с использованием дивергенции, применяются не только на рынке Форекс, они также замечательно подходят и для бинарных опционов. Рассмотрим одну из таких стратегий с использованием осциллятора Stochastic. Данная стратегия работает на временном интервале Н4, который является оптимальным для формирования достоверных сигналов возникновения дивергенции.

Итак, устанавливаем на ценовой график осциллятор с параметрами 3, 5 и 9 и ждем сигнала дивергенции. Дивергенция в данном случае будет являться действующей лишь после того, как появится закрытая свеча. Далее приобретаете опцион на повышение, ну или на понижение в зависимости от направления, которое указала на графике линия разворота Stochastic, сформированная дивергенцией.

Время экспирации по данной стратегии с использованием дивергенции для бинарных опционов на тайм фрейме Н4 составляет от 12-16 часов.

Сразу отметим, что применять эту стратегию для опционов, имеет смысл лишь при ярко выраженном тренде, то есть лучше использовать активы, ценовые графики которых имеют четкое трендовое направление.

Связано это с тем, что во время бокового рыночного движения дивергенция возникает намного чаще, нежели во время тренда, но сигналы ее в основном ложные либо движение цены после этого силы практически не имеют.

РЕКОМЕНДУЕМ ВИДЕО:

Стратегия на дивергенции с установкой ордеров

Торговый советник на основе дивергенции – простой, но прибыльный алгоритм

Под дивергенцией понимают ситуацию, когда новым ценовым экстремумам соответствует меньшее значение индикатора. Довольно часто такая ситуация складывается, когда цена замедляется и текущее направление движения может смениться.

Дивергенция сама по себе считается довольно мощным сигналом, который является предвестником если не смены тренда (завершения коррекции), то хотя бы замедления цены. Торговый советник на основе дивергенции использует эту закономерность для входа в рынок.

Несмотря на то, что все подобные роботы используются один и тот же принцип, отличий между ними все же предостаточно. Во-первых, поиск дивергенции может проводится с использованием разных индикаторов (MACD, Stochastic, RSI, AO и т. д.), а во-вторых – довольно часто в алгоритм вводится дополнительный фильтр, что позволяет отсеять ложные сигналы.

Среди советников, которые можно найти в свободном доступе подавляющее большинство приходится на долю роботов, использующих MACD, Stochastic и RSI.

Неплохой советник на основе дивергенции

В качестве примера можно рассмотреть бот Trade Locator, который основан на алгоритме ForexMasterMethod. Принцип работы советника в точности соответствует описанной выше методике – вход в рынок выполняется только после того, как на Стохастике и MACD появится дивергенция.

Этим дело не ограничивается и в качестве фильтра для сделок добавляется 2 скользящие средние с периодами по умолчанию 5 и 2. Помимо дивергенции советник обращает внимание на пересечение быстрой МА медленной.

Кроме того, полученные сигналы классифицируются по значимости, сильными считаются сигналы с дивергенцией одновременно на 2 индикаторах.

Из особенностей робота отметить можно и то, что он может выдавать звуковой сигнал при формировании дивергенции одинарной либо двойной.

То есть при желании его можно использовать как полуавтоматический советник – то есть искать точку для входа будет сам робот, а принимать решение – человек.

Что касается настроек, то основная часть – блок параметров, отвечающий за настройки Стохастика и MACD, а также размеры лота, максимальное проскальзывание и т. д. Остальная часть настроек непосредственно на торговлю сильно не влияет.

Простейший советник на основе дивергенции

Следующий алгоритм можно рассматривать как неплохую заготовку для дальнейшего добавления условий для входа. В базовой версии используется только 2 скользящие средние и индикатор MACD.

МА используются для идентификации тренда и в качестве первого фильтра поступающего сигнала. Для того, чтобы бот заключил сделку нужно выполнение нескольких условий:

- МА не должны переплетаться, это говорит о флете и сигналы на таком рынке не берутся во внимание;

- первая свеча до сигнальной не достигает скользящих средних. Цена ее закрытия должна быть выше/ниже МА для сделок на продажу/покупку соответственно;

- следующая свеча должна буквально на одном дыхании пересечь обе МА и закрыться ниже/выше них. Это идеальный вариант, он встречается не так уж и часто, поэтому сделки совершаются и тогда, когда цена просто пересекает МА;

- если предыдущие 2 условия выполнены и на графике есть дивергенция, то советник заключает сделку.

Что касается тестирования робота, то за 5 месяцев тестирования стартовый депозит вырос примерно на 80%. Просадка, правда, превышает 30%, но это можно считать нормальным показателем, тем более, что автор подчеркивает, что этот алгоритм стоит рассматривать скорее как прототип реального торгового робота.

Дивергенция и волновой анализ

Волновой анализ подразумевает разбиение ценового графика на отдельные участки – волны. Трендовая часть включает в себя 5 волн, а коррекционная – 3. Довольно часто между экстремумами цены при этом наблюдается дивергенция. Торговый советник на основе дивергенции Volna является примером удачного сочетания волнового анализа и дивергенции.

Большое внимание уделяется именно волновой части. Примечательно, что он не делает на графике полноценную волновую разметку, используется только «усеченная ее часть». Так, строятся только волны 3-4-5 исходя из предположения, что 3-я волна должна быть самой мощной.

Для входа в рынок должны выполняться такие условия:

- цена должна снизиться ниже 3-й волны примерно на 1/3 расстояния в пунктах между вершинами 4 и 5;

- вся структура не должна занимать более 80 свечей. Если это происходит, то советник обнуляет разметку и начинает поиск точки для входа заново;

- если условия с волнами выполняются, то бот переходит к анализу показаний индикаторов. На RSI в это время линия индикатора должны находиться ниже синей линии (для сделки на покупку) и пересекать ее снизу-вверх. На АО в это время должна уже сформироваться дивергенция.

Что касается результатов тестирования, то в целом отчетный период советник закрывает с прибылью. Но вот график роста депозита далек от идеального, дело в том, что периоды роста сменяются столь же затяжными периодами снижения баланса.

Отметить можно и то, что бот является мультивалютным, а корреляция доходности по разным парам практически отсутствует. Так что, торгуя по нескольким парам одновременно, вполне можно добиться некой стабильности.

Подведение итогов

Торговый советник на основе дивергенции – весьма перспективный тип торговых роботов. Нужно только помнить, что сама по себе дивергенция не гарантирует на 100% то, что цена развернется и пойдет в нужном направлении, так что дополнительные фильтры необходимы.

Что же касается рассмотренных советников, то их можно считать демонстрацией того, что дивергенции действительно могут использоваться в реальной торговле. Волновой советник и вовсе долгое время был платным и может использоваться в торговле на реальном счете. Источник: Dewinforex

Социальные кнопки для Joomla

Торговля по дивергенции: распознавание паттернов бычьей и медвежьей дивергенции

При торговле на Форекс, многие трейдеры используют различные индикаторы для того, чтобы получить дополнительное подтверждение своих сигналов. Основным индикатором, который должен использовать трейдер, должна быть сама цена, потому что ценовое действие обеспечит вам четкое изображение и покажет вам что происходит на рынке в любой момент времени.

Однако есть периоды, когда Вы должны объединить анализ Price Action с традиционными техническими индикаторами.

Как правило, вы бы искали ключи между индикатором и ценовым действием для того, чтобы принять решение.

Один из самых мощных торговых сигналов, который объединяет в себе анализ ценового действия с использованием индикаторов, является сигналом дивергенции, и это то, что мы намерены обсудить в этом уроке.

Торговые модели дивергенции (расхождения)

Название этой модели говорит о её характере. У нас есть дивергенция, когда динамика цен противоречит движению индикатора. Этот тип обычной дивергенции бывает в двух форматах:

Медвежья дивергенция

Это когда цена создает более высокие вершины на графике, в то время как ваш индикатор дает вам более низкие вершины.

После медвежьего расхождения цена обычно делает быстрое медвежье движение. Обратите внимание на то, что это происходит, несмотря на предыдущее бычье отношение в цене.

Индикаторы рекомендуется использовать такие как:

Более подробно индикаторы для поиска медвежьей дивергенции описаны ниже в статье.

Бычья дивергенция

Бычья дивергенция имеет абсолютно те же характеристики, что и медвежья дивергенция, но в противоположном направлении.

Мы имеем бычью дивергенцию, когда цена делает более низкие основания на графике, в то время как ваш индикатор дает вам более высокие основания. После бычьего расхождения, мы вероятно увидим быстрый рост цен.

Тем не менее, есть третий вид дивергенции, которая не попадает в обычную группу дивергенции. Это модель скрытой дивергенции.

Более подробно индикаторы для поиска бычьей дивергенции описаны ниже в статье.

Скрытая Бычья дивергенция

У нас есть скрытая бычья дивергенция, когда у цены есть более высокие основания на графике, в то время как индикатор показывает более низкие основания.

Скрытая Медвежья дивергенция

Как вы наверное догадались, этот тип дивергенции имеет тот же характер, что и скрытая бычья дивергенция, но в противоположном направлении. Мы подтверждаем скрытую медвежью дивергенцию, когда цена показывает более низкие вершины, а индикатор дает более высокие вершины.

Обычные модели дивергенции используется для прогнозирования предстоящего разворота цены. Если вы заметили бычью дивергенцию, вы ожидаете, что цена отменит свой медвежий тренд и переключится на движения вверх. Когда вы видите обычную медвежью дивергенцию, вы ожидаете, что цена отменит свой бычий тренд и переключится на движения вниз.

Торговля дивергенцией — чрезвычайно эффективный способ торговли на Форекс. Причиной этого является то, что образовании дивергенции является ведущим сигналом. Это означает, что за моделью дивергенции следует фактическое изменение цены. Таким образом, трейдеры могут предвидеть и войти в сделку в самом начале нового развивающегося движения.

Надежные Индикаторы для поиска дивергенции

Так как мы обсудили четыре типа моделей дивергенции, теперь мы поговорим о важности индикатора дивергенции. Как я уже говорил, вам нужен индикатор на графике, чтобы обнаружить дивергенцию.

Причина этого заключается в том, что цена должна быть в дивергенции с чем-то. Просто невозможно торговать дивергенцией, не имея дополнительного индикатора на графике.

Поэтому возникает вопрос, какой индикатор или индикаторы лучше всего подходят для торговли дивергенцией? Давайте выясним.

Moving Average Convergence Divergence (MACD)

MACD является индикатором скользящего среднего значения, где сигнал может быть взят на переходе. Таким образом, этот индикатор в основном имеет отстающий характер и из за этого является немного неудобным (проблемным). Однако, отстающий характер MACD является проблемой только основного сигнала – пересекающегося сигнала. Индикатор также имеет две главные функции.

Первая из них является его способностью определить расширение рыночных условий, когда линии приближаются к перекупленности / перепроданности.

Вторая касается MACD для торговли дивергенцией. Когда вершины/основания MACD в противоположном направлении от цены вершины/дна, у нас есть дивергенция.

Хотя MACD в целом является запаздывающим индикатором, сигнал дивергенции он дает нам, как полагается, другими словами является опережающим.

Таким образом, мы можем получить ранний вход, основанный на дивергенции MACD, а затем подтвердить сигнал с перекрещиванием MACD.

Изображение ниже покажет вам, как работает MACD дивергенция в торговле.

Выше вы видите дневной график наиболее высоколиквидной пары Форекса — EUR/USD. В нижней части графика у нас находится индикатор MACD, который используется для обнаружения бычьей дивергенции. Синие линии на графике показывают саму дивергенцию.

Обратите внимание на то, что на графике EUR/USD у цены нижние днища. В то время, как MACD создает более высокие основания.

Это вызывает бычью дивергенцию между ценовым действием и индикатором Moving Average Convergence Divergence (MACD). Этот сценарий обеспечивает хорошую возможность для длинной позиции.

Как вы видите, цена EUR/USD начинает расти сразу же после подтверждения бычьей дивергенции.

Индикатор Стохастик

Другой распространенный индикатор, используемый для торговли дивергенции на рынке Форекс, является стохастическим осциллятором.

Стохастик состоит из двух линий, которые часто взаимодействуют друг с другом. В верхней и нижней части индикатора находятся две области — перекупленности и перепроданности. Индикатор Стохастик может быть использован для перекупленности и перепроданности. Это его основная цель. Однако, Стохастический осциллятор является отличным инструментом для нахождения дивергенции.

Для того, чтобы найти дивергенцию между движением цены и стохастиком, вы должны искать несоответствия между направлением цены и вершинами или основаниями Стохастика. Он действует так же, как и MACD.

Однако, стохастический осциллятор даёт нам множество сигналов, более чем дивергенция по MACD. Причиной этого является динамический характер стохастика. Он просто дает больше возможностей, чем MACD.

Тем не менее, поскольку сигналы могут более частые, многие из них могут быть ложными сигналами, которые должны быть отфильтрованы. Посмотрите на изображение ниже.

Выше вы видите 4-х часовой график валютной пары USD/JPY. На графике есть две дивергенции, что дает нам возможность заключить две сделки.

Начнем с анализа первого случая. На графике мы видим более высокие вершины, в то время как Стохастический осциллятор создает более низкие вершины. Это подтверждает медвежью дивергенцию на USD/JPY. После этого цена начинает снижаться.

Второй случай. Во время снижения цены, USD/JPY закрывается с нижним основаниями. Тем не менее, стохастик внезапно начинает закрываться с более высокими днищами. Это другая картина дивергенции. Вскоре после этого цена USD/JPY начинает расти.

Индекс относительной силы (Relative Strength Index или RSI)

Индекс относительной силы является еще одним хорошим индикатором для построения успешной системы дивергенции Форекса. Основная функция этого индикатора заключается в выявление состояния перекупленности / перепроданности ценовы.

Индикатор RSI состоит из одной линии, которая перемещается между перекупленностью и перепроданностью. Таким образом, РСИ имеет опережающий характер. Он осциллятор, как и Stochastic.

Таким образом, это хороший инструмент для определения дивергенции на графике.

Если вы находите несоответствие между вершинами ценового действия или основаниями и вершинами RSI или основаниями, у вас есть формирование рисунка дивергенции. Если вы заметили шаблон, это обеспечит вам ранний сигнала входа в торговле.

Изображение ниже покажет вам, как торговать дивергенцию с индикатором RSI.

Это график Н4 пары GBP/USD. В нижней части графика вы видите индикатор относительной силы индекса. На графике показаны нижние основания, в то время как RSI показывает более высокие основания. Это означает, что на графике мы имеем подтвержденную бычью дивергенцию, которая обеспечивает возможность для длинной позиции по паре GBP/USD.

Индикатор Bollinger Bands

Это — диаграмма H-4 фунта стерлингов/доллара США. В нижней части диаграммы Вы видите индикатор Relative Strength Index.

Диаграмма показывает более низкие основания, в то время как RSI показывает более высокие основания.

Это означает, что у нас есть подтвержденное оптимистичное расхождение на диаграмме, которая обеспечивает возможность для длинной позиции по паре на фунте стерлингов/долларе США пара Форекса.

Индикатор Моментум + полосы Боллинджера

Давайте обсудим еще одну установку с использованием торговой момента импульса и полосы Боллинджера, которая хорошо подходит для торговли дивергенции. Мы будем использовать индикатор импульса, чтобы определить расхождение с ценой акции.

Тем не менее, мы будем входить в сделки, только если цена пробивает скользящее среднее полосы Боллинджера и полосы расширяются одновременно. Таким образом, мы получим подтверждение для наших сигналов, и мы будем входить в сделки только при высокой волатильности.

Мы будем выходить наши сделки, когда цена пересекает скользящее среднее полосы Боллинджера в противоположном направлении.

Давайте обсудим другую торговую установку с помощью Импульса и Полос Боллинджера, который хорошо подходит торговать расхождением. Мы будем использовать Индикатор момента, чтобы определить расхождение с ценовым действием.

Однако мы введем отрасли, только если цена ломает Скользящее среднее значение Полос Боллинджера, и группы расширяются в то же время. Таким образом, мы получим подтверждение для наших сигналов, и мы введем отрасли только во время высокой изменчивости.

Мы выйдем из наших отраслей, когда цена пересечет Скользящее среднее значение Полос Боллинджера в противоположном направлении.

Вот как работает эта стратегия:

Это дневной график USD/CAD. В нижней части графика вы видите индикатор Моментум. На ценовом графике вы видите наложенные Полосы Боллинджера зеленого цвета.

После периода роста цен, Индикатор Моментум начинает делать запись более низкие вершины, в то время как цена делает более высокие максимумы. Это медвежья дивергенция между действием цены и Индикатором Моментум. Затем мы видим большую медвежью свечу, которая ломает Скользящую Среднюю линию между зонами.

В то же время, Полосы Боллинджера начинают расширяться, что указывает на более высокую изменчивость. Впоследствии мы видим падение цены примерно на 8% в течение следующих трех недель.

Короткая торговля в данном случае могла быть закрыта, когда цена пробивает скользящее среднее значение полос Боллинджера в бычьем направлении.

Правильное расположение стоп-лосса в этой торговле — выше последней вершины ценового действия, предшествующего ценовому разрыву в центре полос Боллинджера. Вы можете видеть, что риск был очень номинальный по отношению к общей прибыли, которая могла бы быть реализована от этой торговли.

Управление капиталом

Мы рассмотрели типы моделей дивергенции и некоторые надежные индикаторы для торговли дивергенцией. Теперь мы знаем, как определить дивергенцию и как выйти на рынок при дивергенции.

Однако, прежде чем начать торговать системой дивергенции, есть еще несколько моментов, которые нам нужно обсудить. Эти моменты включают в себя подход к управлению деньгами при торговле.

Если у Вас не будет твердого плана управления капиталом, то Вы, вероятно потеряете деньги, торгуя на дивергенции или любых других системах на форекс.

Стоп Лосс (Stop Loss)

Независимо от метода торговли который вы используете, вы всегда должны использовать стоп-лосс для каждой из ваших позиций. Для большинства трейдеров лучше разместить жесткий стоп на рынке, вместо того, чтобы использовать умственную остановку руками.

Что касается дивергенции, одним из способов разместить стоп-лосс, будет размещение его прямо над последней вершиной на графике, которая подтверждает медвежью дивергенцию.

Если дивергенция является бычьей, то мы рассчитываем на основания и стоп должен быть размещен ниже последнего дна на графике.

Изображение ниже даст вам общее представление о том, где поставить стоп-лосс при торговле дивергенцией.

Это график H1 пары USD/CHF показывает бычью дивергенцию между стохастиком и ценовым действием. Это создало возможность для выхода на рынок с длинной сделкой на 0.9242, как показано на изображении. Расположение стоп-лосса будет ниже минимума колебания, прямо под последней нижней частью рисунка дивергенции.

После того, как подтверждена бычья дивергенция, цена USD/CHF начинает расти.

Тэйк Профит (Take Profit)

Вы всегда должны иметь строгие правила взятия прибыли, когда торгуете дивергенцией. Для всех положительных сторон торговли дивергенцией, одна из вещей, которую торговля дивергенцией не дает нам, является четкими целями взятия прибыли.

Поэтому должен использоваться дополнительный инструмент, для того, чтобы помочь определить цели вашей прибыли. Как правило, если вы торгуете дивергенцию с RSI или Stochastic, вам может понадобиться дополнительный индикатор, чтобы закрыть свои сделки.

Тем не менее, если вы используете MACD, то вы можете полностью полагаться только на этот индикатор. Причина этого заключается в том, что MACD является запаздывающим индикатором и это хороший автономный инструмент для выхода.

Мой предпочитаемый метод заключается в использовании анализа колебаний и уровней поддержки и сопротивления для управления торговлей и установки целевой прибыли, однако, как я уже упоминал, MACD также является жизнеспособным вариантом.

Стратегия форекс дивергенции с использованием MACD

У нас есть все инструменты, которые нам нужны для начала торговли по Форекс дивергенции. Давайте теперь объединим все правила и посмотрим, как это будет выглядеть.

Мы будем использовать индикатор MACD для определения дивергенции и для закрытия торгов. Когда мы будем видеть несоответствия между ценовым действием и MACD, мы будем заключать сделки, основываясь на сигнале дивергенции.

Когда мы видим перекрестие MACD в противоположном направлении, мы будем закрывать сделки.

Давайте теперь посмотрим, как это всё работает.

Это тот же дневной график EUR/USD который мы использовали в начале этой статьи. Тем не менее, на этот раз мы подключили всю нашу торговую стратегию.

Сначала мы начнем с определения бычьей дивергенции между MACD и ценовым действием. На графике показаны более низкие основания, в то время как дно на MACD растет. Это наша бычья дивергенция.

Внезапно, после создания своего третьего высшего дна, линии MACD делают бычье пересечение. Мы могли бы использовать этот сигнал для открытия длинной позиции на нашей бычьей дивергенции как показано зеленой горизонтальной стрелкой.

Наш стоп-лосс должен быть расположен ниже последнего нижнего дна, как показано на изображении.

Цена начинает двигаться вверх. MACD также начинает расти. Два месяца спустя, MACD сигнализирует о медвежьем пересечении. Мы используем это как сигнал выхода и закрываем нашу торговлю.

Таким образом, мы рассмотрели различные типы дивергенции, индикаторы, которые могут быть использованы для их торговли, а также некоторые методы управления торговли, которые могут быть использованы в рамках стратегии дивергенции. Это должно быть хорошей отправной точкой, с которой вы можете самостоятельно создать и начать тестировать методы дивергенции.

Заключение

Установка дивергенции — является одной из ведущих Форекс моделей, давая нам ранний вход в развивающемся ценовом движении.

Торговля дивергенции — эффективный метод, позволяющий трейдерам комбинировать ценовое действие и анализ индикаторов в торговой стратегии.

Есть четыре типа моделей дивергенции:

- Обычная Бычья дивергенция

- Обычная Медвежья дивергенция

- Скрытая Бычья дивергенция

- Скрытая Медвежья дивергенция

Некоторые надежные индикаторы для торговли дивергенции Форекса:

- MACD

- RSI

- Индикатор Стохастик

- Моментум и Полосы Боллинджера

Необходим твердый мани менеджмент для торговли дивергенции Форекса или любой стратегии в этом отношении.

Сигналы дивергенции не дают четких целевых показателей взятия прибыли (Profit). Мы не знаем, как далеко пойдёт цена, поэтому во многих случаях мы должны использовать другие методы, чтобы выйти из нашей торговли.

MACD является хорошим автономным инструментом для торговли дивергенцией на рынке Форекс. При торговле с MACD, он может быть использован, для предоставления вам сигналов входа и выхода.

- Tweet

- Share 0

- +1

- LinkedIn 0

- VKontakte

Все о дивергенции и конвергенции в трейдинге

В умелых руках, дивергенция и конвергенция помогут определить разворотные точки на графике цены. В этом посте я постараюсь рассказать все, что знаю об этих рыночных явлениях на графике. Погнали.

Предлагаю сразу определиться с терминологией. Так повелось, что почему-то трейдеры практически не употребляют понятие конвергенция (схождение), а обобщают под один термин — дивергенция (расхождение). При этом разбивают дивергенцию на два типа: бычья и медвежья. Думаю, это связано с тем, что под дивергенцией имелось в виду не тип отклонения графика (расхождение или схождение), а расхождение данных графика цены с данными индикатора в принципе. Это, на мой взгляд, неверно. Поэтому, в рамках данного поста, я буду называть вещи своими именами, и употреблять термины дивергенция и конвергенция. Теперь к сути.

Для поиска дивергенций и конвергенций используют индикаторы. Самыми популярными являются:

- MACD гистограмма

- Cтохастик

- RSI

Эти индикаторы есть в любом торговом терминале. Поскольку я торгую через QUIK, то все примеры в посте будут с использованием этого терминала.

Дивергенция

Дивергенцией, в трейдинге, называют расхождение графика цены с графиком индикатора. Т.е. когда цена рисует новые максимумы, а графике индикатора, каждый последующий максимум ниже предыдущего

Если учитывать, что у большинства трейдеров принято расхождение и схождение обобщать одним термином — дивергенция, то такого типа дивергенция, на сленге, называется медвежьей.

Дивергенция, с использованием индикатора MACD гистограммы, выглядит так:

Правила нахождения дивергенции очень просты. Для того чтобы ее определить, достаточно как минимум два восходящих максимума на графике цены, и два нисходящих максимума на графике индикатора. Визуально это выглядит как расхождение, чем и является дивергенция. При этом, MACD гистограмма, как в приведенном выше примере, должна находиться в положительной зоне: выше нулевого значения.

Для других индикаторов правила идентичны. Вот так выглядит дивергенция на индикаторе RSI:

А вот так на стохастике:

Как вы уже заметили, дивергенция предрекает, как минимум, остановку движения, или (в большинстве случаев) коррекцию либо разворот предыдущего тренда. Т.е. другими словами, выступает переломной точкой, после которой можно принимать определенные решения, в какую сторону торговать, или что делать с уже открытыми позициями.

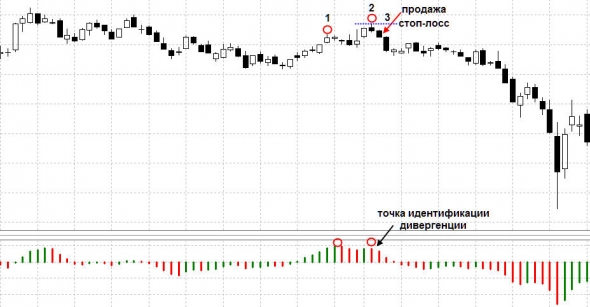

Правила торговли по дивергенции

Если дивергенция идентифицирована: имеются как минимум два последовательно восходящих максимума на графике цены, и два последовательно нисходящих минимума на индикаторе, то вход можно осуществлять самыми очевидными способами:

- Вход на следующей свече за вторым максимумом на графике индикатора

Имеется в виду следующее:

- Первый локальный максимум на графике цены и графике MACD гистограммы

- Второй локальный максимум на графике цены, и второй локальный максимум на графике MACD, который ниже предыдущего. Свеча, которая совпадает с точкой идентификации дивергенции, является сигнальной, и после ее закрытия, можно сразу открывать сделку на продажу.

- Продажа. Стоп устанавливается над локальным максимумом. Здесь можно сделать примечание. Если рынок, как и все стандартные пробои, действительно собирается отрабатывать дивергенцию, то движение обычно идет интенсивное, без откатов. Тогда целесообразно еще больше сократить риски, и поставить стоп не на локальный максимум, а на максимум сигнальной свечи. Я обычно делаю так.

Так же, для любителей искать подтверждение входу, можно войти на пробое предыдущего локального минимума:

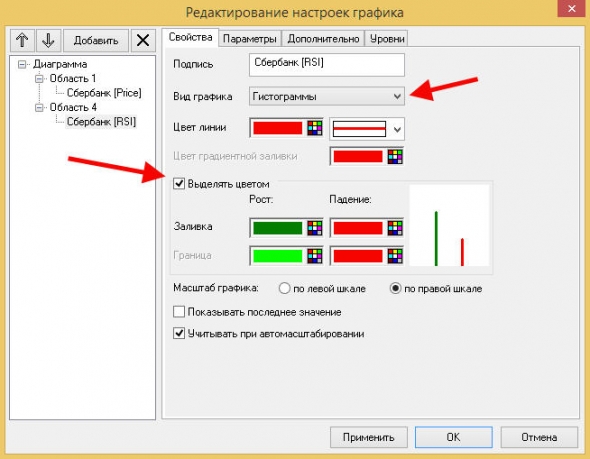

Если вы затрудняетесь найти сигнальную свечу на линейных индикаторах типа RSI и стохастике, то сделайте их отображение в настройках терминала в виде гистограммы. Так же, в настройках, рекомендую обозначить разным цветом, как в моих примерах с MACD гистограммой. Так намного проще визуально будет определять максимумы и минимумы индикатора, чем, если он был бы одноцветным.

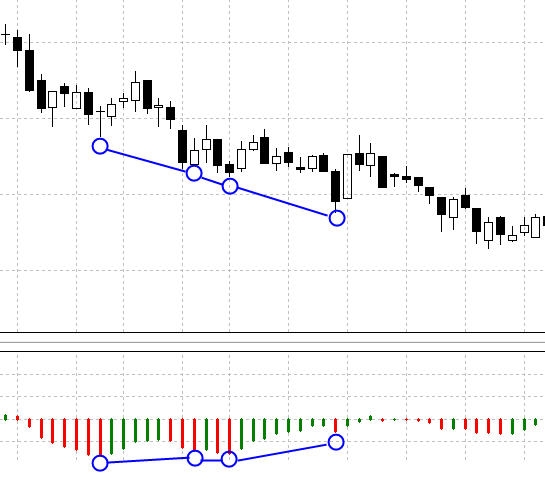

Конвергенция

Конвергенцией в трейдинге называют схождение графика цены с графиком индикатора. Т.е. когда на графике цены каждый последующий минимум ниже другого, а на индикаторе выше.

Как я уже говорил выше, в основном, трейдеры называют конвергенцию бычьей дивергенцией. Конвергенция на MACD гистограмме выглядит так:

Появление конвергенции предполагает, как минимум остановку падения, коррекцию, а в идеальном случае разворот. Т.е. это такое же событие, как и дивергенция, когда стоит задуматься. Но, если в случае с дивергенции нужно обезопасить покупки, то, когда появляется конвергенция, нужно оберегать открытие сделки на продажу.

Конвергенция на RSI:

Конвергенция на стохастике:

Правила торговли конвергенций

На примере выше показан вход на сигнальной свече, т.е. той свече, на которой появилась точка идентификации конвергенции. Вход осуществляется сразу, после закрытия сигнальной свечи, с установкой стоп-лосса на локальном минимуме конвергенции. Дальше в дело входит управление позицией.

Для особо осторожных и любящих подтверждения сигналов, можно входить на пробое локального максимума, после формирования конвергенции. Выглядит этот вход так:

Алгоритм так же прост:

- Ждем появления сигнальной свечи

- Ждем формирование локального максимума и его пробоя

- Установить стоп можно, либо на локальный минимум, либо на минимум пробойной свечи, чтобы еще больше сократить риск потерь, в случае, если конвергенция не пойдет в отработку

Вот и все. Это основные частные случаи определения и работы по дивергенциям и конвергенциям. Теперь рассмотрим особенности.

Особенности торговли дивергенций и конвергенций

Дивергенции и конвергенции бывают высокого порядка, т.е. локальных максимумов или минимумов может быть несколько, хоть три, хоть пять. Пример:

Такие дивергенций и конвергенции, которые имеют больше двух экстремумов, по сути, являются сломанными. Т.к. определить тройную, четверную и т.д. дивергенцию или конвергенцию в ретроспективе не представляется возможным, трейдеру необходимо применять решения по факту. Я не рекомендую отрабатывать дивергенции и конвергенции, которые имеют больше чем две вершины. Это обычно оборачивается убытками. Чтобы понять наглядно, достаточно взглянуть на этот скрин:

Торопливых, кто будет входить сразу на сигнальной свече — высадят по стопам, причем не один раз. А кто будет ждать пробоев локальных максимумов, попросту их не дождется, и просидят в кэше, что для данной ситуации, будет наилучшим вариантом. Вывод, который можно из этого сделать — не торопись. Этот вывод применим к трейдингу в целом 🙂

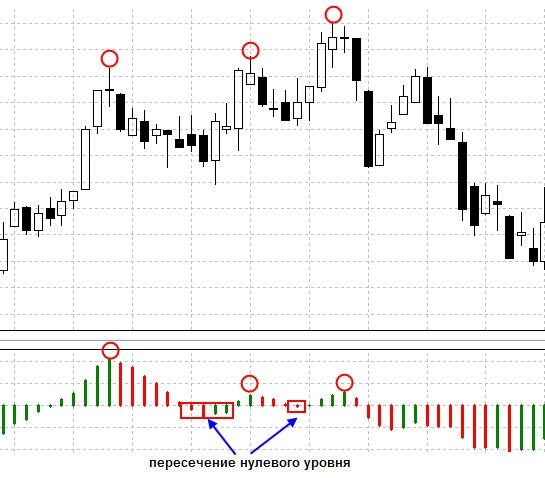

Еще особенность, которую могут иметь дивергенции/конвергенции, на примере индикатора MACD гистограммы, это — дивергенции/конвергенции с пересечением нулевого уровня по MACD.

Пересечение нулевой отметки MACD гистограммы, не отменяет наличия дивергенции. Расхождение есть. Другой вопрос, как трейдер его отработает 🙂

Нередко трейдеры задаются вопросом: на каких таймрфеймах торговать дивергенции/конвергенции? Ответ очень простой. Отрабатывать можно на любом, понимая особенности коротких, средних и длинных таймфреймов. Ограничений по таймфреймам для работы по дивергенциям и конвергенциям никаких нет, т.к. они бывают на всех временных периодах.

https://znanie16.ru/strategii/obzor-divergence_xpert-avtomaticheskij-trejding-po-divergentsiyam.html

https://smart-lab.ru/blog/533534.php