Стратегии рынка Форекс

Торговые процессы на рынке Форекс заключаются в деятельности, в ходе которой принимаются различные решения, а каждое действие детально и логически продумывается. Торговый процесс складывается из анализа состояния рынка — на основе этого анализа трейдер и решает, какую стратегию выбрать для наиболее эффективного трейдинга. Для современного трейдинга создано множество стратегий – участники финансового рынка могут как использовать уже готовые торговые стратегии, так и придумать свою собственную – руководствуясь своим опытом и наблюдениями за изменениями на рынке. Выбирая для себя стратегию, важно помнить, что состояние на рынке может легко измениться в неожиданный момент, и та схема, которая безотказно могла работать на протяжении нескольких лет, в определенный момент может внезапно перестать приносить прибыль. Именно потому важно не просто слепо следовать выбранной стратегии Форекс – какой бы прибыльной она не была – но и предварительно сопоставлять решение программы со своим опытом и интуицией.

Торговать постоянно без прибыльной стратегии не получится – это похоже на путешествие вслепую. Для правильно выбора торговой стратегии трейдеру нужно понять, будет ли она соответствовать его торговому стилю и совпадать с текущим расписанием выбранных торговых сессий. Тогда любой новичок сможет подобрать для себя удобную торговую стратегию, а опытный трейдер – вносить изменения в уже существующие программы или вовсе создавать на их основе свою собственную стратегию для трейдинга на Форекс.

Лучшие торговые стратегии Форекс представляют из себя набор оптимально подобранных правил для торговли, руководствуясь которыми трейдер может заключать выгодные сделки. Стратегии помогают участнику торгового процесса точнее просчитывать доходы от работы и максимально сокращать возможные убытки.

В прибыльной стратегии детально описываются следующие элементы:

- Валютная пара

- Таймфрейм сделки

- В случае, если стратегия индикаторная – набор индикаторов

- Правила покупки или продажи валюты, когда есть цель получить доход

- Примеры торговли

Лучшая Форекс-стратегия конкретно указывает точки входа и выхода из сделки, предопределяет временные интервалы, возможные риски и пути их избежания (риск-менеджмент), мани-менеджмент. Скачать такую стратегию — означает систематизировать процесс торговли и значительно снизить эмоциональный фактор трейдинга – стресс, страх потерять деньги, невнимательность. Опытные трейдеры могут использовать для работы несколько стратегий, чтобы успешно диверсифицировать все возможные риски и увеличить прибыль. Торговые стратегии удобно комбинировать между собой – в текущее время на рынке ценных бумаг торгует более 1000 разнообразных торговых стратегий. Некоторые из них успели войти в основу автоматических торговых систем Форекс.

Виды прибыльных торговых стратегий Форекс

Торговые стратегии, предназначенные для работы на рынке Форекс отличаются по принципу и типу действия. Некоторые из них базируются на результатах, полученных вследствие технического анализа, другие – проводят анализ фундаментальный.

По длительности стратегии делятся на долгосрочные, среднесрочные и краткосрочные. Любую торговую стратегию Форекс необходимо скачать и протестировать на демо-счете перед тем, как работать с ней на реальном. Это поможет разобраться со всеми функциями торговой системы и научиться работать с ней на собственных ошибках, снизит будущие торговые риски.

Виды торговых Форекс-стратегий

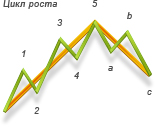

Лучшие трендовые торговые системы строятся на предположениях устойчивости тенденции на рынке, ориентированной на рост или спад – одна из самых распространенных торговых стратегий. В работе с ней главное, что необходимо вовремя сделать – определить тренд. Стратегия предусматривает присоединение к основному тренду – то есть к большинству торгующих в данных момент участников рынка. Правило простое – нужно следовать той тенденции, которую вносит большая часть участников торговли.

восходящий тренд

восходящий тренд

нисходящий тренд

нисходящий тренд

Стратегия «20 пунктов в день»

Стратегия «20 пунктов в день»

Вполне простая и эффективная стратегия, не требующая особых навыков и глубоких познаний в форексе. Целью ее, как и следует из названия, является ухватить порядка 20 пунктов в день на высоколиквидном (!) инструменте.

Для того, чтобы познать всю простоту стратегии и заработать целевые пункты, берем 30-минутный график, размещаем SMA (скользящую среднюю) с периодом 20 и Momentum 5. Ждем, пока свеча пересечет скользящую и закроется выше нее. Если Momentum в этот момент будет находиться выше своего среднего уровня – открываем длинную позицию. Для коротких позиций – все то же, только наоборот.

Прибыль берем, как уже все догадались, в размере 20 пунктов, стоп-лосс ставим на таком же расстоянии после открытия позиции. Здесь важно учесть, что торговлю необходимо вести в активное время, т.е. в европейскую и американскую сессии, после 12:30 GMT, и лишь в отсутствие важных событий/новостей.

Стратегия Cash Cow

Стратегия Cash Cow

Предназначена для любителей торговать фунт/долларом, и основывается на правиле, подтвержденном статистически – если эта пара проходит в течение дня 140 пунктов, не меньше, значит наиболее вероятным будет продолжение тренда и на следующий день. Либо через день. Называют это движение «взрывом цены», а стратегия позволяет стать по тренду и взять порядка 100 пунктов прибыли.

Единственный недостаток – необходимо запастись терпением. Что и делаем, дожидаясь удобного случая. А удобным случаем как раз и будет прохождение в каком-то из направлений фунт/долларом 140 пунктов. Как только это произойдет, на следующий день дожидаемся прохождения ценой как минимум 70 пунктов в том же направлении и открываем позицию, конечно же, по тренду.

Стоп-лосс размещаем на расстоянии 60 пунктов, а прибыль берем либо по прохождении ценой порядка 100 пунктов, либо в 11:30 по GMT на следующий день. По ходу движения в нужном направлении можно передвигать стоп-лосс в безубыток и т.д.

Стратегия «Индикаторный салат»

Стратегия «Индикаторный салат»

Еще одна простейшая стратегия для заработка на форексе, основанная на использовании простейших и наиболее употребляемых индикаторов – EMA, Stochastic и RSI. Тоже является трендовой, т.е. позволяет торговать по самому надежному пути – по тренду. График лучше использовать любой, желательно начиная с 1Н.

На нем размещаем 2 ЕМА – одну 5-преиодную, вторую 10-ти. Для стохастика берем параметры 14,3,3, а в RSI (14) устанавливаем уровни 30, 50 и 70.

Для входа в рынок с длинной позицией необходимо выполнение следующих условий: EMA 5 пересекает снизу вверх ЕМА 10, стохастик направленный вверх, но не находится в зоне перекупленности, а RSI поднялся выше уровня 50. Только мы это увидели, сразу осуществляем покупку, поставив стоп-лосс чуть ниже локального минимума. Прибыль берем либо когда она совпала с вашими интересами, либо когда короткая ЕМА пересекла более длинную в обратном направлении. Стоп можем передвигать по мере продвижения цены.

Для продажи условия те же, но наоборот.

Стратегия «Метод аутсайдинга»

Стратегия «Метод аутсайдинга» (The Outsider Method)

Для высокоэффективного скальпинга добрые люди разработали прекрасную стратегию, название которой «Метод аутсайдинга». Используется она исключительно во время активных и волатильных сессиях, т.е. европейской и американской. Поскольку здесь речь идет о скальпинге, то мы будем использовать график с 15-минутным таймфреймом и японскими свечами.

На нем размещаем ЕМА с периодом 9 и сдвигом 0, и ждем. Главным для нас моментом является то, что свеча не должна касаться ЕМА ни телом, ни тенью. Если при восходящем тренде закрытие свечи (2) происходит выше максимума предыдущей (1), и они расположены выше ЕМА, то мы совершаем покупку со стопом под минимумом свечи 1. Прибыль берем либо когда цена проходит расстояние, равное величине тела свечи 2, либо прибыль в 2 раза превышает потенциальные убытки по стоп-лоссу. Для подстраховки рекомендуется установить еще ЕМА с периодом 50, и открывать позиция только тогда, когда цена выше (покупка) или ниже (продажа) нее.

Аналогичные действия, но наоборот, производим для открытия короткой позиции.

Стратегия по Moving Average

Стратегия по Moving Average

Простейшая стратегия, основанная на торговле по тренду, и дающая возможность поймать точку входа, рассчитывая на продолжение тренда.

Для этого на графике размещаются две скользящие средние с периодами 21 и 70. Когда на откате от основного движения цена пересекает 21-дневную скользящую внимательно следим за ее дальнейшим поведением. Если цена не доходит до 70-дневной, и, развернувшись, снова пересекает 21-дневную скользящую – открываем сделку в направлении тренда. Стоп-лосс размещаем ниже/выше минимума/максимума.

Размещение стопов обязательно, поскольку недостатком стратегии является наличие ложных сигналов.

Стратегия «100 пунктов»

Стратегия «100 пунктов»

Отличная стратегия для тех, кто не хочет усложнять свою жизнь, вникая и изучая множество различных индикаторов, чтобы получить более-менее достойную прибыль. Как и гласит название, целью данной стратегии является заработать на выбранном инструменте 100 пунктов, причем торговля ведется на дневном графике, что не требует постоянного сидения у мониторов, как, например, при скальпинге.

Для торговли берем ликвидную пару EUR/JPY. На дневном графике размещаем индикатор Bill William’s AC (Accelerator Oscillator), на него накладываем индикатор Stochastic 5,3,3. Когда красный АС пересек сверху-вниз нулевую линию, а стохастик в это время расположен ниже 0, то совершаем продажу. Если АС пересек нулевую линию снизу-вверх, и стохастик расположен выше 0, то совершаем покупку.

Стоп-лосс устанавливаем на 100 пунктов ниже точки входа. Снятие прибыли, как правило, производится при появлении противоположного сигнала. Также рекомендуется разбить позицию на 5 частей, и, по мере продвижения цены в нужном направлении, на 1 часть ставим стоп на расстоянии в 50 пунктов от точки входа, впоследствии передвигая его в безубыток. 2 часть стопим на расстоянии в 100, 3 – 150, 4 – 200 пунктов. % часть удерживаем до тех пор, пока не появится противоположный сигнал.

Стратегия Winning Pips System

Стратегия Winning Pips System

Для работы по тренду разработана еще одна интересная и весьма эффективная стратегия – Winning Pips System. Благодаря использованию таких индикаторов, как Parabolic SAR, Awesome Oscillator и Accelerator Oscillator, трейдер может определить тренд и его направление, а также точки разворота. Ориентируясь в этих важнейших моментах и используя графики с минимальным периодом в 1Н вполне реально вести прибыльную торговлю на ликвидных парах. Например, EUR/USD, GBP/USD или GBP/JPY.

Позицию открываем лишь при выполнении следующих условий: в случае покупки, точки Parabolic SAR должны располагаться ниже графика цены, оба осциллятора должны окраситься в зеленый цвет. В случае продажи – Parabolic SAR расположен выше графика цены, а осцилляторы должны покраснеть.

Стоп размещается ниже/выше предыдущей свечи.

Стратегия «Линия баланса»

Стратегия «Линия баланса»

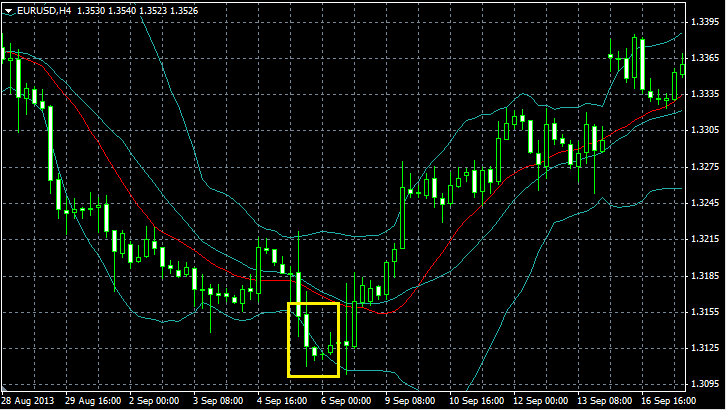

Простейшая стратегия, не требующая постоянного сидения у мониторов, и основанная на том, что пересечение графика цены экспоненциальной скользящей средней означает продолжение движения в том же направлении. Во всяком случае, какое-то время.

Для реализации этой стратегии берется 4-часовый график на котором размещаем экспоненциальную скользящую среднюю (EMA) с периодом 25. Важнейшим условием является пересечение свечой ЕМА и ее закрытие выше (ниже) нее. Когда сформировалась завершенная свеча, мы устанавливаем отложенный ордер на покупку (продажу) на 1 пункт выше (ниже) максимума (минимума) этой свечи. Стоп-лосс выставляется на 1 пункт ниже (выше) свечи, пересекающей ЕМА. По мере продвижения цены в нужном направлении переставляем стоп-лосс в безубыток, затем «в прибыль», и т.д., пока позиция не закроется по этому ордеру.

Стратегия на индикаторе Rubicon

Стратегия на индикаторе Rubicon

Для тех, кто не испытывает особого желания вникать в огромное разнообразие индикаторов для рынка форекс, оптимальным вариантом будет зарабатывание денег с использованием уже разработанного добрым человеком индикатора Rubicon. Он основан на трех скользящих средних, а основной линией является ЕМА 116, на нее мы и будем ориентироваться. Т.е., если график цены расположен выше нее, мы будем открывать длинную позицию, а если ниже – короткую.

Прелесть данного индикатора состоит в том, что он, рисуя соответствующую стрелку, подсказывает момент входа в рынок, при этом указывая уровни для стоп-лосса и фиксации прибыли. По умолчанию, желтый цвет присвоен тейк-профиту, а оранжевый – стоп-лоссу.

График используем либо 15-минутный, либо 30-ти. Устанавливаем на нем индикатор Rubicon. Размещаем отложенный ордер на уровне зеленой линии, ордер Sell Stop – цена ниже ЕМА 116, Buy Stop – цена выше ЕМА 116. В оптимальный момент для входа индикатор рисует желтую стрелку, если же направление движения измениться – оранжевую.

- TargetLabelSize – размер ценовой метки для тейк-профита.

- StopLabelSize – размер ценовой метки для уровня стоп-лосса.

- ArrowSize – размер стрелки.

- AudioAlert – включение/отключение звукового уведомления.

Флэтовые стратегии предполагают, что больший период времени работы на рынке присутствует некое побочное движение, при котором цена продвигается в некотором канале (он, в свою очередь является ограниченным уровнями поддержки снизу, и получает сопротивление сверху). Такая торговая система должна покупать возле уровня поддержки, а возле уровня сопротивления – продавать. Подобные торговые стратегии Форекс можно выстраивать и без определения четких канальных границ – например, стратегию можно построить на осцилляторах. Умение правильно работать с флэтовыми стратегиями и определять с их помощью состояние рынка – это позволяет снижать количество убыточных сделок.

боковой тренд

боковой тренд

Стратегия Awesome-Accelerator-Stochastic

Данная стратегия позволяет трейдеру зарабатывать как на локальных движениях, так и на более глобальных. В зависимости от этого выбираются различные таймфреймы для графиков: для внутридневной торговли используется 30-минутный график, для торговли в течение от одного до нескольких дней – 4-часовый.

Здесь используется три вида осцилляторов, а именно:

- AO (Awesome) – осциллятор Вильямса;

- AC (Accelerator) – тоже осциллятор Вильямса;

- Stochastic – с периодами 5,3,4.

Оба осциллятора Вильямса используются с настройками по умолчанию, а Stochastic необходимо наложить на АС. Осцилляторы Вильямса служат для определения силы тренда, т.е. если они одного цвета, то тренд довольно сильный, а Stochastic дает нам представление о состоянии перекупленности либо перепроданности выбранного инструмента. Безусловно, эта стратегия требует от дейтрейдера максимальной концентрации внимания и жесткой дисциплины.

Для агрессивной торговли ловим момент, когда на восходящем движении Stochastic %К и %D пересекают уровень 20 снизу вверх, а оба осциллятора Вильямса в это время окрашены в одинаковый цвет. Как только АС (более быстрый) поменял свой цвет — осуществляем покупку. И наоборот – при нисходящем движении пересечение Stochastic %К и %D уровня 80 сверху вниз в момент изменения цвета АС дает сигнал на продажу.

Для умеренной, менее рисковой, торговли условия в целом те же, только здесь необходимо дождаться, пока Stochastic пересечет нулевую линию АС.

Закрываем покупку при появлении сигналов на продажу, и наоборот. Следует помнить, что позиция не открывается, если АС не меняет свой цвет.

Стратегия Trend Lines

Стратегия Trend Lines

Эта стратегия довольно проста для реализации, здесь от трейдера прежде всего требуется понимания понятия тренда, используя который он и будет зарабатывать на форексе. Здесь используются два графика – один с таймфреймом в 1 час, другой – в 5 минут.

На часовом графике, при зарождении движения, во всяком случае, когда нам так видится, мы определяем две точки. Снизу – если движение вверх, и тогда мы готовимся покупать, сверху — если движение вниз, и тогда мы готовимся к продаже инструмента. Помечаем их цифрами 0 и 1, и от них проводим трендовую линию.

Далее берем 5-минутный график. Если, как мы и рассчитывали, идет развитие движения по трендовой линии, и цена отскакивает от точки 1, то максимальное значение, достигнутое при этом отскоке, мы помечаем цифрой 2. Теперь, если у точки 2 происходит формирование хая, и цена разворачивается и движется в направлении прорисованной линии тренда, то в район этой линии мы проектируем точку 3. После этого, устанавливаем ордер на покупку пунктов на 5-8 выше трендовой линии, а также стоп на уровне точки 1. Когда срабатывает ордер, и а нас на руках покупка выбранного инструмента, мы устанавливаем тейк-профит на уровне точки 2. Здесь вы сами решаете, закрывать часть сделки, либо всю. В первом случае стоп переносите в безубыток.

В рамках эффективного риск-менеджмента настоятельно рекомендуется открывать сделку лишь в том случае, когда предполагаемый убыток по сделке будет в 2 или 3 раза меньше, чем предполагаемая прибыль. Т.е., расстояние от точки 1 до точки 3 в 2-3 раза меньше, чем расстояние от точки 2 до точки 3.

Стратегия «Полосы Боллинджера и внутренний бар»

Стратегия «Полосы Боллинджера и внутренний бар»

Несмотря на то, что полосы Боллинджера являются трендовым индикатором, расширение которых говорит о наличии сильного тренда, их вполне можно использовать для диапазонной торговли, когда полосы расположены более-менее параллельно друг другу. Тогда верхнюю полосу можно рассматривать как потенциальный хай, от которого можно осуществить продажу, а нижнюю – лоу, от которого можно сделать покупку.

Как мы знаем, достижение графиком цены верхней или нижней полосы Боллинджера отнюдь не означает близкий разворот текущего тренда, либо отскок от нее. Поэтому, для определения и подтверждения потенциального разворота/отскока используется «внутренний бар», т.е., например, когда хай второй свечи ниже хая первой свечи, а лоу второй свечи выше, чем лоу нижней.

Когда цена доходит, к примеру, до нижней полосы Боллинджера, мы продавать спешить не будем: дождемся образования внутреннего бара и ставим ордер на покупку на несколько пунктов выше хая внутренней свечи. Стоп размещаем на несколько пунктов ниже минимума свечи, которая коснулась нижней полосы Боллинджера. Для продажи действия те же, но наоборот.

Прибыль берем либо частично с переносом стопа в безубыток у средней линии (МА), либо полностью закрываем у верхней (нижней, в случае продажи) полосы.

Таймфрейм используем минимум Н1, Bollinger Bands с периодом 20, смещением 0, стандартным отклонением 2.

Стратегия «Черепаховый суп»

Стратегия «Черепаховый суп»

Эта длительное время популярная стратегия позволяла хорошо зарабатывать на рынках тем, кто в нужной степени освоил ее применение. В данном случае торговля ведется на разворотах после ложных пробоев, а ориентиром служат 20-дневные минимумы/максимумы.

Для покупки нам необходимо чтобы цена образовала новый 20-дневный минимум, желательно «пониже». При этом очень важно, чтобы предыдущий 20-дневный минимум произошел по крайней мере четырьмя торговыми сессиями раньше. Если график цены инструмента падает ниже предыдущего 20-дневного минимума, мы размещаем ордер на покупку на 5-10 тиков выше этого минимума. Актуален этот ордер только на текущий день. Если он срабатывает, т.е. позиция на покупку открывается, то мы ставим стоп-лосс на один тик ниже сегодняшнего минимума. По ходу продвижения цены в нужном нам направлении переносим стоп до безубыточности, потом выше и выше.

Для продажи делаем все наоборот.

Торговля по индикатору Williams %R

Торговля по индикатору Williams %R

Логика данной стратегии состоит в том, чтобы ловить откаты при текущем тренде и на них открывать позиции по тренду. «Ловля» откатов здесь происходит на уровнях, где индикатор Williams %R демонстрирует либо перекупленность инструмента, либо его перепроданность.

Берем 1Н график, размещаем индикатор Williams %R, который, в принципе, является аналогом RSI. Ждем, когда на откате от восходящего движения %R войдет в зону перепроданности, т.е. окажется ниже 90, тогда осуществляем покупку. Для открытия короткой позиции, ждем пока на откате от нисходящего движения %R окажется выше 10.

Не стоит пытаться ловить хай или лоу с использованием данного осциллятора, т.е. когда %R входит в зону перекупленности или перепроданности, поскольку рынок без каких-либо проблем может продолжать движение, несмотря на состояние %R.

Стратегия Momentum Pinball

Стратегия Momentum Pinball

По сути, используя эту стратегию, трейдер торгует при достижении инструментом уровней перекупленности или перепроданности, для чего используется дневной и часовый графики с одноименным индикатором Momentum Pinball. Поскольку состояние перекупленности и перепроданности мы будем вылавливать на дневном графике, то для обычной внутридневной пипсовки данная стратегия не подойдет, хоть и торговать будем уже ориентируясь на часовый график.

Когда мы видим, что закрытие дневной свечи произошло тогда, когда индикатор Momentum Pinball находился в зоне перепроданности (ниже 30), то тут же начинаем готовиться к открытию сделки на следующий день, а точнее – устанавливать ордер на покупку. И наоборот, если закрытие дневной свечи произошло, когда Momentum Pinball был выше 70, т.е. в зоне перекупленности, то готовимся к открытию короткой позиции.

Теперь, на следующий день мы дожидаемся закрытия первой свечи, но уже на часовом графике, и на расстоянии в пунктов 10-15 от максимального значения свечи устанавливаем отложенный ордер на покупку. На такое же расстояние ставим стоп ордер, но уже от минимального значения. Далее, если цена идет в нужном нам направлении, мы ожидаем закрытия дневной свечи. Если позиция в плюсе, мы можем закрыть ее часть, а другую подстраховать стопом, перенесенным на уровень безубыточности. Либо закрыть полностью.

Стратегия Полное затухание

Стратегия Полное затухание

Целью данной стратегии является поймать вершину при восходящем тренде, или поймать дно при нисходящем. Т.е. торговля на возможном развороте. Поскольку используется здесь график с таймфреймом в 1 час, то и развороты мы ловим не глобального тренда, а скорее внутридневного.

Для этого на графике мы размещаем полосы Боллинджера с периодом 20 и отклонениями 1, 2, 3, а также RSI (индекс относительной силы) со стандартным периодом 14. Дальше мы дожидаемся, пока график цены достигнет перекупленности (перепроданности), т.е. RSI окажется выше 70 (ниже 30). Но, как известно, при сильных глобальных движениях RSI может неоднократно оказываться в том или ином состоянии, и выходить из него на очень незначительных откатах, либо когда инструмент входит в фазу консолидации.

Поэтому, для подтверждения вероятного разворота тренда в внутридневных масштабах, мы и будем использовать полосы Боллинджера с различными отклонениями. Традиционно считается, что движения цены ограничены верхней и нижней (крайними) полосами Боллинджера. При этом не факт, что, достигнув, например, верхней полосы, цена обязательно развернется, и пойдет в обратном направлении, т.е. к нижней полосе. И, чтобы не попасть впросак, мы дожидаемся, пока цена не оттолкнулась от третьей (крайней) линии, и не вошла между первой и второй.

Таким образом, если RSI вошел в зону перепроданности (ниже 30), а цена оттолкнулась от третьей (нижней) полосы Боллинджера и оказалась между первой и второй, то осуществляем покупку со стопом ниже локального минимума. На росте к средней линии закрываем часть позиции, а стоп переносим в точку открытия (безубыточности), а оставшуюся позицию закрываем выше 2-й полосы (верхней).

То же самое делаем и в случае продажи, но производим обратные действия.

Стратегия «Простой скальпинг»

Для очень активных трейдеров, не желающих днями, неделями, месяцами наблюдать и ждать момента входа либо выхода из рынка, вполне прибыльным может оказаться простой скальпинг, осуществляемый в самые активные торговые сессии – европейскую и американскую. Для этого традиционно используется пятиминутный график, на который добавляются следующие индикаторы:

- MACD с параметрами 5, 8, 9;

- Скользящая средняя SMA, применяемая к close, и с параметром 8;

- Parabolic SAR с параметрами 0.1 и 0.11, который также необходимо расположить и поверх MACD.

Для осуществления покупки необходимо дождаться пока одна свеча, либо ее большая часть, не окажется выше скользящей средней. В этот момент необходимо, чтобы на графике и на MACD Parabolic SAR (точки) располагался снизу, а значения MACD — выше своей нулевой линии. Стоп ставим на 20 пунктов ниже точки хода. Прибыль берем стоп-лоссом, а именно: как только позиция дала 20 пунктов, мы переносим стоп в безубыток, если еще 20 – то опять переносим стоп на 20 пунктов. И так до тех пор, пока позиции не будет закрыта стопом.

Для продажи все делаем с точностью до наоборот.

Торговля внутри Канала линейной регрессии

Торговля внутри Канала линейной регрессии

Данная стратегия довольно проста, и не требует от трейдера суперпознаний в техническом анализе. В основе ее лежит тот факт, что колебания инструмента, который находится в восходящем или нисходящем тренде, происходят внутри определенного диапазона, и, как правило, этот диапазон ограничен равноудаленными друг от друга линиями. Поэтому логика здесь довольно проста: при восходящем тренде покупаешь от нижней линии и продаешь у верхней; при нисходящем наоборот – продаешь от верхней и покупаешь у нижней.

Для построения Канала линейной регрессии проводим:

- линию тренда, проходящая через график цены;

- находим максимальные значения (пики), через которые проводим верхнюю линию канала (параллельно трендовой);

- находим минимальные значения, через которые проводим нижнюю линию канала.

Убеждаемся, что расстояние между верхней и нижней линией достаточное для ведения торговли, и приступаем к действию. Для подтверждения возможного разворота у верхней/нижней линии, можно использовать стохастик. Торговля ведется только по тренду.

Здесь важно учитывать следующее: если цена выходит за пределы диапазона, это еще не означает разворот в движении, и вызывать чувство паники у трейдера не должно. Если же после того, как цена вышла за пределы и не вернулась в диапазон, то следует всерьез подумать о выходе из позиции, поскольку это уже как раз и может быть предвестником разворота.

Контртрендовые стратегии ориентированы на разворот тренда. Для работы с такими стратегиями нужные хорошие знания особенностей трейдинга и опыт трейдинга на рынке Форекс – стратегии такого рода не подойдут для новичков. При верном определении момента разворота трейдер может получить хороший доход. Отличающий признак подобной стратегии forex – большое количество обманных входов и близкий стоп-лосс и маленькие потери в определенных сделках, которые компенсируются прибылью от разворота.

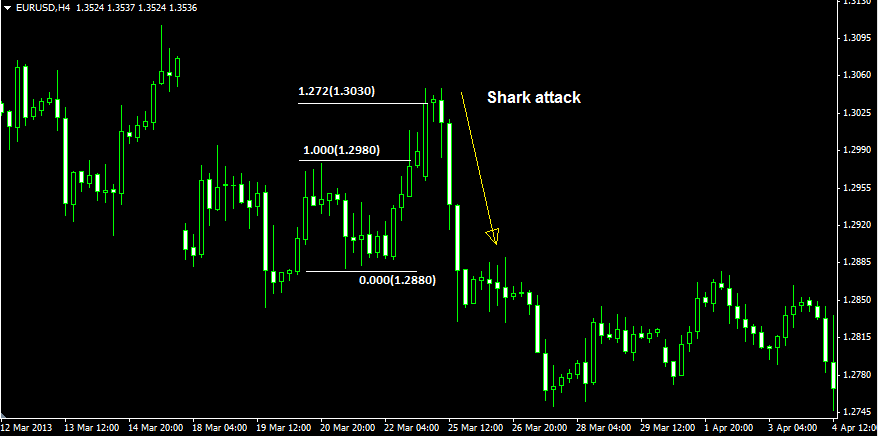

Стратегия «Атака акулы»

Стратегия «Атака акулы»

За столь хищным названием скрывается довольно простая торговая стратегия, позволяющая зарабатывать на откатах либо коррекциях от текущего движения с использованием уровней Фибоначчи, которые позволяют определять разворотные моменты совместно с формированием графиком цены паттернов «двойная вершина» или «двойное дно».

Для продажи дожидаемся момента, когда график цены при движении вверх сформировал максимум в точке 1, после чего откатился к точке 2. Затем ждем, когда цена снова протестирует вершину, т.е. точку 1, и продолжит движение к точке 3. Расстояние между точкой 2 и 3 должно составлять 1.272-1.618 величины предыдущего отката. Если цена разворачивается, то открываем позицию на продажу несколькими пунктами ниже предыдущего максимума. Стоп-лосс устанавливаем на несколько пунктов выше него, то есть точки 3.

Аналогичные действия, но наоборот, совершаем для открытия позиции на покупку.

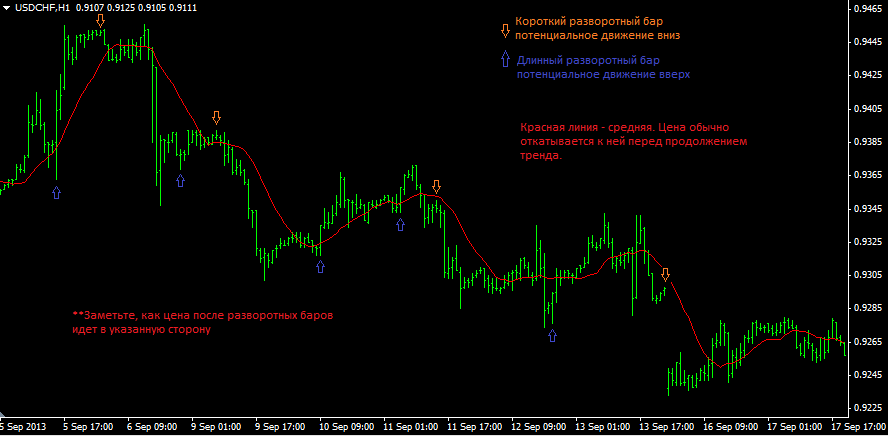

Стратегия на разворотных барах

Стратегия на разворотных барах

Контртрендовая система, сутью которой является определение разворотных точек, а точнее – разворотных баров, чтобы торговать на откате или коррекции от текущего тренда.

Для осуществления покупки на нисходящем тренде необходимо определить разворотный бар, после которого график цены будет разворачиваться вверх. Для этого необходимо выполнение трех условий:

- максимальная точка бара должна быть ниже, чем у предыдущего;

- минимальная точка тоже должна быть ниже, чем у предыдущего бара;

- текущий бар должен закрыться в своей верхней части.

То, что быки по выбранному инструменту смогут поднять его цену выше средней точки до окончания торгового дня, будет говорить об ослаблении медвежьего импульса.

Для продажи условия те же, но наоборот.

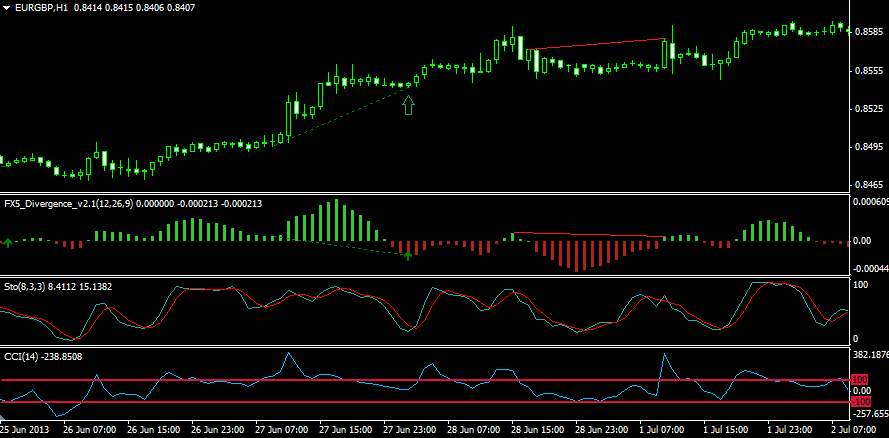

Стратегия «Дивер»

Довольно простая контртрендовая стратегия, в которой сигналом для открытия позиции в том или ином направлении является дивергенция цены и индикатора MACD. Применяется она для любых валютных пар, наиболее интересные результаты отмечены в парах евро/доллар и фунт/доллар. Торговать можно по графику любого таймфрейма, но лучше брать от Н1 и выше.

На график помещаем такие индикаторы, как CCI, FX5_Divergence, Stochastic со стандартными параметрами.

Для открытия длинной позиции ждем, пока FX5_Divergence не покажет дивергенцию на покупку, т.е. появится зеленая стрелка вверх. Для подтверждения сигнала необходимо, чтобы индикатор CCI пересек линию -100 снизу-вверх, а стохастик прошел через свою сигнальную линию вверх, при этом желательно, чтобы это происходило ниже 20.

Стоп-лосс помещаем чуть выше экстремума свечи, на которой было произведено открытие позиции. Позицию закрываем либо сразу после того, как индикатор CCI прошел противоположный уровень, либо перемещаем стоп по мере продвижения цены в безубыток и т.д., а закрываем при появлении сигнала на продажу (красной стрелки) от FX5_Divergence.

Для продажи делаем все то же, но наоборот.

Стратегия «Пробой средней»

Стратегия «Пробой средней»

Еще одна простейшая контртрендовая стратегия. Для зарабатывания денег на форексе с использованием этой стратегии нет необходимости в особых познаниях в техническом анализе, как, собственно, и в большом опыте работы на валютных рынках.

Берем график Н1, на нем размещаем простую скользящую среднюю с периодом 20. Для открытия позиции на покупку ждем, пока МА(20) не будет пересечена часовой свечой. Если свеча закрылась выше МА20, то мы выставляем отложенный ордер на покупку на пару пунктов выше закрытия этой свечи. Таким образом, мы будет работать на пробой. В случае открытия позиции тейкпрофит устанавливаем вблизи локального максимума, стоп-лосс – пунктов на 10 ниже часовой свечи, при этом стоп у нас будет переворотным. Если позиция до конца торгового дня не закрылась, то закрываем ее вручную по текущей рыночной цене.

Стратегия форекс, построенная на основе волнового анализа ориентируется на психологию импульсивного действия трейдеров, которое влияет на общее поведение рынка. Цикл волнового движения состоит из тренда основного направления («Импульс») и обратного направления («коррекции»). При работе со стратегиями, основанными на волновом анализе больше полагаются на интуицию, и чтобы самостоятельно построить такую стратегию трейдеру нужно обладать богатым опытом – ведь точно определить импульс дальнейшего развития волны очень сложно. Как правило, все волны, образуемые циклами, имеют оригинальную структуру и строятся по своим закономерностям.

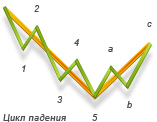

Стратегия на разворотных точках

Стратегия на разворотных точках

Разработанная Аланом Эндрюсом стратегия, базирующаяся на использовании линий от разворотных точек, что позволяет спроектировать и спрогнозировать дату и уровни, где движущийся в определенном направлении рынок достигнет вершины или дна. Кроме этого, при восходящем движении с помощью этой стратегии можно спроектировать вероятный уровень поддержки, а при нисходящем – сопротивления. Безусловно, это проектирование не является стопроцентным прогнозированием будущего, но для опытных трейдеров оно станет неплохим подспорьем для ведения успешной торговли.

При восходящем тренде проводим линию через точки 1 и 3, которая теоретически должна стать линией поддержки. Если так и происходит, и цена отталкивается от нее, то можно совершить покупку, и стать по тренду. Также проводим линию через точки 2 и 4. Точка ее пересечения с первой линией даст дату возможной вершины в тренде, где следует открытую позицию закрыть, и можно открыть позиции в противоположном направлении.

Подобным образом, но наоборот, действуем при нисходящем тренде.

На пробое волатильности построена на выводах, что выход цены за лимит ранее устоявшегося трейдингового диапазона может иметь важное значение. В таком случае границы волатильности будут проходить в удалении от текущей цены. В случае увеличения волатильности границы отдаляются от текущей цены, а в моменты падения – сужаются.

Стратегия «4-7 GMT Breakout Strategy»

Стратегия «4-7 GMT Breakout Strategy»

Как следует из названия, данная стратегия рассчитана на торговлю на пробое ценового диапазона, образовавшегося в период между 4 и 7 часов по GMT, т.е. в азиатскую сессию. Сама по себе стратегия крайне проста и основана на простейшей логике.

Таким образом, определяем ценовой диапазон, в котором торговалась в указанный период выбранная валютная пара, обычно рекомендуется фунт/доллар, и устанавливаем отложенные ордера: на покупку выше максимума диапазона (0-5 пунктов), также на продажу, но на несколько пунктов ниже минимума. Стопы размещаем тоже выше либо ниже диапазона.

Когда цена движется в направлении открытой позиции, для одной половины тейк-профит рекомендуют установить на расстоянии в 30 пунктов, а для другой – 60 пунктов. Стоп по второй половине переносится в безубыток по прохождению 30 пунктов.

Если пробоя не было и ордера не сработали до 18:00 по GMT – мы их удаляем.

Стратегия «Big Dog + Fibo»

Стратегия «Big Dog + Fibo»

Простейшая пробойная стратегия, являющаяся обновлением предыдущего варианта под названием «Big Dog», и используемая исключительно для пары евро/доллар. Торговля ведется на 15-минутном графике. Сутью ее является торговля на пробое диапазона, образовавшегося в период с 12:00 до 14:00 по GMT.

Берем график. Строим две вертикальные линии по вышеуказанному временному промежутку, и две горизонтальные по максимуму и минимуму цены внутри этого промежутка. Получаем «коробку», от которой растягиваем Линии Фибоначчи: от максимумам к минимуму коробки, и от минимума к максимуму. Для Линий Фибоначчи устанавливаем следующие уровни – 0.000, 1.000, 1.272, 1.500, 1.764 и 2.000.

На уровне 1.272 с обеих сторон устанавливаем по три отложенных ордера на покупку и продажу, стоп размещаем на уровне 1.000, а тейк-профит ставим следующим образом: для открытой позиции 1 на уровне 1.5000, для позиции 2 – 1.764, для позиции 3 – 2.000. После закрытия первой позиции с прибылью, стоп для остальных переустанавливаем в безубыток. После закрытия второй с прибылью третий стоп переставляем на уровень открытия второй позиции. Если ордера не сработали до 12:00 GMT, то их удаляем.

Стратегия для скальпинга по Гребенщикову»

Стратегия для скальпинга по Гребенщикову

Сутью данной стратегии является торговля на пробое образовавшегося ценового диапазона в валютной паре, в данном случае евро/доллара. Торговлю ведем по минимум 30-минутному графику, вполне подойдет 1Н или 4Н.

На графике помещаем полосы Боллингера (Bollinger Bands). Если они представляют собой параллельные линии, то на расстоянии в 20 пунктов (учитывая спред) от границ имеющегося канала ставим отложенные ордера. Берем теперь дневной график. Если график цены в данный момент расположен у одной из границ имеющегося на нем ценового диапазона, то оставляем лишь тот ордер, который размещен от границы канала Боллингера. Страховочный стоп-лосс ставим на расстоянии тех же 20 пунктов за противоположной стороной канала полос Боллингера.

Если ордер сработал и позиция пошла в плюс на 25 пунктов, то стоп переносим в безубыток, затем в плюс через еще 20 пунктов. На расстоянии 20 пунктов от экстремальных значений на 4-часовом графике можно делать добавление позиций, но только тогда, когда стоп для открытой позиции и дополнительный будут в плюсовой области.

Стратегия по модели IDNR4

Стратегия по модели ID/NR4

Пробойная стратегия, использующая модель Линды Рашке ID/NR4. Работает она по следующей логике – после нескольких дней консолидационного периода в выбранном инструменте происходит максимальное сжатие торгового диапазона, после чего цена выходит из него в одном из направлении и начинается сильное движение в сторону пробоя.

Сутью стратегии является определение момента сокращения диапазона, т.е. возникновения состояния (модели) ID/NR4, признаком которого является состояние, когда минимум внутреннего дня выше минимума предыдущего, и максимум внутреннего ниже максимума предыдущего.

Таким образом, дожидаемся момента, когда внутренний день будет отличаться от предыдущих трех дней самым узким торговым диапазоном. На следующий день выставляем отложенные ордера на покупку и продажу по максимальной и минимальной цене бара (ID/NR4). Стоп ставится на противоположной от открытой позиции стороне свечи. Если произошло срабатывание стопа, то тут же ставим ордер на продажу на пару тиков ниже (выше) бара, т.е. после срабатывание стопа мы перевернемся, и откроем позицию в сторону движения.

Позицию закрываем спустя сессию либо на втором баре. Если она находится в течение двух дней в подвисшем состоянии, то закрываем ее по рыночной цене.

Торговля на пробое дневных вершин

Торговля на пробое дневных вершин

Еще одна простая «пробойная» стратегия, суть которой заключается в открытии позиции в направлении рынка на пробое хая или лоу предыдущего дня.

Берется дневной график, и с 0:00 часов начинаем ориентироваться по закрытой свече прошлого дня. Как только цена пробивает хай или лоу этой свечи, то открываем позицию на покупку или продажу. Стоп тут же выставляем на противоположном конце свечи прошлого дня, но в соответствии с собственным риск-менеджментом, поскольку свечи могут быть достаточно большими, чтобы обеспечить, в случае срабатывания стопа, большой убыток.

По мере продвижения цены в нужном направлении стоп можно переместить в безубыток, потом в прибыль и т.д.

Стратегия «10 пунктов по евродоллару»

Стратегия «10 пунктов по евро/доллару»

Простейшая и считающаяся эффективной «пробойная» стратегия. Как гласит название, ее целью является ухватить 10 пунктов в день на паре евро/доллар, а сутью – торговля на пробое минимума или максимума предыдущего торгового дня.

Берем график, отмечаем лоу и хай прошлого дня, и в 0:00 по GMT ставим на 2 пункта ниже лоу и 2 пункта выше хая соответствующий отложенный ордер, т.е. на продажу или покупку. Тейк-профит ставим на 10 пунктов, а стоп-лосс – на 30. Здесь строго рекомендуется использование этой системы только раз в день, т.е. если сделка была открыта, а потом закрыта, по тейку или стопу, то больше мы ничего не предпринимаем.

Стратегия «H4 Box Breakout”

Стратегия «H4 Box Breakout»

Простая при этом эффективная пробойная стратегия. Используется преимущественно для волатильной пары фунт/йена, и позволяет зарабатывать порядка 100 пунктов в месяц.

В начале новой торговой недели берем 4-часовый график и ждем образования первой закрытой свечи. На ее максимуме и минимуме рисуем «коробку». Ставим отложенные ордера на 8-10 пунктов выше (покупка) или ниже (продажа) уровней «коробки». Позицию можно открывать и вручную на пробое. Стоп помещаем на расстоянии 10-20 пунктов с противоположной стороны «коробки».

Прибыль берем по следующей схеме: треть позиции закрываем на расстоянии размера «коробки», вторую треть – на расстоянии двойного размера «коробки», последнюю – на расстоянии тройного размера «коробки». По мере продвижения цены и закрытия позиции стоп переносим в безубыток, потом в плюс. Безусловно, позицию можно полностью закрыть и на первом «уровне», но обычно после пробоя разгон цены таков, что позволяет взять куда больше прибыли.

Стратегия на пробое утреннего канала

Стратегия на пробое утреннего канала

Простая «пробойная» стратегия, основанная на предположении, что, под влиянием вышедших ранее или предстоящих новостей, образовавшийся к началу европейской сессии узкий канал (коридор), будет пробит в том или ином направлении после ее начала.

Поэтому, берем любой график с малым интервалом (5-ти, 15-ти или 30-минутный). В 8:00 (Day check) утра по центрально-европейскому времени отмечаем границы образовавшегося торгового канала, затем измеряем средний торговый диапазон за последние 5 дней, который будет ATR с периодом 5 (DayForCheck). После этого вычисляем процентную величину ширины утреннего канала от среднего диапазона. Если ширина утреннего канала составляет менее 50% (PercentOfOpen) ширины среднего торгового диапазона, то выставляем отложенные ордера в обоих направлениях от границ утреннего канала на расстоянии 30% (PercentOfRange) от среднего торгового диапазона.

Прибыль берем в размере 200 пунктов, стоп ставим на расстоянии 30 пунктов. Если до 12:00 (EndTime) ордера не сработали, то мы их просто удаляем, а открытую позицию держим до 0:00 (CloseTime).

Стратегия «Эффект среды»

Стратегия «Эффект среды»

Флэтовая торговая система, основанная на предположительной закономерности, что после тренда первых дней недели в среду наступает период консолидации. Используя данную закономерность и осциллятор Stochastic, мы вполне можем осуществлять сделки по паре, находящейся во флэте.

В среду берем 15-минутный график, на нем размещаем Stochastic (20,1,35). Ждем момента, когда стохастик пересечет уровень 79 сверху-вниз, и открываем короткую позицию. Для осуществления покупки ждем пересечения стохастиком уровня 21 снизу-вверх. Стоп устанавливаем на расстоянии в 40 пунктов от точки входа, а тейк-профит – на расстоянии 75 пунктов. Если к 18:00 GMT не сработал ни стоп, ни тейк-профит, по позицию закрываем по текущей цене.

Стратегия Форекс сессионной торговли работает на основе тактики открытия и закрытия ордеров в середине торгового канала, образованного в предыдущей сессии.

Стратегия «4-7 GMT Breakout Strategy”

Стратегия «4-7 GMT Breakout Strategy”

Как следует из названия, данная стратегия рассчитана на торговлю на пробое ценового диапазона, образовавшегося в период между 4 и 7 часов по GMT, т.е. в азиатскую сессию. Сама по себе стратегия крайне проста и основана на простейшей логике.

Таким образом, определяем ценовой диапазон, в котором торговалась в указанный период выбранная валютная пара, обычно рекомендуется фунт/доллар, и устанавливаем отложенные ордера: на покупку выше максимума диапазона (0-5 пунктов), также на продажу, но на несколько пунктов ниже минимума. Стопы размещаем тоже выше либо ниже диапазона.

Когда цена движется в направлении открытой позиции, для одной половины тейк-профит рекомендуют установить на расстоянии в 30 пунктов, а для другой – 60 пунктов. Стоп по второй половине переносится в безубыток по прохождению 30 пунктов.

Если пробоя не было и ордера не сработали до 18:00 по GMT – мы их удаляем.

Стратегия «Ожидание реальной сделки»

Стратегия «Ожидание реальной сделки»

Эта стратегия разработана для пары фунт/доллар, поэтому торговлю ведется в течение европейской и лондонской сессии. Основывается она на психологии английских трейдеров, которых традиционно относят к охотникам за стопами. Суть здесь такова: с началом лондонской сессии английские спекулянты гонят пару в одну сторону, срывают стопы других игроков, и начинают торговлю в обратном направлении.

Поэтому, для открытия позиции на покупку, ждем пока цена после открытия лондонской сессии не сделает новый лоу, который как минимум на 25 пунктов ниже цены открытия. После этого ставим отложенный ордер на покупку пунктов на 10 выше максимума диапазона, и рассчитываем на разворот и формирование реального движения. Убытки ограничиваем стопом на 20 пунктов от точки входа. Для продажи делаем все тоже, только наоборот.

Стратегия “Sedona”

Еще одна «сессионная» стратегия, но рассчитанная на торговли как раз в неактивные часы. Поскольку рекомендуемая пара GBP/JPY, то активными часами будут считаться азиатская и европейская сессия, а неактивные – с момента окончания европейской до начала азиатской. Суть здесь состоит в том, что этой парой торгуют преимущественно в азиатскую и европейскую сессию, а в американскую она «отдыхает».

Берем 15-имнутны график, на нем размещаем ЕМА (62) и RSI (9). Прямоугольником выделяем начало азиатской и конец европейской сессии. Под конец последней отмечаем максимумы и минимумы по выбранному инструменту, и смотрим, был ли RSI в эти моменты в зоне перекупленности или в зоне перепроданности. Если да, то выставляем отложенные ордера. Если же индикатор оказался в состоянии перепроданности, а цена находится на минимуме, или вблизи него, будем рассматривать вариант с покупкой (и наоборот). Рекомендуется входить в рынок в нижней (верхней) пятой части прямоугольника, по любой цене, стоп-лосс – на 20% ниже минимума. Закрытие производится по достижению ценой ЕМА, или перед началом азиатской сессии.

Следует помнить, что сделки совершаются лишь при выполнении вышеуказанных условий, и только в неактивный для этой пары период.

Стратегия «Плюс 13 пунктов в день»

Стратегия «Плюс 13 пунктов в день»

Простейшая стратегия, основанная на инерционном движении цены после пробоя сессионного диапазона, и движение это составит как минимум 13 пунктов. Т.е., к примеру, в достаточно неактивную азиатскую сессию формируется торговый диапазон, в котором происходят колебания цены. В европейскую сессию цена, скорее всего, выскочит из этого диапазона, и, независимо от того, будет ли это трендом на весь день, или позже произойдет разворот, цена по инерции пройдет минимум 13 пунктов.

Как правило, используются две ликвидные пары – евро/доллар и фунт/доллар. Для последней целевой уровень для профита может быть выше – 23-27 пунктов, поскольку движения этой пары обычно более динамичны.

На графике размещаем индикатор «i-Sessions», который разноцветными прямоугольниками выделяет азиатскую (коричневый), европейскую (бурый) и американскую (зеленый) сессии, а также их стыки – азиатская с европейской (желтый) и европейскую с американской (синий). После завершения формирования желтого прямоугольника выставляем отложенные ордера на продажу (ниже минимума сессии) и покупку (выше максимума сессии). При этом учитываем спред и добавляем для верности 1 пункт.

Тейк-профит выставляем на уровне 13 пунктов для евро/доллара, и 23 – для фунт/доллара. Стоп-ордер – с другой стороны диапазона, поэтому, учитывая размер тейк-профита, потенциальный убыток должен быть адекватным потенциальной прибыли. Если же торговый диапазон в азиатскую сессию был слишком широким, то лучше этот день пропустить.

По одному инструменту совершаем лишь одну сделку в день, и строго придерживаемся правил по тейк-профиту и стоп-лоссу.

Уровни Фибоначчи — один из самых распространенных и наиболее эффективных трейдинговых инструментов, используется для анализа ключевых точек входа на рынок Форекс.

Торговые стратегии Форекс — ТОП-20 лучших и прибыльных стратегий Forex + советы по выбору торговой системы

Приветствуем читателей «Biznesmenam.com»! Сегодня речь пойдет о торговых стратегиях Форекс. Чтобы добиться успеха в трейдинге, важно отнестись к выбору торговой стратегии и системы Forex с максимальной ответственностью.

Изучив нашу статью, вы узнаете:

- что такое forex-стратегия и по каким критериям следует её выбирать;

- какие стратегии и торговые системы Форекс считаются лучшими;

- какие ТС используют профессионалы.

Кроме того, в конце публикации вы найдёте правила риск-менеджмента в торговле на Форекс, а также ответы на часто задаваемые вопросы.

О том, что такое стратегия Форекс, как правильно её выбрать, какие торговые стратегии и системы Forex самые прибыльные — читайте в нашем выпуске

1. Что такое торговая стратегия на Forex и зачем она нужна

Стратегия на рынке Форекс оказывает поддержку новичкам и позволяет им понять рынок и предсказать движение курса. Без неё трейдер неизбежно совершает ошибки, несёт убытки и не видит, куда двигаться дальше.

Торговая стратегия Форекс – это определённая система правил, которые необходимо строго соблюдать, если есть желание получить доход на рынке Форекс.

По сути стратегия представляет собой план торговли. Она позволяет уверенно входить в сделки и выходить из них, а не совершать хаотичные операции на рынке. В результате следование стратегии позволяет сохранить капитал на торговом счёте.

Можно сравнить такой план со светофором . Трейдер всегда знает, на какой сигнал ему следует открыть сделку, на какой – необходимо ожидать, а на какой – даже не планировать выходить на рынок. Профессионалы знают о важности стратегии и точно соблюдают её принципы. Новички же зачастую пренебрегают ими.

При наличии денег на счёте основные сложности для трейдера могут возникать с выбором момента для открытия сделок. Использование стратегии позволяет избежать сомнений, так как вход на рынок осуществляется, когда появляется чёткий сигнал .

Примером ситуаций, которые выступают в качестве таких сигналов, могут быть:

- пересечение индикаторов на графике цены используемого в торговле инструмента;

- достижение курсом определённого уровня;

- формирование свечи или их комбинации определённого вида;

- проявление на графике какой-либо фигуры.

В зависимости от имеющегося опыта трейдер может придерживаться чужой стратегии, разработать собственную или сочетать их между собой.

Важно провести тестирование выбранного для торговли плана. Делать это следует только с использованием демо-счёта. Специалисты рекомендуют тестировать стратегию в течение длительного времени – не меньше 6 месяцев.

Только в том случае, если используемый торговый план продемонстрирует приемлемые для трейдера результаты, можно приступить к его использованию в торговле на реальном депозите.

С одной стороны, если трейдер не использует в торговле стратегию, количество сделок, которые приносят прибыль и убыток, должно быть одинаковым. Однако на практике всё происходит иначе.

Важно понимать! Трейдинг без какой-либо системы очень быстро приводит к сливу депозита.

При отсутствии опыта торговли не стоит торопиться. Прежде чем приступить к трейдингу, следует изучить существующие стратегии. Более того, если нет знаний об основных понятиях и принципах торговли, следует сначала пройти обучение Форекс для новичков.

Если использовать для поиска момента входа на рынок определённые правила, процесс не покажется слишком сложным. Однако около 90% новичков не придерживаются торгового плана. Они достаточно быстро сливают свой депозит и навсегда отказываются от трейдинга.

Если вы хотите войти в 10% трейдеров, которым удалось добиться успеха, не теряйте времени – продолжайте вдумчиво читать.

2. Что влияет на выбор стратегии Форекс — 3 важных критерия отбора

То, что в процессе трейдинга следует обязательно применять стратегию, наверное, понятно всем. Однако сегодня разработано немало торговых планов. Поэтому важно понять, как именно выбрать лучшую для конкретного трейдера стратегию.

Чтобы сделать правильный выбор было проще, далее мы приведём самые важные критерии, которых стоит при этом придерживаться.

✏ Критерий 1. Срок удержания сделок в открытом состоянии

В процессе торговли каждый трейдер сам решает, как долго удерживать в открытом состоянии сделки. Основываясь на этом критерии, можно выделить 3 типа стратегий.

[Тип 1] Краткосрочные стратегии

Краткосрочные стратегии – отличный вариант для профессионалов. Такие торговые планы считаются агрессивными, так как предполагают открытие огромного количества сделок (в некоторых случаях до 100 операций каждый день). К краткосрочным стратегиям относятся, в том числе скальпинг и интрадей.

- Скальпинг удобен для использования при условии наличия небольшого депозита. Открытая сделка в этом случае удерживается от 5 секунд до 30 минут. При этом количество сделок, открываемых за день, может составлять около 200, и далеко не всегда они оказываются эффективными. Скальпинг в трейдинге считается одной из сложнейших стратегий. Он может использоваться вне зависимости от того, в каком направлении движется курс.

- Интрадей. Так называют трейдинг внутри дня . При этом открытие и закрытие сделки осуществляется в рамках одного дня. Стратегии интрадей достаточно просты и понятны. Они подходят большинству пользователей. Существует возможность в рамках одного дня произвести открытие нескольких сделок. При этом можно использовать разные валютные пары. Чаще всего при такой стратегии открывается до 5 сделок.

[Тип 2] Среднесрочные стратегии

При трейдинге на среднесрочных таймфреймах трейдеру важны знания основных правил проведения технического анализа. В случае использования подобных стратегий сделка удерживается в открытом состоянии от 1 до 45 дней.

[Тип 3] Долгосрочные стратегии

Долгосрочные стратегии могут с успехом использовать как новички, так и профессионалы. В этом случае сделка открывается на срок до 2 -х месяцев.

Такой подход позволяет трейдеру спокойно наблюдать за движениями курса, а также не волноваться за текущий результат сделки. Поэтому нет необходимости проводить у компьютера целый день. Достаточно 1 раз в сутки изучать ситуацию на рынке .

Если при долгосрочных стратегиях сделать правильный прогноз, можно рассчитывать на достаточно крупную прибыль по одной сделке. Она может достигать нескольких тысяч пунктов.

✏ Критерий 2. Используемый подход к анализу рыночной ситуации

Для правильного прогноза последующего направления движения курса финансового инструмента требуются знания 2-ух видов анализа : технического и фундаментального. Некоторые трейдеры считают, что им достаточно освоить только один из них.

На самом деле рынок подминает под себя тех, кто не знаком с основами двух типов его анализа. Поэтому для достижения серьёзного дохода придётся освоить основные принципы и того, и другого.

1) Фундаментальный анализ

Фундаментальный анализ представляет собой прогноз изменения курса финансового инструмента, сделанный на основе изучения экономической ситуации в отдельных странах и в мире в целом, а также времени выхода различных новостей.

Зачастую именно важнейшие новости приводят к развороту тренда. Если трейдер не проводит фундаментальный анализ, он может оказаться не готов к неожиданному изменению ситуации на рынке.

Все новости можно разделить на 3 основных группы по уровню их значимости:

- малозначимые;

- значимые;

- самые важные.

Трейдеру следует помнить правило: вести трейдинг при ожидании публикации значимых новостей не стоит. В такие моменты рынок изменяется достаточно резко и зачастую непредсказуемо .

В таких случаях сделки почти всегда закрываются по стоп-лоссам, при этом правила стратегии будут нарушены. Профессионалы советуют закрывать позиции перед выходом важных новостей.

2) Технический анализ

Технический анализ предполагает проведение анализа рыночной ситуации с использованием графика курса. Иными словами, прогноз дальнейшего движения основывается на изучении исторических данных об изменениях курса.

Наиболее популярными инструментами технического анализа являются:

- график стоимости финансового инструмента;

- элементы графика – свечи, фигуры;

- различные индикаторы.

Однако стоит учитывать, технический анализ лучше всего использовать для изучения неагрессивных рынков при условии краткосрочной торговли.

✏ Критерий 3. Метод анализа графика

Для анализа графика изменения стоимости финансовых активов используется технический анализ. Можно выделить 3 основных метода, которые являются его основой: фигурный, индикаторный, а также анализ по свечам. Рассмотрим их более подробно.

[Метод 1] Фигурный анализ

При фигурном анализе трейдером осуществляется визуальное обнаружение так называемых паттернов (фигур) на графике. При этом важно знать чёткие правила, которые помогают понять, куда дальше будет двигаться курс.

Основные модели мы постарались указать на картинке ниже:

Самые популярные графические паттерны Форекс

В фигурном анализе выделяют 2 основные группы паттернов:

- модели разворота курса;

- модели продолжения существующего тренда.

В своем классическом виде паттерны (фигуры, модели) встречаются на графиках довольно редко . Как правило, на графике можно увидеть модели в составе более крупных формаций.

Следует очень внимательно анализировать ценовой график и оценивать правильность построения графических фигур.

Специалисты рекомендуют с осторожностью относиться к «треугольникам«. Такие фигуры в зависимости от входящих в их состав волн, могут давать сигналы как для продолжения тренда, так и на его разворот (примеры смотрите на картинке ниже):

«Треугольники» являются фигурами двойного толкования (то есть они могут сигнализировать о продолжении тренда или о смене движения)

Среди моделей разворота можно выделить:

- тройное и двойное основание;

- двойная и тройная вершина;

- голова и плечи, а также перевёрнутые;

- алмаз.

Наиболее популярными моделями, которые свидетельствуют о продолжении тренда, являются:

- прямоугольник;

- флаг;

- вымпел;

- треугольник;

- клин.

[Метод 2] Индикаторный анализ

Для индикаторного анализа требуется добавить на график какой-либо технический индикатор. Именно он будет выдавать сигналы, которые покажут трейдеру, что наступил момент для открытия или закрытия сделок.

Анализ рынка и торговля на Форекс с использованием индикатора Стохастик (Stochastic Oscillator)

Однако если использовать сразу много индикаторов, добиться серьёзного дохода вряд ли удастся. Профессионалы в большинстве случаев применяют не больше 3-х индикаторов одновременно .

Индикаторы разделяют на 2 группы:

- Осцилляторы являются сигналом на возможный разворот графика. Они очень хорошо действуют во флэте. Флэт представляет собой ситуацию на валютном рынке, когда изменение курса осуществляется в определённом коридоре. То есть нет ярко выраженной тенденции.

- Трендовые индикаторы показывают наибольшую эффективность, когда на рынке наблюдается присутствие тренда.

Важно помнить: даже самые точные и знаменитые индикаторы нельзя считать непреложной истиной.

Кроме того, следует учитывать следующие моменты:

- Максимальной прибыли можно достичь в ситуации, когда несколько различных индикаторов показывают одинаковые сигналы.

- Никакой индикатор не способен учесть, как поведёт себя рынок в случае выхода очень важных новостей.

[Метод 3] Свечной анализ

Для свечного анализа необходимо изучить все знакомые комбинации, которые составляются из японских свечей. В итоге можно предсказать направление движения: пойдёт рынок в том же направлении или развернётся. Многие трейдеры считают именно свечной анализ элементарным и понятным.

Японская свеча – это метод анализа изменения курса в течение определённого промежутка времени, который представляет собой прямоугольник, называемый телом свечи, из него отходят 2 вертикальные линии (минимум и максимум цены).

Цвет тела демонстрирует направление движения цены в течение таймфрейма. Если свеча тёмная ( красная )– курс падал↓, если светлая ( зеленая ) – рос↑.

По моделям свечей можно спрогнозировать тренд (продолжение или разворот). Основные свечные модели разворота тренда мы постарались указать в картинке ниже.

Свечные модели разворота тренда можно использовать как в торговой системе Форекс, так и в отдельной торговой стратегии

Основываясь на направлении, в котором двигается курс в течение таймфрейма, свечи делят на:

- Бычьи. Для них характерно то, что цена закрытия находится выше↑, чем открытия . То есть в этот период наблюдается рост на рынке.

- Медвежьи. В этом случае курс закрытия находится ниже↓ цены открытия . Иными словами, стоимость финансового инструмента упала.

Японская свеча позволяет сразу понять, какие настроения преобладают в данный момент на рынке. То есть больше совершено сделок на покупку или продажу. Для большинства трейдеров торговля с использованием анализа японских свечей оказывается очень удобной. Достаточно найти знакомое сочетание свечей, чтобы определить, как поведёт себя рынок.

Учитывая представленные выше критерии, трейдер может выбрать наиболее подходящую для него стратегию торговли.

3. Прибыльные стратегии Форекс — обзор ТОП-20 самых лучших

Теперь перейдём наверное к самому интересному разделу – описанию наиболее удачных торговых стратегий и систем Форекс. Для более понятного восприятия мы объединили их в несколько групп.

[Группа 1] Несложные стратегии для новичков

Новичкам мы рекомендуем начать с освоения простых стратегий. Их можно применять для краткосрочной, а также торговли внутри дня.

Стратегия №1. Три свечки

Стратегия «Три свечки» может использоваться для скальпинга. То есть трейдинг осуществляется на минутном временном интервале (М1). При этом подходит любая пара валют.

В процессе трейдинга используются следующие правила : необходимо дождаться формирования 2-ух свечей, идущих в одном направлении. В идеале они не должны иметь больших теней. Когда появится 3 -я свеча, необходимо войти на рынок.

При этом дополнительным сигналом, который подтверждает необходимость открытия сделки, является стохастический осциллятор. Так, если 3 свечи направлены вверх↑, а индикатор демонстрирует нисходящий ↓ тренд, на рынок входить не следует . Сигналом к покупке становится перемещение стохастического осциллятора в зону перепроданности.

Стратегия №2. Использование скользящих средних

Скользящие средние могут применяться на всех парах валют. При этом трейдинг ведётся сразу на 2-ух временных: недельном (W1), а также четырёхчасовом (Н4). Первый график необходим, чтобы определить тренд, второй помогает найти точки входа на рынок.

Итак, на графиках необходимо выставить следующие индикаторы:

- на недельном – скользящую экспоненциальную среднюю (ЕМА) с периодом 21, а также простую скользящую среднюю (SMA) с периодом 5 (рисунок 1);

Рисунок 1. Недельный график с индикаторами EMA (период 21) и SMA (период 5)

на 4-х часовом графике – две простые скользящие средние (SMA), установив для них периоды 55 и 7 (рисунок 2).

Рисунок 2. 4-х часовой график с двумя индикаторами SMA (периоды 55 и 7)

При использовании рассматриваемой стратегии в первую очередь следует определить тренд. Для этого используем недельный таймфрейм . Если на нём график курса проходит ниже скользящих средних, наблюдается нисходящий↓ тренд, и, соответственно, наоборот.

Когда направление тренда определено, следует придерживаться определённых правил торговли. Если тренд нисходящий, следует рассматривать только сделки на продажу. Покупки при этом совершать не стоит.

Далее изучаем четырёхчасовой график , чтобы определить точки входа на рынок.

Можно использовать 2 способа входа на рынок:

- Если линии графика пересекаются сверху вниз↓, необходимо установить отложенный ордер для открытия сделки на покупку на уровне линии SMA, период которой 55. Если график сдвигается, отложенный ордер также должен перемещаться. Остаётся дождаться, когда курс достигнет нужного уровня, и транзакция откроется. При этом Stop Loss следует устанавливать на уровне предыдущих минимумов и максимумов.

- Следует дождаться момента, когда средние пересекутся снизу вверх↑, а закрытие свечи произойдёт выше уровня пересечения. В этот момент следует войти на рынок операцией на покупку. Уровни Stop Loss необходимо выставить так же, как в первом варианте.

Также для работы с представленной стратегией следует разобраться, как фиксировать уровни Take Profit. Для этого следует использовать уровни Фибоначчи. Их необходимо тянуть от линии SMA с периодом 55. При этом в настройках следует установить только уровни 144, 233, 377, -144, —233, -377.

При выявлении сигнала следует сразу открыть 3 сделки на покупку с одинаковыми лотами. При этом Take Profit по ним необходимо расположить на названных уровнях Фибоначчи.

Важно не забывать постепенно сдвигать сделки в безубыточность. Для этого достаточно передвигать уровень Stop Loss.

Стратегия №3. Торговля на Лондонской сессии

Трейдинг на Лондонской сессии – одна из самых простых стратегий для торговли на Форекс. Здесь используется 30-ти минутный таймфрейм. Представленный торговый план лучше всего применять на валютных парах, в состав которых входит Британский фунт (GBP).

30-ти минутный свечной график

Правила открытия сделок при этом следующие:

- Входить на рынок следует каждый день, но только 1 раз.

- Сигналом к началу действий служит закрытие первой получасовой свечи.

- Устанавливается 2 отложенных ордера. Первый – на покупку по цене максимума первой свечи, второй – на продажу по цене её минимума.

- Stop Loss в обеих сделках следует зафиксировать на максимуме и минимуме свечи.

Когда ордер откроется, важно следить за движением цены. Если она прошла в нужном направлении 15 пунктов, следует передвинуть Stop Loss в зону безубыточности. При открытии первого ордера второй удалять не нужно. Если график курса развернётся, трейдер всё равно заработает.

По сути, пользуясь торговлей на Лондонской сессии, можно получить прибыль либо оказаться в нуле. Поэтому такую стратегию можно считать безубыточной .

Однако существует одно важное правило: использовать рассматриваемую стратегию нельзя в дни выхода важных новостей.

[Группа 2] Стратегии для скальпинга на Форекс, используемые для краткосрочного и внутридневного трейдинга

Скальпингом называют торговлю, которая позволяет получить крупную прибыль в течение очень короткого таймфрейма. Однако такой трейдинг связан с огромным↑ уровнем риска . Подобные способы торговли подходят тем, кто желает получать доход прямо сейчас, не тратя время на ожидание.

Рассмотрим далее популярные скальпинг-стратегии на форексе.

Стратегия №4. Элементарная (Простая)

Тем, кто согласен на высокий уровень риска, подходит скальпинг на минутном временном интервале. Сделки рекомендуется совершать с парой GBP/JPY. Помимо графика курса используются линии Боллинджера.

Устанавливая индикатор Bollinger Bands, необходимо использовать одинаковый для всех линий период, равный 50. Отклонение должно равняться :

- для красной линии – 2;

- для оранжевой – 3;

- для жёлтой – 4.

Для применения рассматриваемой стратегии лучшим временем является период между началом Лондонской сессии и завершением Японской. Однако не стоит применять её, если на рынке наблюдается флэт, а также во время публикации важнейших новостей.

Принципы действия стратегии рассмотрим на примере покупки : необходимо входить на рынок, когда курс расположен между оранжевой и красной нижними линиями.

При этом Stop Loss следует выставить в соответствии с уровнем риска, приемлемым для конкретного трейдера. В большинстве случаев используется ограничение в 3 %.

Минутный график с индикатором Bollinger Bands (или Полосы Боллинджера) и периодом 50

Для открытия сделок на продажу используются аналогичные принципы. Единственное отличие – ситуация на рынке должна быть зеркальной.

Стратегия №5. Аутсайдинг

Стратегия «Аутсайдинг» требует от трейдера максимальной дисциплинированности. Она работает только в случае точного следования всем правилам. Торговля ведётся GBP/USD, но можно опробовать стратегию и на других валютных парах. При этом используется 15-ти минутный таймфрейм. Дополнительно на график устанавливается ЕМА (период используем, равный 9).

Для торговли необходимо определить сигнальную свечу. При этом принимаются во внимание только те, что не касаются скользящей средней. При этом лучшим вариантом является свеча, одна из теней которой находится примерно в одном пункте от линии индикатора.

Входить на рынок операцией на покупку необходимо, если уровень закрытия сигнальной свечи расположен на более высоком уровне, чем предыдущий максимум . При этом:

- Stop Loss следует выставить ниже минимума свечи, которая сформировалась перед ней.

- Take Profitнеобходимо зафиксировать в соответствии с числом пунктов, которое прошла предыдущая свеча.

Однако, если курс быстро двинулся в нужном направлении и прошёл больше 20 пунктов, Stop Loss следует переместить в зону безубыточности.

Стратегия №6. Быстрая прибыль

Стратегия «Быстрая прибыль» помогает вести скальпинг достаточно эффективно. В сочетании с этим она проста, поэтому понятна большинству трейдеров. Такой торговый план может быть использован на любой валютной паре. Трейдинг ведётся на временном периоде М1.

На график устанавливается несколько индикаторов:

- ЕМА с периодами 25, 50, 100;

- Parabolic SAR;

- MACD.

Для последних двух индикаторов используются стандартные параметры.

Идеальным временем для использования стратегии является открытие Лондонской и Нью-Йоркской бирж. Сигналом на открытие сделки выступает пересечение графиком цены всех скользящих экспоненциальных средних. При этом проверка осуществляется при помощи индикаторов Parabolic SAR и MACD.

Когда ожидается пересечение графиком всех ЕМА снизу вверх↑, Parabolic SAR расположен ниже↓ графика курса, а MACD растёт↑, можно судить о явном сигнале на открытие сделки по покупке .

При этом Take Profit необходимо зафиксировать не далее 10 пунктов, потому что есть вероятность, что курс развернётся в противоположную сторону.

Когда курс отойдёт от открытой сделки, необходимо перевести её в зону безубыточности. Stop Loss необходимо разместить на проявившихся ранее минимумах и максимумах.

[Группа 3] Трендовые стратегии

Рассматриваемые в этой группе планы торговли предусматривают выявление тренда и последующий трейдинг в его направлении.

Важно понимать: эти торговые планы не покажут эффективности, если рынок движется спокойно, а также когда наблюдается флэт. Зато эти стратегии позволяют добиться большой прибыли при наличии ярко выраженного тренда .

Стратегия №7. Соковыжималка

Соковыжималка – стратегия, которую стоит применять на дневном таймфрейме. При этом она показывает эффективность на любых валютных парах.

Разберём сигнал, помогающий выбрать момент для входа на рынок, на примере открытия ордера на покупку :

Сигналом является появление на дневном графике 1-ой медвежьей свечи, после которых следуют подряд 2 бычьих.

Если выявлен сигнал, важно проверить соблюдение следующего условия : цена закрытия 2-ой бычьей свечи должна быть выше↑ , чем максимум 1-ой бычьей. Если на графике другая ситуация, сделку открывать не стоит. Придётся ждать другого сигнала.

Если условие выполнено, необходимо установить отложенный ордер на покупку на уровне, превышающем максимум второй бычьей свечи на 5 пунктов.

- При этом Stop Loss необходимо установить под её минимумом. Он должен быть равен не меньше 45 и не больше 80 пунктов.

- Величина Take Profit должна составлять 500 пунктов.

Применение форекс стратегии «Соковыжималка» на дневном графике

По прошествии 4-ёх дней трейдер должен проверить результат по торговой позиции. Если операция перешла в прибыль, следует перенести Stop Loss в безубыток. Более того, когда в нужном направлении курс пройдёт не менее 200 пунктов, следует выставить трейлинг-стоп. При этом используется шаг, равный 50, на протяжении двухсот пунктов.

Стратегия №8. Точный вход

Стратегия «Точный вход» на Форекс нередко используется опытными трейдерами. Она показывает хорошие результаты на любых валютных парах, даёт качественные сигналы и обеспечивает высокую прибыль.

Для поиска сигналов используется 2 временных периода:

- часовой;

- пятнадцатиминутный.

На график при этом необходимо установить следующие индикаторы:

- PivotWeekly;

- Parabolic SAR со следующими параметрами: шаг на уровне 0,02 и максимум 0,2;

- три скользящих экспоненциальных средних, периоды которых равны 7, 14 и 21.

Работу стратегии рассмотрим на примере открытия ордера на покупку :

- В первую очередь следует изучить графики на Н1. Здесь оцениваются уровни PivotWeekly. Необходимо дождаться, когда курс приблизится к одному из них, после чего отскочит. Важно, чтобы таких свечей было не больше 2.

- Когда описанная выше ситуация появилась на рынке, необходимо перейти на 15-ти минутный график. Здесь следует дождаться момента, когда произойдёт пересечение линией ЕМА (период 7) двух других скользящих средних снизу. Именно этот момент следует использовать для входа на рынок.

Stop Loss следует установить на уровне ближайшего минимума. При этом Take Profit устанавливать нет необходимости.

Моментом закрытия сделки является время, когда уровень PivotWeekly развернётся. Более того, когда возникнет прибыль, следует переставить Stop Loss в зону безубыточности и впоследствии смещать его каждый час.

Стратегия №9. Каналы и конверты

Представленную стратегию стоит применять на часовом таймфрейме Н1. В качестве валютной пары лучше выбрать EUR/USD.

Для применения торгового плана требуются следующие индикаторы:

- Envelopes с периодом 288, сдвигом 1, методом МА – Exp, применить к – Close, отклонением – 0,15%;

- Bollinger Bands с периодом, равным 24, сдвигом – 0, отклонением 2, применить также к Close.

Условия торговли в соответствии со стратегией рассматриваем на примере входа на рынок при помощи ордера на покупку:

- В первую очередь следует дождаться пересечения свечи с синей линией индикатора Envelopes. Важно при этом, чтобы цена закрытия оказалась над названной линией.

- Когда начнётся новый час, следует открыть операцию на приобретение валютной пары.

- Установить Stop Loss следует на нижней линии красного цвета. Но его величина не должна превышать 50 пунктов.

- Как только курс пройдёт в нужную сторону 40 пунктов, Stop Loss необходимо перенести в безубыток.

- Дальше остаётся следить за рынком и передвигать уровень Stop Loss вдоль нижней линии индикатора Bollinger Bands.

[Группа 4] Пробойные стратегии без применения индикаторов

Для большинства трейдеров наиболее понятными и простыми оказываются торговые стратегии, не предполагающие использование в торговле индикаторов. В этом случае для выявления моментов открытия и закрытия сделок используются линии поддержки и сопротивления.

Стратегия №10. Проще некуда

Торговый план «Проще некуда» рекомендуется использовать на таймфрейме D1. Эту стратегию на Forex лучше применять для работы со следующими парами валют:

- AUD/USD;

- GBP/USD;

- EUR/USD;

- NZD/USD;

- USD/CAD;

- USD/CHF;

- USD/JPY.

Традиционно принципы действия стратегии изучим на примере входа на рынок открытием сделки на покупку:

- Прежде всего следует на графике курса D1 найти свечу, при помощи которой формируется локальный минимум. У такой свечи должно быть небольшое тело (независимо белое или чёрное), а также длинная верхняя тень. Через её максимум следует провести горизонтальную линию.

- Следующий шаг – ожидание формирования свечи, которая пробьёт построенную линию больше, чем на 10 пунктов. Ещё одно условие: закрыться эта свеча также должна выше построенной линии.

- Когда описанная выше ситуация появилась, следует выставить отложенный ордер на уровне, который превышает максимум выявленной свечи на 5 пунктов. Take Profit должен составлять 100 пунктов, а Stop Loss – 50.

- Если через 3 дня уровень Take Profit не будет достигнут, следует перенести Stop Loss в зону безубыточности. И ещё одно условие : не стоит входить в рынок, если наблюдается явное боковое движение.

Стратегия №11. Снайпер

Представленная стратегия предполагает работу с уровнями. При этом используются 5— и 15-ти минутные временные интервалы. Стратегия «Снайпер» на рынке Форекс работает на любых валютных парах.

При торговле важно соблюдать следующие правила:

- Вход в рынок осуществляется исключительно в случае отбоя или пробоя уровня.

- Открытие сделок прекращается за 20 минут до публикации важнейших новостей.

- В рамках одного дня не стоит набирать свыше 40 пунктов. В случае, когда они уже набраны, трейдинг необходимо прекратить.

Стратегия предусматривает 3 возможных способа войти на рынок:

- Открытие сделки после появления пробоя, а также закрепления курса на откате либо импульсном уровне (на поддержке или сопротивлении).

- Открытие сделки после появления ложного пробоя, когда курс откатывается к импульсному уровню.

- Открытие сделок осуществляется в момент выхода курса из торгового канала.

Пример работы торговой стратегии «Снайпер» на 5-ти минутном графике Форекс

Выбрав момент, следует войти на рынок сразу 2-мя ордерами, которые имеют одинаковые лоты. При этом у первого Take Profit составляет 15 пунктов, у второго – на самом близком уровне поддержки или сопротивления.

Таким образом, когда рынок пройдёт в нужном направлении 15 пунктов, одна сделка закроется. Вторую в этот момент следует перевести в зону безубыточности.

Стратегия №12. Гениальная

Эта стратегия используется для пары GBP/USD. Она основывается на знании особенностей рынка и срабатывает примерно 7 раз ежемесячно .

В первую очередь трейдер должен дождаться дня, когда курс движется в одном направлении на 140 пунктов. Именно это является сигналом к тому, что следует приготовиться к открытию сделки.

На следующий день следует убедиться, что цена прошла в этом же направлении ещё 70 пунктов. Если это произошло, можно открывать сделку .

Stop Loss необходимо зафиксировать на 60 пунктов, Take Profit равен 100 пунктам. Однако стоит учитывать: если последний не сработает на следующий день после открытия, следует зафиксировать прибыль в 11:30 по Гринвичу.

Более того, специалисты рекомендуют подстраховываться при помощи трейлинг-стопа на 50 пунктов.

[Группа 5] Стратегии, которые основаны на применении фигур, а также свечном анализе

Классическими методами анализа валютного рынка являются фигуры и свечи. Освоить их под силу даже новичкам. Если научиться правильно определять необходимые паттерны, можно с достаточно большой вероятностью обеспечить себе доход на рынке.

Стратегия №13. Прибыльный клин

Прибыльный клин – одна из самых простых торговых стратегий, которая хорошо работает внутри дня. Её также можно применять на любом другом временном периоде и с различными валютными парами.

Чтобы приступить к трейдингу, следует прежде всего построить уровни поддержки и сопротивления. После этого на получившемся графике необходимо выявить фигуру клин, которая может демонстрировать как возможное продолжение начавшегося движения курса, так и его разворот.