Всё о брокерах

Школа трейдинга Редактор: Дмитрий Соколов  3548

3548  6 мин Аудио

6 мин Аудио

Кто такой брокер

Брокер — это физическое или юридическое лицо, оказывающее посреднические услуги по сопровождению торговых сделок. Для этого он имеет соответствующие лицензии, а также необходимые знания, опыт и инфраструктуру. Он сопровождает сделки трейдеров при торговле валютой, ценными бумагами, сырьем и заключении ряда контрактов с момента открытия и до закрытия

За свои услуги брокер получает вознаграждение в форме комиссионных.

Зачем нужны брокеры

Торги на биржах проводятся исключительно профессиональными участниками рынка, так что лично прийти на биржу и открыть ордера на покупку и продажу не получится. За место на бирже нужно платить. Брокер, благодаря наличию необходимых бумаг и квалификации, а также мест на биржах, выводит на рынок сделки клиентов.

В большинстве своем (за исключением прайм-брокеров) брокеры не торгуют «на свои», а всего лишь выводят на рынок сделки клиентов. Они позволяют людям торговать между собой интересующими их активами, даже находясь в разных странах.

Помимо посредничества при сделках, брокерские конторы часто предоставляют целый пакет вспомогательных услуг: аналитика, обучающие семинары, информационное сопровождение. Помогая трейдерам добиваться успеха, они обеспечивают себе долгосрочных и лояльных клиентов.

Как работают брокеры

Брокеры предлагают торговлю разными активами: валютными парами, сырьем, ценными бумагами и различными контрактами (форварды, фьючерсы, опционы, CFD и т.д.).

Если трейдер хочет что-то из этого купить или продать, он составляет брокеру соответствующую заявку, которая называется ордер. После чего брокер размещает ее на рынке. Далее один открытый ордер находит встречный ордер — например, ваша заявка на покупку какого-то актива и заявка другого трейдера на продажу этого самого актива. Зарабатывают брокеры, взимая с трейдеров комиссию за сделку.

Работу брокера можно сравнить с моделью супермаркета. Вы приходите в супермаркет, чтобы купить товар по приемлемой для вас цене — то есть, представляете ордер на покупку. Продавец, чей товар среди прочих лежит на полках супермаркета, представляет собой ордер на продажу по приемлемой для него цене. Сам супермаркет — как и брокер — сводит ваши ордера, помогая вам получить доступ к друг другу и заключить сделку. В результате вы получаете товар, продавец осуществляет продажу, а супермаркет получает комиссионные за обслуживание сделки.

Какие бывают брокеры

Всех брокеров на рынке форекс можно условно разделить на порядочных и непорядочных. К первым относятся рыночные брокеры, вторых на сленге называют “кухнями”.

Рыночные брокеры

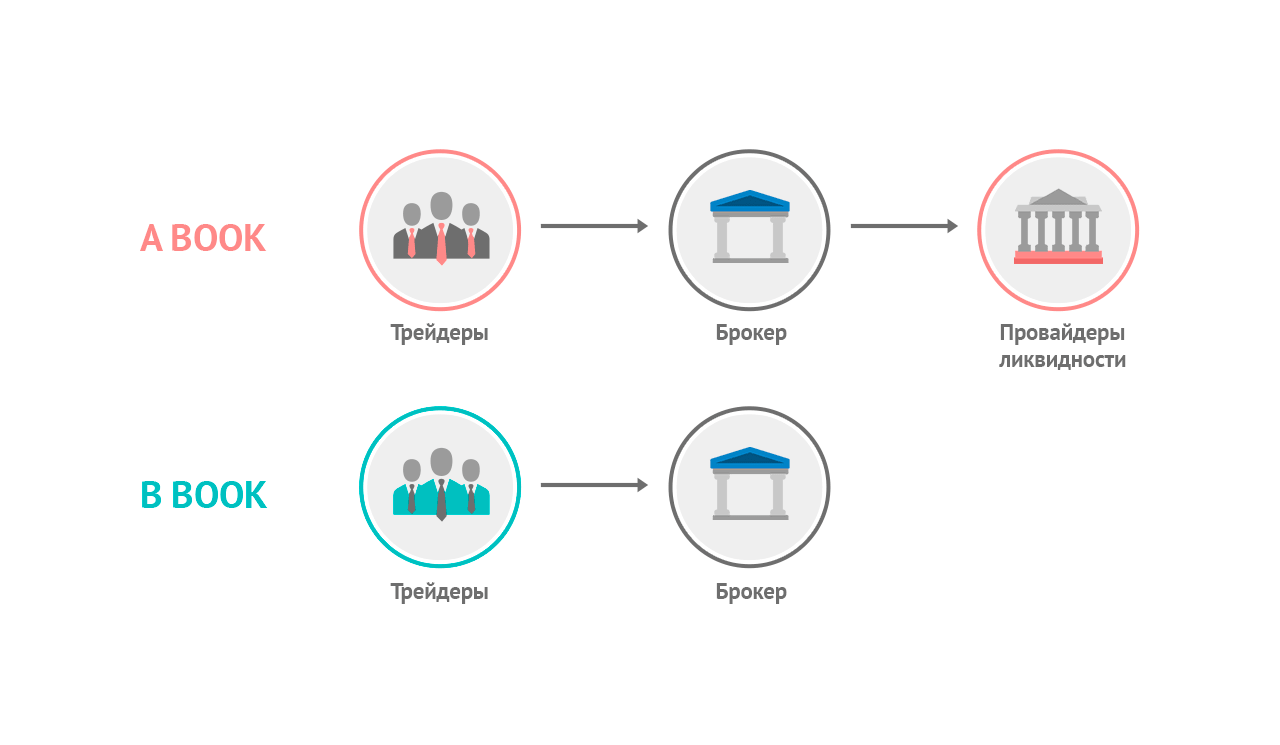

Порядочные брокеры выводят сделки своих клиентов на реальный рынок.Такие брокеры называются A-book или брокерами с рыночным исполнением. У рыночных брокеров обязательно есть лицензия регулирующего органа государства, в котором он работает. Такой брокер сотрудничает с провайдерами ликвидности или так называемыми маркетмейкерами.

Сотрудничая с рыночными брокерами, трейдер может не опасаться обмана.

«Кухонные» брокеры или «кухни»

Кухня – это брокерская контора, не предоставляющая клиентским сделкам выход на реальные рынки. Причем клиенты могут об этом даже не догадываться.

Заявки своих клиентов B-book брокеры обрабатывают за счёт встречных заявок от других своих же клиентов. То есть торговля происходит не на реальном форексе, а внутри платформы брокера. Такую модель работы брокеров называют B-book или Dealing Desk.

Чем опасны кухни

Пока кухне удается закрывать ордера одних клиентов за счет встречных ордеров других — ни одной из сторон это не вредит. Но если встречного ордера не нашлось, брокер вынужден сам выступить второй стороной сделки.

При этом возникает конфликт интересов: брокеру выгоднее, если трейдер проиграет свой депозит, а не только перечислит комиссию за открытие сделки. Ведь потерянный депозит клиента в этом случае становится доходом брокера.

Часто кухни настраивают предоставляемое трейдеру для торговли ПО таким образом, чтобы он проиграл. Если в процессе торговли трейдер наблюдает краткосрочное расширение спреда в несколько десятков раз, которое приводит к срабатыванию функции стоп-аут — значит, он имеет дело с кухней. Также тревожным звоночком, может служить формирование так называемых шпилек (нерыночных котировок, имеющих значительный ценовой разрыв), которых нет у честных брокеров.

Брокеры-мошенники

Когда брокер массово перестает выполнять свои обязательства перед клиентами, его называют скамом или говорят, что он “соскамился”. Причина сказам могут быть разные:

- компания изначально содали с целью мошенничества,

- компанию обанкротили конкуренты,

- компания пострадала из-за форс-мажора.

В большинстве случаев скам у брокера начинается с отклонения запросов на вывод средств. Все остальные сервисы брокера при этом будут продолжать работать, что особенно опасно для начинающих инвесторов.

Только спустя некоторое время после массовых отклонений заявок на вывод, трейдер может увидеть у выбранного брокера отсутствие новостей, аналитики, вебинаров и т.д. Это связано с тем, что брокер оплачивает все эти услуги как минимум на месяц вперед. Аренда терминала, лицензии и зарплата сотрудникам вероятней всего будут оплачены на момент скама брокера.

Как выбрать брокера

- Ликвидность. Честные брокеры указывают крупных поставщиков ликвидности, с которыми они работают, на собственном сайте — как правило, на главной странице. У кухонь поставщиков ликвидности нет, поэтому они их не публикуют .

- Репутация. Уделите время изучению брокера, ведь это – ваш будущий деловой партнер. И почитайте отзывы.

- Наличие лицензии. Узнайте, где базируется брокер и какая у него лицензия. Кухни часто не имеют серьезной лицензии, регистрируются исключительно в офшорных зонах, не указывают информации про владельцев и сотрудников. Но само по себе наличие лицензии еще ни о чем не говорит. Имейте в виду, лицензии тоже бывают разные — есть надежные лицензии (например британского регулятора FCA или американской FINRA), а есть офшорные (лицензии таких государств, как Вануату, Белиз или Панамские острова). Мы не рекомендуем связываться с офшорными лицензиями: едва ли вам удастся добиться вмешательства офшорного регулятора, если брокер начнет вести себя нечестно. Список самых надежных лицензий смотрите здесь.

- Условия сотрудничества. Отнеситесь внимательно к договору с брокером. Просмотрите его на предмет возможных ограничений на ведение торговли. Если после прочтения договора, опубликованного на сайте брокера, у вас остались вопросы — обязательно свяжитесь с поддержкой брокера и проясните их до того, как начать сотрудничать.

- Стоимость услуг. В зависимости от рынка и брокера, может быть несколько видов комиссионных выплат. Ряд брокеров, предоставляющих доступ к торговле на Forex, берут только спред. Но есть и те, которые предоставляют доступ к большему количеству рынков, дополнительных сервисов (автоторговле, например) за дополнительную плату. Все это можно прочитать на сайте брокера или уточнить, связавшись с его службой поддержки.

- Возможности ввода/вывода средств. Необходимо убедиться в том, что у брокера есть надежные способы пополнения (банковский перевод, банковские карты или WebMoney). Мы не рекомендуем работать с брокером, где наблюдается исчезновение с сайта платежных систем для ввода-вывода средств. Дело в том, что сама платежная система прекращает сотрудничество с брокером, если к ней поступают многочисленные сигналы о мошенничестве.

- Удобство. На сайте брокера должна быть размещена информация о способах ввода/вывода средств, наборе дополнительных услуг (обучение, аналитика, общение со специалистами и т.д.), а также доступность поддержки, в идеале — 24/5, и возможные средства связи (телефон, чат, email).

- Торговый терминал (MetaTrader 4, MetaTrader 5, cTrader, IQoption, QUIK и т.д.). Это компьютерная программа, с помощью которой вы будете просматривать графики котировок, анализировать рынок встроенными инструментами, а также отправлять брокеру запрос на открытие, изменение или закрытие сделок.

Налогообложение торговли через брокеров

Трейдеры как правило оформлены как частные предприниматели (ИП для РФ, ФЛП для Украины) и соответственно платят единый налог с дохода от торговых операций. Уплата налогов зависит в основном от законодательства вашей страны. Но есть нюансы.

Уточните у брокера, является ли он налоговым агентом (не относится к зарубежным брокерам). В некоторых юрисдикциях брокер, будучи налоговым агентом, удерживает с трейдера налог (на доходы физлиц: 19,5% в Украине, 13% в РФ) от прибыли от операций на финансовых рынках и перечисляет его государству. Если нет – уплатой налогов трейдер занимается лично.

Заключение

Выбирая брокера, убедитесь в его надежности. Все остальное: стоимость услуг, удобство работы и пр., безусловно важны, но надежность – первична. Вот несколько параметров, которые помогут определить пул брокеров, из которого в дальнейшем вам предстоит сделать выбор:

- Прозрачность. Размещение информации о партнерах, лицензировании и аудите в открытом доступе на сайте брокера.

- Легитимность. Наличие всех соответствующих бумаг для осуществления деятельности. Поиск на сайте регулятора (организация, контролирующая деятельность брокеров и выдающая соответствующие лицензии — часто главные банки государств, например, Центробанк в России и НБУ в Украине) по номеру лицензии должен подтвердить ее наличие и срок, на который она выдана.

- Хорошая репутация (отзывы пользователей, партнеры с хорошей репутацией и т.д.).

- Продолжительная работа на рынке.

- Соответствие котировок. В терминале, предоставляемом брокером, они должны быть идентичны таковым на рынке.

Помните! Время, вложенное в проверку брокера перед началом деятельности, убережет вас от потерь, недоразумений и юридических коллизий в будущем.

Брокер – это…

Брокер – это посредническое лицо, которое содействует совершению сделки между двумя заинтересованными сторонами. В дословном переводе с английского «broker» означает «посредник, комиссионер» (от слова «комиссия»). Понятие «брокер» используется в биржевой, страховой, кредитной деятельности, а также может встречаться во многих других сферах, где существуют продавцы и покупатели.

Например, вы решили приобрести себе новый телевизор. Вместо того, чтобы ехать в страну, где расположено производство нужной вам марки телевизора, вы идете в ближайший магазин, торговый центр или используете другую подобную площадку. Перед вами на красивых витринах представлены разнообразные модели, описания их характеристик и цены. Как только нужная модель найдена, вы оформляете покупку и расплачиваетесь в кассе торговой площадки. Все просто, не правда ли?

В данном случае есть продавец (компания, производящая телевизоры) и покупатель (вы, желающий приобрести телевизор данной компании). Между ними возникает брокер, посредник (в данном случае торговая площадка), который существенно упрощает процесс совершения сделки для обеих сторон.

Но за возможность быстро и комфортно совершать сделки существует своя плата. Ни для кого не секрет, что в действительности стоимость одного и того же телевизора может довольно существенно отличаться в разных магазинах. Нередко можно запутаться, где покупка окажется более выгодной, так как торговые площадки всячески повышают свою привлекательность бесплатной доставкой, дополнительными скидками и другими бонусами.

Аналогичная ситуация существует и в среде брокеров на форексе. Перед вами возникает проблема выбора из множества компаний, каждая из которых привлекает по-своему, в каждой имеются свои очень весомые преимущества, комбинации которых делают выбор еще труднее.

Чтобы сделать правильный выбор (особенно если вы начинающий ), необходимо понимать базовые принципы работы брокеров, ориентироваться в услугах, которые они предоставляют, а также знать, на какие нюансы стоит обращать свое внимание, так как всегда есть риск столкнуться с недобросовестной компанией. Именно об этом и многом другом пойдет речь в данном материале.

Функции брокеров.

Общий принцип работы мы уже рассмотрели на примере выше. Теперь вы знаете, кто такой брокер и в чем заключается смысл его деятельности. Но на самом деле существует несколько больше функций, которые возлагаются на данные компании. Разделение функций условно, некоторые из них могут быть включены друг в друга, но для лучшего понимания каждая будет описана отдельно:

1. Посредническая функция – это именно то, с чем мы ознакомились выше. Брокер выступает в качестве площадки для осуществления сделок между продавцом (обладателем того или иного актива) и покупателем (участником рынка, который желает данный актив приобрести). Компания обеспечивает техническую возможность для осуществления торговой деятельности, предоставляет инструменты для быстрого и беспрепятственного открытия, модифицирования и закрытия ордеров.

2. Функция гаранта – брокер как посредник, выступает гарантом, поверенным в делах своего клиента, который заверяет факт сделки. Вся финансовая деятельность клиента (согласно законодательству) должна фиксироваться в специальных документах внутри компании и отражаться в соответствующей отчетности. Этим самым обеспечивается юридическая чистота и прозрачность как непосредственно вашей деятельности, так и действий компании от вашего лица.

3. Кредитные функции – брокерская компания чаще всего имеет возможность предоставления своим клиентам кредитных средств для осуществления торговли большими объемами, чем это позволяет начальный депозит. Торговля с использованием такого кредита называется маржинальной, об этом есть более подробные материалы на данном сайте. Если не вдаваться в подробности и ограничиться областью основной темы данной статьи, то брокер, помимо всего прочего, выступает как кредитная организация, которая осуществляет свою деятельность только для заключения и обслуживания торговых операций клиентов.

4. Информационная функция – компания выступает в качестве информационной площадки, где демонстрируются данные о состоянии рынка и открытой клиентом сделки. Если выразиться более коротко, то брокер является поставщиком котировок для клиента.

Нередко в распоряжении компании имеется свой штат аналитиков, которые выпускают обзоры различных ситуаций на рынке. Таким образом клиент получает не просто котировки, но и мнение компетентных в данной области специалистов.

Перечисленные функции можно смело назвать фундаментальными. От полноты и качества их исполнения зависит репутация брокера, что напрямую влияет на его успешность. Поэтому каждая компания стремится оказывать сервис наивысшего качества и дополнять его новыми возможностями, нередко в опережение своих конкурентов, что крайне выгодно клиентам, то есть нам с вами.

Схема работы.

С общим представлением о том, как выглядит работа брокера, мы ознакомились в самом начале. Теперь рассмотрим немного подробнее эту область, так как она проясняет ответы на многие вопросы начинающих трейдеров.

Прежде всего необходимо сказать, что существует несколько схем, общей частью которых является следующая последовательность: клиент отправляет приказ на приобретение (продажу) определенного актива, брокер принимает его, обрабатывает и исполняет по актуальным котировкам, после чего сделка отображается на балансе клиента. Различие заключается в том, с кем клиент заключает сделку, каким образом это происходит и насколько это выгодно и удобно. Остановимся на каждом варианте более подробно:

1. Dealing Desk (DS, «дилинговый центр») – данный тип отличителен тем, что здесь брокер выступает не как третья сторона (как это бывает обычно), а как вторая сторона в сделке с клиентом. Если возвращаться к примеру с телевизорами, то в этом случае вы приобретаете товар не в магазине, а сразу на заводе-изготовителе.

Данный способ сотрудничества имеет больше недостатков, чем достоинств. Чаще всего у подобных брокеров не самые выгодные условия открытия сделки и тот факт, что сделка совершается внутри дилингового центра, в теории может приводить к некоторому конфликту интересов. К тому же в особо активные периоды на рынке сделку довольно трудно открыть из-за возникновения частых реквотов (отказов брокера исполнить ордер по выбранной цене (открытие или закрытие позиции) с одновременным предложением осуществить операцию по новой, измененной).

2. Non Dealing Desk (NDD, «недилинговый центр») – более оптимальный вариант, в котором сделка осуществляется с помощью полностью автоматизированной системы, то есть без непосредственного вмешательства брокера. В данном случае вы получаете наилучшую цену на момент открытия сделки, высокую скорость обработки заявки и отсутствие реквотов. Но к недостаткам можно отнести проскальзывания цены в момент открытия ордера. Проскальзывание – это изменение цены, произошедшее с момента отправки запроса до непосредственного открытия. Проще говоря, вы отдаете приказ на покупку актива по цене 1.00, за время обработки ордера происходит изменение стоимости, и заявка обрабатывается по наилучшей доступной цене, например, уже 1.01. Стоит добавить, что проскальзывание также может обеспечить вам как лучшую цену, чем вы запрашивали изначально, так и худшую.

Последнее, на что необходимо обратить внимание, это спред. Многие компании не используют обычное комиссионное вознаграждение за свои услуги, а закладывают его в спред. Не будем подробно останавливаться на этом понятии, на сайте есть отдельные материалы, скажем только, что спреды могут быть как плавающими, так и фиксированными, что позволяет сделать торговлю более гибкой.

3. Electronic Communication Network Non Dealing Desk (ECN NDD) – электронная коммуникационная сеть недилинговых центров, которая является наиболее оптимальным решением на рынке брокерских услуг. В данном случае брокер выступает организатором связи между трейдером и автоматизированной ECN-сетью, которая объединяет множество участников рынка, транслирует котировки и организует поток заявок. Подобная схема является наиболее прогрессивной среди NDD-брокеров и обладает множеством неоспоримых преимуществ, среди которых высокая скорость обработки, лучшие цены, отсутствие реквот, низкие спреды, минимальные проскальзывания. Еще некоторое время назад ECN-счета были не так распространены и предлагались лишь единичными компаниями. Но уже сегодня многие серьезные брокеры активно развивают и продвигают подобные услуги, конкурируют между собой, что несомненно благоприятно сказывается на их конечном качестве и привлекательности для трейдера.

Рассмотренные типы брокеров наглядно демонстрируют то, насколько стремительно развивается данная индустрия. От не очень выгодных и интересных DS-брокеров, сотрудничество с которыми не всегда можно считать эффективным, до современных и гибких ECN-сетей, которые открывают огромные возможности и предоставляют потрясающие торговые условия. Но на что конкретно необходимо обращать внимание при выборе брокера? Какие детали могут указать на недобросовестность брокера? Как отличить действительно выгодные условия от простой маркетинговой уловки? Эти и многие другие важнейшие вопросы, которые помогут сберечь вам не только свой капитал, но и нервы, мы изучим в следующих пунктах.

Особенности работы с брокерами.

В идеале брокер должен просто обеспечить техническое соединение трейдера с источником для совершения между ними сделки. Но так как свою работу посредник выполняет не бесплатно, и в целом его деятельность носит коммерческий характер, возникает масса нюансов и подводных камней.

Среди трейдеров компании, деятельность которых является сомнительной и недобросовестной, называют «кухней». Подобные брокеры работают против клиента, их главная цель – заполучить ваши деньги. Стоит сразу сказать, что называть компанию «кухней» и ее деятельность незаконной со стопроцентной точностью можно крайне редко. В остальных случаях картина будет крайне завуалированной и подозрений вызывать не будет. Но все же существует несколько наиболее уязвимых мест, которые могут выдать в брокере его недобросовестность:

1. Контрагент – это первая и главная область для манипуляций. Как говорилось выше, задача брокера сводится к техническому обеспечению сделки. Он также должен предоставлять актуальные рыночные котировки от поставщиков ликвидности, на основании которых вы принимаете решения и открываете ордера.

Но если ваша сделка не выходит на рынок, а заключается внутри брокерской организации (которая юридически не является банком, дилинговым центром), то с большой долей вероятности может возникнуть конфликт интересов, когда ваша прибыль становится убытком для компании и ей выгоднее ее аннулировать. В подобных случаях ваша сделка – это не более чем цифры на экране, не имеющие никакого отношения к реальности.

2. Котировки – это второй рычаг для возможных махинаций. Отзывы трейдеров, тематические форумы и множество комментариев по всему интернету повествуют о том, как на графике откуда ни возьмись возникает резкий скачок цены, который вмиг опустошает торговый счет или закрывает сделку с убытком по стоп-лоссу. В этом случае говорят, что брокер «нарисовал на графике шпильку», то есть предоставил нерыночные котировки. Подобные действия совершаются для того, чтобы закрыть с убытком для трейдеров основной объем их сделок путем активации защитных ордеров стоп-лосс.

3. Связь – еще одним моментом, на который стоит обратить внимание, являются часто возникающие проблемы со связью, невозможность открыть или закрыть сделку из-за постоянного изменения цены (реквот). Если вы направите претензию брокеру по убытку, полученному из-за потери связи с торговыми серверами, скорее всего отказ в пересмотре результатов сделки будет аргументирован техническими неполадками с вашей стороны.

4. Маркетинг – использование уловок и сомнительных предложений, на которые нередко ведутся начинающие трейдеры, может указать на недобросовестность брокера. Гарантированная доходность, защита от убытков, рекламные слоганы и призывы, более подходящие для финансовых пирамид – все это может выдать компанию с совсем не благородными целями.

Это лишь некоторые моменты, на которые стоит обращать внимание. Также нужно помнить, что ни одно из вышеперечисленных наблюдений не может восприниматься как однозначная истина. Иногда графики действительно ведут себя странно, но во многом это может быть обусловлено выходом важных новостей. Связь с торговыми серверами может пропадать не только по вине брокера, но и по вашей, или по вине компании, предоставляющей вам услуги доступа в интернет. Маркетинговые предложения не всегда обман, особенно после подробного прочтения документов и положений, которыми оно регламентируется.

Но знание этих нюансов поможет вам лучше ориентироваться в подобных ситуациях. И если они все же возникли без весомых на то причин или вовсе являются постоянным спутником вашего сотрудничества с брокером, вы будете понимать, что на это стоит обратить внимание и при необходимости отказаться от услуг данной компании.

Выбор брокера.

Выше были рассмотрены основные принципы работы брокерских компаний и самые существенные подводные камни, на которые можно наткнуться при работе с их недобросовестными представителями. Владея этими знаниями, уже можно избежать сомнительных компаний и, соответственно, финансовых потерь. Но для того, чтобы выбрать действительно выгодный и надежный вариант, необходимо учитывать больше нюансов:

1. История – при выборе брокера лучше всего ориентироваться на его историю. Достаточно большая продолжительность успешной работы (от 2-3 лет и выше) на рынке говорит о том, что компания, вероятнее всего, построена на правильных и законных принципах, так как шаткие финансовые пирамиды крайне редко могут существовать долгое время безнаказанно. Да, существуют добросовестные молодые компании, но их определение – это отдельный и весьма сложный вопрос. Отчасти их можно отфильтровать на основании нижеизложенных пунктов, но все же решение в пользу подобных брокеров является довольно рискованным.

2. Маркетинговая политика – данный пункт уже был рассмотрен в статье. Стоит лишь сказать, что выбирать нужно ту компанию, у которой рекламные предложения не имеют явно завлекательного и сомнительного по содержанию характера. Например, обещание гарантированной доходности само по себе является нарушением законодательства (брокер не имеет права делать подобное) и просто абсурдным заявлением, так как торговля на рынке по своему определению связана с высокими рисками.

3. Структура компании – если компания имеет всего один офис, который зарегистрирован где-то на Кипре, то это явный повод как минимум насторожиться. Хороший брокер с большим числом клиентов будет иметь несколько офисов, расположенных в разных странах (и лучше, если офис есть в вашей стране), а не только в оффшорной зоне. К тому же большое количество клиентов говорит о том, что данной компании доверяют деньги.

4. Гарантии – также необходимо обращать внимание на наличие лицензий на осуществление брокерской деятельности и присутствие брокера в специальных реестрах (для российских брокеров, например, реестр лицензированных дилеров в разделе профессиональных участников рынка ценных бумаг на официальном сайте Центрального Банка Российской Федерации). Одним словом, юридическая основа, на которой базируется компания, должна внушать доверие. Однозначно стоит не лениться и ознакомиться с представленными компанией документами, в частности, общим регламентом, клиентским соглашением и уведомлением о рисках.

5. Торговые условия – именно на этот пункт чаще всего обращает внимание подавляющее большинство трейдеров. Как говорилось выше, наиболее современным и во многом выгодным вариантом являются ECN-счета. К тому же наличие ECN в спектре услуг еще некоторое время будет являться своеобразным индикатором того, насколько прогрессивна и динамична компания. Но если говорить конкретно о спецификациях и услугах, то наибольшее внимание стоит обратить на:

5.1. Спектр валютных пар и инструментов – чем их больше, тем более гибкой может быть ваша торговля. В начале своего пути эта возможность может показаться не столь важной, но в будущем вы вполне можете начать использовать не очень распространенные инструменты.

5.2. Комиссии – это самый важный вопрос. Во-первых, вы должны четко понимать принципы формирования комиссии у данного брокера, сколько и за что вам придется платить. Во-вторых, на основании своей торговой стратегии определите, какой тип спреда (фиксированный или плавающий) вам более удобен, выгодна ли вам комиссия с торгового оборота.

5.3. Технические условия – ознакомьтесь с условиями и гарантиями технической стороны исполнения ваших ордеров, изучите отношение компании к реквотам и проскальзываниям, как будет строиться работа в случае их появления.

5.4. Операционные возможности – способы ввода и вывода средств, скорость выполнения данных операций и комиссии за их проведение также являются важным вопросом. Все преимущества низких спредов и комиссий могут быть перечеркнуты дорогим обслуживанием счета.

6. Обслуживание – не менее важным является вопрос коммуникации с представителями или сотрудниками компании. Хороший брокер предоставляет возможности телефонного дилинга (чаще всего только закрытие сделок, открытых по вашему телефонному звонку), что является хорошим дополнением для защиты от форс-мажорных ситуаций (например, обрыва интернет-связи или поломки ноутбука). Также должна быть активная служба поддержки, с которой вы можете решать любые вопросы и проблемы. Перед открытием счета даже можно попробовать написать или позвонить в службу поддержки и оценить общее качество и скорость их работы.

7. Репутация – крайне неоднозначная деталь. Стоит понимать, что даже у хорошего брокера есть недовольные клиенты. Разница лишь в том, обоснованно ли их недовольство. Существует множество сайтов и форумов, где пользователи оставляют свои отзывы, комментарии и таким образом формируют рейтинг брокеров. Можно изучить некоторые из подобных площадок и сформировать общее представление для себя. Однако не стоит зацикливаться лишь на негативных отзывах, нередко это может быть «черный пиар» со стороны конкурентов.

Заключение.

Как вы видите, выбор надежной брокерской компании не является совсем уж простым занятием. Существует еще множество других нюансов, понимание которых приходит с опытом и которые не были рассмотрены в рамках данного материала. Но цель этой статьи заключается в том, чтобы дать в первую очередь начинающим общее представление относительно процесса выбора брокера. Так как именно неопытные трейдеры чаще всего становятся жертвами мошенничества со стороны недобросовестных фирм.

Будьте внимательны, подходите максимально ответственно к выбору брокера, которому вы будете доверять свои средства и торговлю. Особенно стоит быть аккуратным при использовании довольно крупных депозитов. Не нужно сразу пополнять счет на максимально доступную вам сумму, лучше попробовать поработать с брокером, ввести сумму поменьше, совершить несколько сделок и вывести средства обратно. Если в данном процессе вас все устроит, то только тогда можно задумываться о том, чтобы пополнять счет на крупную сумму.

Также вы можете воспользоваться расширенным рейтингом лучших брокеров, размещенным на данном сайте. Там вы найдете отзывы и описание каждого из них, что существенно упростит ваш выбор и принятие окончательного решения.

Автор: Сергей Михайленко.

Критика, благодарность и вопросы в комментариях приветствуются!:))

https://ru.brokers.best/schools/brokery.html

https://like-to-trade.ru/broker/