Евро сумел выдержать атаку доллара США

Если рынок труда США способен выдержать нашествие Омикрона, то перед чем он не устоит? Перед повышением ставки по федеральным фондам сразу на 50 б.п в марте, вероятность чего возросла с 1 к 7 до январского отчета о занятости до 1 к 3 после него? Перед ростом доходности 10-летних трежерис, ориентира для стоимости заимствований по всему спектру активов, от ипотечных до корпоративных кредитов, до 1,93%, максимальной отметки с декабря 2019? На фоне таких потрясений на срочном и долговом рынках доллар США просто обязан был укрепиться. Тем не менее, успехи «медведей» по EURUSD оказались более чем скромными.

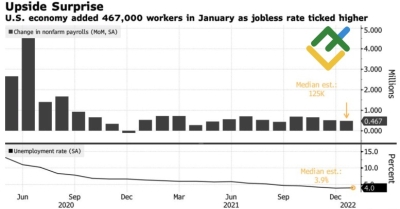

В январе занятость вне сельскохозяйственного сектора выросла на 467 тыс при прогнозе экспертов Bloomberg в +150 тыс. При этом данные за предыдущие два месяца были скорректированы в сторону увеличения на 709 тыс, а зарплата подскочила на 5,7%, что вдвое превышает средний показатель в 3%, имевший место до пандемии. Любопытно, что если бы не Омикрон и не холодная похода, данные были бы еще лучше. Около 3,6 млн американцев не могли работать из-за болезни на фоне экстремально высоких значений по количеству инфицированных COVID-19.

Динамика занятости и безработицы в США

Источник: Bloomberg.

Сильный рынок труда и разгон инфляции, которая, согласно прогнозам экспертов Bloomberg, в январе достигнет нового 40-летнего максимума, — прямой путь к повышению ставки ФРС в марте, мае и июне. Это обстоятельство позволяет доллару США укрепляться против основных мировых валют. И только евро сумел выдержать атаку гринбэка на фоне впечатляющих цифр по американской занятости.

Можно долго рассуждать, чем является «ястребиный» сдвиг ЕЦБ, укусом или лаем, однако рынок говорит об одном – 3 февраля многое изменилось. Да, «медведи» по EURUSD призывают сохранять терпение и продолжать делать ставку на дивергенцию в монетарной политике ФРС и ЕЦБ. Они справедливо обращают внимание на то, что «ястребы» Управляющего совета уже 11 лет призывали ужесточить денежно-кредитную политику, но воз и ныне там. На то, что даже рост ставки по депозитам до нулевой отметки не является веским аргументом в пользу покупок евро, так как Федрезерв может к концу года поднять ставку по федеральным фондам до 1,5%.

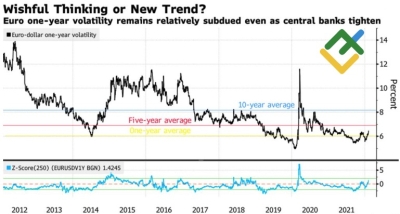

На мой взгляд, и я не устаю это подчеркивать, для рынка важны не факты, а ожидания. В курс доллара США уже заложены пять актов монетарной рестрикции в 2022, в то время как прогнозы срочного рынка о повышении ставки ЕЦБ на 10 б.п к июню и на 50 б.п к декабрю – что-то новенькое. Goldman Sachs (NYSE:GS) ожидает ее роста на 25 б.п в сентябре и декабре, а глава Банка Нидерландов Клаас Кнот призывает поднять затраты по займам на 25 б.п в третьем квартале. Все это подтверждает теорию «ястребиного» сдвига и способствует росту волатильности EURUSD. Хорошая новость для евро как валюты фондирования.

Динамика волатильности EURUSD

Источник: Bloomberg.

На мой взгляд, после двух бурных пятидневок, основная валютная пара рискует столкнуться со штилем на неделе к 11 февраля. Откаты EURUSD с последующим отбоем от поддержек на 1,14, 1,135 и 1,13 следует использовать для покупок. Как, впрочем, и рост котировок выше 1,1465.

Дмитрий Демиденко для LiteFinance