Для того, чтобы сделать выигрышную ставку, нужно предугадать стратегию основных игроков. Предлагая продавать EUR/USD на росте выше 1,19 по итогам сентябрьского заседания ЕЦБ, я предположил, что на пресс-конференции особого давления на евро не будет, однако спустя сутки центробанк обрушится на единую европейскую валюту со всей мощью. Как в воду глядел! Кристин Лагард сначала удивила рынки своим нейтралитетом в отношении курса, а затем последовали вербальные интервенции членов Управляющего совета. В итоге Франкфурт добился своей цели – сдержал рост основной валютной пары, а мы заработали деньги.

По словам Филипа Лейна, пересмотр прогнозов по инфляции в сторону повышения был значительно приглушен из-за укрепления региональной валюты. У ЕЦБ нет места для самоуспокоенности, и Управляющий совет готов скорректировать монетарную политику в случае необходимости. Согласитесь, спич главного экономиста звучит гораздо более панически, чем слова Кристин Лагард на пресс-конференции по итогам заседания центробанка. Сама француженка день спустя отметила, что повышение курса евро частично компенсировало то положительное влияние, которое оказала программа экстренной покупки активов на экономику еврозоны, и точно так же, как Лейн, подчеркнула, что нет места для самоуспокоенности. Масла в огонь подлил глава Банка Франции Франсуа Вилларуа де Гало, заявивший, что валютный курс имеет значение для инфляции и для монетарной политики.

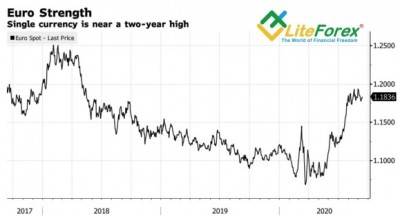

Динамика курса евро

Источник: Bloomberg.

Миссия ЕЦБ выполнена. «Быки» по EUR/USD получили по рогам и трижды подумают, прежде чем идти против центробанка. Что дальше? Покупать евро и хочется, и колется. С одной стороны, у ЕС нет таких проблем с расширением фискальных стимулов, как в США, где демократы и республиканцы до сих пор не могут договориться о дополнительной помощи. Европейский союз отменил свои правила о фискальной консолидации в связи с пандемией и не намерен отказываться от стимулов. По словам министра финансов Франции Бруно Ле Мера, было бы странно назначать дату восстановления бюджетных ограничений, когда неясно, когда закончится кризис. Было бы слишком самонадеянно говорить, что это произойдет в 2021.

Благодаря европейскому QE правительства могут занимать деньги под низкие процентные ставки. По оценкам UBS, чистое предложение долговых обязательств в Европе в 2020 составит -€73 млрд по сравнению с +€182 млрд в 2019. ЕЦБ скупает больше, чем страны эмитируют, что увело доходность немецких 10-летних облигаций к отметке -0,484%, ставки по итальянским аналогам с конца июле не превышали 1%.

С другой стороны, «быки» по EUR/USD уже не могут рассчитывать на такой мощный драйвер как дивергенция в экономическом росте. Он идет неравномерно: после всплеска в третьем квартале, обусловленного снятием ограничений, в четвертом последует замедление. И Старый свет уже не будет выглядеть в столь выигрышном положении по сравнению с Новым, как ранее. Как бы это обстоятельство не вдохновило «медведей» на прорыв поддержек на $1,18 и $1,177, что усилит риски коррекции евро.

Дмитрий Демиденко для LiteForex