Когда все продают, появляется прекрасная возможность, чтобы купить. Прогноз по апрельскому базовому индексу расходов на личное потребление в 2,9% выглядел устрашающе, но стремительное падение EUR/USD к 1,213 наталкивало на мысль, что кто-то явно знал, что будет еще выше. По факту все так и оказалось: PCE вырос на 3,6%, базовая инфляция – на 3,1%, но вместо того, чтобы продолжить свой путь на юг, основная валютная пара подскочила вверх как ошпаренная. Манипуляция? Возможно. Но нельзя не признать, что желающих приобрести евро так много, что любое падение котировок тут же выкупается.

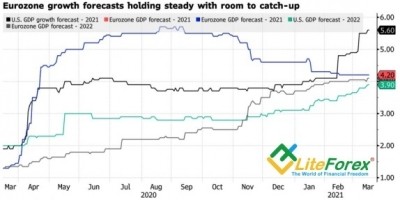

Когда риски разворота говорят о «бычьих» перспективах EUR/USD, эксперты Bloomberg ожидают более быстрого роста ВВП еврозоны по сравнению с американским аналогом в 2022, банки во главе с Deutsche Bank (DE:DBKGn) и Citigroup (NYSE:C) твердят о достижении парой уровня 1,25 в ближайшие месяцы, нетрудно понять, почему чистые лонги управляющих активами по евро выросли до максимальных величин с 2006. Риски короткого сжатия растут как на дрожжах, что позволяет таким «медведям» как Rabobank прогнозировать падение EUR/USD к 1,18 к концу года, так как Джером Пауэлл сообщит о сворачивании QE на встрече центробанков в Джексон Хоуле.

Прогнозы роста ВВП США и еврозоны в 2021-2022

Источник: Bloomberg

Действительно, денежные рынки оценивают вероятность повышения ставки по федеральным фондам на 25 б.п. в следующем году в 72%, а до того, как это сделать, ФРС должна избавиться от QE. Времени остается не так много, поэтому волна спичей чиновников FOMC о необходимости дискуссий о сворачивании монетарных стимулов выглядит превентивной мерой. Центробанк готовит рынки к прощанию с программой количественного смягчения, чтобы не допустить такой же паники, как в случае с конус-истерикой в 2013.

Вместе с тем, Deutsche Bank не считает сигнал о сворачивании американского QE «ястребиным», и я позволю себе с ним согласиться. Даже избавившись от программы, Федрезерв продолжит покупать облигации, что будет препятствовать росту их доходности. По прогнозам экспертов Bloomberg, ставки по 10-летним бумагам поднимутся до 1,9% к концу 2021 и до 2,17% на исходе 2022. Более чем скромное ралли, что является плохой новостью для доллара США.

Вопрос в том, как будет вести себя доходность трежерис в ближайшее время? Как она отреагирует на статистику по американскому рынку труда? Экономисты, опрошенные Bloomberg, считают, что занятость вне сельскохозяйственного сектора вырастет на 650 тыс. в мае. Данные за этот месяц, а также за июнь и июль покажут, была ли апрельская разочаровывающая статистика временным явлением. Если да, это приблизит ФРС к расставанию с QE.

Американские горки по EUR/USD на ожиданиях разгона PCE с последующей покупкой на фактах позволили эффективно отработать по описанным в предыдущих материалах стратегиям. Это касается как рекомендаций о краткосрочных шортах с таргетами в области 1,213-1,215, так и о среднесрочных покупках на отбое от поддержки на 1,215. Что дальше? Возвращение пары выше 1,222 может спровоцировать новую «бычью» атаку, хотя лично я не исключаю консолидации пары в преддверии важной статистики по рынку труда США.

Дмитрий Демиденко для LiteForex