Коррекция EUR/USD обусловлена не только ожиданиями «голубиной» риторики ЕЦБ

Ухудшение глобального аппетита к риску, рост спроса на активы-убежища и страхи по поводу безрезультативного Brexit подлили масла в огонь распродаж EUR/USD. Доходность 10-летних казначейских облигаций США отметилась наиболее быстрым дневным падением за месяц, а для перехода NASDAQ Composite на территорию коррекции, под которой понимается 10% снижение фондового индекса от уровней недавних исторических максимумов, потребовалось всего трое суток. Рынок технологических компаний отметился антирекордом на фоне опасений, что его рост во время пандемии зашел слишком далеко. Выгоду извлекли надежные активы – трежерис, иена и Индекс USD.

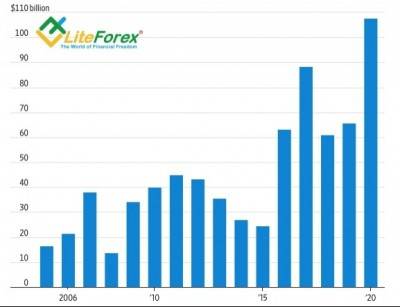

Росту спроса на казначейские облигации способствовали страхи, что коррекция фондовых индексов заставит компании отложить планы по масштабной эмиссии корпоративных займов. По итогам последнего месяца лета их выпуск в обращение достиг $108 млрд, что является максимальной отметкой за любой август за все время ведения учета. Интерес к корпоративным облигациям заставлял управляющих активами продавать трежерис, что приводило к росту доходности. В сентябре процесс пошел вспять.

Динамика эмиссии корпоративных облигаций

Источник: Wall Street Journal.

Давление на евро оказали распространяемые Financial Times слухи, что Британия 9 сентября опубликует информацию о законодательстве о внутреннем рынке, в соответствии с которым, заполнение таможенных деклараций на ирландской границе и уведомления ЕС о госпомощи станут необязательными, что по сути означает отказ Лондона от заключенного осенью 2019 соглашения с Брюсселем. Риски безрезультативного Brexit взлетели вверх, фунт рухнул и потянул за собой единую европейскую валюту.

Динамика евро и британского фунта

Источник: Trading Economics.

Падение фондовых индексов США, рост спроса на активы-убежища и страхи по поводу развода ЕС и Туманного Альбиона без сделки ускоряют обусловленную ожиданиями «голубиной» риторики ЕЦБ коррекцию EUR/USD. Инвесторы обращают внимание, что Европейскому центробанку, в отличие от ФРС, не удалось добиться улучшения финансовых условий, что может наложить отпечаток на будущую макростатистику. Вероятнее всего, в ближайшие недели данные по Штатам будут превосходить европейские аналоги, в результате чего евро уже не сможет использовать такой драйвер как дивергенция в экономическом росте.

Динамика финансовых условий в США и еврозоне

Источник: Nordea Markets.

Если добавить к этому страхи по поводу второй волны COVID-19 в Европе и проблемы европейского экспорта, то коррекция основной валютной пары начинает выглядеть закономерной. Немецкие поставки товаров и услуг в Китай в июле сократились на 0,1%, в США – на 17%, в Британию – на 12,6%, в другие страны ЕС – на 9,6% г/г.

Rabobank считает, что EUR/USD может упасть до уровня 1,17 в течение сентября, а Capital Economics утверждает, что падение фондовых индексов США будет недолгим. По мере восстановления мировой экономики они вновь пойдут в рост. Позволю себе согласиться с этими компаниями: коррекция евро рискует углубиться, но это всего лишь коррекция, которая позволит купить актив подешевле.

Дмитрий Демиденко для LiteForex

______________

Читайте так же другие прогнозы рынка Forex.