Как рассчитать NPV быстро и правильно: формула, примеры, инструкция

Из этой статьи вы узнаете:

- Как определить вероятную прибыльность проекта

- Как выяснить, стоит ли делать инвестиции в проект

- Что такое NPV инвестиционного проекта

- Какова формула расчета NPV для нового проекта

- Как точно вычислить ЧДД для определенного проекта

Чистая приведенная стоимость (NPV) входит в число самых важных показателей, позволяющих принимать решение о целесообразности инвестиций в проект. Обычно этот показатель используется в области корпоративных финансов, но при необходимости может быть применен для постоянного мониторинга общей финансовой ситуации. Вне зависимости от сферы использования, очень важно понимать, как рассчитать NPV правильно для инвестиционного проекта и какие трудности могут встретиться в процессе этой работы.

Что такое NPV простыми словами

NPV называют чистую стоимость денежных потоков, приведенную к моменту расчета проекта. Благодаря формуле расчета NPV удается оценить собственную экономическую эффективность проекта и сравнить между собой несколько объектов инвестирования.

Английская аббревиатура NPV (Net Present Value) имеет в русском языке несколько аналогов:

- Чистая приведенная стоимость (ЧПС). Этот вариант является наиболее распространенным, даже в «Microsoft Excel» формула называется именно таким образом.

- Чистый дисконтированный доход (ЧДД). Название связано с тем, что денежные потоки дисконтируются и лишь после этого суммируются.

- Чистая текущая стоимость (ЧТС). Все доходы и убытки от деятельности за счет дисконтирования приводятся к текущей стоимости денег. Поясним: с точки зрения экономики, если мы заработаем 1000 руб., то получим потом на самом деле меньше, чем если бы мы получили ту же сумму прямо сейчас.

Дисконтирование — это определение стоимости денежного потока путём приведения стоимости всех выплат к определённому моменту времени. Дисконтирование является базой для расчётов стоимости денег с учётом фактора времени.

NPV представляет собой уровень прибыли, который ожидает участников инвестиционного проекта. Математически этот показатель определяют за счет дисконтирования значений чистого денежного потока, при этом неважно, о каком потоке идет речь: отрицательном либо положительном.

Чистый дисконтированный доход можно рассчитать за любой период времени проекта с его начала (за 5, 7 лет, 10 лет, пр.) – все зависит от необходимости.

Если максимально упростить определение, то NPV – это доход, который получит владелец проекта за период планирования, оплатив все текущие затраты и рассчитавшись с налоговыми органами, персоналом, кредитором (инвестором), в том числе выплатив проценты (или с учетом дисконтирования).

Допустим, за 10 лет планирования предприятие получило выручку в 5,57 млрд руб., тогда как общая сумма налогов и всех затрат равна 2,21 млрд руб. Значит, сальдо от основной деятельности окажется 3,36 млрд руб.

Но это пока не искомый результат – из данной суммы нужно вернуть первоначальные инвестиции, допустим, 1,20 млрд руб. Чтобы упростить подсчет, будем считать, что проект финансируется за счет средств инвестора по нулевой ставке дисконтирования. Тогда, если рассчитать показатель NPV, он составит 2,16 млрд руб. за 10 лет планирования.

Если увеличить срок планирования, то увеличится и размер ЧДД. Смысл этого показателя в том, что он позволяет рассчитать еще на этапе разработки бизнес-плана, какой реальный доход может получить инициатор проекта.

Повторим, что NPV – один из ключевых показателей оценки эффективности инвестиционных проектов. Поэтому если рассчитать его даже с малейшей неточностью, можно столкнуться с потенциально неэффективным вложением средств.

Зачем нужен показатель NPV

Если у вас на примете есть перспективный бизнес-проект, в который вы готовы вложить деньги, советуем рассчитать его чистую приведенную стоимость.

Как рассчитать NPV проекта? Используйте такой порядок действий:

- Оцените денежные потоки от проекта, то есть первоначальное вложение (отток) и ожидаемые поступления (притоки) денежных средств.

- Определите стоимость капитала (cost of capital), так как этот показатель станет для вас ставкой дисконтирования.

- Продисконтируйте притоки и оттоки от проекта по ставке, которую вам удалось рассчитать на предыдущем шаге.

- Сложите все дисконтированные потоки – это и будет NPV проекта.

Далее можете принимать решение об инвестициях, но помните: в проект стоит вкладываться при NPV больше нуля, если же этот показатель ниже нуля, лучше отказаться от своей задумки.

На самом деле, все просто – если NPV равен нулю, значит, денежных потоков от проекта хватит, чтобы:

- возместить инвестированный капитал;

- обеспечить доход на этот капитал.

При положительном NPV проект принесет прибыль, и чем выше его уровень, тем выгоднее окажутся вложения в проект.

Кредиторы, то есть люди, дающие деньги в долг, имеют фиксированный доход, поэтому все средства, превышающие этот показатель, остаются акционерам. Если компания решает одобрить проект с нулевым NPV, акционеры сохранят свою позицию – компания станет больше, но акции не поднимутся в цене. При положительном NPV проекта акционеры станут богаче.

NPV позволяет рассчитать, какой из инвестиционных проектов выгоднее, когда их несколько, но компания не имеет средств на реализацию сразу всех. В этом случае приступают к проектам с наибольшей возможностью заработать или с самым высоким NPV.

Сегодня нужно просто рассчитать NPV, чтобы оценить выгодность инвестиционных проектов. Среди достоинств этого показателя аналитики называют:

- четкие критерии принятия решения об инвестировании – первоначальные инвестиции, выручка на каждом этапе, доходность альтернативных вложений;

- учет изменения стоимости денег с течением времени;

- учет рисков за счет использования различных ставок дисконтирования.

Но не стоит заблуждаться и считать этот показатель абсолютно точным коэффициентом. Нередко сложно корректно рассчитать ставку дисконтирования, особенно когда речь идет о многопрофильных проектах. Также отметим, что при расчете не учитывается вероятность исхода каждого проекта.

Формула расчета NPV

Как рассчитать чистый дисконтированный доход NPV? Казалось бы, все просто: нужно вычесть из всех притоков денежных средств все оттоки по каждому временному отрезку, после чего привести полученные значения к моменту расчета.

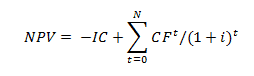

Но рассчитать этот показатель невозможно без формулы:

- IC – сумма первоначальных инвестиций;

- N – число периодов (месяцев, кварталов, лет), за которые нужно рассчитать оцениваемый проект;

- t – отрезок времени, для которого необходимо рассчитать чистую приведенную стоимость;

- i – расчетная ставка дисконтирования для оцениваемого варианта вложения инвестиций;

- CFt – ожидаемый денежный поток (чистый) за установленный временной период.

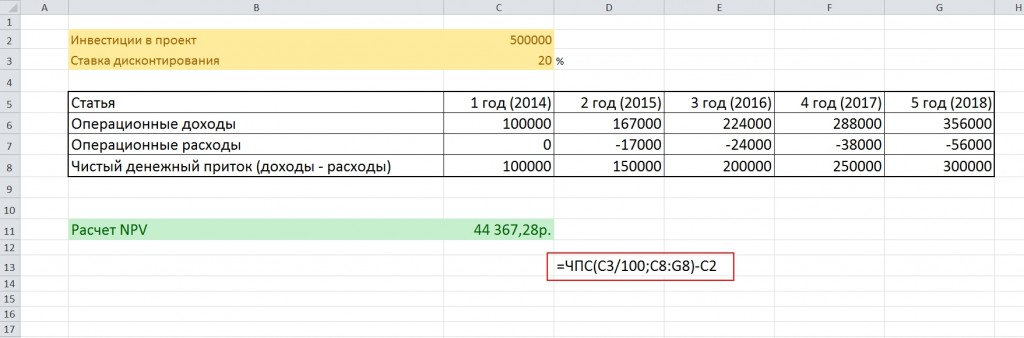

Пример того, как рассчитать NPV

Известно, что в бизнес было инвестировано 500 тыс. рублей.

Ожидаемые доходы (CFt) за 5 лет составят:

- 2014 год – 100 тыс. рублей;

- 2015 год – 150 тыс. рублей;

- 2016 год – 200 тыс. рублей;

- 2017 год – 250 тыс. рублей;

- 2018 год – 300 тыс. рублей.

Ставка дисконтирования равна 20 %.

Рассмотрим, как рассчитать NPV проекта за 5 лет на примере.

В первую очередь нужно рассчитать чистые денежные потоки по формуле CFt/(1+r) t ,

где CFt – денежные потоки по годам;

r – ставка дисконтирования;

t – номер года по счету.

Тогда в первый год чистый денежный поток будет равен CFt / (1 + r) × t = 100000 / (1 + 0,2) 1 = 83 333,33 рублей.

Во второй год этот показатель составит CFt / (1 + r) × t = 150000 / (1 + 0,2) 2 = 104 166,67 рублей.

В третий год получится результат CFt / (1 + r) × t = 200000 / (1 + 0,2) 3 = 115 740,74 рублей.

В четвертый год чистый денежный поток окажется равен CFt / (1 + r) × t = 250000 / (1 + 0,2) 4 = 120 563,27 рублей.

В пятый год – CFt / (1 + r) × t = 300000 / (1 + 0,2) 5 = 120 563,27 рублей.

∑CFi / (1 + r) × i = 83333,33 + 104166,67 + 115740,74 + 120563,27 + 120563,27 = 544 367,28 рублей.

Применяем уже упомянутую выше формулу расчета и получаем:

NPV = — 500 000 + 83 333,33 + 104 166,67 + 115 740,74 + 120 563,27 + 120 563,27 = 44 367,28 рублей.

NPV= 44 367,28 рублей.

Напомним: чтобы инвестиции оправдались, итоговый показатель должен быть положительным. В нашем примере он положителен.

Как рассчитать NPV инвестиционного проекта: пошаговая инструкция

- Определите сумму начальных инвестиций.

Часто средства инвестируются, чтобы приносить прибыль в долгосрочной перспективе. Так, строительная компания может приобрести бульдозер и получить возможность заниматься крупными проектами, а значит, больше зарабатывать. У подобных инвестиций всегда есть первоначальный размер.

Допустим, вы владелец ларька и занимаетесь продажей апельсинового сока. Вы собираетесь купить электрическую соковыжималку, чтобы повысить объемы производимого сока. Если соковыжималка стоит $100, то $100 – это начальные инвестиции, со временем с их помощью вы заработаете больше. Если изначально правильно рассчитать NPV, то можно понять, стоит ли покупать соковыжималку.

- Решите, какой период времени нужно анализировать.

Приведем еще один пример: обувная фабрика покупает дополнительное оборудование, поскольку стремится расширить производство и заработать больше за конкретный промежуток времени. То есть до тех пор, пока данное оборудование не выйдет из строя. Поэтому чтобы рассчитать ЧДД, нужно представлять себе период, за который вложенные средства смогут окупиться. Этот срок может измеряться в любых единицах времени, но обычно за один временной период принимают один год.

Вернемся к примеру с соковыжималкой – на нее дается гарантия на 3 года. Значит, перед нами три временных периода, так как высока вероятность, что спустя три года соковыжималка выйдет из строя и перестанет приносить дополнительные средства.

- Определите поток платежей в течение одного временного периода.

То есть вам нужно рассчитать поступления средств, которые появляются за счет ваших инвестиций. Поток платежей может быть известным или оценочным значением. Во втором случае компании и финансовые фирмы тратят много времени и нанимают соответствующих специалистов и аналитиков для его получения.

Предположим, по вашему мнению, покупка соковыжималки за $100 принесет дополнительные $50 в первый год, $40 во второй год и $30 в третий год. Это произойдет благодаря сокращению времени, затрачиваемого на производство сока, и затрат на зарплату сотрудников. Тогда поток платежей может быть представлен таким образом: $50 за 1 год, $40 за 2 год, $30 за 3 год.

- Определите ставку дисконтирования.

Существует правило, согласно которому любая сумма в настоящий момент имеет большую ценность, чем в будущем. Сегодня вы можете положить ее в банк, а через какое-то время получить ее с процентами. Иными словами, $10 сегодня стоят больше, чем $10 в будущем, ведь вы можете инвестировать $10 сегодня и получить взамен больше $11. Так как нам нужно рассчитать NPV, необходимо знать процентную ставку на инвестиционный счет или инвестиционную возможность с аналогичным уровнем риска. Она называется ставкой дисконтирования – для вычисления нужного нам показателя ее надо представить в виде десятичной дроби.

Нередко компании используют средневзвешенную стоимость капитала, чтобы рассчитать ставку дисконтирования. В простых случаях допускается использование нормы доходности по сберегательному счету, инвестиционному счету, пр. Иными словами, счету, на который можно положить деньги под проценты.

В нашем примере, если вы откажитесь от соковыжималки, вы сможете вложить те же средства в фондовый рынок, где заработаете 4 % годовых от вложенной суммы. Тогда 0,04 или 4 % – это ставка дисконтирования.

- Дисконтируйте денежный поток.

Для этого используйте формулу P / (1 + i) × t, где P – денежный поток, i – процентная ставка и t – время. Пока можно не задумываться о начальных инвестициях, но они будут нужны нам при следующих расчетах.

Напомним, что в нашем случае три временных периода, поэтому рассчитать показатель по формуле придется трижды. Так будет выглядеть вычисление ежегодных дисконтированных денежных потоков:

- Год 1: 50 / (1 + 0,04) × 1 = 50 / (1,04) = $48,08;

- Год 2: 40 / (1 +0,04) × 2 = 40 / 1,082 = $36,98;

- Год 3: 30 / (1 +0,04) × 3 = 30 / 1,125 = $26,67.

- Сложите значения дисконтированных денежных потоков и вычтите из результата начальные инвестиции.

У вас получиться рассчитать сумму средств, которую принесут вложенные инвестиции, по сравнению с доходом от альтернативных инвестиций под ставку дисконтирования. Повторим, что если перед вами положительное число, то вы заработаете больше денег на инвестициях, чем на альтернативных инвестициях. И наоборот, если число отрицательное. Но не стоит забывать, что точность результата зависит от того, насколько верно удалось рассчитать будущие потоки денежных средств и ставку дисконтирования.

Чтобы рассчитать NPV в нашем примере, нужно сделать следующее:

48,08 + 36,98 + 26,67 — 100 = $11,73.

- Если NPV – положительное число, проект принесет прибыль.

Вы получили отрицательный результат? Тогда лучше инвестировать средство в другой проект или пересмотреть имеющийся. Если отойти от примеров, то данный показатель позволяет понять, стоит ли в принципе вкладывать деньги в определенный проект.

В нашем примере с соковыжималкой ЧДД = $11,73. Поскольку мы получили положительное число, вы, вероятно, решитесь на покупку.

Подчеркнем, полученная цифра не значит, что за счет соковыжималки вы выиграете всего $11,73. Этот показатель говорит о том, что вы получите сумму на $11,73 больше, чем та, которую вы бы получили, вложив деньги в фондовый рынок под 4 % годовых.

Топ-3 статей, которые будут полезны каждому руководителю:

Как рассчитать NPV в «Microsoft Excel»

Можно рассчитать NPV онлайн, но мы хотим проиллюстрировать, как рассчитать NPV в «Microsoft Excel». Для этого заведем уже знакомый нам пример в таблицы.

В «Microsoft Excel» есть формула, которая рассчитывает чистую приведенную стоимость. Для этого вам нужно знать ставку дисконтирования (указывается без знака «проценты») и выделить диапазон чистого денежного потока. Вид формулы такой: = ЧПС (процент; диапазон чистого денежного потока) — инвестиции.

На создание подобной таблицы уходит не больше 3-4 минут, то есть благодаря «Microsoft Excel» вы сможете рассчитать необходимое значение гораздо быстрее.

Возможные сложности при расчете NPV

При работе с NPV мало знать, что это такое и как рассчитать, нужно также представлять пару важных тонкостей.

Начнем с того, что данный показатель трудно объяснить тем, кто не занимается финансами.

Фразу «дисконтированная стоимость будущих денежных потоков» нелегко заменить при общении на «нефинансовом» языке. Однако этот показатель стоит того, чтобы потратить силы на его объяснение. Любая инвестиция, которая проходит тест ЧДД, повышает акционерную стоимость. И наоборот, инвестиции, которые этот тест не прошли, точно нанесут урон компании и акционерам.

Также менеджеры не должны забывать: чтобы рассчитать NPV, нужно основываться на нескольких предположениях и оценках. Иными словами, расчет может быть субъективен и содержать ошибки. Можно снизить риски, дважды проверив свои оценки и сделав анализ чувствительности после первоначального расчета.

Ошибочные оценки сильно скажутся на конечных результатах расчета – все они могут возникнуть в трех случаях:

- Первоначальные инвестиции. Вы знаете, в какую сумму обойдутся проект или расходы? При покупке оборудования по фиксированной цене такой риск отсутствует. Но если вы обновляете свою ИТ-систему, и ваши затраты на персонал зависят от сроков и этапов проекта, а также вы собираетесь делать предполагаемые закупки, суммы оказываются достаточно условными.

- Риски, связанные со ставкой дисконтирования. Вы используете сегодняшнюю ставку, чтобы рассчитать будущие доходы, но может быть так, что на третьем году проекта процентные ставки будут расти, а стоимость ваших средств увеличится. То есть ваши доходы за этот год окажутся менее ценными, чем вы планировали.

- Прогнозируемые результаты проекта. Именно здесь финансовые аналитики часто ошибаются в оценке, когда решают рассчитать NPV и PI. Вам важно быть уверенными в прогнозируемых результатах вашего проекта. Обычно прогнозы оптимистичны, ведь люди хотят делать проект или закупать оборудование.

]]>

Методы оценки и показатели эффективности инвестиций

Эффективность инвестиций – это соответствие полученных от реализации инвестиционного проекта результатов произведенным затратам.

Каждый инвестор, пытаясь дать объективную оценку собственным вложениям, опирается в своих расчетах на определенные показатели. Кроме того, экономическая наука разработала для решения этой задачи самостоятельную методологию.

Экономическая оценка эффективности инвестиций является основой проведения анализа происходящих инвестиционных процессов.

Классификация и виды показателей

Прежде чем инвестор принимает окончательное решение по вопросу инвестирования денежных средств, производится оценка выбранного инвестиционного проекта по ряду финансовых показателей. К ним относятся:

- чистая приведенная стоимость – NPV;

- индекс доходности – PI;

- индекс дисконтирования – DPI;

- срок окупаемости вложений – PP;

- норма доходности – IRR;

- коэффициент эффективности инвестиций – ARR;

- внутренняя ставка – MIRR.

В идеале должны вычисляться все приведенные выше показатели эффективности инвестиций. Однако на практике инвесторы чаще всего руководствуются только несколькими из них. Формулы расчета данных показателей вы можете найти в специализированной литературе. При выборе книг обязательно обращайте внимание на авторский состав. При этом мы не рекомендуем вам пользоваться непроверенными формулами из интернета. Ниже мы более подробно рассмотрим сущность каждого из показателей.

Чистая стоимость

Практически каждый инвестор ставит перед собой задачу извлекать из осуществляемых финансовых вложений максимальную прибыль. Для получения полной картины принято рассчитывать показатель чистой или приведенной стоимости проекта инвестирования.

Полученное значение фактически показывает количество денежных средств, которое будет заработано за все время существования или жизненный цикл рассматриваемого инвестиционного проекта.

Расчет чистой стоимости подразумевает четкое понимание характера и динамики денежных потоков, которые принесут вложения.

Индекс доходности

Данный индекс представляет собой отношение дисконтированного дохода к размеру инвестируемого капитала. В некоторых источниках этот показатель также известен под названиями индекс рентабельности инвестиций или прибыльности инвестиционного проекта.

Главная сложность вычисления индекса доходности состоит в правильной оценке размера потенциальных денежных поступлений, а также ставки дисконтирования.

На реальный уровень будущих денежных потоков существенно влияет множество финансовых факторов. К ним относятся:

- соотношение предложения и спроса;

- ключевая ставка ЦБ;

- динамика цен на сырье;

- маркетинговая стратегия;

- и многие другие.

Индекс дисконтирования

Данный показатель также известен под названием дисконтированный индекс доходности. Под ним принято понимать валовые доходы от произведенных вложений, которые впоследствии делятся на дисконтированный инвестиционный расход.

В отличие от большинства других показателей индекс дисконтирования довольно редко реально применяется на практике. Такое положение дел связано с тем, что подавляющее большинство инвесторов не знают, как с ним обращаться и к чему применять.

Срок окупаемости вложений

Под ним понимается время, которое необходимо для того, чтобы инвестиции принесли достаточное количество денежных средств для реального возмещения инвестиционных расходов.

Срок окупаемости вложений – популярный инструмент оценки потенциальных вложений. В этом его можно сравнить с внутренним коэффициентом окупаемости и чистой текущей стоимостью.

Данный показатель – это один из наиболее доступных способов, которые позволяют понять, какое количество времени понадобится компании, чтобы возместить первоначальные затраты. Этот критерий позволяет с высокой точностью производить планирование инвестиций даже в государствах с недостаточно устойчивой финансовой системой.

Норма доходности

Также известна, как внутренняя норма доходности. Она представляет собой ставку, которая обеспечивает отсутствие убытков по инвестициям или тождественность доходов от вложений затратам на рассматриваемый инвестиционный проект. Дополнительно ее можно определить, как предельное значение процентной ставки, при которой фактическая разница между оттоком и притоком денег будет равняться нулю.

Внутренняя норма доходности имеет четкий экономический смысл. Во-первых, она показывает потенциальную прибыльность инвестиций. Во-вторых, позволяет рассчитать оптимальную ставку по кредиту.

Коэффициент эффективности

Рассматриваемый коэффициент не предполагает дисконтирование показателя дохода. В этом случае доход будет характеризоваться показателем чистой прибыли.

Рассчитать данный коэффициент достаточно просто. Для этого нужно поделить среднегодовую прибыль на средний размер инвестиций. Искомый размер инвестиций получается путем деления исходной суммы капитальных вложений на 2 при условии, что по завершении рассматриваемого инвестиционного проекта все произведенные капитальные затраты будут подлежать списанию.

На практике коэффициент эффективности рассчитывается и используется очень часто.

Внутренняя ставка

Часто ее называют модифицированной внутренней ставкой доходности. Она используется для расчета эффективности инвестиционного проекта, в котором извлекаемая прибыль ежегодно подлежит реинвестированию по ставке стоимости совокупного капитала объекта инвестирования.

Использование модифицированной внутренней ставки доходности вместо нормы доходности приглушает эффект от вложений. Не слишком прибыльные инвестиции, у которых норма прибыли ниже, чем барьерная ставка или норма реинвестиции, всегда будут лучше смотреться при использовании внутренней ставки, чем нормы доходности. Это связано с тем, что в первом случае денежные потоки станут приносить более ощутимые доходы, нежели во втором. Однако наиболее выгодные вложения, для которых норма прибыли будет выше барьерной ставки, будут иметь более низкий показатель модифицированной внутренней ставки доходности.

Существующие методы оценки

Методы оценки эффективности инвестиций являются краеугольным камнем в работе любого профессионального инвестора. Без них невозможно себе представить осуществление успешных вложений. С помощью разработанных методик можно отследить реальную эффективность использования инвестируемого капитала.

Зачастую в финансовой литературе принято выделять четыре основные группы подобных методов.

1. В первом случае оценка эффективности инвестиций производится с использованием соотношения значений расходов и доходов.

2. Статистические методы, которые применяются при краткосрочном характере инвестиционных проектов.

3. Динамические методы, которые учитывают фактор влияния времени. В качестве примера можно привести вычисление эффективности инвестиций с учетом временной стоимости денег.

4. Способы, в которых эффективность инвестиционной деятельности определяется исходя из проведения анализа бухгалтерской отчетности за интересующий период.

Помимо этого, существуют 3 разновидности оценки эффективности:

- экономическая;

- бюджетная;

- финансовая.

Экономическая оценка эффективности вложений иллюстрирует собой существующую разницу между расходной и доходной частью проекта.

Бюджетная оценка эффективности произведенных инвестиций показывает финансовые результаты для бюджетов разного уровня.

Финансовая оценка рассматривает результативность осуществленного инвестиционного проекта с точки зрения инвестора.

Конкретные методики инвестиционного анализа подбираются в зависимости от реально существующего процесса инвестирования. С помощью применения существующих методов можно осуществить детальный инвестиционный анализ. Выявленная эффективность инвестиций поможет правильно выбрать наиболее привлекательный объект для вложения денег.